Отчисления в пенсионный фонд беременной

При назначении досрочной страховой пенсии по старости на основании постановления Правительства Российской Федерации от 16.07.2014 года № 665 применяются Правила исчисления периодов работы, утвержденные постановлением Правительства Российской Федерации от 11.07.2002 года № 516 (далее Правила № 516).

В соответствии с п. 4 Правил № 516 в стаж для досрочной пенсии засчитываются периоды работы, выполняемой постоянно в течении полного рабочего дня, если иное не предусмотрено Правилами или иными нормативными правовыми актами, при условии уплаты за эти периоды страховых взносов в ПФР. На основании п. 5 Правил № 516 такие правила исчисляются в календарном порядке, если иное не предусмотрено Правилами и иными нормативными правовыми актами. При этом в стаж включаются периоды получения пособия по государственному социальному страхованию в период временной нетрудоспособности, а также периоды основного и дополнительных оплачиваемых отпусков.

В правоприменительной практике вопрос включения периода нахождения в отпуске по беременности и родам был урегулирован информационным письмом Минтруда России и ПФР от 4.11.2002 года № 7392-ЮЛ/ЛЧ-25-25/10067 как период получения пособия по беременности и родам в период временной нетрудоспособности на основании пункта 37 Положения о порядке обеспечения пособиями по государственному социальному страхованию, утвержденного постановлением Президиума ВЦСПС от 12.11.1984 № 13-6.

В настоящее время Федеральным законом от 30.06.2006 года № 90-ФЗ предоставление женщинам отпуска по беременности и родам по их заявлению и на основании выданного в установленном порядке листка нетрудоспособности закреплено в статье 255 Трудового кодекса Российской Федерации.

С учетом особенностей осуществляемой деятельности отдельным категориям медицинских работников при определении стажа по пункту 20 части 1 статьи 30 Закона от 28.12.2013 периоды работы в сельской местности, а также в определенных структурных подразделениях учитываются в льготном порядке на основании Правил исчисления периодов работы, утвержденных постановлением Правительства Российской Федерации от 29.10.2002 № 781(далее Правила):

- подпункта «а» пункта 5 Правил: Периоды работы в должностях в учреждениях, указанных в списке, засчитываются в стаж работы в календарном порядке, за исключением следующих случаев применения льготного порядка исчисления стажа указанной работы лицам, осуществляющим лечебную и иную деятельность по охране здоровья населения в государственных и муниципальных учреждениях здравоохранения в городе, в сельской местности и в поселке городского типа (рабочем поселке), год работы в сельской местности или в поселке городского типа (рабочем поселке засчитывается в указанный стаж работы как год и 3 месяца;

- подпункта «б» пункта 5 Правил: Периоды работы в должностях в учреждениях, указанных в списке, засчитываются в стаж работы в календарном порядке, за исключением следующих случаев применения льготного порядка исчисления стажа указанной работы лицам, работавшим в структурных подразделениях учреждений здравоохранения в должностях по перечню согласно приложению, год работы засчитывается в указанный стаж работы как год и 6 месяцев. В таком же порядке в стаж работы засчитывается период работы в соответствующих должностях в отделениях (группах, палатах, выездных бригадах скорой медицинской помощи), перечисленных в пунктах 1-3 перечня в организациях (структурных подразделениях), указанных в пункте 6 настоящих Правил.

Таким образом, периоды получения пособия по государственному социальному страхованию в период временной нетрудоспособности, а также периоды ежегодных основного и дополнительно оплачиваемых отпусков на основании пунктов 4 и 5 Правил № 516 и подпунктов «а» и «б» пункта 5 Правил № 781 включаются в стаж рассматриваемой категории медицинских работников в льготном порядке.

Следовательно, периоды отпуска по беременности и родам, относимые к периодам получения пособия по государственному социальному страхованию в период временной нетрудоспособности, подлежат включению в стаж, дающий право на досрочное назначение страховой пенсии по старости по пункту 20 части 1 статьи 30 Закона от 28.12.2013г. № 400-ФЗ с учетом порядка, предусмотренного подпунктами «а» и «б» пункта 5 Правил № 781.

Аналогичный подход в отношении статуса периода нахождения женщины в отпуске по беременности и родам в целях включения этого периода в стаж для досрочной пенсии высказан Верховным Судом Российской Федерации в пункте 26 постановления Пленума Верховного Суда РФ от 11.12.2012 года № 30 «О практике рассмотрения судами дел, связанных с реализацией прав граждан на трудовые пенсии в вопросе 4 Обзора судебной

практики Верховного Суда Российской Федерации № 3 (2016), утвержденного постановлением Президиума Верховного Суда Российской Федерации 19 октября 2016 года.

Автор статьи — Аналитик-эксперт Контур.Бухгалтерии

Содержание статьи

- Кто платит страховые взносы

- Выплаты, подлежащие обложению страховыми взносами

- Предельная база для начисления страховых взносов

- Тарифы страховых взносов в 2020 и 2021 году

- Сроки уплаты страховых взносов в 2020 и 2021году

Кто платит страховые взносы

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Любой работодатель каждый месяц платит различные страховые взносы с выплат своим сотрудникам. Если они работают по трудовому договору, то это взносы:

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- на страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Также взносы платятся с выплат тем сотрудникам, которые оформлены в компании по гражданско-правовым договорам:

- в ПФР;

- в ФФОМС;

- на социальное страхование от несчастных случаев и профессиональных заболеваний, если это прописано в договоре.

Мы поговорим о взносах за сотрудников на пенсионное, медицинское страхование и страхование от болезней и травм или по материнству. Они регламентируются главой 34 НК РФ. О страховании от несчастных случаев и профессиональных заболеваний читайте в ФЗ от 24.07.98 N 125-ФЗ.

Выплаты, подлежащие обложению страховыми взносами

Страховыми взносами облагаются выплаты сотрудникам исходя из трудовых отношений и согласно гражданско-правовым договорам по выполнению работ, оказанию услуг и авторским заказам.

Выплаты, с которых взносы не уплачиваются, перечислены в ст. 422 НК РФ:

- Государственные и социальные пособия;

- Компенсационные выплаты при увольнении, выплаты по возмещению вреда, оплате жилья или питания, оплате спортивной или парадной формы, выдаче натурального довольствия и т.д.;

- Призы, доплаты к пенсии бывших сотрудников и стипендии по ученическим договорам;

- Полевое довольствие;

- Суммы единовременной материальной помощи, например, при рождении или усыновлении ребенка, при потере члена семьи, при стихийном бедствии и других чрезвычайных обстоятельствах;

- Доходы, помимо оплаты труда, полученные членами общин коренных малочисленных народов от реализации продукции традиционного промысла;

- Страховые платежи по обязательному и добровольному личному страхованию;

- Оплата обучения сотрудников, связанная с профессиональной необходимостью;

- Другие компенсации и выплаты.

Предельная база для начисления страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Взносы в ПФР и ФСС ограничены предельными базами для начисления взносов, которые ежегодно индексируются исходя из роста средней зарплаты:

Предельная база для взносов в ПФР в 2020 году — 1 292 000 рублей.

Предельная база для взносов в ПФР в 2021 году — 1 465 000 рублей.

Предельная база рассчитывается исходя из дохода работника нарастающим итогом. Как только его доход за год достигнет предельной базы — в дальнейшем взносы нужно платить по новым правилам. При выплате взносов по основному тарифу при превышении этой базы взносы уплачиваются по уменьшенной ставке — 10%. Если организация на льготном тарифе, то при превышении взносы не платятся.

Предельная база для взносов в ФСС в 2020 году — 912 000 рублей.

Предельная база для взносов в ФСС в 2021 году — 966 000 рублей.

Если база превышена, то взносы платить не нужно.

Для взносов на ОМС и травматизм предельная база не устанавливается, поэтому весь доход, полученный работником, облагается взносами.

Тарифы страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Рассмотрим основные тарифы страховых взносов за работников в 2020 и 2021 году. Они остаются неизменными:

- На обязательное пенсионное страхование — 22 %.

- На обязательное медицинское страхование — 5,1 %.

- На случай временной нетрудоспособности и материнства — 2,9 %;

- На травматизм — от 0,2 % до 8,5 % в зависимости от класса профессионального риска, присвоенного основному осуществляемому виду деятельности.

В таблице указаны специальные пониженные тарифы взносов для некоторых категорий плательщиков, установленные в 2020 и 2021 году.

В 2021 году большинство работодателей на УСН будут платить взносы по общему тарифу в 30 %, так как переходный период подошел к концу. До 2024 года льготной ставкой в 20 % смогут пользоваться благотворительные и некоммерческие организации на УСН.

С 2020 года на основные тарифы перешли еще несколько категорий страхователей:

- хозяйственные общества и партнерства, которые применяют или внедряют результаты интеллектуальной деятельности, права на которые принадлежат их участникам или учредителям — бюджетным или автономным научным учреждениями либо образовательным учреждениям высшего образования;

- организации и предприниматели, которые осуществляют технико-внедренческую деятельность и платят сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

- организации и ИП, заключившие соглашение о ведении туристско-рекреационной деятельности, которые платят сотрудникам, ведущим эту деятельность в особых экономических зонах.

С 2020 года эти категории платят взносы по общему тарифу — 30%, а при превышении предельной базы для начисления взносов на обязательное пенсионное страхование не отменяют уплату, а снижают процент взносов в ПФ до 10%.

Сроки уплаты страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы перечисляются в ИФНС за каждый месяц до 15-го числа последующего месяца. Если последний день уплаты — выходной или праздничный, то уплатить взносы можно в ближайший рабочий день. Со взносами на травматизм порядок аналогичный, но уплачивать их надо по-прежнему в ФСС.

Предприниматели уплачивают страховые взносы за себя в другие сроки. Взносы за прошедший год нужно уплатить до его окончания или в ближайший следующий рабочий день. За 2019 год деньги перечисляйте в налоговую до 31 декабря, а если ваш доход превысил 300 000 рублей, то сумму доплаты переведите в ИФНС до 1 июля 2020 года.

Автор статьи: эксперт Контур.Бухгалтерии Наталья Потапкина

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Для начала нужно понять, что и когда выплачивают родителям.

Пособие по беременности и родам (их еще называют «декретные»). По сути это отпуск, который оплачивается и длится 140 дней (70 дней до рождения ребенка и 70 после), но может быть продлен, если роды проходили с осложнениями или если беременность была многоплодной. Такое пособие имеет право получить только мама. Другие родственники, даже если они держали вам волосы во время токсикоза, на него рассчитывать не могут.

Кто получит это пособие: работающие женщины (есть некоторые исключения, например, уволенные из-за ликвидации или студентки-очницы).

Сколько получат: 100 процентов от среднего дохода. Рассчитать просто – складываете официальную зарплату за предыдущие два года (точные цифры можно найти в справке 182н, заказать ее можно в бухгалтерии), делите на 730 (количество дней за два года) и умножаете на 140 (количество дней отпуска по беременности и родам).

Если последние два года вы были в отпуске по уходу за ребенком, а значит не получали заработной платы, то можно выбрать годы, когда вы были беззаботны и носили что-то кроме удобных штанов на резинке, т.е. можно выбрать предыдущие декрету годы.

Минимальное пособие за эти 140 дней составляет 55 830 руб, а максимальное – 322 192 рубля.

Кто выплачивает: Если вы официально трудоустроены, то работодатель, если нет, то этот вид пособия вам не видать.

Пособие по уходу за ребенком до полутора лет. Да, отпуск длится три года, а пособие платится до полутора. Сюрприз! Его может получить не только мама, но и любой официально работающий близкий родственник, который готов ухаживать за ребенком это время.

Пособие начнут выплачивать не с даты рождения ребенка, а с момента окончания 140-дневного отпуска по беременности и родам.

Сколько: 40 процентов от среднего заработка, но не меньше 6752 рублей и не больше 27 984 рублей 66 копеек. Да, для многих это может быть еще одним сюрпризом. Даже если вы зарабатывали в месяц 200 000 рублей, во время ухода за ребенком вам полагается только 27 984 рубля 66 копеек.

Если женщина уже получает пособие по уходу за ребенком, и снова беременна, то она может выбрать, какое из пособий в это время ей лучше получить: по беременности и родам или продолжить получать пособие по уходу за ребенком до полутора лет (лучше спросить у бухгалтерии, как выгоднее).

Кто выплачивает: если вы официально трудоустроены, то работодатель, если нет, то фонд социальной защиты населения.

Единовременное пособие при рождении ребенка. Как видно из названия, выплачивается одному из родителей на каждого рожденного ребенка единовременно. Сумма фиксированная и не зависит от стажа, заработной платы и трудоустройства. На сегодня это 18 004,12 рубля (сумма может быть больше в зависимости от того, в какой части страны вы живете). Если ребенок родился мертвым, пособие не положено. Такие дела.

Кто выплачивает: если вы официально трудоустроены, то работодатель, если нет, то фонд социальной защиты населения.

Пособие за постановку на учет в ранние сроки беременности – 680 рублей разово. Это вроде как такой бонус за ответственность матери, которая пришла к врачу сразу, как заподозрила беременность.

Еще есть всякие местные, адресные пособия и некоторые временные выплаты (как, например, 10 000 рублей, которые платили этим летом всем родителям детей до 16 лет), но это все уже частности. Основное описано выше.

И теперь немного о мифах, связанных с пособиями по уходу за детьми:

![]()

Миф 1. Работодатель выплачивает пособия из своего кармана, поэтому все так не любят брать на работу молодых женщин

Работодатель действительно перечисляет пособия, но потом он идет в Фонд социального страхования (ФСС), подает специальный отчет, и если все правильно рассчитано, то фонд возвращает всю сумму до копейки. Так что, кроме «лишней» работы бухгалтерии, работодатель ничего не теряет. А не хотят брать на работу по разным причинам, в основном из-за неграмотности в этих вопросах, или просто из-за нервотрепки, связанной с поисками заменяющего сотрудника и заполнением лишних отчетов.

Почему ФСС оплачивает пособия? Потому что, с каждой нашей начисленной зарплаты в фонд делаются обязательные отчисления. По сути, это государственная страховка на случай вашей нетрудоспособности.

Если интересно, то вот что работодатель обязан платить из каждой зарплаты любого сотрудника:

Отчисления в Фонд социального страхования:

2,9 процента от вашей начисленной зарплаты – страховые взносы на случай временной нетрудоспособности и в связи с материнством (в связи с материнством, да, звучит как часть приговора)

0,2 процента от начисленной зарплаты – страховые взносы от несчастных случаев на производстве

5,1 процента от начисленной зарплаты – отчисления в пенсионный фонд на обязательное медицинское страхование (ОМС)

22 процента от начисленной зарплаты в пенсионный фонд на обязательное пенсионное страхование

Итого, из каждой вашей зарплаты работодатель обязан перечислять около 30 процентов в страховые фонды. Эта сумма никак не уменьшает вашу зарплату (в отличие от подоходного налога, который фактически забирает из вашей зарплаты 13%), но поэтому многие работодатели платят зарплату в конверте, все-таки 30% - довольно существенная сумма.

Но вернемся к мифам, связанным с «декретными» выплатами.

![]()

МИФ 2. Работодатель меня обманывает! Он насчитал как-то мало!

Работодатель не может заплатить вам меньше положенного, это заметят в ФСС при проверке отчета и обяжут доплатить (на самом деле, может, но это уже всякие теневые схемы и скорее редкость).

![]()

МИФ 3. Меня уволят, как только узнают о моем положении.

Если вы устроены официально, то работодатель не имеет права уволить беременную женщину. Единственным законным способом уволить беременную женщину является ликвидация предприятия или прекращение деятельности ИП. Вас могут провоцировать уволиться по собственному желанию (или соглашению сторон), но учтите, что если вы примите такое решение, то получите не все пособия и не в том объеме, на который можете рассчитывать. В любом случае если вы чувствуете давление со стороны работодателя, то можете обратиться в трудовую инспекцию. Это, кстати, совсем нестрашно.

Ещё почитать по теме

На что имеет право беременная женщина: медицинские услуги, пособия и выплаты

Декрет о декрете: как устроен отпуск по уходу за ребенком в разных странах мира

Предыстория: В ноябре 2014 года я устроилась работать в строительную фирму по срочному трудовому договору, место работы - в Калуге, офис - в Москве.

Договор был заключён до 1 апреля 2015 года. Затем привезли дополнительное соглашение с продлением срока трудового договора до 30 июня, правда уже без подписи работодателя, объяснив, что подпишут потом. В начале июня, мне сообщили, что трудовой договор продлевается, но в связи с сокращением штата, нет возможности в данный момент оформить все бумаги. По сообщениям бухгалтера, мой договор продлён до декабря 2015 года. На данный момент свой экземпляр я не получила.

После долгих напоминаний, разговоров и т.п. обещают привезти доп. соглашение на следующей неделе.

Проблемы:

1. 2 ноября я должна уйти в декрет. Когда и как я могу получить все полагающиеся выплаты, учитывая пункт 2 и то, что по словам сотрудников, приезжающих из офиса, фирма прекратит существование к концу этого года.

2. сегодня выяснила, что отчисления в ПФР не делались. После общения с коллегой зашла в личный кабинет на сайте ПФР, а затем запросила отчет на госуслугах. Там сумма перечислений 0.00р за 2015 год.

Вопрос: Что делать в данной ситуации? Интересует алгоритм действий, чтобы с минимальными потерями выйти из данной ситуации.

Трудовая книжка тоже находится у работодателя. Зарплата чёрно-белая. Моя зп - единственный источник дохода, муж 7 месяцев без работный.

Я опасаюсь, что работала весь этот год в черную, останусь без трудовой. без выплат и без пособия.

Вашу проблему нужно разбирать внимательно, чтобы дать точную консультацию.

Но, один из способов получить пособие у вас будет, тем более, если вы работали в "черную", после того, как первый срочный ТД был прекращен. А работодатель скоро исчезнет и некого будет приглашать в суд, чтобы доказывать факт трудовых отношений.

Вы сможете оформить пособие в соцзащите по месту жительства (регистрации). Только, вы лишаетесь пособия по БиР, его выплачивают только работающим.

Виды пособий связанные с материнством установлены в ФЗ РФ № 81-ФЗ от 19.05.1995, ФЗ РФ № 255-ФЗ от 29.12.2006 и ПриказеМинздравсоцразвития Р. Ф. № 1012н от 23.12.2009 (дальше по тексту — Порядок выплат пособий или Порядок).

Виды пособий связанные с материнством:

— пособие по беременности и родам;

— единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

— единовременное пособие при рождении ребенка;

— ежемесячное пособие по уходу за ребенком.

Пособия назначаются, если обращение за ними последовало не позднее 6 месяцев соответственно со дня окончания отпуска по беременности и родам, со дня рождения ребенка, со дня достижения ребенком возраста полутора лет.

На пособие по беременности и родам, единовременное пособие женщинам, вставшим на учет в медучреждениях в ранние сроки беременности, имеют право только женщины, подлежащие обязательному социальному страхованию, т. е. работающие.

Пока сделайте следующее, запросите заявлением ТД, не нужно просить, ходить, подавайте заявление.

Заявление вы подаете следующими способами (на выбор):

- через секретариат, отдел кадров (персонала) организации, чтобы на втором экземпляре вам поставили входящий номер и отметку должностного лица о приеме данного заявления;

- заказным письмом с заказным уведомлением о вручении и описью вложения;

- через курьерскую службу;

- с почты факсом или электронным письмом (если есть официальный электронный адрес).

Примерные образцы заявлений прилагаю.

Виктория, спасибо за развёрнутые ответы!

До следующей недели я подожду договра, допустим привезут. Нет - буду писать заявление.

просто часть зп перечисляется, на оформленную фирмой карту (до сих пор), т.е. если все не так плохо с ПФР , можно надеяться, что выплаты какие-то идут.

А в ПФР можно точно узнать были отчисления или нет? Просто пока что не хочется ссорится с работодателем и терять конвертную часть своей зп, поэтому хотелось бы узнать другим путем.

Дальше. Если с договором все ок, то есдиновременные выплаты мне сделают согласно 2013, 2014 годам. А дальше неизвестно что.

Я могу сейчас устроиться на другое место работы, любое и там уйти в декрет? Сразу? Это же не влияет на размер выплат.

я имела ввиду в ПФР в Калуге, не выезжая в Москву?

Вы пишите, что в Калуге место работы, это означает, что в Калуге обособленное подразделение, филиал, представительство, директор есть, есть бухгалтерия, то пособия вы будете оформлять по месту вашей работы в г. Калуге, т.к. если это один из тех вариантов, что я указала, значит, они зарегистрированы в территориальных органах г. Калуги.

Если вы уволитесь, потом трудоустроитесь к другому работодателю, то да, вы оформите пособия у нового работодателя.

А расчет пособий делается из двух лет к году события, если вы в отпуск по БиР уйдете в 2015 году, то для расчета возьмут 2013 и 2014 года, если вы в эти года работали у других работодателей, вам нужно со всех мест работы принести справки по форме 182н.

а справки обязательно собирать по прошлым местам работы? И ещё вопрос: справку 182н мне обязаны выдать с суммой за 2 года (перерасчитанной) или же работодатель указывает зп за время работы у него?

Я переезжала в другой город, и с одного места справку так и не дождалась, уехала - директор был в отпуске и мне так и не выдали её. А дальше как-то без неё жила.

Справки вы собираете со всех мест работы в 2013 и 2014 году, по форме 182н, конечно, только за тот период, который работали у данного работодателя.

Бухгалтера знают лучше, как эту справку оформлять.

Ок. Всё поняла, спасибо!

И, наверное, последний вопрос.

Если есть возможность, работодателя сейчас лучше всё-таки поменять? чтобы не остаться спустя полгода без выплат и в подвешенном состоянии? Ну и ещё потеряной трудовой.

Найдите мой вам ответ на ваш вопрос, я вам выше написала, что не рекомендую сейчас менять работодателя, вам в отпуск по БиР уходить уже в ноябре.

Вас просто новый работодатель не примет на работу, а если примет, то будет иметь проблемы с ФСС, который усмотрит, что приняв беременную женщину на работу перед самым отпуском по БиР работодатель создал искусственную ситуацию. ФСС отказывает возмещать работодателю пособия, это конфликт работодатель-ФСС, работодатель-работник.

Работодатели идут в суд, суды эти проблемы решают 50 на 50, то в пользу работодателя, то в пользу ФСС. А были и случаи, когда работодатель просто требовал у работника вернуть ему пособия, которые он выплатил.

Знаете, ваш работодатель до отпуска по БиР не исчезнет. А дальше, вы оформляете отпуск по БиР, получаете пособие по БиР и в отпуске по БиР увольняетесь. Забираете свою ТК и идете оформлять пособие по уходу за ребенком до полутора лет в соцзащиту.

Только, у работодателя нужно будет взять приказ на отпуск по БиР копию заверенную, справку о том, что пособие по БиР вам выплачено, справку о том, что пособие и отпуск по уходу за ребенком вы не оформляли и вам не выплачивалось пособие по уходу за ребенком до полутора лет.

Если за какой-то период вы не предоставите справку, то это уже ваша проблема, зп возьмут из того, что вы предоставите, но вот разделят при этом на 730 или 731 калдней.

Эти дни будут уменьшены только на периоды, когда вы были на бл, а также в отпуске по БиР или отпуске по уходу за ребенком. А также на период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации в соответствии с Федеральным законом "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" не начислялись.

А если справки не предоставите, то расчеты будут делать из МРОТ, а пособие по уходу за ребенком будут платить в минимальных размерах, которые установлены законом:

Минимальный размер ежемесячного пособия по уходу за ребенком до полутора лет (за полный календарный месяц), за первым ребенком — 2718,34 + районный коэффициент;

Минимальный размер ежемесячного пособия по уходу за ребенком до полутора лет (за полный календарный месяц), за вторым и последующими детьми — 5436,67 + районный коэффициент.

Спасибо, что так подробно отвечаете!

И раз уж пошло, спрошу ещё.

Заменять года по которым считается пособие могут только женщины, у которых расчётный период приходился на декретный отпуск?

Просто очень соблазнительно поменять год, на один раньше, когда у меня зп была гораздо выше и без прерываний.

Заменить могут только те, кто в эти двух годах, которые должны взять для расчета были в отпуске по БиР и\или отпуске по уходу за ребенком, а если вы работали, то заменить ничего не сможете.

Спасибо, за ответы и структуризацию информации.

Если у вас в г. Калуге зарегистрирован филиал (обособленное подразделение, представительство), директор, бухгалтерия, то отчеты по индивидуальным сведениям в ПФР сдавали в г. Калуге. А поэтому, вы можете обратиться в ПФР территориальный, где работодатель в г. Калуге зарегистрирован и узнать, подавали ли по вам отчеты по индивидуальным сведениям.

Если вы дистанционный работник, у которого просто место работы г. Калуга, то соответственно всю информацию по отчислениям и отчетам в ПФР только по месту регистрации работодателя - г. Москва.

Это строительная фирма: объект в Калуге, офис - в москве.

Понятно, жаль что здесь не могу запросить. Хотя честно говоря странно - у них (ПФР) же должна быть единая база.

а чтобы запросить данные в Москве в ПФР, что мне нужно будет помимо заявления? Я так понимаю, что могу получить ответ по почте?

База единая, когда отчеты уже попадают в эту единую базу, но пока они не попали туда, я вам сказала, это происходит с задержкой, вы в Калуге ничего не выясните, отчеты по индивидуальным сведениям подаются в ПФР по месту регистрации работодателя.

По отчислениям в ПФР они появляются, отражаются с задержкой, это нужно выяснять, сдавал ли по вам работодатель отчеты по индивидуальным сведениям, либо у работодателя, либо в ПФР территориальном, где работодатель зарегистрирован.

Но, скажу сразу же, отчисления за 2014 год стали отображаются в личном кабинете на сайте Госуслуг только в июне-июле 2015 года, так, что это не показатель.

Опять же вы пишите, что компания прекратит свое существование в конце года, а вы в отпуск по БиР уходите уже в ноябре 2015.

Я не рекомендую, увольняться и трудоустраиваться к новому работодателю, т.к. вряд ли вас возьмут, а еще, когда женщину берут на работу перед отпуском по БиР, то ФСС усматривает в этом искусственно созданную ситуацию и отказывает работодателю в возмещение пособий.

Потом, если вам в отпуск по БиР уже в ноябре 2015, то ваш работодатель выплатит вам пособие по БиР 140 калдней (как правило), платится это пособие сразу же одной суммой, на части ее не делят.

Выплата происходит в сроки (всех пособий), указанные в ст.15 Федерального закона от 29.12.2006 N 255-ФЗ страхователь назначает пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком в течение 10 календарных дней со дня обращения застрахованного лица за его получением с необходимыми документами. Выплата пособий осуществляется страхователем в ближайший после назначения пособий день, установленный для выплаты заработной платы.

Вы сдаете документы, работодатель 10 дней их рассматривает, делает расчеты, а через 10 дней выплатит вам либо в аванс, либо в дату расчета за отработанный месяц. Эти даты указаны в вашем ТД ст.136 ТК РФ.

А уже, дальше, когда вы будете понимать, что работодатель может исчезнуть, то лучше уже уволиться, а пособие по уходу за ребенком до полутора лет оформить в соцзащите по месту жительства (регистрации) в минимальных размерах:

Минимальный размер ежемесячного пособия по уходу за ребенком до полутора лет (за полный календарный месяц), за первым ребенком — 2718,34 + районный коэффициент;

Минимальный размер ежемесячного пособия по уходу за ребенком до полутора лет (за полный календарный месяц), за вторым и последующими детьми — 5436,67 + районный коэффициент.

И еще, вы пишите, что вам зп на карту перечисляют, если это зп карта, по зарплатному проекту, то, вряд ли вы работаете в "черную".

А поэтому, начала дождитесь ваши ТД, если вам не предоставят, то подавайте запрос на ТД, как я вам рекомендовала.

Тем более, если вы работаете в "черную", то работодатель не будут вам платить пособия, т.к. пособия за счет средств ФСС платятся. Работодатель вам выплачивает из своих средств, а дальше, он подает документы на возмещение ФСС ему этих пособий.

И, то, что зп на карту часть платят, это дает уверенность, что вы работаете официально.

Так, что если вам 02.11.2015 в отпуск по БиР, для расчета возьмут 2013 и 2014 года, если вы в эти года у других работодателей работали, то от них справки по форме 182н, на основании их вам и делать будут расчеты пособий.

Пособие по БиР 100% от среднего заработка за 2 года к году события.

Пригодится наш Алгоритм, да, и как делаются расчеты посмотрите, максимальные и минимальные размеры.

Прочитала, спасибо, за собранную информацию.

А Ваш алгоритм - это предложенные действия здесь, в комментариях, или отдельные какие-то заметки, публикации?

Не очень поняла ваш вопрос про Алгоритм.

Этот Алгоритм, это размеры пособий на 2015 год, минимальные размеры, меньше, которых платить нельзя.

А еще, и максимальный среднедневной заработок - 1632,88 руб., т.е. максимум в день, больше, чего платить вам не будут. А поэтому, и указаны максимальные размеры пособий в 2015 году.

Этот Алгоритм я предоставляю, чтобы женщины знали, что если работодатель сделал расчет пособия по уходу за ребенком 40% от среднего заработка за 2 года к году события, и это пособия получилось меньше, чем минималка по закону, то, чтобы она знала, что ей платить обязаны минималку по закону, а не то, что у работодателя получилось.

И кстати гворя, а использовать районный коэффициент москвы или калуги?

Деже не районный коэффициент, а просто расчет для калужской или осковских областей? Т.е. по месту регистрации фирмы или по месту фактического проживания?

Вы работаете в Калуги, а поэтому районный коэффициент, который в Калуге, если РК в Калуге есть.

Viktoriya Kochetkova, эксперт

17 сентября 2015, 13:43,

5 лет назад

Рейтинг: 5

Рейтинг обращения определяется активностью обсуждения: числом комментариев и одобрений (лайков).

Так-так-так — юридическая помощь онлайн © 2020 .

© Фонд Так-так-так .

Для писем: info@taktaktak.ru

- Поддержать проект

- ВКонтакте

- 16+

Фонд «Так-так-так» является членом

Глобальной сети журналистских расследований

- коррупция

- финансы

- авторское право

- алименты

- армия

- выборы

- гражданство

- дети

- договоры

- документы

- доступ к информации

- жилье

- ЖКХ

- здоровье

- избирательные права

- имущество

- Конституционные права

- лишение прав

- налоги и кредит

- наследство

- недвижимость

- образование

- пенсии

- полиция

- права потребителей

- правосудие

- предпринимательство

- прокуратура

- свобода слова

- свобода совести

- семья

- собрания, митинги

- собственность

- субсидии и льготы

- транспорт

- трудовые отношения

- уголовное право

- частная жизнь

- штрафы

- экология

- Адыгея респ.

- Алтай, респ.

- Алтайский край

- Амурская обл.

- Архангельская обл.

- Астраханская обл.

- Башкортостан респ.

- Белгородская обл.

- Брянская обл.

- Бурятия респ.

- Владимирская обл.

- Волгоградская обл.

- Вологодская обл.

- Воронежская обл.

- Дагестан респ.

- Еврейская авт. обл.

- Забайкальский край

- Ивановская обл.

- Ингушетия респ.

- Иркутская обл.

- Кабардино-Балкарская респ.

- Калининградская обл.

- Калмыкия респ.

- Калужская обл.

- Камчатский край

- Карачаево-Черкесская респ.

- Карелия респ.

- Кемеровская обл.

- Кировская обл.

- Коми респ.

- Костромская обл.

- Краснодарский край

- Красноярский край

- Крым

- Курганская обл.

- Курская обл.

- Ленинградская обл.

- Липецкая обл.

- Магаданская обл.

- Марий Эл респ.

- Мордовия респ.

- Москва

- Московская обл.

- Мурманская обл.

- Ненецкий авт. окр.

- Нижегородская обл.

- Новгородская обл.

- Новосибирская обл.

- Омская обл.

- Оренбургская обл.

- Орловская обл.

- Пензенская обл.

- Пермский край

- Приморский край

- Псковская обл.

- Ростовская обл.

- Рязанская обл.

- Самарская обл.

- Санкт-Петербург

- Саратовская обл.

- Саха (Якутия) респ.

- Сахалинская обл.

- Свердловская обл.

- Севастополь

- Северная Осетия - Алания респ.

- Смоленская обл.

- Ставропольский край

- Тамбовская обл.

- Татарстан, респ.

- Тверская обл.

- Томская обл.

- Тульская обл.

- Тыва респ.

- Тюменская обл.

- Удмуртская респ.

- Ульяновская обл.

- Хабаровский край

- Хакасия респ.

- Ханты-Мансийский авт. окр. - Югра

- Челябинская обл.

- Чеченская респ.

- Чувашская респ.

- Чукотский авт. окр.

- Ямало-Ненецкий авт. окр.

- Ямало-Ненецкий авт. окр.

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

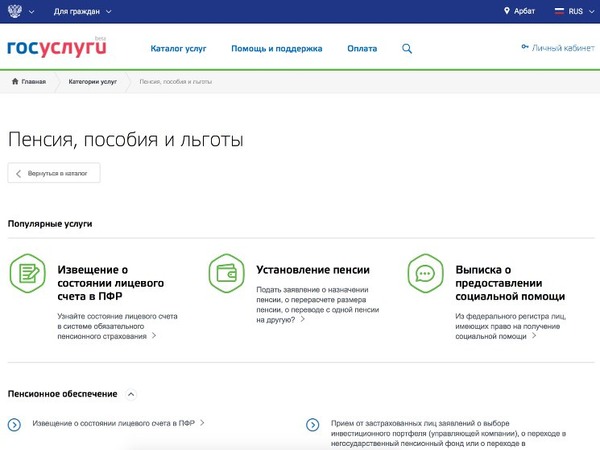

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

Читайте также: