Пени за неуплату пенсионных взносов ип за себя

ИП имеет обязанность по уплате налогов и страховых взносов. Взносы платятся все время, даже при нулевой выручке. За их неуплату или просрочку по выплатам ИП несет административную ответственность.

С 2017 года страховые выплаты, а также штрафы и пени по ним, ИП платит в свою территориальную Налоговую инспекцию, а уже далее налоговая рассчитывается с адресатами. Таким образом обязательные отчисления в пенсионный и медицинский фонды контролируются сегодня налоговой службой.

Исключение — взносы в ФСС на случай травматизма и несчастных случаев на производстве. Эти выплаты напрямую платятся в фонд, и им контролируются. Для ИП без работников такие выплаты необязательны.

Как платить взносы

ИП платят обязательные взносы за себя. Размер этих выплат фиксирован

- пенсионный взнос — 32 448 рублей;

- медицинский взнос — 8 426 рублей.

Платятся они в течение года. Платить можно разными суммами и в разные периоды, важно заплатить всю сумму до 31 декабря текущего года.

Удобнее платить поквартально. Это позволит ИП на УСН уменьшить налог на величину выплаченных в тот же налоговый период страховых взносов.

Если у ИП доход был выше 300 тысяч рублей, то он дополнительно платит в ПФР взнос в размере 1% от суммы, превышающей 300 тысяч. Это взнос надо оплатить до 1 июля следующего за отчетным года.

Если есть работники, то ИП платит взносы за них, а также сдает всю требуемую по ним отчетность. В этом случае срок уплаты по взносам и срок сдачи каждого отчета строго прописан.

Штрафы в 2020 году

Если ИП не платит страховые взносы, то он не выполняет свои обязанности. А это наказывается штрафами. Намеренная же неуплата грозит штрафом в двойном размере.

Итак, неуплата взносов и занижение расчетной базы наказываются 20% от неуплаченной суммы.

Умышленная неуплата или занижение суммы грозит штрафом в размере 40% от неуплаченной суммы.

Если по уплаченным взносам требуется сдача отчетности, и она не была сдана в срок, то это также наказывается штрафом. Штраф за такое нарушение — от 300 до 500 рублей. Но если ИП не просто забыл сдать отчет, но и не заплатил взносы, то к штрафу прибавляется еще 5% от неуплаченной сумму за три последних месяца и за каждый полный и неполный месяц просрочки.

Если ИП должен сдавать отчетность электронно, но почему-то сдал ее в бумажном виде, то это наказывается штрафом в размере 200 рублей.

Нарушение сроков сдачи СЗВ-М или ошибки в отчете штрафуются в размере 500 рублей за каждое застрахованное лицо. Если этот отчет сдали не тем способом, то штраф — 1000 рублей.

Непредоставление в срок или в полном виде отчетов в ПФР наказывается штрафом от 300 до 500 рублей.

За не сдачу в срок 4-ФСС придется заплатить 5% от суммы отчислений за травматизм за последние три месяца, а также штраф в размере от 300 до 500 рублей. Если этот отчет сдан не тем способом, то штраф составит 200 рублей.

Пени

Кроме штрафов, за просрочку платят еще и пени. Иногда штраф за просрочку не выставляется, но пени все равно приходится оплачивать.

В 2020 году правила расчета пени не менялись, они по-прежнему зависят от ставки рефинансирования ЦБ, которая сейчас приравнивается к ключевой. На сегодняшний день эта ставка равно 4,25%. Но надо смотреть, когда она менялась. Если задолженность за долгий период и затрагивает время с другой ставкой, то ее делят на периоды и считают раздельно.

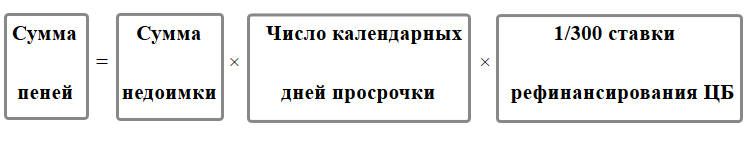

Пени считаются по формуле: сумма взносов к уплате *количество просроченных дней *1/300 ставка рефинансирования.

Уголовное наказание

За неуплату обязательных взносов возможно и уголовное наказание. Это грозит ответственным лицам в том случае, если неуплата стала результатом преступления.

Если вам понравилась наша статья, то, пожалуйста, поставьте лайк и подпишитесь на наш канал .

Короткая новость. Не так давно написал заметку про тех ИП, которые опоздали с оплатой взносов “за себя” и возможность вычета из налога по УСН.

Но вот читаю новое письмо Минфина от 15.03.2019 № 03-02-08/16888 в котором опять напоминают, что если ИП опоздал с оплатой взносов на обязательное пенсионное и медицинское страхование “за себя”, то штрафа не будет.

Статьей 122 Кодекса установлена ответственность за неуплату или неполную уплату сумм страховых взносов в результате занижения базы для исчисления страховых взносов, иного неправильного исчисления страховых взносов или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 Кодекса.

Указанная статья применяется с учетом разъяснения, данного в пункте 19 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации», согласно которому бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.

Учитывая изложенное, неисполнение плательщиком страховых взносов обязанности по уплате страховых взносов в установленный срок не образует состава правонарушения, предусмотренного статьей 122 Кодекса.

В случае несвоевременной уплаты сумм страховых взносов подлежат уплате плательщиком страховых взносов недоимка и начисленные на нее пени.

То есть, если ИП опоздал с оплатой взносов “за себя”, то это не повлечет штрафных санкций. Но, разумеется, придется оплатить пени (ФНС самостоятельно посчитает сумму и выставит требование на оплату) + оплатить полностью саму недоимку.

Еще посмотрите в Личном Кабинете ИП на официальном сайте ФНС, есть ли они вообще.

Смотрите в разделе «Все обязательства» -> Выбираете вид платежей -> а затем «Операции по расчетам с бюджетом».

Также эти данные можно посмотреть в мобильном приложении для ИП:

Если внезапно увидите в ЛК ИП пени (а по вашим данным их точно не должно быть), то обязательно решайте этот вопрос с ФНС.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

P.S. Подробные статьи по взносам здесь:

- И снова про обязательные взносы ИП на 2018 год

- Про обязательные взносы ИП «за себя» в 2019 году

Еще советую прочитать:

- Как правильно считать пени по налогам и что изменится с 1 октября 2017 года?

- Пени за долги по налогам не будут превышать сумму недоимки

- Надзорные каникулы продлены на 2019 и 2020 годы. Но не для всех

- Штрафа не будет, если не успеете обновить НДС в кассовом чеке с 1 января 2019 года. Но только до конца первого квартала

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

1 комментарий к “ИП опоздал с оплатой взносов “за себя”: будет штраф или только пени?”

Открыл ип и деятельность не пошла… в итоге не подал не одного отчета. Но при этом ип закрыл с оплатой всех необходимых платежей в пенсионный фонд и страхование. Что мне грозит за то что я не подал отчётные документы ?

Обзоры КонсультантПлюс

С 2017 года страховые взносы, включая пени и штрафы по ним, перечисляются в Налоговую службу. Внебюджетные фонды больше не занимаются их администрированием. Мы расскажем, каковы штрафы за просрочку и неуплату, как рассчитать и куда платить пени по страховым взносам.

Штрафы и пени по страховым взносам, а также сами страховые суммы нужно перечислять на счет территориальной ИФНС. Разъяснения о порядке перечисления и уплаты дают Минфин и ФНС — на эти органы возложена обязанность информировать плательщиков о вопросах применения законодательства.

Согласно главе 34 НК РФ, Налоговая служба контролирует уплату отчислений на:

- ОПС (обязательное пенсионное страхование);

- ОМС (обязательное медицинское страхование);

- социальное страхование в связи с материнством.

Исключение — отчисления на травматизм (страхование от несчастных случаев на производстве), их по-прежнему администрирует ФСС.

Величина штрафов по страховым взносам в 2020 году

Просрочка уплаты влечет штраф, а за намеренную неуплату компанию оштрафуют в двойном размере. За несвоевременную сдачу отчетности также придется дополнительно платить.

Штрафы грозят в следующих случаях:

- неуплата начисленных сумм, грубые нарушения в учете доходов и расходов, которые повлекли занижение расчетной базы — 20 % от неуплаченной суммы (п. 3 ст. 120 НК РФ, п. 1 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- умышленная неуплата и занижение базы — 40 % от суммы (п. 3 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- непредоставление в положенный срок расчета по страховым взносам — 5 % от неуплаченных вовремя сумм, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки (п. 1 ст. 119 НК РФ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи по статье 15.5 КоАП РФ;

- подача расчета в бумажном виде вместо электронного — 200 рублей (ст. 119.1 НК РФ). Электронный расчет сдают компании с численностью сотрудников более 100 человек;

- несвоевременная сдача СЗВ-М или подача недостоверных (неполных) сведений — 500 рублей за каждое застрахованное лицо (ст. 17 Закона № 27-ФЗ). Для больших компаний сумма окажется существенной;

- подача СЗВ-М в бумажном виде вместо электронного — 1000 рублей (ст. 17 Закона № 27-ФЗ). Электронно сдают СЗВ-М организации, в которых трудятся больше 25 человек;

- непредоставление, в том числе в установленный срок, сведений в ПФР или их предоставление в неполном (искаженном) виде — от 300 до 500 рублей (ст. 15.33.2 КоАП РФ);

- несдача 4-ФСС — 5 % от суммы отчислений на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки (пункт 1 ст. 26.30 Закона № 125-ФЗ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи 4-ФСС по статье 15.33 КоАП РФ;

- подача расчета 4-ФСС в бумажном виде вместо электронного — 200 рублей (пункт 2 ст. 26.30 Закона № 125-ФЗ).

Как рассчитать пени по страховым взносам, формула

Кроме штрафов, за каждый календарный день опоздания с уплатой начисляются пени.

Пени по страховым взносам в 2020 году рассчитываются по тем же правилам, которые действовали ранее. Однако при расчете в 2020 году есть одна особенность: ЦБ РФ утвердил ключевую ставку, используемую для расчетов, в размере 7,75 % с 17.12.2018. До этой даты необходимо было пользоваться ставкой в размере 7,5 % (с 17.09.2018). Если период задолженности захватывает время до и после 17.12.2018, то при подсчете используются разные ставки. Как это происходит, покажем далее на примере.

Формула расчета осталась неизменной (такая же используется для расчетов по налогам):

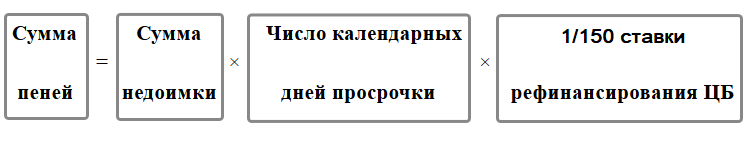

Такая формула подходит для расчета пени, начисляемой физическим лицам, в том числе ИП, а также организациям при просрочке до 30 календарных дней. Если уплата обязательных платежей задерживается на больший срок, то с 31-го дня просрочки применяется иная формула:

Напомним, что пени за неуплату страховых взносов в ПФР больше не уплачивается и перечислять ее нужно на новые КБК в ФНС. Актуальные КБК можно посмотреть здесь.

Расчет пени по страховым взносам на примере

Приведем пример: ООО «Компромисс» согласно установленным срокам должно было перечислить в ИФНС за ноябрь 2018 общую сумму в 10 000 руб. до 15.12.2018. Допустим, заплатила их компания 10.01.2019. Рассчитаем общую сумму.

Учтем при этом, что до 17.12.2018 ставка рефинансирования составляла 7,5 %, а после этой даты — 7,75 %. Поскольку крайний срок уплаты взносов (15 декабря) и сам день уплаты (10 января) не учитывают, общее количество дней просрочки для ООО «Компромисс» составит 32. Из них 2 дня приходится на период до повышения ставки (с 16 по 17 декабря) и рассчитываются по значению 7,5 %, за оставшиеся — по ставке 7,75 %. Кроме того, обратите внимание, что за первые 30 дней надо считать с учетом 1/300 ставки, а с 31-го дня — уже 1/150 ставки.

Посчитаем, сколько должно ООО «Компромисс»:

(10 000 × 2 × 7,5 % / 300) + (10 000 × 28 × 7,75 % / 300) + (10 000 × 2 × 7,75 % / 150) = 5 + 72,33+ 10,33 = 87,66 рубля

Произвести подсчет автоматически вам поможет калькулятор пеней на нашем портале.

Проводки по начислению пени по страховым взносам в бухучете

Проводки по пеням по страховым взносам бухгалтер отражает:

- на дату расчета (она отражена в справке-расчете), если компания начисляет их самостоятельно;

- на дату вступления в силу решения проверяющего органа, если суммы начислены по итогам проверки.

Пени по страховым взносам, проводки, отражают по дебету и кредиту следующих счетов:

| Отражение операции в бухгалтерском учете | Дебет | Кредит |

| Начислены пени по страховым взносам, проводка | 99 | 69 |

| Уплачены пени по страховым взносам, проводка | 69 | 51 |

Инструкция по применению плана счетов бухгалтерского учета, которая утверждена приказом Минфина РФ от 31.10.2000 № 94н , гласит, что для отражения операций по начислению допустимо использовать счет 99 в корреспонденции с 69, а при уплате — счета 69 и 51.

Штраф для ИП за неоплаченные страховые взносы начисляется контролирующим органом уже на следующий день после обнаружения недоимки. Существуют обстоятельства, когда предприниматель может избежать санкций в течение определенного периода или по единичному случаю.

Страховые взносы для ИП: что собой подразумевают

ИП, как и любое юридическое лицо, должен ежеквартально или раз в год предоставлять отчетность во внебюджетные фонды и вносить соответствующие платежи.

С 2018 года порядок взимания страховых взносов несколько изменился, в частности:

- Сменилась адресность платежа (ранее они уплачивались непосредственно в ПФР, ФОМС или ФСС, а ныне переводятся в пользу ФНС по месту постановки на учет);

- Фиксированный платеж «за себя» более не привязан к МРОТ, применяется правило по уплате дополнительного сбора, кратного 1% и взимаемого с разницы дохода, который превышает порог в 300 тыс. рублей;

- Сменились коды бюджетной классификации;

Итак, предприниматель в обязательном порядке должен осуществлять уплату сборов по следующему перечню:

- Взносы по пенсионному страхованию;

- Взносы по обязательному медицинскому страхованию.

Совет. Отправлять отчеты и оплачивать все необходимые взносы вы можете в автоматическом режиме, без привлечения бухгалтера. Для этого вам просто нужно зарегистрироваться в онлайн сервисе «Мое Дело», который станет для вас незаменимым помощником в вопросах уплаты налогов, обязательных отчислений и взносов.

Когда наступает ответственность

Предпринимателю не получится избежать ответственности, если он допустил просрочку платежа по взносу во внебюджетный фонд.

Особенности:

- Ответственность начнется уже на следующий день после истечения императивного срока;

- Платеж должен быть совершен в заранее установленные промежутки времени (до конца квартала или до 31 декабря текущего отчетного года);

- Размер ответственности напрямую зависит от серьезности допущенного нарушения;

- Предпринимателю не нужно считать самостоятельно размер штрафа – это за него сделает получатель сбора.

Каковы размеры штрафов

Пренебрежение сроками внесения обязательных сборов повлечет для ИП правовые последствия в виде штрафных санкций, в частности:

- Штраф за несвоевременно уплаченный взнос - 5% от суммы недоимки (но не больше 30% от величины всего сбора);

- Несвоевременно представленный документ по взносам – штраф 200 рублей;

- Минимальная сумма штрафа, согласно требованиям НК РФ - от 1 тыс. рублей;

- Занижение базы, с которой рассчитывается сумма взноса – штраф до 40% от размеров недоимки.

Какие недочеты и недоимки не могут стать основанием для применения штрафов и санкций

Нижеперечисленные случаи не могут служить основаниями для применения штрафных мер ответственности к ИП:

- Дочернее предприятие или обособленное подразделение не может привлекаться к ответственности за несвоевременную уплату взносов, поскольку плательщиком сборов выступает генеральный офис организации;

- При определении сроков уплаты предприниматель ориентировался на письменные указания уполномоченных государственных органов;

- Взносы были уплачены вовремя, но не поступили на счет в оговоренные сроки, при этом инспектор не успел обнаружить недочет до поступления средств;

- Если предприниматель столкнулся с вирусным заражением базы данных и подал приблизительный расчет до обнаружения ошибки уполномоченным органом или до назначения камеральной проверки.

Случаи освобождения от бремени по страховым взносам

Неуплата обязательных страховых взносов ИП (без штата сотрудников) может не сопровождаться наложением штрафов. Существуют случаи освобождения от такого бремени, в частности:

- Несение срочной военной службы;

- Уход за ребенком до достижения им полуторагодовалого возраста;

- Осуществление ухода за:

- престарелым лицом, возраст которого не менее 80 лет;

- ребенком-инвалидом;

- лицом с I группой инвалидности;

- проживание в районах, где нет возможности трудоустроиться, куда военнослужащий супруг (супруга) были направлены по контракту;

- проживание за рубежом, куда супруг, супруга предпринимателя были направлены для работы в дипломатическом представительстве или консульском учреждении.

Здравствуйте! В этой статье мы расскажем, какая ответственность ждёт неплательщиков страховых платежей.

Сегодня вы узнаете:

- Есть ли уголовная ответственность за неуплату страховых взносов.

- Сколько составляют пени и штрафы.

- Кто понесёт ответственность.

- Как взыскиваются страховые платежи.

Содержание

- Порядок уплаты страховых взносов

- Что будет, если не уплачивать страховые взносы

- Ответственность за неуплату страховых взносов

- На кого ложится ответственность за неуплату страховых взносов

- Взыскание страховых взносов

Порядок уплаты страховых взносов

Компании и ИП оплачивают страховые платежи в обязательном порядке за трудоустроенных работников. Если индивидуальный предприниматель не имеет в штате сотрудников, то он должен вносить платежи в страховые фонды за себя.

Законом предусмотрен день, позже которого оплата допускается только с начислением пени.

До 15 числа каждого месяца, идущего за отчётным, работодатель вносит обязательные платежи. Если 15-е число месяца является выходным или праздничным днём, то оплату необходимо осуществить в следующий рабочий день.

Такие правила диктует Налоговый Кодекс. Также важно помнить, что с 2017 года произошли изменения в нормативных актах. Теперь средства перечисляются в ФНС по новым КБК.

Если ИП не имеет наёмных работников, то платежи за себя ему необходимо оплатить до 31 декабря отчётного года.

При годовом доходе свыше 300 000 рублей страховые взносы ИП с разницы между полученным доходом и 300 000 рублей оплачиваются до 1июля года, идущего за текущим. Срок был изменен законом №335-ФЗ от 27.11.2017 г. Соответствующие поправки внесены в п.2 абз.2 ст. 432 НК и касаются периода, начиная с 2017 года.

Если же день оплаты – это нерабочий или праздник, то крайний срок платежа переходит на следующую рабочую дату.

Что будет, если не уплачивать страховые взносы

За неуплату страховых платежей законодательными актами предусмотрены такие санкции:

- Пени за каждый день неуплаты в величине 1/300 ставки рефинансирования, если просрочка составляет 30 календарных дней и 1/150 ставки рефинансирования, начиная с 31 дня неуплаты налога.

- Штраф за неуплату 20% от суммы долга, если нарушение законодательства не было спланировано (к примеру, допущена ошибка в расчетах налога).

- Штраф 40% от задолженности по взносам, если неуплата носит умышленный характер (к примеру, вы специально не оплачиваете платежи или занижаете страховой тариф).

Стоит отметить, что выше перечисленные меры принимаются по отношению к следующим правонарушениям, связанных с неуплатой взносов:

- Отсутствия оплаты;

- Несоблюдения срока платежа;

- Оплаты в частичном размере;

- Неправильного начисления платежа (к примеру, вы ошиблись в какой-то цифре);

- Занижения основы для расчёта взносов.

Ответственность за неуплату страховых взносов

Для неплательщиков страховых платежей разработаны следующие виды ответственности:

- Налоговая (ответственность наступает при незначительных ошибках, допущенных ИП или должностным лицом компании. В такой ситуации не избежать начисления пени);

- Административная (применяется при допущении грубых ошибок, которые привели к значительному сокращению базы для расчёта взносов, а следовательно, и уменьшению суммы последних).

С июля 2017 года действует и уголовная ответственность для злостных неплательщиков обязательных взносов. При этом имеет значение размер неуплаты.

Она бывает в двух видов:

- В крупном размере (когда задолженность за последние 3 года превышает 5 000 000 рублей, что составляет 25% от положенной к оплате суммы, либо свыше 15 000 000 рублей в целом);

- В особо крупном размере (когда долг по взносам превышает 15 000 000 рублей за 3 года, что более 50% от полагающейся к уплате суммы, либо 45 000 000 рублей в общем).

Таким образом, уголовная ответственность наступает в крайних случаях, когда суммы задолженности слишком велики. Рядовым организациям, имеющим небольшую просрочку, такой вид ответственности не страшен.

Привлечение к уголовной ответственности может иметь следующие последствия:

- Физическое лицо (ИП) могут оштрафовать на сумму до 300 000 рублей, арестовать на срок до 36 месяцев;

- Должностное лицо организации могут лишить свободы на срок до 6 месяцев, оштрафовать на сумму до 500 000 рублей или потребовать освободить занимаемую должность на период до 3 лет.

На кого ложится ответственность за неуплату страховых взносов

Работодатель считается ответственным за внесение взносов. При этом важно понимать, кто понесёт наказание, если средства переведены в страховые фонды не будут.

Если ИП имеет сотрудников в штате, в частности, тех, кто отвечает за внутреннюю бухгалтерию, то таковые и будут виновные в содеянном.

Стоит учитывать, кто именно допустил ошибку. И если в этом будет виноват сам предприниматель, то ответственность понесёт он. При отсутствии сотрудников в штате ИП, меры будут применены в отношении самого владельца бизнеса.

С организацией всё намного сложнее. У юридических лиц штат укомплектован большим числом сотрудников, и найти виновного среди них – непростая задача.

Для этого представителям государственных структур придётся изучать должностные инструкции, а также трудовые договоры с сотрудниками.

Если отчётность не была сдана по неосторожности бухгалтера, соответственно, он и будет оштрафован. При участии учредителя в сокращении базы для расчёта платежей, ответственность ляжет на собственника компании.

Взыскание страховых взносов

ФНС и ФСС наделены правом требовать уплаты взноса, суммы пени и штрафа в досудебном порядке.

Это возможно при соблюдении следующих условий:

- Если долг по страховым взносам превысил отметку в 1500 рублей, в ФСС – от 500 рублей, а также если после выставления требования страховым фондом прошло не более 2 месяцев;

- Если долг по страховым взносам равен менее 1500 рублей, в ФСС – до 500 рублей, а также если после выставления самого первого требования прошло не более 14 месяцев.

По окончании перечисленных сроков ФНС или ФСС могут взыскать задолженность, только подав иск в суд.

Изначально после обнаружения недоимки неплательщику направляется требование внести платёж (не позднее 3 месяцев с даты выявления неуплаты). Документ направляется заказным письмом через электронные ресурсы или передаётся лично в руки под расписку о получении.

Закон предоставляет нарушителю 10 дней для внесения средств в счёт взносов после получения извещения. Если оплата не поступает, то контролирующий орган информирует неплательщика о принудительном взыскании суммы с расчётного счёта.

При недостатке денег на счету ИП или фирмы, задолженность погашается по мере прихода денег на расчётный счёт. Если же это невозможно, то сумма взносов будет компенсироваться за счёт имущества должника.

Каждый индивидуальный предприниматель обязан платить общеобязательные взносы (ОПС, ОМС, ОСС) за своих сотрудников и отчитываться за произведенные им выплаты. Если наемный персонал отсутствует, он уплачивает взносы только за себя, но отчетность при этом не сдает.

Важно! В 2020 году все страховые платежи адресуются ФНС по месту регистрации предпринимателя. В платежном документе при этом указывают новые КБК.

(предел — 1 021 000 руб.);

(предел — 815 000 руб.);

Если крайний срок оплаты страховых взносов приходится на праздничный либо нерабочий день, то его переносят. При данных обстоятельствах платеж нужно вносить в первый же рабочий день, который следует за праздничным (нерабочим) днем.

Какие действия ИП при оплате общеобязательных взносов считаются нарушением

- не соблюдение поставленных сроков оплаты страховых сборов;

- неуплата общеобязательных взносов вообще;

- частичная оплата;

- занижение базы взносов при калькуляции (иные серьезные числовые ошибки, повлекшие неправильное исчисление суммы сбора).

При выявлении нарушений, санкции в отношении неплательщиков применяет ФНС. При этом налоговики руководствуются ст.75 и ст.122 НК РФ. Основание — ст. 26.29 ФЗ РФ № 125 от 24.07.1998 (актуальная редакция от 07.03.2020).

За перечисленные нарушения ИП могут оштрафовать либо начислить пеню. Помимо этого нарушитель должен будет исправить все выявленные ошибки и загасить образовавшийся долг.

Санкции в отношении ИП за неуплату (частичную оплату) общеобязательных взносов

Итак, за неуплату общеобязательных взносов отвечает целиком и полностью наниматель, в рассматриваемом случае — ИП. На сегодня неплательщиков привлекают к административной, налоговой либо уголовной ответственности. Наказание применяется в зависимости от тяжести совершенного проступка.

Наступает при грубых просчетах в расчетах, а также частичной уплате либо неуплате взносов вообще.

· взимается пеня 1/300 ставки рефинансирования за каждый день просрочки и так до 30 дней, а далее — по ставке 1/150;

· штраф до 20 % от суммы долга при ненамеренном нарушении либо за умышленное нарушение — 40%

Предусмотрена за несерьезные недочеты по расчетам и при недоплате.

· деяния по части неуплаты, совершенного в крупном размере

(штраф от 100 до 300 тыс. руб.)

· деяния по части неуплаты взносов особо крупного размера

(штраф от 200 до 500 тыс. руб.)

За подобные правонарушения ИП могут также наказать принудительными работами (от года до 3 лет) арестом до 6 месяцев либо лишением свободы сроком от года до 3 лет

ИП как нарушителя привлекают к ответственности во внесудебном порядке. Санкции назначает и приводит в исполнение ФНС. Для этого установлен особый порядок.

Порядок привлечения к ответственности неплательщиков страховых взносов

Данными вопросами занимается ФНС по месту регистрации ИП. Следуя заведенному порядку, налоговая вправе требовать от ИП загашения долга, уплаты пени, штрафа без привлечения суда. Внесудебный порядок взысканий применяется чаще всего при следующих обстоятельствах:

- Страховой долг до 1 500 руб., а в ФСС — менее 500 руб. (требование о загашении выставлено 14 месяцев назад, но не позже).

- Долг по взносам больше 1 500 руб. а в ФСС РФ — превышает 500 руб. (при этом требование о загашении фонд выставил 2 месяца назад, но не позже).

Собственно взыскание долга по взносам производится ФНС следующим порядком.

Как крайний вариант, ФНС может обратиться по вопросу взыскания долгов, пени, штрафа со злостного неплательщика в суд.

Распространенные ошибки при уплате общеобязательных взносов ИП

Ошибка 1. Во избежание ошибок ИП следует придерживаться следующей законодательной нормы.

Общеобязательные взносы (ОПС, ОМС, ОСС) за своих работников нужно оплачивать по одним и тем же общим тарифным ставкам. Причем независимо от применяемой системы налогообложения (УСН, ОСНО либо ЕНВД).

Ошибка 2. День внесения просроченного платежа, как и крайний день уплаты, согласно установленному сроку, не засчитывается в пеню. Ее начисляют только за каждый день просрочки (т. е. неуплаты).

Пример 1. Определение количества дней просрочки

ИП должен был заплатить общеобязательные взносы за сотрудников 15 октября 2020 года, но по факту оплата прошла 19 октября. Просрочка составила только 3 дня, т. к. 15 и 19 число не включают в просроченные дни. 15.10.2020 — это крайний срок уплаты страховых сборов, а 19.10.2020 — день зачисления платежа.

Пример 2. Пеня за просрочку оплаты общеобязательных взносов за наемных работников

ИП работает с двумя наемными работниками. За прошедший (расчетный) месяц предприниматель (как наниматель, страхователь) должен заплатить за них взносы по ОПС, ОМС до 15 числа текущего месяца. Срок плательщиком пропущен, но отчетность при этом сдана вовремя.

В подобной ситуации по отношению к ИП штрафные санкции могут не применяться. Образовался долг по неуплаченным взносам, который не загашался ИП в течение двух недель. ФНС будет взыскивать с ИП только пеню. Она взимается по ставке 1/300 за каждый день неуплаты т. к. число просроченных дней не достигло 30 дней. Формула для подсчета пени: СВ * 1/300 * ДП, где СВ — сумма неуплаченных общеобязательных взносов, а ДП — суммарное число дней просрочки.

Минфин РФ в письме № 03-02-07/1/31912 от 24.05.2017 обращает внимание на следующий момент. Не своевременное перечисление (просрочка по уплате) положенной суммы взносов, правильно скалькулированных и отображенных в отчетности, не содержит состав правонарушения по ст. 122 НК РФ. Ключевой фактор — если отчетность по взносам при этом сдана ФНС вовремя.

Замдиректора Департамента В. В. Сашичев.

К сведению, данная норма применяется и при неуплате (частичной оплате) общеобязательных взносов из-за занижения базы для их исчисления. Сюда причисляют также иные ошибочные (неправомерные) действия плательщика, имеющие место при калькуляции страховых (налоговых) сумм, если отсутствуют признаки нарушений, отмеченных по ст. 129.3 и ст. 129.5 НК РФ.

Ответы на часто задаваемые вопросы

Вопрос №1: По каким реквизитам уплачивать взносы ИП в 2020 году? Что указывать в платежке?

В 2020 году общеобязательные взносы (по части ОПС, ОМС) ИП должен заплатить по реквизитам той ФНС, где он проходил регистрацию. Чтобы их узнать либо уточнить, нужно обратиться в свою налоговую либо воспользоваться для этой цели сервисом «nalog.ru».

Взносы на травматизм следует перечислять своему территориальному отделению ФСС РФ. Его реквизиты можно узнать на сайте ФСС РФ.

По стандартной формуле: (база для расчета * тарифная ставка) — сумма общеобязательных взносов с начала текущего года до предшествующего месяца.

Здравствуйте! В этой статье мы расскажем, какая ответственность ждёт неплательщиков страховых платежей.

Сегодня вы узнаете:

- Есть ли уголовная ответственность за неуплату страховых взносов.

- Сколько составляют пени и штрафы.

- Кто понесёт ответственность.

- Как взыскиваются страховые платежи.

Содержание

- Порядок уплаты страховых взносов

- Что будет, если не уплачивать страховые взносы

- Ответственность за неуплату страховых взносов

- На кого ложится ответственность за неуплату страховых взносов

- Взыскание страховых взносов

Порядок уплаты страховых взносов

Компании и ИП оплачивают страховые платежи в обязательном порядке за трудоустроенных работников. Если индивидуальный предприниматель не имеет в штате сотрудников, то он должен вносить платежи в страховые фонды за себя.

Законом предусмотрен день, позже которого оплата допускается только с начислением пени.

До 15 числа каждого месяца, идущего за отчётным, работодатель вносит обязательные платежи. Если 15-е число месяца является выходным или праздничным днём, то оплату необходимо осуществить в следующий рабочий день.

Такие правила диктует Налоговый Кодекс. Также важно помнить, что с 2017 года произошли изменения в нормативных актах. Теперь средства перечисляются в ФНС по новым КБК.

Если ИП не имеет наёмных работников, то платежи за себя ему необходимо оплатить до 31 декабря отчётного года.

При годовом доходе свыше 300 000 рублей страховые взносы ИП с разницы между полученным доходом и 300 000 рублей оплачиваются до 1июля года, идущего за текущим. Срок был изменен законом №335-ФЗ от 27.11.2017 г. Соответствующие поправки внесены в п.2 абз.2 ст. 432 НК и касаются периода, начиная с 2017 года.

Если же день оплаты – это нерабочий или праздник, то крайний срок платежа переходит на следующую рабочую дату.

Что будет, если не уплачивать страховые взносы

За неуплату страховых платежей законодательными актами предусмотрены такие санкции:

- Пени за каждый день неуплаты в величине 1/300 ставки рефинансирования, если просрочка составляет 30 календарных дней и 1/150 ставки рефинансирования, начиная с 31 дня неуплаты налога.

- Штраф за неуплату 20% от суммы долга, если нарушение законодательства не было спланировано (к примеру, допущена ошибка в расчетах налога).

- Штраф 40% от задолженности по взносам, если неуплата носит умышленный характер (к примеру, вы специально не оплачиваете платежи или занижаете страховой тариф).

Стоит отметить, что выше перечисленные меры принимаются по отношению к следующим правонарушениям, связанных с неуплатой взносов:

- Отсутствия оплаты;

- Несоблюдения срока платежа;

- Оплаты в частичном размере;

- Неправильного начисления платежа (к примеру, вы ошиблись в какой-то цифре);

- Занижения основы для расчёта взносов.

Ответственность за неуплату страховых взносов

Для неплательщиков страховых платежей разработаны следующие виды ответственности:

- Налоговая (ответственность наступает при незначительных ошибках, допущенных ИП или должностным лицом компании. В такой ситуации не избежать начисления пени);

- Административная (применяется при допущении грубых ошибок, которые привели к значительному сокращению базы для расчёта взносов, а следовательно, и уменьшению суммы последних).

С июля 2017 года действует и уголовная ответственность для злостных неплательщиков обязательных взносов. При этом имеет значение размер неуплаты.

Она бывает в двух видов:

- В крупном размере (когда задолженность за последние 3 года превышает 5 000 000 рублей, что составляет 25% от положенной к оплате суммы, либо свыше 15 000 000 рублей в целом);

- В особо крупном размере (когда долг по взносам превышает 15 000 000 рублей за 3 года, что более 50% от полагающейся к уплате суммы, либо 45 000 000 рублей в общем).

Таким образом, уголовная ответственность наступает в крайних случаях, когда суммы задолженности слишком велики. Рядовым организациям, имеющим небольшую просрочку, такой вид ответственности не страшен.

Привлечение к уголовной ответственности может иметь следующие последствия:

- Физическое лицо (ИП) могут оштрафовать на сумму до 300 000 рублей, арестовать на срок до 36 месяцев;

- Должностное лицо организации могут лишить свободы на срок до 6 месяцев, оштрафовать на сумму до 500 000 рублей или потребовать освободить занимаемую должность на период до 3 лет.

На кого ложится ответственность за неуплату страховых взносов

Работодатель считается ответственным за внесение взносов. При этом важно понимать, кто понесёт наказание, если средства переведены в страховые фонды не будут.

Если ИП имеет сотрудников в штате, в частности, тех, кто отвечает за внутреннюю бухгалтерию, то таковые и будут виновные в содеянном.

Стоит учитывать, кто именно допустил ошибку. И если в этом будет виноват сам предприниматель, то ответственность понесёт он. При отсутствии сотрудников в штате ИП, меры будут применены в отношении самого владельца бизнеса.

С организацией всё намного сложнее. У юридических лиц штат укомплектован большим числом сотрудников, и найти виновного среди них – непростая задача.

Для этого представителям государственных структур придётся изучать должностные инструкции, а также трудовые договоры с сотрудниками.

Если отчётность не была сдана по неосторожности бухгалтера, соответственно, он и будет оштрафован. При участии учредителя в сокращении базы для расчёта платежей, ответственность ляжет на собственника компании.

Взыскание страховых взносов

ФНС и ФСС наделены правом требовать уплаты взноса, суммы пени и штрафа в досудебном порядке.

Это возможно при соблюдении следующих условий:

- Если долг по страховым взносам превысил отметку в 1500 рублей, в ФСС – от 500 рублей, а также если после выставления требования страховым фондом прошло не более 2 месяцев;

- Если долг по страховым взносам равен менее 1500 рублей, в ФСС – до 500 рублей, а также если после выставления самого первого требования прошло не более 14 месяцев.

По окончании перечисленных сроков ФНС или ФСС могут взыскать задолженность, только подав иск в суд.

Изначально после обнаружения недоимки неплательщику направляется требование внести платёж (не позднее 3 месяцев с даты выявления неуплаты). Документ направляется заказным письмом через электронные ресурсы или передаётся лично в руки под расписку о получении.

Закон предоставляет нарушителю 10 дней для внесения средств в счёт взносов после получения извещения. Если оплата не поступает, то контролирующий орган информирует неплательщика о принудительном взыскании суммы с расчётного счёта.

При недостатке денег на счету ИП или фирмы, задолженность погашается по мере прихода денег на расчётный счёт. Если же это невозможно, то сумма взносов будет компенсироваться за счёт имущества должника.

Читайте также:

- Как узнать сколько будет пенсия по страховым взносам

- Материнский капитал на первоначальный взнос по ипотеке какие документы в пенсионный фонд

- Как увеличивается пенсия за счет страховых взносов

- Пенсия по потере кормильца в случае отчисления из учебного заведения

- Как перечислять добровольные взносы на накопительную часть пенсии