Расчет взносов в пфр с апреля

Что изменилось

Положения Федерального закона № 102-ФЗ с 1 апреля 2020 года для субъектов малого и среднего предпринимательства (Закон от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в РФ”) установили пониженные тарифы страховых взносов по итогам каждого календарного месяца в отношении выплат свыше 1 МРОТ (федерального), установленного на начало расчетного периода. А именно:

| ВИД ВЗНОСОВ | СТАВКА С 01.04.2020 |

| На обязательное пенсионное страхование | 10% в пределах и свыше установленной предельной величины базы для исчисления страховых взносов |

| На обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством | 0% |

| На обязательное медицинское страхование | 5% |

Особенности применения сниженных взносов

Месячная заработная плата полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности) не может быть ниже МРОТ.

Плательщики – субъекты МСП исчисляют страховые взносы с выплат с учетом районных коэффициентов и процентных надбавок (ст. 315 ТК РФ), а суммы превышения, облагаемые по пониженным тарифам, – исходя из федерального МРОТ на начало расчетного периода.

Если выплата за месяц меньше или равна 1 МРОТ, взносы исчисляют по тарифам из ст. 425 НК РФ:

На больничные и по материнству – 2,9%

На больничные и по материнству – 0%

Право применять пониженные тарифы страховых взносов с 1 апреля 2020 года есть при условии наличия сведений о плательщике в едином Реестре субъектов малого и среднего предпринимательства. Это юрлица и ИП, отнесённые законом по соответствующим критериям к малым и средним предприятиям, в том числе микропредприятиям.

МСП вправе применять новые тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в Реестр МСП, но не ранее 1 апреля 2020 года.

В случае исключения из реестра пониженные тарифы не применяют с 1-го числа месяца, в котором плательщики исключены из него.

Как начислять взносы: формулы

В письме от 29.04.2020 № БС-4-11/7300 ФНС привела алгоритм (методику), по которому МСП нужно исчислять взносы с апреля 2020 года. Приводим его далее.

| ФОРМУЛА | РЕЗУЛЬТАТ |

| БАЗА (ЗА 1 МЕСЯЦ) × 30% | = страховые взносы, исчисленные за январь |

| БАЗА (ЗА 2 МЕСЯЦА) × 30% – страховые взносы, исчисленные за январь | = взносы за февраль |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% –взносы за январь-февраль | = взносы за март |

| С 01.04.2020 пониженные тарифы взносов в размере 15% к части выплатам от 1 МРОТ | |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ × 30% + (БАЗА (ЗА 4 МЕСЯЦА) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ) × 15% – страховые взносы, исчисленные за январь-март | = страховые взносы, исчисленные за апрель |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 2 МЕСЯЦА × 30% + (БАЗА (ЗА 5 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 2 МЕСЯЦА) × 15% – страховые взносы за январь-апрель | = взносы за май |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 3 МЕСЯЦА × 30% + (БАЗА (ЗА 6 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 3 МЕСЯЦА) × 15% – страховые взносы за январь-май | = взносы за июнь |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 4 МЕСЯЦА × 30% + (БАЗА (ЗА 7 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 4 МЕСЯЦА) × 15% – страховые взносы за январь-июнь | = взносы за июль |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 5 МЕСЯЦЕВ × 30% + (БАЗА (ЗА 8 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 5 МЕСЯЦЕВ) × 15% – страховые взносы за январь-июль | = взносы за август |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 6 МЕСЯЦЕВ × 30% + (БАЗА (ЗА 9 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 6 МЕСЯЦЕВ) × 15% – страховые взносы за январь-август | = взносы за сентябрь |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 7 МЕСЯЦЕВ × 30% + (БАЗА (ЗА 10 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 7 МЕСЯЦЕВ) × 15% – страховые взносы за январь-сентябрь | = взносы за октябрь |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 8 МЕСЯЦЕВ × 30% + (БАЗА (ЗА 11 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 8 МЕСЯЦЕВ) × 15% – страховые взносы за январь-октябрь | = взносы за ноябрь |

| БАЗА (ЗА 3 МЕСЯЦА) × 30% + ВЫПЛАТЫ МРОТ ЗА 9 МЕСЯЦЕВ × 30% + (БАЗА (ЗА 12 МЕСЯЦЕВ) – БАЗА (ЗА 3 МЕСЯЦА) – ВЫПЛАТЫ МРОТ ЗА 9 МЕСЯЦЕВ) × 15% – страховые взносы за январь-ноябрь | = взносы за декабрь |

- МРОТ – это минимальный размер оплаты труда, установленный федеральным законом на начало расчетного периода;

- выплаты МРОТ – сумма в размере меньшем или равном 1 МРОТ, установленному на начало расчетного периода.

С 1 апреля 2020 по 31 декабря 2020 года Федеральный закон от 01.04.2020 № 102-ФЗ установил пониженные страховые тарифы (15%) для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства. Такие льготные тарифы продолжат свое действие с 1 января 2021 года на основании обновленной ст.427 НК РФ.

Разберемся кто и как может применять новые тарифы.

Новые тарифы

Тарифы применяются с 1 апреля 2020 г. в отношении выплат, начисленных в пользу застрахованных лиц (работодателями).

Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ (далее — Закон N 209-ФЗ) исчисляют страховые взносы по льготному тарифу только в части выплат, которые по итогам календарного месяца превышают сумму федерального МРОТ на начало года (10% на ОПС, в ФСС — 0%, ОМС — 5%). С суммы выплат равной или менее МРОТ страховые взносы начисляются по общеустановленному тарифу (для работников общий размер тарифа— 30%).

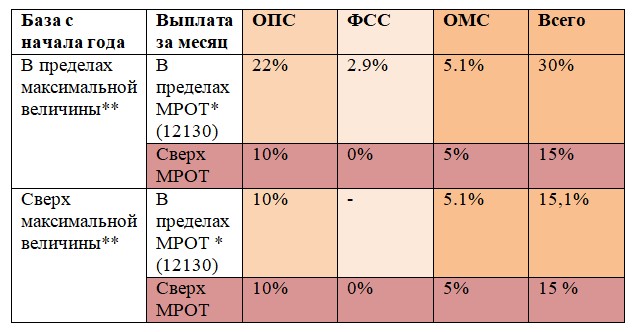

Тарифы страховых взносов, применяемых с 1 апреля 2020 г. приведены в Таблице.

Таблица. Тарифы страховых взносов с 01.04.2020 по 31.12.2020 для субъектов малого и среднего предпринимательства.

* На 01.01.2020 МРОТ 12130 руб.

**Предельная база на ОПС- 1 292 000 руб., по ФСС — 912 000 руб.

Кто может применять?

Напомним, что к субъектам малого и среднего предпринимательства относятся организации и ИП, отнесенные в соответствии с условиями Закона N 209-ФЗ, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п.1 ст.3 Закона N 209-ФЗ). Соответственно льготные тарифы могут применять только организации или ИП, внесенные в Реестр.

Сведения из Реестра можно получить на сайте ФНС РФ

Как исчислять?

Льготные страховые тарифы применяются в отношении «части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода» (п.1 ст. 5 и ст.6 Федерального закона от 01.04.2020 N 102-ФЗ).

Поэтому для расчета страховых взносов нужно взять сумму федерального минимального размера оплаты труда на начало отчетного периода, т.е. на начало календарного года (п.1 ст.423 НК РФ). На 01.01.2020 года федеральный МРОТ установлен в размере 12 130 руб. Соответственно по пониженным тарифам облагается разница между суммой выплат начисленных в пользу физического лица по итогам календарного месяца и 12130 руб.

Обратите внимание! Региональный МРОТ, а также региональные повышающие коэффициенты не имеют значения для расчета страховых взносов.

Пример. ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС.

Страховые взносы должны быть начислены так:

По тарифам: 22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС с суммы 12130 руб. — всего 3639 руб.

По тарифам: 10% на ОПС, 0 % в ФСС и 5 % на ОМС с суммы превышающей 12130 руб., т.е. с 10000 руб. (22130-12130) — всего 1500 руб.

Общая сумма страховых взносов — 5139 руб. (3639+1500).

Таким образом, для расчета страховых взносов нужно взять сумму выплат, начисленных в пользу физического лица (застрахованного) по итогам календарного месяца. Если общая сумма выплат с начала года не превышает максимальную величину базы по взносам на ОПС или (и) в ФСС, то с суммы до или равной 12130 руб. в 2020 году начисляем взносы по общему тарифу (22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС), с суммы выплат, превышающей 12130 руб. за месяц начисляем взносы по льготному тарифу 10% на ОПС, 0 % в ФСС и 5 % на ОМС.

Обратите внимание! По мнению автора, не имеет значение на полную или неполную ставку оформлен работник. Т.е. для расчета страховых взносов важна только величина (цифра) МРОТ, установленного федеральным законом на начало года, тем более, что льготные тарифы применяются не только к выплатам в пользу работников, но и иных застрахованных лиц.

Например, к выплатам по договорам подряда, к которым требования о минимальной оплате труда не применимы.

Соответственно, если работник оформлен на 0.5 ставки и ему начислено, например, 20000 руб. за календарный месяц, то в пределах максимальных величин базы по страховым взносам: сумма 12130 руб. будет облагаться по общеустановленным тарифам (30%), а сумма 7870 руб. (20000-12130) по льготным тарифам (15%).

С какого месяца применять?

Как уже говорилось, новые тарифы для субъектов малого и среднего предпринимательства применяются с 1 апреля 2020 года.

Напомним, что согласно п.1 ст.421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца, как сумма выплат и иных вознаграждений, предусмотренных п.1 ст.420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в ст. 422 НК РФ.

При этом дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в пользу работника (п.1 ст.424 НК РФ). Минфин РФ разъясняет, что дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в бухгалтерском учете (Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Поскольку заработная плата работникам начисляется в бухгалтерском учете на последний день каждого календарного месяца, по мнению автора, к заработной плате, начисленной за март 2020 года, должны применяться прежние (нельготные) тарифы.

В тоже время, если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадет в базу по страховым взносам в апреле, т.е. уже под действие льготного тарифа (См. Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Также напомним, что выплаты по гражданско-правовому договору включаются в базу для начисления страховых взносов после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг), т.е. также по дате начисления выплат в бухгалтерском учете (письмо Минфина России от 21.07.2017 N 03-04-06/46733).

Уменьшение страховых взносов с 30 до 15% — еще одна мера, предложенная российскими законодателями для поддержки бизнеса в период эпидемии коронавируса. Однако указанное снижение страховых взносов в 2020 году затронет далеко не всех хозяйствующих субъектов. Кому разрешат использовать льготные ставки? Каким образом будут рассчитываться взносы? Рассказываем в нашей статье.

Для каких субъектов предусмотрено снижение страховых взносов

Изменения, основанные на поручениях президента правительству, были изложены в федеральном законе от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую. ». Согласно ему возможность уменьшить страховые взносы с 30 до 15 процентов есть у всех представителей малого и среднего бизнеса.

Критериями для попадания в реестр субъектов МСП, публикуемый на сайте налоговой инспекции, являются:

- средняя численность работников: для микропредприятий — до 15 человек, для малых предприятий — до 100, для средних — до 250;

- годовой доход: для микропредприятий — не более 120 млн руб., для малых — не более 800 млн руб., для средних — не более 2 млрд руб.;

- по структуре уставного капитала компании или по доле владения прочими юридическими лицами: 25% или 49% в зависимости от категории владельца.

Уменьшение страховых взносов — значения ставок

- на 22% — по взносам на обязательное пенсионное страхование (ОПС);

- 5,1% — по взносам на обязательное медстрахование (ОМС);

- 2,9% — по взносам на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Обратите внимание! Взносы на страхование от несчастных случаев подчиняются положениям федерального закона от 24.07.1998 № 125-ФЗ. Принимаемые в настоящий момент изменения этот нормативный акт не затрагивают.

- 10% — на ОПС;

- 5% — на ОМС;

- 0% — на ВНиМ.

Обратите внимание! На 2020 год размер минимальной оплаты труда, установленной на федеральном уровне, составляет 12 130 руб. Региональный МРОТ на расчет взносов не влияет.

Как сделать расчет страховых взносов в 2020 году при снижении ставок

За май 2020 года в ООО «СтройПроектМонтаж» была начислена заработная плата:

- ведущему инженеру Владимирову К. В. — 50 000 руб.

- уборщице Смирновой Г. В., принятой на полставки, — 11 000 руб.

Организация является субъектом среднего предпринимательства и включена в соответствующий реестр ФНС, в связи с чем она имеет право уменьшить страховые взносы с 30 до 15% при превышении месячной зарплаты каждого работника над величиной МРОТ.

С зарплаты Владимирова в части, не превышающей МРОТ, т. е. 12 130 руб., сумму взносов нужно посчитать по стандартным ставкам 22, 5,1 и 2,9%:

- на ОПС = 12 130 × 22% = 2668,60 руб.,

- на ОМС = 12 130 × 5,1% = 618,63 руб.,

- на ВНиМ = 12 130 × 2,9% = 351,77 руб.

- на ОПС = 37 870 × 10% = 3 787 руб.

- на ОМС = 37 870 × 5% = 1 893,50 руб.

- на ВНиМ = 37 870 × 0% = 0.

- на ОПС = 11 000 × 22% = 2 420 руб.,

- на ОМС = 11 000 × 5,1% = 561 руб.,

- на ВНиМ = 11 000 × 2,9% = 319 руб.

- на ОПС =2668,60 +3787 + 2420 = 8875,60 руб.,

- на ОМС = 618,63 + 1893,50 + 561 = 3073,13 руб.,

- на ВНиМ = 351,77 + 0 + 319 = 670,77 руб.

Из-за коронавируса малому и среднему бизнесу снизили ставку страховых взносов. Общая ставка для всех видов страхования — 30%, но с суммы, которая превышает МРОТ, можно платить только 15%.

Эта льгота уже работает, но касается не любого бизнеса. Вот кто может сэкономить на взносах и как все посчитать.

О каких взносах речь

Компании и ИП, у которых есть наемные работники, должны платить с их зарплат взносы на разные виды страхования: социальное, медицинское, пенсионное. Эти взносы — за счет работодателя, из зарплаты работника их не вычитают.

Если работнику начислено 40 тысяч рублей, значит, работодателю он обходится минимум в 52 тысячи. За счет этих взносов у работника копится пенсия, его бесплатно лечат в поликлинике и оплачивают ему больничный.

Для каждого вида взносов установлена своя ставка. По общим правилам они такие:

- на пенсионное страхование — 22%;

- на медицинское страхование — 5,1%;

- на социальное страхование — 2,9%.

Всего без учета взносов на травматизм получается 30%. Для некоторых взносов установлены предельные базы, после которых ничего не начисляется. Еще есть льготы, когда взносы можно платить по сниженной ставке. Но это никак не связано с пандемией и мерами господдержки — это обычные нормы налогового кодекса.

С 1 апреля 2020 года появилась новая льгота именно из-за пандемии: с тех сумм, что превышают МРОТ, ставка взносов составит не 30%, а 15%. Ее сохранят и на 2021 год — то есть такая норма станет постоянной.

В 2020 году МРОТ — 12 130 Р .

Кого касается снижение взносов

Льготу могут использовать только ИП и компании, которые относятся к малому и среднему бизнесу. То есть те, что есть в реестре МСП. Попадают туда по определенным критериям, без заявлений. Проверить свой статус можно через специальный сервис по ИНН.

Привязки к пострадавшим отраслям для этой льготы нет. Главное — быть малым или средним бизнесом, а заниматься можно чем угодно. Льгота применяется, даже если бизнес вообще не пострадал от пандемии и ограничений.

В чем суть льготы

С той суммы зарплаты, что превышает МРОТ, ставка взносов будет ниже обычной. То есть с МРОТ нужно платить 30%, а с превышения — 15%.

Как изменятся ставки с учетом льготы

| Вид страхования | Ставка в пределах МРОТ | Ставка с превышения |

|---|---|---|

| Пенсионное | 22% | 10% |

| Медицинское | 5,1% | 5% |

| Социальное | 2,9% | 0% |

Для взносов на травматизм ничего не меняется. Взносы свыше предельной базы тоже нужно платить на прежних условиях.

Взносы за январь — март 2020 года нужно считать как обычно. Снижение ставки действует только для взносов начиная с апреля.

Как рассчитать пенсионные взносы с учетом льготы

Льгота поможет сэкономить, но усложнит расчеты. Для пенсионного страхования нужно не только делить зарплату на части в пределах месяца, но и следить за предельной величиной нарастающим итогом с начала года. В 2020 году предельная величина для пенсионных взносов — 1,292 млн рублей.

Взносы до предельной суммы. Следите за предельной величиной с начала года по каждому работнику. Пока она не превысит 1,292 млн рублей в 2020 году, каждый месяц нужно сравнивать зарплату с МРОТ.

Как считать взносы до предельной величины

| База для начисления взносов | Ставка взносов на ОПС |

|---|---|

| Часть зарплаты в пределах МРОТ | 22% |

| Сумма, которая превышает МРОТ | 10% |

Например, у менеджера зарплата 30 000 Р в месяц. С учетом апреля он заработал с начала года 120 000 Р — это меньше предельной величины. С 12 130 Р работодатель заплатит 22% взносов на пенсионное страхование — 2669 Р . А с суммы превышения, то есть с 17 870 Р , — 10%, что составит 1787 Р . Общая сумма взносов на ОПС за апрель за этого менеджера составит 4456 Р . А экономия с учетом льготы — 2144 Р .

Взносы сверх предельной величины. Когда доход работника нарастающим итогом с начала года превысит в 2020 году 1,292 млн рублей, вся сумма превышения будет облагаться пенсионными взносами по ставке 10%. Так было и до пандемии.

подп. 1 п. 2 ст. 425 НК РФ

В том месяце, когда случится превышение предельной величины, сумму зарплаты в ее пределах еще нужно будет поделить на МРОТ и льготную часть, а на остаток — начислить взносы по общим правилам.

Как рассчитать медицинские взносы с учетом льготы

Для взносов на медицинское страхование предельной величины нет. Их платят с любого дохода — даже если нарастающим итогом он больше 3 млн или, например, 5 млн рублей.

Начиная с апреля 2020 года для расчета взносов на ОМС нужно делить зарплату на две части:с 12 130 Р платят 5,1% взносов, а с превышения — 5%.

Сумму к уплате на апрель нарастающим итогом нужно считать так:

(Вся зарплата с января по март + Часть зарплаты в пределах МРОТ) × 5,1% + Часть зарплаты свыше МРОТ × 5% − Взносы, уплаченные с начала года.

Например, для менеджера с зарплатой 30 000 Р расчет за апрель будет таким: 12 130 Р × 5,1% + (30 000 Р − 12 130 Р ) × 5% = 1512 Р .

Это при условии, что за январь — март взносы уплачены в полном объеме месяц в месяц. Экономия с учетом пониженной ставки — 18 Р .

Как рассчитать взносы на социальное страхование с учетом льготы

Для взносов по временной нетрудоспособности и в связи с материнством тоже есть предельная величина — в 2020 году это 912 000 Р с начала года. С той суммы дохода, что превышает эту величину, взносы на социальное страхование вообще не платятся.

В этом отличие от пенсионных: там сверх предельной величины надо платить взносы по сниженной ставке, а на ВНиМ не нужно платить ничего. Это обычный порядок, который был и до пандемии.

Взносы до предельной величины. С суммы в пределах МРОТ нужно заплатить 2,9%, а с превышения — 0%.

Для менеджера с зарплатой 30 000 Р взносы без учета льготы составляли 870 Р в месяц, а с льготой — 352 Р . Экономия — 518 Р .

Взносы сверх предельной величины. Если доход работника с начала года превысит 912 000 Р , взносы на социальное страхование с суммы превышения начислять вообще не будут. Для всех страхователей, а не только для МСП.

Как учитывать районные коэффициенты и надбавки

В 2020 году МРОТ на федеральном уровне составляет 12 130 Р . В некоторых районах есть надбавки — то есть там минимальная зарплата должна быть выше федерального МРОТ. Но эти надбавки и коэффициенты не увеличивают МРОТ при разделении зарплаты для расчета взносов.

Даже для работников на Крайнем Севере или в Екатеринбурге, где есть районные коэффициенты, из ежемесячного дохода нужно вычитать федеральный МРОТ — 12 130 Р . А на весь остаток взносы начисляют по льготной ставке.

Если предприятие попало в реестр МСП позже 1 апреля

Льготная ставка используется с первого числа того месяца, когда компания попала в реестр МСП. Если это случилось в мае, взносы можно уменьшать с 1 мая.

Если компанию исключают из реестра, то с первого числа этого месяца взносы нужно считать как обычно, без коронавирусного снижения.

Когда нужно платить страховые взносы

Обычный срок уплаты взносов — 15 число следующего месяца. То есть 15 мая нужно заплатить взносы за апрель.

Но для МСП из пострадавших отраслей, которые были в реестре на 1 марта 2020 года, срок уплаты перенесли:

- за март — май — на 6 месяцев;

- за июнь — июль — на 4 месяца.

То есть срок уплаты взносов за апрель 2020 года — 16 ноября, за май — 15 декабря. При этом будет действовать рассрочка на год: платить можно не всю сумму, а 1/12 часть каждый месяц в течение года. Начинать такие рассроченные платежи нужно с месяца, следующего за тем, когда наступает срок уплаты с учетом переноса. Если взносы за апрель перенесли на 16 ноября, то 1/12 от этой суммы можно внести до 31 декабря.

1/12 от суммы взносов за май можно включить в платеж, который нужно внести до 31 января. И так в течение 12 месяцев.

Сейчас бизнесу из пострадавших отраслей можно рассчитать взносы, но не платить их. Возможно, платить вообще не придется: в недавнем обращении президент пообещал списать пострадавшему бизнесу все подобные платежи за второй квартал. Но документа пока нет — расскажем, когда появится.

С выплат, превышающих предельную базу по взносам (п. 3 ст. 421, п. 2 ст. 425 НК РФ):

- на пенсионное страхование (на ОПС) – взносы уплачиваются по тарифу 10 процентов;

- на социальное страхование (на ОСС) – взносы уплачивать не нужно.

Такое правило установлено для плательщиков, применяющих общие тарифы взносов.

С 01.04.2020 право применять пониженные тарифы взносов получили организации и ИП, которые являются субъектами малого и среднего предпринимательства (ст. 6 Федерального закона от 01.04.2020 № 102-ФЗ). Однако по пониженным тарифам (на ОПС – 10 %, на ОМС – 5 %, на ОСС – 0 %) выплаты физлицам облагаются только в той части, которая превышает МРОТ. Выплаты в размере МРОТ или в части, не превышающей МРОТ, облагаются по общим тарифам, установленным ст. 425 НК РФ.

Таким образом, указанная льготная категория платит взносы с одной и той же выплаты сразу по нескольким тарифам. В связи с этим возникает вопрос, как субъекту МСП рассчитать платеж по взносам, если в определенном месяце сумма выплат, исчисленных нарастающим итогом с начала года в пользу физлица, превысила предельный размер базы по взносам.

Контролирующие органы разъяснили порядок расчета взносов субъектами МСП. Так, в письмах Минфина России от 09.07.2020 № 03-15-06/59719, ФНС России от 13.07.2020 № БС-4-11/11315@ описывается алгоритм расчета взносов на ОПС.

В июле 2020 года работнику начислено 150 000 руб. В указанном месяце сумма всех начислений с начала 2020 года превысила предельный размер базы по взносам на ОПС (т.е. 1 292 000 руб.) и составила 1 330 000 руб.

Порядок расчета, рекомендуемый Минфином России и налоговой службой, состоит в следующем. В месяце превышения нужно пошагово произвести следующие действия:

- определить величину превышения выплат с начала года над предельным размером базы по пенсионным взносам. Она облагается взносами в размере 10% (п. 1 ст. 6 Закона № 102-ФЗ),

По условиям примера сумма превышения составляет 38 000 руб. (1 330 000 руб. – 1 292 000 руб.). С нее взносы на ОПС нужно уплатить по тарифу 10 процентов.

- рассчитать сумму начисления за месяц превышения, которая входит в предельную величину базы по взносам. В составе этой суммы МРОТ всегда облагается по общему тарифу взносов, т.е. по 22 процента (ст. 425 НК РФ), а остальная сумма – по тарифу взносов, установленному для субъектов МСП, т.е. 10 процентов (ст. 6 Закона № 102-ФЗ).

По условиям примера упомянутая сумма начислений равна 112 000 руб. (150 000 руб. – 38 000 руб.). Из нее 12 130 руб. облагаются взносами на ОПС по тарифу 22 процента, а 99 870 руб. (112 000 руб. – 12 130 руб.) – по тарифу 10 процентов.

В письме от 13.07.2020 № БС-4-11/11315@ специалисты ФНС России пояснили, как субъектам МСП рассчитывать взносы на ОСС в случае превышения предельного размера базы.

Обратите внимание, что субъекты малого бизнеса с выплат свыше МРОТ взносы на социальное страхование платят по нулевому тарифу (т.е. фактически не перечисляют). Предельный размер базы по взносам на ОСС в 2020 году – 912 000 руб.

Следовательно, если воспользоваться данными рассмотренного примера и предположить, что в июле 2020 года сотруднику начислено 150 000 руб., а сумма выплат в его пользу с начала года (с января по июль включительно) составила 1 000 000 руб., получается, что:

- с величины превышения в размере 88 000 руб. (1 000 000 руб. – 912 000 руб.) взносы платить не нужно на основании п. 2 ст. 425 НК РФ;

- сумма выплат за июль, которая входит в предельный размер базы по взносам, равна 62 000 руб. (150 000 руб. – 88 000 руб.). В ее составе 12 130 руб. облагаются вносами на ОСС по общему тарифу, т.е. 2,9 процента (пп. 2 п. 2 ст. 425 НК РФ). А остальная часть в размере 49 870 руб. (62 000 руб. – 12 130 руб.) – по тарифу 0 процентов (ст. 6 Закона № 102-ФЗ).

Изложенный порядок определения суммы взносов реализован в учетных решениях 1С (в "1С:ЗУП 8" с версии 3.1.14.97 и в "1С:ЗУП КОРП" с версии 3.1.10.491).

Не пропускайте последние новости - подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Каков порядок расчета страховых взносов для малого бизнеса по сотруднику, у которого в апреле 2020 года база для начисления взносов превысила предельный лимит для ПФР - 1 292 000 рублей, а именно: начислено за апрель 80 000 рублей, из них 11 761 рублей - сумма превышения предельного лимита?

Рассмотрев вопрос, мы пришли к следующему выводу:

Субъектами МСП страховые взносы на ОПС на сумму выплат, превышающих установленную предельную величину, исчисляются по тарифу 10%. Пример расчета приведен в тексте ответа.

Обоснование вывода:

Федеральным законом от 01.04.2020 N 102-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса РФ и отдельные законодательные акты РФ" (п. 9 ст. 2, далее - Закон N 102-ФЗ) п. 1 ст. 427 НК РФ дополнен пп. 17, которым установлены пониженные тарифы страховых взносов для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, признаваемых субъектами малого или среднего предпринимательства (далее - МСП*(1)) в соответствии с Законом N 209-ФЗ в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда (далее - МРОТ), установленного федеральным законом на начало расчетного периода.

Кроме того, ст. 427 НК РФ дополнена п. 2.1, который устанавливает размеры таких пониженных тарифов:

1) на обязательное пенсионное страхование:

- в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования - 10,0 процента;

- свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования -10,0 процента;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - 0,0 процента;

3) на обязательное медицинское страхование - 5,0 процента.

Аналогичные изменения внесены в ст. 33 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (ст. 4 Закона N 102-ФЗ).

Приведенные нормы вступают в силу с 1 января 2021 года, и предполагается, что они будут действовать бессрочно.

При этом ст.ст. 5-6 Закона N 102-ФЗ определено, что в период с 1 апреля 2020 года до конца расчетного периода 2020 года для страхователей, признаваемых субъектами МСП в соответствии с Законом N 209-ФЗ, в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчетного периода, применяются следующие пониженные тарифы страховых взносов:

1) в пределах установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование:

а) в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца, не превышающей величину МРОТ, установленного федеральным законом на начало расчетного периода, - в размере 22,0 процента;

б) в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчетного периода, - в размере 10,0 процента;

2) сверх предела установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование:

а) в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца, не превышающей величину МРОТ, установленного федеральным законом на начало расчетного периода, - в размере 10,0 процента;

б) в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчетного периода, - в размере 10,0 процента;

3) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - в размере 0,0 процента;

4) на обязательное медицинское страхование - в размере 5,0 процента.

Таким образом, к начислениям, произведенным после 01.04.2020*(2), страхователь, являющийся субъектом МСП, вправе применить пониженные тарифы страховых взносов, но не ко всей сумме выплаты, а к ее части в виде превышения над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

Напомним, что расчетным периодом на основании п. 1 ст. 423 НК РФ признается календарный год. На 01.01.2020 МРОТ установлен в сумме 12 130 рублей в месяц (Федеральный закон от 19.06.2000 N 82-ФЗ).

С учетом вышесказанного, в рассматриваемом случае при исчислении страховых взносов на ОПС по итогам апреля 2020 года субъект МСП к части выплат, равной МРОТ (12 130 рублей), применяет общий тариф страховых взносов 22 процента. Страховые взносы с этой величины, соответственно, будут равны 2 668 рублей 60 копеек. К выплатам, превышающим эту величину, применяется уже пониженный тариф - 10 процентов. В данном случае превышение составит 67 870 рублей (80 000 рублей - 12 130 рублей), а сумма взносов с этой части, соответственно, 6 787 рублей. Всего будет начислено взносов за месяц 9 455 рублей 60 копеек.

Или:

1. При исчислении страховых взносов в пределах установленной предельной величины.

База для исчисления страховых взносов 68 239 рублей (80 000 рублей - 11 761 рублей). Страховые взносы:

а) в отношении части выплат, равной МРОТ, исчисляются по тарифу 22%:

12 130 рублей х 22% = 2668 рублей 60 копеек;

б) в отношении части выплат, превышающих МРОТ, исчисляются по тарифу 10%:

56 109 рублей (68 239 рублей - 12 130 рублей) х 10% = 5610 рублей 90 копеек.

2. При исчислении страховых взносов сверх предела установленной предельной величины.

База для исчисления страховых взносов 11 761 рублей. Страховые взносы:

а) в отношении части выплат, равной МРОТ, исчисляются по тарифу 10%:

11 761 рублей х 10% = 1176 рублей 10 копеек;

б) в отношении части выплат, превышающих МРОТ, исчисляются по тарифу 10%:

в данном случае 0 рублей.

Итого за апрель 2020 года: 2668 рублей 60 копеек + 5610 рублей 90 копеек + 1176 рублей 10 копеек = 9455 рублей 60 копеек.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Проверить наличие записи о субъекте в Реестре МСП можно на сайте ФНС России, по ссылке: https://rmsp.nalog.ru/search.html?mode=quick.

*(2) К страховым взносам, рассчитанным за март 2020 года, применяются прежние тарифы, без учета рассмотренных поправок.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2020. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Федеральным законом №102 ФЗ от 01.04.2020 года введены пониженные ставки страховых взносов для малых и средних предприятий. По ставке 15% взносы начисляются только с суммы заработной платы, превышающей величину федерального МРОТ - 12 130 рублей. Выплаты в пределах этой суммы облагаются по стандартной ставке - 30%.

1. Взносы на обязательное пенсионное страхование

на обязательное пенсионное страхование (с суммы в пределах федерального МРОТ) - 22% (если предельная база для начисления страховых взносов не превышена);

на обязательное пенсионное страхование (с суммы в пределах федерального МРОТ) - 10% (если предельная база для начисления страховых взносов превышена);

на обязательное пенсионное страхование (с суммы, превышающей федеральный МРОТ) - 10%;

2. Взносы на обязательное медицинское страхование

на обязательное медицинское страхование (с суммы в пределах федерального МРОТ) - 5,1%;

на обязательное медицинское страхование (с суммы, превышающей федеральный МРОТ) - 5%;

3. Взносы на страхование на случай временной нетрудоспособности или материнства

страхование на случай временной нетрудоспособности или материнства (с суммы в пределах федерального МРОТ) - 2,9%; (если предельная база для начисления страховых взносов не превышена);

страхование на случай временной нетрудоспособности или материнства (с суммы в пределах федерального МРОТ) - 0% (если предельная база для начисления страховых взносов превышена);

страхование на случай временной нетрудоспособности или материнства (с суммы, превышающей федеральный МРОТ) - 0%.

4. Порядок расчета страховых взносов

Взносы нужно рассчитывать исходя из выплат по каждому работнику за каждый месяц отдельно. Зарплату каждого сотрудника нужно разделить на две части - сумму в пределах федерального МРОТ и превышающую его и рассчитать взносы согласно предусмотренным тарифам.

Пример. За апрель 2020 года работнику начислена заработная плата в сумме 20 000 руб. Федеральный МРОТ на начало 2020 года равен 12 130 руб.

Порядок расчета страховых взносов:

1. Нужно рассчитать сумму взносов, начисляемых по стандартной ставке:

12 130 * 22% = 2 668, 60 - на обязательное пенсионное страхование;

12 130 * 5,1% = 618, 63 - на обязательное медицинское страхование;

12 130 * 2,9% = 351, 77 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 3 639, 00

2.Нужно рассчитать сумму взносов, начисляемых по пониженной ставке:

(20 000 - 12 130) * 10%= 7 870 *10% = 787 - на обязательное пенсионное страхование;

(20 000 - 12 130) * 5%= 7 870 *5% = 393, 50 - на обязательное медицинское страхование;

(20 000 - 12 130) * 0%= 7 870 *0% = 0,00 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 1 180, 50

3. Определить общую сумму страховых взносов:

2 668, 60 + 787 = 3 455, 60 - на обязательное пенсионное страхование;

618, 63 + 393, 50 = 1 012, 13 - на обязательное медицинское страхование;

351,77 + 0 = 351, 77 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 4 819, 50

В таком же порядке рассчитываются страховые взносы за все последующие месяцы.

5. Сколько работодатель должен заплатить по стандартным ставкам?

20 000 * 22% = 4 400, 00 - на обязательное пенсионное страхование;

20 000 * 5,1% = 1 020, 00 - на обязательное медицинское страхование;

20 000 * 2,9% = 580, 00 - на страхование на случай временной нетрудоспособности или материнства.

Всего: 6 000, 00

Экономия при начислении взносов по пониженным ставкам с заработной платы в размере 20 000 рублей составит:

Читайте также: