Закрытие ип возврат взносов пфр

Составление заявлений – не единственно необходимый шаг для граждан, которые ранее получили статус ИП, но теперь вынуждены его закрыть и прекратить деятельность.

Обязательна выплата всех долгов, связанных со страховыми и другими разновидностями взносов. Задолженность по социальным сборам не позволит закрыть статус и предприятие вообще. Такие платы всё равно будут взыскивать, даже с обычных физических лиц.

Бесплатно по России

Нужно ли что-то платить

Статья 430 НК РФ посвящена подробному рассмотрению вопроса. Соответствующий размер страхового взноса при закрытии ИП обязан уплатить любой предприниматель. Правило обязательно для всех.

Как рассчитать сумму

Много проблем появляется, если закрытие ИП происходит не в конце года. Тогда размер считают пропорционально календарным месяцам до момента закрытия. Если один месяц неполный – то считают отдельные дни, на протяжении которых деятельность велась. Страховые взносы платятся за все дни, когда функция ИП вместе со статусом сохранялась.

Если сумма прибыли за неполный налоговый период превысила 300 тысяч рублей – начисляется дополнительный взнос в ПФР в размере 1%. Перечисление идёт не в конце периода, а на протяжении максимум 15 дней. При сумме меньше 300 тысяч рублей взнос вообще отсутствует.

Например, сотрудник отработал полный февраль с окладом в 60 тысяч рублей. Взносы за него считаются следующим образом:

- ФСС: сумму умножают на 0,2%.

- ОМС: умножают на 5,1%.

- В случае с ФСС коэффициент для перемножения – 2,9%.

- ОПС – 60 тысяч умножают на 22%.

Полученные цифры складывают друг с другом для определения итоговой суммы.

Кто платит, если организация закрыта

В этом случае гражданин осуществляет все расчёты как обычное физическое лицо. Достаточно получить реквизиты у представителей инспекции, а потом оплатить налог, как и все. Дополнительных правил по этой процедуре не предусмотрено.

Сроки уплаты

ЕНВД, УСН и патент – специальные режимы, которыми пользуются ИП в большинстве случаев. Порядок расчётов с контролирующими органами меняется в зависимости от того, как именно работает тот или иной участник рынка.

- Не позднее 5 дней после аннулирования передают 3НДФЛ при использовании ОСН. В течение 15-дневного периода осуществляют оплату. Не позднее 25-ого числа в месяце, который следует за закрытием ИП, передают декларацию относительно НДС. Сбор перечисляют сразу в полной сумме, либо делят его на три части.

- 25 число в месяце после ликвидации – время уплаты в случае с УСН. Декларацию нужно предоставить до наступления крайних сроков. Кардинально отличается ситуация, когда речь идёт о патенте. В этом случае обязанность подавать декларацию отсутствует. Нужно только рассчитаться за срок действия до того, как он кончается. Налог будет пересчитан, если заявление о прекращении деятельности ИП подают в момент, когда документ ещё действует.

- 25 число следующего месяца после закрытия применяется в отношении работающих на ЕНВД. До 20 числа в том же месяце предприниматель обязан подавать декларацию.

Что учесть при корректировке «упрощённого» налога на страховые взносы при закрытии ИП

Обычно это касается ИП, которые применяют ОСНО с объектом налогообложения в виде доходов. В этом случае имеется право уменьшать итоговую сумму по сборам. При наличии работников такое уменьшение достигает 50% максимум. Если же их нет – то уменьшение происходит и на полную сумму.

Момент перечисления денег чаще всего приходится на время уже после того, как в ЕГРИП появилась запись, подтверждающая прекращение деятельности.

То есть, платит уже физическое лицо, не в рамках действующей системы налогообложения. Это значит, что нельзя учитывать платежи, которые осуществлялись уже после такого момента.

При закрытии организация может столкнуться с задолженностями не только перед пенсионным фондом, но и перед другими организациями, частными и государственными. Долги по налогам – ситуация, с которой сталкиваются многие. Закрывать организацию можно только после того, как все соответствующие платежи перечислены. В связи с этим вопросом часто возникают дополнительные траты.

Поэтому обязательным требованием остаётся предоставление налоговой декларации за весь период, пока велась предпринимательская деятельность. Это делается, даже если сама деятельность фактически отсутствовала.

В графе по доходам и расходам компании в этом случае просто ставят нули. Нужен отчёт только по последнему налоговому периоду, если ранее документы подавались своевременно. Можно решить вопрос максимум спустя 5 дней после ликвидации, если в другие сроки вопрос не решили по тем или иным причинам.

В качестве оплаты за долги могут использовать собственность бывшего предпринимателя, если финансов у него сейчас не хватает.

Что ещё надо делать после закрытия

Есть целый ряд дополнительных мероприятий, связанных с фактом закрытия предпринимательской деятельности:

- Подача декларации за последний отчётный период. Даже при нулевых показателях документ остаётся обязательным.

- Снятие с учёта контрольно-кассовой техники. Порядок решения вопроса может отличаться в зависимости от того, на какой территории всё происходит. Лучше заранее уточнить требования у представителей контролирующих органов.

- Закрытие расчётного счёта. Оптимально, когда этим занимаются после получения всех необходимых документов. С 1 января 2017 года запретили прекращать деятельность без письменного уведомления в адрес налоговой. Нарушение правил приводит к достаточно серьёзным штрафам.

Интересное видео

Дополнительная информация об оплате страховых взносов индивидуальными предпринимателями:

Заключение

Уплата страховых взносов – обязанность, которую сохраняют в любом случае. Наличие или отсутствие сотрудников, даже самой прибыли не играет роли при решении этого вопроса. Если деятельности не было – сборы всё равно перечисляют, просто суммы будут минимальными. Меньше всего проблем возникает, если был отработан полный год.

В других ситуациях расчёт тоже не такой сложный, но может занять больше времени из-за определения точных сумм сразу по нескольким периодам. Нужно аккуратно подойти к решению вопроса и доверить его настоящим профессионалам, чтобы избежать ошибок. Тогда у контролирующих органов тоже возникает меньше проблем.

Главная » Ответы на вопросы читателей » Как вернуть переплату по налогам при закрытии ИП?

Ранее я работал как индивидуальный предприниматель на протяжении нескольких лет. Буквально не так давно я оформил закрытие ИП.

Налоги мной постоянно выплачивались. До момента закрытия, бухгалтер помог мне подсчитать мою задолженность перед государством.

Все что был должен, я добросовестно выплатил. Однако зайдя в личный кабинет ИП, доступ на который есть на nalog.ru, я заметил, что у меня имеется переплата.

Видимо, государственные службы, проведя свои расчеты, решили, что некоторые суммы были выплачены сверх положенного.

Подскажите, как я могу быть уверен в том, что какие-либо налоговые претензии ко мне отсутствуют, и я не услышу о них позже?

Если и правда я выплатил больше положенного, есть ли у меня возможность вернуть переплату?

Антон Б.

Антон, вы можете легко заказать сверку с налоговой службой. Исходя из ее результатов, будет видно, имела ли место переплата или же налоговой службой была допущена ошибка при внесении данных на сайте.

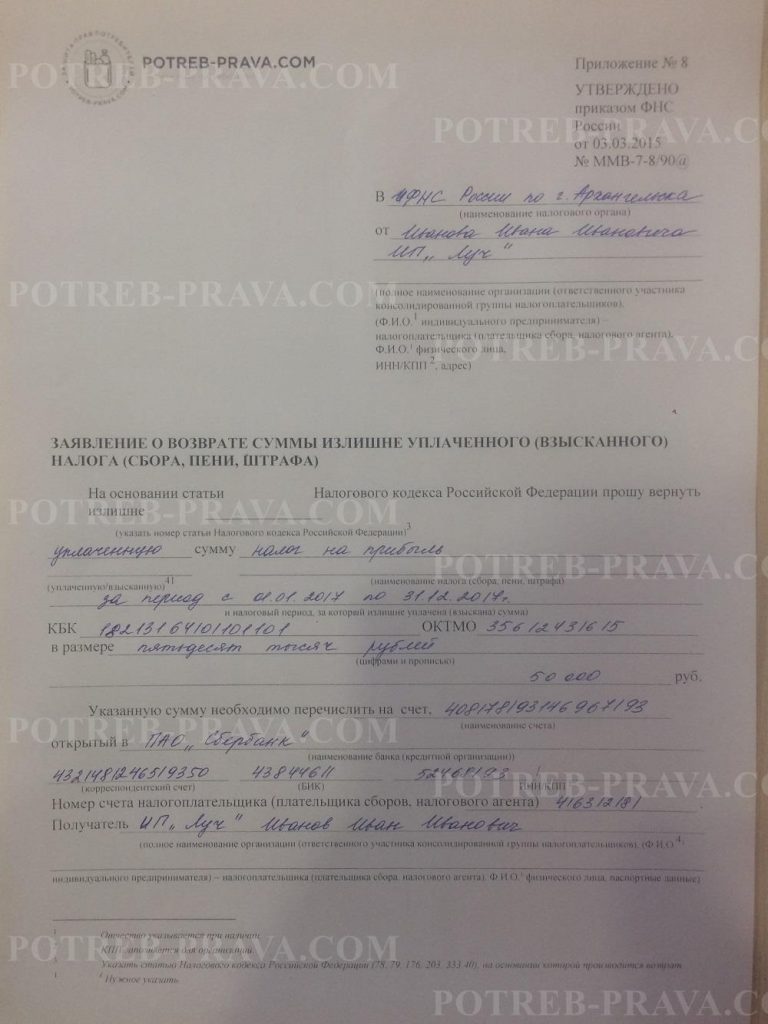

В случае реальной переплаты составьте заявление в ФНС и оформите возврат. Возврат налога будет выполнен на указанные вами в заявлении реквизиты. Получить налоговый излишек можно и воспользовавшись дебетовой картой.

Заказывается сверка через ФНС с помощью отдельной системы, обеспечивающей документооборот. Можно также использовать и персональный кабинет плательщика налога. В данном случае нужно будет посетить отделение ввиду закрытия ИП.

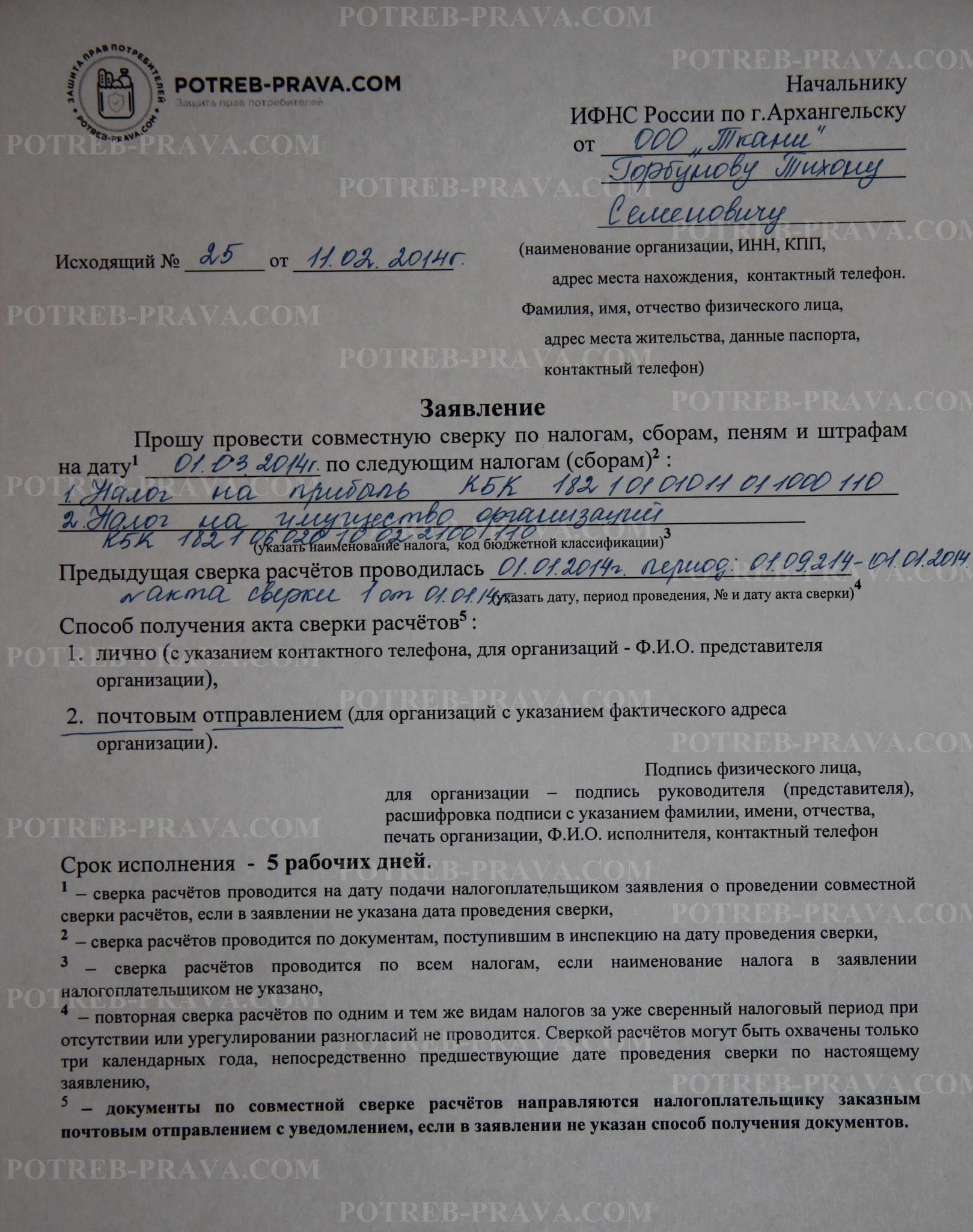

Для проведения сверки налоговых выплат заполните и распечатайте два экземпляра

документа. Один из них передайте в руки ответственного инспектора. Второй используйте для подтверждения факта принятия документа, на нем сделают отметку. При себе обязательно имейте паспорт.

Для подготовки акта налоговой службе выделяется 5 суток. Документ передадут почтой или же сообщат о его готовности для передачи на руки. Иногда результаты сверки получают в день обращения.

Если переплаты и долги отсутствуют – переживать незачем. Есть задолженность – не страшно, она будет числиться за вами, как за физлицом. Переплата – тем более переживать не нужно, ее можно свободно вернуть себе на счет.

Возьмите в госслужбе готовую сверку и составьте отдельное заявление для возврата переплаченной суммы. Если результаты сверки определят факт переплаты, пишите, и все будет возвращено.

ВНИМАНИЕ! Посмотрите заполненный образец заявления на сверку по налогам:

Заявление подобного рода подается на протяжении 3-х лет со дня внесения переплаты. При переплате в 2017 г. и закрытии ИП в 2018 г., возврат избыточной суммы можно оформить до 2020 г.

Заявление следует сначала заполнить и потом подготовить два его экземпляра. Подаются они в адрес ФНС в месте, где вы зарегистрированы постоянно. Один отдайте в налоговую службу, на втором попросите инспектора проставить отметку о принятии. Отказать вам не могут.

На протяжении 10 суток налоговой службой рассматривается заявление. Она должна принять решение о возмещении переплаты. Как только соответствующее решение будет принято, ФНС перечислит излишне выплаченную сумму на протяжении месяца. На практике – срок будет больше.

ВНИМАНИЕ! Посмотрите заполненный образец заявления о возврате излишне уплаченного налога:

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Как подать заявление на возврат денежных средств из налоговой, читайте тут.

Оплата в фонды

Начиная с 2017 г., все фондовые фиксированные выплаты (по социальному и пенсионному страхованию) вносятся в налоговой службе.

Однако если переплата сделана до 2017 г., за возвратом переплаченной суммы придется обращаться непосредственно к фонду.

В случае согласия последнего и удостоверения факта переплаты, фонд перешлет сведения в ближайшую к месту вашего проживания ФНС. Только тогда возвратом денег может заняться ФНС.

Посмотрите видео. Как самостоятельно составить заявление для возврата излишне уплаченного НДФЛ:

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Почему существует 2 вида правил для возврата (зачета) взносов?

В настоящее время практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) подчинены положениям НК РФ, в котором имеется не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). Поэтому возврат (зачет) страховых взносов проводится по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Подробнее о возврате (зачете) налогов читайте здесь.

Однако эти правила для взносов имеют свою специфику, обусловленную тем, что:

- взносы, уплачиваемые после 2016 года, по-прежнему платятся раздельно по фондам;

- взносы, поступающие в ПФР, учитываются персонифицированно;

- в течение 2017–2021 годов (переходный период) может возникать вопрос о возврате взносов, перечислявшихся туда по правилам, действовавшим до 2017 года.

Вместе с тем «несчастные» взносы остались в ведении ФСС и по-прежнему подчиняются положениям закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ. Поэтому в вопросах возврата переплаты по этим страховым взносам в 2020 - 2021 годах придется руководствоваться ст. 26.12 и 26.13 этого документа.

О нюансах возврата или зачета переплаты по взносам узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Зачет (возврат) взносов по правилам НК РФ и ФСС

В НК РФ вопрос зачета (возврата) взносов решен просто. К нему относятся все аналогичные положения, действительные для налогов и сборов, но введены дополнения, учитывающие специфику взносов:

- зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ);

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ РФ от 31.10.2019 № 32-П);

С учетом позиции КС РФ обратиться за возвратом переплаты по взносам на ОПС можно, если (постановление № 32-П):

- работнику не назначалась пенсия. В этом случае вернуть можно взносы, уплаченные в отношении него как по индивидуальной, так и по солидарной части тарифа;

- работнику назначена пенсия. Тогда вернуть переплату можно в части взносов, уплаченных в отношении него по солидарной части тарифа.

С 2021 года эти положения будут закреплены в п. 6.1 ст. 78 НК РФ.

- возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ).

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, нужно в налоговую службу.

Вопрос о взносах, относящихся к переходному периоду, решен законом «О внесении изменений…» от 03.07.2016 № 250-ФЗ, устанавливающим, что решение о возврате таких сумм будут принимать сами фонды (п. 1 ст. 21 закона № 250-ФЗ, письма Минфина России от 04.04.2017 № 03-15-05/19760, ФНС от 25.09.2017 № ГД-4-11/19256@). Туда и нужно обращаться с заявлением. По взносам, возвращаемым из ФСС, заявление можно подать как в фонд, так и в налоговую.

ВАЖНО! Вернуть по заявлению можно взносы, которые переплатили не более трех лет назад (п. п. 7, 14 ст. 78 НК РФ). Если срок пропущен, можно попытаться сделать возврат через суд.

О том, какие сроки установлены для возврата переплаты из ПФР, читайте в этом материале.

Как уточнить платеж по пенсионным взносам, узнайте здесь.

Правила возврата «несчастных» взносов в законе № 125-ФЗ с 2017 года выделены в отдельные статьи, содержание которых в основных моментах дублирует правила, применяемые к налоговым платежам (т. е. положения ст. 78 и 79 НК РФ). Заявление о возврате таких взносов надо направить, соответственно, в ФСС.

Письмо на возврат страховых взносов - бланк

Таким образом, в 2020 - 2021 годах возврат переплаты по взносам производится через:

- ИФНС по согласованию с фондом — в части взносов, уплачиваемых с 2017 года;

- сам фонд — в отношении взносов, уплаченных до 2017 года (в 2020 - 2021 годах это придется делать через суд, т. к. трехлетний срок на возврат будет пропущен);

- ФСС — в части «несчастных» взносов вне зависимости от периода их уплаты.

Для обращения в любую из инстанций плательщику взносов требуется подать заявление на своем особом бланке, каждый из которых можно скачать на нашем сайте.

Для составления заявления в ИФНС надо использовать форму документа, содержащуюся в приказе ФНС России от 14.02.2017 № ММВ-7-8/182@. Сейчас она используется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

Можно ли вернуть излишне взысканные страховые взносы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ПФР (в отношении взносов на пенсионное и медицинское страхование, уплаченных до 2017 года) обращение следует составить по формам 23-ПФР (если взносы были переплачены) или 24-ПФР (если имело место излишнее взыскание), утвержденным постановлением Правления ПФ РФ от 22.12.2015 № 511п.

При обращении за возвратом в ФСС будет использована форма 23-ФСС, утвержденная приказом ФСС РФ от 17.11.2016 № 457.

Проверьте, правильно ли вы разносите в бухучете возврат переплаты по страхвзносам с помощью экспертных советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Сейчас возврат страховых взносов (кроме «несчастных») подчинен правилам, установленным НК РФ, и происходит через обращение в ИФНС. Аналогичные по основным положениям правила введены в закон 125-ФЗ, посвященный «несчастным» взносам, которые продолжает курировать ФСС. Возврат взносов, переплаченных до 2017 года, осуществляют сами фонды, получавшие эти взносы. То есть в период 2017–2021 годов существуют 3 инстанции, способные сделать возврат, и в каждую из них заявление о возврате придется составить по своей особой форме. С 2020 года таких инстанций две: ИФНС и ФСС (по взносам на травмтизм).

Автор: Гусаров Д. Ю., эксперт журнала

Действующее законодательство допускает возможность снятия ИП с налогового учета и последующую регистрацию физического лица в этом статусе в течение одного календарного года.

В рамках данного материала рассмотрим ситуацию, когда подобные действия осуществляет коммерсант, применяющий УСНО с объектом налогообложения «доходы». Акцент сделаем на особенностях расчета и уплаты страховых взносов, исчисляемых ИП за себя (в том числе в размере 1% суммы дохода, превышающей 300 000 руб.) и за наемных работников (конечно, при наличии таковых).

Что нужно сделать при закрытии ИП?

В силу п. 1 ст. 22.3 Закона № 129-ФЗ[1] физическое лицо вправе закрыть ИП в любой момент в течение календарного года. Для этого ему достаточно подать в ИФНС соответствующее заявление по форме Р26001, утвержденной Приказом ФНС России от 25.01.2012 № ММВ-7-6/25@. При этом датой прекращения деятельности физического лица в качестве ИП является дата внесения в ЕГРИП сведений о прекращении этим лицом деятельности в качестве предпринимателя. Именно эта дата и является официальной датой закрытия ИП. Это следует из п. 9 – 11 ст. 22.3 Закона № 129-ФЗ. ИП будет снят с регистрационного учета в течение 5 рабочих дней со дня представления документов в ИФНС (п. 8 названной статьи).

Сниматься с учета в органах ПФ РФ при закрытии ИП коммерсанту не нужно (это сделают сами налоговики). Ему нужно лишь сняться с учета в органах ФСС – на основании заявления по форме, утвержденной приложением 2 к Приказу ФСС России от 22.04.2019 № 215.

При закрытии ИП коммерсанту необходимо рассчитать и уплатить в бюджет «упрощенный» налог за последний налоговый период и подать в ИФНС декларацию по УСНО. Напомним: расчет налога осуществляется исходя из того, что последним налоговым периодом для такого коммерсанта является период с начала года (с 1 января) до дня государственной регистрации закрытия ИП (внесения соответствующей записи в ЕГРИП).

По общему правилу «упрощенный» налог, подлежащий уплате по истечении налогового периода, ИП должен уплатить не позднее 30 апреля года, следующего за отчетным. Эта дата является крайним сроком и для подачи декларации по УСНО (п. 1 ст. 346.23, п. 7 ст. 346.21 НК РФ). Следовательно, при прекращении физическим лицом деятельности в качестве ИП в течение 2020 года он должен уплатить «упрощенный» налог в общеустановленном порядке – не позднее 30 апреля 2021 года (см. Письмо ФНС России от 08.04.2016 № СД-3-3/1530@).

Помимо указанных действий, при закрытии ИП коммерсанту нужно[2]:

при наличии у него работников[3] – подать в ИФНС и во внебюджетные фонды отчетность по ним (формы 2-НДФЛ, 6-НДФЛ, РСВ, СЗВ-М и СЗВ-СТАЖ);

закрыть расчетные счета, открытые для осуществления предпринимательской деятельности (поскольку использовать их в статусе физического лица ему будет проблематично).

Особенности исчисления и уплаты страховых взносов при закрытии ИП.

Напомним, что расчетным периодом по страховым взносам признается календарный год (п. 1 ст. 423 НК РФ).

В силу п. 3 ст. 55 НК РФ при прекращении физическим лицом деятельности в качестве ИП последним налоговым периодом для такого ИП (в том числе в отношении страховых взносов) является период с 1 января календарного года, в котором произошло закрытие ИП, до дня внесения соответствующей записи в ЕГРИП.

Взносы за себя.

По общему правилу в 2020 году ИП обязан уплачивать в фиксированных размерах взносы за себя (ст. 430 НК РФ):

на ОПС – в размере 32 448 руб., если доходы за расчетный период не превысили 300 000 руб., в противном случае величина взноса увеличивается на 1% от суммы дохода свыше 300 000 руб.;

на ОМС – в размере 8 426 руб.

При закрытии ИП в течение расчетного периода (календарного года) соответствующий фиксированный размер страховых взносов, подлежащих уплате им за этот период, определяется пропорционально количеству календарных месяцев по месяц, в котором была осуществлена государственная регистрация прекращения деятельности ИП. А за неполный месяц деятельности соответствующий фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя (п. 5 ст. 430 НК РФ, Письмо Минфина России от 13.07.2018 № 03-08-02/49179).

Иначе говоря, для расчета суммы страховых взносов за себя ИП при закрытии следует применять такую формулу:

СВупл = ФРПФР, ФОМС / 12 x (ПМ + Дп / Д), где:

СВупл – сумма страховых взносов, подлежащая уплате за последний налоговый период;

ФРПФР, ФОМС – фиксированный размер взносов за год в ПФ РФ и ФОМС;

ПМ – количество полных месяцев, предшествующих месяцу закрытия ИП;

Дпр – количество дней с начала месяца прекращения деятельности по день внесения записи в ЕГРИП о закрытии ИП;

Д – количество дней в месяце закрытия ИП.

С 1 января 2020 года ИП применял УСНО с объектом налогообложения «доходы». ИП закрыто 13 апреля 2020 года (о чем сделана соответствующая запись в ЕГРИП). У ИП в этом периоде не было наемных работников. Величина дохода ИП за период с 01.01.2020 по 13.04.2020 – 685 тыс. руб.

Налоговый период для ИП-«упрощенца» в этом случае составил 3 полных месяца (с января по март) и 13 дней в апреле.

Сумма взносов, подлежащая уплате ИП за 3 месяца и 13 дней 2020 года, составит:

на ОПС – 13 133,73 руб. ((32 448 руб. / 12 мес.) x 3 мес. + (32 448 руб. / 12 мес.) x 13 дн. / 30 дн.)) + (685 000 руб. - 300 000 руб.) x 1%);

на ОМС – 2 410,77 руб. ((8 426 руб. / 12 мес.) x 3 мес. + (8 426 руб. / 12 мес.) x 13 дн. / 30 дн.).

Таким образом, за указанный период 2020 года ИП должен уплатить взносы за себя в размере 15 544,5 руб. (13 133,73 + 2 410,77).

Коммерсант, не являющийся работодателем, при закрытии ИП страховые взносы за последний расчетный период должен уплатить не позднее 15 календарных дней с даты внесения записи в ЕГРИП о прекращении предпринимательской деятельности (ст. 432 НК РФ). В нашем примере запись о закрытии сделана 13 апреля 2020 года, следовательно, взносы в размере 15 544,5 руб. экс-коммерсанту нужно уплатить до 27 апреля 2020 года. После указанной даты ему придется дополнительно уплатить пени, расчет которых производится в порядке, предусмотренном ст. 75 НК РФ.

Взносы за работников.

При наличии у ИП-«упрощенца» наемных работников страховые взносы с их доходов исчисляются с применением тарифов, установленных ст. 425 НК РФ, за каждый месяц (п. 1 ст. 431 НК РФ). Уплачивать эти взносы ИП-работодатель должен до 15-го числа следующего календарного месяца (п. 3 ст. 431).

В рассмотренном выше примере к моменту закрытия ИП (теоретически) должен уплатить страховые взносы за работников за январь и февраль 2020 года. Поэтому на дату закрытия (13 апреля) у ИП останутся неуплаченными взносы за работников за март и 13 дней апреля (если они еще работали в эти дни).

Крайний срок для уплаты взносов за работников при закрытии ИП исчисляется с момента подачи последнего РСВ – 15 календарных дней со дня его подачи (п. 15 ст. 431). При этом сам расчет нужно подать до дня подачи в ИФНС заявления о закрытии ИП.

Исходя из содержания п. 8 ст. 22.3 Закона № 129-ФЗ заявление о закрытии ИП в рассматриваемом примере было подано 7 апреля (то есть за 5 рабочих дней до внесения записи в ЕГРИП о закрытии ИП). Эта дата и является отправной точкой для отсчета срока, установленного п. 15 ст. 431 НК РФ. Таким образом, крайний срок уплаты взносов за работников при закрытии ИП в рассматриваемой ситуации – 21 апреля 2020 года.

При уплате страховых взносов за работников после указанной даты с экс-коммерсанта также будут взиматься пени.

Нюансы, которые нужно учесть при корректировке «упрощенного» налога на страховые взносы при закрытии ИП.

В силу п. 3.1 ст. 346.21 НК РФ ИП, применяющие УСНО с объектом налогообложения «доходы», вправе уменьшить сумму подлежащего к уплате «упрощенного» налога, исчисленного за период, на сумму уплаченных страховых взносов (и за себя, и за работников):

ИП-работодатели – не более чем на 50%;

ИП, не производящие выплат и иных вознаграждений физическим лицам, – на всю сумму уплаченных взносов (включая взносы в ПФ РФ, исчисленные в размере 1% доходов, превышающих 300 тыс. руб.).

Как было указано ранее, при закрытии ИП крайний срок уплаты страховых взносов (и за себя, и за работников) приходится на период после внесения в ЕГРИП записи о прекращении ИП предпринимательской деятельности (п. 15 ст. 431, ст. 432 НК РФ).

То есть в этом случае их уплата производится уже экс-коммерсантом и не в рамках УСНО. Следовательно, учесть платежи по взносам, осуществленные после даты прекращения деятельности ИП, при корректировке суммы «упрощенного» налога, подлежащего уплате за последний налоговый период, нельзя. Косвенно подтверждают сказанное разъяснения, которые приведены в Письме Минфина России от 17.06.2019 № 03-11-11/43948. В этом случае ИП, очевидно, имеет смысл уплачивать страховые взносы несколькими платежами.

Воспользуемся данными из примера 1.

Предположим, что фиксированный платеж по страховым взносам за 2020 год ИП уплатил двумя платежами:

1 апреля – 10 500 руб.;

20 апреля – оставшуюся часть, 5 044,5 руб.

Сумма «упрощенного» налога к уплате за период с 1 января по 13 апреля 2020 года составила 41 100 руб. (685 000 руб. х 6%).

В уменьшение этой суммы ИП вправе зачесть лишь первый платеж по страховым взносам, то есть 10 500 руб.

Таким образом, в бюджет ИП должен перечислить (до 30 апреля 2021 года) «упрощенный» налог в размере 30 600 руб. (41 100 - 10 500).

Платеж в размере 5 044,5 руб. при корректировке «упрощенного» налога, подлежащего за период с 1 января по 13 апреля 2020 года, не учитывается.

И еще. На практике нередки случаи, когда фиксированные взносы за себя ИП уплачивают в полном размере в начале налогового периода (а не в конце, как предписывает п. 2 ст. 432 НК РФ). В такой ситуации ИП вправе скорректировать «упрощенный» налог, подлежащий уплате за последний налоговый период, только на фиксированные взносы, рассчитанные в порядке, предусмотренном п. 5 ст. 430 НК РФ, и взносы, исчисленные в размере 1% доходов, превышающих 300 тыс. руб.).

Вернемся к нашим примерам. Получается, что в случае уплаты ИП до 13 апреля 2020 года (даты закрытия ИП) фиксированных взносов за 2020 год в полном размере (40 874 руб.) он при корректировке «упрощенного» налога, подлежащего уплате за период с 1 января по 13 апреля 2020 года, сможет учесть лишь 15 544,5 руб. А оставшуюся часть суммы (25 329,5 руб.) при повторной регистрации ИП и применении УСНО коммерсант, к сожалению, не сможет учесть при налогообложении (почему – поясним далее).

Последующее открытие ИП: что нужно сделать?

ИП считается зарегистрированным с момента внесения ИФНС соответствующей записи в ЕГРИП (п. 2 ст. 11 Закона № 129-ФЗ).

Положениями Закона № 129-ФЗ не определен минимальный промежуток времени для повторной регистрации физического лица в качестве ИП для случая, когда ранее такой статус коммерсант утратил по собственному желанию. Поэтому повторно ИП может зарегистрироваться практически сразу после прекращения предпринимательской деятельности.

При повторной регистрации ИП вправе применять УСНО с момента своей регистрации (п. 2 ст. 346.13 НК РФ). Для этого ему следует лишь в течение 30 календарных дней с даты постановки на налоговый учет подать в ИФНС уведомление по форме 26.2-1, утвержденной Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Выбранный при регистрации в середине 2020 года объект налогообложения (и указанный в уведомлении) ИП обязан применять до конца налогового периода, то есть до 31 декабря 2020 года или даты закрытия ИП (если такое событие произойдет до 31 декабря 2020 года) (см. также п. 3, 7 Обзора[4]).

При повторной регистрации ИП возникают новые обязанности по уплате страховых взносов.

Взносы на ОПС в силу ст. 430 НК РФ рассчитываются на основании дохода, полученного ИП за расчетный период – календарный год.

При их расчете в ситуации, когда физлицо утратило свой предпринимательский статус, а затем возобновило его в течение календарного года, надо обратить внимание на разъяснения, данные Минфином в Письме от 06.02.2018 № 03-15-07/6781[5].

Фиксированным признается размер страховых взносов, определяемый в качестве постоянной величины, а сумма страховых взносов, исчисленная как 1% от суммы дохода, превышающего 300 тыс. руб. за расчетный период, не может считаться фиксированным размером страхового взноса, поскольку является переменной величиной и зависит от суммы дохода плательщика страховых взносов.

При прекращении деятельности ИП помимо фиксированного размера страховых взносов (определяемого с учетом п. 5 ст. 430 НК РФ) уплачивает сумму страховых взносов, исчисленную как 1% от суммы его дохода сверх 300 тыс. руб., полученного за период с начала расчетного периода до даты прекращения предпринимательской деятельности.

В аналогичном порядке рассчитываются взносы на ОПС при возобновлении деятельности ИП. При этом календарным месяцем начала деятельности для индивидуального предпринимателя признается календарный месяц, в котором произведена его государственная регистрация в качестве ИП (п. 3, пп. 1 п. 4 ст. 430 НК РФ). Напомним, в силу п. 2 ст. 22 Закона № 129-ФЗ статус ИП приобретается с даты внесения ИФНС соответствующей записи в ЕГРИП. И именно с этой даты у ИП возникают новые обязанности по уплате страховых взносов (в том числе за себя).

Особенности корректировки «упрощенного» налога при повторной регистрации ИП.

Из вышесказанного следует, что при повторной регистрации ИП и применении УСНО сумма страховых взносов (в рассматриваемом нами случае – 25 329,5 руб.), уплаченная ИП-«упрощенцем» в первом налоговом периоде (то есть до 13 апреля 2020 года) не уменьшает сумму «упрощенного» налога, исчисленную за второй налоговый период: налог по УСНО, исчисленный за налоговый период, может быть уменьшен только на сумму страховых взносов, уплаченных ИП в данном налоговом периоде (см. Определение ВС РФ от 24.02.2017 № 307-КГ16-21003 по делу №А52-149/2016).

Также необходимо несколько слов сказать о ситуации со страховыми взносами, уплаченными экс-коммерсантом между периодами предпринимательства (то есть о ситуации, рассмотренной в примере 2). Здесь нужно учесть, что порядок учета расходов, произведенных ИП, впоследствии утратившим статус ИП и окончившим ведение предпринимательской деятельности, но решившим ее возобновить, нормами гл. 26.2 НК РФ не регулируется. А чиновники занимают по данному вопросу довольно жесткую позицию. Например, Минфин в Письме от 13.08.2019 № 03-11-11/60923 со ссылкой на п. 2 ст. 346.17 НК РФ указал, что ИП, применяющий УСНО, вправе учесть при налогообложении только те затраты, которые были понесены им уже после государственной регистрации в качестве ИП. А расходы, произведенные до регистрации лица в качестве ИП, никак не связаны с предпринимательской деятельностью (см. также письма от 15.08.2017 № 03-11-11/52240, от 09.12.2013 № 03-11-11/53610).

Полагаем, такой подход следует применять и в отношении страховых взносов, уплаченных до момента повторной регистрации статуса ИП, – такие взносы опасно принимать в уменьшение «упрощенного» налога, исчисленного за второй налоговый период. Ведь их уплата осуществлена не в рамках УСНО.

Исчисление дохода для расчета взносов при повторной регистрации ИП.

ИП, зарегистрированному повторно в течение календарного года, при исчислении страховых взносов исходя из 1% от суммы дохода сверх 300 тыс. руб. необходимо иметь в виду ряд моментов.

При прекращении им предпринимательской деятельности и последующем ее возобновлении с даты повторной регистрации статуса ИП возникает новый плательщик страховых взносов. Соответственно, у такого плательщика возникают новые обязанности по уплате страховых взносов.

Поскольку в силу п. 5 ст. 432 НК РФ страховые взносы по прекращенной в текущем расчетном периоде предпринимательской деятельности (в том числе в размере 1% от суммы дохода сверх 300 000 руб.) уже были уплачены, в величине дохода вновь зарегистрированного ИП при определении размера страховых взносов на ОПС нужно учитывать только те доходы, которые коммерсант получил после повторной регистрации статуса ИП.

Иными словами, с целью определения размера взносов на ОПС за расчетный период доходы, полученные ИП по прекращенной предпринимательской деятельности, не суммируются с доходами, полученными им при возобновлении деятельности в течение этого же расчетного периода. Такой вывод следует из Письма Минфина России № 03-15-07/6781.

ИП снялся с учета 20 февраля 2020 года и вновь возобновил предпринимательскую деятельность с 27 ноября того же года. Доход от первого периода ведения деятельности составил 247 тыс. руб., от второго – 129 тыс. руб.

Общий доход ИП по итогам 2020 года составил 376 тыс. руб. Однако доходы, полученные предпринимателем в первом и втором периодах ведения предпринимательской деятельности, не суммируются.

Таким образом, при расчете страховых взносов за второй налоговый период у ИП нет оснований для расчета взносов исходя из 1% с 76 тыс. руб. (суммы сверх 300 тыс. руб.).

[1] Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

[2] Дополнительно по данному вопросу см. статью «Закрытие ИП-«упрощенца»: алгоритм действий», № 8, 2019.

[3] Если у ИП были наемные работники, их перед закрытием нужно уволить, известив об этом предварительно – за 2 недели до прекращения деятельности (п. 2 ст. 25 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации»).

[4] Обзор практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства, утв. Президиумом ВС РФ 04.07.2018.

[5] Письмом ФНС России от 26.02.2018 № ГД-4-11/3724@ оно направлено для использования в работе территориальным налоговым органам и налогоплательщикам.

При ликвидации своего предприятия многих предпринимателей достаточно часто беспокоит вопрос, как закрыть ИП в ПФР. Спешим успокоить – данная процедура происходит в обычном порядке, независимо от размеров задолженности предпринимателя.

Как правило, сложности при ликвидации бизнеса не должны возникнуть. Есть разница при закрытии статуса индивидуального предпринимателя для тех, кто заключал трудовые договора и тех, кто работал самостоятельно (без наемных рабочих либо заключал только договора гражданско-правового характера). Ознакомиться с различиями можно далее в этой статье.

Стандартная технология закрытия ИП

В 2018 году для ликвидации статуса ИП в обязательном порядке требуется предоставить в налоговую инспекцию всего два документа:

- заявление установленного образца по форме Р26001;

- квитанцию, в которой подтверждена уплата госпошлины.

Справку о задолженности в пенсионный фонд предприниматель может предоставить лишь по собственному желанию. Если же он этого не сделал – налоговики не вправе ее требовать.

Заявление на закрытие ИП можно заполнять в бумажном и электронном варианте. Бланки заявления и квитанции выдаются либо в налоговой инспекции, либо самостоятельно распечатываются с официального сайта ФНС. Там же можно найти и инструкции по их заполнению. В налоговую инспекцию данные бумаги могут быть отправлены почтой (заказным письмом), поданы в электронном виде или же доставлены самим предпринимателем.

Подача документов в ИФНС может быть осуществлена лично предпринимателем, или же его представителем с нотариально удостоверенной доверенностью.

После того, как документы были предоставлены в налоговую, в течение 5 дней, выдается лист записи из ЕГРИП.

Процедура закрытия ИП в пенсионном фонде

Закрытие ИП в ПФР произойдет без вашего вмешательства. Сотрудники пенсионного фонда снимут с учета ИП самостоятельно, после того, как ими будут получена информация от налоговиков. В соответствии с действующим законодательством, снятие ИП с учета в качестве страхователя должно произойти в течение 5 дней после того, как налоговики подали сведения, содержащиеся в ЕГРИП, в территориальный орган ПФР. Таким образом, срок выплаты задолженностей – личное дело предпринимателя. Он сам решает, когда ему оплачивать долг – перед ликвидацией ИП или позже когда он станет простым физическим лицом.

Конечно же, простая процедура ликвидации бизнеса является одним из преимуществ ИП перед различными формами юридических лиц. Однако, несмотря на то, что при ответе на вопрос как закрыть ИП в пенсионном фонде, все кажется очень простым и понятным, не следует относиться к данной процедуре легкомысленно.

Особенности закрытия ИП как работодателя

Выше была рассмотрена стандартная процедура прекращения деятельности ИП, который не имел наемных работников. А что делать тем предпринимателям, которые являлись работодателями? В этом случае нужно ли уведомлять ПФР о закрытии ИП? Правильный ответ – да, нужно.

В российском законодательстве сказано, что ИП, являющийся работодателем, обязан до дня подачи в ИФНС заявления о закрытии ИП предоставить в пенсионный фонд расчет по страховым взносам за последний период до дня подачи в ПФР. Задолженность необходимо оплатить после этого в течение 15 дней.

Таким образом, закрытие ИП как работодателя в ПФР является не такой уж и простой процедурой, как кажется на первый взгляд.

Предприниматель, после расторжения трудового договора со своим сотрудником должен предоставить в ПФР следующие документы:

- заявление установленного образца;

- персонифицированную отчетность;

- расчет по форме РСВ-1 ПФР.

Через 14 дней после того, как документы были поданы, индивидуального предпринимателя снимут с учета в качестве работодателя.

Однако факт закрытия ИП не списывает задолженность перед государством. Долги с ИП перейдут на физическое лицо и заплатить придется обязательно, иначе ПФР может взыскать долги через суд.

Читайте также: