Заявление на перечисление страховых взносов в пенсионный фонд

Частные предприниматели должны уплачивать не только налоги на основании выбранного режима налогообложения, но и вносить обязательные взносы в ПФ и другие государственные взносы.

Но иногда у бизнесменов возникают ситуации, при которых они временно не занимаются предпринимательской деятельностью, поэтому не получают официальный доход, а также заняты другой деятельностью.

Бесплатно по России

Поэтому они получают возможность на определенный период времени получить освобождение от уплаты страховых взносов. Для этого нужно правильно составить прошение и подготовить документы, доказывающие право на такое освобождение.

В статье расскажем как грамотно составить заявление об освобождении от уплаты от страховых взносов.

Когда ИП могут не платить взносы

У каждого бизнесмена имеется возможность не вносить страховые взносы, если веские основания подтверждаются официальными документами. ИП перечисляет взносы не только за каждого наемного работника, но и за себя.

По закону при наличии статуса ИП необходимо платить взносы ежегодно. Средства направляются в разные государственные фонды. Деньги перечисляются даже при убытках, поскольку отсутствие прибыли не является веским аргументом для освобождения от этой обязанности. Отказ от перечисления средств выступает серьезным нарушением законодательства, поэтому нарушитель вынужден уплачивать штрафы и пени, размер которых зависит от суммы взносов.

Существуют некоторые ситуации, при которых предприниматель может рассчитывать на послабление от государства. Оно представлено освобождением от уплаты взносов.

В законе перечисляются все такие ситуации, к которым относится прохождение военной службы, оформление отпуска по уходу за ребенком, проживание с военным без возможности найти работу или нахождение за границей с супругом, представленным работником консульства или представительства России. Дополнительно включается время, которое предприниматель тратит на уход за инвалидом первой группы.

Периоды, когда не платятся страховые взносы «за себя»

Все такие ситуации перечисляются в п. 7 ст. 430 НК. Предприниматели могут не перечислять страховые взносы при следующих причинах:

- Прохождение военной службы по призыву. Подготавливается военный билет и справка из комиссариата или воинского подразделения.

- Уход за новорожденным ребенком. Данный период длится до того момента, пока малышу не исполнится 1,5 года. Для оформления требуется свидетельство о рождении младенца, а также свидетельство о браке и паспорт заявителя. Дополнительно может потребоваться справка, которая подтверждает, что предприниматель проживает в одной недвижимости с младенцем. Второй родитель не имеет права оформлять отпуск по уходу за малышом, поэтому подготавливает соответствующую справку с места трудоустройства.

- Уход за инвалидом 1 группы или ребенком-инвалидом. Дополнительно сюда включается период ухода за престарелым человеком, которому больше 80 лет. Для оформления послабления требуются соответствующие медицинские справки. Если уход осуществляется за престарелым человеком, то он должен от своего лица написать заявление.

- Проживание с супругом-военным, который служит на территории, где возникают сложности с нахождением работы. Учитывается исключительно период, не превышающий 5 лет. Для оформления потребуется военный билет супруга, справка из комиссариата или подразделения, где служит мужчина, а также справка, полученная из центра занятости и подтверждающая отсутствие мест для трудоустройства.

- Нахождение за пределами РФ с супругом, который представлен работником консульства или представительства РФ. В качестве подтверждения выступают различные справки, полученные из государственных организаций, которые направили супруга в вышеуказанные учреждения для осуществления рабочей деятельности.

- Приостановление статуса адвоката, но в этот период времени не должна осуществляться адвокатская деятельность.

Как правильно заполнить

Для оформления преференции используется специальный бланк. Он по внешнему виду напоминает декларацию, поскольку сверху находится специальный штрих-код, а также в остальных углах остаются квадраты черного цвета.

Во время заполнения документа указывается следующая информация:

- код налогового органа, куда передается заявление;

- ФИО и номерСНИЛСа заявителя;

- код категории плательщика;

- действующий номер телефона;

- период, на который предприниматель желает получить освобождение от уплаты страховых взносов;

- причина, по которой требуется преференция;

- дата составления;

- подпись предпринимателя.

Допускается при составлении данного документа пользоваться не унифицированной, а свободной формой, но специалисты рекомендуют придерживаться образца.

Какие указывать периоды

При заполнении заявления обязательно указывается причина, по которой предприниматель не может далее перечислять страховые взносы. Для этого применяются следующие обозначения:

- СЛПРИЗ – мужчина был призван на военную службу, поэтому временно приостанавливает предпринимательскую деятельность;

- ДЕТИ – оформление отпуска по уходу за новорожденным младенцем на 1,5 года;

- АДВ – приостановление статуса адвоката, что приводит к прекращению адвокатской деятельности на некоторый срок;

- ТРУДЛИЦО – осуществление ухода за инвалидом 1 группы, ребенком-инвалидом или престарелым гражданином;

- ПРЗАГР – совместное проживание за пределами РФ с супругом, который представлен работником государственного учреждения;

- ПРОЖСУПР – заключение брака с супругом-военным, который вынужден служить в регионе, где отсутствуют возможности для трудоустройства.

Заявление с другими бумагами рассматривается максимально в течение 30 дней, после чего гражданин получает ответ на свое обращение. При положительном решении предприниматель не уплачивает страховые взносы в течение ограниченного времени, указанного в заявлении. Если же приходится сталкиваться с отрицательным решением, то его можно обжаловать в судебном порядке.

Полезное видео

Дополнительная информация по теме статьи в видео:

Заключение

Страховые взносы являются обязательными платежами для любого предпринимателя. Их приходится перечислять даже при отсутствии дохода или деятельности. Но существуют определенные периоды, в течение которых бизнесмены освобождаются от этой обязанности.

Предприниматели должны подтвердить возникшие жизненные обстоятельства с помощью официальных документов. Для получения освобождения нужно составить официальное заявление, передаваемое работникам ФНС.

\'f0\'e0\'f1\'f7\'e5\'f2\'ed\'fb\'ec\loch\f0 \hich\f0 \'ef\'e5\'f0\'e8\'ee\'e4\'e0\'ec\loch\f0 \hich\f0 , \'e8\'f1\'f2\'e5\'ea\'f8\'e8\'ec\loch\f0 \hich\f0 \'e4\'ee\loch\f0 1\

\loch\af0\dbch\af31505\hich\f0 \'c7\'e0\'ef\'ee\'eb\'ed\'ff\'e5\'f2\'f1\'ff\loch\f0 \hich\f0 \'ee\'f0\'e3\'e0\'ed\'e8\'e7\'e0\'f6\'e8\'e5\'e9\loch\f0 \hich\f0 , \'f3\loch\f0 \hich\f0 \'ea\'ee\'f2\'ee\'f0\'ee\'e9\loch\f0 \hich\f0 \'ee\'f2\'ea\'f0\'fb \'f2\loch\f0 \hich\f0 \'eb\'e8\'f6\'e5\'e2\'ee\'e9\loch\f0 \hich\f0 \'f1\'f7\'e5\'f2\loch\f0 \hich\f0 \'e2\loch\f0 \hich\f0 \'ee\'f0\'e3\'e0\'ed\'e0\'f5\loch\f0 \hich\f0 \'d4\'e5\'e4\'e5\'f0\'e0\'eb\'fc\'ed\'ee\'e3\'ee\loch\f0 \hich\f0 \'ea\'e0\'e7 \'ed\'e0\'f7\'e5\'e9\'f1\'f2\'e2\'e0.>>><\rtlch\fcs1 \af0\afs22 \ltrch\fcs0 \fs22\insrsid14576739 \hich\af0\dbch\af31505\loch\f0 \par >\pard \ltrpar\ql \li1985\ri0\sa440\widctlpar\brdrt\brdrs\brdrw10\brsp20 \wrapdefault\faauto\adjustright\rin0\lin1985\itap0 <\rtlch\fcs1 \af0\afs2 \ltrch\fcs0 \fs2\insrsid14576739 \par \ltrrow>\trowd \irow0\irowband0\ltrrow\ts11\trgaph28\trleft-28\trftsWidth1\trpaddl28\trpaddr28\trpaddfl3\trpaddfr3\tblind0\tblindtype3 \clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth3402\clshdrawnil \cellx3374\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx3544\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb \brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth1701\clshdrawnil \cellx5245\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx5415\clvertalb\clbrdrt \brdrnone \clbrdrl\brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth2608\clshdrawnil \cellx8023\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx8193\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth2041\clshdrawnil \cellx10234\pard \ltrpar\qc \li0\ri0\widctlpar\intbl\wrapdefault\faauto\adjustright\rin0\lin0 <\rtlch\fcs1 \af0\afs22 \ltrch\fcs0 \fs22\insrsid14576739 \cell \cell \cell \cell \cell >\pard \ltrpar\ql \li0\ri0\widctlpar\intbl\wrapdefault\faauto\adjustright\rin0\lin0 <\rtlch\fcs1 \af0\afs22 \ltrch\fcs0 \fs22\insrsid14576739 \cell >\pard \ltrpar \qc \li0\ri0\widctlpar\intbl\wrapdefault\faauto\adjustright\rin0\lin0 <\rtlch\fcs1 \af0\afs22 \ltrch\fcs0 \fs22\insrsid14576739 \cell >\pard \ltrpar\ql \li0\ri0\sa200\sl276\slmult1\widctlpar\intbl\wrapdefault\aspalpha\aspnum\faauto\adjustright\rin0\lin0 < \rtlch\fcs1 \af0\afs22 \ltrch\fcs0 \fs22\insrsid14576739 \trowd \irow0\irowband0\ltrrow\ts11\trgaph28\trleft-28\trftsWidth1\trpaddl28\trpaddr28\trpaddfl3\trpaddfr3\tblind0\tblindtype3 \clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth3402\clshdrawnil \cellx3374\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx3544\clvertalb\clbrdrt\brdrnone \clbrdrl \brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth1701\clshdrawnil \cellx5245\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx5415 \clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth2608\clshdrawnil \cellx8023\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx8193\clvertalb\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrs\brdrw10 \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth2041\clshdrawnil \cellx10234\row \ltrrow>\trowd \irow1\irowband1\lastrow \ltrrow \ts11\trgaph28\trleft-28\trftsWidth1\trpaddl28\trpaddr28\trpaddfl3\trpaddfr3\tblind0\tblindtype3 \clvertalt\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth3402\clshdrawnil \cellx3374\clvertalt\clbrdrt \brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx3544\clvertalt\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth1701\clshdrawnil \cellx5245\clvertalt\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx5415\clvertalt\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth2608\clshdrawnil \cellx8023\clvertalt\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb\brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth170\clshdrawnil \cellx8193\clvertalt\clbrdrt\brdrnone \clbrdrl\brdrnone \clbrdrb \brdrnone \clbrdrr\brdrnone \cltxlrtb\clftsWidth3\clwWidth2041\clshdrawnil \cellx10234\pard \ltrpar\qc \li0\ri0\widctlpar\intbl\wrapdefault\faauto\adjustright\rin0\lin0 <\rtlch\fcs1 \af0\afs18 \ltrch\fcs0 \fs18\insrsid14576739 \hich\af0\dbch\af31505\loch\f0 \hich\f0 (\'e4\'ee\'eb\'e6\'ed\'ee\'f1\'f2\'fc\loch\f0 \hich\f0 \'f0\'f3\'ea\'ee\'e2\'ee\'e4\'e8\'f2\'e5\'eb\'ff\loch\f0 \hich\f0 \'ee\'f0\'e3\'e0\'ed\'e8\'e7\'e0\'f6\'e8\'e8\loch\f0 \hich\f0 (\'ee\'e1\'ee\'f1\'ee\'e1\'eb \'e5\'ed\'ed\'ee\'e3\'ee\loch\f0 \hich\f0 \'ef\'ee\'e4\'f0\'e0\'e7\'e4\'e5\'eb\'e5\'ed\'e8\'ff\loch\f0 ))><\rtlch\fcs1 \af0\afs18 \ltrch\fcs0 \cs21\fs18\insrsid14576739 \hich\af0\dbch\af31505\loch\f0 *<\footnote \ltrpar \pard\plain \ltrpar \s19\ql \fi567\li0\ri0\widctlpar\wrapdefault\faauto\adjustright\rin0\lin0\itap0 \rtlch\fcs1 \af0\afs20\alang1025 \ltrch\fcs0 \fs20\lang1049\langfe1049\loch\af0\hich\af0\dbch\af31505\cgrid\langnp1049\langfenp1049 <\rtlch\fcs1 \af0\afs18 \ltrch\fcs0 \cs21\fs18\insrsid14576739 \hich\af0\dbch\af31505\loch\f0 **><\rtlch\fcs1 \af0\afs18 \ltrch\fcs0 \fs18\insrsid14576739 \

Обращение в ПФР может происходить разными способами. Если для получения консультации в большинстве случаев требуется только набрать номер, то для получения какого-либо решения нужно написать заявление в Пенсионный фонд.

Есть несколько возможностей получить консультацию:

- Обратиться в службу по месту жительства. Обязательно пишется письменное заявление, которое регистрируется.

- Направить обращение заказным путем. Территориальное отделение есть на официальном сайте ПФР.

- Создать обращение через онлайн-приемную. Получить помощь таким способом могут как жители нашей страны, так и граждане, проживающие за ее пределами.

Как написать заявление в пенсионный фонд?

На сайте ПФР есть образцы следующих заявлений:

- о назначении пенсии,

- о перерасчете размера обеспечения,

- о переводе накопленных средств,

- о выплате пенсий,

- о назначении ДЕМО,

- о проведении заочного освидетельствования.

Независимо от того, по какой причине подана официальная бумага, ее обязаны рассмотреть в 10-дневный срок. Особенности того, как написать заявление в пенсионный фонд зависит от причины обращения. Общая схема следующая:

Шапка (правый верхний угол)

Указывается территориальный орган ПФ РФ, ФИО. полностью

В теле прописываются данные о месте регистрации и проживания, номер СНИЛС, информация о паспорте.

Причины и основания обращения

После личной информации указывается повод обращения. Желательно, чтобы были ссылки на законодательные акты.

Опись официальных бумаг

Перечислите все документы, которые сопровождают заявление.

Подпись ставится с расшифровкой

Каждое заявление должно содержать полную информацию о человеке и цели его обращения.

При выборе основания необходимо в заявлении указать прошение о:

- назначении страховой пенсии,

- назначении доли страховой пенсии по старости,

- назначении накопительной пенсии.

Страховая часть может быть с установлением фиксированной выплаты по возрасту, инвалидности или утраты кормильца. Прописываются и особенности накопительной пенсии. Если привлекался материнский капитал, есть доход от инвестирования, это указывается.

Образец заявления в пенсионный фонд РФ

Подается в территориальный орган при достижении возрастной границы, указанной в законодательстве и при наличии трудового стажа. Сроки подачи официальной бумаги не ограничены, но датой начала назначения считается день, когда было подано заявление.

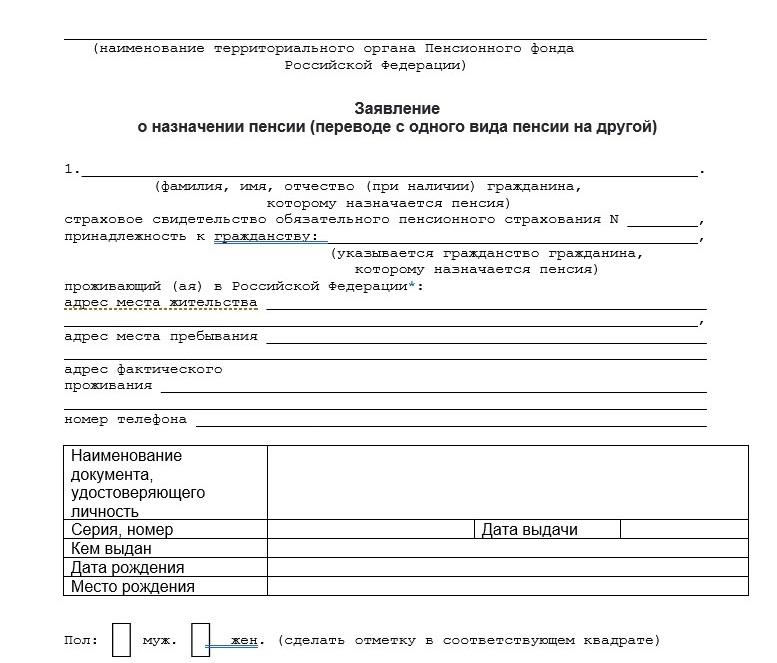

Образец заявления о назначении пенсии

Сама бумага оформляется по установленному образцу, утверждённому Приложением № 4, который издал ПФ. К нему прилагается:

- заполненный вручную бланк заявления,

- паспорт,

- СНИЛС,

- ИНН,

- трудовая книжка,

- документ о заключении брака, справка о стаже и о последних начислениях зарплаты,

- свидетельства о рождении детей,

- документы, влияющие на факт увеличения пенсии.

При приеме пакета документов и заявления в Пенсионный фонд о назначении пенсии сотрудник проверяет правильность изложенных сведений, снимает копии с официальных бумаг. Обращение регистрируется, о чем выдается расписка-уведомление. В ней стоит дата приема. Если каких-то документов не хватает, они указываются со сроками их предъявления.

Заявление для перевода накопительной части

Вторая часть общего заявления заполняется дополнительно при переводе с одной пенсию на другую. Это может сделать законный представитель несовершеннолетнего, недееспособного лица, другим доверенным лицом.

После оформления документации заключается договор с НПФ. Он начинает действовать с 1 января следующего года. Перевод средств осуществляется за счет выбранного фонда не позднее конца марта. После этого процедура накопления полностью ложится на плечи выбранного учреждения.

Пожалуй, каждый гражданин, который рассчитывает на получение пенсии, периодически интересуется ее размером, тем, сколько средств он накопил и каким будет размер выплат по достижению им определенного возраста. Если ваш работодатель отчисляет средства в государственный фонд, за всей информацией вам следует обращаться в ПРФ. Рассмотрим виды пенсий, каким должен быть порядок обращения в пенсионный фонд, как написать заявление той или иной формы.

Виды пенсий

По ситуации на 2019 год в России существует 4 основных варианта пенсии:

-

Страховая. За счет нее компенсируется зарплата или другой доход, который гражданин получал бы, если бы не утратил своей трудоспособности. Начисления устанавливаются определенного размера, который государство индексирует с учетом инфляции.

Обратите внимание! Страховая часть бывает трех видов: по старости (выплачивается гражданину по достижении определенного законодательством возраста), по инвалидности (начисляется тем, кто имеет первую, вторую или третью группу и учитывает, работает гражданин или нет) и по случаю потери кормильца (устанавливается нетрудоспособным членам семьи, которые лишились кормильца, кроме тех случаев, когда причиной его гибели стали их сознательные действия).

Формы обращения в ПФР

Рассмотрим варианты получения полезной информации из Пенсионного фонда России. Граждане используют как письменные, так и устные обращения. Чтобы получить данные в электронном виде и проверять состояние своих накоплений, необходимо предварительно зарегистрировать личный кабинет на Едином портале госуслуг.

Устное обращение. Вы можете задать вопросы представителю пенсионного фонда по месту жительства. Для этого необходимо прийти в территориальное подразделение ПФР. Чтобы получить информацию, необходимо прийти в отделение с паспортом, т. к. сведения о пенсии нельзя передавать третьим лицам. Специалист фонда предоставит вам устную консультацию. В случае необходимости предоставит необходимые выписки, документы и пр. – но для этого нужно будет сделать отдельный запрос.

Письменное обращение. Подать заявку в ПФР вы можете несколькими способами:

- заполнить образец заявки, который вам предоставит специалист фонда во время вашего визита в отделение. Плюс этого варианта в том, что вы сможете заполнить при поддержке специалиста и подать все необходимые заявки. Минус в том, что такой способ отнимает достаточно много времени.

На заметку! Уже подготовленный письменный запрос вы можете передать специалисту ПФР во время личного посещения офиса или через доверенного представителя. В этом случае порядок обработки заявки будет аналогичным. Если заявление в пенсионный фонд приносит третье лицо, то помимо основных документов ему необходимо передать сотруднику ПФР заверенную нотариусом доверенность.

- заполнить форму обращения в интернете. В этом случае понадобиться зарегистрироваться на портале ПФР.

Важно! Чтобы войти в личный кабинет на официальном сайте Пенсионного фонда России, необходимо сначала зарегистрироваться на Едином портале госуслуг. Только после создания учетной записи и подтверждения ваших паспортных данных можно будет войти в личный кабинет на сайте ПФР.

Это один из самых быстрых и удобных способов направить обращение в государственный пенсионный фонд. Чтобы подать онлайн-заявление о доставке пенсии, ее назначении, выдаче сертификата на семейный капитал и любую другую заявку, необходимо авторизоваться в личном кабинете на сайте ПФР и перейти к заполнению соответствующего образца. Ответ впоследствии поступит вам по электронной почте. При этом срок рассмотрения заявки будет прежним;

- направить запрос по почте. Образец (форму) заявления вы можете заполнить в письменном виде и направить по адресу: 119991, Москва, ул. Шаболовка, д. 4, ПФ РФ. Другой вариант – направить заявку в ближайшее отделение пенсионного фонда. Вместе с письмом в конверт необходимо вложить соответствующие бумаги, заверенные у нотариуса.

Важно! Если гражданин, достигший пенсионного возраста, проживает в сельской местности, он может переслать документы в пенсионный фонд через интернет или почтой, кроме того, их могут отвезти в ПФР представители сельской/поселковой или районной администрации.

Как написать заявление

Расскажем об основных правилах составления заявки в пенсионный фонд. Образец нужного заявления есть на сайте ПФР или в его отделении (для тех, кто планирует подать его во время визита в офис в своем регионе). Первый способ значительно быстрее. Тем не менее, в офисе специалист может дать ответы на некоторые возникшие вопросы, подсказать, как правильно заполнить заявку.

На официальном сайте ПФР есть образцы заявлений о назначении пенсии, перерасчете ее размера, переводе средств в другой фонд, о проведении заочного освидетельствования и многие другие. Любая заявка рассматривается по правилам в течение десяти рабочих дней.

Форма каждого заявления обязана содержать следующую информацию:

- шапку в правом верхнем углу. В ней должно быть указано название территориального органа ПФР, а также ФИО отправителя;

- слово «заявление» по центру под шапкой;

- тело письма. В нем прописываются персональные данные заявителя, адрес его постоянной регистрации, номер СНИЛС, паспортные данные;

- причина и суть обращения в пенсионный фонд (в заявлении желательно сослаться на какие-либо действующие законодательные акты);

- перечень бумаг, которые прилагаются к письму;

- дата написания, подпись заявителя с расшифровкой.

Важно! Если вы отправляете запрос онлайн, необходимо будет прикрепить к письму скан-копии соответствующ их бумаг.

Образец заявления

Когда гражданин достигает определенного возраста, установленного на законодательном уровне, заявление на начисление пенсии направляется в территориальное подразделение ПФР. Никаких ограничений по срокам на сегодняшний день нет. Датой подачи заявки считается следующий день с момента ее написания.

Бумага оформляется в соответствии с образцом, который есть на сайте пенсионного фонда или в его отделении (в электронном и бумажном виде соответственно).

Если речь идет о заявке на начисление пенсии, к ней прилагаются следующие документы (помимо самого заполненного бланка):

- паспорт заявителя - гражданина Российской Федерации;

- СНИЛС и индивидуальный налоговый номер;

- трудовая книжка, справка с последнего/текущего места работы о начислении заработной платы;

- свидетельство о заключении брака (для женатых/замужних граждан);

- документы о рождении детей.

Если есть обстоятельства, которые могут повлиять на назначение пенсии (ее размер), их также необходимо предоставить в ПФР.

С этими документами необходимо прийти в офис пенсионного фонда, где его сотрудник сделает копии бумаг и направит их на рассмотрение в соответствующий отдел.

Важно! Заявитель получает на руки письменное уведомление, в котором дата приема. Если каких-то документов не хватает, ваше заявление все равно будет принято, но нужные бумаги необходимо будет подать в течение определенного срока.

Заявление о переводе накопительной части пенсии

После того, как вся процедура будет пройдена, с НПФ заключается договор, который вступает в силу с 1 января следующего года. Сами отчисления начинают поступать в фонд до наступления апреля. Затем НПФ приступает к накоплению пенсии своего клиента.

Заполненный бланк заявления вместе с необходимыми документами вы можете отправить одним из перечисленных выше способов (онлайн, почтовым отправлением, передать их во время визита в офис самостоятельно или через своего представителя).

Заключение

Мы рассмотрели формы и порядок подачи заявлений в пенсионный фонд. Отправить документы можно различными способами, вне зависимости от варианта обращения. Время рассмотрения запроса составляет 10 рабочих дней. Те, кто не в состоянии по каким-то причинам передать бумаги самостоятельно, могут направить своего представителя.

для руководителей и бухгалтерских работников организаций и предприятий по заполнению расчетных документов на перечисление страховых взносов в Пенсионный фонд Российской Федерации и в фонды обязательного медицинского страхования.

Платежные поручения на перечисление страховых взносов в Пенсионный фонд Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования оформляются плательщиками, при перечислении платежей со своих счетов, в соответствии с правилами, установленными Положением Центрального банка Российской Федерации от 3 октября 2002 года N 2-П «О безналичных расчетах в Российской Федерации», а также Приказом Министерства финансов Российской Федерации от 12 ноября 2013 года № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в Бюджетную систему Российской Федерации».

При заполнении расчетных документов необходимо соблюдать правильность заполнения следующих полей:

в поле (101) расчетного документа указывается одно из следующих значений статуса лица оформившего платежный документ:

("01") – налогоплательщик (плательщик сборов) - юридическое лицо;

("02") - налоговый агент;

("03") – организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица;

("04") – налоговый орган;

("05") - территориальные органы Федеральной службы судебных приставов;

("06") – участник внешнеэкономической деятельности – юридическое лицо;

("07") – таможенный орган;

("08") - плательщик – юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

("09") – налогоплательщик (плательщик сборов) - индивидуальный предприниматель;

("10") - налогоплательщик (плательщик сборов) - нотариус, занимающийся частной практикой;

("11") - налогоплательщик (плательщик сборов) - адвокат, учредивший адвокатский кабинет;

("12") - налогоплательщик (плательщик сборов) - глава крестьянского (фермерского) хозяйства;

("13") - налогоплательщик (плательщик сборов) – иное физическое лицо – клиент банка(владелец банка);

("14") - плательщик, производящий выплаты физическим лицам;

("15") - кредитная организация(филиал кредитной организации), платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков – физических лиц;

("16") – участник внешнеэкономической деятельности - физическое лицо;

("17") - участник внешнеэкономической деятельности – индивидуальный предприниматель;

("18") – плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

("19") – организации и их филиалы (далее - организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника – физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке;

("20") – кредитная организация (филиал кредитной организации), платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица;

("21") – ответственный участник консолидированной группы налогоплательщиков;

("22") - участник консолидированной группы налогоплательщиков;

("23") – органы контроля за уплатой страховых взносов;

("24") – плательщик – физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

("25") – банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции;

("26") – учредители (участники) должника, собственники имущества должника – унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве.

Юридические лица, а также индивидуальные предприниматели при оформлении платежных поручений на перечисление страховых взносов в поле (101) указывают статус «08».

Физические лица при оформлении платежных поручений на перечисление страховых взносов в поле (101) указывают статус «24».

В случае указания в поле (101) значения «08», в реквизитах полей (106-110) указывается ноль («0»).

В случае указания в поле (101) значения «24», в реквизитах полей (106,107,109,110) указывается («0»), а в поле «108» - идентификатор сведений о физическом лице. В качестве сведений о физическом лице используется страховой номер индивидуального лицевого счета застрахованного лица в системе персонифицированного учета ПФ РФ (СНИЛС).

В поле (60) указывается «ИНН» плательщика;

В поле (61) указывается «ИНН» получателя;

В поле (102) указывается «КПП» плательщика;

В поле (103) указывается «КПП» получателя;

В Поле (104) указывается один из следующих кодов бюджетной классификации (далее – КБК):

392 1 02 02010 06 1000 160 – страховые взносы на ОПС, зачисляемые в ПФР на выплату страховой части трудовой пенсии;

392 1 02 02020 06 1000 160 – страховые взносы на ОПС, зачисляемые в ПФР на выплату накопительной части трудовой пенсии;

392 102 02101 08 1011 160 – страховые взносы на ОМС, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования;

392 102 02101 08 1012 160 - страховые взносы на ОМС, ранее зачисляемые в бюджеты территориальных фондов обязательного медицинского страхования (по расчетным периодам, истекшим до 01.01.2012г.);

392 1 02 02140 06 1000 160 – страховые взносы на ОПС в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой части трудовой пенсии;

392 1 02 02150 06 1000 160 – страховые взносы на ОПС в фиксированном размере, зачисляемые в бюджет ПФР на выплату накопительной части трудовой пенсии;

392 1 02 02080 06 1000 160 – взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в ПФР на выплату доплат к пенсии;

392 1 02 02100 06 1000 160 – страховые взносы на ОПС в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой части трудовой пенсии (за расчетные периоды, истекшие до 1 января 2013г.);

392 1 02 02110 06 1000 160 - страховые взносы на ОПС в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату накопительной части трудовой пенсии (за расчетные периоды, истекшие до 1 января 2013г.);

392 109 10010 06 1000 160 – страховые взносы в виде фиксированного платежа, зачисляемые в бюджет Пенсионного фонда РФ на выплату страховой пенсии (по расчетным периодам, истекшим до 1 января 2010года);

392 109 10020 06 1000 160 – страховые взносы в виде фиксированного платежа, зачисляемые в бюджет Пенсионного фонда РФ на выплату накопительной пенсии (по расчетным периодам, истекшим до 1 января 2010года);

392 102 02031 06 1000 160 – страховые взносы на ОПС, зачисляемые в ПФР на выплату страховой части трудовой пенсии (за расчетные периоды с 2002г. по 2009г. включительно);

392 102 02032 06 1000 160 – страховые взносы на ОПС, зачисляемые в ПФР на выплату накопительной части трудовой пенсии (за расчетные периоды с 2002г. по 2009г. включительно);

392 102 02131 06 1000 160 – страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в подпункте 1 пункта 1 статьи 27 Федерального закона «О трудовых пенсиях в Российской Федерации», зачисляемые в бюджет ПФР на выплату страховой части трудовой пенсии;

392 102 02132 06 1000 160 – страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в подпунктах 2-18 пункта 1 статьи 27 Федерального закона «О трудовых пенсиях в Российской Федерации», зачисляемые в бюджет ПФР на выплату страховой части трудовой пенсии;

392 1 16 20010 06 6000 140 - денежные взыскания (штрафы) за нарушения законодательства Российской Федерации о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета Пенсионного фонда Российской Федерации);

392 1 16 20050 01 6000 140 – денежные взыскания (штрафы), налагаемые Пенсионным фондом Российской Федерации и его территориальными органами, в соответствии со статьями 48-51 Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования»

392 1 02 02041 06 1000 160 - дополнительные страховые взносы на накопительную часть пенсии и взносы в пользу застрахованных лиц, уплачивающих дополнительные страховые взносы на накопительную часть трудовой пенсии, зачисляемые в Пенсионный фонд Российской Федерации.

При этом 14 разряд КБК (код подвида дохода) используются для раздельного учета страховых взносов, пеней, штрафов и процентов:

1000 – сумма страховых взносов;

2000 – сумма пени по соответствующему платежу;

3000 – сумма штрафа согласно законодательству Российской Федерации;

4000 – прочие поступления (в случае заполнения платежного документа плательщиком с указанием кода подвида доходов, отличного от кодов подвида доходов 1000, 2000, 3000, орган ПФР производит уточнение платежей с указанием кода подвида доходов 4000 с целью их отражения по кодам подвида доходов 1000, 2000, 3000);

5000 – сумма процентов, начисленных при нарушении срока возврата страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, и процентов, начисленных на сумму излишне взысканных страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, по соответствующему платежу.

С 01.01.2014г. в реквизите поле (105) вместо кода ОКАТО указывается код ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований. Каждому коду ОКАТО соответствует свой код ОКТМО. На официальном сайте Министерства финансов РФ размещена электронная форма «Таблица соответствия кодов ОКАТО кодам ОКТМО».

В поле (106) указывается значение основания платежа, который имеет 2 знака и может принимать следующие значение:

«АП» - погашение задолженности по акту проверки;

«АР» - погашение задолженности по исполнительному документу.

«БФ» - текущие платежи физических лиц - клиентов банка (владельцев счета), уплачиваемые со своего банковского счета;

«ВУ» - погашение отсроченной задолженности в связи с введением внешнего управления;

«ЗД» - добровольное погашение задолженности по истекшим периодам при отсутствии требования об уплате страховых взносов от органов ПФР;

«ОТ» - погашение отсроченной задолженности;

«ПР» - погашение задолженности, приостановленной к взысканию;

«РС»- погашение рассроченной задолженности;

«РТ»- погашение реструктурируемой задолженности;

«ТП» - платежи текущего года;

«ТР» - погашение задолженности по требованию органа ПФР об уплате страховых взносов;

С 01 февраля 2014г. изменяется наименование Банка получателя:

-Отделение 1 Главного управления Центрального банка Российской Федерации по Центральному округу г.Москва (полное);

-Отделение 1 Москва (краткое).

Другие реквизиты для уплаты страховых взносов на обязательное пенсионное и обязательное медицинское страхование (единый казначейский счет – 40101810800000010041, ИНН – 7703363868, КПП – 770301001 и наименования получателя - УФК по г.Москве (для ГУ-Отделения ПФР по г.Москве и Московской области) не изменились.

В поле назначения платежа (24) указывается дополнительная информация, необходимая для идентификации назначения платежа, и регистрационный номер плательщика в системе ПФР.

Подача заявления об уплате

Зявление по форме ДСВ-1 об уплате добровольных взносов на формирование накопительной части своей трудовой пенсии нужно подать в Пенсионный фонд РФ. Сделать это гражданин вправе через работодателя, который перечисляет с его доходов обязательные пенсионные взносы (является страхователем по обязательному пенсионному страхованию).

Кроме того, обратиться с заявлением в Пенсионный фонд РФ можно самостоятельно.

Это следует из пункта 2 статьи 2 и части 1 статьи 4 Закона от 30 апреля 2008 г. № 56-ФЗ. Если ваши взносы оплачиваются в НПФ, тогда прочтите статью как перевести накопительную часть пенсии в Пенсионный Фонд России.

Полученное от сотрудника заявление работодатель должен подать в территориальное отделение Пенсионного фонда РФ по месту своей регистрации в качестве страхователя напрямую либо через многофункциональный центр. Сделать это он должен в течение трех рабочих дней со дня поступления заявления от сотрудника.

Заявление сотрудника работодатель вправе представить в Пенсионный фонд РФ через Интернет в электронном виде. Если же среднесписочная численность сотрудников за предшествующий календарный год превышает 100 человек, представлять заявление в электронном виде работодатель обязан. Это правило действует и для вновь созданных (в т. ч. путем реорганизации) организаций, численность работников которых превышает указанное количество.

Такой порядок следует из положений части 1 статьи 4 Закона от 30 апреля 2008 г. № 56-ФЗ.

О том, в каком порядке Пенсионный фонд РФ подтвердит факт получения заявления и информирует гражданина об итогах его рассмотрения, подробнее см. Кто должен платить дополнительные взносы на накопительную часть трудовой пенсии .

Уплата взносов

Уплачивать дополнительные пенсионные взносы можно:

– самому через банк;

Это следует из статей 6 и 7 Закона от 30 апреля 2008 г. № 56-ФЗ.

Если перечислять дополнительные пенсионные взносы решено через работодателя, подайте в бухгалтерию заявление об удержании сумм из зарплаты и перечислении их в Пенсионный фонд РФ.

Унифицированной формы для такого заявления законодательством не установлено. Поэтому составьте его в произвольной форме.

В заявлении укажите размер ежемесячно уплачиваемого взноса, который может быть определен:

– в твердой (фиксированной) сумме;

– в процентах от базы, с которой уплачиваются страховые взносы на обязательное пенсионное страхование.

Об этом сказано в части 2 статьи 5 Закона от 30 апреля 2008 г. № 56-ФЗ.

Начиная с 1-го числа месяца, следующего за месяцем получения заявления, работодатель начнет удерживать из зарплаты указанную в заявлении сумму и перечислять ее в Пенсионный фонд РФ. Проходить данные удержания будут ежемесячно. Такие правила установлены в статье 7 и части 3 статьи 9 Закона от 30 апреля 2008 г. № 56-ФЗ.

Софинансирование со стороны работодателя

Кроме удержаний из зарплаты в счет уплаты дополнительных пенсионных взносов, работодатель также вправе сам принять участие в программе софинансирования будущих пенсий своих сотрудников. То есть, если гражданин уже уплачивает дополнительные страховые взносы, работодатель может дополнительно переводить на его пенсионный счет свои собственные средства.

Размер таких добровольных взносов не ограничен. Работодатель сам ежемесячно определяет, какие суммы и за каких сотрудников будет перечислять в Пенсионный фонд РФ. Данное решение должно быть оформлено отдельным приказом или закреплено в коллективном (трудовом) договоре.

Об этом сказано в статье 8 Закона от 30 апреля 2008 г. № 56-ФЗ.

Ситуация: суммируются ли личные взносы гражданина и взносы его работодателя при определении размера дополнительных мер государственной поддержки (взноса государства на софинансирование дополнительных пенсионных накоплений)?

Ответ: нет, не суммируются

Размер государственной доплаты к пенсии гражданина в целях софинансирования его пенсионных накоплений зависит только от величины индивидуальных взносов сотрудника. При этом годовой размер государственных взносов определяется суммированием всех личных взносов сотрудника, внесенных в Пенсионный фонд РФ (самостоятельно или через работодателя) в предыдущем году.

Это следует из частей 1 и 2 статьи 13 Закона от 30 апреля 2008 г. № 56-ФЗ.

Изменение размера взносов

Размер уплачиваемых страховых взносов можно изменить в любое время. Также можно отказаться от их перечисления или же возобновить уплату (ч. 2 ст. 3, ч. 2 ст. 5 Закона от 30 апреля 2008 г. № 56-ФЗ).

Если дополнительные пенсионные взносы перечисляются через работодателя, чтобы изменить их размер (прекратить или возобновить их уплату), нужно подать соответствующее заявление. Унифицированная форма такого документа законодательством не предусмотрена. Поэтому составьте его в произвольной форме.

Начиная с 1-го числа месяца, следующего за месяцем получения заявления, работодатель начнет удерживать и перечислять взносы в Пенсионный фонд РФ в новом размере (прекратит либо возобновит уплату вносов).

Об этом сказано в части 2 статьи 7 Закона от 30 апреля 2008 г. № 56-ФЗ.

Если гражданин увольняется

В случае прекращения трудовых отношений или отношений по договору гражданско-правового характера работодатель перестает перечислять дополнительные страховые взносы в Пенсионный фонд РФ. Это происходит с месяца увольнения сотрудника. Писать для этого заявление не требуется.

В аналогичном порядке прекращается и перечисление взносов работодателя (в случае, если работодатель их уплачивал).

В случае увольнения работодатель должен представить бывшему сотруднику информацию о сумме всех дополнительных взносов (включая взносы работодателя), уплаченных за него.

Это следует из части 3 статьи 5, части 2 статьи 8 и части 8 статьи 9 Закона от 30 апреля 2008 г. № 56-ФЗ.

Читайте также: