Концепция проекта федерального закона об индивидуальном пенсионном капитале

Вместо фактически давно отменённой накопительной пенсионной системы с 2020 года должна появиться система индивидуального пенсионного капитала. При этом что именно она будет из себя представлять и как будет работать, до недавнего времени совершенно не было известно. Чиновники озвучивали лишь какие-то общие моменты ИПК. Журналистам издания РБК удалось изучить вариант законопроекта об ИПК, который пока проходит согласование в министерствах и ведомствах. Из этого законопроекта стало понятно, что такое индивидуальный пенсионный капитал, как должна будет работать система ИПК с 1 января 2020 года.

Система индивидуального пенсионного капитала - что это такое

Программа накопительных пенсий была заморожена в 2014 году. При этом “заморозка” достаточно условная - государство не забывает брать положенный процент от зарплат россиян на их будущую пенсию. Но эти средства не идут на личный накопительный счёт гражданина, а уходят в казну. С их помощью, в частности, выплачивается пенсия сегодняшним пожилым гражданам.

С 2020 года накопительные пенсии планируется заменить индивидуальным пенсионным капиталом. Что это будет за система, до недавнего времени понятно было лишь в общих чертах. Каждый работник должен самостоятельно вносить до 6% своего заработка на будущую пенсию. Эти деньги накапливаются на счету в ПФР и остаются собственностью гражданина. Участие в системе ИПК предполагалось сделать добровольным, хотя споры об этом шли и продолжают идти - многие чиновники резонно полагают, что мало кто из россиян будет добровольно отдавать свои деньги в новую пенсионную систему.

Журналисты издания РБК смогли изучить проект закона об ИПК, который пока только готовится. Этот документ прояснил многие важные моменты относительно того, как будет работать индивидуальный пенсионный капитал.

Прежде всего, возраст выхода на пенсию по системе ИПК может оказаться довольно гибким. Пожизненная негосударственная пенсия может быть оформлена как при наступлении пенсионного возраста, так и раньше - спустя 30 лет после первого платежа. Теоретически это может означать, что россияне смогут выходить на пенсию в 48-50 лет, причём это в равной степени относится к мужчинам и женщинам.

Правда, всё не так просто. Чем раньше человек запрашивает пенсию по новым правилам, тем меньше будет её сумма.

Величина выплаты будет рассчитываться исходя из накопленной суммы средств, а также коэффициента ожидаемого периода выплат. Этот коэффициент рассчитывается исходя из продолжительности жизни в стране. Поэтому чем позже человек выходит на пенсию по системе ИПК, тем больше он будет получать ежемесячно. Накопленная сумма будет делиться на меньшее число месяцев.

Кстати, система ИПК позволит при назначении пенсии увеличить сумму, накопленную на индивидуальном счете, за счет собственных средств. То есть, откладывать на старость можно и другими способами. Закон позволит объединить эти накопления так, чтобы они формировали ежемесячную пенсию.

Предполагается также, что россияне смогут отказаться от пожизненного варианта пенсии по системе индивидуального пенсионного капитала. Можно запросить пенсию на определённое количество лет - например, на десять. Сумма пенсии окажется выше, а остаток ИПК при таком варианте можно будет завещать наследникам. Очевидно, это вариант для людей с тяжёлым состоянием здоровья на момент назначения пенсии.

Если человек получил тяжёлое заболевание в течение жизни, ещё до того, как ему была назначена пенсия, он сможет использовать средства ИПК для лечения.

Управлять средствами ИПК будут негосударственные пенсионные фонды. У граждан будет право переводить накопления из одного НПФ в другой. Если фонд разорится, средства покроет Агентство по страхованию вкладов.

Если при назначении пенсии оказывается, что накопленная сумма слишком мала, все средства будут выданы единовременно. Человеку назначат социальную пенсию по старости.

Будет ли участие в системе ИПК добровольным или обязательным для всех

Пока именно этот вопрос - самый важный. И окончательно он не решён. Первоначальная идея системы индивидуального пенсионного капитала состояла в том, что участие в ней будет обязательным для всех работающих россиян. Однако в социальном блоке правительства выступили резко против этого. В итоге пока предполагается, что участие в ИПК будет добровольным.

Вероятнее всего, добровольность участия в ИПК сохранится и в окончательной версии законопроекта.

В этом случае индивидуальный пенсионный капитал пока не станет популярным. У большинства россиян элементарно нет лишних средств для того, чтобы откладывать на свою будущую пенсию. Тем более, что пенсионная система России постоянно меняется, а значит уверенности в том, что деньги действительно пойдут на дело, нет.

Как говорят эксперты, откладывать 6% своего дохода сегодня могут себе позволить семьи, которые ежемесячно зарабатывают от 40-50 тысяч рублей на человека. А это - меньше 10% домохозяйств.

Поскольку в данный момент законопроект об ИПК проходит межведомственные согласования, многие его параметры ещё могут измениться. Изменения предстоят и на этапе рассмотрения проекта закона Госдумой. Индивидуальный пенсионный капитал должен начать работать в России с 1 января 2020 года. Соответственно, принятие закона должна состояться не позднее осени этого года.

После распада Советского Союза пенсионная система в Российской Федерации неоднократно подвергалась изменениям. Так, наиболее значительные из них произошли в 2002, 2015, 2019 годах. Казалось бы, что последняя пенсионная реформа, анонсированная в 2018 году, должна поставить точку на глобальных реформах. Однако этого не случилось.

Представители экономического блока в Правительстве РФ, а также эксперты и финансисты заявляют о необходимости проведения новой реформы, на этот раз связанной с порядком формирования накопительной пенсии, который предлагают значительно изменить.

Бесплатно по России

Вместо нее граждане будут работать над накоплением так называемого индивидуального пенсионного капитала. Данная инициатива уже оформлена в качестве законопроекта, который носит рабочее название «О гарантированном пенсионном продукте». Контуры будущих изменений были оформлены при участии специалистов Минфина, Центробанка и государственного пенсионного фонда.

О том, чем характеризуются очередные изменения пенсионной системы, что что такое ИПК и каковы предполагаемые механизмы его формирования и пойдет речь в статье далее.

Понятие индивидуальный пенсионный капитал

Чтобы ответить на вопрос, что же из себя будет представлять индивидуальный пенсионный капитал, нужно разобраться в том, что такое накопительная пенсия, на смену которой, по замыслу Правительства, и придет этот новый механизм формирования пенсионного обеспечения в нашей стране.

Итак, понятие «накопительная пенсия» возникло после реформы 2002 года. Благодаря ей граждане самостоятельно могли принимать участие в формировании своих накоплений для безбедной старости за счет того, что часть страховых взносов направлялась в НПФ или на специальный накопительный счет в государственный пенсионный фонд.

В последние годы система формирования данного вида пенсии выглядела довольно запутанно. Так, согласно законодательству, каждый работодатель обязан за своих работников вносить определенные денежные суммы – страховые взносы.

Размер их составляет 22% от уровня заработной платы. При этом некоторые работающие граждане могли сделать выбор – формировать только страховую пенсию или страховую и накопительную одновременно. В последнем случае общий размер взносов также составлял 22%, однако непосредственно в пенсионный фонд уходило только 16%, а оставшиеся 6% шли на формирование накопительной пенсии.

Однако в 2014 году Правительство объявило о заморозке накопительной пенсии. Иными словами, денежные средства, которые работодатели ежемесячно перечисляют за своих работников, начали в полном объеме поступать на формирование страховой части пенсии или, попросту говоря, непосредственно в распоряжение государственного пенсионного фонда.

Такой шаг Правительства был во многом связан с тем, что в 2014 году Россия вступила в фазу длительного экономического кризиса, а сам ПФР испытывал острый дефицит средств. Планировалось, что данный мораторий будет носить временный, преходящий характер. Однако Правительство каждый год принимало решение о его продлении.

На сегодняшний момент известно, что теперь заморозка накопительных пенсий продлится до 2021 года включительно. При этом представители экономического блока в Правительстве выступают с публичными заявлениями относительно бесперспективности дальнейшего использования данной модели формирования пенсионных накоплений.

Таким образом, имеются все основания полагать, что после 2021 года накопительная пенсия в России будет полностью отменена. Это подтверждается тем фактом, что сейчас Правительство в полной мере подготовило новую схему, по которой граждане смогут формировать свою будущую пенсию, выраженную в индивидуальном пенсионном капитале.

По замыслу авторов данной идеи ИПК будет представлять собой определенные денежные суммы, которые каждый гражданин будет в добровольном порядке перечислять в выбранный им пенсионный фонд.

Планировалось, что процент отчислений будет повышаться ежегодно, начиная с нулевого тарифа в первый год действия программы и заканчивая 6% от зарплаты по окончанию переходного периода. В то же время размер страховых взносов планируется снизить с 22% до 16%. Кроме прочего, по замыслу авторов реформы, это поможет в значительной степени снизить нагрузку на бизнес и поднять реальный уровень заработной платы в стране.

При этом представители Минфина не исключают, что в последующем ставка взносов может быть увеличена до 12%.

Идея ИПК, основными сторонниками введения которого являются министр финансов РФ Антон Силуанов и глава Центробанка РФ Эльвира Набиуллина, нашла резкое неприятие в обществе. Во многом это связано с тем, что повышение пенсионного возраста и заморозка накопительной пенсии во многом подорвали доверие к системе пенсионного обеспечения в РФ. Именно поэтому, несмотря на то, что план реформы существует уже в виде законопроекта, он так и не был направлен в Государственную Думу.

На данный момент Правительство отказалось от идеи подачи законопроекта об индивидуальном пенсионном капитале, вынеся на рассмотрение проект закона «О гарантированном пенсионном продукте». Впрочем, его основные положения практически полностью соответствуют предложениям, внесенным в рамках концепции ИПК. В этой связи при рассмотрении вопроса о возможности проведения и последствиях новой пенсионной реформы вполне возможно использовать положения последней.

Обязательное или добровольное ли участие в программе

Известно, что участие в формировании накопительной части пенсии было для граждан совершенно добровольным. При этом не все лица имели на это право. Так, граждане, которые родились ранее 1967 года, не могли принимать участие в данной программе.

Однако концепция ИПК предполагает всеобщее участие работающих граждан в данной модели накопления средств в счет будущего пенсионного обеспечения без учета возрастных особенностей.

В этой связи у многих граждан возникает вопрос относительно того, будет ли оно добровольным или обязательным. Представители Правительства уверяют, что граждане вправе самостоятельно определить для себя возможность участия в ней. Однако здесь имеются некоторые «подводные камни».

Так, в случае принятия соответствующего закона участниками программы становятся все граждане трудоспособного возраста автоматически. Чтобы отказаться от этого, будет необходимо подать соответствующее заявление в пенсионный фонд. Это наиболее радикальный вариант подключения к ИПК. Существуют альтернативные предложения для автоматического включения граждан в число участников системы. К примеру, предлагается, что по умолчанию к ИПК подключаются лица, имеющие доход более 85 тысяч рублей.

Плюсы и минусы программы

Авторы концепции ИПК не оригинальны в своих воззрениях о будущем пенсионной системы. Так, аналоги того, что предлагается сейчас в России, имеются во многих странах. В частности, в данном случае копируется одна из моделей, которая с успехом используется в Соединенных Штатах. Однако в российских реалиях при ее осуществлении можно столкнуться со значительными трудностями.

В целом же, концепция индивидуального пенсионного капитала имеет свои минусы и плюсы.

К преимуществам следует отнести:

- Налоговые льготы. В целях стимулирования перехода на новую систему Правительство предлагает предоставлять право на налоговый вычет в 6% для всех ее участников.

- Снижение нагрузки на работодателей. Уменьшение процента страховых взносов в значительной мере снимет нагрузку на бизнес.

Минусы системы:

- Размер отложенных средств зависит только от уровня зарплаты. Модель формирования накопительной пенсии предполагала увеличение будущей пенсии за счет получения инвестиционного дохода. Концепция ИПК этого не предполагает.

- Система не решает проблемы с пенсионным обеспечением граждан с низкими зарплатами.

Размер отчислений для лиц, имеющих небольшие доходы, не позволит сформировать достойную пенсию в старости.

Как изменения в ИПК повлияют на будущую пенсию

Мнения относительно того, каким образом изменения модели накоплений повлияют на будущую пенсию, противоречивы. Инициаторы реформы ссылаются на опыт зарубежных стран, где подобные схемы успешно применяются.

Однако некоторые специалисты считают, что данные изменения негативно повлияют на пенсию и связывают это со следующим:

- неэффективностью НПФ в вопросах управления пенсионными накоплениями;

- наличием издержек в форме комиссии, которые взимают НПФ за управление денежными средствами.

Кроме этого, отстранение работодателя от процесса формирования пенсионных накоплений с учетом взимания обязательных взносов в систему ИПК приведет к снижению реальных зарплат и доходов граждан в стране.

ТОП-5 острых вопросов по грядущим переменам

Вопрос: Возможен ли будет контроль работы НПФ со стороны граждан в плане эффективности управления накоплениями?

Ответ: Скорее всего, будет сохранена возможность перехода из одного НПФ в другой в случае неудовлетворительной деятельности первого. Данные же по фондам являются открытыми и сейчас.

Вопрос: Смогут ли НПФ вкладывать денежные средства граждан в инвестиционные проекты для получения дохода?

Ответ: На данный момент неизвестно, какие механизмы инвестирования будут разрешены НПФ, и будут ли они применяться вообще.

Вопрос: Как будет обеспечиваться защита пенсионных накоплений?

Ответ: ИПК будет застрахован в рамках системы страхования вкладов, то есть так же, как и накопительная пенсия сейчас.

Вопрос: Какие преференции будут иметь участники программы ИПК?

Ответ: Предполагается, что лица, участвующие в программе ИПК, смогут получить налоговый вычет в размере 6%.

Вопрос: Возможно ли наследование средств ИПК, если гражданин умер до назначения пенсии?

Ответ: Нет, средства, накопленные в рамках программы пенсионного капитала, не могут быть частью наследственной массы.

Согласно последним заявлениям и действиям Правительства РФ можно сделать вывод о том, что окончание моратория на формирование накопительной пенсии совпадет с датой отказа от этой модели.

Уже сейчас вместо нее предлагается введение в действие программы индивидуального пенсионного капитала, которая предполагает добровольное причисление гражданами части средств со своей зарплаты в счет своей будущей пенсии. Однако на данный момент конкретных решений, имеющих законную силу и статус, не имеется.

Полезное видео

Граждане с недоверием воспринимают возможные изменения. Автор пытается ответить на вопрос многих — развод это или нет?

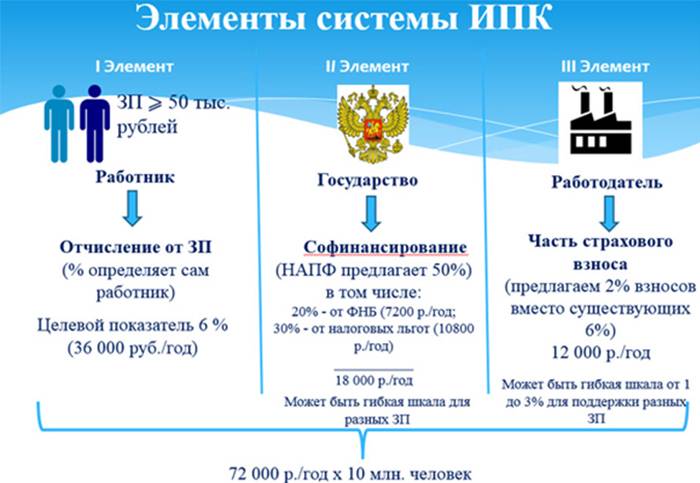

В связи с так называемой «заморозкой пенсионных накоплений», принятой Правительством с 2014 года, Центробанк и Минфин уже несколько лет разрабатывают замену накопительной пенсии — индивидуальный пенсионный капитал (ИПК). Еще одно рабочее название новой системы — гарантированный пенсионный продукт. Концепция ИПК предусматривает отчисление работником добровольных взносов из своей заработной платы на формирование своей будущей пенсии. Планируется, что ежемесячный взнос для формирования ИПК будет устанавливаться самим работником (ставка взносов предлагается в размере от 0% до 6% от зарплаты).

Еще в мае 2018 года на площадке международного экономического форума в Санкт-Петербурге ПМЭФ-2018 первый вице-премьер и министр финансов России Антон Силуанов объявил о том, что Правительство не планирует размораживать пенсионные накопления и возврата к обязательной накопительной системе не будет, при этом будет развиваться добровольная система:

«Речь идет о добровольном индивидуальном пенсионном капитале. Такой институт должен быть направлен на дополнительное увеличение пенсионного обеспечения с одной стороны, с другой стороны — это ресурс для развития»

— Антон Силуанов, глава Минфина и первый вице-премьер (24.05.2018, ПМЭФ)

Это фактически означает, что разморозка накопительной пенсии, формирование которой из взносов на обязательное пенсионное страхование было приостановлено в 2014 году, не произойдет. Внедрение ИПК полностью отменит обязательную накопительную систему, а также позволит привлечь в экономику дополнительные денежные средства, которые можно будет направить на реализацию долгосрочных инвестиционных проектов.

Индивидуальный пенсионный капитал — что это такое?

В действующем законодательстве установлено, что работодатель уплачивает за работников страховые взносы, которые направляются на их пенсионное, социальное и медицинское страхование. Ст. 425 Налогового кодекса РФ предусматривает ставку взносов на обязательное пенсионное страхование (ОПС) в размере 22% от заработной платы, из которых:

- 6% составляют солидарный тариф (направляется на формирование фиксированной выплаты к пенсии, размер которой в 2019 году составляет 5334,19 рублей);

- 16% — индивидуальный тариф, учитываемый ПФР на индивидуальном лицевом счете (СНИЛС) с учетом формируемых пенсионных прав:

- целиком 16% только для формирования страховой пенсии работника;

- в пропорции 10% на страховую и 6% на накопительную пенсию.

Что предусматривает система индивидуального пенсионного капитала?

Концепция ИПК в предварительном варианте предусматривает самостоятельный выбор работником процентной ставки от его заработной платы, которую он готов направить на формирование своих добровольных пенсионных накоплений. Если такой выбор он не сделает, то в первый год эта ставка будет установлена в размере 0%, после чего она будет ежегодно увеличиваться на 1 п.п. (то есть на следующий год будет 1%, еще через год — 2%, и так до достижения 6%).

В течение переходного периода (пока он предполагается двухлетним) гражданин сможет вообще отказаться от участия в программе, а также вернуть уже уплаченные взносы. Также предполагается, что в любой момент времени будет возможность приостановить уплату взносов на срок до 5 лет (при желании, это период можно постоянно продлевать) и изменять процентную ставку по своим взносам.

Нерешенные и спорные вопросы в концепции ИПК

Остались некоторые открытые вопросы, по которым министерства не пришли к единому мнению:

Система подключения граждан к проекту ИПК. До сих пор нет однозначного решения, по какому принципу будет происходить подключение россиян к системе: по автоподписке либо по письменному заявлению работника. Этот вопрос прямым образом влияет на количество участников программы.

Оптимальным для государства, конечно, являлся бы выбор варианта с автоподпиской, но у него есть ряд значительных минусов:

- Для многих россиян 6% от зарплаты является довольно ощутимой суммой, которую они не смогут уплачивать в виде дополнительных взносов.

- Многие граждане могут воспринять такие отчисления как новый налог.

- Многие не доверяют таким проектам, так как за последние 15 лет пенсионная система реформируется уже в третий раз, а схожая по принципу накопительная пенсионная система, которая была принята в 2002 году, едва проработала 10 лет и была заморожена Правительством из-за бюджетного дефицита в условиях экономического кризиса.

- Если накопления находились в НПФ, то они автоматически будут переведены в систему ИПК.

- Если средства находились в ПФР, то они будут переведены в пенсионные баллы и направлены на формирование страховой части пенсии.

Единственная возможность обеспечить старость без финансовых проблем – самостоятельное формирование накоплений для получения пенсии в будущем. Правительство РФ решило внедрить идею индивидуального пенсионного капитала. Гражданам важно знать, как измениться их жизнь после введения нового закона.

Концепция индивидуального пенсионного капитала

![]()

Проблемы пенсионного россиян на пенсии, усугубившиеся за последнее время, стали предметом обсуждений Правительства РФ. После 2014 года, когда против государства ввели санкции европейские и американские партнеры, уменьшились поступления в Пенсионный фонд России (ПФР) от зарплатной платы граждан. С этого момента заморозили отчисления в накопительную часть пенсии.

Реформу разработали совместно Центробанк и Министерство финансов. Они подготовили законопроект «Об индивидуальном пенсионном капитале», по которому взносы будут платить не работодатели, а сами граждане. Страховую часть пенсии заменят на ИПК. Документ проходит стадию обсуждения.

- Прививка от столбняка

- Крем-суп из брокколи

- Как в домашних условиях почистить печень

Суть программы

![]()

Уровень замещения зарплаты пенсией сегодня составляет 34–35%. Идеальное соотношение, соответствующее европейским нормам, – 60– 70%. Государство не может достичь такого показателя без участия граждан в формировании будущей пенсии. Они будут сами отчислять деньги в Негосударственный Пенсионный фонд (НПФ).

- Каждый гражданин проходит автоматическую регистрацию в системе.

- Предусмотрены «пенсионные каникулы» – можно отложить участие в ИПК на 5 лет. Сделать это разрешено несколько раз.

- Накопленные средства – личная собственность владельца счета. Они не замораживаются, так как не принадлежат государству.

- Вводится переходный период, на протяжении которого россияне имеют право самостоятельно назначать, какую сумму (фиксированную или процент от заработка) будут отчислять на свою будущую пенсию.

- Первый год размер ежемесячного взноса составит 1% от заработка. За 5 лет он увеличиться до 6%. Далее, планируется рост до 12%.

- Начальная базовая ставка размера отчислений составляет 0%. Если человек не определился с суммой, первый год делать взносы он не будет.

Изменения в 2019 году

![]()

До 31 декабря 2015 страховая часть пенсии гражданина составляла 16%, а накопительная – 6%. Эти суммы входили в фонд оплаты труда (ФОТ). С 2014 формирование накопительной части приостановили, она заморожена до 2021 года. Государство не планирует возврата к этой системе. С 2019 г. предполагается новая структура:

- Страховая часть – 22% от ФОТ.

- ИПК – до 6% зарплаты работника.

Раньше за человека перечисления делало предприятие, то есть люди не чувствовали этих денег. Сейчас россияне будут откладывать средства из личной зарплаты. Предполагается, что переходный период составит 5 лет. Начиная с 2019, граждане должны сделать выбор частного пенсионного фонда, которому поручат формировать свой индивидуальный капитал.

- Пилинг-скатка

- При кашле болит в грудной клетке

- Топ-5 клининговых компаний Москвы

Преимущества системы индивидуального пенсионного накопления

![]()

Участие в программе ИПК даст гражданам РФ возможности:

- Получить налоговый вычет уже сейчас.

- Добровольно уплачивать взносы, определять их сумму.

- Получить все накопленные на индивидуальном счете средства равными частями после выхода на пенсию. Иногда это можно сделать досрочно.

Добровольная уплата взносов

![]()

При новой системе работающие граждане будут активно участвовать в формировании своей будущей пенсии. Обязательные взносы заменяют добровольными. Это подразумевает:

- Возможность самостоятельного выбора НПФ на протяжении переходного периода.

- Установление законодательством минимального взноса. Работник может добровольно перечислить любую сумму на свой счет.

- Лишение государственных органов контролирующих функций, связанных с передачей гражданами средств частным фондам.

Отсутствие договора с НПФ на момент окончания переходного периода обяжет организацию, где работает физическое лицо, самостоятельно подключить его к системе. При этом частный пенсионный фонд выберет компания.

Право на налоговый вычет

![]()

Чтобы граждане активно формировали свою пенсию, новый закон предусматривает льготы, но это вопрос еще обсуждают. Разработаны предложения:

- Участник системы ИПК получит право на налоговый вычет в размере до 6%.

- Для некоторых лиц возможна полная отмена НДФЛ.

- При отказе граждан формировать свой пенсионный капитал увеличение подоходного налога до 15%. Он будет снижен до 10%, если сумма отчислений в НПФ составит 10%.

Возможность досрочного получения накоплений

![]()

Проект закона об индивидуальном капитале предусматривают ситуации, когда граждане могут снять наличные средства со счета. Это можно сделать досрочно в следующих случаях:

- потеря заработка;

- тяжелая болезнь;

- необходимость оплаты кредитов;

- отказ от участия в системе ИПК.

Эти деньги подлежат налогообложению по действующей на той момент ставке НДФЛ. Гражданин может получить досрочно:

- До 20% вложений, если возникла критическая ситуация.

- 100% – при исключительных случаях с разрешения уполномоченных лиц фонда.

Недостатки концепции ИПК

![]()

Нельзя говорить о полном совершенстве системы, она имеет определенные минусы:

- Отсутствует инвестиционный доход. По нормам закона предусмотрена гарантия сохранности отложенных гражданами сумм без получения какой-либо прибыли.

- Нет четкого урегулирования правил входа участников в систему.

- Для многих граждан отчисление от зарплаты 6,% – очень большая сумма.

- Необходима докапитализация НПФ, то есть дополнительные внесения средств налогоплательщиков.

- Не регламентированы права лиц, которые не работают на постоянной основе.

- Общий размер месячного дохода работника уменьшается на сумму отчислений в НПФ.

- Система индивидуального капитала на стартовом этапе не пользуется доверием граждан.

Видео

Концепция проекта федерального закона об индивидуальном пенсионном капитале (ИПК), разработанная ЦБ и Минфином, предполагает автоматическое подключение граждан к формированию пенсионных накоплений («Ведомости» ознакомились с проектом документа). Наемные работники при поступлении на работу будут автоматически регистрироваться работодателем в пенсионном плане ИПК через центрального администратора. Работающие не по найму смогут зарегистрироваться у центрального администратора сами.

Согласно концепции работать с пенсионными накоплениями будут только негосударственные пенсионные фонды (НПФ). Участие в системе ИПК страховых компаний, как не исключалось ранее, концепция не оговаривает.

Россиянам предложат альтернативную пенсию

В момент запуска системы – как предполагается в концепции, с 2019 г. – всем гражданам будет предложено через работодателей выбрать себе НПФ и схему уплаты взносов. Договор гражданин будет заключать непосредственно с НПФ. Как и предполагалось изначально, взнос составит от 0% до 6% от зарплаты, ставку взноса можно будет менять, а также приостанавливать уплату взносов на срок до пяти лет. Для молчунов, ничего не выбравших, ставка будет нулевой, но затем она начнет ежегодно плавно повышаться до 6%.

Таким образом, система ИПК будет квазидобровольной, основанной на автоматической подписке (с возможностью отписаться), против которой возражал Минтруд, считающий, что система пенсионных накоплений может быть только добровольной. Однако автоподписка – ключевой элемент ИПК, без которого она не работает, что не раз подчеркивали авторы концепции. Нет автоподписки – считайте, что ИПК перестает существовать, говорил в феврале зампред ЦБ Владимир Чистюхин.

В отношении уже имеющихся пенсионных накоплений гражданам предоставят право выбора: накопленное можно будет либо перевести в выбранный НПФ, включив в свой ИПК, либо конвертировать в пенсионные баллы страховой части будущей пенсии. У не определившихся с выбором накопления останутся и будут впоследствии выплачены в виде накопительной пенсии, как это делается сейчас.

В самом первом варианте концепции ИПК, представленной в сентябре 2016 г., Минфин и ЦБ предлагали автоматическую конвертацию накоплений всех молчунов в баллы, но от этой идеи быстро отказались: она привела бы к снижению стоимости пенсионного коэффициента. Людей же, которые предпочтут такую конвертацию осознанно, написав соответствующее заявление, будет не много, выразил надежду замминистра финансов Алексей Моисеев. В результате, по расчетам авторов концепции, стоимость пенсионного балла к 2035 г. уменьшится лишь на 23 коп.

Новые ставки подоходного налога подтолкнут людей копить на пенсию

Для стимулирования граждан к участию в ИПК предусмотрены налоговые льготы: на сумму взноса (до 6%) можно будет получить налоговый вычет по НДФЛ. Аналогичный вычет смогут получить и третьи лица – например, родственники - при уплате взносов в пользу застрахованного.

Чтобы заинтересовать работодателя (и автоматизировать процесс уплаты взносов, которые работодатель просто удерживал бы из зарплаты), на сумму уплаченных работником взносов компаниям предоставляется вычет по налогу на прибыль. Вычет будет с повышающим коэффициентом – 3% в первые шесть лет и затем 6%.

Это довольно странная схема, когда расходы работника, на сумму которых он получает налоговый вычет, принимаются к налоговому вычету и для работодателя, удивляется партнер юридической компании Taxadvisor Дмитрий Костальгин. Ранее Минфин и ЦБ предлагали установить для работодателя льготы по страховым взносам с фонда оплаты труда при условии софинансирования им взносов работников. Однако против этого возражал социальный блок правительства, опасаясь, что снизится поступление страховых взносов в Пенсионный фонд. Хотя Минфин заявлял о готовности компенсировать выпадающие доходы ПФР из бюджета: заинтересованность работодателей – еще один ключевой элемент системы ИПК, без них эту систему сложно будет сделать сколько-нибудь массовой.

Как мир реформирует свои пенсионные системы

Другим требованием социального блока было гарантирование доходности пенсионных накоплений. Законопроект предполагает только создание «системы гарантирования пенсионных прав», т. е. гарантии сохранности пенсионных накоплений на индивидуальных счетах гражданина. В пояснительной части авторы концепции ссылаются на зарубежный опыт, где применяются два основных инструмента защиты пенсионных прав. Это система привилегий, когда при банкротстве организации требования, связанные с пенсионным обеспечением работников, удовлетворяются в первую очередь; и система страховых схем, когда создается специальный гарантийный фонд, из которого работникам возмещаются не уплаченные обанкротившимся работодателем взносы.

Свое представление о стимулировании граждан копить на пенсию есть у Минэкономразвития: вместо налогового вычета оно предлагает снижать тем, кто копит, ставку НДФЛ, но сначала ее повысить с текущих 13% до 15%. В таком размере НДФЛ будут платить те, кто выбрал нулевой накопительный взнос. По мере увеличения накопительного взноса снижается ставка НДФЛ: до минимальных 10% для тех, кто платит 10%-ный взнос в ИПК.

Любые формы налоговых льгот неэффективны для работников с низкими доходами, говорится в пояснении к концепции ИПК: для мотивации таких людей требуется софинансирование из государственного бюджета. По мнению главы Ассоциации негосударственных пенсионных фондов Сергея Белякова, самостоятельно копить на пенсию могут люди с заработком от 50 000 руб., тогда как средняя зарплата в России на треть ниже: поэтому пенсионные накопления необходимо сохранить в системе обязательного пенсионного страхования, отменив введенный три года назад мораторий на накопительные взносы, убежден он.

![]()

Крупные участники пенсионного рынка на днях получили последнюю рабочую версию проекта закона об индивидуальном пенсионном капитале (ИПК), подготовленную Минфином и Центробанком (есть у РБК). По мнению участников рынка, показателен сам факт появления последней версии проекта закона. «Это свидетельствует, что правительство от реформы отказываться не будет», — считает исполнительный директор НПФ «Сафмар» Евгений Якушев.

Минфин направил концепцию проекта федерального закона об ИПК в правительство РФ на прошлой неделе, уточнил РБК представитель пресс-службы Министерства финансов.

Документ — проект федерального закона «О внесении изменений в некоторые законодательные акты Российской Федерации» (в части формирования пенсионного плана индивидуального пенсионного капитала — ИПК — в системе негосударственного пенсионного обеспечения) — вызвал целый ряд вопросов у участников пенсионного рынка.

До 2015 года у россиян было две части пенсии: страховая — 16% и накопительная — 6%. С 2015 года население разделилось на два типа: «молчунов», оставивших свои средства в ПФР, у которых начала формироваться только страховая часть в размере 22%, и на принявших решение о будущем своей пенсии. У них 16% отчислений работодателя отчисляются в страховую часть, а 6% — в накопительную, которая инвестируется ВЭБом или НПФ.

Индивидуальный пенсионный капитал — это новая часть пенсии россиян, которая будет введена, по плану Минфина и ЦБ, вместо страховой части. Потребность в реформировании возникла из-за продолжающейся уже не первый год заморозки накоплений. Значительных поступлений новых денег в систему нет, а массовые выплаты начнутся с 2022 года. Так, по оценке Минтруда, за период с 1 января 2022 года по 1 января 2031 года единовременную выплату средств пенсионных накоплений получат 8,83 млн человек.

Согласно идее Минфина и ЦБ, работник будет копить на пенсию из своей зарплаты. Концепция предлагает массовое подключение граждан к системе и увеличение отчислений из зарплаты от 0 до 6% за шестилетний период. При этом гражданин может в первый год со вступления в силу закона отказаться от участия в ИПК, после же у него будет право только установить комфортный уровень отчислений или же написать заявление на пятилетние «каникулы», которые можно брать несколько раз подряд. При этом работодатель продолжит отчислять из фонда оплаты труда в страховую часть 22%, если не будет введен налоговый маневр.

Предполагается, что новая система начнет работать с 2019 года.

Спорные моменты

Прежде всего, в концепции уточняется, что состояние пенсионных накоплений в системе обязательного пенсионного страхования (ОПС) для целей запуска системы ИПК фиксируется по результатам переходной кампании 2016 года. То есть деньги пересчитываются в баллы «задним числом», ведь закон еще не действует. У рынка положения, регулирующие ситуацию до вступления закона в силу, вызвали вопросы. «Закон не может регулировать ретроспективные действия, он должен быть направлен только на перспективу», — считает исполнительный директор НПФ «Сафмар» Евгений Якушев.

Еще один момент, который рынок счел спорным, описан в следующей норме концепции. «Все заявления о переходах в рамках системы ОПС, которые были поданы, но не рассмотрены ПФР на момент вступления в силу законопроекта (заявления переходной кампании 2017 года, «срочные» заявления переходных кампаний предыдущих лет), будут рассмотрены как заявления граждан по выбору НПФ в пенсионном плане ИПК», — говорится в концепции.

![]()

Срочные заявления граждан о переходе — заявления, которые граждане пишут на несколько лет вперед, чтобы не потерять инвестдоход, который сгорает при переходе из одного фонда в другой чаще чем раз в пять лет. Таких заявлений, например, по итогам кампании 2016 года было полмиллиона, говорится на сайте ПФР. Их в год переходной кампании ПФР не рассматривает. Под заявлениями переходной кампании 2017 года, которые не рассмотрены ПФР, участники рынка понимают отказные заявления, например, по причине ошибок, сделанных при заполнении заявления на переход или подаче нескольких заявлений в течение года.

При этом фраза «будут рассмотрены как заявления граждан по выбору НПФ», по мнению участников рынка, означает блокировку перехода граждан из НПФ в ПФР. По мнению главы НПФ «Будущее» Николая Сидорова, подобное принятие решений за будущих пенсионеров «противоречит правам тех застрахованных лиц, которые сейчас рассчитывают попасть в систему ОПС».

Не только минусы

Впрочем, участники рынка видят в концепции и позитивные моменты.

Главное, что в целом она не противоречит анонсам, которые делали Минфин и ЦБ по поводу пенсионной реформы, отмечают эксперты. В частности, как и анонсировалось на недавнем юридическом форуме в Санкт-Петербурге, проект включает в себя подключение граждан к системе через трудовой договор.

Появились в концепции и несколько важных деталей, которые ранее не были конкретизированы и вызывали вопросы у участников рынка.

Одна такая деталь — льгота для работодателя. В концепции появился пункт о стимулировании участия в ИПК не только граждан, но и компаний. «Налоговая льгота» для работодателей будет выглядеть так: взносы работников до 6%, которые работодатель будет отчислять в ИПК, при определении базы по налогу на прибыль организаций будут приниматься к вычету в составе расходов на оплату труда с повышающим коэффициентом. В первые шесть лет отчислений на работника такой коэффициент составит 1,03, а в последующие периоды — 1,06.

Сама по себе идея налоговой льготы для работодателей позитивна для рынка. Впрочем, формат предложенного налогового стимулирования вряд ли заинтересует работодателей участвовать в ИПК, считает генеральный директор НПФ «ЛУКОЙЛ-Гарант» Денис Рудоманенко. По его подсчетам, для предприятия, у которого ежегодно на фонд оплаты труда уходит в районе 1 млрд руб., налоговая льгота составит всего 180 тыс. руб. Такой учет только усложнит отчетность и расчеты для работодателя, а реальным стимулом, который будет заставлять работодателей уговаривать вступить работников в ИПК, не выступит, считает и менеджер отдела услуг в области управления персоналом PwC в России Юлия Титова.

Что касается налогового стимулирования граждан участвовать в ИПК, Минфин и ЦБ остановились на налоговом вычете до 6% от заработной платы в год. Глава НАПФ Константин Угрюмов считает, что граждане с низкими доходами могут не ощутить такой налоговой льготы. «Поэтому мы считаем, что должен быть включен механизм софинансирования со стороны государства», — говорит Угрюмов.

Новые вопросы

Породила концепция и новые вопросы у участников рынка. В частности, один из них связан с возможностью перевода негосударственного пенсионного обеспечения (НПО) в ИПК, говорит Николай Сидоров из НПФ «Будущее». В концепции говорится также, что гражданин может направить в ИПК пенсионные резервы, сформированные в его пользу по другим пенсионным схемам НПО.

«К личным средствам такой шаг применим, а вот к средствам компаний нет. Поскольку обычно компании используют программу софинансирования, такие шаги противоречат экономической природе отношений компаний и пенсионных фондов», — говорит Николай Сидоров. «Пенсионные резервы — это взносы работодателя и физлиц, у которых с Пенсионным фондом заключен договор. Инициатива является вмешательством в эти взаимоотношения», — соглашается с ним Евгений Якушев.

![]()

Среди прочих неясных моментов глава НАПФ Константин Угрюмов называет, в частности, вопрос о том, как будет решена проблема охвата фрилансеров, как в деталях будет работать схема вступления граждан в систему через трудовой договор. Представители крупных фондов рассказали, что они сейчас готовят вопросы к проекту, чтобы детально обсудить их с Минфином.

Противоречивые прогнозы

Прогнозы по популярности ИПК в том формате, в каком эта система описана в концепции, у рынка и регуляторов разошлись.

Если концепция реализуется в обсуждаемом формате, количество граждан, вовлеченных в систему ИПК, сократится, по оценке Дениса Рудоманенко, в 15–20 раз.

Однако, как говорит заместитель министра финансов Алексей Моисеев, «у нас сейчас в системе ОПС участвуют около 55% из тех, кто имеет на это право. Причем последние годы фонды активно привлекают клиентов. Поэтому я ожидаю, что число участников в ИПК будет около 50% от экономически активного населения». Ежегодно, по нашим подсчетам, поступления составят от 0,5 трлн до 1 трлн руб. ежегодно, когда реформа будет работать в полную силу, сообщил он РБК. По его словам, согласно международному опыту в зависимости от активности маркетинговых компаний к аналогичным пенсионным системам подключаются от 30 до 60% граждан.

Читайте также: