Договор как выглядит негосударственных пенсионных фондов

В последние годы вопросы, связанные с пенсионным обеспечением, стали все больше волновать россиян. Граждане понимают, что для обеспечения достойного уровня жизни в старости необходимо заботиться о формировании своей пенсии как можно раньше, практически с самого начала ведения трудовой деятельности.

На сегодняшний момент единственным и действенным вариантом приумножить размер своего пенсионного обеспечения является формирование ее в негосударственных пенсионных фондах (НПФ). Молодые россияне имеют подобную возможность, благодаря механизму перевода накопительной части пенсии в данные организации.

Бесплатно по России

На практике это означает, что страховые взносы на пенсионное обеспечение, выплачиваемые работодателями, будут направляться как в ПФР на формирование страховой пенсии, так и в НПФ для пополнения накопительного счета.

Кроме этого, каждый гражданин вправе самостоятельно заключить договор негосударственного пенсионного обеспечения с НПФ и производить соответствующие взносы для дополнительного материального обеспечения в старости. Но как же выбрать надежный НПФ и на что следует обращать внимание при заключении соответствующего договора об НПО? Речь об этом и пойдет в статье далее.

Договор с НПФ о договор о негосударственном пенсионном обеспечении

Подписание соглашения с НПФ является юридически значимым действием, которое предполагает возникновение определенных прав и обязанностей у всех сторон договора. И, естественно, данный шаг имеет как плюсы для гражданина, так и определенные недостатки, учитывать которые необходимо еще до того, как договор об обязательном пенсионном страховании вступит в силу.

К несомненным положительным сторонам перечисления пенсионных накоплений в НПФ следует отнести:

- Сохранность денежных средств. Граждане, которые перевели накопительную пенсию в НПФ, вправе не беспокоиться за сохранность сбережений. Они не могут быть как-либо удержаны или использованы фондом не по назначению. Даже в случае ликвидации организации денежные средства в полном объеме попросту вернутся в государственный пенсионный фонд.Что касается взносов по договорам добровольного пенсионного страхования, то здесь клиенту важно проследить, чтобы денежные средства были застрахованы от рисков, связанных с прекращением деятельности НПФ.

- Возможность получения дохода. НПФ не только аккумулируют денежные средства, но и обеспечивают их прирост. Он происходит за счет вкладывания их в различные доходные проекты. Последними, как правило, выступают ценные бумаги. Инвестиционный доход может значительно увеличить размер пенсии гражданина в будущем.

- Открытость и прозрачность деятельности. Деятельность негосударственных пенсионных фондов законодательно отрегулирована и находится под постоянным контролем надзорных органов.

К недостаткам заключения договора с негосударственным фондом следует отнести:

- Отсутствие гарантированного дохода. Денежные средства, находящиеся на счетах в ПФР, периодически индексируются, что обеспечивает хоть небольшой, но все же прирост к будущей пенсии. НПФ гарантирует лишь сохранность денежных средств, которые были перечислены в качестве страховых взносов, что не отменяет риск нулевой доходности по инвестициям.

- Потеря инвестиционного дохода при частых сменах НПФ. При частой смене фондов или переходе из негосударственной организации в государственную раньше, чем это предусмотрено законом, клиент лишается права на инвестиционный доход. В этой связи к выбору НПФ следует отнестись крайне ответственно.

Можно ли перейти из ПФР в НПФ

В соответствии с действующим законодательством гражданин, чья пенсия формируется в государственном фонде, вправе перевести накопительную ее часть в коммерческую организацию. В этих целях между НПФ и гражданином в обязательном порядке заключается договор ОПС.

После этого застрахованное лицо должно подать заявление в ПФР по установленной форме. Сделать это можно как лично, обратившись в отделение пенсионного фонда, так и через представителя, на руках у которого должна быть соответствующая доверенность. Подать заявление необходимо до 1 декабря года подписания договора.

Переходить из одного фонда в другой гражданам разрешено не чаще, чем 1 раз в год.

Что нужно знать о НПФ перед заключением пенсионного договора

Рынок негосударственного пенсионного страхования в нашей стране в последние годы значительно расширился. Организаций, предлагающих гражданам заключать договора ОПС, большое количество, и, следует отметить, не все они могут гарантировать исполнение своих обязательств перед клиентом.

Кроме этого, зачастую под НПФ маскируются банальные мошенники. В этой связи переход из ПФР в НПФ должен быть продуманным шагом.

Если целесообразность перевода накопительной пенсии в негосударственный фонд у гражданина не вызывает вопросов, то вполне обоснованно возникает проблема выбора организации.

Именно поэтому перед подписанием договора следует учитывать:

Тонкости оформления и подписания документа

Нюансы, связанные с формой, оформлением и порядком расторжения договора о негосударственном пенсионном обеспечении между гражданами и НПФ, имеют строгое нормативное регулирование. Оно основывается на положениях, предусмотренных ст. ст. 36.3 – 36.5 Федерального закона «О негосударственных пенсионных фондах» №75-ФЗ.

В соответствии с законом в договоре ОПС обязательно должны содержаться следующие сведения:

- данные о гражданине и НПФ;

- СНИЛС;

- права и обязанности подписавших договор лиц;

- особенности выплат пенсионного обеспечения и порядок его установления;

- особенности, связанные с выплатой денежных средств правопреемникам гражданина в случае его смерти;

- ответственность сторон;

- особенности, связанные с прекращением договора;

- порядок урегулирования моментов спорного характера между сторонами;

- реквизиты сторон;

- печать и подписи сторон.

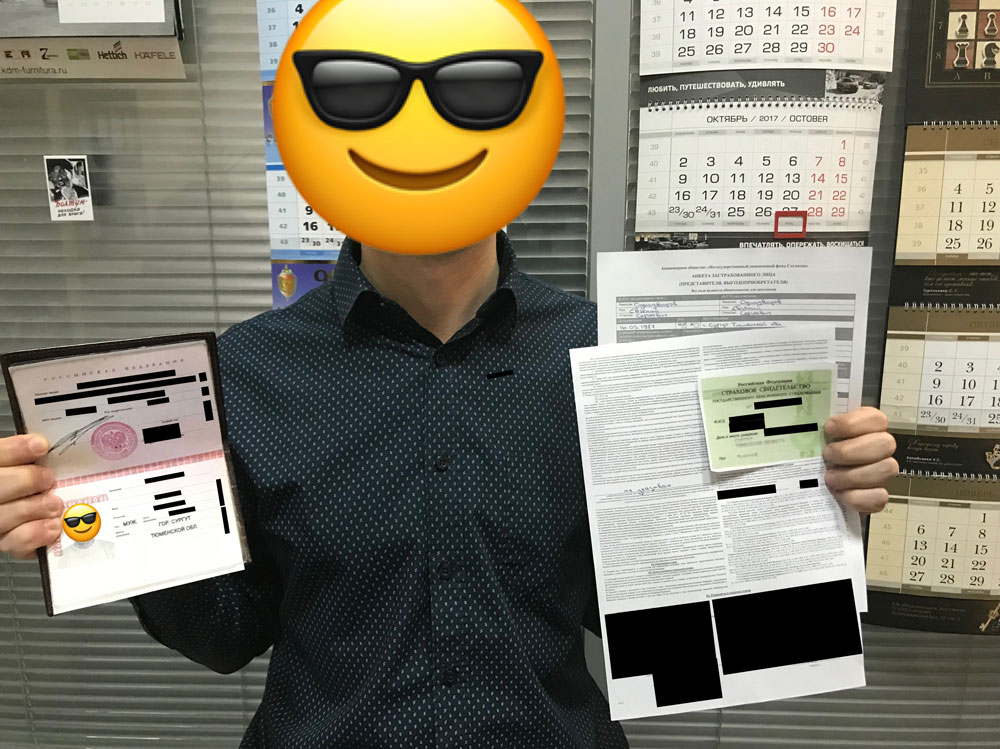

Список документов, необходимых для заключения договора

Перечень документов, которые гражданин обязан предоставить в целях заключения договора ОПС, весьма небольшой. Он включает в себя паспорт РФ и СНИЛС.

С 01 апреля 2019 года ПФР объявил о прекращении выдачи зеленых карточек. Однако это не означает, что ранее выданные прекращают свое действие – их также можно предоставлять по месту требования.

Если карточки нет, то для подтверждения статуса застрахованного в системе ОПС лица следует предоставлять справку из ПФР, которую можно получить как путем личного обращения в фонд, так и в электронном виде через интернет.

Как расторгнуть договор

Клиент вправе расторгнуть договор с НПФ без указания на то причин. Для этого необходимо направить в адрес своего фонда соответствующее заявление. Следует отметить, что установленной формы у него нет, однако в нем важно указать, куда именно следует направить денежные средства после расторжения договора. Это может быть как другой НПФ, так и ПФР.

Если же пенсия формировалась в рамках программы негосударственного страхования, то клиент вправе, кроме вышеперечисленного, указать реквизиты своего банковского счета, куда ему будут переведены деньги, если он не желает оставлять их в пенсионной системе. Однако гражданин будет обязан уплатить НДФЛ на сумму процентов, начисленных в период действия договора.

Формирование будущей пенсии в негосударственном пенсионном фонде – верное решение для обеспечения финансово обеспеченной старости. Однако подходить к выбору НПФ следует ответственно, тщательно изучив предложенный к подписанию договор, проверив в нем наличие обязательных пунктов и «подводных камней» в его условиях.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

РАЗЛИЧНЫЕ ВАРИАНТЫ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ И ИХ ОТЛИЧИЯ

Негосударственное пенсионное обеспечение (НПО) является дополнительным видом обеспечения граждан пенсионного возраста. К его особенностям относится: добровольный характер уплаты взносов; возможность получать выплату без наличия страхового стажа; возможность назначения пенсионного обеспечения досрочно.

В отличие от обязательного пенсионного страхования в рамках негосударственного обеспечения можно выделить ряд преимуществ последнего: самостоятельно оплачивать взносы; устанавливать периодичность и срок выплаты; возможность расторгнуть договор и вернуть накопленные сбережения; наследовать правопреемниками в любое время.

Немаловажной отличительной чертой системы негосударственного пенсионного обеспечения является также отсутствие необходимости иметь определенное количество страхового стажа.

Согласно закона, «О негосударственных пенсионных фондах» договор должен содержать следующие пункты:

- основные данные сторон (наименование, личные данные);

- сведения о предмете договора;

- права и обязанности сторон;

- порядок внесения пенсионных взносов;

- вид пенсионной схемы;

- положения о порядке выплаты негосударственных пенсий;

- ответственность сторон за неисполнение своих обязательств;

- сроки действия и прекращения договора;

- порядок и условия изменения или расторжения договора;

- порядок решения споров;

- реквизиты сторон.

КОРПОРАТИВНАЯ ПЕНСИЯ

Перечисление пенсионных взносов в НПФ, осуществляемое организациями в пользу своих сотрудников, называется корпоративным пенсионным обеспечением. Условия формирования такой пенсии отражаются страхователем в коллективном договоре, а также в трудовом договоре, заключаемом с сотрудником.

Как правило, вкладчиком в данном случае является работодатель и за счет его средств происходит формирование корпоративной пенсии. Однако существуют варианты участия и самого работника в таких накоплениях. Учет взносов в таком случае ведется раздельно.

Плюсы корпоративного пенсионного обеспечения для работника очевидны, но и для работодателя участие в такой системе дает ряд преимуществ:

- уменьшение налогооблагаемой базы по налогу на прибыль;

- увеличение рабочих мест для молодого поколения;

- повышение лояльности сотрудников;

- привлечение ценных кадров с рынка труда;

- наличие приоритета при выходе на международные рынки и привлечении иностранных инвестиций.

КАК ПРОИСХОДИТ НЕГОСУДАРСТВЕННОЕ ДОПОЛНИТЕЛЬНОЕ ПЕНСИОННОЕ ОБЕСПЕЧЕНИЕ?

Непосредственно процесс дополнительного пенсионного обеспечения выглядит следующим образом:

- Гражданин обращается в выбранный им НПФ для заключения договора, в соответствии с которым будет осуществляться уплата взносов, а позднее и выплата пенсии.

- Специалисты фонда предлагают к рассмотрению несколько пенсионных схем.

- По выбранному варианту пенсионной программы заключается соответствующий договор, где указываются все условия формирования дополнительной пенсии.

- Осуществляется первый платеж согласно срокам выбранной схемы.

- При достижении определенного возраста или выполнении иных условий, указанных в договоре, назначается выплата.

Стоит отметить, что гражданин может заключить договор дополнительного пенсионного обеспечения, как в пользу третьих лиц, так и в свою пользу. В последнем варианте он становится одновременно и участником и, соответственно, приобретает права и обязанности обоих сторон.

ПЕНСИОННЫЕ СХЕМЫ НПФ

Несмотря на большое разнообразие пенсионных схем, можно выделить несколько в зависимости от тех или иных параметров:

1 - От вида открываемого счета для учета накоплений:

- солидарные (открытие счета в пользу группы определенных лиц) – в данном случае список участников фонда заранее известен, но в момент зачисления суммы не распределяются по каждому конкретному лицу. Так происходит весь период накопления, после чего в момент назначения пенсии открывается именной счет, и необходимая сумма переводится уже на индивидуальный счет;

- индивидуальные (открытие именного счета) - такой подход подразумевает учет взносов и начисление дохода по индивидуальной схеме.

2 - От срока пенсионных выплат:

- срочные - выплачиваются в течение срока, предусмотренного договором;

- пожизненные - уплата происходит с момента наступления оснований и продолжается всю жизнь.

Единственное ограничение данной схемы может быть связано с исчерпанием средств на счете участника.

3 - От числа вкладчиков:

- с единственным лицом , уплачивающим взносы - им может быть страхователь или физическое лицо;

- паритетные схемы - подразумевают участие в накоплении и работодателя, и сотрудника.

При этом можно выделить два общих правила, применяемых к пенсионным схемам:

- возможность в любой момент расторгнуть договор и получить выкупную сумму;

- наличие у вкладчика права изменить существующий вариант пенсионной программы.

ДОГОВОР ДОСРОЧНОГО НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ

Основным условием выплаты негосударственной пенсии является наличие специальной оценки условий труда, по результатам которой эти условия будут приняты вредными и опасными. По итогам проведения такой оценки может быть установлен один из четырех классов опасности:

- оптимальный;

- допустимый;

- вредный;

- опасный.

Последние два варианта обязывают работодателя обеспечить своим сотрудникам право на досрочное пенсионное обеспечение:

- в форме обязательного пенсионного страхования

- или негосударственного обеспечения.

Содержание договора досрочного НПО так же, как и состав его участников, и требований, предъявляемых к ним, идентичен обычному пенсионному договору, заключаемому с негосударственным фондом. Последние также предлагает различные варианты пенсионных программ на выбор.

Но стоит отметить, что размер взноса, уплачиваемого ежемесячно, напрямую зависит от класса условий труда:

- при вредном классе он не может быть ниже 2 % от уровня дохода сотрудника;

- при опасном классе — не ниже 4 % всех выплат и вознаграждений работника.

Для того, чтобы стать участником досрочного НПО гражданину необходимо выбрать один из следующих вариантов:

- включение в трудовой договор пункта о присоединении к пенсионной программе;

- или заключение отдельного соглашения с работодателем.

КАК ПОЛУЧИТЬ НЕГОСУДАРСТВЕННУЮ ПЕНСИЮ?

Для получения негосударственной пенсии необходимо выполнение двух условий:

- наступление пенсионных оснований, предусмотренных договором;

- наличие заявления от участника о выплате ему пенсионного обеспечения.

Выплата негосударственной пенсии осуществляется ежемесячно в рублях путем перечисления на расчетный счет получателя согласно реквизитам открытого им вклада или по номеру пластиковой карты.

В некоторых фондах предусмотрена индексация первоначальной суммы пенсии в зависимости от величины дохода, полученного фондом за предыдущий год.

РАЗМЕР И УСЛОВИЯ ОСУЩЕСТВЛЕНИЯ ВЫПЛАТ

Размер негосударственной пенсии устанавливается по одному из двух вариантов:

- определяется самостоятельно вкладчиком при составлении договора;

- рассчитывается фондом на момент назначения выплаты.

При первом варианте размер выплаты напрямую зависит от выбранной пенсионной схемы. В таком случае эта сумма не может быть ниже установленной договором при условии выполнения всех его условий к данному моменту.

При втором варианте сумма к выплате рассчитывается, исходя из накопленных к моменту выхода на пенсию денежных средств на индивидуальном счете путем ее деления на количество лет, определяющих период дожития, согласно действующего законодательства. Для получения ежемесячной суммы необходимо результат разделить на количество календарных месяцев в году.

При изменении персональных данных или смены реквизитов получателя пенсии необходимо своевременно уведомлять НПФ о данных обстоятельствах во избежание задержек выплаты.

Следует учитывать, что негосударственных пенсионных фондов сейчас существует значительное число. Многие из которых, по сути, являются завуалированными финансовыми пирамидами. Как показывает юридическая практика, граждане часто подписывают договора с фондами, будучи введенными в заблуждение сотрудниками банков, обещающими, что так легче получить кредит. Либо в офисах фальшивых потенциальных работодателей, которые во время записи на собеседование сразу же предупреждают, чтобы соискатель взял с собой СНИЛС.

МЫ ГОТОВЫ ПРЕДЛОЖИТЬ ВАМ СЛЕДУЮЩИЕ ВИДЫ ПОМОЩИ:

В ДОСУДЕБНОМ ПОРЯДКЕ

Расторжение договора с НПФ

Расторжение договора с НПФ, если вы подписали его, будучи введенным в заблуждение.

Экспертиза договора с НПФ

Экспертиза договора, предложенного НПФ с указанием всех возможных «подводных камней» и рисков.

Правовое заключение

Правовое заключение с проектом договора, и перечнем положительно зарекомендовавших себя НПФ, если вы в процессе выбора.

Выезд на переговоры в НПФ

Выезд на переговоры в НПФ, при возникновении разногласий сторон.

В СУДЕБНОМ ПОРЯДКЕ

Подача искового заявления

Подготовим и подадим исковое заявление в суд.

Подача искового заявления с представительством

Подготовим и подадим исковое заявление в суд. Наш представитель разово выйдет в суд для защиты ваших интересов.

Решение «под ключ»

Полное представление интересов работника в суде до вынесения решения по делу, в не зависимости от количества выходов в суд и количества подготовленных необходимых документов.

Как меня тайно перевели в левый фонд и чего это мне стоило

В конце 2017 года мне позвонили из одного негосударственного пенсионного фонда и сообщили, что я теперь их клиент.

Я никаких договоров ни с кем не заключал, а когда начал разбираться, выяснилось, что у меня фактически украли 80 000 Р из будущей пенсии.

В свое время я сам работал агентом НПФ , но даже знание всех уловок страховщиков меня не спасло. В этой статье расскажу, как недобросовестные агенты НПФ тайком могут вас обмануть.

В этой статье — только начало моей борьбы с мошенниками. Когда будет какое-то продолжение, я дополню статью и сообщу об этом в соцсетях — подписывайтесь. Но пока я накажу мошенников, может пройти много времени, а защищаться от них нужно уже сейчас, поэтому не ждите разрешения моей ситуации — будьте готовы заранее.

Что за НПФ и при чем тут старость

Наша будущая пенсия разделена на две части: страховую и накопительную.

Страховая пенсия — это деньги от людей из будущего. Когда вы будете старыми, а кто-то другой — молодым, молодые будут скидываться вам на пенсию. Сколько вы будете получать в этой части — зависит от множества факторов, начиная с вашего стажа и заканчивая масштабами имперских амбиций нашей страны. Существенно повлиять на размер страховой пенсии мы можем, разве что улучшая демографическую ситуацию в стране, чтобы на время нашей старости в России было много трудоспособных налогоплательщиков.

Накопительная пенсия — это ваши же деньги, которые государство разрешило вам заранее отложить на старость. Так бы вы отдавали все свои отчисления нынешним пенсионерам, а теперь можно часть оставить на счете. С накопительной пенсией можно ничего не делать — и тогда вашим страховщиком будет Пенсионный фонд РФ , который по умолчанию направит накопления в управляющую компанию ВЭБ . Люди, выбравшие такой вариант, называются «молчунами».

Можно сознательно выбрать своим страховщиком Пенсионный фонд РФ , написав заявление об этом. Тогда вы тоже останетесь в ПФР , но «молчуном» вас считать не будут. А еще можно инвестировать накопительную пенсию через негосударственный пенсионный фонд ( НПФ ) и получать доход с его помощью. Если доход будет хорошим и в ближайшие 25 лет никто не решит направить его на имперские амбиции нашей страны, то в старости вам будет на что жить.

Это равноценно тому, как если бы вы сейчас вкладывали часть своей зарплаты в акции и облигации. Вы вкладываете, инвестиции приносят доход, а в старости вы получаете из этих денег пенсию. Теперь представьте, что вкладываете не вы лично, а некоторая управляющая компания, которая собирает кучу денег с населения, вкладывает эту кучу в финансовые инструменты и получает прибыль. Эта компания и есть НПФ — негосударственный пенсионный фонд.

Негосударственные пенсионные фонды зарабатывают на прибыли, которую они добывают своим вкладчикам, поэтому они конкурируют за клиентов. Чем больше клиентов, тем больше денег и тем больше потенциальная прибыль. Иногда в погоне за оборотами фонды начинают вести нечестную игру — и вот об этом давайте поговорим.

Как сейчас устроена наша пенсия — схема из учебного пособия фонда «Доверие»

Агенты НПФ

Негосударственные пенсионные фонды — это финансовые компании, они занимаются деньгами: миллион туда, миллион сюда, купил бумаги, продал бумаги, дебет-кредит. У них не всегда есть сеть офисов по всей России и собственные продавцы.

Чтобы привлекать деньги населения, довольно часто НПФ обращаются к услугам агентов. Агент продает услуги НПФ за вознаграждение — это может быть человек или компания. Например, НПФ может договориться с раскрученным банком, чтобы тот продавал своим клиентам услуги этого НПФ . За каждый оформленный контракт НПФ платит банку вознаграждение. Все счастливы.

Агентами могут быть банки, магазины, владельцы сайтов, ваш почтальон, ваш дилер продукции «Эпл», ваш работодатель и даже всевозможные темные личности. По большому счету НПФ неважно, через кого вы оформили договор: главное, чтобы вы согласились перевести свои деньги в этот НПФ . А агенту главное — оформить бумажки и получить свой гонорар. Всем все неважно, вот и получается…

Фонд работает с агентами напрямую или через брокеров

Досрочный переход в другой НПФ

Государство хочет, чтобы вы выбрали какой-то один пенсионный фонд и оставили там деньги надолго. Поэтому по закону переходить из одного фонда в другой без финансовых потерь можно раз в пять лет. Если перейти досрочно, то вы потеряете весь инвестиционный доход.

Именно это и случилось со мной. В 2015 году я заключил договор с НПФ «Доверие». На тот момент на накопительном счете было 33 000 Р . Два года мой НПФ инвестировал деньги, а я получал доход. Когда меня обманом перевели в новый НПФ , все заработанное сгорело, а на счете остались первоначальные 33 000 Р .

За эти два года средняя доходность моего фонда составила 10% годовых — с учетом капитализации процентов я заработал 6 930 Р .

Но на этом потери не закончились. Дело в том, что деньги из одного НПФ в другой переводят не четко 1 января, а в период с 1 января по 1 апреля. То есть если в этот промежуток накопительная пенсия уже ушла из старого НПФ , но еще не поступила в новый, то за это время никакого дохода вы тоже не получите. По факту деньги могут зависнуть, их переведут на новый счет позже — в моем НПФ мне сказали, что иногда срок затягивается до сентября. При доходности 10% потери увеличиваются с 6930 до 8000 Р .

Меня вполне устраивала доходность моего старого НПФ — 10%. Это в два раза выше уровня инфляции. Сейчас мне 35 лет, до пенсии еще минимум 25 лет. Все это время потерянные деньги продолжали бы работать. При доходности 10% 8000 Р к 2042 году превратились бы в 80 000 Р ! Этой суммы я недосчитаюсь из-за того, что в далеком 2017 году кто-то решил перевести меня в другой НПФ .

Как обманывают мошенники в НПФ

Некоторые агенты оформляют перевод из одного НПФ в другой втайне от клиента: главное — получить от него паспортные данные и номер СНИЛС . За каждого приведенного клиента агент получает от 500 до 5000 Р , в зависимости от суммы на счете будущего пенсионера.

Когда я работал агентом, наша компания использовала только легальные способы поиска клиентов. Самые распространенные — поквартирный обход и проведение собраний сотрудников в крупных организациях. Кроме того, были распространены так называемые кросс-продажи, когда агентами выступали кредитные менеджеры в банках или магазинах. Они предлагали клиентам заключить договор с НПФ , когда те получали заем или покупали товар в кредит. Перед подписанием договора клиенту всегда рассказывали, какой фонд мы представляем, какая у него доходность и т. п.

Р " width="1350" height="1424" class=" outline-bordered" style="max-width: 675.0px; height: auto" data-bordered="true"> В 2013 году, когда я работал в брокерской компании — агенте, за каждого клиента НПФ платил от 1200 до 1500 Р

Как обманывают при обходе квартир

Иногда агенты обманывают при поквартирном обходе, когда с человеком можно поговорить один на один, без свидетелей. Например, агенты представляются сотрудниками пенсионного фонда. С точки зрения закона тут все чисто, ведь НПФ тоже пенсионный фонд, только негосударственный. Потенциальный клиент же думает, что к нему пришли из Пенсионного фонда РФ , и доверяет гостю.

Предлагая договор, агенты могут запугивать, мол, подписать его надо обязательно, иначе можно лишиться части будущей пенсии. Это, кстати, тоже полуправда: агент может показать доходность фонда — если она выше вашего нынешнего НПФ , то часть будущей пенсии действительно теряется.

Наши конкуренты даже открыли фирму с названием «Госфонд», сделали агентам удостоверения с такой надписью — и продажи взлетели. Добросовестные НПФ так никогда не делают — у нас фраза «Я из пенсионного фонда» была под запретом.

Одна моя клиентка рассказывала, как к ней домой пришли агенты и рассказали, что наш фонд закрылся и она должна срочно подписать договор с новым НПФ . На деле же наша компания просто объединилась с другим НПФ и поменяла название. Конкуренты про это узнали и стали пугать клиентов.

Ко мне домой тоже приходили агенты. Я пустил их из профессионального интереса. Они использовали такой прием: попросили СНИЛС «на проверку», тут же куда-то позвонили и сказали мне, что меня больше нет в базе клиентов и нужно срочно переоформить договор. На самом деле они сверили СНИЛС с объединенной базой нескольких НПФ , а меня там не было, потому что мой фонд просто не подавал туда данные.

Как обманывают во время кросс-продажи

Сотрудник банка, страховой компании или микрофинансовой организации может параллельно работать на НПФ . В этом случае вам могут дать подписать договор под видом других документов. Например, когда вы оформляете кредит в магазине и ставите подписи на большом количестве бумаг. Могут сказать, что это договор о страховании, он бесплатный.

Таким методом работают многие кадровые агентства. Задачу им облегчает тот факт, что для трудоустройства нужны те же документы, что и для заключения договора ОПС : паспорт и СНИЛС . Соискатели приходят в кадровое агентство и заполняют анкету для поиска работы. На самом деле им дают подписать заявление и анкету на переход в НПФ . Гражданам после заполнения анкеты говорят о том, что им поступит звонок. Они должны будут подтвердить, что дают согласие на переход, а затем с ними свяжутся по вопросам работы. Когда клиент подтвердит перевод в НПФ , ему и правда могут предложить какие-то вакансии, а могут и забыть о нем.

Один клиент рассказывал мне, как к ним в деревню приехал незнакомый мужчина и сказал, что набирает людей на работу. Под этим предлогом он собрал у желающих трудоустроиться данные паспортов и СНИЛС ов, потом дал подписать какие-то бумаги и уехал. Работу никто не получил, но на следующий год всем пришло извещение о переходе в НПФ .

Не попасться на эту схему просто. Достаточно читать то, что подписываешь, — при переходе в НПФ дают большой комплект документов:

Сначала читать, потом подписывать

- Договор ОПС в трех экземплярах. Всего будет 3 экземпляра договора, каждый из которых будете подписывать минимум в двух местах.

- Заявления о досрочном переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из НПФ в НПФ .

- Согласие на обработку персональных данных.

Подделка подписей

Подделка подписей — это уже преступление. Мошенник получает паспорт и СНИЛС , подделывает подписи, подает документы в НПФ — вроде как сам продал услуги человеку. Клиент узнает о том, что перешел в новый НПФ , только спустя несколько месяцев, получив письмо из старого.

Так произошло в моем случае. Как я потом выяснил, меня в новый фонд перевела сотрудница банка, где я получал карту. Она отсканировала мой паспорт и СНИЛС , который лежал в обложке паспорта, втихаря оформила документы и отчиталась перед фондом: «Вот, мол, нового клиента вам привела, давайте деньги».

Избежать такой ситуации сложно, ведь случаи, когда у нас просят копии паспорта и СНИЛС а, не редкие. При этом сами негосударственные пенсионные фонды стараются бороться с подлогами. Например, звонят и уточняют, действительно ли клиент заключал договор, — так они перепроверяют добросовестность своих агентов.

Некоторые НПФ требуют от агентов фото паспорта клиента. Правда, мошенники ухитряются обходить и эти барьеры, покупают базы сканированных документов, вносят в договор собственные номера телефонов, чтобы отвечать на звонки НПФ от имени клиентов.

Один мой коллега из НПФ рассказывал, что мошенники открывают целые фабрики для производства подложных договоров: нанимают специальных людей, которые подделывают подписи, другие сотрудники отвечают на телефонные звонки НПФ , подтверждая переход, третьи сдают документы.

Некоторые НПФ требуют от агентов фото клиента вместе с его документами — чтобы можно было потом доказать, что человек сам подписал бумаги

По закону подделать подписи, предоставить копии паспорта и ответить за клиента по телефону еще недостаточно для перевода пенсии. После этого мою личность и подписи удостоверяют одним из трех вариантов: личный визит в ПФР или МФЦ , при помощи нотариуса или электронной подписью. Кто подтвердил мою личность, я пока не знаю. Мой новый НПФ игнорировал этот вопрос, и сейчас я жду ответа от Пенсионного фонда.

Как проверить, в безопасности ли ваши деньги

Узнать, не перевели ли вас досрочно без вашего ведома, не получится, пока деньги не уйдут из одного НПФ в другой. В старом фонде узнают о том, что клиент выбыл, уже по факту — от ПФР . Вы получите письмо о том, что ваши деньги в новом НПФ , тоже только после перевода.

Поэтому надо регулярно проверять, не поменяли ли вам НПФ . Проверить можно на сайте госуслуг, выбрав в личном кабинете раздел «Извещение о состоянии лицевого счета в ПФР »:

Нажмите «Получить услугу», а потом «Получить сведения полностью»:

Когда откроется выписка, вы увидите все отчисления ваших работодателей и своего страховщика, а также дату вступления в силу договора с ним:

Размер накопительной пенсии и доходность в выписке не отражается, их можно узнать в фонде — на сайте или по горячей линии.

Договор вступает в силу не сразу, а на следующий год. Если, читая эту статью, вы вспомнили, что недавно тоже что-то такое подписали, — у вас есть шанс вернуться в старый НПФ без финансовых потерь. Найдите телефон горячей линии нового фонда на его сайте или в своем экземпляре договора и узнайте, как отменить переход.

Что делать

Если вы узнали, что накопительную часть пенсии перевели в новый НПФ тайком от вас, обращайтесь в суд с требованием признать договор недействительным. Деньги вместе с накопленным доходом, вернут в течение 30 дней — в такой ситуации действует особый порядок перевода накопительной пенсии.

Для этого запросите заказным письмом у своего нового фонда договор и согласие на обработку персональных данных, которые вы якобы подписывали. Их можно будет использовать в суде как доказательства. Когда я получил свои документы, то увидел, что подписи за меня сделаны чужой рукой. Сейчас я подал иск в суд.

Обратиться в суд можно, даже если вы подписали договор сами, но вам не рассказали о потере доходности. Как показывает практика, такие иски суды тоже удовлетворяют.

Помните, что закон на вашей стороне. Если вы сами не подписывали договор или вас ввели в заблуждение, то вы сможете доказать все в суде.

К сожалению, многие люди, когда узнают о переводе в новый НПФ , просто машут на это рукой: мол, деньги небольшие, чего теперь дергаться, авось новый фонд будет лучше. Тут нужно понимать три вещи:

- Сейчас деньги небольшие, но за 10—20 лет на них набегут существенные проценты.

- Выбор страховщика по обязательному пенсионному страхованию — ваше законное право. Если вы не выбирали этот НПФ , нет причин в нем оставаться.

- Скорее всего, от вас потребуется только собрать документы и явиться на заседание суда. Мои адвокаты говорят, что они там не нужны и я все могу сделать сам.

В настоящий момент участниками системы негосударственного пенсионного обеспечения являются 7 миллионов человек, и с каждым днем их число только увеличивается. Сегодня мы поговорим о том, что собой представляет негосударственное пенсионное обеспечение, а также о каких особенностях формирования будущей пенсии следует знать.

НПО в РФ

Что такое негосударственное пенсионное страхование?

Негосударственное пенсионное обеспечение – это дополнительная выплата средств, устанавливаемая к основной пенсии, и формируемая за счет личных взносов гражданина.

Порядок формирования и выплаты негосударственной пенсии регламентирован ФЗ №75 «О государственных пенсионных фондах». Этот же документ регулирует взаимоотношения между участниками данного типа пенсионного обеспечения.

О том, что такое НПО, подробно рассказывается в следующем видео:

В чем отличие от государственного?

Отличительными чертами рассматриваемого вида пенсионного обеспечения специалисты считают:

- необязательность наличия страхового стажа;

- возможность самостоятельного определения суммы и периодичности уплаты взносов;

- наличие права расторгнуть договор и вернуть все уплаченные средства.

Кроме того, государственная пенсия выплачивается за счет средств ПФР, в то время как за выплату негосударственных пенсий отвечают НПФ,

С кем заключается договор негосударственного пенсионного обеспечения?

Основным условием участия в системе негосударственного пенсионного обеспечения является заключение соответствующего договора с выбранным фондом.

При этом сторонами договора в таком случае являются:

- НПФ, действующий на основании полученной лицензии;

- вкладчик, вносящий платежи;

- участник, которому уже выплачивается или должна будет выплачиваться негосударственная пенсия.

Согласно законодательству вкладчиками могут быть как физические, так и юридические лица.

В первом случае граждане лично уплачивают взносы и при этом одновременно являются и участниками договора. Во втором случае взносы уплачиваются организациями в пользу работников.

Как стать участником НПО: что делать и куда обращаться?

При подписании договора с НПФ гражданин должен выбрать одну из предложенных ему фондом схем.

В отношении уплаты пенсионных взносов выделить можно следующие схемы:

- по числу вкладчиков: с единственным лицом или паритетная (при участии сотрудников и работодателей;

- по виду открываемого счета: индивидуальные (с перечислением средств на именной счет) и солидарные (уплата взносов в пользу заранее определенного круга лиц).

Что касается выплаты негосударственной пенсии, то схемы могут быть срочными (выплаты производятся в течение срока, указанного в договоре) и бессрочными (при наличии средств на счете пенсионер находится на пожизненном обеспечении НПФ).

Наиболее часто платежи перечисляются со следующей периодичностью: раз в месяц, раз в квартал, раз в полгода, раз в год.Единовременное внесение средств используется достаточно редко.

Уплата взносов производится в порядке, предусмотренном заключенным договором. При этом способов перечисления средств существует несколько, в том числе через почту (переводом), банковские учреждения (безналичным переводом) и бухгалтерию работодателя (за счет удержания из заработной платы).

Таким образом, для получения дополнительной пенсии в будущем необходимо придерживаться следующей последовательности действий:

- выбрать НПФ;

- заключить договор и утвердить план платежей;

- производить взносы согласно договору.

Образец договора негосударственного пенсионного обеспечения «Сбербанка»

В договоре негосударственного пенсионного обеспечения стороны отражают не только права и обязанности участников, но и принципы их взаимодействия. В связи с этим перед составлением договора клиенту НПФ необходимо определить для себя:

- желаемую сумму будущей пенсии;

- приемлемый период выплаты пенсии;

- удобный график уплаты взносов.

По сути, такой договор представляет собой соглашение между пенсионным фондом и вкладчиком, заключаемое в пользу участника договора.

Составляется договор в двух экземплярах, обладающих одинаковой юридической силой для каждой из сторон. Срок действия данного документа равняется периоду выполнения сторонами оговоренных обязательств.

Выглядит такой договор, как правило, следующим образом:

По желанию вкладчика договор с НПФ может быть расторгнут в любой удобный момент. Также основанием для разрыва договорных отношений является смерть участника, но в таком случае пенсионные накопления гражданина могут быть унаследованы его правопреемниками.

Как происходит выплата негосударственного обеспечения и его размер?

Для установления негосударственного пенсионного обеспечения участнику системы НПО необходимо обратиться в соответствующий фонд с заявлением о назначении выплат и пакетом документов, список которых зависит от правил конкретного учреждения.

Срок перечисления денежных средств составляет, как правило, 30 календарных дней с момента подачи заявления.

Размер будущих выплат зависит от таких параметров, как:

- правила выбранного пенсионного фонда;

- пенсионная схема, указанная в договоре;

- сумма накоплений на момент оформления выплат.

Следует отметить, что размер негосударственного обеспечения может быть увеличен в связи с получением дохода от инвестирования средств по итогам календарного года.

После установления пенсионных выплат фонд направляет в адрес заявителя уведомление о назначении пенсии с указанием начисленной суммы и периода, в течение которого средства будут выплачиваться.

Способов получения пенсии участником рассматриваемой системы существует несколько: на банковский счет, на карту или почтовым переводом. При этом способ доставки средств пенсионер выбирает самостоятельно.

Возможна ли досрочная негосударственная пенсия?

Согласно законодательству негосударственная пенсия может быть назначена ранее общеустановленного возраста, а значит и выплачиваться в досрочном порядке. Причиной тому может послужить занятость участника договора на определенных видах работ, определенных пунктом 1 статьи 30 ФЗ №400 «О страховых пенсиях».

Если речь идет о третьем или четвертом классе опасности (вредных и опасных условиях труда), то работодателю предстоит уплачивать в государственный пенсионный фонд страховые взносы по особому дополнительному тарифу, соответствующему условиям труда, или дополнительно вносить платежи в негосударственное пенсионное учреждение.

На вступление в систему досрочного негосударственного пенсионного обеспечения по второму варианту необходимо согласие работника. При этом пенсионную программу выбирает сам работодатель.

Требования к договору досрочного НПО определены на законодательном уровне и регламентируются статьей 36.33 ФЗ №75 от 07.05.1998 года.

Следует отметить, что нижняя граница ежемесячных взносов на досрочное НПО определяется следующим образом:

- не ниже 2 процентов дохода работника, трудящегося во вредных условиях;

- не ниже 4 процентов всех выплат сотрудника, занятого на рабочем месте в опасных условиях труда.

Кроме того, пенсионная программа работодателя может включать в себя возможность участия работника в формирования дополнительной пенсии. В таком случае часть взносов будет удерживаться из зарплаты самого сотрудника.

Читайте также: