Финансовая деятельность негосударственного пенсионного фонда

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

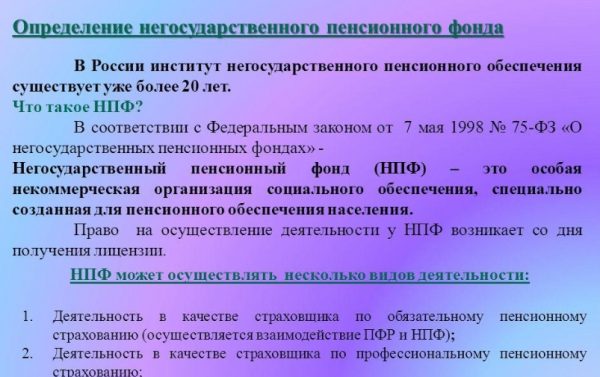

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

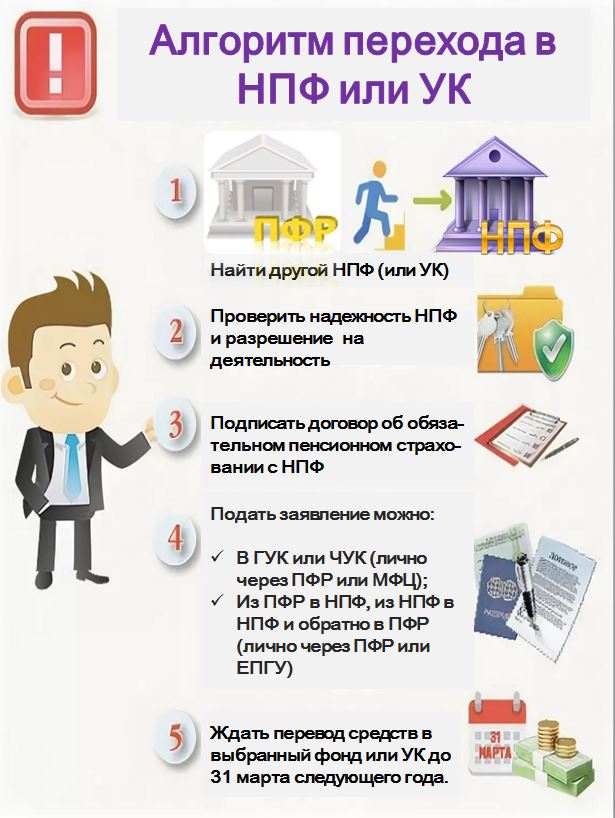

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Основные законы, регламентирующие деятельность негосударственных пенсионных фондов

Федеральный закон от 7 мая 1998 года №75-ФЗ «О негосударственных пенсионных фондах»

Федеральный закон от 15 декабря 2001 года №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»

Федеральный закон от 24 июля 2001 года №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации»

Что такое негосударственный пенсионный фонд?

Негосударственный пенсионный фонд это особая некоммерческая организация, задачей которой является формирование пенсий граждан.

При создании фонда его учредители передают фонду имущество – вклад учредителя, которое становится собственностью фонда. По своим обязательствам фонд отвечает всем переданным ему имуществом.

Гарантии исполнения негосударственным пенсионным фондом своих обязательств

Гарантом исполнения негосударственным пенсионным фондом своих обязательств в первую очередь служит совокупный вклад учредителей. Его размер установлен законодательными требованиями и не может составлять менее 30 миллионов рублей.

Также фондом для обеспечения обязательств перед участниками создается страховой резерв, который не может быть менее 5% от размера пенсионных резервов фонда.

Ежегодно в негосударственном пенсионном фонде проводится независимая аудиторская проверка

Деятельность фонда подлежит ежегодному независимому оцениванию актуарием.

Результаты аудиторской проверки и актуарного оценивания представляются федеральному органом, осуществляющим надзор и контроль – Федеральной службе по финансовым рынкам Российской Федерации.

Виды деятельности негосударственного пенсионного фонда

Негосударственные пенсионные фонды могут заниматься только тремя исключительными видами деятельности:

— деятельностью по негосударственному пенсионному обеспечению граждан;

— деятельностью в качестве страховщика по обязательному пенсионному страхованию;

— деятельностью в качестве страховщика по профессиональному пенсионному страхованию (этим видом деятельности негосударственные пенсионные фонды занимаются крайне редко, поскольку правовая база по созданию профессиональных пенсионных систем в Российской Федерации еще в недостаточной степени разработана).

Каждый из видов деятельности негосударственный пенсионный фонд может осуществлять в отдельности, вне зависимости от того, осуществляются ли им остальные два.

Лицензирование видов деятельности негосударственного пенсионного фонда

Каждый из видов деятельности фонда лицензируется

Лицензии фонду выдаются уполномоченным федеральным органом, осуществляющим надзор и контроль над негосударственными пенсионными фондами – Федеральной службой по финансовым рынкам Российской Федерации (ФСФР РФ).

В случае выявления нарушений в процессе деятельности фонда данные о приостановке, аннулировании, а так же возобновлении действия лицензий негосударственных пенсионных фондов ФСФР РФ размещает на своем сайте (http://www.fcsm.ru), публикует в средствах массовой информации.

Правила фонда

Негосударственные пенсионные фонды должны осуществлять свою деятельность в соответствии с документами, определяющими порядок и условия исполнения фондом своих обязательств — правилами фонда.

Правила фонда составляются отдельно на каждый вид его деятельности.

Деятельность по негосударственному пенсионному обеспечению граждан регулируются «пенсионными правилами фонда», при деятельности в качестве страховщика по обязательному пенсионному страхованию – «страховыми правилами фонда».

Правила фонда регистрируются в уполномоченном федеральном органе — Федеральной службе по финансовым рынкам Российской Федерации. Также проходят регистрацию любые изменения, которые вносятся в уже существующие правила.

Деятельность по негосударственному пенсионному обеспечению граждан

Деятельность по негосударственному пенсионному обеспечению граждан к государственной трудовой пенсии гражданина не имеет никакого отношения. Поэтому его еще называют дополнительным пенсионным обеспечением. Этот вид деятельности осуществляется исключительно на добровольных началах.

Механизм формирования дополнительной пенсии показан на рис. №1 и заключается в следующем:

Вкладчик (физическое или юридическое лицо) заключает с негосударственным пенсионным фондом пенсионный договор и уплачивает в фонд денежные средства – пенсионные взносы.

Пенсионные взносы уплачиваются в пользу участника – физического лица, которому в соответствии с пенсионным договором должны производится выплаты негосударственной пенсии.

Вкладчик и участник могут быть одним и тем же физическим лицом. В случае если вкладчик — юридическое лицо, обычно заключается так называемый «солидарный пенсионный договор», предусматривающий выплату пенсий сразу нескольким участникам.

С целью сохранения денег вкладчиков от инфляционных процессов фонд размещает их в различные финансовые инструменты. Фонды осуществляют размещение средств как самостоятельно, так и через управляющие компании.

Для того чтобы обеспечить сохранность, доходность, ликвидность и надежность размещения пенсионных средств Правительством Российской Федерации законодательно установлен перечень финансовых инструментов, разрешенных для вложений денег вкладчиков негосударственных пенсионных фондов (Постановление Правительства РФ от 1 февраля 2007 года №63).

За счет этих средств, при наступлении пенсионных оснований у участника (достижение пенсионного возраста, инвалидность), фонд производит ему выплату дополнительных негосударственных пенсий.

Что нужно знать, заключая договор дополнительного пенсионного обеспечения с негосударственным пенсионным фондом

Прежде всего, потенциальный вкладчик должен изучить пенсионные правила фонда и выбрать описанную в них пенсионную схему, которая определяет порядок уплаты пенсионных взносов и выплат негосударственных пенсий.

По классификации схемы бывают с установленным размером взносов или с установленным размером выплат.

Также пенсионные схемы подразделяются на страховые и сберегательные. Существуют также сберегательно – страховые схемы.

Страховые схемы предусматривают пожизненную выплату пенсий. Наследование накопленной вкладчиком суммы не предусмотрено.

Сберегательные схемы предусматривают выплату пенсий в течение ряда лет и предусматривают наследование. Выплаты могут производиться как в течение ряда лет, так и до исчерпания средств на счете участника.

Сберегательно – страховые схемы предусматривают последовательное применение двух схем: на этапе накопления применяется сберегательная схема, на этапе выплат пенсий — страховая.

По условиям финансирования схемы могут быть фондируемые, нефондируемые и частично-фондируемые

Практически все схемы, заключаемые с физическими лицами – фондируемые, то есть для выполнения обязательств негосударственным пенсионным фондом создаются определенные фонды, основа которых -пенсионные взносы участника.

Нефондируемые или частично-фондируемые схемы используются вкладчиками – юридическими лицами.

Прекращение отношений с негосударственным пенсионным фондом

Прекращение отношений между вкладчиком (участником) фонда обычно наступают вследствие выполнения негосударственным пенсионным фондом своих обязательств по выплате участнику дополнительных негосударственных пенсий, но могут быть прерваны по инициативе вкладчика или участника путем расторжения пенсионного договора.

При расторжении пенсионного договора фонд обязан выплатить вкладчику или участнику выкупную сумму или перевести ее в другой негосударственный пенсионный фонд.

Условия расчета, выплат или перевода выкупных сумм должны содержаться в правилах фонда и пенсионном договоре.

При заключении пенсионного договора на эти условия необходимо обращать повышенное внимание, поскольку единого требования к расчету и условиям выплат выкупных суммам законодательно не установлено, и фонды в этом вопросе самостоятельно определяют методику расчета и сроки выплат.

Деятельность в качестве страховщика по обязательному пенсионному страхованию

Этот вид деятельности имеет непосредственное отношение к государственной трудовой пенсии.

Смысл обязательного пенсионного страхования показан на рис. 2 и заключается в том, что каждый раз, выплачивая заработную плату, работодатель перечисляет государству за своих работников единый социальный налог. Его часть — 20% от фонда оплаты труда идет на формирование государственной трудовой пенсии каждого работающего россиянина в следующем соотношении: базовая часть (6% от фонда оплаты труда), страховая часть(8% от фонда оплаты труда) и накопительная часть (сегодня это 6% от фонда оплаты труда).

Оказывать влияние на отчисления, производимые на формирование базовой и страховой части пенсии граждане не могут, поскольку Пенсионным фондом Российской Федерации они направляются на выплату нынешним пенсионерам.

Особенность накопительной части, заключается в том, что они идут на выплату тому застрахованному, в пользу которого они перечислены. Застрахованному лицу дано право «распоряжаться» этими средствами. Гражданину дано право выбора – оставить ли эти средства в Пенсионном фонде Российской Федерации или перевести их в негосударственный пенсионный фонд, который будет отвечать за формирование и инвестирование накопительной части его трудовой пенсии.

В случае принятия решения в пользу негосударственного пенсионного фонда застрахованное лицо заключает с фондом, договор об обязательном пенсионном страховании.

Помимо договора необходимо оформить еще один документ – заявление о переводе накопительной части пенсии. Это можно сделать лично, обратившись в Пенсионный фонд Российской Федерации, направив заявление по почте, предварительно заверив свою подпись у нотариуса или воспользовавшись услугами трансферагента.

Как правило, негосударственные пенсионные фонды, выступающие страховщиком по обязательному пенсионному страхованию, являются трансферагентами и бесплатно оказывают такие услуги застрахованному лицу.

После того как заявление и договор об обязательном пенсионном страховании поступят в Пенсионный фонд Российской Федерации, пенсионные накопления гражданина будут направлены в выбранный им негосударственный пенсионный фонд.

Заключенный договор об обязательном пенсионном страховании начнет действовать с момента поступления средств на счет застрахованного лица в негосударственном пенсионном фонде.

Чтобы пенсионные накопления не обесценились к моменту выхода на пенсию их необходимо инвестировать. Инвестирование средств пенсионных накоплений негосударственными пенсионными фондами происходит на тех же принципах, что и размещение пенсионных резервов, но рамки по инвестированию пенсионных накоплений более жесткие.

Инвестирование происходит только через управляющую компанию.

Ужесточен перечень финансовых инструментов для инвестирования пенсионных накоплений в сторону их большей надежности. Их перечень утвержден Федеральным законом от 24 июля 2001 года №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации».

При наступлении у застрахованного лица пенсионных оснований (приобретения права на получение государственной трудовой пенсии) негосударственный пенсионный фонд назначает и ежемесячно выплачивает застрахованному лицу накопительную часть трудовой пенсии.

Что нужно знать для заключения договора об обязательном пенсионном страховании с негосударственным пенсионным фондом

Договор об обязательном пенсионном страховании, к сожалению, может быть заключен не каждым гражданином Российской Федерации.

В настоящее время правом на формирование накопительной части трудовой пенсии имеют граждане России, как мужчины, так и женщины 1967 года рождения и моложе.

Однако в период с 2002 до 2005 года формирование накопительной части пенсии производилось для мужчин 1953 года рождения и моложе, а так же женщин 1957 года рождения и моложе. Отчисления составляли 2% от фонда оплаты труда.

Начиная с 2005 года, новые поступления за счет единого социального налога на накопительные счета этих граждан не предусмотрены. Но они, также как и граждане 1967 года рождения и моложе, могут распорядиться уже имеющимися на их пенсионном счете деньгами.

Если гражданином сделан выбор в пользу негосударственного пенсионного фонда, то это не означает, что его пенсионные накопления останутся в этом фонде навсегда. Застрахованному лицу дано право изменить свое решение, «перейти» в другой негосударственный пенсионный фонд или вернуть свои пенсионные накопления в Пенсионный фонд Российской федерации.

В случае смерти гражданина до назначения ему трудовой пенсии предусмотрена выплата накопленных средств его правопреемникам, которых при заключении договора можно сразу указать. Если правопреемники в договоре не указаны, наследование пенсионных накоплений застрахованного происходит в соответствии с общими положениями о наследстве законодательства Российской федерации.

Негосударственный пенсионный фонд обязан ежегодно не позднее 1 сентября направлять застрахованным лицам информацию о состоянии их пенсионных счетов накопительной части трудовой пенсии и результатах инвестирования средств пенсионных накоплений.

Собственное имущество негосударственного пенсионного фонда

Потенциальным вкладчикам и застрахованным лицам негосударственных пенсионных фондов необходимо знать, что собственное имущество фонда подразделяется на имущество, предназначенное для обеспечения уставной деятельности фонда, а так же пенсионные резервы и пенсионные накопления.

То есть при заключении договоров с негосударственным пенсионным фондом и передаче ему пенсионных взносов и/или пенсионных накоплений необходимо понимать, что эти средства становятся собственностью фонда. При этом у фонда перед вкладчиками, участниками и застрахованными лицами возникают обязательства по выплате пенсий или выкупных сумм.

Использовать на свое содержание пенсионные резервы и пенсионные накопления фонду запрещено. На них не может быть обращено взыскание по долгам фонда.

Законодательством четко оговариваются предельные суммы, которые фонд может использовать на свое содержание– не более 15% от полученного дохода при размещении пенсионных резервов и инвестирования пенсионных накоплений, не более 3% от сумм пенсионных взносов.

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Если говорить в целом о негосударственных пенсионных фондах Российской Федерации, можно сказать, что их деятельность сводится к следующему: обязательное пенсионное обеспечение (ОПС), негосударственное пенсионное обеспечение (НПО), профессиональное пенсионное страхование (ППС). Рассмотрим подробнее принципы работы негосударственных пенсионных фондов Российской Федерации, виды их деятельности и оказываемых услуг.

Негосударственные пенсионные фонды выступают страховщиками по обязательному пенсионному страхованию. Данные организации аккумулируют взносы застрахованных граждан, направленные на накопительную часть пенсии и занимаются их инвестированием черед управляющие компании. Когда гражданин после долгих лет трудовой деятельности выходит на отдых, то ему назначается трудовая пенсия, выплатой которой занимается негосударственный пенсионный фонд. Если вы приняли решение доверить НПФ управление накопительной частью своих пенсионных накоплений, понадобится заключить договор с данным фондом.

Пенсионные фонды, которые не принадлежат государству, занимаются негосударственным пенсионным обеспечением, а если говорить детальней, то их деятельность представлена:

- Сбором взносов;

- Размещением пенсионных накоплений;

- Непосредственной выплатой пенсий.

Данный вид деятельности ведется по договорам об НПО, по условиям которых вкладчики уплачивают пенсионные взносы, причем речь идет как об организациях, так и о частных лицах. Данные пенсионные отчисления негосударственные фонды инвестируют, а когда застрахованный гражданин официально заканчивает трудовую деятельность по возрасту, то ему будут назначена дополнительная негосударственная пенсия.

Чтобы работа НПФ в области профессионального пенсионного страхования была полноценной, необходимо создание особой пенсионной системы для граждан, осуществляющих свою трудовую деятельность во вредных или опасных условиях. На сегодняшний день в нашей стране данной системы еще не имеется, и по этой причине НПФ фактически не занимаются профессиональным пенсионным страхованием систематически. Но это не создает препятствий негосударственным пенсионным фондам предоставлять услуги по обеспечению дополнительными пенсиями граждан, которые работают в опасных или вредных условиях. Это достигается с помощью специально разработанных программ негосударственного пенсионного обеспечения.

Что это значит для застрахованного лица? Это означает, что деньги, собранные для негосударственных пенсий, не будут тратиться на выплаты пенсионного обеспечения действующим пенсионерам. Данный принцип работы повышает прозрачность финансовой структуры негосударственных пенсионных фондов.

- Законодательная база деятельности НПФ

- Насколько выгодно переводить накопления в НПФ

- Принципы работы негосударственного пенсионного фонда

- Гарантии надежности функционирования НПФ

- Где могут размещаться активы негосударственных пенсионных фондов

- Как перевести пенсию в НПФ

Законодательная база деятельности НПФ

Действующее законодательство РФ обеспечивает и гарантирует высокий уровень надежности негосударственных пенсионных фондов. Состав и структура активов фонда имеют строгий регламент. Для соблюдения интересов потребителей, были приняты следующие меры:

- Фонд не имеет права принимать поручительство за третьих лиц.

- Фонд не вправе заниматься выпуском ценных бумаг.

- Не имеет право отдавать в залог средства пенсионных накоплений и резервов.

- Фонд не имеет права выступать учредителем организаций в том случае, если это предполагает полную имущественную ответственность.

Пенсионные резервы и накопления не вправе быть взысканы по долговым обязательствам, но это ограничение не имеет отношение к долгам фондов перед застрахованными лицами или участниками. Вдобавок, к ним не могут быть применены меры по обеспечению заявленных требований, и к ним относится арест имущества.

Насколько выгодно переводить накопления в НПФ

Если разбирать понятие негосударственного пенсионного фонда, то под ним следует понимать некоммерческую организацию, которая занимается социальным обеспечением. НПФ имеет специальную организационно-правовую форму, созданную для более качественного осуществления ее деятельности. Принцип работы НПФ аналогичный Пенсионному фонду РФ.

Основная деятельность НПФ заключается в следующем:

- аккумуляции пенсионных накоплений застрахованных граждан;

- их инвестирование в строго регламентированные законодательством виды активов;

- учет накоплений;

- назначение и выплата накопительной части пенсионных средств.

В 1992 году начинается история негосударственных пенсионных фондов в нашей стране. Через два года, в 1994 году в стране уже было зарегистрировано порядка 350 организаций, в аббревиатуре которых значилось НПФ. До 2007 года число негосударственных пенсионных фондов было примерно на одном уровне, но с годами законодательная база становилась более жесткой, и количество НПФ существенно сократилось. Ряд НПФ приняли решение слиться с более сильными представителями пенсионного рынка. Некоторым пришлось самоликвидироваться.

Принципы работы негосударственного пенсионного фонда

Обращаясь к заглавию нашей статьи необходимо отметить, что принципы работы негосударственных пенсионных фондов Российской Федерации представлены тремя главными составляющими:

- НПФ представляет собой некоммерческую организацию. Говоря доступным языком, это дает потребителю гарантию, что учредители фонда никогда и ни при каких обстоятельствах не могут получить денежную прибыль от деятельности пенсионного фонда.

- Инвестирование пенсионных накоплений безопасное. Под этим подразумевается, что все финансовые средства, инвестированием которых занимается НПФ, не только возвратятся назад, но и принесут дополнительный доход. Согласно действующему законодательству НПФ не вправе выдавать кредиты другим предприятиям. Но инвестировать активы в облигации и акции на фондовых рынках им можно.

- Защита пенсионных сбережений. Под данным принципом подразумевается то, что никакие третьи лица, и государство в том числе, ни при каких обстоятельствах не имеют права стать обладателями пенсионных накоплений фонда. НПФ наделены правом собственности на пенсионные накопления застрахованных лиц. Их первоочередная и прямая обязанность –обеспечение выплаты пенсионного обеспечения своим потребителям.

Итак, никакие третьи лица, даже прибегая к помощи судебных органов власти, не вправе претендовать на денежные накопления, которые аккумулируются в НПФ.

Гарантии надежности функционирования НПФ

Многих граждан интересует, что гарантирует надежность НПФ? Работа НПФ относится к социально-ответственной деятельности, и это подразумевает максимально высокие требования к надежности таких организаций и контролю за их функционированием. Это включает следующие меры:

- Постоянный контроль. Контролируют деятельность НПФ Федеральная служба по финансовым рынкам (ФСФР) и Министерство труда РФ.

- Специально созданный депозитарий НПФ осуществляет вневедомственный контроль над соблюдением законодательством в вопросах инвестиционного портфеля.

- Управление НПФ осуществляется Советом Фонда, и его формирование происходит в соответствии с Уставом. Разработкой и утверждением правил занимается Совет Фонда, и на их основании осуществляется деятельность организации. Данные Правила регистрируют соответствующие контролирующие органы.

Где могут размещаться активы негосударственных пенсионных фондов

НПФ вправе инвестировать пенсионные накопления застрахованных лиц лишь для получения дополнительной прибыли. В нашей стране НПФ относят к краткосрочным инвесторам. Пенсионный фонд, занимаясь размещением пенсионных резервов, не имеет права вложить свыше 20% средств в один объект. Вдобавок, доля средств, которые размещены в ценных бумагах без признанных котировок, тоже не должна быть более 20% от общего объема резервных средств.

У НПФ нет прав вкладывать свыше 50% резервных пенсионных средств в упомянутые ниже активы:

- Векселя

- Федеральные госбумаги

- Корпоративные облигации и акции

- Ценные бумаги субъектов РФ

- Недвижимое имущество

- Банковские вклады

На деятельность НПФ, связанную с инвестированием пенсионных накоплений, накладываются ограничения по степени риска. К примеру, в объекты, где риск потери денежных средств превышает 50%, негосударственный пенсионный фонд вправе вложить сумму, которая не превышает 10% резервных средств. В случае если риски потери находятся в пределе от 25%-50%, то НПФ может вложить уже до 20% резервов.

Если обратиться к Налоговому кодексу РФ, то в нем сказано об обеспечении граждан, которые накапливают дополнительную пенсию, некоторыми льготами. К примеру, не облагаются налогом пенсии, которые негосударственные пенсионные фонды выплачивают своим потребителям. Вдобавок, с дохода, поступающего на именной счет вкладчика в НПФ, тоже не понадобится уплачивать налоги.

Когда вкладчик, у которого имеется счет в НПФ, изъявляет желание сменить место жительства и выезжает заграницу, то дополнительное пенсионное обеспечение, которое выплачивается ему НПФ, он, так или иначе, получит. Этот момент никак не зависит от смены места проживания или гражданства вкладчика. Но здесь имеется небольшая тонкость: проживающие за пределами Российской Федерации пенсионеры обязаны ежегодно подтверждать стандартным свидетельством тот факт, что они находится в добром здравии.

Если супружеская пара развелась, то за вкладчиком в полной мере сохраняются пенсионные накопления, и даже в судебном порядке в пользу третьих лиц их невозможно взыскать.

Если вкладчик скончался, то его пенсионные накопления тоже не пропадут – их в порядке наследования получают родственники.

Как перевести пенсию в НПФ

Если гражданин решил копить свою дополнительную часть пенсии, то задачу можно решить в два этапа:

- Подыскать подходящий негосударственный пенсионный фонд, после чего подписать с ним договор. К данному вопросу следует подойти с максимальной ответственностью.

- Заполнить заявление о переходе в НПФ и направить его в ПФ России.

В Пенсионный фонд РФ отправить заявление о переходе в НПФ можно несколькими способами:

- По месту регистрации через отделение Пенсионного фонда;

- Через почту России. Но для этого понадобится заверить у нотариуса написанное заявление. Если гражданин выбрал второй способ отправки документа, то датой подачи заявления будет считаться дата на штемпеле.

Если обратиться к Закону о пенсионной системе, то, начиная с 2014 года, накопительная часть пенсионного обеспечения снижается с 6% до 2%.

Срок, в который пенсия будет переведена в НПФ, напрямую связана с датой подачи соответствующего заявления, и именно по этой причине до окончания года необходимо выбрать НПФ для заключения договора или отдать предпочтение государственному ПФ.

Для российских граждан НПФ представляют собой полезную и удобную структуру, которая дает возможность без посторонней помощи накопить желаемое пенсионное обеспечение. Это гарантированный и стабильный способ не только сохранить, но и увеличить накопления, из которых будет в дальнейшем выплачиваться дополнительная часть трудовой пенсии. Граждане могут спокойно доверять свои средства в НПФ, так как их работа жестко регулируется действующим законодательством. Вдобавок, их деятельность постоянно контролируется, поэтому сохранность вложенных денег гарантируется государством. Для граждан РФ НПФ дают возможность спокойно и уверенно ждать приближения пенсионного возраста.

Читайте также: