Негосударственные пенсионные фонды когда заключается

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

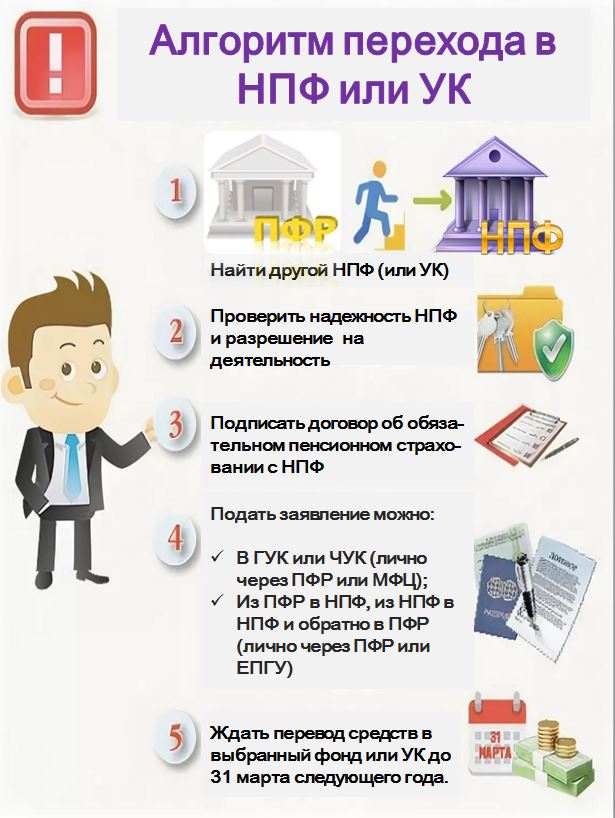

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

22 ноября 2019 12:11

Застрахованные лица в системе обязательного пенсионного страхования должны владеть вопросами о своих пенсионных накоплениях, о негосударственных пенсионных фондах и о смене управляющей компании. Есть те, кто вовсе забывает, с каким страховщиком у них заключен договор на управление средствами пенсионных накоплений. Это важный вопрос, который касается каждого, особенно молодых.

Как и где можно узнать данную информацию?

Узнать о своих накоплениях, в том числе о страховщике можно, получив выписку из своего индивидуального лицевого счета на Портале госуслуг, через личный кабинет на сайте ПФР, мобильное приложение ПФР или обратившись в Клиентскую службу ПФР.

Что такое пенсионные накопления и из чего они формируются?

Пенсионные накопления – это средства, которые формируются за счет сумм страховых взносов работодателя, перечисляемых на накопительную пенсию работника в системе обязательного пенсионного страхования и дохода от их инвестирования.

Сегодня работодатели платят страховые взносы по тарифу 22% от фонда оплаты труда работника, из них 6% тарифа - на формирование пенсионных накоплений, а 16% - на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Пенсионные накопления формируются:

- у работающих граждан 1967 года рождения и моложе – за счет страховых взносов работодателя, уплаченных с 2002 по 2013 года.

- у граждан 1966 года рождения и старше - только за счет добровольных взносов в рамках Программы государственного софинансирования пенсионных накоплений, или же за счет направления средств материнского (семейного) капитала на накопительную пенсию. А если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии.

- у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Важно! С 2014 года по 2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, в размере тарифа 22% от фонда оплаты труда направляются на формирование страховой пенсии.

Как выбрать вариант пенсионного обеспечения: с накопительной или без?

В 2014 и 2015 годах каждый гражданин 1967 года рождения и моложе имел возможность выбрать для себя вариант пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию;

- формировать страховую и накопительную пенсию одновременно.

В зависимости от выбора варианта пенсионного обеспечения тариф страховых взносов на обязательное пенсионное страхование распределяется следующим образом:

Например: До 2014 года заработная плата работника составляет 25 000 рублей в месяц, работодатель направил на его пенсию сумму от фонда оплаты труда в размере: 25 000 рублей х 22% = 5 500 руб., в том числе по тарифу 6% от фонда оплаты труда 1500 рублей – на формирование накопительной пенсии.

Если застрахованное лицо примет решение формировать только страховую пенсию, то на нее будет направлены все 16% от фонда оплаты труда (4000 рублей).

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

Граждане 1967 года рождения и моложе, сделавшие до 31 декабря 2015 года выбор в пользу формирования страховой и накопительной пенсии в системе ОПС, могут в любой момент отказаться от формирования накопительной пенсии и направить 6 процентов страховых взносов на формирование только страховой пенсии.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, которые с 1 января 2014 года впервые начали трудовую деятельность. До 31 декабря года, в котором истекает пятилетний период данные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном) переходе в негосударственный фонд;

- либо обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной управляющей компании.

Как выбрать управляющую компанию (УК) или Негосударственный пенсионный фонд (НПФ)?

Всего в регионе открыто лицевых счетов на 414 тыс. зарегистрированных лиц, из которых у 147 тыс. формируются пенсионные накопления.

За 10 месяцев 2019 было принято на территории республики 98 заявлений о смене страховщика. По сравнению с 2017-2018 годами уменьшение втрое. Связано это с тем, что с 2019 года заявление о выборе страховщика (из ПФР в НПФ, из НПФ в ПФР, из НПФ в НПФ) можно подать только лично в территориальном органе ПФР, через законного представителя или через портал госуслуг.

Граждане вправе передавать средства пенсионных накоплений от одного страховщика другому страховщику для инвестирования на финансовом рынке управляющими компаниями. Страховщиками являются:

- Пенсионный фонд Российской Федерации – инвестирует пенсионные накопления через государственную управляющую компанию “Внешэкономбанк” и частные управляющие компании.

- Негосударственный пенсионный фонд (НПФ).

На сегодня всего действуют 18 управляющих компаний и 33 негосударственных пенсионных фондов.

А если средства находятся в негосударственном пенсионном фонде?

Если средства находятся в НПФ в выписке из индивидуального лицевого счета будет указано только в каком именно НПФ формируется накопительная пенсия, а также сумма средств пенсионных накоплений без учета инвестиционного дохода. Точную сумму пенсионных накоплений можно узнать, обратившись в свой Негосударственный пенсионный фонд.

А если средства находятся в государственной управляющей компании?

Если средства пенсионных накоплений формируются в государственной управляющей компании, то актуальную информацию о пенсионных накоплениях и результатах инвестирования можно узнать в сведениях о состоянии индивидуального лицевого счета по форме СЗИ-ИЛС, обратившись в территориальные органы ПФР, в многофункциональный центр, в личном кабинете на сайте ПФР, на Портале госуслуг и через приложение для смартфона “ПФР Электронные сервисы”.

В чем разница между УК и НПФ?

Если пенсионные накопления находятся в доверительном управлении управляющей компании (УК) или государственной управляющей компании (ГУК), то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР.

Если пенсионные накопления находятся в НПФ, то инвестирование и учет пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

На что нужно обращать внимание при смене страховщика?

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР.

Если гражданин будет осуществлять смену страховщика (переход из ПФР в НПФ, НПФ в ПФР, или из НПФ в НПФ) чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. При этом если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Пример 1. Гражданин подавал заявление о переводе средств в НПФ в 2014 году. Заявление подлежит рассмотрению на следующий год, после его подачи. Его заявление было рассмотрено в 2015 году, в этом же году средства пенсионных накоплений были переданы в НПФ.

Следовательно, с этого года и нужно отсчитывать 5 лет. В нашем примере истечение 5 лет произойдет в 2019 году. Таким образом, именно в 2019 году гражданин может написать новое заявление на смену страховщика. Если это условие будет соблюдено, то потери инвестиционного дохода не будет. Если же он подаст заявление на переход в 2020 и заявление будет рассмотрено положительно в 2021 году, то гражданин потеряет доход за 2020 год.

Пример 2. Гражданка подавала заявление о переводе пенсионных накоплений в НПФ в 2012 году. Ее заявление было рассмотрено в 2013 году, в этом же году средства были переданы в управление выбранного НПФ. Следовательно, 5 лет у нее истекло в 2017 году. Наиболее выгодным годом для смены страховщика для нее был 2017 год. Если же она подаст заявление в 2019 году, то потеряет инвестиционный доход за 2018-2019 годы.

До какого срока и как можно подать заявление о смене страховщика?

С 2019 года подать заявления о смене страховщика (ПФР, НПФ) через портал госуслуг, на сайте ПФР или обратившись в территориальный орган ПФР можно будет в течение всего года, но не позднее 1 декабря текущего года.

Если застрахованное лицо до 1 декабря подал в территориальный орган ПФР заявление о смене страховщика, то он может не позднее 31 декабря отказаться от смены страховщика или заменить на другого. В этом случае он должен уведомить ПФР о своем окончательном решении до 31 декабря.

Если гражданин решил сменить страховщика, что ему необходимо для этого предпринять?

Если вы решили перейти из ПФР в НПФ или из одного НПФ в другой НПФ, то вам необходимо оформить два документа:

- - в Пенсионный фонд России подать заявление о переходе;

- - заключить с выбранным НПФ договор об обязательном пенсионном страховании.

При переводе средств пенсионных накоплений из НПФ в ПФР или при смене управляющей компании достаточно только подать заявление в территориальный орган ПФР. Ваши документы будут рассмотрены до 1 марта года, следующего за годом подачи заявления. В срок до 1 апреля будет произведен перевод средств, а к концу апреля информация о переводе отразится в выписке из индивидуального лицевого счета.

Где можно получить информацию уровня доходности УК и НПФ?

Стоит ли гражданам остерегаться мошенников?

Бдительность необходимо проявлять всегда. Сотрудники Пенсионного фонда России никогда не ходят по квартирам и не предлагают оформление каких-либо документов и заявлений. Обращаем внимание граждан на то, что в качестве агентов НПФ могут выступать сотрудники кредитных организаций, страховых или кадровых агентств, салонов мобильной связи. Необходимо проявлять бдительность при открытии счета, оформлении кредитного договора или договора страхования, при покупке мобильного телефона или поиске работы и внимательно изучать все подписываемые документы. Недобросовестные агенты НПФ могут воспользоваться вашим доверием, паролем в Портал госуслуг, невнимательностью и перевести ваши пенсионные накопления. Необходимо помнить, что перевод средств в негосударственный пенсионный фонд, УК – это право, а не обязанность! Не поддавайтесь на уговоры агентов НПФ о том, что ваши пенсионные накопления, находящиеся в ПФР могут пропасть. Они инвестируются через управляющие компании и выплачиваются застрахованным лицам при достижении пенсионного возраста.

В таком случае гражданам заранее надо позаботиться о выплате своих пенсионных накоплений?

Да, особенно это касается граждан предпенсионного возраста, они должны заранее решить, где они намерены оформлять и получать накопительную пенсию. Если пенсионные накопления формируются в негосударственном фонде, то направлять пакет документов для назначения выплаты из средств пенсионных накоплений необходимо в этот НПФ.

Обращение за выплатой за счет средств пенсионных накоплений:

С 2019 года с учетом повышения пенсионного возраста принципиальных изменений в законодательстве о выплате пенсионных накоплений не произойдет. Они по-прежнему будут выплачивать женщинам и мужчинам, достигшим возраста 55 и 60 лет соответственно, даже, если они не будут еще пенсионерами.

Обратиться за выплатой из средств пенсионных накоплений (единовременная выплата, выплата накопительной пенсии, срочная пенсионная выплата, выплата правопреемникам) необходимо к страховщику, у которого формировались пенсионные накопления (ПФР или НПФ).

Если вы уже пенсионер, но ранее не обращались за выплатой пенсионных накоплений и вашим страховщиком является ПФР, то в этом случае можно обратиться с заявлением об установлении соответствующей выплаты либо через личный кабинет гражданина на сайте Пенсионного фонда России www.pfrf.ru, либо лично в территориальный орган ПФР, который назначил пенсию.

Если вы впервые обращаетесь за назначением пенсии, то может быть одновременно назначена страховая пенсия и определен вид выплаты за счет средств пенсионных накоплений. Заявления будут разные.

Средства пенсионных накоплений можно получить в виде:

- Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- ü граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- ü граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца, либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Пример 3. Пенсионерка, которой исполнилось 50 лет в 2019 году, обратилась за назначением единовременной выплаты средств пенсионных накоплений. Размер страховой пенсии по старости на дату обращения составлял 14 000 рублей. Общая сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета составляла – 200 000 руб.

Порядок расчета единовременной выплаты средств пенсионных накоплений следующий:

1) Определение размера накопительной пенсии по формуле:

где НП- размер накопительной пенсии;

ПН – сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета.

Т – количество месяцев ожидаемого периода выплаты страховой пенсии по старости, которое в 2019 г. составляет 300 месяцев (25 лет).

НП = 200 000/300 = 666,66 руб. – это размер накопительной пенсии.

2) Определение общего размера страховой пенсии и накопительной пенсии:

14 000руб. размер страховой пенсии + 666,66 руб. размер накопительной пенсии = 14666,66 руб. - общий размер страховой и накопительной пенсий.

3) Определение доли накопительной пенсии в общем размере двух пенсий:

666,66 (накопительная пенсия) делится на 14 666,66 (общий размер страховой пенсии и накопительной пенсии) умножается на 100%= 4,5% - это доля накопительной пенсии.

В данном случае доля накопительной пенсии составила меньше 5 %, что дает право на назначение единовременной выплаты средств пенсионных накоплений.

Пенсионерка получит единовременной выплатой средства пенсионных накоплений в сумме 200 000 рублей.

Если доля накопительной пенсии окажется больше 5%, то застрахованное лицо имеет право на назначение срочной пенсионной выплаты или накопительной пенсии.

- Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования накопительной пенсии, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии матери, и дохода от их инвестирования.

- Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2019 года – 21 год (252 месяцев). Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 252 месяца.

Когда можно обратится за единовременной выплатой за счет средств пенсионных накоплений?

С 2015 года пенсионеру можно обратится за единовременной выплатой за счет средств пенсионных накоплений 1 раз в 5 лет. Если первый раз пенсионеру была назначена единовременная выплата до 2015 года, он может обратиться повторно, не дожидаясь истечения 5 лет. Если же после 2015 года, то повторная выплата осуществляется после истечения 5 лет.

Пример 4. Пенсионеру назначена единовременная выплата в 2014 году. При этом пенсионер является участником Программы государственного софинансирования накопительной пенсии и продолжает уплату добровольных страховых взносов на накопительную пенсию. Обратиться повторно за получением средств пенсионных накоплений он может в любое время. Так, если он обратится в 2019 году, то получит средства, накопленные с 2014 года по текущую дату. Если он и дальше продолжит уплату средств, то повторное обращение может быть не раньше 2024 года, т.е. на него уже будет распространяться 5 летний срок. Об этом важно помнить всем гражданам, которые продолжают формировать накопительную пенсию. Меняя страховщика пенсионных накоплений не чаще чем раз в 5 лет, вы сохраните инвестиционный доход и преумножите свои пенсионные накопления. Получить и проверить информацию о состоянии своего лицевого счета в ПФР можно в любое время, в любом месте через мобильное приложение «ПФР Электронные сервисы», в личном кабинете на сайте ПФР и в Портале госуслуг.

Что такое негосударственная пенсия и кто ее получает — спрашивают те, кто уже слышал о грядущих нововведениях в пенсионном законодательстве. До начала реформы пенсионного обеспечения гражданин мог повлиять на размер будущего довольствия только одним способом: найти официальную работу с хорошей «белой» зарплатой и усиленно трудиться как можно дольше. В советское время работать неофициально вовсе было запрещено не только законодательно, но и по моральному кодексу: те, кто не трудились, порицались обществом. Современность диктует свои правила: частный бизнес, фриланс и «серые» заработки, от которых порой невозможно избавиться. Проще работать как есть, чем требовать от работодателя повышения официальной части зарплаты или искать новую работу. Следуя за новыми веяниями, государство пытается наладить закон о пенсиях и сделать его максимально удобным и выгодным для всех.

Законодательная база

Правила и нормы пенсионного обеспечения россиян закреплены в документах:

- ФЗ 173 «О трудовых пенсиях»;

- ФЗ 75 «О негосударственных пенсионных фондах»;

- Региональные законы, предполагающие надбавки и льготы.

В основном законе устанавливаются правила и размеры трудовых пенсий. Они начисляются исходя из отчислений, которые работодатель делал за сотрудника в течение его официальной работы.

Негосударственные пенсионные фонды и личные счета пополнялись до 2015 года из средств работодателей (2% с 2002 по 2004 годы и 6% до 2015 года шло на личный счёт будущего пенсионера). На данный момент рассматриваются поправки в законодательство, касающиеся работы негосударственных накопительных фондов.

Негосударственная пенсия – что это такое

По сути, это средства, которые гражданин сам переводит на свой счёт, чтобы спокойно копить на безбедную старость. Делать отчисления в сам Пенсионный Фонд могут:

- Работодатели из официальной зарплаты;

- Самозанятые;

- Индивидуальные предприниматели.

Просто так человек не может принести часть денег и направить на свой счёт во благо будущего. Но можно участвовать в программах софинансирования. В недалёком будущем это станет проще, как и назначение выплат из накопленного.

В октябре 2019 года в первом чтении был одобрен законопроект 722163-7, содержащий поправки к ФЗ-75. Негосударственные пенсии станут надёжнее и выгоднее государственных.

Основная задача государства – перенаправить вектор народа и объяснить, что на государственную пенсию в развитых странах не живут. Это было преимущество Советского Союза, наряду с бесплатным образованием и лечением, а так же всяческой поддержкой социально незащищённых слоёв населения. В современных реалиях государство не может обеспечить пенсионеров безбедной жизнью, поэтому о будущем довольствии по старости нужно думать задолго до наступления нетрудоспособного возраста.

Плюсы негосударственных фондов:

- Возможность накопить любую сумму и в дальнейшем распорядиться ею по своему усмотрению;

- Возможность увеличивать вклад не только своими собственными деньгами, но и за счёт процентов, которые банк начисляет за право пользоваться деньгами до момента, пока они не будут выведены.

Минусы:

- Высокий риск потерять накопления;

- От будущего пенсионера требуется высокий уровень сознательности и понимания механизмов социального обеспечения.

Где найти негосударственный накопительный фонд

Итак, где находится Государственный Пенсионный Фонд, понятно. Это система из районных, городских и областных отделений, отвечающая требованиям к структуре гос.организаций. Где искать НПФ?

Сегодня в РФ зарегистрировано 58 негосударственных накопительных фондов. Они есть как самостоятельные единицы (Пенсионный фонд электроэнергетики, Газфонд, Лукойл Гарант, Согласие и тд), так и в составе привычных нам банков (Сбербанк, ВТБ и др).

Перевести свои накопления можно в любой, но лучше выбирать тот, что надёжнее. Они отличаются степенью известности, начисляемым процентом и тд. Общее правило одно: снять деньги можно только по достижению пенсионного возраста и официальному начислению трудовой или социальной пенсии.

Зачем переводить? Государственный фонд просто хранит деньги у себя и никак их не использует. Негосударственные структуры пользуются накопленными средствами как своими активами, за что ежегодно индексируют сумму на счёте, повышая на некоторый процент. Даже если вообще не проводить никаких манипуляций с накоплениями и не преумножать их, они будут расти за счёт процента по вкладу.

Однако, при всей политике государства в отношении накопительной части пенсии, НПФ остаются непопулярными, и добровольных отчислений происходит сравнительно мало. Почему? Потому что граждане не привыкли вкладывать заработок неизвестно куда на непонятно длительный срок. Копить на старость – это до сих пор не модно, хотя пенсионная реформа началась ещё в 2000 году. За 20 лет облик «типичного пенсионера» из старушки в платочке с копейками в ладони превратился в работающего и активно отдыхающего гражданина с целями, надеждами и мечтами. Но россияне по-прежнему не верят негосударственным фондам и не пользуются возможностью отложить на будущее.

Меры поддержки от государства: законопроект 722163-7

Цель изменений – убедить граждан, что их пенсия зависит в первую очередь от них, и только потом от государства. Базовая часть пенсии, которую назначает государство из бюджета, хоть и индексируется регулярно, но остаётся намного ниже прожиточного уровня и может считаться лишь приятным бонусом.

Какие изменения грядут в области личных накоплений на будущую пенсию?

- Изменение возраста, когда можно оформить выплаты. Сейчас – это возраст нетрудоспособности (на 2020 год – 56,5 лет для женщин и 61,5 лет для мужчин). По новому проекту накопительные выплаты можно будет оформить, как раньше, в 55 и 60 лет соответственно.

- У состоящих в НПФ предпенсионеров (люди за 5 лет до наступления официальной нетрудоспособности) появится возможность получать выплаты раньше, как это делают льготники: инвалиды, работники Крайнего севера, люди некоторых профессий.

- Самозанятые, индивидуальные предприниматели, безработные и даже простые наёмные работники и иностранцы смогут свободно копить на будущую пенсию, добавляя деньги на свой счёт. Кстати, эти выплаты не облагаются налогом, поэтому на них и сейчас можно оформить налоговый вычет.

- За негосударственной пенсией смогут обращаться даже те, кто не накопил ИПК и стаж, будет достаточно нетрудоспособного возраста.

Как получать выплаты сейчас?

Негосударственная пенсия доступна и современным пенсионерам, получить её можно одним из способов:

- Оформить разовую выплату. Сделать это могут льготники, лица, оформившие социальную пенсию (не накопившие балл и стаж) и те, у кого накопления слишком маленькие. Если разделить накопления на 120 или 258 месяцев, то полученная сумма будет ниже, чем 5% от назначенной пенсии.

- Оформить срочные выплаты. Деньги, которые есть у пенсионера на счёте, будут разделены на 120 месяцев (10 лет), а полученное число станет прибавкой к официальной пенсии.

- Оформить пожизненные выплаты. В этом случае сумма накоплений делится на 258 и выплачивается регулярно.

Что можно делать с негосударственной пенсией трудоспособному?

- Можно пополнять счёт в НПФ путём личных добровольных отчислений. Кроме того, на счёт можно перевести деньги с материнского капитала.

- Можно перевести свои средства из Пенсионного Фонда в негосударственную структуру. Для этого нужно прийти в выбранный фонд и написать там заявление.

- Можно перевести деньги из одного НПФ в другой. Делается это так же по заявлению в желаемом фонде.

- Ждать пенсионного возраста, следить за изменениями в законодательстве и планировать, как распорядиться собственным капиталом.

Заключение

Негосударственная пенсия – это, по сути, долгосрочный вклад, который нельзя снять до наступления определённых обстоятельств, но можно завещать или пополнить. Раньше счета пополнялись автоматически за счёт отчисления работодателя. С 2015 года на эту процедуру введён мораторий, а все средства заморожены – то есть, не пополняются в обязательном порядке. Но если раньше работодатель отчислял на накопительную часть всего 6% от зарплаты работника, то теперь работник в праве сам решать, сколько денег он может отложить. Если законопроект примут во втором и третьем чтении, это станет новым серьёзным этапом в пенсионном законодательстве.

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Читайте также: