Пенсионные фонды накопительной пенсии ржд

Помимо государственного института, деятельность по пенсионному обеспечению граждан нашей страны осуществляют порядка сотни негосударственных организаций. Среди них НПФ Благосостояние, учрежденный Российскими железными дорогами более двух десятилетий назад и неизменно занимающий лидирующие позиции на рынке пенсионных услуг по ряду показателей.

Показатели деятельности НПФ Благосостояние

Некоммерческая организация НПФ Благосостояние зарегистрирована в 1996 году. Важнейшим элементом ее деятельности является реализация социальной политики, направленной на работников железнодорожной отрасли.

Наряду с корпоративными предложениями, которыми могут воспользоваться лишь работники холдинга РЖД, фонд предлагает индивидуальные программы пенсии (НПО).

НПФ Благосостояние - самый крупный фонд нашей страны. В нем состоит 1,2 миллиона человек. Число участников, которым НПФ Благосостояние выплачивает дополнительные пенсии, превышает 354 тысячи.

Объём пенсионных резервов фонда составляет 346 миллиардов рублей. Собственное имущество оценено в 357 миллиардов рублей.

Рейтинг надежности

Доходность фонда

Доходность - важнейший показатель, по которому можно судить об успешности финансовых операций фонда, а значит, и о грамотном распоряжении деньгами его участников.

Для накопления пенсии доходность НПФ должна быть выше уровня инфляции. Как правило, стабильные, серьезные фонды показывают годовую доходность в 8-10%.

Среднее значение доходности НПФ Благосостояние с 2003 по 2016 год составило 8,9%, а в 2016 году достигло 10% годовых.

Пенсия в НПФ Благосостояние

Как уже было сказано выше, в НПФ Благосостояние есть две программы НПО:

- корпоративная;

- индивидуальная.

И первый, и второй вариант предполагает начисление на счета клиентов дохода, обеспеченного фондом в результате инвестиционных операций. Рассмотрим подробнее каждый из пакетов.

Для работников РЖД

Корпоративная пенсионная система, являясь одним из элементов социальной политики РЖД, позволяет сотрудникам вместе с работодателем сформировать для себя дополнительную пенсию. Достаточно подать заявление в отдел кадров предприятия и выбрать наиболее удобную пенсионную схему.

Работники РЖД вправе самостоятельно выбрать пенсионную схему и менять ее раз в год при необходимости

В течение каждого года (пока пенсия не назначена) клиент имеет право однократно сменить схему. Перечисляемый взнос работодателя рассчитывается следующим образом.pdf.

Размер дополнительной пенсии сотрудников РЖД по корпоративной программе в НПФ Благосостояние

Участники корпоративных предложений НПФ Благосостояние начинают получать дополнительную пенсию, когда:

- достигают пенсионного возраста;

- им назначается досрочная страховая пенсия по старости или по инвалидности;

- увольняются из РЖД.

Стоит отметить также, что для назначения отраслевой пенсии сотрудникам РЖД нужно вносить в НПФ Благосостояние средства не менее пяти лет.

Индивидуальные пенсионные схемы

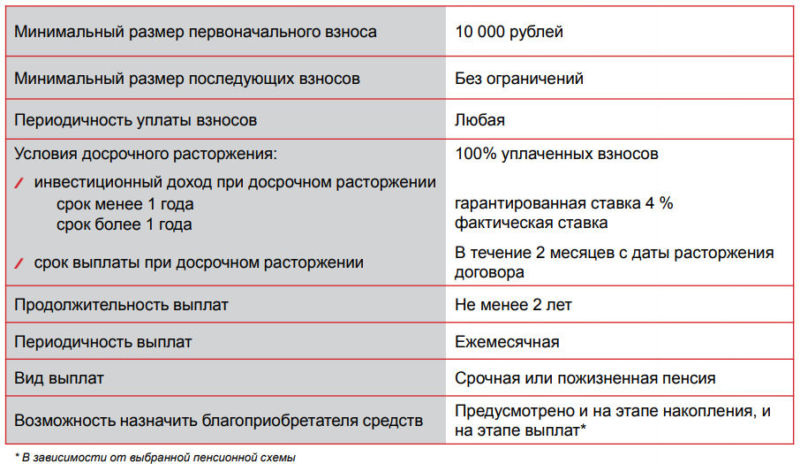

Индивидуальная пенсионная программа - это соглашение, заключаемое между физическим лицом и НПФ Благосостояние. На его основании создается персональный счет, на который владелец вносит денежные средства. Сумма взносов и их периодичность не регламентированы. Фонд, в свою очередь, инвестирует деньги клиента, а по результатам инвестиций начисляет доход.

Участие в программе предполагает уплату первоначального взноса в размере не менее 10 тысяч рублей.

При досрочном расторжении договора внесенная на счет сумма возвращается в течение двух месяцев в полном объеме. Если соглашение действовало более года, фонд начислит фактическую ставку, если менее - 4%.

Каждый желающий вправе воспользоваться индивидуальной пенсионной схемой НПФ Благосостояние для увеличения своей пенсии в будущем

Выплаты накопительной части пенсии НПФ Благосостояние производит ежемесячно в течение не менее двух лет. Предусмотрена также и пожизненная пенсия. Клиенты вправе назначить благоприобретателя средств как во время накопления, так и в период получения выплат.

Заявление на перевод накопительной части пенсии

Для вступления в НПФ Благосостояние сотрудникам РЖД достаточно обратиться в кадровую службу предприятия, заполнить подписной лист и составить заявление об удержании взносов из заработной платы. Форма заявления определена локальными нормативными актами фонда.

Лица, трудовая деятельность которых не связана с РЖД, могут получить консультативную помощь и расчет ключевых параметров программы в офисе НПФ Благосостояние. Для заключения соглашения им потребуется документ, удостоверяющий личность и СНИЛС.

Личный кабинет НПФ Благосостояние

Личный кабинет представляет собой онлайн-сервис, доступный всем состоящим в НПФ Благосостояние лицам при соблюдении двух условий:

- договор НПО вступил в силу;

- клиент подписал заявление на подключение к сервису.

Заявление можно оформить в отделе кадров (для участников НПФ Благосостояние, занятых в РЖД) или в филиале фонда, предъявив паспорт и пенсионное свидетельство.

Бланк заявления на получение доступа к личному кабинету НПФ Благосостояние можно скачать здесь.pdf. Заполненный документ следует отправить в адрес любого филиала фонда, предварительное заверив подпись у нотариуса.

На указанный в заявлении почтовый электронный адрес придет пароль от личного кабинета. В качестве логина используется номер СНИЛС клиента. При личном обращении в отделение фонда данные для входа в кабинет выдаются сразу.

В случае исполнения сторонами установленных договором обязательств или расторжения соглашения доступ к личному кабинету ограничивается.

Как узнать свои накопления в фонде

Существует три способа, позволяющих узнать свои накопления в НПФ Благосостояние:

- Самым доступным является личный кабинет клиента. Помимо осуществления контроля состояния персонального счета посредством кабинета можно воспользоваться рядом дополнительных опций.

- Личное обращение в отделение - еще один способ узнать свои накопления. Выписка по счету оформляется специалистами фонда при предъявлении паспорта.

- Запрос на получение данных о своих накоплениях так же можно направить почтой РФ. По умолчанию для ответа используется адрес, содержащийся в договоре НПО. Однако при необходимости в письме можно указать и другой адрес назначения.

Адреса филиалов НПФ Благосостояние

В состав НПФ Благосостояние входит 72 филиала. Головной офис располагается в Москве по адресу ул. Малая Дмитровка, д.10 (индекс 127006).

- контактный телефон: +7 (499) 262 33 36;

- номер горячей линии: 8 (800) 775 15 20;

- e-mail: npf@npfb.ru.

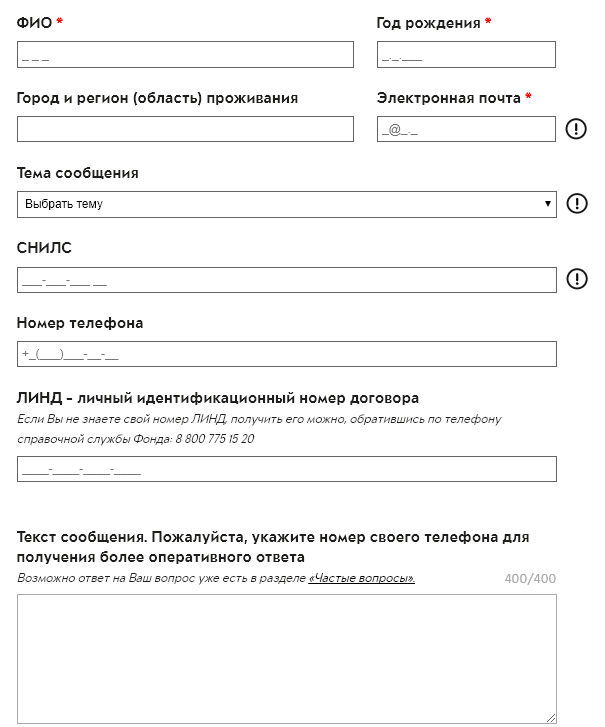

На сайте также предусмотрена форма обратной связи.

Кроме телефона горячей линии и электронной почты, связаться со специалистами фонда и получить нужную информацию можно через форму обратной связи на сайте

Отзывы клиентов фонда

Заключение

Подводя итог, отметим, что НПФ Благосостояние - надежный фонд, которому доверяют свое будущее более миллиона человек. Комплексный подход к инвестированию средств позволяет обеспечивать высокий уровень доходности пенсионных накоплений при минимальных рисках. Сегодня средний размер отраслевой пенсии работников РЖД составляет почти 9 тысяч рублей.

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

22 ноября 2019 12:11

Застрахованные лица в системе обязательного пенсионного страхования должны владеть вопросами о своих пенсионных накоплениях, о негосударственных пенсионных фондах и о смене управляющей компании. Есть те, кто вовсе забывает, с каким страховщиком у них заключен договор на управление средствами пенсионных накоплений. Это важный вопрос, который касается каждого, особенно молодых.

Как и где можно узнать данную информацию?

Узнать о своих накоплениях, в том числе о страховщике можно, получив выписку из своего индивидуального лицевого счета на Портале госуслуг, через личный кабинет на сайте ПФР, мобильное приложение ПФР или обратившись в Клиентскую службу ПФР.

Что такое пенсионные накопления и из чего они формируются?

Пенсионные накопления – это средства, которые формируются за счет сумм страховых взносов работодателя, перечисляемых на накопительную пенсию работника в системе обязательного пенсионного страхования и дохода от их инвестирования.

Сегодня работодатели платят страховые взносы по тарифу 22% от фонда оплаты труда работника, из них 6% тарифа - на формирование пенсионных накоплений, а 16% - на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Пенсионные накопления формируются:

- у работающих граждан 1967 года рождения и моложе – за счет страховых взносов работодателя, уплаченных с 2002 по 2013 года.

- у граждан 1966 года рождения и старше - только за счет добровольных взносов в рамках Программы государственного софинансирования пенсионных накоплений, или же за счет направления средств материнского (семейного) капитала на накопительную пенсию. А если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии.

- у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Важно! С 2014 года по 2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, в размере тарифа 22% от фонда оплаты труда направляются на формирование страховой пенсии.

Как выбрать вариант пенсионного обеспечения: с накопительной или без?

В 2014 и 2015 годах каждый гражданин 1967 года рождения и моложе имел возможность выбрать для себя вариант пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию;

- формировать страховую и накопительную пенсию одновременно.

В зависимости от выбора варианта пенсионного обеспечения тариф страховых взносов на обязательное пенсионное страхование распределяется следующим образом:

Например: До 2014 года заработная плата работника составляет 25 000 рублей в месяц, работодатель направил на его пенсию сумму от фонда оплаты труда в размере: 25 000 рублей х 22% = 5 500 руб., в том числе по тарифу 6% от фонда оплаты труда 1500 рублей – на формирование накопительной пенсии.

Если застрахованное лицо примет решение формировать только страховую пенсию, то на нее будет направлены все 16% от фонда оплаты труда (4000 рублей).

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

Граждане 1967 года рождения и моложе, сделавшие до 31 декабря 2015 года выбор в пользу формирования страховой и накопительной пенсии в системе ОПС, могут в любой момент отказаться от формирования накопительной пенсии и направить 6 процентов страховых взносов на формирование только страховой пенсии.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, которые с 1 января 2014 года впервые начали трудовую деятельность. До 31 декабря года, в котором истекает пятилетний период данные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном) переходе в негосударственный фонд;

- либо обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной управляющей компании.

Как выбрать управляющую компанию (УК) или Негосударственный пенсионный фонд (НПФ)?

Всего в регионе открыто лицевых счетов на 414 тыс. зарегистрированных лиц, из которых у 147 тыс. формируются пенсионные накопления.

За 10 месяцев 2019 было принято на территории республики 98 заявлений о смене страховщика. По сравнению с 2017-2018 годами уменьшение втрое. Связано это с тем, что с 2019 года заявление о выборе страховщика (из ПФР в НПФ, из НПФ в ПФР, из НПФ в НПФ) можно подать только лично в территориальном органе ПФР, через законного представителя или через портал госуслуг.

Граждане вправе передавать средства пенсионных накоплений от одного страховщика другому страховщику для инвестирования на финансовом рынке управляющими компаниями. Страховщиками являются:

- Пенсионный фонд Российской Федерации – инвестирует пенсионные накопления через государственную управляющую компанию “Внешэкономбанк” и частные управляющие компании.

- Негосударственный пенсионный фонд (НПФ).

На сегодня всего действуют 18 управляющих компаний и 33 негосударственных пенсионных фондов.

А если средства находятся в негосударственном пенсионном фонде?

Если средства находятся в НПФ в выписке из индивидуального лицевого счета будет указано только в каком именно НПФ формируется накопительная пенсия, а также сумма средств пенсионных накоплений без учета инвестиционного дохода. Точную сумму пенсионных накоплений можно узнать, обратившись в свой Негосударственный пенсионный фонд.

А если средства находятся в государственной управляющей компании?

Если средства пенсионных накоплений формируются в государственной управляющей компании, то актуальную информацию о пенсионных накоплениях и результатах инвестирования можно узнать в сведениях о состоянии индивидуального лицевого счета по форме СЗИ-ИЛС, обратившись в территориальные органы ПФР, в многофункциональный центр, в личном кабинете на сайте ПФР, на Портале госуслуг и через приложение для смартфона “ПФР Электронные сервисы”.

В чем разница между УК и НПФ?

Если пенсионные накопления находятся в доверительном управлении управляющей компании (УК) или государственной управляющей компании (ГУК), то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР.

Если пенсионные накопления находятся в НПФ, то инвестирование и учет пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

На что нужно обращать внимание при смене страховщика?

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР.

Если гражданин будет осуществлять смену страховщика (переход из ПФР в НПФ, НПФ в ПФР, или из НПФ в НПФ) чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. При этом если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Пример 1. Гражданин подавал заявление о переводе средств в НПФ в 2014 году. Заявление подлежит рассмотрению на следующий год, после его подачи. Его заявление было рассмотрено в 2015 году, в этом же году средства пенсионных накоплений были переданы в НПФ.

Следовательно, с этого года и нужно отсчитывать 5 лет. В нашем примере истечение 5 лет произойдет в 2019 году. Таким образом, именно в 2019 году гражданин может написать новое заявление на смену страховщика. Если это условие будет соблюдено, то потери инвестиционного дохода не будет. Если же он подаст заявление на переход в 2020 и заявление будет рассмотрено положительно в 2021 году, то гражданин потеряет доход за 2020 год.

Пример 2. Гражданка подавала заявление о переводе пенсионных накоплений в НПФ в 2012 году. Ее заявление было рассмотрено в 2013 году, в этом же году средства были переданы в управление выбранного НПФ. Следовательно, 5 лет у нее истекло в 2017 году. Наиболее выгодным годом для смены страховщика для нее был 2017 год. Если же она подаст заявление в 2019 году, то потеряет инвестиционный доход за 2018-2019 годы.

До какого срока и как можно подать заявление о смене страховщика?

С 2019 года подать заявления о смене страховщика (ПФР, НПФ) через портал госуслуг, на сайте ПФР или обратившись в территориальный орган ПФР можно будет в течение всего года, но не позднее 1 декабря текущего года.

Если застрахованное лицо до 1 декабря подал в территориальный орган ПФР заявление о смене страховщика, то он может не позднее 31 декабря отказаться от смены страховщика или заменить на другого. В этом случае он должен уведомить ПФР о своем окончательном решении до 31 декабря.

Если гражданин решил сменить страховщика, что ему необходимо для этого предпринять?

Если вы решили перейти из ПФР в НПФ или из одного НПФ в другой НПФ, то вам необходимо оформить два документа:

- - в Пенсионный фонд России подать заявление о переходе;

- - заключить с выбранным НПФ договор об обязательном пенсионном страховании.

При переводе средств пенсионных накоплений из НПФ в ПФР или при смене управляющей компании достаточно только подать заявление в территориальный орган ПФР. Ваши документы будут рассмотрены до 1 марта года, следующего за годом подачи заявления. В срок до 1 апреля будет произведен перевод средств, а к концу апреля информация о переводе отразится в выписке из индивидуального лицевого счета.

Где можно получить информацию уровня доходности УК и НПФ?

Стоит ли гражданам остерегаться мошенников?

Бдительность необходимо проявлять всегда. Сотрудники Пенсионного фонда России никогда не ходят по квартирам и не предлагают оформление каких-либо документов и заявлений. Обращаем внимание граждан на то, что в качестве агентов НПФ могут выступать сотрудники кредитных организаций, страховых или кадровых агентств, салонов мобильной связи. Необходимо проявлять бдительность при открытии счета, оформлении кредитного договора или договора страхования, при покупке мобильного телефона или поиске работы и внимательно изучать все подписываемые документы. Недобросовестные агенты НПФ могут воспользоваться вашим доверием, паролем в Портал госуслуг, невнимательностью и перевести ваши пенсионные накопления. Необходимо помнить, что перевод средств в негосударственный пенсионный фонд, УК – это право, а не обязанность! Не поддавайтесь на уговоры агентов НПФ о том, что ваши пенсионные накопления, находящиеся в ПФР могут пропасть. Они инвестируются через управляющие компании и выплачиваются застрахованным лицам при достижении пенсионного возраста.

В таком случае гражданам заранее надо позаботиться о выплате своих пенсионных накоплений?

Да, особенно это касается граждан предпенсионного возраста, они должны заранее решить, где они намерены оформлять и получать накопительную пенсию. Если пенсионные накопления формируются в негосударственном фонде, то направлять пакет документов для назначения выплаты из средств пенсионных накоплений необходимо в этот НПФ.

Обращение за выплатой за счет средств пенсионных накоплений:

С 2019 года с учетом повышения пенсионного возраста принципиальных изменений в законодательстве о выплате пенсионных накоплений не произойдет. Они по-прежнему будут выплачивать женщинам и мужчинам, достигшим возраста 55 и 60 лет соответственно, даже, если они не будут еще пенсионерами.

Обратиться за выплатой из средств пенсионных накоплений (единовременная выплата, выплата накопительной пенсии, срочная пенсионная выплата, выплата правопреемникам) необходимо к страховщику, у которого формировались пенсионные накопления (ПФР или НПФ).

Если вы уже пенсионер, но ранее не обращались за выплатой пенсионных накоплений и вашим страховщиком является ПФР, то в этом случае можно обратиться с заявлением об установлении соответствующей выплаты либо через личный кабинет гражданина на сайте Пенсионного фонда России www.pfrf.ru, либо лично в территориальный орган ПФР, который назначил пенсию.

Если вы впервые обращаетесь за назначением пенсии, то может быть одновременно назначена страховая пенсия и определен вид выплаты за счет средств пенсионных накоплений. Заявления будут разные.

Средства пенсионных накоплений можно получить в виде:

- Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- ü граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- ü граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца, либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Пример 3. Пенсионерка, которой исполнилось 50 лет в 2019 году, обратилась за назначением единовременной выплаты средств пенсионных накоплений. Размер страховой пенсии по старости на дату обращения составлял 14 000 рублей. Общая сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета составляла – 200 000 руб.

Порядок расчета единовременной выплаты средств пенсионных накоплений следующий:

1) Определение размера накопительной пенсии по формуле:

где НП- размер накопительной пенсии;

ПН – сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета.

Т – количество месяцев ожидаемого периода выплаты страховой пенсии по старости, которое в 2019 г. составляет 300 месяцев (25 лет).

НП = 200 000/300 = 666,66 руб. – это размер накопительной пенсии.

2) Определение общего размера страховой пенсии и накопительной пенсии:

14 000руб. размер страховой пенсии + 666,66 руб. размер накопительной пенсии = 14666,66 руб. - общий размер страховой и накопительной пенсий.

3) Определение доли накопительной пенсии в общем размере двух пенсий:

666,66 (накопительная пенсия) делится на 14 666,66 (общий размер страховой пенсии и накопительной пенсии) умножается на 100%= 4,5% - это доля накопительной пенсии.

В данном случае доля накопительной пенсии составила меньше 5 %, что дает право на назначение единовременной выплаты средств пенсионных накоплений.

Пенсионерка получит единовременной выплатой средства пенсионных накоплений в сумме 200 000 рублей.

Если доля накопительной пенсии окажется больше 5%, то застрахованное лицо имеет право на назначение срочной пенсионной выплаты или накопительной пенсии.

- Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования накопительной пенсии, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии матери, и дохода от их инвестирования.

- Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2019 года – 21 год (252 месяцев). Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 252 месяца.

Когда можно обратится за единовременной выплатой за счет средств пенсионных накоплений?

С 2015 года пенсионеру можно обратится за единовременной выплатой за счет средств пенсионных накоплений 1 раз в 5 лет. Если первый раз пенсионеру была назначена единовременная выплата до 2015 года, он может обратиться повторно, не дожидаясь истечения 5 лет. Если же после 2015 года, то повторная выплата осуществляется после истечения 5 лет.

Пример 4. Пенсионеру назначена единовременная выплата в 2014 году. При этом пенсионер является участником Программы государственного софинансирования накопительной пенсии и продолжает уплату добровольных страховых взносов на накопительную пенсию. Обратиться повторно за получением средств пенсионных накоплений он может в любое время. Так, если он обратится в 2019 году, то получит средства, накопленные с 2014 года по текущую дату. Если он и дальше продолжит уплату средств, то повторное обращение может быть не раньше 2024 года, т.е. на него уже будет распространяться 5 летний срок. Об этом важно помнить всем гражданам, которые продолжают формировать накопительную пенсию. Меняя страховщика пенсионных накоплений не чаще чем раз в 5 лет, вы сохраните инвестиционный доход и преумножите свои пенсионные накопления. Получить и проверить информацию о состоянии своего лицевого счета в ПФР можно в любое время, в любом месте через мобильное приложение «ПФР Электронные сервисы», в личном кабинете на сайте ПФР и в Портале госуслуг.

Накопительная пенсия есть у всех железнодорожников? Кто имеет на нее право?

Накопительная пенсия, в дополнение к обязательной страховой, формируется у граждан 1967 года рождения и моложе. Пенсионные накопления можно перевести в негосударственный пенсионный фонд (НПФ), который будет инвестировать средства и начислять инвестиционный доход на личный счет каждого клиента, увеличивая таким образом сумму накоплений. В дальнейшем эти деньги будут выплачиваться в виде накопительной пенсии.

Исторически сложилось, что очень многие железнодорожники обслуживаются в НПФ «БУДУЩЕЕ», который имеет общую историю с НПФ «БЛАГОСОСТОЯНИЕ». В 2014 году Совет НПФ «БЛАГОСОСТОЯНИЕ» принял решение выделить бизнес по обязательному пенсионному страхованию, в рамках которого и формируются пенсионные накопления, в отдельный фонд. Так был создан фонд «БЛАГОСОСТОЯНИЕ ОПС». В 2015 году он был переименован в НПФ «БУДУЩЕЕ».

Я являюсь клиентом НПФ «БЛАГОСОСТОЯНИЕ», но в прошлом году мне пришло письмо от НПФ «БУДУЩЕЕ». Так в каком фонде моя пенсия?

Важно понимать, что вы можете быть клиентом одновременно обоих фондов. У холдинга «РЖД» сегодня существует корпоративная пенсионная программа – именно такую пенсионную программу реализует НПФ «БЛАГОСОСТОЯНИЕ». НПФ «БУДУЩЕЕ», в свою очередь, управляет государственной накопительной пенсией работников отрасли, которая формируется в системе обязательного пенсионного страхования (ОПС). То есть фонды не исключают друг друга, а работают каждый в своем направлении.

Кто из сотрудников железнодорожных предприятий обслуживается в фонде?

Все, кто заключал в свое время договоры именно обязательного пенсионного страхования с НПФ «БЛАГОСОСТОЯНИЕ» и НПФ «БУДУЩЕЕ» («БЛАГОСОСТОЯНИЕ ОПС»). Если вы не уверены, что являетесь клиентом НПФ «БУДУЩЕЕ», но хотите выяснить этот вопрос, вы можете задать свой вопрос специалистам фонда по горячей линии 8 (800) 707 15 20.

Но ведь работники железнодорожных предприятий могут перевести свою накопительную пенсию из НПФ «БУДУЩЕЕ» в другой фонд?

Конечно, вопрос управления пенсионными накоплениями – личное дело каждого, поэтому накопительную пенсию можно перевести в любой другой негосударственный пенсионный фонд. Но при этом стоит помнить, что при переходе из одного НПФ в другой фонд или государственную управляющую компанию (ВЭБ) раньше, чем через пять лет после заключения договора, вы можете потерять инвестиционный доход. Именно поэтому стоит относиться к выбору НПФ со всей ответственностью и выбирать надежный и проверенный фонд, который станет вашим партнером на долгие годы. Сегодня НПФ «БУДУЩЕЕ» обслуживает 4 млн клиентов по всей России, и значительная часть из них – работники железнодорожной отрасли, чье доверие мы очень ценим.

Что делать, если человек заключал договор, но не получает никаких уведомлений – ни писем, ни звонков, ни сообщений?

Скорее всего, клиенту просто нужно проверить персональные данные, которые он предоставлял в фонд. Возможно, за последнее время у него что-то менялось – адрес или контактный телефон – но в НПФ «БУДУЩЕЕ» он сообщить об этом забыл. Чтобы мы своевременно информировали клиентов о деятельности фонда, нам необходимо быть в курсе таких изменений. Сообщить о них можно любым удобным способом: по телефону горячей линии 8 (800) 707 15 20, в «Личном кабинете» на сайте или в одном из отделений фонда.

А если клиенту неудобно идти в отделение фонда – не получается найти время, то как можно получить консультацию?

Сегодня НПФ «БУДУЩЕЕ» большое внимание уделяет качеству обслуживания клиентов – мы стремимся, чтобы вам было удобно с нами общаться и вы оперативно могли задать все свои вопросы и получить на них ответы. Есть несколько вариантов обращения, и каждый может выбрать удобный именно для него. Первый из них – телефонная горячая линия по номеру 8 (800) 707 15 20, звонок на этот номер бесплатный по всей России. Операторы максимально подробно ответят на все ваши вопросы и при необходимости подскажут, какие бумаги необходимо оформить и как это лучше сделать. Второй вариант – сервис «Онлайн-консультант», который работает на официальном сайте фонда. Вы просто задаете ваш вопрос через специальную форму на сайте и получаете на него ответ. Кроме того, мы всегда на связи в социальных сетях – «Одноклассниках», «ВКонтакте», Facebook, Twitter. Напишите нам, и специалисты фонда оперативно помогут вам решить возникший вопрос.

Еще одна возможность – сервис «Личный кабинет» на сайте фонда, для входа в кабинет понадобится только номер страхового пенсионного свидетельства (СНИЛС) и паспорт.

В «Личном кабинете» вы сможете увидеть, сколько средств уже накопилось на вашем личном счете.

Могут ли железнодорожники быть уверены в надежности НПФ «БУДУЩЕЕ»?

Деятельность НПФ «БУДУЩЕЕ», как и любого другого фонда, контролирует целый ряд государственных ведомств и негосударственных структур: Банк России, Министерство труда и социальной защиты, Министерство финансов, внешний независимый контроль и контроль внутри фонда.

НПФ «БУДУЩЕЕ» входит в систему гарантирования прав застрахованных лиц. Для того чтобы стать участником этой системы, фонд должен пройти множество проверок, и сам факт вступления в нее говорит о высокой надежности НПФ. Поэтому сегодня пенсионные накопления железнодорожников находятся под управлением надежного фонда с большим опытом работы

Во что НПФ «БУДУЩЕЕ» вкладывает деньги клиентов? Какова инвестиционная политика фонда?

Наш основной принцип – сохранность средств клиентов, прозрачность и профессиональный подход к управлению пенсионными средствами. Фонд инвестирует средства в надежные активы: государственные ценные бумаги, акции крупнейших российских компаний, банковские депозиты, инфраструктурные проекты. Важно, что все инвестиции находятся под контролем государства – законом установлен список инвестиционных инструментов и ценных бумаг, в которые НПФ может вкладывать средства клиентов.

НПФ «БУДУЩЕЕ» не рискует средствами своих клиентов ради более высокой доходности за короткий период – мы стремимся сохранить и преумножить пенсионный капитал наших клиентов за счет вложения в надежные долгосрочные активы. В этом, кстати, и заключается особенность пенсионных денег: они вкладываются в долгосрочные проекты, которые приносят должную доходность на длительном отрезке времени. Именно поэтому доходность любого НПФ необходимо рассматривать не по итогам полугодия или года, а за 7–10 лет.

Корпоративная пенсия назначается, если одновременно соблюдены следующие условия:

* Если страховой стаж на дату увольнения составил менее 60 месяцев, то его можно увеличить за счет уплаты дополнительных личных взносов.

** Предусматривается возможность назначения и выплаты корпоративной пенсии участнику-вкладчику без увольнения из компании в случае его перевода по его просьбе с должности, относящейся к категории «руководители», на нижеоплачиваемую должность, относящуюся к категории «специалисты», «служащие» или «рабочие».

Размер негосударственной пенсии рассчитывается из общей суммы, которая накопится на индивидуальном пенсионном счете за время участия в корпоративной пенсионной системе. Эта сумма, в свою очередь, складывается из нескольких составляющих. Во-первых, это личные взносы участника и взносы работодателя. Во-вторых, это инвестиционный доход, который негосударственный пенсионный фонд ежегодно начисляет на всю сумму, накопленную на счете.

В-третьих, это дополнительные личные взносы, которые может делать каждый участник-вкладчик корпоративной пенсионной системы. Кроме того, при назначении корпоративной пенсии учитывается наличие отраслевых наград.

Также следует отметить, что при расчете размера ежемесячной негосударственной пенсии учитывается ставка ежегодной доходности 4% на весь период выплаты, то есть будущий доход.

Сделать предварительный расчет размера будущей пенсии можно, воспользовавшись сервисом «Пенсионный калькулятор» или обратившись в ближайший филиал АО «НПФ «БЛАГОСОСТОЯНИЕ».

Существует несколько вариантов выплаты пенсии: пожизненный, срочный (на указанный период) и поэтапный. От выбранного периода будет зависеть и сумма ежемесячной выплаты: чем он меньше, тем выше размер ежемесячной корпоративной пенсии. Но важно понимать, что в случае со срочной пенсией выплаты по истечении установленного срока прекратятся, а потребность в дополнительном доходе останется.

Пожизненная пенсия – это наиболее востребованный вариант выплат: участник-вкладчик будет получать корпоративную пенсию в дополнение к государственной на протяжении всей жизни.

В случае выбора срочной пенсии участник-вкладчик сам выбирает срок, в течение которого будут производиться выплаты, — например, 10 лет.

Еще один вариант – поэтапная выплата пенсии, «по ступеньке». Его могут выбрать участники-вкладчики, оформляющие срочную пенсию с периодом выплаты не менее 14 лет для женщин и 10 лет для мужчин. В этом случае период выплаты пенсии делится на два равных этапа. В течение первого этапа пенсия выплачивается в повышенном размере — 160% от рассчитанной ежемесячной суммы пожизненной негосударственной пенсии. А на втором этапе размер выплаты будет определяться исходя из оставшихся на пенсионном счете средств.

Работники, уволившиеся до того, как их страховой стаж составил 5 лет, могут компенсировать недостающий период стажа путем уплаты дополнительных личных пенсионных взносов.

При этом размер каждого взноса должен быть не меньше двукратного размера ежемесячной материальной помощи, которую компания выплачивает неработающим пенсионерам при стаже работы на железнодорожном транспорте свыше 30 лет. Количество месяцев, в течение которых участник-вкладчик уплачивает дополнительные взносы после увольнения из РЖД, будет включено в страховой стаж.

При назначении негосударственной пенсии учитывается наличие отраслевых наград.

Решение о повышении выплат пенсионерам принимает Совет директоров, основываясь на финансовых показателях по итогам деятельности за прошедший год. При этом повышение выплат для наименее социально защищенных групп пенсионеров проводится регулярно.

Например, в 2018 году на 70% увеличен размер выплаты получателям, которым негосударственная пенсия была назначена в 2017 году в связи с установлением I группы инвалидности, в 2016 году было принято решение индексировать на 15% пенсии получателям, которым на 1 января 2014 года исполнилось от 70 до 79 лет. В 2015 году выплаты были увеличены для пенсионеров в возрасте от 70 лет, а также инвалидам, ветеранам ВОВ и другим категориям пенсионеров.

Согласно российскому налоговому законодательству на этапе выплаты негосударственной пенсии налог на доходы физических лиц удерживается. Однако НДФЛ взимается с части выплачиваемых пенсионеру средств, сформированной за счет взносов работодателя. С части пенсии, сформированной за счет личных взносов работника, НДФЛ не взимается.

Контролируйте состояние своего счета, пользуясь сервисом «Личный кабинет». Для получения доступа к личному кабинету необходимо обратиться в отдел кадров либо в ближайший филиал фонда.

Подключите бесплатный сервис «СМС-информирование», чтобы получать важную информацию о вашей будущей пенсии.

Автор: Матушевская Лариса. Экономист. Опыт работы на руководящих должностях в производственной сфере. Дата: 6 февраля 2019. Время чтения 6 мин.

Сотрудникам РЖД выплачивается дополнительная пенсия при достижении пенсионного возраста и профильном стаже более 5 лет. Размер платежей ежегодно индексируется, предусмотрены доплаты за особые заслуги. Все корпоративные схемы основаны на паритетном принципе: взносы удерживаются с зарплаты, компания их удваивает. Выплаты осуществляются на выбор пожизненно, фиксированными платежами или ступенчато. Средний размер железнодорожной пенсии в 2017 г. составил 8 900 руб.

ОАО «РЖД» реализует корпоративное пенсионное обеспечение сотрудников совместно с НПФ «БЛАГОСОСТОЯНИЕ» с 1999 г., выступая гарантом в части финансирования. В системе зарегистрировано более 595 000 сотрудников железной дороги, получают пенсионные платежи 308 000 бывших железнодорожников.

Условия получения пенсии РЖД

Условия назначения корпоративной пенсии РЖД, требования к участникам негосударственной системы, размер взносов и платежей устанавливаются:

Нормам этих документов подчиняются все структурные подразделения без права внесения правок.

Рис. 1. Участником программы НПО «БЛАГОСОСТОЯНИЕ» может стать любой сотрудник, независимо от должности и размера зарплаты

Выплаты назначаются работникам, имеющим стаж более 5 лет, при условии:

- достижения пенсионного возраста, установленного ФЗ-№400 «о страховых пенсиях»;

- оформления досрочной железнодорожной пенсии;

- установления нерабочей группы инвалидности.

Если участник системы, имеющий 5-летний стаж, увольняется из РЖД ранее достижения пенсионного возраста, за ним сохраняется право на получение корпоративной пенсии при условии, что он остается участником системы НПО, то есть не выходит из НПФ.

При отсутствии необходимого стажа претендент на дополнительное негосударственное обеспечение может продолжить вносить личные взносы, что даст возможность увеличить выработку. Размер взносов в этом случае не может быть меньше двукратного размера материальной помощи, которая выплачивается пенсионерам РЖД при стаже 30 лет.

Учитывая негативное отношение работников к проводимой реформе, предусматривающей повышение общепринятого возраста выхода на заслуженный отдых, руководством компании было принято решение сохранить возрастные критерии для выплаты корпоративной пенсии для тех, кто:

- вступил в систему НПО до 1 января 2019 г.;

- согласился на перевод при достижении предпенсионного возраста на более низкооплачиваемую должность.

Железнодорожники, соответствующие таким критериям, могут получать одновременно заработную плату и негосударственную пенсию.

Корпоративные пенсионные планы

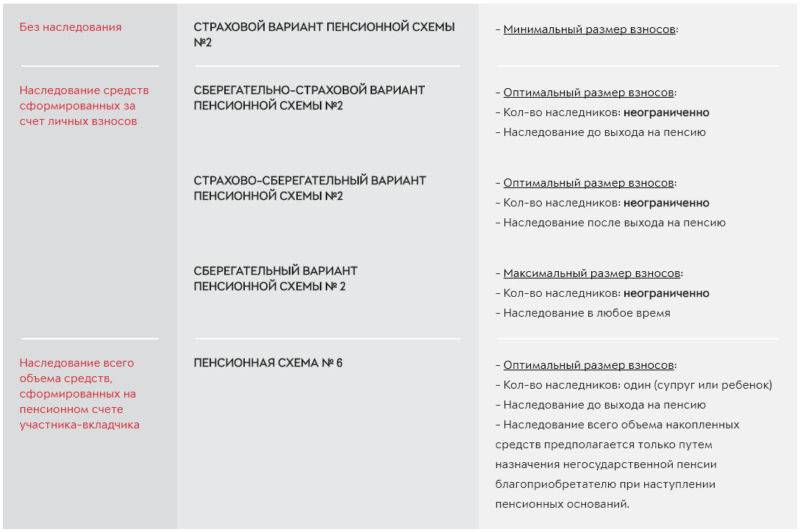

При вступлении в систему участник может выбрать любую схему или ее вариант.

Рис. 2. Деньги вкладчиков инвестируются фондом в прибыльные проекты

По состоянию на 2019 г., действует:

- 4 варианта пенсионного плана №2:

- Страховой вариант – без права передачи прав благоприобретателю.

- Сберегательный – с правом наследования средств.

- Сберегательно-страховой – наследование возможно до даты назначения негосударственных выплат.

- Страхово-сберегательный – предусматривает перечисление денег благоприобретателю после назначения дополнительного обеспечения.

- Пенсионная схема №6 – сберегательно-страховая пожизненная.

От выбранного типа пенсионной схемы зависит размер взносов, определяемый в процентном выражении к заработной плате. 1 раз в год участник может поменять пенсионный план.

Система работает на паритетных принципах – предусмотрено долевое участие работника и работодателя. Независимо от типа плана, взносы удерживаются с заработной платы. Компания софинансирует программу, то есть удваивает отчисления. Кроме обязательного платежа с заработной платы, работник может направить на индивидуальный счет частично или полностью средства компенсируемого социального пакета.

Период получения выплат

Ежемесячный платеж зависит от выбранного варианта выплаты:

- Пожизненное обеспечение – наиболее востребованный тип, так как платежи от железной дороги пенсионер будет получать на протяжении всей жизни.

- Срочная пенсия – участник самостоятельно определяет, на протяжении какого периода он будет получать платежи.

- Поэтапные платежи – схема «по ступеньке» предусматривает на первом этапе выплату 160% от расчетного пожизненного обеспечения, на втором – определяется из остатка средств на счету. Такой тип платежей возможен при выборе срочной схемы, превышающей 10 лет для мужчин и 14 лет для женщин.

Рис. 3. Ступенчатая схема выплат

В течение 4 месяцев с даты назначения выплат участник имеет право изменить период получения денег, для чего в адрес фонда направляется заявление.

Размер корпоративной пенсии РЖД

Размер выплат рассчитывается исходя из выбранной схемы с учетом:

- личных средств на счету;

- финансов, перечисленных предприятием;

- инвестиционного дохода;

- наличия особых наград, дающих право на доплату;

- доходности будущих периодов по ставке 4%.

По решению Совета директоров корпоративные платежи для некоторых категорий пенсионеров РЖД могут увеличиваться:

- В 2015 г. была проведена индексация выплат пенсионерам старше 70 лет, инвалидам, ветеранам ВОВ.

- В 2016 г. на 15% увеличили выплаты пенсионерам, которым на начало 2014 г. исполнилось 70–79 лет.

- В 2018 г. инвалидам 1 группы, которые начали получать пенсию в 2017 г., выплаты проиндексировали на 70%.

Рис. 4. Пенсионные выплаты могут увеличиваться за особые заслуги перед РЖД

Кроме ежегодной индексации, предусмотрено увеличение негосударственного обеспечения за особые достижения в отрасли. Участникам, имеющим награды, предусмотрена доплата:

- 10% – «За безупречный труд на железнодорожном транспорте 30 лет»;

- 15% – «За безупречный труд на железнодорожном транспорте 40 лет».

- 20% – «Почетный железнодорожник ОАО РЖД, «Почетный железнодорожник».

- 40% – дважды «Почетный железнодорожник ОАО РЖД или «Почетный железнодорожник» от Минтранса России во время работы в компании.

Согласно отчетам НПФ «БЛАГОСОСТОЯНИЕ», выплаты пенсионерам-железнодорожникам ежегодно увеличиваются.

Таблица 1. Средний размер негосударственного пенсионного обеспечения

| Год | Средний размер корпоративной пенсии, руб. |

| 2008 | 2 736 |

| 2009 | 3 499 |

| 2010 | 4 029 |

| 2011 | 4 760 |

| 2012 | 5 104 |

| 2013 | 5 400 |

| 2014 | 6 000 |

| 2015 | 7 900 |

| 2016 | 8 700 |

| 2017 | 8 900 |

Источник: сайт фонда «БЛАГОСОСТОЯНИЕ»

График 1. Динамика средних выплат по негосударственной пенсионной программе РЖД. Источник: сайт фонда «БЛАГОСОСТОЯНИЕ»

Следует учитывать, что на этапе выплаты с части средств, перечисленных работодателем, удерживается НДФЛ. В то же время личные финансы, перечисленные на формирование корпоративной пенсии, налогообложению не подлежат. Кроме этого, участник системы имеет право на налоговый вычет.

Порядок оформления корпоративной пенсии РЖД

Участие в системе НПО РЖД основано на принципе добровольного вступления. Поэтому желающие получать корпоративную пенсию обязаны:

- присоединиться к договору и стать вкладчиком путем подачи документов в адрес НПФ «БЛАГОСОСТОЯНИЕ»;

- подать заявление в отдел кадров об удержании взносов с заработной платы.

Взносы удерживаются с зарплаты в установленном пенсионным планом размере. Доплата, предусмотренная программой софинансирования, перечисляется на индивидуальный счет участника автоматически.

При желании железнодорожник может самостоятельно пополнить свой индивидуальный счет. Для контроля состояния своего счета можно воспользоваться сервисом «Личный кабинет», доступ к которому предоставляется при обращении в филиал фонда или отдел кадров предприятия. Кроме этого, для участников НПО предусмотрено подключение к СМС-информированию, позволяющему получать всю важную информацию, касающуюся исполнения обязательств по договору.

Эксперты НПФ «БЛАГОСОСТОЯНИЕ» рассказывают в видеоролике, что такое железнодорожная корпоративная пенсия:

Читайте также: