Перечисления в пенсионный фонд в беларуси

Организации и ИП задолжали, по данным за май, больше 20 миллионов рублей по взносам в Фонд соцзащиты. Это означает, что, если они не погасят долги, их работники могут потерять часть страхового стажа, который нужен для трудовой пенсии. Сами работники чаще всего даже не догадываются об этом. Вместе с тем у каждого белоруса есть возможность проверить, сколько страховых взносов за него заплатили наниматели, запросив выписку из индивидуального лицевого счета. Сделать это можно в том числе онлайн. Судя по всему, услуга пользуется спросом: в Фонде соцзащиты рассказывают, что в прошлом году поступило около 600 тысяч электронных запросов на получение такой выписки.

FINANCE.TUT.BY разбирался, каким образом белорусы могут получить информацию о своих страховых взносах и как эта система устроена у наших соседей, а также поинтересовался у эксперта, почему такая информация должна быть легкодоступной и чем ее не помешало бы дополнить.

Снимок носит иллюстративный характер. Фото: Александра Квиткевич, TUT.BY

Где и как я могу получить информацию о своих пенсионных отчислениях?

Это можно сделать тремя способами. Первый — прийти с паспортом и свидетельством социального страхования в любое отделение Фонда соцзащиты или в многофункциональный центр обслуживания в Минске (ул. Толбухина, 6). Там вам выдадут распечатанную выписку из вашего индивидуального лицевого счета.

Второй способ — получить распечатанную выписку в одном из отделений «Белпочты» или «Белтелекома», которые уполномочены предоставлять электронные услуги с помощью общегосударственной автоматизированной информационной системы (ОАИС). Таких отделений более 260 по всей стране, их список есть в рубрике «Е-сервисы» на корпоративном портале Фонда соцзащиты и на его официальном сайте. Для этого тоже понадобятся паспорт и свидетельство социального страхования.

Наконец, третий способ — запросить эти сведения на Едином портале электронных услуг www.portal.gov.by. Здесь все можно сделать уже онлайн. Если вы собираетесь воспользоваться порталом впервые, то сначала нужно либо обзавестись электронной цифровой подписью (мы подробно рассказывали о том, как это сделать), либо обратиться с паспортом в любую службу «Одно окно» и получить там уникальный идентификатор (то есть логин и пароль). Сделать это надо только один раз. Потом с помощью этого логина и пароля можно авторизоваться на портале электронных услуг и получить доступ не только к информации о своих уплаченных страховых взносах, но и к другим услугам, которые предоставляют разные госорганы (например, проверить, есть ли вы в базе не занятых в экономике, зарегистрировать временно находящегося в Беларуси иностранца и так далее).

Чтобы получить информацию о страховых взносах, на портале электронных услуг нужно зайти в раздел «Физлицам», выбрать раздел «Работа и занятость», а в нем — услугу «Предоставление сведений о датах приема и увольнения застрахованного лица и суммах выплат, на которые начислены страховые взносы в отношении его самого». Другой способ — просто набрать в поиске код услуги (для физлиц это 3.25.02-ф).

В Фонде соцзащиты рассказывают, что информация о страховых взносах стала доступна на портале во втором полугодии 2016-го и с каждым годом пользуется все большим спросом.

— Если после запуска в 2016 году у нас было около 100 электронных запросов, поступивших через Единый портал электронных услуг, то за прошлый год — около 600 тысяч, — отмечает заместитель управляющего Фондом соцзащиты Юлия Бердникова.

Снимок носит иллюстративный характер. Фото: Reuters

Какую именно информацию я получу?

В выписке из лицевого счета будет указана личная информация (Ф.И.О., дата рождения, страховой номер индивидуального лицевого счета), сведения о нанимателе, который уплачивал за вас обязательные страховые взносы (УНП, наименование организации), данные о периодах занятости, размерах начисленных и уплаченных страховых взносов.

— В частности, это дата приема на работу к нанимателю, дата увольнения и ежемесячные суммы выплат, на которые начислены страховые взносы в этот период трудовой деятельности, — поясняет Юлия Бердникова.

С 2019 года работодатели (именно они являются плательщиками обязательных страховых взносов) начали предоставлять эту информацию раз в квартал. Раньше она подавалась раз в год.

— Для нас это хорошо тем, что мы можем своевременно отслеживать, все ли у человека благополучно с формированием страхового стажа, уплачены ли страховые взносы в полном объеме. И сам человек также получил возможность регулярно мониторить, правильно ли его работодатель отчисляет страховые взносы, на основании которых у него формируются пенсионные права, а также право на выплату семейных пособий, оплату временной нетрудоспособности, — отмечает Юлия Бердникова.

Сведения из индивидуального лицевого счета могут пригодиться и для других целей. Например, с письменного согласия физлица их могут предоставлять еще и юрлицам. Чаще всего это банки или лизинговые компании, которые заключили договоры с Национальным центром электронных услуг на предоставление доступа к электронным услугам ОАИС.

— Допустим, вы оформляете кредит или приобретаете что-то в лизинг. Вместо справки о доходах кредитор может запросить сведения из вашего индивидуального лицевого счета. Данные сведения подтверждают, что вы официально трудоустроены и получаете зарплату в определенном размере. Вам не придется приносить справку о размере заработка с работы, — приводит пример специалист.

По ее словам, в марте этого года Совмин утвердил положение о порядке заверения на бумажном носителе информации, которая получена из информационных систем через ОАИС. Правительство разрешило информационным посредникам — Белпочте и Белтелекому — заверять распечатки с этой информацией, они имеют юридическую силу, их можно предъявить где-либо как официальный документ.

Снимок носит иллюстративный характер. Фото: Александра Квиткевич, TUT.BY

Сколько стоит эта услуга?

Фонд соцзащиты является владельцем информационного ресурса, в котором аккумулируются сведения обо всех работающих в Беларуси. Он не взимает плату за предоставление этих данных. Соответственно, в отделениях Фонда получить выписку из своего лицевого счета можно бесплатно как в электронном виде, так и на бумаге.

На Едином портале электронных услуг за предоставление сведений о состоянии своих пенсионных отчислений нужно будет заплатить 42 копейки (платежи принимаются через ЕРИП), а в отделениях «Белпочты» или «Белтелекома» — 1,98 рубля. Эти тарифы устанавливают Национальный центр электронных услуг, «Белпочта» и «Белтелеком» соответственно.

Будут ли в выписке данные о взносах за все годы стажа?

Персонифицированный учет страховых взносов в Беларуси начали вести с 1 января 2003 года. Соответственно, в выписке из лицевого счета будут видны отчисления начиная с 2003 года — то есть на данный момент за 17 последних лет стажа. Информация о работе и заработке до 2003 года подтверждается записями в трудовой книжке и справками о заработке для исчисления пенсии, которые выдает работодатель.

— Таким образом, когда человек приближается к наступлению пенсионного возраста, то до 2003 года страховой стаж подтверждается сведениями на бумажном носителе (предоставляется трудовая книжка и справки о заработке), за периоды работы с 1 января 2003 года — выпиской из индивидуального лицевого счета, — объясняет Юлия Бердникова.

По словам специалиста, в России в аналогичной ситуации решили пойти по пути оцифровки данных, подтверждающих накопленный страховой стаж до начала персонифицированного учета (в России его начали вести в 2002 году), но это «очень непростая задача».

— Эти сведения нужно запросить на бумажном носителе, внести их в базу, проконтролировать, чтобы все было верно переведено в электронный вид, сдать документы в архив. К процессу оцифровки нужно подойти очень рационально и грамотно, как с организационной, так и с технической точки зрения, — комментирует Юлия Бердникова.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

Можно ли будет со временем узнать больше данных для будущей пенсии?

Конечно, по данным о размерах уплаченных страховых взносов можно сделать вывод о том, платил ли их работодатель в полном объеме и платил ли вообще. Но еще более полезной могла бы быть и другая информация: например, о страховом стаже (который нужен для того, чтобы не остаться без трудовой пенсии) или пенсионном коэффициенте (от него зависит размер пенсии).

В Минтруда рассказали, что сейчас прорабатывается вопрос о создании информационного сервиса, который позволит рассчитывать персональный страховой стаж работников.

— О сроках внедрения этого сервиса пока еще говорить рано. Задумка сама по себе очень хорошая — полноценный расчет страхового стажа за период всей трудовой деятельности гражданина, то есть включая и за период до 1 января 2003 года, — говорят в ведомстве. — Для пенсионной системы очень важно, чтобы люди интересовались формированием своих пенсионных прав заблаговременно. В частности, продолжительностью наработанного ими страхового стажа, который имеет правоустанавливающее значение. Потому мы стремимся к созданию соответствующего информационного сервиса, который помогал бы работнику планировать будущую пенсию, понимать, на какую пенсию он может рассчитывать.

В Минтруда напомнили, что условный размер пенсии можно рассчитать с помощью пенсионного калькулятора на Портале соцзащиты. Но чтобы им воспользоваться, нужно примерно представлять свой пенсионный коэффициент. Точно рассчитать его самому невозможно.

Какую информацию о своих пенсионных счетах могут получить жители России, Украины и Литвы

Жители России могут узнать о состоянии своего лицевого счета в пенсионном фонде на Портале государственных и муниципальных услуг («Госуслуги»). Для этого нужно зарегистрироваться или авторизоваться на портале и сделать соответствующий запрос. Выписка предоставляется бесплатно в режиме реального времени.

Пока россиянам в такой выписке доступно гораздо больше сведений, чем белорусам. Как и у нас, в ней тоже есть данные о периодах работы у разных нанимателей и суммах страховых взносов, уплаченных за эти периоды. Однако помимо этого в российской выписке также можно увидеть свои пенсионные баллы (аналог нашего пенсионного коэффициента) и количество лет, месяцев и дней стажа. Отдельно указан стаж работы, дающий право на досрочную пенсию. Также в выписке есть информация о стаже до 2002 года (то есть до появления в России персонифицированного учета).

Также в результате пенсионной реформы 2002 года часть пенсии в России сделали накопительной. Человек сам мог решить, хочет он перечислять все страховые взносы в государственный Пенсионный фонд или же переводить часть в накопительный фонд по выбору. Соответственно, в выписке можно увидеть сумму взносов, которая пошла на накопительную пенсию, их индексацию и даже результат инвестирования. Правда, отметим, что в 2014 году накопительную пенсию в России заморозили до 2022-го. Это означает, что в это время страховые взносы всех работающих россиян полностью отправляются в государственный пенсионный фонд.

Наконец, самое интересное, что есть в выписке, — это расчет суммы пенсии с учетом накопленного стажа и пенсионных баллов. Понятно, что он ориентировочный и сумма будет меняться по мере накопления стажа, но получить примерное представление о своей будущей пенсии все равно можно.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

В Украине информацию о своих пенсионных отчислениях и стаже можно получить на портале электронных услуг Пенсионного фонда. Там тоже сначала нужно зарегистрироваться с помощью электронной цифровой подписи или регистрационного кода, который нужно получить в территориальном органе фонда. Данные, которые будут доступны, — это количество лет, месяцев и дней страхового стажа, периоды работы у разных работодателей и размер доходов за каждый месяц, с которого уплачивались страховые взносы.

Жители Литвы могут проверить свой стаж и накопленные пенсионные баллы на сайте «Содры» (местный аналог нашего Фонда соцзащиты).

— Очень важно, чтобы работающие жители, которые платят налоги, видели, что они получают в обмен. Новые данные о стаже и накопленных баллах предоставляют жителям необходимую информацию. Эти данные мы обновляем каждых полгода и информируем, какое право на пенсию у человека появилось, — цитирует издание delfi.lt представителя «Содры» Эвалдаса Микутиса.

Эксперт: «Люди начинают задумываться о стаже и пенсии ближе к пенсионному возрасту, поэтому важно доносить такую информацию до всех»

По мнению академического директора исследовательского центра BEROC Катерины Борнуковой, возможность увидеть свои пенсионные отчисления — это хорошо, поскольку «люди часто не догадываются об их размерах».

— В расчетниках указан только 1% взносов, удержанных из зарплаты. В итоге люди могут даже не знать, что по факту работодатели заплатили за них гораздо больше. С другой стороны, это знание вряд ли сильно изменит поведение людей. Все знают, что у нас очень слабая связь между выплаченными страховыми взносами и той пенсией, на которую человек может рассчитывать. Поэтому с точки зрения пользы эта информация, к сожалению, вряд ли даст много, но она все равно важна с точки зрения открытости. На мой взгляд, открытость в вопросах отчислений в пользу государства имеет большое значение, было бы хорошо, если бы человек мог, например, посмотреть, сколько налогов он заплатил и на что они пошли.

Катерина Борнукова подчеркивает, что для людей «особенно важно получать ту информацию, которая может каким-то образом повлиять на их решения», а потому помимо данных об уплаченных взносах было бы полезно также предоставлять данные о накопленном страховом стаже.

— Страховой стаж нужен для того, чтобы выйти на пенсию, но при этом человек может не знать, что потерял какую-то часть стажа из-за того, что, например, десять лет назад его наниматель не платил страховые взносы. В результате в последний момент он выясняет, что не сможет выйти на пенсию тогда, когда собирался, и получать будет гораздо меньше. Поэтому у людей должна быть возможность узнать об этом заранее и предпринять какие-то меры. Кроме того, люди чаще всего в принципе начинают задумываться о стаже и пенсии ближе к пенсионному возрасту, когда вариантов повлиять на ситуацию у них остается не так много. На мой взгляд, такую информацию важно доносить всеми возможными способами: например, регулярно рассылать ее всем жителям страны, если бы существовал какой-то дешевый и простой способ сделать это.

Также, по мнению Катерины Борнуковой, не помешал бы и реально работающий пенсионный калькулятор, который мог бы показать, какой примерно будет пенсия, рассчитанная по действующей формуле, если продолжать работать с нынешней зарплатой до пенсионного возраста.

— Это тоже очень важно, потому что люди часто не понимают, как пенсия рассчитывается, откуда она берется. Возможно, это было бы толчком в сторону осознания того, что можно зарабатывать много и делать большие отчисления, а впоследствии получить пенсию на 20 рублей выше среднего. А это, в свою очередь, могло бы побудить людей подтолкнуть государство к пересмотру пенсий в сторону большей дифференциации по уровню дохода, — считает Катерина Борнукова.

Страховые взносы в ФСЗН – это регулярно уплачиваемые, обязательные отчисления от заработной платы и иных подобных доходов. Из сумм этих взносов финансируются пенсии, больничные листы и другие социальные выплаты. Порядок начисления и уплаты страховых взносов регулируется действующим законодательством Республики Беларусь. В частности такой порядок прописан в Законе Республики Беларусь «Об обязательных страховых взносах в Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь» от 29 февраля 1996 года. В этом же документе даны основные определения, обозначен перечень лиц имеющих непосредственное отношение к действию Закона, прописаны их обязанности и ответственность за неисполнение Закона. Также информацию об обязательных страховых взносах можно найти на сайте Фонда социальной защиты населения Республики Беларусь www.ssf.gov.by .

Обязанность уплачивать страховые взносы возлагается на:

- Работодателей;

- Наемных работников;

- Физических лиц самостоятельно уплачивающих взносы;

- Белорусское республиканское унитарное страховое предприятие «Белгосстрах».

В качестве работодателей в Законе рассматриваются:

- Юридические лица всех организационных форм, индивидуальные предприниматели, нотариусы, адвокаты и физические лица, заключающие с наемными работниками трудовые и гражданско-правовые договора;

- Организации, предоставляющие работу на основании членства в них.

В законодательстве существует понятие обязательных страховых взносов. Это их минимальная величина, рассчитываемая как процент от доходов. Кроме того, существует и «абсолютный минимум» взносов, который вычисляется по общему принципу от величины минимальной зарплаты. Максимальное ограничение также существует: до 01.01.2015 применялась четырехкратная величина средней заработной платы работников в республике за месяц, предшествующий месяцу, за который уплачиваются взносы в Фонд; с 01.01.2015 установлена пятикратная величина средней зарплаты.

Некоторые виды доходов не являются источником выплаты взносов в ФСЗН. Их список утвержден Постановлением №115 Совета министров Республики Беларусь от 25.01.1999 года с последующими дополнениями и изменениями.

Обязательные страховые взносы по своему назначению делятся на:

- Взносы на пенсионное страхование – 29%;

- Взносы на социальное страхование – 6%.

Размер обязательных пенсионных взносов определяется законодательно и имеет разную величину в зависимости от категории предприятия. В настоящий момент такие отчисления составляют:

- Для работодателей производящих сельскохозяйственную продукцию, если ее доля составляет более половины общего объема производства – 25% от начисленной заработной платы;

- Для объединений инвалидов, садовых товариществ, потребительских кооперативов и приравненных к ним организаций – 5%;

- Для всех работодателей, не включенных в две вышеприведенные категории – 28%;

- Для наемных работников – 1% вне зависимости от категории работодателя.

На практике взносы наемных работников удерживаются из суммы заработной платы, и уплачиваются вместе со взносами удерживаемыми с работодателей

Платежи по пенсионному страхованию не начисляются на зарплату работников инвалидов I и II групп.

Обязательные страховые взносы на социальное страхование составляют 6% от начисленной зарплаты. Их уплата полностью ложится на работодателей вне зависимости от рода деятельности, организационной формы и прочих обстоятельств.

Отдельного упоминания заслуживает система регулирования величины обязательных страховых взносов индивидуальных предпринимателей.

Для ИП расчет таких платежей следует производить по общей системе от величины минимальной зарплаты по стране. За 2019 год размер взноса за 12 месяцев составил 1 386 рублей. Нетрудно посчитать, что эта величина получается от сложения 35%-х отчислений (29% – пенсионное и 6% – социальное страхование) от сумм минимальных зарплат в соответствующие месяцы. Предприниматель вправе самостоятельно увеличить размер выплат. Благодаря этому должны вырасти будущие пенсионные платежи. Однако, в отсутствие системы накопительных пенсий, мало кто соглашается платить сверх необходимого.

Сроки уплаты взносов по обязательному страхованию также регулируются на законодательном уровне:

- При работе по трудовым договорам сроком уплаты взносов является дата выплаты заработной платы;

- При работе по гражданско-правовым договорам – момент выплаты вознаграждения по ним. Но не позднее дня выплаты зарплаты за прошедший месяц.

- Небольшим коммерческим организациям (со среднесписочной численность до 100 человек) позволяется платить взносы раз в квартал, не позже установленной даты выплаты зарплаты за последний месяц квартала;

- При назначении пенсии работодатель уплачивает взносы в течение 5 дней со дня подачи работником соответствующего заявления;

- Для индивидуальных предпринимателей сроком обязательной оплаты взносов назначено 1 марта года, следующего за отчетным.

Такой важный для граждан вопрос, как пенсия, Россия и Беларусь решили сообща, заключив в январе 2006 года специальный договор, регулирующий взаимоотношения государств в социальной сфере. В документе, который вступил в силу в марте 2007 года, досконально рассматривается вопрос предоставления пенсии россиянам и белорусам, решившим сменить место жительства.

Перспективы российских и белорусских пенсионеров

У каждого российского или белорусского гражданина пенсионного возраста при смене места жительства на другую страну (одну из двух) есть право выбора получения социальных выплат из таких вариантов:

- Согласно нормам, установленным договором.

- Согласно законодательству страны гражданства.

От переехавшего получателя пенсии требуется обращение в соответствующий орган, ПФ или управление, с заявлением о назначении ему пенсионных выплат, в котором будет отражен выбор из двух предложенных выше вариантов.

Что представляет собой договор?

В основе документа, датированного 2006 годом, лежит принцип пропорциональности. Это означает, что каждая из стран-участниц назначает гражданам пенсию на тот период, который белорус или россиянин работал на ее территории.

Так выглядит пенсионное удостоверение республики Беларусь

При этом речь идет исключительно о страховой пенсии. Пункты соглашения не относятся к социальным выплатам. Имеются в виду начисления по таким поводам:

- выслуге лет;

- потере кормильца;

- инвалидности;

- возрасту.

В расчет не берется стаж, который был приобретен гражданами на территории СССР до 13.03.1992.

Принцип оплаты по договору

Все, кто желает получать пенсию на основании российско-белорусского социального соглашения, могут самостоятельно рассчитать ее значение. Выплата будет складываться из двух составляющих:

- За стаж, который был приобретен соискателем в период после 13.03.92. Если гражданин трудился в РФ, начисление будет делать Российская Федерация, если в РБ — Республика Беларусь. Если гражданин частично совершал трудовую деятельность в одной стране, а частично в другой, оба государства будут принимать участие в начислении ему пенсии в соответствии с годами, наработанными на их территории.

- За стаж, который был приобретен до указанной даты в Светском Союзе. Платить данный отрезок обязуется та страна, на территории которой гражданин зарегистрирован. То есть россиянин на территории своей страны получает пенсию за указанный промежуток времени в России. Если он захочет переехать и прописаться в Беларуси, бремя оплаты пенсии за советский стаж ляжет на РБ.

Платить за стаж, приобретенный до 1992 года, обязуется та страна, на территории которой гражданин зарегистрирован

Решение, каким путем идти, принимает пенсионер.

Принцип оплаты по закону государства гражданской принадлежности

Выбор пенсии, выплачиваемой по закону своей страны, означает, что гражданин, живя, к примеру, в России, но являясь гражданином Беларуси, может получать свою белорусскую пенсию в полном объеме. Важным условием является то, что решение о выборе типа пенсионного обеспечения может приниматься единожды. По законам стран пересмотру оно не подлежит.

Виды пенсионного обеспечения в РФ

Сумма пенсии, начисленной в другом государстве, поступает раз в квартал (последний месяц) на банковский счет пенсионера в валюте государства проживания.

Социальные пенсии

Получатели социальных пенсий должны принимать во внимание тот факт, что все вышеперечисленное к данному виду выплат не имеет отношения. Такой вид пенсии можно оформить и получать только на территории страны проживания в четком соответствии с ее законодательством. При переезде в другую страну выплата будет прекращена.

Смотрите видео: Кто может получать социальную пенсию.

Пенсии военных

Такое понятие, как «военная пенсия» в социальном договоре, заключенном между Россией и Беларусью, не рассматривается. Ни на военнослужащих, ни на граждан, приравниваемых к ним, договор не распространяется.

Для военных пенсионеров актуален другой документ, подписанный большинством государств СНГ, в том числе Россией и Беларусью, — Соглашение о пенсионном обеспечении данной категории, датированное маем 1992 года.

Согласно документу военные, вышедшие в отставку, получают пенсию в соответствии с законодательством страны, на территории которой они постоянно проживают.

Это означает, что белорусский военный пенсионер, прописанный на территории России, будет получать пенсию, начисляемую за выслугу лет по российским нормам. И, наоборот, получение выплат россиянами данной категории, прописанными на территории РБ, будет соответствовать нормам белорусского законодательства.

Подробнее о пенсии военных в Республике Беларусь можно узнать на сайте.

Что нужно сделать для получения пенсии при переезде?

И в России, и в Беларуси алгоритм действий переехавших пенсионеров примерно одинаков.

Смотрите видео: Как начисляется российская пенсия при переезде.

Действия белорусов при переезде в РФ

- Убедиться, что на вас распространяется действие договора.

- Выбрать вариант оплаты пенсии.

- Обратиться с необходимыми документами в отделение пенсионного фонда, расположенное в зоне вашего проживания.

- Получать пенсию.

Действия россиян при переезде в РБ

- Проверяете, подпадаете ли вы под нормы договора.

- Выбираете тип пенсионного обеспечения.

- Подаете документы и заявление в Комитет по труду, занятости и социальной защиты.

- Получаете пенсию раз в квартал.

Документы, прилагаемые к заявлению

Вместе с заявлением в пенсионный орган обязательно нужно подать:

- Подтверждение наличия стажа.

- Справку о размере заработка.

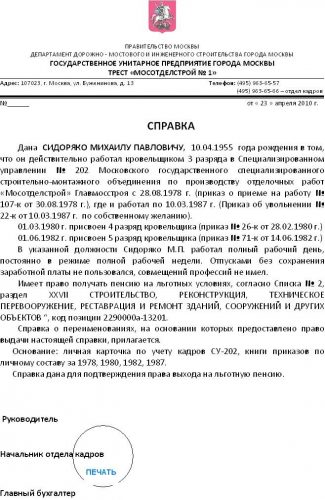

Образец справки о наличии стажа

Остальное зависит от индивидуальных обстоятельств. К примеру, для работающих пенсионеров важно предоставление документального подтверждения факта продолжения трудовой деятельности.

Заключение

Важно учитывать законодательные нормы стран. Так, в России женщины выходят на заслуженный отдых в 55 лет, мужчины — в 60. В Беларуси пенсионный возраст каждый год повышается на полгода до достижения возрастной границы: женщинами — 58 лет, мужчинами — 63. На настоящий момент женщины выходят на пенсию в 56 лет, а мужчины в 61 год.

Изменения пенсионного возраста в разных странах

Значение также имеет размер страхового стажа. В России на 2020 год он должен быть не менее девяти лет. Кроме того, в РФ гражданам начисляют пенсионные баллы. К 2025 году минимум для получения пенсии должен будет равняться 30 баллам.

Информация для индивидуальных предпринимателей, адвокатов, нотариусов о порядке и сроках уплаты обязательных страховых взносов, представлении документов персонифицированного учета

Порядок уплаты обязательных страховых взносов (далее – взносы) регулируется Положением об уплате обязательных страховых взносов, взносов на профессиональное пенсионное страхование и иных платежей в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь, утвержденным Указом Президента Республики Беларусь от 16.01.2009 № 40.

Постановка на учет в качестве плательщика взносов осуществляется в органах Фонда по месту жительства индивидуального предпринимателя автоматически со дня внесения записи о государственной регистрации в Единый государственный регистр юридических лиц и индивидуальных предпринимателей (ЕГР).

Доход для исчисления взносов за периоды осуществления деятельности определяется самостоятельно, но не менее суммы размеров минимальной заработной платы (в 2019 году – 330 рублей, с 1 января 2020 г. – 375 рублей), установленной и проиндексированной в соответствии с законодательством.

Размеры взносов составляют:

29% на случай достижения пенсионного возраста, инвалидности и потери кормильца (пенсионное страхование);

6% на случай временной нетрудоспособности, беременности и родов, рождения ребенка, ухода за ребенком в возрасте до 3 лет, смерти застрахованного лица или члена его семьи (социальное страхование).

Перечисление взносов производится единым платежом 35% (29%+6%). Код платежа 03512.

Минимальный размер суммы, причитающейся к уплате за 2019 год – 1 386 рублей– в случае осуществления деятельности в течение всего года.

Уплата взносов осуществляется в течение года, но не позднее 1 марта года, следующего за отчетным годом. Обязательные страховые взносы, поступившие в бюджет фонда после 1 марта, относятся к платежам текущего года и не могут учитываться в более раннем периоде.

Платежи принимаются наличными денежными средствами в кассы банков, а также с использованием платежно-справочных терминалов, инфокиосков, интернет-банкинга, мобильного банкинга, банкомата, кассы банка, устройств приема наличных денег (cash-in) и других пунктов банковского обслуживания, подключенных к системе "Расчет".

Для проведения платежа необходимо:

1) выбрать пункт "Система "Расчет" (ЕРИП);

2) выбрать вкладку «ФСЗН», нажать последовательно вкладки для выбора региона, в котором находится районный (городской) отдел ФСЗН, плательщиком которого вы являетесь;

3) выбрать вид платежа;

4) ввести учетный номер плательщика ФСЗН (9 цифр).

5) ввести сумму платежа в белорусских рублях;

6) проверить правильность выбранных (введенных) данных;

7) подтвердить совершение платежа.

Периоды осуществления предпринимательской деятельности и суммы обязательных страховых взносов за эти периоды отражаются в индивидуальных сведениях по форме ПУ-3 (далее – форма ПУ-3) .

Периоды неосуществления в отчетном году предпринимательской деятельности также указываются в форме ПУ-3.

Заполнить указанную форму можно с помощью специального программного комплекса (Ввод ДПУ) предназначенного для подготовки документов персонифицированного учета (программный комплекс можно скачать по ссылке: https://ssf.gov.by/ru/po-fonda-ru/ ).

Форма ПУ-3 представляется в органы Фонда не позднее 31 марта года, следующего за отчетным годом.

Данная форма может быть представлена в электронном формате (с приложением документов на бумажных носителях, заверенных подписью плательщика) в орган Фонда по месту постановки на учет в качестве плательщика взносов, а также в виде электронного документа, заверенного электронно-цифровой подписью . Электронные документы предоставляются с использованием сети Интернет путем обращения на web -портал Фонда (http://portal2.ssf.gov.by ).

Для сведения

Добровольный порядок уплаты взносов предусмотрен для индивидуальных предпринимателей, которые:

одновременно с осуществлением предпринимательской деятельности состоят в трудовых отношениях; а также связанных с ними отношениях, основанных на членстве (участии) в организациях любых организационно-правовых форм, являются собственниками имущества (участниками, членами, учредителями) юридических лиц и выполняют функции руководителей этих юридических лиц и за которых в соответствии с законодательством уплачиваются взносы;

являются получателями пенсий;

имеют право на пособие по уходу за ребенком в возрасте до 3 лет;

получают профессионально-техническое, среднее специальное, высшее образование в дневной форме получения образования;

участвуют в реализации программ и проектов международной технической помощи Европейского союза.

Право на выплаты (пенсия, пособие) имеют лица, которые в периоды работы или занятия иными видами деятельности, подлежали государственному социальному страхованию и за них и (или) ими самими уплачивались взносы.

Подтверждение стажа и заработка для назначения пенсии с 01.01.2003 осуществляется на основании сведений, содержащихся в индивидуальном лицевом счете застрахованного лица.

Информацию, содержащуюся в индивидуальном лицевом счете, можно получить в органе Фонда при обращении с документом, удостоверяющим личность, страховым свидетельством государственного социального страхования, заполнив заявление.

Общеустановленный пенсионный возраст

Страховой стаж, требуемый для назначения пенсии

Пенсионный фонд Республики Беларусь – государственная организация, собирающая средства на пенсионные выплаты и распределяющая их между получателями. Именно она платит все виды установленной государством пенсионной помощи: пожилым людям, инвалидам, утратившим кормильца и другим. Полное название госструктуры – Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь. Кроме него, в стране работают и не принадлежащие государству организации такого рода.

В качестве отдельной банковско-финансовой организации пенсионный фонд появился в 1991 году. Так система пенсионных выплат в стране стала дополняться элементами страхования. В 1993 году на базе пенсионного фонда и фонда соцстрахования создали общий Фонд соцзащиты Беларуси, с помощью которого финансирование страхования со стороны государства было усовершенствовано. Эта организация и стала в 2001 году нынешним фондом соцзащиты Минтруда. Руководит им правление, а его главу и замов выбирает Совмин.

Цели фонда и способы достижения

Основная цель пенсионного фонда – осуществление политики государства в сфере управления деньгами госсоцстрахования и пенсионного профстрахования. Также организация должна участвовать в деле усовершенствования законов в сфере страхования и сотрудничать в своей области со структурами из других стран.

Чтобы решать эти задачи, пенсионный фонд должен:

- собирать и аккумулировать обязательные страховые вклады и прочие платежи на госсоцстрахование;

- финансировать пенсионные выплаты и пособия;

- проверять правильность использования денег, направленных на пенсионное обеспечение;

- следить, чтобы обязательные платежи поступали в фонд вовремя и в полном объеме;

- создавать базы данных о плательщиках;

- вести индивидуальный учет данных о застрахованных;

За финансирование пенсионным фондом всех государственных выплат отвечает правление организации. Этот же орган принимает бюджет организации, следит за его исполнением, определяет актуальные направления деятельности и разрабатывает планы на будущее.

Фонд является частью Минтруда и подчиняется этому органу, а не правительству. В ходе работы он взаимодействует с правительством, почти всеми комитетами и министерствами, парламентом, законодательными и исполнительными органами, в том числе и на местах. Пенсионный фонд – юрлицо с собственным балансом, бланками и печатями.

Основа финансирования – деньги госсоцстрахования. Источники этих средств – обязательные страховые платежи и выплаты по профстрахованию. Частью средств соцстрахования являются и деньги, выплаченные виновниками причинения ущерба. Размеры выплат равны пособиям, которые получают пострадавшие, утратившие кормильца и другие категории граждан.

Финансы пенсионного фонда, а также его имущество считаются республиканской собственностью. Деньги поступают на единый казначейский счет Минтруда, а работа с ними происходит на следующих условиях:

- средства пенсионного фонда нельзя изымать;

- их не облагают налогами;

- использовать их можно только для целей, оговоренных законами в сфере госсоцстрахования.

В структуру пенсионного фонда входят управления в столице и областных городах, которые наделены возможностями юрлиц. Другой частью системы являются территориальные органы – районные и городские отделы. В их состав тоже включены отделы и секторы. Всего центральный аппарат насчитывает девять структурных департаментов, а состав управлений – 150 городских и районных отделений.

Контакты органов фонда

Негосударственные пенсионные фонды

В Беларуси работают также пенсионные структуры, не управляемые государством. Такие организации собирают деньги вкладчиков и инвестируют их на фондовом рынке. Полученный с этих средств доход распределяют между вкладчиками пропорционально размерам их взносов. Эти средства и становятся основой дополнительного пенсионного обеспечения, которое клиент получает параллельно с государственным.

При использовании материалов гиперссылка на creditportal.by обязательна. Если вы обнаружили ошибку на этой странице, пожалуйста, выделите ее и нажмите Ctrl+Enter.

Алексей Гладкий

Профессионально занимаюсь писательской деятельностью. В настоящее время являюсь автором более 30 книг на экономические, прикладные и другие темы, большого количества статей в периодических изданиях, ряда help-проектов, финансовых порталов.

Имею высшее образование - окончил Белорусский государственный экономический университет по специальности «Бухгалтерский учет, контроль и анализ хозяйственной деятельности». После этого работал 9 лет бухгалтером (из них 6 лет - главным) как в государственных, так и в коммерческих структурах; также занимался ревизионной деятельностью.

Каждый индивидуальный предприниматель сталкивается с бумажными проволочками и строгими правилами. Среди регулярных обязательных процедур, помимо уплаты налогов, числятся и взносы в ФСЗН. Сегодня рассказываем о том, сколько нужно платить Фонду социальной защиты населения, зачем это делать и куда идут деньги.

Страховые взносы в ФСЗН – это обязательные регулярные отчисления от зарплаты и иных подобных доходов. Порядок уплаты взносов регулируется Положением об уплате обязательных страховых взносов, утвержденным Указом Президента Республики Беларусь от 16.01.2009 № 40.

Зачем перечислять деньги в ФСЗН?

Деньги, полученные от взносов, идут на финансирование пенсий, больничных листов, пособий по безработице, беременности и родам. А право на эти выплаты имеют люди, которые в периоды работы или занятия предпринимательской деятельностью подлежали государственному социальному страхованию и уплачивали взносы в Фонд.

В ФСЗН хранится все информация о стаже вашей работы и размере взносов. Потом, исходя из этой информации, будет определяться размер вашей пенсии и других возможных выплат.

Кто должен платить?

Платить взносы в ФСЗН обязаны практически все зарегистрированные индивидуальные предприниматели. Постановка на учет в качестве плательщика взносов осуществляется автоматически с момента регистрации ИП в исполкоме.

Из любого правила есть исключения. Существуют категории ИП, для которых платежи в ФСЗН являются добровольными. Хочешь – плати, Фонд не откажется. Не хочешь – не плати, претензий никто не предъявит.

Добровольно уплатить взносы в ФСЗН могут ИП, которые:

- Одновременно с осуществлением предпринимательской деятельности состоят в трудовых отношениях – то есть работают по обычному контракту с нанимателем. В таком случае обязательные взносы в ФСЗН будет делать работодатель, а самому ИП платить дополнительные деньги не обязательно.

- Получают пенсию.

- Имеют право или получают пособие по уходу за ребенком в возрасте до 3 лет.

- Получают образование в дневной форме.

- Участвуют в реализации программ и проектов международной технической помощи Европейского союза.

Сколько нужно платить?

Размер страховых взносов ИП считает самостоятельно. Платить нужно раз в году по итогам прошедшего года. При этом установлен порог – не менее 35% от минимальной зарплаты, установленной законодательно. Заплатить больше можно, меньше – нельзя.

Рассмотрим пример. В 2019 году минимальная заработная плата была установлена на уровне 330 рублей. Эту цифру нужно умножить на 12 месяцев, а потом – на 35%:

3960 / 100 х 35 = 1386 рублей

Таким образом, минимальный размер взноса в ФСЗН для ИП по итогам 2019-го года составляет 1386 рублей. Если предприниматель зарабатывал больше «минималки» – он может перечислить фонду больше, но это не обязательно, по желанию.

С 1 января 2020 года минимальная зарплата составляет 375 рублей. Значит, взнос в ФСЗН за 2020 год составит минимум 1575 рублей.

Информацию о минимальной зарплате всегда можно найти на сайте Министерства труда и социальной защиты населения.

Ставка в 35% установлена неспроста. Есть четкое целевое назначение взносов:

- 29% идут на случай достижения пенсионного возраста, инвалидности и потери кормильца (пенсионное страхование)

- 6% направляются на случай временной нетрудоспособности, беременности и родов, рождения ребенка, ухода за ребенком в возрасте до 3 лет, смерти застрахованного лица или члена его семьи (социальное страхование)

Согласно указу №500 от 27 декабря 2018 года, ИП, нотариусы и адвокаты теперь могут платить взносы в ФСЗН только за период фактического осуществления своей деятельности с получением дохода. Если вы вели деятельность неполный год, то рассчитать сумму взноса необходимо самостоятельно исходя из количества отработанных дней. Чтобы не запутаться, можно воспользоваться специальным калькулятором ФСЗН

Сумму страховых взносов можно уменьшить, если индивидуальный предприниматель был на официальном больничном. Для этого надо подать заявление своему инспектору и приложить больничные листы.

Как оплатить?

Как угодно – наличными в банке, через инфокиоск, интернет-банкинг… ФСЗН подключен к ЕРИП, так что операция простая. Для ее проведения необходимо:

1) Войти в систему “Расчет” (ЕРИП)

2) Выбрать вкладку «ФСЗН», выбрать регион и ваш районный (городской) отдел ФСЗН

3) Выбрать «Взносы физ.лиц за себя»

4) Ввести учетный номер плательщика ФСЗН (9 цифр, его можно найти в свидетельстве о регистрации ИП)

5) Ввести сумму платежа в белорусских рублях

7) Подтвердить совершение платежа

На всякий случай стоит сохранить чек об оплате.

Отчетность

Недостаточно просто заплатить взносы – о них нужно отчитаться. Для этого нужно скачать с сайта ФСЗН специальную программу «Ввод ДПУ» и заполнить там форму ПУ-3. Программа находится здесь. Выбирайте версию под свою операционную систему.

Подробную инструкцию заполнения формы можно скачать тут. Еще одна хорошая инструкция находится здесь.

Отчетность необходимо предоставить в органы ФСЗН не позднее 31 марта года, следующего за отчетным годом (т.е. до 31 марта 2020 за отчетный 2019-ый год). Есть два способа это сделать:

- Распечатать заполненную форму, подписать и лично отнести в ФСЗН

- Отправить в электронном виде, но это доступно только тем предпринимателям, которые имеют электронную подпись. Если такая возможность есть – документ нужно отправить сюда

Отчитываться перед ФСЗН нужно только после уплаты взносов.

В известной социальной рекламе говорилось: «Заплати налоги – и живи спокойно». Про ФСЗН там не упоминали, но уплата взносов в Фонд не менее серьезное дело, чем налогообложение. Заплатить придется в любом случае, а если не сделать это вовремя и добровольно, дополнительно нужно будет раскошелиться на пеню и штраф в 20% от суммы задолженности.

Кроме того, уплата страховых взносов в ФСЗН – это гарантия выплат пенсий и пособий тем, кто сейчас в них нуждается. Платежи выполняют важную социальную функцию, не пренебрегайте ими.

Вам будет интересно почитать:

Читайте нас в Telegram и Яндекс.Дзен первыми узнавайте о новых статьях!

Читайте также: