Самый крупный пенсионный фонд в мире

Обзор подготовлен порталом Pensions & Investments совместно одной из ведущих международных консалтинговых компаний Willis Towers Watson.

Согласно обзору общие активы 300 фондов за 2016 год выросли на 6,1% до 15,73 трлн. долл. США. Активы 20 крупнейших из них — на 7,1% и составили 6,35 трлн. долл. США. Рост активов связан с высокой конъюнктурой на фондовых рынках. При этом аналогичный прошлогодний доклад, подготовленный на основе данных за 2015 год, зафиксировал сокращение активов 300 крупнейших пенсионных фондов мира на 3,4%, а 20 крупнейших — на 2,2%.

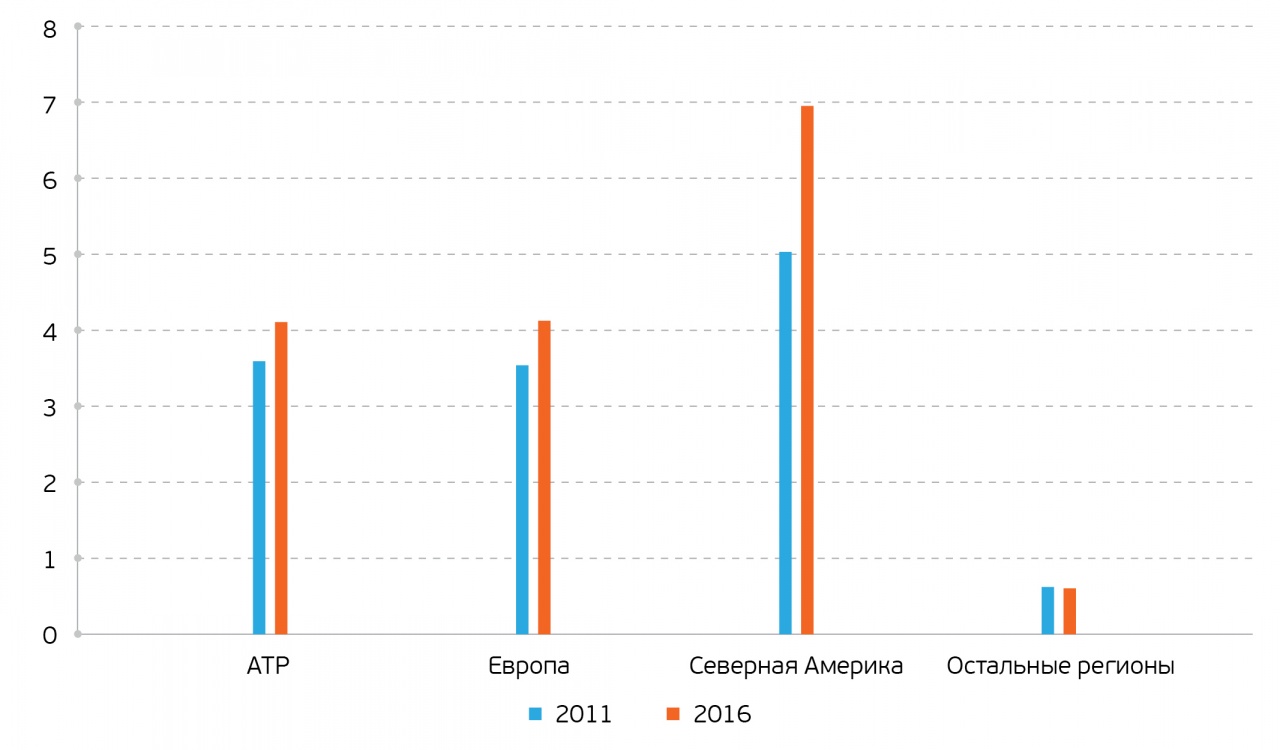

Активы пенсионных фондов и уровень их доходности неравномерно распределены по регионам мира. По данным 2016 года, на пенсионные фонды Северной Америки приходилось 44,1% от общего объeма активов 300 крупнейших пенсионных фондов мира. В 2015 году этот показатель составлял 43,6%. Пенсионные фонды США в 2016 году оказались держателями 38,6% всех активов крупнейших 300 фондов. А доля Канады в общемировом распределении активов крупнейших пенсионных фондов выросла с 5,3% до 5,4% за 2016 год. Тем самым пенсионные фонды Канады по объёму активов опередили пенсионные фонды Великобритании, чья доля в общемировом распределении за тот же период заметно сократилась — с 5,4% до 4,8%. При этом пенсионные фонды Северной Америки демонстрируют самый высокий в мире уровень среднегодовой доходности за последние 5 лет — 6,7%.

Доля активов пенсионных фондов стран Азиатско-Тихоокеанского региона в общемировом распределении за 2016 год выросла с 25,1% до 26,1%. За последние 5 лет их активы росли в среднем на 2,8% в год. Доля активов пенсионных фондов Европы в 2016 году, напротив, сократилась — с 27,6% до 26,1%, при этом за последние 5 лет они росли в среднем на 3,1%.

Доля активов государственных пенсионных фондов в общем объёме активов 300 крупнейших пенсионных фондов мира в 2016 году составила 40%, или 6,3 трлн. долл. США, что немного выше, чем годом ранее — 39%. Активы суверенных пенсионных фондов в 2016 году выросли с 4,2 трлн. долл. США до 4.47 трлн. долл. США, тем не менее, их доля в общем распределении не изменилась — 28%. Активы корпоративных пенсионных фондов увеличились с 2,77 трлн. долл. США до 2,86 трлн. долл. США, но их доля в общем распределении немного сократилась — с 19% до 18%. Оставшиеся 14% — это активы частных независимых пенсионных фондов. Их доля осталась неизменной при росте активов с 2,01 трлн. долл. США до 2,12 трлн. долл. США.

В распределении активов крупнейших пенсионных фондов мира по классам за прошедший год прослеживается достаточно отчётливая тенденция: инвестиции в акционерный капитал, альтернативные и наличные активы растут за счёт сокращения активов в облигациях. Исходя из обобщённых показателей 20 крупнейших пенсионных фондов мира, их активы в 2016 году распределялись следующим образом: 41,7% — в акциях на фондовых рынках (что на 0,9 процентных пункта выше, чем в 2015 году), 21,1% — в альтернативных активах и наличных средствах (что на 0,8 процентных пункта выше, чем в 2015 году), 37,2% — в облигациях (что на 1,8 процентных пункта ниже, чем в 2015 году). Из расчёта средневзвешенного распределения инвестиции в акционерный капитал и альтернативные активы также растут. Вложения в акции в 2016 году выросли с 43,3% до 44,2%, а в альтернативные и наличные активы — с 16,8% до 18,2%, а доля активов в облигациях при этом снизилась с 40,5 до 37,6%.

Согласно обзору, крупнейшие пенсионные фонды можно разделить на две группы. Первые, стремясь к увеличению доходности, готовы к чуть большим рискам, связанным с расширением инвестиций в акционерный капитал. Другие, как правило, более зрелые фонды (они пока в меньшинстве), придерживаются таких подходов к управлению рисками, которые обеспечивают сохранность активов относительно обязательств (так называемые liability driven investment — LDI).

Из числа 20 крупнейших пенсионных фондов мира 9 пенсионных фондов в Северной Америке сократили доли активов как в акциях (с 46,8% до 46,5%), так и в инструментах с фиксированной доходностью (с 19,3% до 18,8%). Доля альтернативных и наличных активов при этом выросла с 34% до 34,7%. 6 крупнейших пенсионных фондов Азиатско-Тихоокеанского региона увеличили долю активов в акциях с 37,7% до 39,2%, долю альтернативных и наличных активов — с 4,3% до 6,6%. Доля их активов в облигациях при этом сократилась с 58,1% до 54,2%. Оставшиеся 5 пенсионных фондов из числа 20 крупнейших (в основном, европейские) увеличили долю активов в акциях с 46,9% до 48,3%, долю альтернативных и наличных активов — с 14% до 14,4%. Доля их активов в облигациях при этом сократилась с 39,6% до 37,2%.

8 из 20 крупнейших пенсионных фондов мира считают основной причиной роста доходности в 2016 году благоприятную ситуацию на рынках акций, особенно во втором полугодии. 8 фондов также указали в качестве фактора роста доходности сохранение низких процентных ставок. Ещё 13 фондов отметили, что ключевое влияние на их финансовые результаты оказала диверсификация инвестиционных портфелей.

В числе возможных угроз финансовой устойчивости по итогам 2016 года 9 из 20 крупнейших пенсионных фондов мира в своих отчётах отметили возросшую волатильность и неопределённость на мировых рынках, связанную в том числе с политическими факторами, такими как Брексит, то есть возможный выход Великобритании из ЕС, или итоги выборов в США. 7 фондов также указывают на демографические факторы, связанные со старением населения и рисками продолжительности жизни.

Консалтинговая компания Towers Watson выпустила доклад о состоянии рынка пенсионных фондов в мире. Данные актуальны на конец 2014 года, но с учетом неповоротливости пенсионной индустрии, масштабов бизнеса и тщательности исследования, это наиболее адекватные показатели, которые можно получить на настоящий момент.

Общий размер активов под управлением пенсионных фондов в 2014 году вырос на 5,8% и превысил $36 трлн, что, для сравнения, составляет 46,6% мирового ВВП. Из этой величины $15,36 трлн контролируют 300 крупнейших фондов, которые в основном и исследуются в работе Towers Watson. Заканчивая тему больших чисел, стоит заметить, что на топ-20 фондов приходится чуть больше $6 трлн или шестая часть от всех пенсионных денег мира.

Объем активов под управлением топ-20 пенсионных фондов мира, $ трлн

Крупнейший в мире пенсионный фонд действует в Японии и называется «просто» − 年金積立金管理運用独立行政法人, то есть «Государственный пенсионный инвестиционный фонд». Он лидирует с 2002 года и на конец 2014 года управлял активами стоимостью 137,48 трлн иен ($1,14 трлн), а первый квартал 2015 года закончил на уровне 141,1 трлн иен ($1,17 трлн). Японский фонд − крупнейший инвестор в стране, от которого во многом зависит состояние всего рынка. На конец 2014 года 39,4% его средств были вложены в местные облигации и 22% - в локальные акции. 12,6% активов составляли иностранные бонды, а 20,9% - иностранные акции. Остальное − альтернативные краткосрочные бумаги и деньги. Подобное распределение инвестиций приносит очень неплохой для столь крупной структуры доход: в 2014 году японский фонд заработал 12,9%, причем вложения в японские акции принесли 30% прибыли, а в иностранные - 22,3%.

Крупнейшие пенсионные фонды мира по размеру активов под управлением ($ млрд)

На втором месте в рэнкинге пенсионных фондов − Statens pensjonsfond или норвежский Государственный пенсионный фонд с активами 6,43 трлн норвежских крон ($884 млрд) на конец 2014 года и 6,86 трлн норвежских крон ($837,5 млрд) сейчас. Норвежский пенсионный фонд − пожалуй, самый известный и уважаемый суверенный фонд в мире. Он активно инвестирует в тысячи компаний на всех континентах и жестко придерживается принципов ответственного инвестирования и прозрачности в отчетах. Интересная особенность этого фонда − относительно большая доля вложений в недвижимость: на сегодня 2,7% его портфеля инвестировано в офисную и складскую недвижимость в США и Европе, включая известные небоскребы и целые офисные кварталы в столицах. В перспективе предполагается довести эту долю до 5% или порядка $50 млрд.

В число пенсионных фондов с активами свыше $100 млрд входят и полностью частные организации, например, фонды работников IBM и Boeing, а приближаются к этой отметке фонды AT&T и General Motors. Однако в подавляющем большинстве в этом списке − пенсионные схемы госслужащих и учителей из разных стран мира и штатов США, а также суверенные фонды, имеющие обязательства в пенсионной сфере, например, российский Фонд национального благосостояния, размер которого, по данным Towers Watson, в конце 2014 года составлял $75,3 млрд (35-е место).

Если же взять топ-300 фондов, то распределение с точки зрения собственности получится несколько иным. 39% активов принадлежит публичным фондам, то есть пенсионным схемам, работающим в интересах государственных, региональных и муниципальных служащих. Это не совсем государственные фонды, они не контролируются напрямую правительствами, а действуют формально самостоятельно, хотя говорить о реальной независимости в большинстве случаев, конечно, нельзя. Чисто государственные фонды контролируют 28% активов, корпоративные - 19%, а остальными 14% активов управляют независимые частные фонды, не принадлежащие крупным корпорациям. Легко заметить, что две трети пенсионных средств фондов из топ-300 списка или $10,3 трлн так или иначе находится под контролем государственных структур.

Пенсионные фонды принято делить на две большие группы, исходя из принципа, по которому производятся выплаты пенсионерам. Первая группа фондов платит пенсии, исходя из формулы, которая учитывает такие показатели, как стаж и зарплату, а вторая ориентируется на объем взносов участников и инвестиционную доходность. Две меньшие группы - гибридные фонды, сочетающие оба принципа, и резервные - формирующиеся без участия работников и работодателей (например, нефтяные).

Распределение активов по видам в топ-20 пенсионных фондов

Оказывается, разделение по этому принципу имеет четкие географические границы. В Северной Америке 78% фондов (по активам) работает на основе пенсионной формулы. В Европе картина несколько искажена из-за объемных резервных фондов (в первую очередь, норвежского), поэтому здесь 55,5% активов принадлежит «формульным» фондам и только 10,6% - «взносным». Однако если исключить ресурсные фонды, соотношение получится походим на североамериканское. В Азии примерно две трети активов содержатся в фондах, распределяющих деньги на основе пенсионной формулы. Прямо противоположная ситуация в Латинской Америке, где 69,7% активов принадлежит фондам, ориентирующимся на взносы участников, и только 21,2% - «формульным».

Ключевое отличие этих подходов в том, кто принимает на себя риск инвестиций. В фондах, работающих на основе взносов, основной риск лежит на самом инвесторе, то есть будущем пенсионере. Если он будет вносить на пенсионный счет мало денег и плохо выбирать управляющую компанию, его пенсия пострадает. В фондах, платящих пенсии на основе формулы, основной риск принимает фонд и часто государство, гарантирующее определенный размер пенсии в будущем. В России используется гибридный подход, но с уклоном в «формульный», а часть будущих пенсий гарантируется за счет нефтяного фонда.

Исследование Towers Watson показывает, что пенсионная индустрия продолжает активно развиваться и остается ключевым игроком на рынках долгов и акций. При этом две трети активов пенсионных фондов управляются государственными или окологосударственными органами, которые по своей природе не всегда отличаются высокой эффективностью и стратегическим мышлением.

В 2015 году совокупные активы 300 крупнейших мировых пенсионных фондов сократились на 3,4% г/г, однако уже в 2016 году показатель восстановился, продемонстрировав рост на 6,1% г/г, и достиг $15,7 трлн. Общий показатель, не ограничивающийся данными 300 фондов, расширился на 4,3% г/г до $36,4 трлн. Главными двигателями роста инвестиционных показателей представителей отрасли стали ралли на фондовых рынках в ноябре-декабре 2016 года после победы Дональда Трампа на президентских выборах США, а также существенный рост котировок энергоносителей в течение всего года. Улучшения результатов удалось добиться несмотря на риски, связанные с возможным замедлением темпов роста экономики Китая, активно обсуждаемым в начале года. Сдержанное отрицательное влияние на показатели пенсионных фондов оказал и длительный период неопределённости, связанный с выходом Великобритании из состава ЕС.

Как и годом ранее, лидирующее место в отрасли занимает пенсионный рынок США: среди 300 крупнейших пенсионных фондов мира 134 позиции занимают государственные, корпоративные или другие пенсионные фонды Соединенных Штатов. Под их управлением находится 38,6% всех активов 300 крупнейших пенсионных фондов. Второе место по данному показателю занимает Япония с долей в 12,5% и всего 16 фондами в списке.

Распределение активов 300 крупнейших пенсионных фондов мира на конец года по местоположению фонда, $ трлн.

Источник: Pension & Investments / Willis Towers Watson 300 analysis, Year end 2016 (September 2017)

Среди 20 крупнейших пенсионных фондов мира 7 мест занимают американские фонды, однако крупнейший фонд США Federal Retirement Thrift с активами в $485,5 млрд. в 1,8 раза уступает по размерам Государственному пенсионному фонду Норвегии ($893 млрд. на конец 2016 года) и в 2,5 раза – Государственному пенсионному фонду инвестиций Японии ($1,24 трлн. на конец 2016 года). Данные фонды не только отличаются от других по своему размеру, но и по структуре инвестиций. Меняется география их вложений, претерпевает изменение и выбор ключевых инвестиционных инструментов. Отдельные решения упомянутых фондов также способны оказывать значительное влияние на стратегию других крупных инвесторов и инвестиционный климат в целых отраслях мировой экономики.

Распределение инвестиций фондов по инструментам

По итогам 2016 года совокупная стоимость активов под управлением Государственного пенсионного фонда Норвегии достигла 7,51 млрд. норвежских крон ($893 млрд.), а сам фонд показал доходность в 6,9%. С момента основания фонда в 1996 году поступления в него составили всего 3,4 трлн. норвежских крон, то есть 54,7% активов фонда являются результатом инвестиционных решений, принимаемых его управляющими. Одним из ключевых подходов фонда к управлению остаётся высокая диверсификация инвестиций. Его активы сосредоточены в 77 странах, а количество компаний, в которых фонд имеет долю, достигает 9 тыс. Диверсификация соблюдается и в объемах инвестиций. Согласно своему меморандуму, фонд не может владеть более чем 10% голосующих акций какой-либо корпорации: по итогам 2016 года государственный пенсионный фонд Норвегии владел долей, превышающей 5%, только в 28 компаниях.

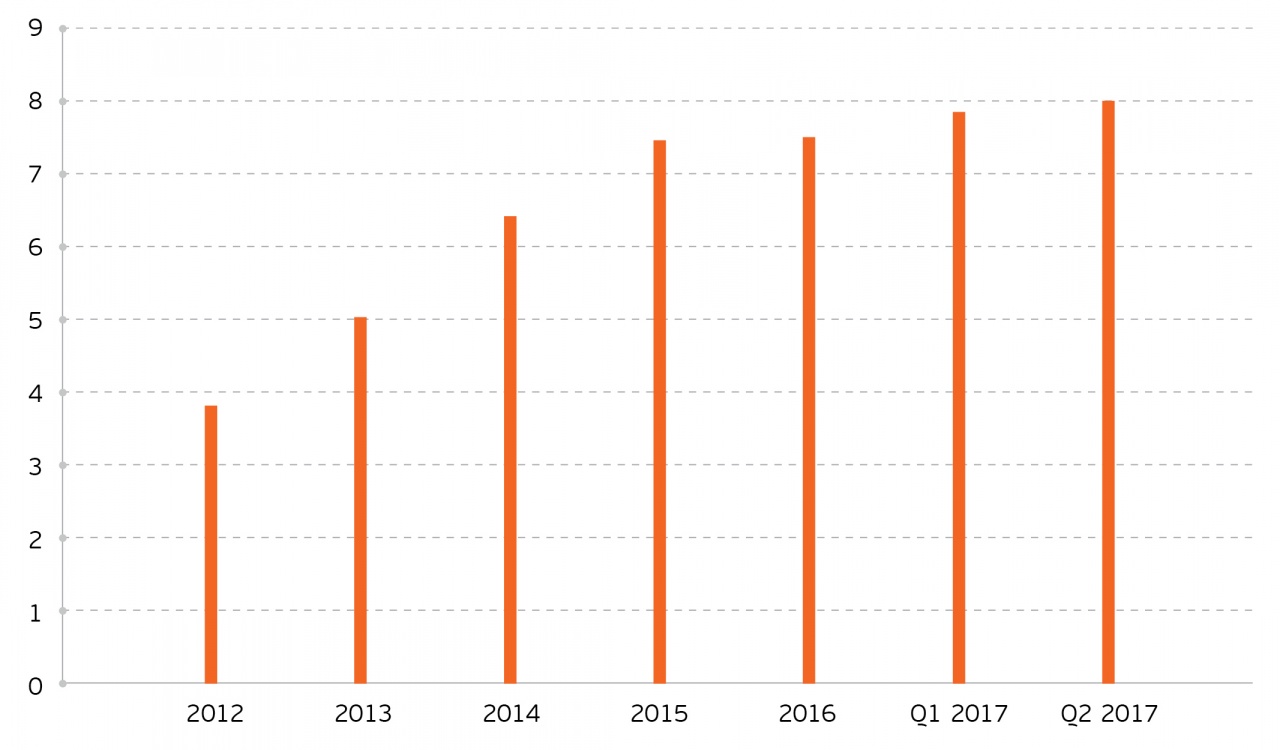

Активы под управлением Государственного пенсионного фонда Норвегии, трлн. норвежских крон

Источник: данные фонда, Norges Bank Investment Management

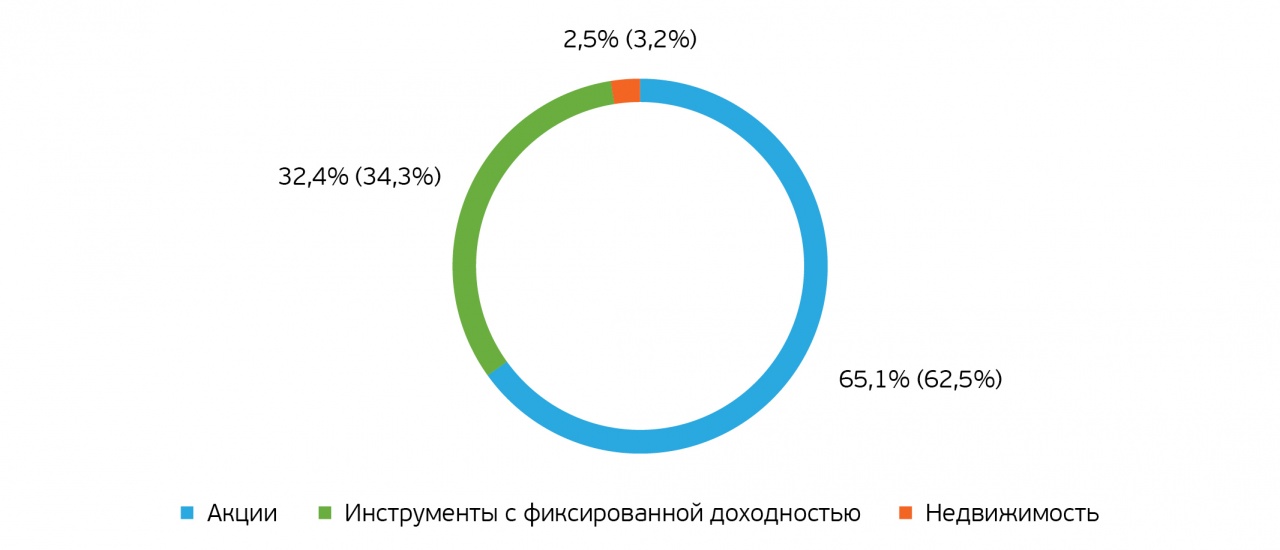

Норвежский фонд вполне можно назвать активно управляемым, так как подавляющую долю инвестиций фонда составляют акции и соответствующие им деривативы. По итогам 2016 года 62,5% вложений фонда пришлись на данное направление, а к началу III квартала 2017 года показатель достиг 65,1%. Отчасти данное изменение связано и с учётом инвестиций в акции листингуемых компаний, представляющих сектор недвижимости. До начала 2017 года данные акции учитывались в разделе инвестиций в недвижимость (доля данных вложений за I полугодие 2017 года сократилась с 3,2% до 2,5%). Несмотря на столь значительное преобладание акций в структуре инвестиций, ранее Банк Норвегии рекомендовал увеличить долю вложений по данному направлению до 75%. Фонд активно участвует в IPO: в 2016 году фонд поучаствовал в 100 первичных публичных размещениях акций, в I полугодии 2017 года их количество уже достигло 65.

Распределение инвестиций государственного пенсионного фонда Норвегии по инструментам*, %

Источник: данные фонда, Norges Bank Investment Management, * данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Аналогичную картину увеличения доли вложений в акции местных и зарубежных предприятий, можно наблюдать и в распределении вложений крупнейшего пенсионного фонда в мире – Государственного пенсионного фонда инвестиций Японии. Если по итогам 2012 года доля акций в структуре вложений фонда составляла 25,8%, то по итогам 2016 года показатель достиг 46,9%, а к середине 2017 года увеличился до 48,3%. При этом доля вложений в облигации с 2012 года сократилась с 70% до 44% к середине текущего года. Данное распределение в формате 48,3% в акции, 44% в облигации близко к модельному распределению фонда, предполагающему равное соотношение между стоимостью облигаций и акций, находящихся в портфеле фонда. Для сравнения, совокупное распределение активов 20 крупнейших пенсионных фондов мира по итогам 2016 года имеет следующий вид: 41,7% активов направлены в акции, 37,2% активов в инструменты с фиксированной доходностью, в то время как альтернативные инвестиционные инструменты и вложения в иностранные валюты составили 21,1% инвестиций крупнейших мировых пенсионных фондов.

Распределение инвестиций государственного пенсионного фонда инвестиций Японии по инструментам**, %

Источник: данные фонда, Government Pension Investment Fund, ** данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Среди причин, определяющих приток средств в акции, низкие ставки по инструментам с фиксированной доходностью в ключевых экономических регионах мира, восстановление темпов роста финансовых показателей крупнейших мировых корпораций, а также появление на рынке сильных локальных игроков из развивающихся стран и развитых стран второго эшелона. Последний фактор также находит отражение и в изменении географии вложений крупнейших мировых пенсионных фондов.

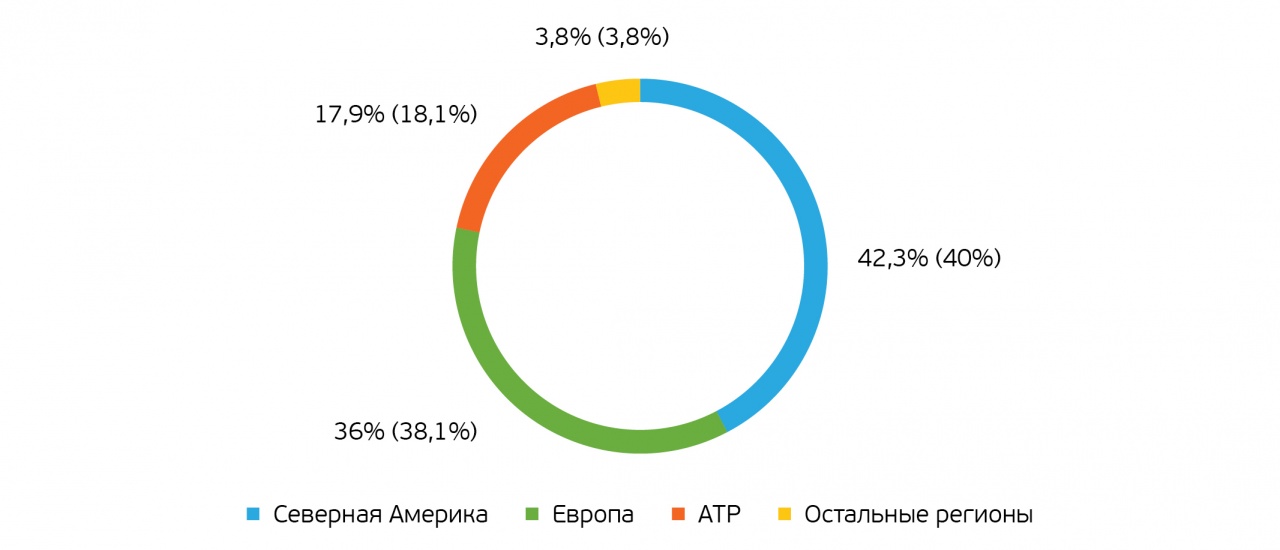

Распределение инвестиций фондов по географии

Уверенный экономический рост целого ряда развивающихся стран после стабилизации котировок сырьевых товаров заставляет стратегических инвесторов изменить отношение к соответствующим активам: растёт интерес к бразильским облигациям и акциям, компаниям из Тайваня и т.д. Так по итогам 2015 года только 9% средств, направленных в акции Государственным пенсионным фондом Норвегии, размещались в бумагах корпораций из развивающихся стран. По итогам I полугодия 2017 года данный показатель увеличился до 10%. Среди лидеров, обеспечивших рост инвестиций, компании из Тайваня и Бразилии. В целом же ключевым направлением для инвестиций фонда остаётся Северная Америка, на которую приходится 42,3% всех его вложений.

Распределение инвестиций Государственного пенсионного фонда Норвегии по географии***, %

Источник: данные фонда, Norges Bank Investment Management, *** данные указаны по итогам 2016 года (в скобках – по итогам 2015 года)

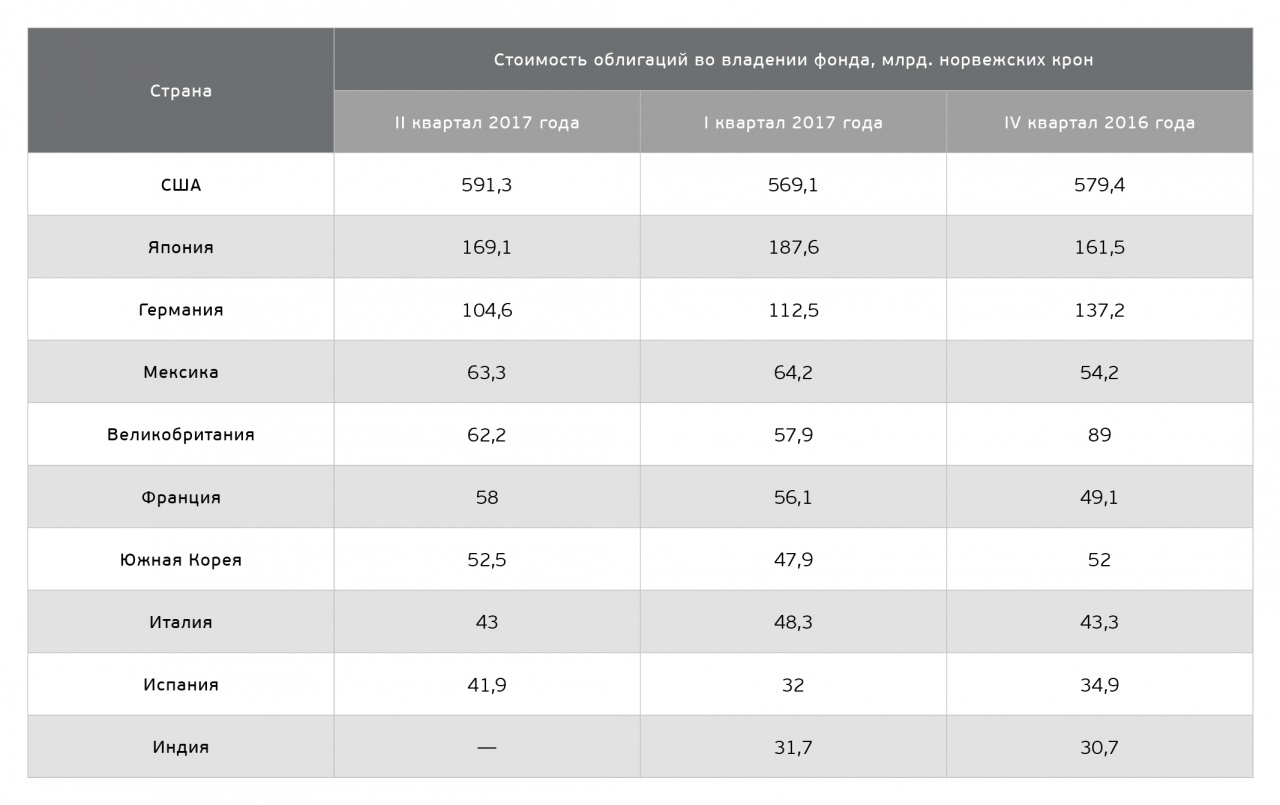

Крупнейшие инвестиции Государственного пенсионного фонда Норвегии в государственные облигации

Источник: данные фонда (выделены страны, о которых идёт речь выше), Norges Bank Investment Management

Другие изменения в структуре инвестиций фондов

Выполняя социальную функцию, пенсионные фонды в выборе своих инвестиций отталкиваются не только от их возможной доходности, но и от социальной значимости объекта инвестиций. Так отдельная глава инвестиционного «кодекса» Государственного пенсионного фонда Норвегии предполагает выход из активов, связанных с загрязнением окружающей среды, ограничением прав и свобод человека, а также возможным причинением вреда его здоровью. В результате с начала 2017 года норвежский фонд избавился от активов 10 угольных компаний, приплюсовав данный показатель еще к 59 «деинвестициям» в соответствующей отрасли.

Топ-10 вложений Государственного пенсионного фонда Норвегии в акции по рыночной стоимости активов

Источник: данные фонда, Norges Bank Investment Management

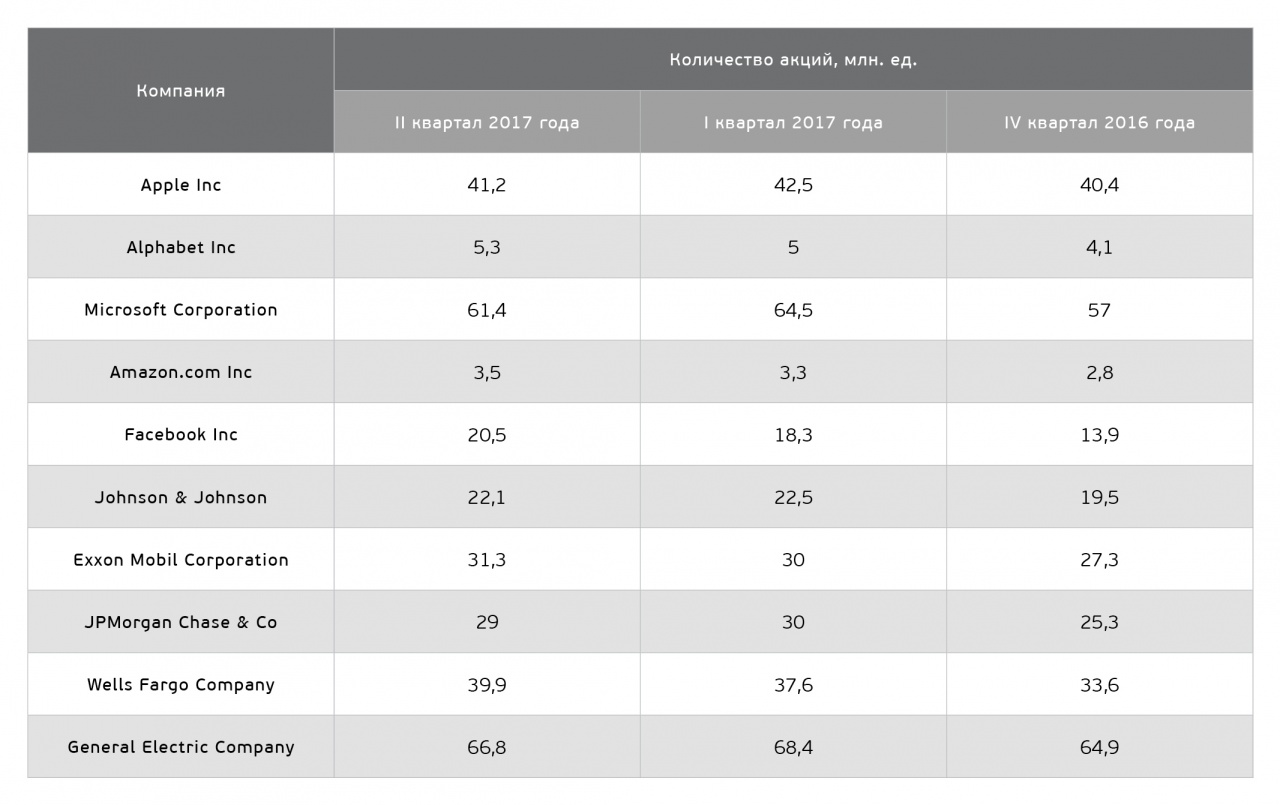

Топ-10 вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции по рыночной стоимости активов

Источник: данные фонда, Government Pension Investment Fund

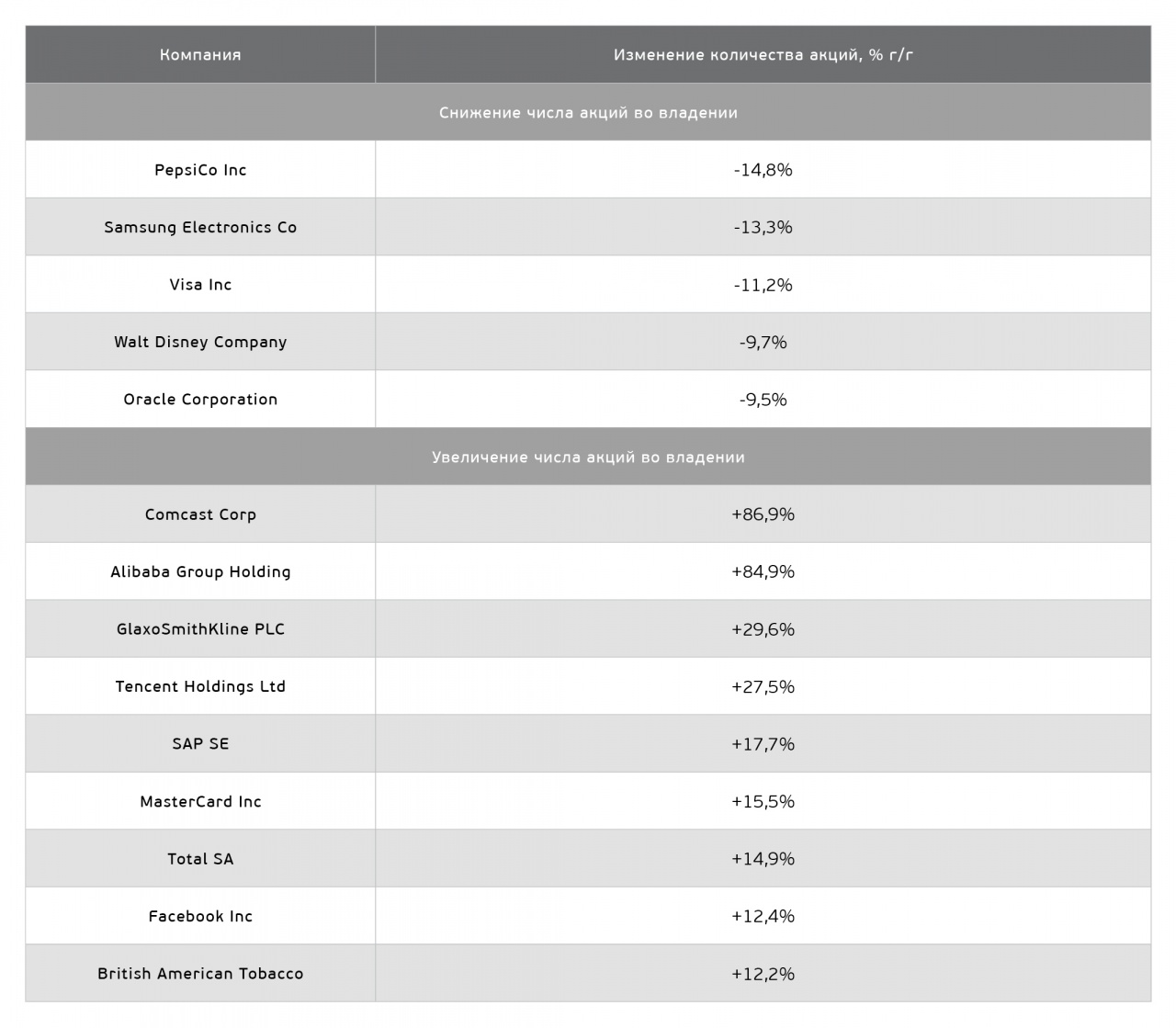

Отдельное внимание в данной связи стоит уделять не изменению рыночной стоимости портфеля активов определённой компании, а количеству данных активов, которое отражает фактическое видение перспектив корпорации пенсионным фондом. На текущий момент японский фонд формирует подробные списки только 1 раз в год, но уже к концу 2017 года по заявлениям представителей фонда, данные об инструментах во владении фонда будут доступны ежеквартально. Тщательный анализ опубликованных данных позволит определить не только отрасли, которые фонд считает перспективными, но и те страны, в которые он перераспределяет свои инвестиции. Данные отчёты, без сомнения, не должны рассматриваться в качестве основного источника инвестиционных решений, однако могут быть проанализированы и стать одним из критериев для построения среднесрочных инвестиционных стратегий.

Крупнейшие изменения в структуре вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции в 2016 финансовом году (с окончанием 31 марта 2017 года) ****

Источник: данные фонда, Government Pension Investment Fund, **** из числа 50 крупнейших вложений фонда в акции зарубежных компаний

Александр Жданов — аналитик QBF

- Обзоры

- Архив

- Частным клиентам

- Бизнесу

- Аналитика

- Пресс-центр

- Документы

- Компания

- Контакты

- Частным клиентам

- Управление активами

- ИИС

- Структурные продукты

- Брокерские услуги

- Промо-акции

- Бизнесу

- Хеджирование

- РЕПО с ЦК

- Документы

- Лицензии

- Ревизиты

- Расчет средств

- Информация эмитентов

- Уведомления

- Конфиденциальность

- Раскрытие информации

- Контакты

- Офисы и филиалы

- Контроль качества

Подписаться на

новости, аналитику

Подписаться на новости, аналитику, обзоры QBF

ООО ИК «КьюБиЭф». Лицензия на осуществление брокерской деятельности № 045-12805-100000, Лицензия на осуществление дилерской деятельности № 045-12816-010000, Лицензия на осуществление деятельности по управлению ценными бумагами № 045-12828-001000, выданы ФСФР России 24 декабря 2009 года без ограничения срока действия. Лицензия на осуществление депозитарной деятельности № 045-14078-000100 выдана Банком России от 08 августа 2019 года без ограничения срока действия.

Стоимость активов может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем. Прежде чем заключить договор доверительного управления, следует внимательно ознакомиться с условиями договора доверительного управления. Любые инвестиции в объекты инвестирования, определенные инвестиционной декларацией, являются высокорискованными по своему характеру. Все сделки и операции с имуществом, переданным учредителем управления в доверительное управление, совершаются без поручений учредителя управления. Все решения об инвестировании в конкретные объекты инвестирования принимаются управляющим по собственному усмотрению, исходя из условий инвестиционной декларации.

Представленная информация является аналитическим обзором, не является индивидуальной инвестиционной рекомендацией, не учитывает портфель, опыт, знания клиента, его отношение к риску и доходности и может не подходить инвестору. Указанные финансовые инструменты либо операции могут не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. Компания не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в Обзоре. Рекомендуем инвесторам не использовать данный обзор в качестве единственного источника информации при принятии инвестиционного решения. Перед принятием инвестиционного решения инвестору необходимо тщательно взвесить свое финансовое положение и проконсультироваться с финансовым советником, чтобы получить полное представление о возможных рисках, а также удостовериться в том, что выбранные продукты и/или ценные бумаги и/или финансовые инструменты отвечают его потребностям и ситуации.

В 2015 году совокупные активы 300 крупнейших мировых пенсионных фондов сократились на 3,4% г/г, однако уже в 2016 году показатель восстановился, продемонстрировав рост на 6,1% г/г, и достиг $15,7 трлн. Общий показатель, не ограничивающийся данными 300 фондов, расширился на 4,3% г/г до $36,4 трлн. Главными двигателями роста инвестиционных показателей представителей отрасли стали ралли на фондовых рынках в ноябре-декабре 2016 года после победы Дональда Трампа на президентских выборах США, а также существенный рост котировок энергоносителей в течение всего года. Улучшения результатов удалось добиться несмотря на риски, связанные с возможным замедлением темпов роста экономики Китая, активно обсуждаемым в начале года. Сдержанное отрицательное влияние на показатели пенсионных фондов оказал и длительный период неопределённости, связанный с выходом Великобритании из состава ЕС.

Как и годом ранее, лидирующее место в отрасли занимает пенсионный рынок США: среди 300 крупнейших пенсионных фондов мира 134 позиции занимают государственные, корпоративные или другие пенсионные фонды Соединенных Штатов. Под их управлением находится 38,6% всех активов 300 крупнейших пенсионных фондов. Второе место по данному показателю занимает Япония с долей в 12,5% и всего 16 фондами в списке.

Распределение активов 300 крупнейших пенсионных фондов мира на конец года по местоположению фонда, $ трлн. Источник: Pension & Investments / Willis Towers Watson 300 analysis, Year end 2016 (September 2017)

Среди 20 крупнейших пенсионных фондов мира 7 мест занимают американские фонды, однако крупнейший фонд США Federal Retirement Thrift с активами в $485,5 млрд. в 1,8 раза уступает по размерам Государственному пенсионному фонду Норвегии ($893 млрд. на конец 2016 года) и в 2,5 раза – Государственному пенсионному фонду инвестиций Японии ($1,24 трлн. на конец 2016 года). Данные фонды не только отличаются от других по своему размеру, но и по структуре инвестиций. Меняется география их вложений, претерпевает изменение и выбор ключевых инвестиционных инструментов. Отдельные решения упомянутых фондов также способны оказывать значительное влияние на стратегию других крупных инвесторов и инвестиционный климат в целых отраслях мировой экономики.

Распределение инвестиций фондов по инструментам

По итогам 2016 года совокупная стоимость активов под управлением Государственного пенсионного фонда Норвегии достигла 7,51 млрд. норвежских крон ($893 млрд.), а сам фонд показал доходность в 6,9%. С момента основания фонда в 1996 году поступления в него составили всего 3,4 трлн. норвежских крон, то есть 54,7% активов фонда являются результатом инвестиционных решений, принимаемых его управляющими. Одним из ключевых подходов фонда к управлению остаётся высокая диверсификация инвестиций. Его активы сосредоточены в 77 странах, а количество компаний, в которых фонд имеет долю, достигает 9 тыс. Диверсификация соблюдается и в объемах инвестиций. Согласно своему меморандуму, фонд не может владеть более чем 10% голосующих акций какой-либо корпорации: по итогам 2016 года государственный пенсионный фонд Норвегии владел долей, превышающей 5%, только в 28 компаниях.

Активы под управлением Государственного пенсионного фонда Норвегии, трлн. норвежских крон Источник: данные фонда, Norges Bank Investment Management

Норвежский фонд вполне можно назвать активно управляемым, так как подавляющую долю инвестиций фонда составляют акции и соответствующие им деривативы. По итогам 2016 года 62,5% вложений фонда пришлись на данное направление, а к началу III квартала 2017 года показатель достиг 65,1%. Отчасти данное изменение связано и с учётом инвестиций в акции листингуемых компаний, представляющих сектор недвижимости. До начала 2017 года данные акции учитывались в разделе инвестиций в недвижимость (доля данных вложений за I полугодие 2017 года сократилась с 3,2% до 2,5%). Несмотря на столь значительное преобладание акций в структуре инвестиций, ранее Банк Норвегии рекомендовал увеличить долю вложений по данному направлению до 75%. Фонд активно участвует в IPO: в 2016 году фонд поучаствовал в 100 первичных публичных размещениях акций, в I полугодии 2017 года их количество уже достигло 65.

Распределение инвестиций государственного пенсионного фонда Норвегии по инструментам*, % Источник: данные фонда, Norges Bank Investment Management, * данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Аналогичную картину увеличения доли вложений в акции местных и зарубежных предприятий, можно наблюдать и в распределении вложений крупнейшего пенсионного фонда в мире – Государственного пенсионного фонда инвестиций Японии. Если по итогам 2012 года доля акций в структуре вложений фонда составляла 25,8%, то по итогам 2016 года показатель достиг 46,9%, а к середине 2017 года увеличился до 48,3%. При этом доля вложений в облигации с 2012 года сократилась с 70% до 44% к середине текущего года. Данное распределение в формате 48,3% в акции, 44% в облигации близко к модельному распределению фонда, предполагающему равное соотношение между стоимостью облигаций и акций, находящихся в портфеле фонда. Для сравнения, совокупное распределение активов 20 крупнейших пенсионных фондов мира по итогам 2016 года имеет следующий вид: 41,7% активов направлены в акции, 37,2% активов в инструменты с фиксированной доходностью, в то время как альтернативные инвестиционные инструменты и вложения в иностранные валюты составили 21,1% инвестиций крупнейших мировых пенсионных фондов.

Распределение инвестиций государственного пенсионного фонда инвестиций Японии по инструментам**, % Источник: данные фонда, Government Pension Investment Fund, ** данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Среди причин, определяющих приток средств в акции, низкие ставки по инструментам с фиксированной доходностью в ключевых экономических регионах мира, восстановление темпов роста финансовых показателей крупнейших мировых корпораций, а также появление на рынке сильных локальных игроков из развивающихся стран и развитых стран второго эшелона. Последний фактор также находит отражение и в изменении географии вложений крупнейших мировых пенсионных фондов.

Распределение инвестиций фондов по географии

Уверенный экономический рост целого ряда развивающихся стран после стабилизации котировок сырьевых товаров заставляет стратегических инвесторов изменить отношение к соответствующим активам: растёт интерес к бразильским облигациям и акциям, компаниям из Тайваня и т.д. Так по итогам 2015 года только 9% средств, направленных в акции Государственным пенсионным фондом Норвегии, размещались в бумагах корпораций из развивающихся стран. По итогам I полугодия 2017 года данный показатель увеличился до 10%. Среди лидеров, обеспечивших рост инвестиций, компании из Тайваня и Бразилии. В целом же ключевым направлением для инвестиций фонда остаётся Северная Америка, на которую приходится 42,3% всех его вложений.

Распределение инвестиций Государственного пенсионного фонда Норвегии по географии***, % Источник: данные фонда, Norges Bank Investment Management, *** данные указаны по итогам 2016 года (в скобках – по итогам 2015 года)

Крупнейшие инвестиции Государственного пенсионного фонда Норвегии в государственные облигации Источник: данные фонда (выделены страны, о которых идёт речь выше), Norges Bank Investment Management

Другие изменения в структуре инвестиций фондов

Выполняя социальную функцию, пенсионные фонды в выборе своих инвестиций отталкиваются не только от их возможной доходности, но и от социальной значимости объекта инвестиций. Так отдельная глава инвестиционного «кодекса» Государственного пенсионного фонда Норвегии предполагает выход из активов, связанных с загрязнением окружающей среды, ограничением прав и свобод человека, а также возможным причинением вреда его здоровью. В результате с начала 2017 года норвежский фонд избавился от активов 10 угольных компаний, приплюсовав данный показатель еще к 59 «деинвестициям» в соответствующей отрасли.

Топ-10 вложений Государственного пенсионного фонда Норвегии в акции по рыночной стоимости активов Источник: данные фонда, Norges Bank Investment Management

Топ-10 вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции по рыночной стоимости активов Источник: данные фонда, Government Pension Investment Fund

Отдельное внимание в данной связи стоит уделять не изменению рыночной стоимости портфеля активов определённой компании, а количеству данных активов, которое отражает фактическое видение перспектив корпорации пенсионным фондом. На текущий момент японский фонд формирует подробные списки только 1 раз в год, но уже к концу 2017 года по заявлениям представителей фонда, данные об инструментах во владении фонда будут доступны ежеквартально. Тщательный анализ опубликованных данных позволит определить не только отрасли, которые фонд считает перспективными, но и те страны, в которые он перераспределяет свои инвестиции. Данные отчёты, без сомнения, не должны рассматриваться в качестве основного источника инвестиционных решений, однако могут быть проанализированы и стать одним из критериев для построения среднесрочных инвестиционных стратегий.

Крупнейшие изменения в структуре вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции в 2016 финансовом году (с окончанием 31 марта 2017 года) **** Источник: данные фонда, Government Pension Investment Fund, **** из числа 50 крупнейших вложений фонда в акции зарубежных компаний

Александр Жданов — аналитик QBF

Подпишитесь на наши новости

Негосударственные пенсионные фонды постепенно становятся всё более востребованными в нашей стране. Люди начали действительно заботиться о своей старости и думать о том, как будут обеспечивать себя после выхода на пенсию. НПФ позволяют получить дополнительный доход в старости. Но важно выбрать надежный и доходный фонд, чтобы ваши деньги преумножались.

Рейтинг НПФ по объемам накоплений и количеству клиентов

Количество накоплений средств граждан на счетах НПФ прямо свидетельствует об уровне доверия к фонду. 10 крупнейших НПФ занимают более 90% рынка, при этом ТОП-3 контролируют больше половины рынка. Это:

- Сбербанк – 639 млрд рублей (22,13% рынка);

- Газфонд Пенсионные накопления – 567 млрд рублей (19,63%);

- Открытие – 519 млрд рублей (17,97%).

- Остальные позиции занимают такие НПФ:

- ВТБ Пенсионный фонд – 260,3 млрд рублей;

- Сафмар – 260,3 млрд рублей;

- Будущее – 259,4 млрд рублей;

- Эволюция – 172,9 млрд рублей;

- Большой – 47,7 млрд рублей;

- Национальный НПФ – 24,5 млрд рублей;

- Социум – 22,8 млрд рублей.

По количеству застрахованных клиентов первенство также держит Сбербанк – у него 8,7 млн человек (23,54% от общего количества), затем идет Открытие (7 млн клиентов, или 18,94%), а замыкает тройку лидеров Газфонд (6,4 млн). Затем в порядке убывания расположены НПФ Будущее, Сафмар, ВТБ, Эволюция, Большой, Национальный НПФ и Социум.

Рейтинг по надежности от РА Эксперт

Однако количество средств в управлении и количество клиентов не свидетельствуют о том, что фонд надежный или доходный. Рейтинговые агентства оценивают фонды по эффективности управления активами, защищенности вложений и прочим критериям.

- НПФ Сбербанка;

- Эволюция;

- Газфонд Пенсионные Накопления;

- ВТБ Пенсионный фонд.

Рейтинг ruAA+ получил только один фонд – Национальный НПФ.

Рейтинг надежности ЦБ РФ

- Сбербанк;

- ВТБ Пенсионный фонд;

- Газфонд;

- Эволюция;

- Альянс;

- Алмазная осень;

- Сургутнефтегаз;

- Ренессанс Пенсия;

- Социум;

- Открытие.

Рейтинг по доходности

Доходность НПФ сравнивается с доходностью Пенсионного фонда России (управление пенсионных накоплений ПФР занимается ВЭБ). По итогам 2019 года доходность ПРФ составила 8,7%, за полгода 2020 года – уже 7,34%. Инфляция за тот же период – 3%.

В 2019 году лучшие результаты инвестирования пенсионных средств показали следующие фонды:

- Телеком-Союз – 15,48% (причем в 2018 году этот фонд показал рекордную антидоходность: –16,81%);

- Гефест – 12,16%;

- Сургутнефтегаз – 12,12%;

- Ханты-Мансийский НПФ – 10,94%;

- Волга-Капитал – 10,81%;

- Аквилон – 10,75%;

- Первый промышленный альянс – 10,72%;

- Ростех – 10,6%;

- Федерация – 10,5%;

- Согласие – 10,42%;

- Эволюция – 10,36%;

- Открытие – 10,33%.

За первое полугодие 2020 года в лидерах доходности НПФ оказались следующие фонды:

- Ростех – 9,81%;

- Альянс – 9,08%;

- Магнит – 8,99%;

- Социум – 8,91%;

- Стройкомплекс – 8,9%;

- Транснефть – 8,75%;

- Алмазная осень – 8,55%;

- Эволюция – 8,43%;

- Большой – 8,2%;

- Атомфонд – 8,09%.

Для сравнения: самые крупные НПФ (Сбербанк, ВТБ и Газфонд) в 2020 году получили доходность 6,53%, 7,16% и 4,06% соответственно.

Следовательно, и на этом рынке будущие пенсионеры сталкивают с дилеммой: выбрать доходные, но менее надежные фонды, или вложить средства в надежные крупные НПФ, но при этом недополучить значительную часть прибыли.

Читайте также: