Структура негосударственного пенсионного обеспечения

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

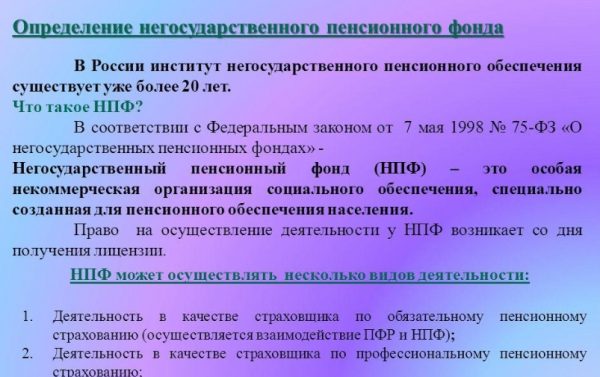

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

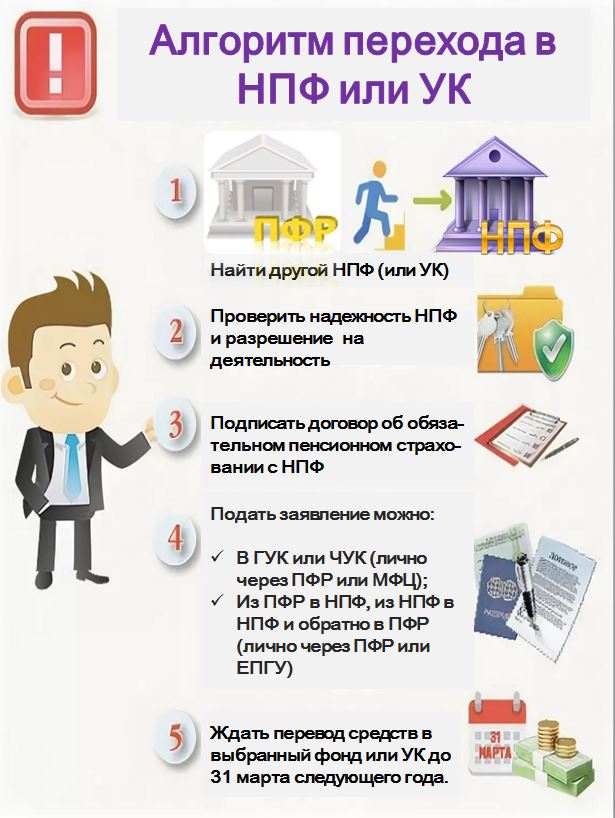

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Пенсионный фонд РФ (структура, порядок расходования средств)

Пенсионный фонд Российской Федерации (ПФР) был создан в связи с принятием Закона РФ «О гос. пенсиях в РФ» от 20 ноября 1990 г. Статьей 8 указанного Закона предусматривается, что финансирование выплаты пенсий, назначенных в соответствии с настоящим Законом, осуществляется ПФР за счет страховых взносов работодателей, граждан и ассигнований из федерального бюджета.

Пенсионный фонд был образован в целях гос. управления финансами пенсионного обеспечения.

Основным нормативным актом, определяющим правовой статус ПФР и регламентирующим его деятельность, является Положение о Пенсионном фонде РФ, утвержденное постановлением Верховного Совета РФ от 27.12.1991 г.1 и введенным в действие с 1 января 1992 года.

Состав и структура органов управления фонда определяются уставом фонда в соответствии с настоящим Федеральным законом.

Структура органов управления фонда должна в обязательном порядке включать коллегиальный орган — совет фонда, формируемый в соответствии с порядком, установленным уставом фонда.

Уставом фонда должно предусматриваться обязательное формирование попечительского совета — коллегиального органа, выполняющего надзорные функции и обеспечивающего общественный контроль за деятельностью фонда.

В целях обеспечения оперативного контроля за деятельностью исполнительного органа фонда его уставом должно также предусматриваться создание ревизионной комиссии.

Высшим органом управления фонда является совет фонда. Совет фонда осуществляет общее руководство деятельностью фонда. Структура, порядок формирования, полномочия и срок полномочий совета фонда, порядок принятия им решений определяются уставом фонда в соответствии с законодательством Российской Федерации.

Члены совета фонда могут получать вознаграждение за выполнение ими своих обязанностей только в случае, если это предусмотрено уставом фонда. Размер вознаграждения членов совета фонда должен устанавливаться в виде фиксированной суммы.

Для осуществления оперативного управления деятельностью фонда уставом фонда может предусматриваться создание единоличного исполнительного органа фонда (исполнительный директор, президент) или единоличного исполнительного органа фонда и коллегиального исполнительного органа фонда (исполнительной дирекции).

Исполнительный орган фонда осуществляет свои функции в пределах компетенции, установленной настоящим Федеральным законом и уставом фонда, и действует на основании устава фонда и положения об исполнительном органе фонда, утверждаемого советом фонда.

Средства Пенсионного фонда направляются на выплату государственных пенсий (по возрасту, за выслугу лет, при потери кормильца); пенсий по инвалидности, военнослужащим; компенсации пенсионерам; материальной помощи престарелым и инвалидам; одиноким матерям, на детей, инфицированных вирусом иммунодефицита; пострадавшим от аварии на Чернобыльской АЭС. За счет средств Пенсионного фонда финансируются различные программы по социальной поддержке инвалидов, пенсионеров, детей; осуществляются единовременные денежные выплаты.

Негосударственный пенсионный фонд РФ (структура, порядок расходования средств)

Негосударственный пенсионный фонд - особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительным видом деятельности которой является негосударственное пенсионное обеспечение участников фонда на основании договоров о негосударственном пенсионном обеспечении населения с вкладчиками фонда в пользу участников фонда.

Деятельность фонда по негосударственному пенсионному обеспечению населения включает аккумулирование пенсионных взносов, размещение пенсионных резервов, учет пенсионных обязательств фонда и выплату негосударственных пенсий участникам фонда. Фонды осуществляют деятельность и производят выплаты негосударственных пенсий участникам фонда независимо от государственного пенсионного обеспечения населения.

Негосударственное пенсионное обеспечение в пенсионной системе рассматривается как дополнительное по отношению к государственному и может осуществляться:

- в форме так называемых дополнительных профессиональных пенсионных систем отдельных организаций, отраслей экономики либо территорий,

- в форме личного пенсионного страхования граждан, производящих накопление средств на свое дополнительное пенсионное обеспечение в страховых компаниях или негосударственных пенсионных фондах.

Фонд выполняет следующие функции:

·разрабатывает условия негосударственного пенсионного обеспечения участников;

·заключает пенсионные договоры;

·аккумулирует пенсионные взносы;

·ведет пенсионные счета, информирует вкладчиков и участников о состоянии указанных счетов;

·заключает договоры с управляющим (управляющими);

·формирует и размещает самостоятельно или через управляющего (управляющих) собственные средства, включая пенсионные резервы. Важно отметить, что на пенсионные резервы не может быть обращено взыскание по долгам фонда, вкладчиков, управляющего и депозитария.

·ведет в установленном порядке бухгалтерский учет;

·осуществляет актуарные расчеты;

·производит выплаты негосударственных пенсий;

·осуществляет контроль за своевременным и полным поступлением средств в фонд и исполнением своих обязательств перед участниками;

·предоставляет в установленном государственным уполномоченным органом порядке информацию о своей деятельности.

Следует сразу же подчеркнуть, что негосударственные пенсионные фонды по своей природе имеют двойственный характер.

Во-первых, они могут рассматриваться как важный социальный институт, призванный решать задачи по улучшению материального положения нетрудоспособных членов общества. НПФ предоставляют возможность людям иметь более высокие доходы в старости, чем тот минимум, которым их способно будет обеспечить государство.

Во-вторых, НПФ выступают в роли специфических институтов финансового посредничества, аккумулирующих сбережения широких слоев населения для осуществления долгосрочных инвестиций.

Федеральный закон № 75-ФЗ «О негосударственных пенсионных фондах» от 07.05.1998 регулирует сферу деятельности НПФ на территории РФ.

Появление их стало наблюдаться в 90-е годы двадцатого века. Что это такое – НПФ, какая основная роль деятельности и как выбрать организацию?

Понятие НПФ

При выходе на пенсию гражданину полагаются социальные пенсионные выплаты, которые в течение официального трудоустройства регулярно автоматически перечисляются в ПФ из заработной платы.

Пенсия рассчитывается из трех составных частей взносов:

- До 14% страховая часть;

- До 6 % базовая;

- До 2% накопительная.

В наименьшую часть входят денежные поступления с пенсионных выплат от работодателя в виде взносов на страховые пенсионные отчисления. Об их вложении каждый гражданин решает добровольно, например, перечисляет в НПФ. Это побуждает лиц допенсионного возраста к накоплению своих будущих выплат с социальными гарантиями при выходе на пенсию.

Негосударственным пенсионным фондом (НПФ) считается правовая форма организации некоммерческого вида, занимающаяся социальным обеспечением с правом ведения пенсионных выплат.

Первоначально на территории Российской Федерации имелось более 200 фондов, со временем их количество уменьшилось примерно до 60. На количестве фондов сказывается усиленный контроль за работой НПФ со стороны государства, согласно регламенту и лицензированию.

Структура НПФ

Каждая негосударственная организация создается по упорядоченной структуре, где верховный отдел руководства — совет, состоящий из всех учредителей и директоров фонда. Работа фонда контролируется попечительским советом, возглавляющим официальными делегатами вкладчиков, защищающих интересы будущих пенсионеров.

Каждый год своей работы НПФ обязан представлять имеющиеся отчетные данные для проверки независимой комиссией с публикацией на сайте фонда вместе с заключением экспертов.

Преимущества НПФ

При доверии своей накопительной части пенсии одному из НПФ можно использовать следующие привилегии:

- После смерти вкладчик накопленную сумму может получить родственники/ лица, указанные в завещании;

- Деньги, вложенные на счет организации, не могут быть арестованы/отняты, в случае возбуждения исполнительного судебного производства на гражданина или его имущество;

- Увеличивать размер своей накопительной части, периодически выполняя перевод на ее счет дополнительные денежные взносы. Операции по переводу можно выполнять лично или путем исчисления с заработной платы, предварительно оговорив сумму с работодателем.

Между вкладчиками и социальной организацией заключаются договорные соглашения, по которому вкладчик выплачивает пенсионный взнос, а фонд ему пенсионную выплату. При соглашении, вкладчик выбирает вариант графика, по которому будет производиться его обслуживание, отчетность которого по управлению вложениями можно просматривать на сайте компании.

Внимание! Каждый год бухгалтерские отчетные данные фонда проверяются независимой экспертной комиссией. После проверки делается заключение в виде отчета, содержащего все информационные данные о работе компании и публикующегося на сайте организации.

Деятельность НПФ

Практика НПФ на территории России возможна в следующих направлениях:

- На договорных отношениях в виде подписанного соглашения с фондом осуществлять обязательное пенсионное страхование. Организация обязуется накапливать денежный капитал вкладчика и вкладывать в разрешенные государством активы и выплачивать пенсионные отчисления в дополнительном объеме;

- Выступать страховщиком по обязательному пенсионному страхованию — создавать программы, направляемые на создание вида пенсии для категории людей, занимающихся трудовой деятельностью при вредных условиях труда.

- По соглашению вкладчиком перечисляются пенсионные взносы в НПФ, которые инвестируются в разрешенные активы с целью получения доходности. При выходе на заслуженный отдых, гражданину за счет данных средств выплачивается дополнительные начисления негосударственной пенсии.

Каждый вид денежных средств НПФ не пересекается, поскольку они не связаны между собой и рассчитываются по отдельности. То есть Фонд не вправе одними и теми же средствами рассчитывать накопительную и дополнительную пенсионные части.

Существуют ли опасения

Граждане не желают передавать свой денежный капитал в НПФ, не зная насколько можно доверять организации, и существуют ли риски при переводе накопления в НПФ? Сомнения напрасны, поскольку деятельность НПФ ежегодно контролируется и проверяется следующими структурами:

- Федеральная налоговая служба;

- Счетная палата РФ;

- Банк России;

- Министерство финансов и другие госслужбы;

- Независимые аудиторы.

Регулярно-проводимые ежегодные проверки отслеживают незаконные мошеннические операции со стороны организаций. В случае обнаружения нарушения законных действий, лицензия частного пенсионного фонда отзывается, и на него накладывается обязанность выплатить вкладчикам страховые суммы.

Денежные вклады в НПФ подлежат обязательному страхованию, что обеспечивает защиту накоплений клиентов в случае возникновения непредвиденных ситуаций. Например, в случае объявления фонда банкротом или отзыва лицензии, вкладчик получит всю сумму назад в ПФ России, которая изымается из собственных резервов фонда. Это не касается накопленных процентов, они будут находиться, пока вкладчиком не будет выбрана иная организация и не заключены соответствующие договорные обязательства. В некоторых ситуациях вкладчикам понадобится время ожидания, чтобы получить обязательные социальные выплаты, что может произойти только после решения суда.

НПФ бывают несколько типов:

- Работающие с несколькими корпоративными программами;

- Региональные — закреплены за регионом и созданы по его программе;

- Универсальный тип — вкладчиками могут являться как физическое, так и юридическое лицо.

Учитывая нестабильное экономическое положение страны, предугадать и спланировать что-либо на длительный период сложно, поэтому стабильности дохода нет.

Как выбрать НПФ

НПФ должен быть:

- Надежным – то есть, финансовые обязательства должны выполняться в строгом порядке.

- Доходным – рекомендуется просматривать показатель доходности, учитывая весь срок деятельности компании. Это показывает вероятность оценки возможного увеличения пенсионного накопления. Ведь финансовая цель гражданина как в том, чтобы сохранить, так и приумножить свои сбережения. Поэтому чем больше будет фонд иметь доходность, тем выше будет накопление. Информационные и отчетные данные, представленные на сайте фонда и Банка России должны быть одинаковыми. Если НПФ недостоверно предоставляет (например, завышает) данные своих доходов, вкладывать свои капитал в него не рекомендуется.

- Масштабным – показателем является имущество фонда, время его существования в социальной сфере, учредители, представительство в регионах.

- Востребованным – показателем является количество клиентов, передавших в управление фонда накопительную часть своей пенсии и получающих на данный момент заслуженные накопленные выплаты. Показатель роста клиентов по сравнению с предыдущим периодом так же говорит о надежности фонда.

- Доступным и удобным в управлении услугами, что указывает на эффективность и оперативность работы фонда. Подтверждением открытости и доступности может быть сайт фонда, услуга онлайн-сервиса, возможность создания «Личного кабинета» с информацией состояния личного счета. Наличие офиса фонда в регионе проживания способствует личному обращению к сотруднику по всем возникающим вопросам.

Выбирая НПФ, следует обращать внимание на следующие моменты:

Возможные минусы НПФ

При выборе НПФ нужно учитывать моменты, которые могут повлиять на размер будущей выплаты:

- Денежный капитал вносится на счет организации на данный момент, а выплаты получаются гражданином спустя много лет.

- Прирост капитала небольшой, учитывая существующую инфляцию;

- Накопления на территории Российской Федерации можно делать только в рублях;

- Возможны штрафные санкции за просроченный платеж взноса. Когда подписывается договор с НПФ, вкладчику прописываются обязанности регулярно вносить установленный размер суммы по предусмотренной схеме. Если клиентом не будут внесены деньги в установленный в договоре срок, могут быть начислены санкции в виде штрафа;

- Клиенту необходимо платить назначенный размер комиссии НПФ;

- Получить деньги можно только при крайних обстоятельствах – смерть вкладчика, группа инвалидности, смена места жительства в другую страну.

При обращении в НПФ, можно столкнуться со следующими неприятностями, например:

- Существует вероятность мошенничества при составлении договора.

- Размер ставки по процентам может изменяться каждый год, как в большую, так и в наименьшую сторону в зависимости от получаемой доходности.

- Прекращение лицензии по любой причине у фонда может привести к частичной потере прибыли.

- При досрочном переходе и выводе денежных средств в другую организацию, часть денег будет утрачена.

Рекомендуется знать следующие особенности:

- Руководить пенсионными накопительными отчислениями может только сам вкладчик, никто не может принудить к выбору конкретного пенсионного фонда.

- Не более 15 % получаемой прибыли от накопительной части, инвестируемой в любом активе НПФ, уходит оплату расходов, необходимых для содержания организации.

- Менять фонд разрешается каждые два месяца, но не ранее пяти лет, чтобы не потерять процент накоплений.

- Необходимо ознакомиться с правилами получения пенсии в выбранном НПФ, узнать, где и на каких условиях необходимо оформлять документы.

Процесс перевода накопительной части в НПФ

Вступление в НПФ осуществляется путем выполнения следующих действий:

- Выбрать юридическое лицо, которое вызвало большее доверие и его условия;

- отправить в ПФ заявление о переходе в НПФ и прошение о переводе туда активов. Заявление можно предоставить в организацию лично или направить по Почте, (необходимо направлять заверенные копии документов у нотариуса). Для подачи заявления необходимо предоставить паспорт и свидетельство о пенсионном страховании.

Заявление необходимо повторно направлять раз в год и получать письменное уведомление о принятом решении.

Схема работы НПФ

Фондом учитываются имеющиеся взносы клиента и создаются пенсионные резервы, инвестируемые в активы. Получаемая в результате инвестирования прибыль распределяется по счетам, влияя на увеличение будущей пенсии гражданина.

То есть, пенсионные взносы клиента фонд самостоятельным путем или через работодателя размещает в финансовые активы. Затем вместе с частью инвестиционного дохода поступают обратно в фонд, из сумм, которых рассчитывается размер выплаты пенсий вкладчикам. Однако часть суммы идет управляющему, на расходы страховой части и обслуживание фонда.

Когда гражданин достигнет пенсионного возраста и выйдет на пенсию, в соответствии с договорными обязательствами и накопительной суммарной пенсионной части, фонд рассчитывает размер пенсионной выплаты.

Денежные переводы вкладываются в надежные активы, доступные НПФ:

- Ценные бумаги государственного назначения: муниципалов или субъектов РФ;

- Строительство и объекты недвижимости;

- Банковские депозиты.

Платежами пенсии при достижении возраста или при инвалидности на территории РФ занимаются государственные и негосударственные пенсионные структуры с разрешением на ведение деятельности в социальной сфере. Обращаться и доверять НПФ управление сбережениями или выбрать государственный ПФ, решает каждый в добровольном порядке. В пенсионную накопительную часть входят как денежные средства, перечисляемые работодателем, так и процентная часть, начисленная за этот период.

Перевод накоплений в НПФ помогает получить законным путем наибольшего дохода из сбережений. Можно поменять фонд или вновь стать участником ПФ, ничего не потеряв. Хорошо ознакомившись с негосударственными организациями в социальной сфере, изучив их историю практической работы, вложить деньги для накопления пенсии будет неплохим вариантом в будущем.

Стоит ли переходить из ПФР в НПФ смотрите в следующем видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Пенсионная система России представлена двумя видами пенсионных выплат: государственная и негосударственная пенсионная выплаты.

Для получения государственной пенсии необходимо соответствовать требованиям:

- стаж работы, включаемый в страховой стаж;

- отчисления в пенсионный фонд за период официального трудоустройства;

- требования к возрасту выхода на пенсию.

Негосударственное пенсионное обеспечение имеет свои особенности, которые рассмотрим более подробно.

Негосударственное пенсионное обеспечение - что это?

Негосударственное пенсионное обеспечение является добровольным видом накоплений гражданина, выплачиваемых ему в период нетрудоспособности. Добровольное пенсионное обеспечение может быть инициировано как сотрудником, так и работодателем в рамках заключенных договоров на корпоративные пенсионные продукты для сотрудников. Такое обеспечение служит цели обеспечить достойный уровень жизни после наступления нетрудоспособного возраста, и, в отличие от трудовой пенсии, при таком способе накопления не предъявляются требования к стажу деятельности работника.

Заключение договоров на добровольную пенсию не отменяет распространения на вас действия обычных норм пенсионного обеспечения, т.е. pаконодательно разрешено одновременное получение государственной пенсии и пенсии, сформированной за счет добровольных отчислений.

Заключение договора с представителем негосударственного пенсионного обеспечения (фонда) предполагает доверие ваших вложений данному фонду, который распоряжается вашими деньгами по своему усмотрению, и инвестирует в прибыльные и растущие отрасли и сферы экономической деятельности. Законодательно закреплена обязанность и ответственность фондов по возврату денежных средств вкладчику.

Негосударственные пенсионные фонды осуществляют услуги как для физических лиц (индивидуально), так и в рамках заключенных договоров по обслуживанию с юридическими лицами (каждый сотрудник имеет лицевой счет, где отражаются суммы взносов и накопление).

Такой вид обеспечения формирует социальный пакет организации, который является несомненным преимуществом для сотрудников при прочих равных условиях. Причем, средства могут накапливаться путем добровольных взносов физлица, а также напрямую вычитаться из заработной платы – по вашему усмотрению.

Средства по негосударственному пенсионному обеспечению, согласно действующему законодательству, могут наследоваться правопреемниками физического лица.

Данные фонды негосударственной пенсии могут также осуществлять деятельность в рамках обязательного страхования, т.е. Принимать вместе с государством участие в обеспечении пенсией физических лиц на условиях партнерства. Что решает важнейшую социальную задачу.

Негосударственное пенсионное обеспечение - преимущества

- обеспечение достойного уровня выплат при достижении нетрудоспособного возраста;

- накопленные средства наследуются;

- формирование полного соцпакета организации;

- повышение мотивации труда;

- уверенность в работодателе;

- широкий выбор продуктов пенсионного обеспечения для различных сфер деятельности и возрастных категорий работников.

Не гонитесь за обещанной высокой доходностью, в первую очередь смотрим на критерий надежности и стабильности. Также многие пенсионные негосударственные фонды предлагают оформление пенсионной выплаты не покидая дом (через личный кабинет на официальном сайте, электронную почту и пр.), что позволит вам сэкономить время для других дел.

- «Сбербанк»

- «ВТБ»

- «ГАЗФОНД»

- НЕФТЕГАРАНТ

- «Атомгарант»

- «Альянс»

- «Алмазная осень»

- «Сургутнефтегаз»

- «Ренессанс пенсии»

- «Социум»

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Читайте также: