О порядке финансирования накопительной части трудовой пенсии

Для большинства россиян вопросы, связанные с их будущим пенсионным обеспечением, стоят довольно остро и это и неудивительно, поскольку только уже действующих пенсионеров в стране насчитывается более 40 миллионов и имеющиеся проблемы практически у всех на слуху.

Однако больше всего трудоспособные граждане задаются вопросом о том, как получать именно достойную пенсию в старости, особенно видя пример старшего поколения, уровень пенсионного обеспечения которого весьма невысок. Для них предусмотрена возможность самостоятельно формировать источники материальных средств в форме накопительной пенсии, о которой речь пойдет далее.

Бесплатно по России

Понятие накопительной пенсии

Впервые понятие «накопительная пенсия» было введено в 2002 году в ходе масштабного реформирования пенсионной системы в Российской Федерации. В соответствии с первоначальной редакцией Федерального закона «Об обязательном пенсионном страховании» от 15.12.2001 года № 167-ФЗ соответствующие отчисления являлись частью единого социального налога, уплата которого была обязательной. Первоначально формировать накопительную часть пенсии могли практические все трудящиеся граждане.

Следует отметить, что такая практика существовала крайне недолго и уже в 2005 году в законодательство были внесены изменения, согласно которым накопительную пенсию могли формировать посредством страховых взносов только граждане, родившиеся в 1967 году или позже. При этом работники более старшего возраста могли копить себе на достойное материальное обеспечение в старости, участвуя в программах добровольного пенсионного страхования.

На сегодняшний день действующее законодательство предполагает возможность участия граждан в формировании подобного рода накоплений, однако по факту на данный момент это право ограничено. Дело в том, что в 2014 году, на фоне значительных экономических сложностей и связанным с ними дефицитом средств в государственном пенсионном фонде, был объявлен мораторий на соответствующие отчисления. Это предполагает то, что все денежные средства со страховых взносов и иных источников будут направляться только на страховую часть пенсии, что по факту означает возможность для государственного пенсионного фонда исполнить свои обязательства перед ныне живущими пенсионерами.

Изначально предполагалось, что данный запрет будет временным, однако впоследствии Правительство каждый год принимало соответствующее решение о его продлении.

В конце 2018 года было определено, что заморозка накопительной пенсии будет продлена вплоть до 2021 года включительно.

Несмотря на негативный информационный фон, сложившийся вокруг ситуации с мораторием, Правительство уверяет, что данная процедура не затронет самих пенсионных накоплений, которые уже сформированы. Иными словами, об изъятии данных денежных средств речи не идет.

Как формируется выплата

Вопросы, связанные с порядком формирования и выплатой накопительной пенсии, имеют довольно жесткое нормативное регулирование. При этом порядок ее начисления предполагает ряд особенностей и отличий по сравнению с выплатами страховой пенсии. Разберем эти тонкости более подробно

Основания назначения

В соответствии с действующим законодательством право на получение данного вида обеспечения возникает в момент достижения пенсионного возраста. Тут же следует отметить, что если по тем или иным причинам гражданин утратил трудоспособность раньше установленного срока либо имеет определенные льготы, связанные с возможностью выхода на пенсию досрочно, то накопительную часть он может получать также раньше.

Возможность выбора организации, где будет формироваться пенсия

Граждане могут самостоятельно определять, какая организация будет аккумулировать их накопления. Так, средства могут находиться в государственном пенсионном фонде или в негосударственных фондах. Последние же привлекательны тем, что за счет осуществления инвестиционной деятельности граждане могут рассчитывать на значительную прибавку к своей пенсии за включение в нее данного вида дохода.

Накопления входят в наследственную массу

Если гражданин, формирующий накопительную часть, умирает раньше, чем у него возникло право на материальное обеспечение по старости, то аккумулированные на счетах в ПФР или НПФ средства становятся частью наследственной массы. Иными словами, на них могут рассчитывать наследники.

Из чего и как формируется выплата

Существует несколько источников формирования накопительной пенсии:

- Страховые взносы. В соответствии с российским законодательством за каждого наемного работника работодатель уплачивает взносы в пенсионный фонд. Их размер составляет 22% от заработной платы. Однако если гражданин изъявил желание формировать накопительную часть, то 6% от нее будет направляться на нее. Оставшиеся же 16 в счет страховой пенсии и солидарного тарифа. С 2014 года страховые взносы полностью направляются на формирование страховой пенсии в связи с действием моратория, речь о котором шла выше.

- Средства материнского капитала. Одной из форм распоряжения материнским капиталом является направление его средств на пенсионный счет женщины.

- Участие в программесофинансирования пенсий. В рамках действия данной госпрограммы граждане могли внести на свой счет в ПФР определенную денежную сумму, а государство удваивало ее. Программа полностью прекратила свое действие в 2015 году, просуществовав около 7 лет. О возможности ее возобновления на данный момент речи не идет.

- Добровольные перечисления. Граждане по своей инициативе вправе самостоятельно вносить личные денежные средства на накопительный счет.

Размер накопительной пенсии

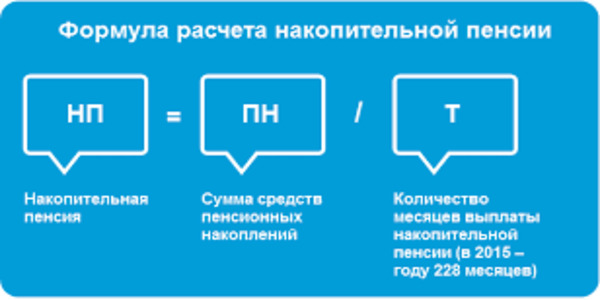

Для расчета накопительной пенсии используется следующая формула:

НП = ПН/Т, где:

НП – накопительная пенсия.

ПН – общая сумма пенсионных накоплений.

Т – период дожития.

Так называемый «период дожития» вызывает наибольшее количество вопросов у будущих пенсионеров. Он рассчитывается исходя из ожидаемой продолжительности жизни в конкретный год. Так, в 2019 году период дожития составляет 252 месяца. В предыдущие периоды значение этого параметра несколько отличались от нынешнего.

Зная же период дожития, а также накопленную сумму, можно рассчитать размер дополнительного пенсионного обеспечения.

Пример

Гражданка Иванова к моменту выхода на пенсию скопила в счет накопительной пенсии 800 тысяч рублей. Соответственно, выйдя на заслуженный отдых в 2019 году, можно рассчитать:

800000/252 = 3174,60. То есть, ежемесячно гражданка Иванова будет получать 3174,60 рубля как накопительную часть пенсионного обеспечения.

Как узнать размер накоплений и где они находятся

Узнать размер накоплений довольно просто. Сделать это можно, зайдя на сайт ПФР или негосударственного пенсионного фонда. Такая информация содержится в личных кабинетах.

Чтобы получить доступ к личному кабинету на сайте государственного пенсионного фонда, необходимо иметь подтвержденный аккаунт в ЕСИА (на портале «Госуслуги»).

Кроме этого, с данной же целью или в тех случаях, когда местонахождение сбережений неизвестно, гражданин может обратиться в отделение государственного пенсионного фонда по месту жительства, где он получит всю информацию, касающуюся данного вопроса.

Полезное видео

Как можно получить накопительную пенсии? Смотрите в видео-сюжете:

Что такое накопительная часть пенсии

Чтобы не перегружать систему, накопителей решили ограничить по возрасту. Отчисления производились только за следующие категории граждан:

- Мужчины 1953 - 1966 годов рождения и женщины 1957 - 1966 года рождения.

У них в накопительную часть шло по 2% от зарплаты в период с 2002 по 2004 годы. За это таких людей прозвали «двухпроцентниками». С 2005 года отчисления за них прекратились.

- Граждане, родившиеся в 1967 году и позднее.

За них с самого начала действия реформы отчислялось по 6% от зарплаты. Отчисления прекратились в конце 2013 года. Тогда накопительная система была заморожена.

Государственная пенсия будет рассчитываться исходя из накопленных за трудовую жизнь пенсионных баллов. Их число зависит от официальной зарплаты человека и его стажа. А сама госпенсия состоит из двух частей, которые суммируются:

- Фиксированная выплата

Дается всем, кто накопит минимально необходимые стаж и число баллов

- Страховая часть

Получается путем умножения количества накопленных баллов на стоимость пенсионного коэффициента (для тех, кто ушел на пенсию в 2019 году, - это 87,24 рубля).

Накопительная часть - прибавка к этим двум составляющим госпенсии.

Как узнать накопительную часть пенсии

Сейчас в накопительной системе крутится около 4 триллионов рублей. Это остатки на наших индивидуальных счетах. Дополнительные взносы от работодателей в рамках обязательного пенсионного страхования с конца 2013 года туда не производятся, но суммы растут за счет приращения инвестиционного дохода. Средний доход примерно равен уровню инфляции.

Чтобы узнать размер накопительной части пенсии, можно зайти в ближайшее отделение Пенсионного фонда или местный многофункциональный центр. Но есть и более технологичный способ. Вся информация содержится в вашем личном кабинете на портале госуслуг (www.gosuslugi.ru), в разделе «Извещение о состоянии лицевого счета в ПФР». Документ можно скачать. Там будет вся информация как о сумме баллов для страховой пенсии, так и о сумме денег на индивидуальном счете в рамках накопительной системы.

Как получить накопительную часть пенсии

Для этого нужно дождаться пенсионного возраста. Раньше этого срока распорядиться накопительной частью не получится. Исключение сделали только для тех, кто самостоятельно копил на старость. Для них пенсионный возраст остался в старых рамках - 55 лет для женщин и 60 лет для мужчин. А для тех, кто копил только в рамках обязательного пенсионного страхования, пенсионный возраст будет повышаться. К 2028 году он составит 60 лет для женщин и 65 лет для мужчин.

Чтобы получить накопительную часть пенсии, нужно:

- Обратиться либо в Пенсионный фонд России (если ваш счет находится в государственной управляющей компании Внешэкономбанка).

- Обратиться в свой негосударственный пенсионный фонд (НПФ).

Есть несколько способов получить прибавку к пенсии:

1. Получить полностью всю сумму

- Это могут сделать инвалиды и люди, получающие социальную пенсию (в связи с нехваткой стажа или баллов) или пенсию по случаю потери кормильца.

- Если размер накопительной пенсии в случае назначения составит меньше 5% по отношению к сумме размера страховой пенсии по старости. Обычно этой опцией пользуются все «двухпроцентники».

2. Назначить срочную выплату, то есть самому определить срок выплаты

- Это могут сделать только те, кто самостоятельно копил себе на старость. То есть, участвовал в программах софинансирования, отправил средства маткапитала на накопительную часть пенсии мамы или работал в крупной корпорации, у которой был заключен договор о дополнительном пенсионном обеспечении.

3. Получать деньги до конца жизни

- Этот принцип действует по умолчанию. Размер прибавки зависит от суммы накоплений и срока дожития в год назначения пенсии.

Считается она довольно просто. Всю сумму накоплений нужно разделить на 252 месяца. Это официальный срок дожития на 2019 год. К примеру, если у вас накопилось 100 тысяч рублей, то ежемесячная прибавка составит 400 рублей. При этом, если страховая пенсия составит больше 8000 рублей в месяц, то вы сможете получить всю сумму целиком.

Формула расчета накопительной части пенсии (НЧ):

НЧ = ПН / Т , где

Т - количество месяцев ожидаемого периода выплаты трудовой пенсии по старости. До 2016 года размер Т для расчета накопительной части пенсии аналогичен применяемому для расчета страховой части пенсии (конкретные размеры Т по годам - см. в подразделе «Страховая составляющая страховой части пенсии (ССП)» в разделе «Размер страховой части трудовой пенсии по старости » ). С 1 января 2016 года предполагается, что размер Т для накопительной части трудовой пенсии по старости будет ежегодно определяться на основании официальных статистических данных о продолжительности жизни получателя этой части трудовой пенсии ;

При назначении НЧ в более позднем (по сравнению с общеустановленным пенсионным возрастом) возрасте, ожидаемый период выплаты (Т), сокращается на один год за каждый полный год, истекший со дня достижения указанного возраста, но не ранее чем со дня приобретения права на назначение НЧ. Но в любом случае Т не может составлять менее 14 лет (168 месяцев) – порядок подсчета Т в данном случае см . в подразделе «Страховая составляющая страховой части пенсии (ССП)» в разделе «Размер страховой части трудовой пенсии по старости » .

ПН - сумма пенсионных накоплений застрахованного лица, учтенных в специальной части его лицевого счета (в системе индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования) по состоянию на день, с которого ему назначается накопительная часть трудовой пенсии по старости.

Пенсионные накопления – это совокупность средств, сформированных за счет поступивших, начиная с 01.01.2002 г., страховых взносов на обязательное накопительное финансирование трудовых пенсий ( из них складывается «обязательная» накопительная часть пенсии ), дополнительных страховых взносов на накопительную часть трудовой пенсии, взносов работодателя, уплаченных в пользу застрахованного лица, взносов на софинансирование формирования пенсионных накоплений ( из них складывается дополнительная часть накопительной части пенсии ), средств материнского (семейного) капитала, направленных на формирование накопительной части трудовой пенсии в соответствии с Федеральным законом от 29 декабря 2006 г. № 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей», чистого финансового результата от временного размещения [1] страховых взносов Пенсионным фондом РФ, а также дохода от их инвестирования.

Пенсионные накопления отражаются в специальной части индивидуального лицевого счета застрахованного лица в Пенсионном фонде. Если пенсионные накопления переданы негосударственному пенсионному фонду (см. раздел «Инвестирование пенсионных накоплений») информация о них фиксируется на пенсионном счете, который открывает соответствующий негосударственный пенсионный фонд [2] .

Как предусмотрено нормой ст. 3 Федерального закона от 30.11.2011 № 360-ФЗ « О порядке финансирования выплат за счет средств пенсионных накоплений » в случае, если сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета/ на пенсионном счете застрахованного лица на день назначения накопительной части пенсии, меньше общей суммы подлежащих учету за весь период формирования пенсионных накоплений страховых взносов на накопительную часть трудовой пенсии по старости, средств дополнительных страховых взносов на накопительную часть трудовой пенсии, взносов работодателя, взносов на софинансирование формирования пенсионных накоплений, средств материнского (семейного) капитала, направленных на формирование накопительной части трудовой пенсии, то «недостающие» суммы подлежат возмещению. Порядок такого возмещения должен содержаться в отдельном федеральном законе. Однако, до тех пор пока данный закон не принят, трудно сказать, будет ли данный порядок распространяться, например, на случаи обесценивания пенсионных накоплений в результате их неудачного инвестирования.

Таким образом, к сожалению, приходится констатировать, что пока законодательство не предусматривает никаких гарантий сохранения даже номинальной суммы перечисленных на накопительную часть пенсии средств.

Единый реестр застрахованных лиц, осуществляющих формирование своих пенсионных накоплений для финансирования накопительной части трудовой пенсии, ведет Пенсионный фонд РФ. В Едином реестре содержатся, в том числе, и сведения о каждом застрахованном лице, передавшем свои пенсионные накопления негосударственному пенсионному фонду.

Альтернативы получения пенсионных накоплений

Единовременная выплата средств пенсионных накоплений

Согласно ст.4 Федерального закона от 30.11.2011 № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений» и вступившим в силу 1 января 2010 года Постановлениям Правительства РФ от 21.12.2009 (в ред. от 30 мая 2012 года) № 1047 и № 1048 средства пенсионных накоплений можно получить единовременной выплатой (т.е. не в виде накопительной части пенсии НЧ ежемесячно, а всю сумму ПН целиком одновременно). Однако, сделать это может ограниченный круг лиц.

Первая категория - это лица, подходящие сразу под все перечисленные условия:

1) достигшие общеустановленного пенсионного возраста (мужчины - 60 лет, женщины - 55 лет);

2) являющиеся получателями трудовой пенсии по инвалидности или трудовой пенсии по случаю потери кормильца либо пенсии по государственному пенсионному обеспечению (пенсии по государственному пенсионному обеспечению регулируются Федеральным законом от 15 декабря 2001 года № 166-ФЗ, к ним относятся: пенсии федеральным государственным гражданским служащим, пенсии военнослужащим, участникам Великой Отечественной войны, жителям блокадного Ленинграда, пенсии пострадавшим в результате радиационных или техногенных катастроф, космонавтам, работникам летно-испытательного состава и социальные пенсии);

3) у них должно отсутствовать право на установление трудовой пенсии по старости в связи с отсутствием необходимого страхового стажа (5 лет).

Вторая категория потенциальных получателей единовременной выплаты – это лица, у которых соблюдены следующие условия (одновременно):

1) у них возникло право на установление трудовой пенсии по старости (в том числе досрочной) – т.е. они достигли соответствующего возраста и у них соблюдены необходимые «стажевые» условия для назначения либо обычной, либо досрочной пенсии.

2) размер их накопительной части трудовой пенсии по старости в случае ее назначения составил бы 5 % и менее по отношению к размеру всей трудовой пенсии по старости, рассчитанному на дату назначения накопительной части трудовой пенсии по старости.

ü Возможность получения пенсионных накоплений в виде единовременной выплаты у указанной выше второй категории получателей появилась только начиная с 1 июля 2012 года (даты вступления в силу Федерального закона «О порядке финансирования выплат за счет средств пенсионных накоплений»). Рассчитана эта законодательная новелла, прежде всего, на лиц т.н. «среднего поколения» (мужчин 1953-1966 г.р. и женщин 1957-1966 г.р.), у которых накопительная часть за счет обязательных пенсионных взносов формировалась только в период 2002-2004 гг. Т.е. пенсионные накопления у этих лиц, будь они выплачены виде обычной накопительной части трудовой пенсии, т.е. ежемесячно, оказались бы мизерно малы.

ü Если пенсионные накопления формировались - по выбору застрахованного лица - в Пенсионном фонде РФ (через государственную или частную управляющую компанию), то единовременную выплату осуществляет Пенсионный фонд, если – в негосударственном пенсионном фонде, то - негосударственный пенсионный фонд (о вариантах формирования накопительной части пенсии – см. раздел «Инвестирование пенсионных накоплений»).

Если после вынесения решения об осуществлении единовременной выплаты на пенсионном счете застрахованного лица будут еще отражены средства пенсионных накоплений («обязательны» и «дополнительные» страховые взносы, уплаченные за квартал, в котором застрахованное лицо обратилось за единовременной выплатой или предшествующее этому кварталу время; чистый финансовый результат от их временного размещения; направленные на формирование накопительной части трудовой пенсии средства материнского капитала, поступившие в течение квартала, в котором застрахованное лицо обратилось за единовременной выплатой или предшествующее этому кварталу время; доход от инвестирования средств пенсионных накоплений), то производится доплата к единовременной выплате с учетом указанных, не учтенных при назначении единовременной выплаты, пенсионных накоплений. Решение о доплате к единовременной выплате выносится ПФР не позднее 1 июля/ негосударственным пенсионным фондом не позднее 1 сентября года, следующего за годом, в котором состоялось обращение за единовременной выплатой.

Срочная пенсионная выплата

Срочная пенсионная выплата – это еще одна альтернатива получению накопительной части пенсии в общем порядке.

На нее могут претендовать те, у кого накопительная часть пенсии формировалась не только из обязательных взносов, но и за счет средств дополнительных страховых взносов, взносов работодателя, взносов на софинансирование пенсионных накоплений, средств (части средств) материнского (семейного) капитала.

Срочной она называется, поскольку выплачивается в отличие от обыкновенной накопительной части пенсии не пожизненно, а в течении определенного – указанного самим пенсионером – срока Т, который, впрочем, не может быть менее 10 лет. И за счет этого ее размер выше, чем если бы пенсионер получал ее в составе накопительной части своей пенсии в общем порядке. Но состоит она не из всех средств, поступивших на формирование накопительной части пенсии застрахованного лица, а только из дополнительных страховых взносов , взносов работодателя, взносов на софинансирование пенсионных накоплений , средств (части средств) материнского (семейного) капитала, дохода от инвестирования перечисленных средств.

. Обратите внимание, что поскольку срочная пенсионная выплата формируется только из т.н. «дополнительных» пенсионных поступлений на накопительную часть, пенсионер, которому она назначена, имеет право и на получение «обычной» накопительной части пенсии. Но в этом случае НЧП будет состоять только из средств обязательных взносов на накопительную часть.

Т.е. СП - это альтернатива получению части (сформированной из дополнительных пенсионных взносов) НЧП.

Итак формула расчета размера срочной пенсионной выплаты (СП):

СП = ПН доп . / Т,

где ПН доп. - сумма средств пенсионных накоплений, сформированных за счет дополнительных страховых взносов на накопительную часть трудовой пенсии, взносов работодателя, взносов на софинансирование формирования пенсионных накоплений, дохода от их инвестирования, средств материнского (семейного) капитала, направленных на формирование накопительной части трудовой пенсии, дохода от их инвестирования, учтенных в специальной части индивидуального лицевого счета или на пенсионном счете накопительной части трудовой пенсии застрахованного лица по состоянию на день, с которого ему назначается срочная пенсионная выплата;

Т - количество месяцев периода выплаты срочной пенсионной выплаты, указанное в заявлении застрахованного лица о назначении срочной пенсионной выплаты, которое не может быть менее 120 месяцев (10 лет).

Срочная пенсионная выплата осуществляется застрахованным лицам при возникновении права на установление трудовой пенсии по старости (в том числе досрочной). Ее установление и выплата производятся в том же порядке, что и трудовые пенсии по старости.

Если пенсионные накопления формировались - по выбору застрахованного лица - в Пенсионном фонде РФ (через государственную или частную управляющую компанию), то срочную пенсионную выплату осуществляет Пенсионный фонд, если – в негосударственном пенсионном фонде, то - негосударственный пенсионный фонд (о вариантах формирования накопительной части пенсии – см. раздел «Инвестирование пенсионных накоплений» ).

«Обязательная» накопительная часть трудовой пенсии

Накопительная часть трудовой пенсии в рамках системы обязательного пенсионного страхования (назовем ее «обязательная» накопительная часть трудовой пенсии) формируется не у всех, а только у застрахованных лиц, относящихся к так называемому «молодому поколению» (1967 г.р. и моложе). Начиная с 2002 года на специальную часть их индивидуального лицевого счета в Пенсионном фонде поступают страховые взносы на ее финансирование. На протяжении 2002-2004 гг. накопительная часть пенсии формировалась также у «среднего поколения» (мужчин 1953-1966 г.р. и женщин 1957-1966 г.р.), т.е. у них в специальной части счета есть накопления за указанные годы, исходя которых и будет считаться размер накопительной части их трудовой пенсии.

Объект (виды дохода) и база обложения (сумма дохода, подлежащая обложению) обязательными страховыми взносами на накопительную часть идентична объекту и базе обложения страховыми взносами на страховую часть пенсии (см. подраздел «Определение пенсионных прав, приобретенных после 1 января 2002 года (ПК2)» раздела «Размер страховой части трудовой пенсии по старости»).

Конкретные размеры пенсионных взносов на «обязательную» накопительную часть , из которых формируются пенсионные накопления граждан, закреплены в Главе V и VI Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

1. Взносы за наёмных работников (работающих по трудовому договору или по договору гражданско-правового характера, предметом которого является выполнение работ и оказание услуг, а также по «авторскому» договору).

Таблица 4. Взносы на ПН за наёмных работников.

Согласно статистике ЦБРФ, 33 млн. граждан нашей федерации оформили себе накопление пенсии. Делать это могли лица 1967 г.р. младше и только до 31.12.2015 г. Уже с 2014 г. по наше время накопительная пенсия «заморожена», то есть, все страховые выплаты, которые вносят за нас работодатели, направляются в ПФР в общую сумму страхового пенсиона.

В статье мы расскажем, что это такое — накопительная часть пенсии, чем она отличается от страховой, у кого и из чего формируется, а также как осуществляется порядок ее выплаты.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Порядок пенсионного обеспечения в РФ

С 01.01.2015 в РФ применяется новая формула пенсионного расчета. Президент РФ Владимир Путин подписал соответственные федеральные законы.

Напоминаем, что согласно нормативным актам трудовую возрастную пенсию разделяют на страховую и накопительную части. Для первого вида будет установлена фиксированная сумма выплаты. Размер её будет определяться величиной зарплаты, длительностью страхового стажа и возрастом обращения за назначением пенсии. Для оформления возрастной пенсии необходимо выполнить 3 условия:

- достичь указанного возраста (для женщин – 55 лет, для мужчин – 60 лет);

- иметь 15-летний (или больше) трудовой стаж;

- иметь пенсионные права в размере 30 пенсионных баллов.

Кроме того, предопределено разделение накопленной части трудовой пенсии из суммы трудовой пенсии по возрасту. С 1.01.2015 года такая часть была пересчитана в отдельный вид – накопительную.

Теперь расскажем, что такое накопительная часть и как, то есть из чего она формируется. Под накоплением пенсиона в законе подразумевают ежемесячную денежную выплату в целях возмещения застрахованным субъектам зарплаты и прочих выплат и премий, упущенных ими в связи с обретением недееспособности по причине старости.

Ей рассчитывают в зависимости от суммы пенсионных накоплений, указанных в специальной части персонального личного счета застрахованного субъекта или на пенсионном счету накопительного обеспечения застрахованного лица, по состоянию на день оформления такой пенсии.

Вычисление объёма накопленной пенсии будет вычисляться так же, как сейчас производится расчёт накопительной части трудового обеспечения: сумму пенсионных накоплений делят на статичную величину – ожидаемый срок выплаты (228 месяцев в 2013 году). С 01.01.2016 года её размер установлен федеральным законом на основе официальных данных статистики о продолжительности жизни лиц, получающих пенсию.

Формированием и выплатами пенсий занимается ПФРФ и частные пенсионные фонды. Федеральный закон от 28 декабря 2013 № 400-ФЗ «О страховых пенсиях» и Федеральный закон от 28.12.2013 г. № 424-ФЗ «О накопительных пенсиях» вступили в силу с 01.01.2015 года.

Из чего складывается размер пособия?

В процессе обязательной пенсионной страховки у рабочих граждан формируются страховые накопления. Страховые пенсии бывают трех видов: по возрасту, по факту инвалидности, по случаю смерти кормильца.

Пенсионные права субъектов формируют в персональных пенсионных баллах. Все сформированные ранее пенсионные права были пересчитаны без потерь в пенсионные баллы и учтены при оформлении страховой пенсии.

Условия оформления возрастной пенсии:

- Возраст 60 лет – для мужчин, 55 лет – для женщин. Некоторые категории лиц имеют право на выплату страхового пенсиона по старости досрочно.

- Для субъектов, находящихся на государственных должностях РФ с 01.01.2017 действует увеличенный пенсионный возраст, который с каждым годом будет увеличиваться на 6 месяцев до 65 лет для мужчин и 63 лет для женщин.

- Страховой стаж не меньше 15 лет (с 2024 года) с учетом сведений ст. 35 Закона от 28.12.2013 № 400-ФЗ.

- Минимальная сумма пенсионных баллов –не меньше 30 (с 2025 года) с учетом ст. 35 Закона от 28.12.2013 № 400-ФЗ.

Количество баллов зависит от начисленных и оплаченных страховых взносов в системе обязательного пенсионного страхования и размера страхового стажа. За каждый год труда гражданина при условии начисления руководителями или им лично страховых сумм на обязательное страхование у него сформируются пенсионное право в виде баллов.

Максимальное количество пенсионных баллов за год с 2021 года – 10, в 2017 году – 8,26.

Вид обеспечения в структуре обязательного страхования влияет на зачисление годичных баллов. При формировке только страховой пенсии максимальным количеством годовых баллов будет 10, так как все страховые суммы направляют на формирование пенсиона.

При выборе типа формирования одновременно и страховочного, и накопительного типа максимальное количество баллов составит 6,25, ведь 27,5% страховых взносов направляют на формирование пенсии.

Граждане 1967 г.р. и младше, выбравшие до 31.12.2015 года и страховую и накопленную пенсию в системе ОПС, смогут в любой момент отказаться от формировки накопительного типа и перенести 6% страховых выплат на страховое обеспечение.

К тому же, гражданам 1967 г.р. и младше, в пользу которых страховой взнос по обязательному страхованию пенсии начал начисляться руководителем, впервые после 1.01.2014 года, предоставляется возможность выбирать вариант пенсионного обеспечения (формировать только страховой тип или оба типа сразу) в течение 5 лет со дня первого начисления страховых выплат.

Если субъект не достиг 23 летнего возраста, данный период увеличится до окончания года, в котором ему исполнится 23 года. При выборе типа обеспечения пенсии нужно учитывать, что страховая гарантирует увеличение размера выплат за счет ежегодного государственного индексирования.

С какого года формируются накопления?

С 2002 года пенсион формируется системой обязательного пенсионного страхования (ОПС) и делится — Базовый, страховой и накопительный. Накопительную часть трудового обеспечения формируют для лиц 1967 г.р. и младше. Базовую часть устанавливают в определённых размерах.

Страховая сумма зависит от размера взносов, которые находятся на именном счете, и на основе стажа. Накопительная часть — зависит от суммы взносов и начисленного инвестиционного дохода.

Расчет объёма пенсиона, осуществляют по формуле, определённой федеральным законом. С 2010 года Единый социальный налог отменили и произвели возврат к системе страховочных взносов. Максимальный размер зарплаты, который влияет на размеры пенсии, устанавливается на уровне 415 тысяч руб/год.

Руководитель выплачивает = 26% (единый социальный страховочный взнос) от размера зарплаты работника, из которых на медицинское и соцстрахование — 6 %, а в ПФ — 20 %, которые в свою очередь разделяют на три части: 6% — базовую, 10 % — страховую и 4 % — накопительную.

С 2008 года накопительная часть равняется 6 %, а страховая — 8 % от зарплаты. Приватный предприниматель оплачивает констатированную ставку каждый месяц.

Компании, которые пользуются упрощённой системой налогового обложения, не оплачивают ЕСН, а платят только 10 % в качестве страхового взноса и 4 % в качестве накопленной.

Чем отличаются две части пособия?

Базовой называют страховую пенсию, которая образует из взносов, регулярно выплачиваемых руководителем, то есть средств, которые поступают на персональный счет сотрудника. Можно услышать мнение о том, что страховочное обеспечение это исключительно формальность, ведь средства, перечисляемые на её счёт, по факту, не находятся на счету гражданина, а идут на текущую оплату пенсий.

Накопительная же — это сумма, которую работодатели также перечисляют на счета сотрудников. Но такая пенсия имеет значительное отличие от страховой: она не тратится на текущие выплаты пенсионерам, а накапливается на личном счету, и может инвестироваться, принося прибыль.

Каждый гражданин может самостоятельно влиять на размеры накопленных выплат. Чтобы получать максимальный эффект от этой части нужно передать право на управления своими средствами в НПФ.

Плюсы и минусы системы

Преимущества:

-

Накопительная часть растет быстрее, чем страховая. Важно правильно выбирать пенсионный фонд или управляющую фирму. В таком случае сумму вашего обеспечения будут определять, в зависимости от вашего выбора.

Можно выбирать более рискованный вариант, но с более высоким потенциалом доходности или, напротив – надежный фонд, но с низким процентом по ставке.

-

Высокие риски. Если вы выберете инвестирование и самостоятельно управляете будущим вашей пенсии, то есть вероятность, что вместо прибыли вы потерпите убыток.

Но всё равно накопительная пенсия предполагает гарантийное обеспечение от государства и максимум того, что вы потеряете – это инвестиционная прибыль. При этом сумму взносов оставляют на прежнем уровне.

Как отказаться перечислять накопления?

Если вы приняли решение отказаться от накоплений, то следует помнить, что 22%, которые выплачивают работодатели, будут распределены таким образом:

- 6% будет отправлены на финансирование зафиксированной выплаты;

- 16% будут полностью перенесены на страховую пенсию.

Если гражданин, никогда не подавал заявку о выборе НПФ в ПФ РФ, то ему, в случае отказа от накопительной части, не нужно производить никакие дополнительные действия.

Пенсионные накопления прекращают формироваться в автоматическом порядке и будут направляться на финансирование страховых пенсий. Если заявление о выборе НПФ подавали хотя бы раз, то нужно отправить в Пенсионный фонд соответственное заявление.

Видео по теме

Все о накопительной части пенсии:

Заключение

Резюмируя, можно сказать, что алгоритм оформления и порядок выплат пенсий – нормативный фиксированный процесс, не вызывающий трудностей и не требующий профессиональной юридической помощи.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Новая реформа пенсионных выплат существенно отличается от той, к которой старшее поколение страны уже привыкло. Старая система предоставляла почти равные всем денежные суммы при выходе на пенсию. Принятая новая реформа позволяет заранее позаботиться о своей старости. Предлагается формировать специальный накопительный счет. В него могут включаться не только отчисления работодателя, но и личные добровольные взносы граждан.

Накопительная часть пенсии

Основные модели пенсионных выплат

В 2002 году стартовала пенсионная реформа. По ней первоначально было задумано, что пенсия должна состоять из 3-х частей:

- базовой, которая являлась основой для начислений выплат ПФР;

- страховой, зависящей от имеющегося трудового стажа;

- накопительной, которой сможет пользоваться только поколение, начиная с установленного законодательством возраста.

Такая модель начисления пенсии действовала до января 2015 года. С этого времени составляющими частями пенсионных начислений стали:

- страховая;

- накопительная.

Первая составляющая положена всем, а последняя предназначается лицам моложе определенного возраста.

Основные модели формирования пособия по старости

На данный момент существуют две модели формирования пособия по старости. Причем перечисления по каждой из них средств в ПФР с заработка составляет 22%.

1 модель. Страховая + накопительная составляющие

Основой для выплат пенсионерам считается страховая часть. Она гарантирована всему трудящемуся населению страны. На ее размер оказывает непосредственное влияние экономическое положение и инфляция. В данной модели из 22% только 16% поступают на образование страховой составляющей пенсии

Оставшиеся суммы в виде 6% поступают в накопительную часть, являющуюся основой формирования индивидуального счета в ПФР. Размер будущих выплат в старости напрямую зависит от величины собранных средств на этом счете и месте их вложений. Также любое лицо, заботясь о своем материальном положении в старости, может добровольно делать денежные перечисления на этот же счет. На него же будут поступать суммы, получаемые в результате инвестиционных вложений в выбранные ПФ как государственные, так и негосударственные.

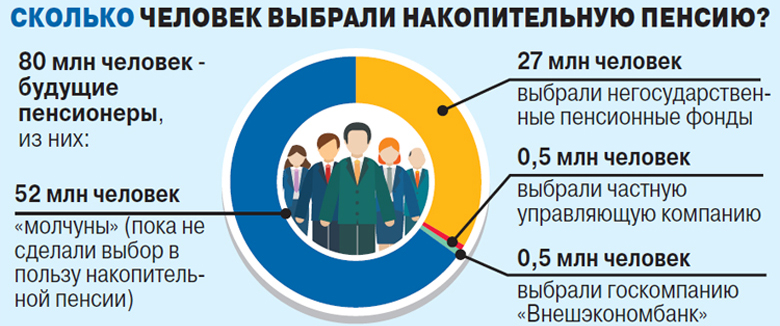

Количество людей, выбравших накопительную пенсию

Такая «комбинированная» модель считается наиболее выгодным вариантом, так как ее составляющие образуются из суммы, предоставляемой пенсионеру из бюджета, и величины его собственных отчислений в ПФР.

2 модель. Страховая

Данная модель предлагается только для поколения, появившегося на свет до 1967 года. Все 22% отчислений идут на образование страховых пенсионных выплат.

Важно! Был введен мораторий на накопительную часть, продленный вплоть до 2020 г. В этот период все отчисления (22%) будут идти на платежи сегодняшним гражданам преклонного возраста. После отмены данных мер предполагается, что все средства будут возвращены на накопительные счета граждан и проиндексированы.

Различия между страховой и накопительной частью

Какие различия межу страховой и накопительной пенсией

Разобраться, в чем состоит отличие между 2 составляющими частями, можно рассмотрев источники их образования, правила начисления, а также возможность наследования.

| Виды отличия | Накопительная | Страховая |

|---|---|---|

| Правила начисления | Расчет исчисляется в денежном выражении и определяется размером индивидуального счета, сумма которого составляется перечислениями работодателя (для лиц, начиная с 1967 года рождения) и добровольными взносами каждого на свой счет | Разработана сложная балльная система начислений, в зависимости от которой лицу, достигшему возраста выхода на заслуженный отдых, государство гарантировано предоставляет денежные выплаты по старости |

| Источники образования | Доходы инвестиционных фондов (государственных и негосударственных) | Отчисления в ПФР всего работающего на данный момент населения страны |

| От чего зависит повышение | Повышение основывается на доходности инвестиционных организаций | Индексация для всех одинаковая и зависит от инфляции |

| Наследование | Имеется возможность | Невозможно |

Главным отличием составляющих частей пособия по старости является правила их начисления. Суть страховой пенсии заключается в том, что денежные выплаты сегодняшним гражданам, достигшим установленного законом возраста, производятся из отчислений активного на данный момент населения страны, которые поступают в ПФР. Другими словами, работающие граждане обеспечивают деньгами сегодняшних пенсионеров. При этом для учета индивидуального вклада каждого работника на страховой счет вносится информация о баллах, которые он заслужил в соответствии с установленными критериями.

Накопительная часть весь период до наступления пенсии конкретного лица вкладывается в различные инвестиционные фонды с целью ее увеличения. Когда подойдет время, внесенные ранее суммы будут выплачиваться гражданину по выбранной им схеме. Таким образом, данная часть пенсии представляет собой более гибкую систему, в которой все зависит от величины вложений и полученного дохода от этого. Накопительная часть дает возможность получать более высокие выплаты в старости.

Основные критерии начисления пенсий

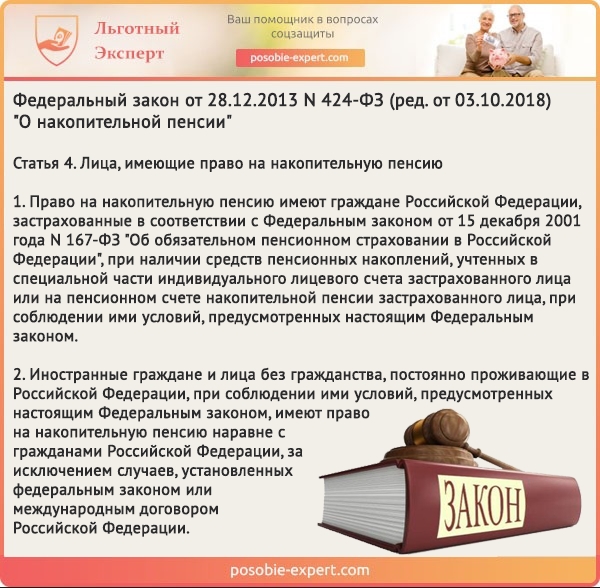

Накопительная пенсия

Рассмотрим подробно, чем характеризуется такая составляющая пенсионных выплат, как накопительная. Разработан специальный ФЗ №424 от 28/12/2013 года в части, касающейся накоплений. В нем можно найти ответы на такие вопросы: кто сможет ее получать, как будут происходить выплаты, их сроки и размеры, а также можно ли передать накопления по наследству.

Кто имеет право на предоставление

Претендовать на образование накопительных сумм могут следующие категории населения:

- основной составляющей являются лица младше 1967 г. рождения;

- мужское население, родившееся в интервале с 1953 по 1966, и женское — с 1958 по 1966 г. рождения, которым с 2002 по 2004 годы производились перечисления на их специальные счета. Сумма, скопившаяся на них, оказалась незначительна. В 2005 года из-за внесенных доработок в законодательство эти счета были заморожены;

- женщины, направившие часть или весь положенный им МСК на пенсионные отчисления;

- население, самостоятельно производившее платежи в разработанные государственные программы софинансирования.

Федеральный закон «О накопительной пенсии» N 424-ФЗ. Статья 4

Читайте также: