Смена пенсионного фонда при смене работы

Каждый трудоспособный гражданин нашей страны периодически задумывается о том, каково будет его материальное обеспечение в старости. При этом беспокоиться о своей будущей пенсии необходимо как можно раньше, чуть ли не с самого начала осуществления трудовой деятельности. Это обусловлено тем, что нынешнее законодательство предлагает гибкие возможности для участия самого трудящегося в формировании своих пенсионных накоплений.

Граждане вправе самостоятельно определять, куда будет направляться часть пенсионных взносов, которые ежемесячно перечисляет его работодатель – на счета государственного пенсионного фонда или в НПФ. При этом закон допускает возможность смены страховщика, но лишь при определенных обстоятельствах. О тонкостях, связанных с данной процедурой и пойдет речь в этой статье далее.

Бесплатно по России

Можно ли поменять пенсионный фонд

Работающие россияне вправе формировать накопительную пенсию путем перечисления на эти цели части страховых взносов. При этом, за исключением частнопрактикующих адвокатов, нотариусов и индивидуальных предпринимателей, денежные средства переводят работодатели, а у самих работников остается выбор, куда они будут направлены.

Услуги по формированию накопительной части пенсии оказывают многие НПФ. Суть деятельности негосударственного фонда заключается в том, что он аккумулирует денежные средства, поступающие в счет страховых взносов, и вкладывает их в различные доходные проекты. Как правило, в ценные бумаги. Полученный инвестиционный доход также идет в счет будущей пенсии.

Государственный пенсионный фонд также аккумулирует денежные средства для формирования пенсии накопительного типа. Однако условия их размещения на счетах ПФР намного менее выгодны, чем при перечислении средств в НПФ.

В этой связи у многих граждан возникает вопрос относительно возможности перехода из государственного пенсионного фонда в коммерческий. Ответ на него таков, что работающие лица вправе перевести средства в любой НПФ, имеющий необходимую лицензию для осуществления данного вида деятельности.

На сегодняшний момент в стране осуществляют деятельность 35 негосударственных фондов, состоящих в реестре ЦБ, которые предлагают различные программы формирования пенсионных накоплений.

Несомненными плюсами перехода в НПФ выступают:

- непосредственное участие в формировании своих будущих выплат по старости;

- достойные ставки получения инвестиционного дохода;

- прозрачность работы негосударственных фондов;

- защищенность денежных средств от негативных последствий инвестирования;

- возможность получения накопленных денег наследниками в случае смерти застрахованного лица до его выхода на пенсию.

К негативным последствиям перехода в НПФ можно отнести:

- отсутствие закрепленных гарантий получения инвестиционного дохода;

- риск прекращения фондом своей деятельности, что приведет к потере инвестиционного дохода;

- гражданин не принимает решений относительно направлений инвестирования.

Какие действия необходимо предпринять для смены

Лицо, желающее перейти в НПФ, для начала должно определиться выбором конкретного фонда. При этом опираться при нем он может на различные источники, как то:

Далее необходимо обратиться в офис негосударственного фонда для заключения соответствующего договора. После этого нужно подать соответствующее заявление в адрес ПФР. К нему следует приложить копию паспорта и СНИЛС (при наличии).

Следует отметить, что существующий порядок перехода из ПФР в НПФ был значительно ужесточен с 01 января 2019 года. Если раньше подобного рода бумаги принимали в офисах самих негосударственных фондов, а также в многофункциональных центрах, то теперь их можно направить только непосредственно в клиентское отделение самого пенсионного фонда.

Как поменять один НПФ на другой

Если частный фонд, управляющий пенсионным капиталом, показывает низкую доходность или каким-либо иным образом не устраивает гражданина, то он может перейти в другую организацию.

Как часто можно менять НПФ? Законом устанавливается, что подобного рода переходы могут быть срочными и досрочными.

- Срочный переход. Для того, чтобы сохранить свои накопления допускается переход из одного негосударственного пенсионного фонда в другой через 5 лет после заключения договора. В этом случае инвестиционный доход будет оставлен за гражданином в полном объеме.

- Досрочный переход. Гражданин вправе осуществить его в любое время, но не чаще, чем один раз в год. При этом денежные средства от инвестирования не будут сохранены.

Для смены НПФ гражданину следует заключить договор с новым страховщиком и подать соответствующее заявление в государственный пенсионный фонд. Денежные средства будут переведены на следующий год, после подачи заявки.

Можно ли подать обращение на смену через интернет

С развитием электронных технологий, для подачи справок, заявлений и других документов сейчас вовсе не обязательно лично обращаться в то или иное учреждение. Закон предусматривает совершение некоторых юридически значимых действий через интернет, не выходя из дома. В этих целях создана и успешно функционирует целая электронная система – портал «Госуслуги».

Инструкция как выполнить переход через «Госуслуги»

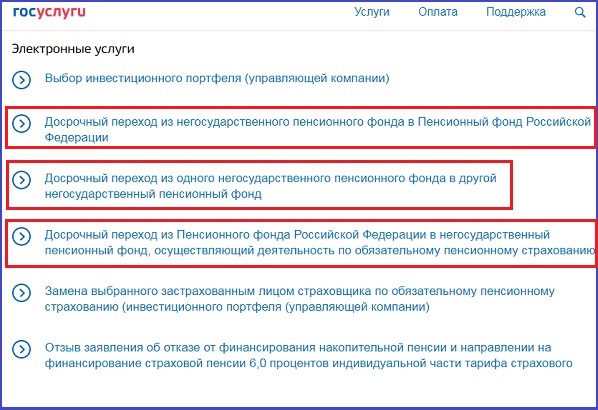

Чтобы сменить НПФ через электронный портал, необходимо иметь подтвержденную учетную запись и электронную подпись. Сам переход следует совершать, придерживаясь следующего алгоритма:

- Войти на портал «Госуслуги», используя свой логин и пароль.

- В поисковой строке необходимо ввести «НПФ».

- В предложенном меню выбрать наименование необходимой услуги.

- После появления описания выбранного действия следует выбрать кнопку «Получить услугу».

- В возникшей форме нужно указать персональные сведения о заявителе, информацию о текущем фонде и о вновь выбранном, а также вбить данные, содержащие наименование территориального отдела ПФР, куда и подается заявление.

- Нажать на кнопку «Перейти к подписанию формы».

- После подписи электронный документ будет отправлен и зарегистрирован в установленном порядке.

- Ожидать уведомление о смене пенсионного фонда.

Работающие граждане вправе управлять частью своих пенсионных накоплений. Эта возможность выражается в выборе негосударственного пенсионного фонда, которых на данный момент насчитывается более трех десятков. Кроме этого, гражданин вправе сменить НПФ без указания причины, но не чаще, чем единожды в год. Сделать это можно как путем обращения в ПРФ лично, так и посредством оформления электронного документа через портал «Госуслуги».

Полезное видео

Подробнее о новых правилах перехода из одного фонда в другой смотрите в видео:

Каждый россиянин вправе сменить организацию-страховщика, которой доверяет управление своими пенсионными накоплениями. Перед тем как сменить НПФ нужно оформить соответствующее заявление. ПФР принимает такие документы до последнего рабочего дня календарного года, т.е. 31 декабря.

Частота смены фонда

Пенсионных фондов, предоставляющих соответствующие услуги, существует достаточно много. Суть их деятельности заключается в улучшении финансового благополучия людей. У каждого жителя РФ есть пенсионный счет, на котором накапливаются деньги.

На него начисляется определенная часть заработка для получения дохода после достижения пенсионного порога.

Важно! Все вклады в НПФ застрахованы, а работа таких структур находится под контролем государства. В случае банкротства, лишения лицензии или прекращения работы организации по другим причинам все вложенные гражданами средства возвращаются в ПФР.

Основное отличие негосударственных фондов заключается в ведении инвестиционной деятельности. Она приносит определенную прибыль, которая и служит источником дополнительных выплат пенсионерам.

Очень важно понимать, как часто можно менять НПФ. До конца 2014 года россиянам, родившимся в 1967 году или позднее, была предоставлена возможность переводить накопленные средства из одного фонда в другой ежегодно. Сейчас тоже можно воспользоваться таким правом, но с некоторыми оговорками.

Варианты перехода могут быть следующими:

- Досрочный: один раз за год застрахованное лицо может перевести средства в иной фонд, но при этом он теряет инвестиционный доход. Это значит, что на увеличение размера накоплений рассчитывать не приходится. Более того, в некоторых случаях он может даже уменьшиться;

- Срочный – средства, накопленные на счете гражданина, переводятся в другой НПФ один раз за пять лет с гарантированным сохранением инвестдохода.

Таким образом, с финансовой точки зрения значительно привлекательнее хранить накопления в одном и том же фонде как минимум пять лет.

Полезная информация! Пенсионные накопления и инвестдоход при срочном переходе гарантированы гражданину в полном объеме независимо от рыночной ситуации.

Переход в ПФР, как и в новый НПФ фактически осуществляется в году, следующем за истечением пятилетнего срока с момента оформления заявления. Соответственно, по заявке, оформленной в 2018 году, средства перейдут новому страховщику в первом квартале 2023 года.

Если в этот же период подано досрочное заявление, перевод будет осуществлен в 2019 году, но с частичной потерей дохода от инвестирования.

Выбор фонда

При рассмотрении вопроса как поменять НПФ следует обратить особое внимание на выбор нового фонда. Здесь есть масса критериев:

- Надежность организации по мнению авторитетных специалистов;

- Показатели доходности в среднесрочном периоде;

- Направления инвестиционной стратегии;

- Особенности сотрудничества с управляющими компаниями;

- Качество обслуживания.

Специалисты рекомендуют ознакомиться с отзывами о работе интересующего фонда. Кроме того, желательно проанализировать данные, представленные на официальном сайте организаций. Большинство из них содержат пенсионный калькулятор, с помощью которого можно сравнить ожидаемые размеры пенсионных выплат.

Конечно, изучение всей этой информации займет определенное время, но только так можно обеспечить достойный уровень выплат после выхода на заслуженный отдых.

- НПФ «Сбербанка»;

- «Газфонд»;

- «Благосостояние»;

- «Будущее»;

- «Лукойл-Гарант»;

- «Сафмар»;

- «РГС».

Процедура смены НПФ в 2018 году

В зависимости от типа перехода (срочного либо досрочного) необходимо передать заявку в интересующую структуру. Документы можно принести лично, предоставив при этом свои СНИЛС и паспорт. Возможна отправка документации почтой либо через интернет.

Сотрудники фонда рассматривают заявку и принимают решение. Если перевод разрешен, оформляется персональный клиентский счет. Одновременно данные направляются в ПФР, где они вносятся в реестр. Застрахованное лицо получает письменное уведомление о принятом решении и произведенных действиях.

Важно! Фонд может оказать в перемещении денег. В таком случае гражданина оповещают о причине отказа, а действие существующего соглашения с НПФ продолжается.

Особенности перехода в НПФ

Для сотрудничества застрахованного гражданина с НПФ важно наличие договора ОПС. Он оформляется на основании паспорта, пенсионного удостоверения, СНИЛС. Прежде чем подписывать такой документ, необходимо внимательно прочитать его условия, ознакомившись с правилами конкретной организации. В документе должны быть обозначены наследники.

Россияне имеют право не только переводить деньги между НПФ, но и отказываться от обслуживания в таком учреждении. Условия расторжения соглашения указаны в договоре.

Чтобы разорвать соглашение, нужно подать заявление в НПФ либо уведомить ПФР соответствующей заявкой. В качестве направления перемещения средств указывается ПФР.

Полезно знать! На перемещение денег уйдет примерно 3 месяца после подачи заявки. НПФ можно проинформировать о принятом решении несколькими путями:

- Посетив офис фонда лично;

- Направив письмо на почтовый адрес;

- Оставив сообщение в кабинете пользователя на сайте организации.

Если НПФ отказывается переводить деньги без объективных причин, судебным решением ему может быть назначен штраф в 300-500 тысяч рублей.

ПФР может отказать в перемещении пенсионных накоплений, если заявление написано неверно, сроки его подачи нарушены либо имеются сложности в части подтверждения личности заявителя.

Потери клиента НПФ при расторжении договора могут составить 13% из-за взимания налога. Это правило не действует, если деньги переходят в другой НПФ. Все расходы на перевод покрывает владелец счета, а прибыль может сохраниться за неполный период. Самым подходящим временем для перехода является конец года, тогда можно сохранить проценты.

Плюсы и недостатки перехода в НПФ

Для россиян передача накоплений в НПФ имеет определенные преимущества. Они заключаются в:

- Самостоятельном формировании своей пенсии;

- Достойных процентных ставках;

- Защищенности от реформ, что особенно актуально в данный момент;

- Государственном контроле работы фондов;

- Открытости: на сайте есть все необходимые показатели и сведения;

- Льготном режиме налогообложения;

- Наследовании пенсии.

Ключевой момент – получение дохода от вложения средств в эффективные инструменты. Каждый НПФ инвестирует только в источники, определенные на законодательном уровне.

К недостаткам сотрудничества с НПФ можно отнести отсутствие фиксированной ставки в договоре – этот показатель изменяется. У клиента нет возможности выбирать направления инвестирования, но ему приходится уплачивать определенную комиссию за управление средствами.

Если вы родились в 1967 году или позже и успели хоть немного поработать с 2002 по 2014 год, у вас есть не только страховая часть пенсии, но и пенсионные накопления . Ваша будущая пенсия зависит в том числе от того, насколько удачно пенсионный фонд инвестирует эти накопления. Если размер дохода вас не устраивает, можно перевести свои деньги в другой фонд с более удачной инвестстратегией. Рассказываем, как это лучше делать.

Как узнать, где лежат мои пенсионные накопления?

Ваши пенсионные накопления могут храниться:

- ВПенсионном фонде России(ПФР)

Если вы никогда не писали заявлений о переводе накоплений, то они находятся именно в ПФР и их инвестирует государственная управляющая компания — Внешэкономбанк (ВЭБ) .

Также ваши деньги могут находиться в инвестиционном портфеле одной из частных уполномоченных управляющих компаний (УК) ПФР — если вы подавали заявление о смене УК. - В негосударственном пенсионном фонде (НПФ) , который участвует в системе обязательного пенсионного страхования.

Пенсионные накопления попадают в НПФ по заявлению владельца. Но бывали случаи , когда накопления переводили без ведома клиента: например, по подложным документам. С 2019 года это стало невозможно .

Проверить, где сейчас находятся ваши пенсионные накопления, можно в Пенсионном фонде России, через личный кабинет на сайте ПФР или Портал госуслуг .

Как узнать, сколько у меня пенсионных накоплений и какой доход приносят инвестиции?

Сумму накоплений без учета инвестиционного дохода вы можете узнать в местном отделении ПФР или в личном кабинете на Портале госуслуг .

В своем фонде можно получить полную детализацию по счету: какая часть денег приходится на сами пенсионные взносы, а сколько заработал фонд, пока инвестировал ваши накопления.

Кроме того, в выписке фонда будет указано, когда вы стали его клиентом.

Можно ли сравнить доходность инвестиций моего фонда и других?

Информацию о доходности всех НПФ можно посмотреть на сайте Банка России . Найдите таблицу «Основные показатели деятельности негосударственных пенсионных фондов», а в ней колонку — доходность инвестирования средств пенсионных накоплений за минусом вознаграждения управляющим компаниям, специализированному депозитарию и фонду. Там вы сможете сравнить результативность инвестиций своего фонда и других НПФ.

Показатели всех управляющих компаний Пенсионного фонда России можно найти на сайте ПФР . В разделе «Расчет доходности инвестирования средств пенсионных накоплений» приводятся данные с 2004 года. Необходимо обращать внимание не только на название УК, но и на конкретный инвестиционный портфель. Но эти показатели приводятся до вычета комиссий и других платежей, которые берут управляющие компании. Это стоит иметь в виду при сравнении доходности НПФ и УК, так как в данных НПФ большая часть комиссий уже учтена.

Например, у ВЭБ есть два инвестиционных портфеля: портфель государственных ценных бумаг и расширенный инвестиционный портфель — кроме госбумаг в него входят корпоративные облигации и депозиты . По умолчанию деньги будущих пенсионеров попадают в расширенный портфель. Но можно поменять его на портфель госбумаг.

Некоторые УК предлагают два-три варианта инвестиционных портфелей — с разными наборами инструментов: ценных бумаг, депозитов и других финансовых активов. Доходность разных инвестиционных портфелей, как правило, различается.

Можно ли поменять фонд или УК?

Да, можно перевести пенсионные накопления из ПФР в НПФ. И наоборот — вернуть накопления из НПФ в ПФР. А также перейти из одного негосударственного фонда в другой.

Есть два варианта перехода: срочный , то есть через пять лет с момента подачи заявления, и досрочный — в ближайший год.

Накопления всегда переводят с задержкой. Если вы пишете заявление на досрочный переход, то ваши деньги передадут в новый фонд до конца марта следующего года. Если выберете срочный переход, то должен закончиться текущий год, пройти еще четыре полных года, а затем до конца марта пятого года ваши накопления перейдут в выбранный фонд.

Подать заявление о смене фонда можно с 1 января до 1 декабря . Тогда до 31 марта следующего года (при досрочном варианте) или до 31 марта шестого года (при срочном) ваши пенсионные накопления перейдут в выбранный фонд. Весь декабрь считается «периодом охлаждения» — в это время вы можете передумать: отказаться от перехода или заменить фонд, в который хотите перейти.

Если ваши накопления лежат в ПФР и вы не хотели бы переводить их в частный фонд, у вас тоже есть возможность изменить стратегию инвестирования своих накоплений. В течение всего года — с 1 января по 31 декабря — можно подать заявление в ПФР, чтобы со следующего года переложить деньги из одной управляющей компании в другую или поменять инвестиционный портфель.

При этом выгоду от перехода нужно тщательно оценить. Если вы решите остаться в ПФР, но поменять управляющую компанию или инвестиционный портфель УК, то это можно делать ежегодно без потерь — весь предыдущий инвестдоход сохраняется.

Но если вы решите досрочно поменять сам фонд, то можете лишиться инвестиционного дохода за предыдущие годы и даже части своих пенсионных накоплений.

Как оценить возможные потери?

По закону НПФ и ПФР обязаны раз в пять лет фиксировать инвестиционный доход на индивидуальном пенсионном счете клиента.

Причем даже если фонд вкладывал деньги неудачно и получал не доход, а убытки от инвестиций, по итогам этих пяти лет в минусе человек точно не окажется. В момент фиксации на счете клиента должна оказаться сумма не меньше той, которая была на начало этого периода, плюс все взносы, которые перечислял на счет он сам или его работодатель.

Первая фиксация инвестдохода во всех фондах прошла 31 декабря 2015 года. Но она коснулась только тех людей, которые никогда не переводили свои пенсионные накопления из ПФР в НПФ или же стали клиентами нового фонда не позднее 2011 года.

Следующая фиксация для этих людей состоится в 2020 году. И если они напишут заявление на досрочный переход в 2020 году, то ничего не потеряют.

Для тех, кто перевел свои пенсионные накопления в 2012 году и позже, годы фиксации будут зависеть от года смены фонда.

В годы фиксаций можно написать заявление на досрочный переход и перейти в новый фонд без потерь.

Если же вы захотите досрочно перевести деньги в другой фонд в другие годы, то потеряете инвестиционный доход за неоконченную пятилетку. Если фонд по итогам этих лет получил убытки, то их вычтут из суммы пенсионных накоплений.

Как сменить НПФ без потери дохода?

Как уже упоминалось выше, есть два варианта: срочный и досрочный.

Срочный переход — через 5 лет

В этом случае вы получите максимум возможного. Ваш НПФ передаст другому фонду все, что лежит на вашем счете с учетом заработанного инвестиционного дохода. Если же за эти пять лет фонд терпел убытки, то он передаст ту сумму, которую зафиксировал в последний раз, плюс все отчисления, которые вы делали после этой последней фиксации.

Правда, есть вероятность, что другой фонд за эти пять лет мог бы распоряжаться вашими пенсионными накоплениями более эффективно, чем нынешний. И есть шанс, что он смог бы заработать для вас больше, чем были бы ваши потери при переходе. Но ни один фонд не даст никаких гарантий доходности.

Досрочный переход — на следующий год

В этом случае вы потеряете инвестиционный доход, который фонд заработал с момента последней фиксации (если доход был). Если же за это время НПФ терпел убытки, то их вычтут из суммы вашего счета. В результате в новый фонд переведут даже меньше денег, чем было на счете во время последней фиксации дохода.

Перевести свои пенсионные накопления в другой фонд без инвестиционной прибавки, но и без потерь, при досрочном переходе можно только в одном случае: если вы подали заявление на досрочный переход в тот год, когда ваш нынешний фонд будет фиксировать инвестдоход.

Только так при досрочном переходе можно сменить фонд без убытков. И при этом не придется ждать пять лет, как при срочном переходе.

Если вы не помните, когда стали клиентом фонда и, следовательно, не в курсе, когда была последняя фиксация денег на счете— лучше уточнить это в своем фонде, местном отделении ПФР или в личном кабинете на Портале госуслуг .

Что нужно сделать, чтобы перевести накопления в другой фонд или УК?

Вы оценили все риски и возможные потери и хотите все-таки сменить фонд или перевести деньги в другую управляющую компанию. Порядок действий должен быть следующим:

- Если вы хотите перейти в НПФ, заключите с ним договор об обязательном пенсионном страховании (договор ОПС).

Если же вы намерены вернуться в ПФР или сменить УК — переходите к следующему пункту.

До 1 декабря подайте заявление в Пенсионный фонд России о срочном или досрочном переходе. Если вы намерены остаться в ПФР, но сменить УК или инвестпортфель, заявление можно направить до 31 декабря .

Подать заявление можно в местном представительстве ПФР — лично или через своего представителя по нотариальной доверенности. Более простой и быстрый вариант — через Портал госуслуг.

Если вы выбрали срочный переход в другой фонд, сотрудник ПФР проинформирует вас о сумме инвестдохода, который вы можете потерять. Если будете подавать заявление в электронном виде через Портал госуслуг, эта информация отразится в личном кабинете.

Если в течение года вы подадите несколько заявлений о смене фонда, то ПФР примет только первое из них, а по другим вынесет отказ. Поэтому прежде чем писать второе (третье или десятое) заявление о переходе, обязательно направьте в ПФР уведомление об отказе от смены фонда. Оно «погасит» предыдущее заявление о переходе — и только затем вы сможете направить новое. Отказаться от перехода можно в любое время — с момента подачи заявления и до 31 декабря.

При смене управляющей компании или инвестпортфеля потерь инвестиционного дохода не будет. В течение года можно подавать несколько заявлений, отменять предыдущие не нужно — ПФР рассмотрит только последнее.

- Если вы решили сменить фонд досрочно, оцените еще раз, оправданы ли убытки или стоит подождать с переходом, чтобы их избежать. С 1 по 31 декабря вы не сможете подать новое заявление о переходе, но можете подать в ПФР уведомление об отказе от перехода или о замене фонда. Сделать это можно там же — в отделении ПФР или через Портал госуслуг.

До 1 марта следующего года (при досрочном переходе) или до 1 марта шестого года после подачи заявления (при срочном переходе) ПФР рассмотрит ваше заявление.

Если вы подали подряд несколько заявлений о переходе в НПФ и не отозвали предыдущие, то ПФР вынесет отказ по всем заявлениям, кроме первого. Если направили несколько заявлений о смене УК, то ПФР примет только последнее.

Результат можно будет узнать через Портал госуслуг или в отделении ПФР.

- До конца марта пенсионные накопления перейдут в новый фонд или УК. Либо управляющая компания переведет деньги в другой инвестиционный портфель.

Проверить, в каком фонде находятся ваши пенсионные накопления, и следить за состоянием личного пенсионного счета можно онлайн — через Портал госуслуг . Либо уточнить информацию в местном представительстве Пенсионного фонда России.

Российские граждане могут переводить накопительную пенсию между разными негосударственными фондами с установленной периодичностью. Что нужно учитывать при инициировании такого перевода и как его осуществить на практике?

Смена НПФ: что нужно знать?

Переход из одного НПФ в другой — процедура, которая характеризуется следующими нюансами, о которых полезно знать:

- Перевод пенсионных накоплений из одного фонда в другой возможен:

- не чаще одного раза в течение года — если речь идет о досрочном переводе;

- не чаще одного раза в 5 лет — если речь идет об «обычном» переводе.

Если человек передумал и хочет вернуть накопления обратно в изначальный фонд, то это не будет считаться новой операцией перевода, которая попадает под рассматриваемые ограничения — при условии, что заявка на перевод пенсии (далее мы рассмотрим, как она производится на практике) будет аннулирована до 31 декабря года, в котором подано заявление на досрочный перевод пенсии (года, предшествующего тому, в котором производится «обычная» смена НПФ).

- При «обычной» смене НПФ из одного фонда в другой передаются денежные средства, представленные:

- номинальной накопленной пенсией;

- доходом от инвестирования номинальной накопленной пенсии;

- суммами, начисленными в рамках процедуры гарантийного исполнения (она производится, если имел место отрицательный результат инвестирования).

При досрочном — только номинальная накопленная пенсия.

Отметим, что в 2019 году в силу вступает закон, обязывающий НПФ информировать текущих клиентов о потерях в инвестиционных суммах. Такое информирование будет осуществляться до расторжения действующего договора.

Из объема передаваемых денежных средств исключаются суммы материнского капитала — если они не были направлены на пополнение накопительной пенсии.

Зачем вообще переводить пенсию?

Необходимость в переводе пенсии из одного НПФ в другой может быть обусловлена:

Определенные экономические сложности могут быть и у хозяйственных обществ, учреждающих фонды: они могут попасть под санкции, столкнуться с проблемами в части ликвидности и сбыта. Наличие проблем на стороне учредителя не добавит устойчивости НПФ.

- Более высокой доходностью у других фондов — один из которых может быть выбран гражданином для перевода пенсии.

Конечно, доходность НПФ может меняться из года в год. Но если есть данные, подтверждающие ее стабильно высокую величину, то к условиям размещения пенсии в соответствующем НПФ определенно следует присмотреться.

- Наличием особых условий формирования накопительного счета — как вариант, при схеме, когда в таких накоплениях участвует работодатель.

Правда, данный критерий не будет актуальным до тех пор, пока государство не снимет запрет на пополнение накопительной части пенсии россиян — который действует с 2016 года. Но если гражданин выбирает лучшие варианты для увеличения накоплений на перспективу — то учитывать рассматриваемый механизм имеет смысл.

Рассмотрим теперь, как сменить НПФ без потерь в финансах на практике. Процедура смены фонда в общем случае представлена следующими основными этапами:

- Обращением в НПФ, куда пенсия должна быть переведена.

Там необходимо заключить договор на размещение накопительной пенсии.

- Обращением в ПФР для подачи заявления о смене НПФ.

Заявление подается в установленной форме в бумажном или электронном виде.

- Получение из ПФР и обоих НПФ — исходного и нового, уведомлений о переводе пенсии.

Если все пройдет хорошо, то заявитель будет получать ежегодные сведения по своему пенсионному счету от НПФ, в который переведена пенсия.

Рассмотрим теперь содержание указанных выше этапов переоформления накопительной пенсии подробнее.

Смена НПФ: обращение в новый фонд

Отметим, что перед обращением в новый негосударственный пенсионный фонд его, очевидным образом, нужно будет выбрать из числа многих учреждений, присутствующих на российском рынке.

НПФ должен соответствовать следующим минимальным требованиям:

- обладать лицензией;

- иметь прописанные в реестрах Банка России правила страхования;

- быть участником системы защиты прав застрахованных граждан.

К числу прочих критериев выбора фонда можно отнести:

Выбрав фонд, туда нужно обратиться — с целью заключения договора на пенсионное страхование. Данный договор приобретет юридическую силу после того, как в выбранный НПФ будут зачислены денежные средства из прежнего фонда.

Пишем заявление в ПФР

Заключив договор с новым НПФ, человек должен направить заявление о смене НПФ в ПФР по установленной форме.

Заявление можно принести в территориальное представительство Фонда в городе, передать через МФЦ, направить по почте или отправить в электронном виде через сайт Госуслуг (или Личный кабинет гражданина на сайте ПФР). Если предполагается электронная отправка заявления, то его потребуется подписать квалифицированной ЭЦП — которую, таким образом, нужно будет оформить в установленном порядке. Отметим, что войти в Личный кабинет на сайте ПФР можно через аккаунт Госуслуг.

Человек вправе отозвать поданное заявление о смене НПФ:

- до 31 декабря года, предшествующего тому, в котором должна быть произведена «обычная» смена НПФ;

- до 31 декабря года, в котором заявление подано — при досрочной смене фонда.

Год, в котором производится «обычная» смена — это пятый по счету год, начиная от того, в котором подано заявление. Таким образом, при обычной схеме процедура значительно затягивается — хотя она обеспечивает сохранность инвестиционного дохода.

Если соответствующего аннулирования заявления не произошло, то ПФР в срок до 31 марта года, идущего за тем, в котором в Фонд подан документ при досрочном переводе пенсии (года, в котором производится «обычный» перевод), должен прислать заявителю уведомление о том, какое решение принял по смене человеком НПФ.

Если по каким-то причинам уведомление не пришло, то в ПФР следует обратиться самостоятельно. Если Фонд отказал в смене НПФ заявителю, то его решение может быть обжаловано:

- сначала — в том же территориальном отделении ПФР, куда направлялось заявление;

- затем, если предыдущее обращение не принесет результата — в вышестоящую структуру ПФР.

Далее нерешенный вопрос решается в судебном порядке, но этот сценарий — довольно редкий.

Получаем уведомления из НПФ

В тот же срок, что установлен для информирования заявителя о решении по смене НПФ, уведомления о соответствующем решении ПФР также должен разослать в оба НПФ — старый и новый. В каждый из негосударственных пенсионных фондов человек вправе обратиться, чтобы уточнить — пришло ли уведомление из ПФР.

Получив информацию из ПФР, прежний негосударственный фонд обязан:

- в течение одного месяца после получения уведомления проинформировать гражданина о том, что договор на пенсионное страхование, ранее заключенный с ним, аннулирован;

- до 31 марта года, идущего за тем, в котором в ПФР было подано заявление при досрочном переводе пенсии (года произведения «обычной» смены НПФ), осуществить перевод денежных средств (представленных суммами, которые рассмотрены нами выше) в новый НПФ;

- прислать бывшему клиенту выписку о состоянии персонального счета, и о сумме, что переведена в новый НПФ.

С 2019 года, как мы уже отметили выше, НПФ, из которого переводится пенсия, должен проинформировать в установленном порядке текущего клиента о потерях в части инвестиционного дохода.

В свою очередь, новый негосударственный пенсионный фонд в течение одного месяца после получения переведенных денежных средств из старого НПФ, обязан уведомить нового клиента о ее зачислении на персональный счет.

Впоследствии новый НПФ, как мы уже отметили выше, должен будет ежегодно направлять клиенту выписки по его счету и по результатам инвестирования накоплений.

Сейчас работает много пенсионных фондов, предлагающих услуги гражданам по формированию пенсии. Поэтому у людей есть право перехода из одной организации в другую. Как часто можно менять НПФ? Необходимая информация представлена в статье.

Основные сведения

Для повышения благосостояния людей были основаны НПФ. Но многие до сих пор не знают, стоит ли оформлять переход или оставить все как есть. Как известно, каждый человек имеет накопительный пенсионный счет. При трудоустройстве перечисляются вознаграждения, часть которых переводится в ПФ. Таким образом, человек обеспечивает себе получение дохода в старости.

НПФ считается легальной структурой, контролируемой государством. Все вклады застрахованы. Поэтому если фонд перестает работать, денежные средства автоматически перечисляются в ПФР. Но нужно учитывать, что НПФ грамотно инвестирует в ценные бумаги, госкорпорации, депозиты, счета. Благодаря такой деятельности обеспечивается выплата более крупного дохода пенсионерам.

Лучшие учреждения

Рейтинг НПФ позволит сделать правильный выбор учреждения, которое будет заниматься формированием пенсии:

- АО «НПФ Сбербанка».

- НПФ «ГАЗФОНД».

- НКО «НПФ БЛАГОСОСТОЯНИЕ».

- АО «НПФ БУДУЩЕЕ».

- АО «НПФ ЛУКОЙЛ-ГАРАНТ».

- АО «НПФ САФМАР».

- ОАО «НПФ РГС».

Это самые востребованные и надежные учреждения. Рейтинг НПФ могут продолжить другие организации, которым доверяет множество людей.

Частота перехода

До 31 декабря 2014 года лица 1967 года рождения и младше имели право на перевод накоплений в другое учреждение. Тогда это можно быть делать 1 раз в год. Сколько раз можно менять НПФ сейчас? На сегодняшний день такая возможность предоставляется не чаще, чем 1 раз в 5 лет. Но государством сохранено право выбора для застрахованных лиц при переходе из одной организации в другую. Сейчас есть 2 метода:

- Срочный. Заявление о переходе в другой НПФ подается 1 раз за 5 лет. Гарантируется сохранение инвестиционного дохода.

- Досрочный. Застрахованный гражданин может переводить деньги по старой процедуре 1 раз в год. Но полученный ранее инвестиционный доход не выплачивается. Получается, что размер накоплений не будет увеличен, причем иногда он уменьшается. Поэтому выгодно сохранение накоплений в одном учреждении не менее 5 лет для увеличения пенсионных средств.

Как часто можно менять НПФ? Это зависит от варианта перехода.

Перевод

Как перейти в другой НПФ? Необходимо выбрать новое учреждение, учитывая его доходность. Также важно обращать внимание на число клиентов, объем личных средств, прибыль, финансовые резервы. Затем нужно заполнить заявку в зависимости от процедуры – срочная или досрочная. В случае срочной заявки накопления переходят в организацию спустя 5 лет после действия предыдущего договора.

А со срочным переходом средства перечисляют в новую организацию в следующем годе после предоставления заявки, если заявление было составлено позднее 1 марта текущего периода. К примеру, заявка подана в апреле 2016 года, а деньги переведутся с 1 января 2017 года.

Чтобы произошла смена негосударственного пенсионного фонда, нужно подать заявку в выбранное учреждение. При личном посещении организации при себе нужно иметь паспорт и СНИЛС. Заявки принимаются по почте, электронной почте. Если человек передумал переходить в НПФ, то нужно до 31 декабря направить в местную организацию о замене выбранного учреждения.

Потом происходит рассмотрение заявки. По результату инспектором принимается одно из решений:

- Разрешение на перевод денег. В этом случае создается счет, информация передается в ПФР для внесения сведений в реестр, а в конце направляется письмо застрахованному лицу.

- Отказ. При отрицательном решении информацию не фиксируют в реестр, а действующий договор не прекращает действие. Человека отправляется оповещение об отказе с причиной.

Важным фактором отношений между застрахованным лицом и НПФ считается договор ОПС. Необходим паспорт, СНИЛС, пенсионное удостоверение. Перед подписанием бумаг нужно ознакомиться со всеми пунктами договора, обозначить наследников, изучить правила конкретной организации. Как перейти из НПФ в государственный пенсионный фонд? Эта процедура выполняется таким же образом, как и с негосударственными учреждениями.

Отказ от работы с фондом

Важно знать не только то, как часто можно менять НПФ, но и как отказаться от работы с учреждением. Необходимо ознакомиться с договором, особенно внимательно прочитать раздел по расторжению документа.

Затем нужно написать заявление о прекращении обязательно в офисе НПФ или подать заявку в ПФР. Необходимо обозначить дальнейшие действия с денежными средствами – перевод в другое учреждение или возвращение денег в ПФР.

Что указать в бланке?

В нем нужно указать:

- Паспортные данные.

- Решение.

- Данные новой организации.

- Размер накоплений.

Перевод денег осуществляется за 3 месяца с момента обращения и подачи заявления. Для оповещения фонда можно лично обратиться в отделение, отправить письмо по адресу или через личный кабинет на сайте. При отказе учреждения переводить деньги в иную организацию суд может назначить ему штраф в размере 300 – 500 тыс. рублей.

Причины отказа

Почему может быть отказ? Причины этого следующие:

- Неправильно написанное заявление.

- Нарушение сроков.

- Неправильный порядок подачи заявки.

- Сложности с установлением личности заявителя.

С прекращением договора у клиента есть свои потери, например:

- Сохранение прибыли за неполный отчетный период.

- Удерживается налог 13%. Если деньги отправляются в другой НПФ, то сбора не будет.

- Затраты на переводы.

Чтобы не было потерь, нужно заранее обратиться в НПФ с запросом о правилах перевода, а потом подавать заявку. Там же обычно прописывается, как часто можно менять НПФ. При увольнении застрахованного лица нужно расторгнуть соглашение ОПС для перехода в другое учреждение. В этом случае все оплачивает сотрудник фирмы.

Если работа прекращена из-за ликвидации компании или по другим причинам, работодатель должен самостоятельно оплатить все расходы. Идеальным периодом считается конец года, чтобы сохранить проценты.

Особенности перехода организации в другой НПФ

Не всем людям и компаниям известно о работе пенсионной системы. Только некоторым известно, зачем и почему следует переводить деньги в другое учреждение. Организации могут делать такие же ошибки, как и остальные граждане, если регулярно меняют НПФ. При незнании некоторых нюансов компания несет убытки:

- Потеря прибыли при перечислении денег в середине года.

- Уплата налога в размере 13%, если капитал возвращается в ПФР.

- Расходы по переводу в новое учреждение.

Лучше всего переходить в другую организацию не раньше, чем спустя 5 лет работы в конце финансового года. Это позволит сохранить инвестиционные капиталы.

Преимущества и недостатки НПФ

Перевод в другой фонд имеет свои плюсы и минусы. К положительным моментам относят:

- Высокие ставки.

- Самостоятельное формирование пенсии.

- Защита от пенсионных реформ, относящихся к условиям получения пенсии, уменьшению выплат.

- Работа организаций осуществляется по нормам закона.

- Предоставляются льготы при уплате налогов.

- Все сведения о работе присутствует на сайте.

- Небольшой риск мошенничества.

- Наследование части пенсии.

- Если НПФ не предоставляет прибыль за 1 отчетный период, то он компенсирует потери застрахованного лица благодаря резервам.

- Фонд вкладывает деньги в надежные источники, перечень которых зафиксирован законом.

Из недостатков выделяют:

- Отсутствие четких показателей по повышению пенсии – в договоре не зафиксирована ставка НПФ, так как каждый год она меняется.

- Невысокий процент доходности.

- Вложенные средства не получится изъять до пенсии.

- Используется валюта страны.

- Клиент не может влиять на инвестиционные операции, осуществляемые внутри НПФ.

- Из наработанных инвестиций вычитается налог.

- Долгосрочность.

- Сбор средств за управление активами.

Таким образом, право выбора организации закреплено за каждым человеком. При отсутствии каких-либо изменений можно свободно переходить из одного учреждения в другое.

Читайте также: