Как стать миллионером к пенсии

Редакция сайта 360°

Сейчас средний размер трудовой пенсии по старости — 13 900 рублей. Минфин и Центробанк рекомендуют россиянам самостоятельно копить себе на заслуженный отдых. Мы решили прислушаться к совету и сделали расчеты, исходя из того, что будем откладывать каждый месяц довольно безболезненные две тысячи рублей, и начнем делать это за 35 лет до выхода на пенсию.

Под матрац

Если вы будете просто откладывать в домашнюю копилку 2 000 рублей в месяц или 24 000 в год, то через 35 лет там окажется 840 000 тысяч рублей. Это самый невыгодный вариант вложения. Во-первых, инфляция не дремлет, и только в прошлом году деньги обесценились на 12,91%. Во-вторых, велик соблазн потратить средства из домашней копилки. И, в-третьих, особой погоды вам эти накопления на пенсии не сделают, ведь если поделить эти 840 тысяч на 25 лет, получится, что в месяц вы сможете тратить на пенсии лишь 2,8 тысячи рублей.

Пять миллионов заработаем на банковском вкладе

На сегодняшний день лучший вариант по соотношению прибыль-безопасность — положить деньги в банк под проценты. На данный момент самые выгодные предложения находятся в районе 13% годовых. Такой процент позволяет не только сохранить деньги, переборов уровень инфляции, но и немного заработать. Единственный минус — подобные вложения делаются, как правило, не больше чем на два года, и через это время деньги нужно будет взять и вложить под проценты заново, при этом поборов соблазн тут же их потратить.

Кроме того, когда сумма на счету приблизится к страховому порогу (на сегодняшний момент государство страхует вклады и проценты по ним на сумму 1,4 миллиона рублей), нужно будет разбить сумму и отнести в другой банк, чтобы избежать рисков.

Давайте подсчитаем вложения под среднюю ставку в 10% годовых (с условием, что вклад у нас пополняемый и срок вложения — два года). На протяжении следующих лет мы будем вновь класть деньги в банк на тех же условиях. Через 10 лет подобных вложений мы заработаем 283 000 рублей, через 20 лет на нашем счету будет уже 1 014 662. После порога в миллион рублей суммы начинают расти быстрее, и через 30 лет у нас в банке будут лежать уже 3 014 263 рубля, а через 35 лет на пенсию будут отложены 5 501 123 рубля.

Если разделить эту сумму на 25 лет, получается, что мы сможем тратить в месяц по 18 336 рублей. Риск при подобных накоплениях таков: если банк разорится, то по действующему законодательству вам должны вернуть 1,4 миллиона рублей вложенных средств (соответственно, размещать в одном банке сумму сверх этого опасно).

Золотой вклад: 20 миллионов или ничего

Вложение в драгоценные металлы на сегодняшний день самое выгодное, но очень рискованное. За последние восемь лет грамм золота подорожал на 284%. Если бы такая динамика сохранилась, то, покупая драгоценный металл на две тысячи рублей каждый месяц на протяжении 35 лет, мы бы заработали более 20 миллионов рублей. Потому что за это время золото бы подорожало более чем на 1000%.

Однако стоит помнить, что драгоценный металл — рыночный инструмент, его цена зависит от целого ряда факторов, котировки могут взлететь, а могут и упасть, это зависит от непредсказуемой на данный момент мировой политической ситуации. Кроме того, стоимость золота исчисляется в долларах, а, учитывая, что рубль упал по отношению к американской валюте почти на 180% за те же восемь лет, на данный момент покупка золота уже не столь выгодна.

Индивидуальный инвестиционный счет

Открытие подобного счета предлагают многие банки. По сути, вы вкладываете свои деньги в ценные бумаги, и при правильных инвестициях прибыль может превысить ваши самые смелые ожидания. Вы можете сами выбирать, акции каких компаний хотите приобрести, а можете доверить выбор профессиональному управляющему банка. Ваша стабильная прибыль - 13%, которые вам вернет ваш работодатель в качестве налогового вычета с зарплаты (13% будут высчитывать от общей суммы вложенных в ИИС средств).

Единственное условие: в течение года сумма пополнения не должна превышать 400 тысяч рублей, а срок действия этого счета не менее трех лет. Если мы вложим 24 тысячи рублей, то за год прибыль (с учетом налогового вычета) составит 23%. За 35 лет подобных инвестиций только на налоговых вычетах заработаем 6,8 миллиона рублей, ну, а если будем заниматься покупкой бумаг, то можем получить сверхприбыль еще на два миллиона.

Вложения для москвичей

Если у вас есть квартира в столице, вы уже рублевый миллионер. Выгодное вложение — приобрести дачный участок в Подмосковье и построить там дом для круглогодичного проживания. Если не размахиваться и не гнаться за близостью к столице, можно уложиться в 2,5 миллиона рублей. На пенсии можно переехать в дом и продать квартиру.

Деньги (предположим, шесть миллионов рублей) кладем в государственный банк под безопасные 8% годовых. Получаем прибыль в 480 000 рублей в год или по 40 тысяч рублей в месяц. Но путь довольно опасный, так как если вы будете проедать все без остатка, деньги будут по-прежнему обесцениваться в банке, кроме того, есть соблазн потратить больше чем нужно.

Менее выгодно, но более безопасно сдавать квартиру, при этом можно передать ее внукам и детям. В зависимости от размера вашей жилплощади, ее расположения и ремонта деньги могут быть разными. Сейчас средняя цена за «однушку» в пределах МКАД — 33 тысячи рублей. При этом если сдавать ее не одному жильцу на длительный срок, а с посуточной или почасовой оплатой, можно заработать 100 тысяч рублей в месяц. Но, во-первых, придется заниматься подобной сдачей как постоянным бизнесом, во-вторых, квартира вряд ли останется в идеальном состоянии. Еще один вариант — брать ипотеку на расширение своей жилплощади. Лишние комнаты в квартире можно сдавать, средняя цена за одну комнату в пределах ТТК — от 15 до 25 тысяч рублей.

Готовимся к повышению пенсионного возраста с Банки.ру

Власти честно предупредили россиян о том, что до пенсии им еще работать и работать. Как подготовиться к жизни в преклонном возрасте, чтобы как можно меньше зависеть от государства?

Средняя пенсия в стране сейчас 13,5 тыс. рублей, и для многих работающих россиян уже очевидно: в старости этих денег явно будет недостаточно. Увы, но стать рантье и получать стабильный ежемесячный доход, который позволит смотреть свысока на обычных пенсионеров, суждено не всем. Кто-то полагается на то, что сможет продолжать работать буквально до гробовой доски. Кто-то, возможно, искренне ждет от правительства обещанной индексации — по тысяче рублей в год. Однако последние реформы в пенсионной сфере (повышение пенсионного возраста, введение ИПК) все больше убеждают в том, что обеспечивать себя в преклонном возрасте придется самому. Почти как сегодняшним пенсионерам, более четверти которых вынуждены работать. Сколько еще стариков трудятся бебиситтерами, преподают или сдают в аренду жилплощадь, официальная статистика не учитывает.

Банки.ру подготовил для читателей несколько «полезных рецептов», которые, как надеемся, сделают жизнь в старости более обеспеченной и интересной.

Купи и сдай

Самый простой и известный способ — купить квартиру, чтобы потом сдавать ее внаем. Минимальная цена вопроса в Москве — 3—4 млн рублей (для однокомнатной квартиры), плюс минимальный ремонт и бытовая техника — это еще где-то в районе 500 тыс. Можно взять ипотеку, но тогда итоговая стоимость жилья возрастет вдвое-втрое. В 50 лет это делать бессмысленно (если, конечно, вы не готовы отдать кредит за несколько лет), а вот в 30—40 можно подумать. Квартира обеспечит в старости ежемесячный доход в 30—40 тыс. рублей.

Примерно за те же деньги можно найти недвижимость за рубежом. Например, где-нибудь на юге Испании, где можно сдавать апартаменты шесть месяцев в году. Наличие террасы и вида на море повышают цену до 6—7 млн рублей. Сдавать можно за 80 евро в сутки, за месяц максимум — 2,4 тыс. евро. Минус комиссия Booking.com или Airbnb и расходы на обслуживание и уборку. Кроме того, иностранцы должны заплатить налог — до 24% с годового дохода.

— ужесточение налогового законодательства в России, введение выездных виз;

— санкции против россиян, имеющих недвижимость за рубежом;

— политические потрясения в странах Евросоюза;

— снижение спроса на аренду, падение цен на квадратные метры.

Что за грибы?

Земля всегда воспринималась как то, что может прокормить в критической ситуации. На шести и даже 12 сотках не больно-то разгуляешься, ферму не построишь, но завести кур, перепелок и/или поставить теплицу, посадить картофель, овощи, пару яблонь и несколько кустов малины, крыжовника, смородины — вполне. Можно еще, скажем, выращивать грибы (вешенки, шампиньоны, лисички, даже шиитаке) для себя и на продажу. Килограмм шиитаке, кстати в московских магазинах стоит от 1 000 рублей и выше, шампиньоны в три-четыре раза дешевле.

Цена вопроса — 1—1,5 млн рублей, за эти деньги можно купить участок в 12 соток в 30—40 километрах от Москвы. Чтобы построить дом с водой и канализацией, потребуется еще около миллиона. Из дополнительных расходов — оплата коммуналки, закупка удобрений и семян, стройматериалы для теплицы или птичника.

— непредсказуемые климатические условия (заморозки, засуха, ливни, ураганы);

— нашествие вредителей вроде колорадского жука или диких животных;

— плохие соседи, решившие собрать ваш урожай;

— ужесточение требований к землевладельцам со стороны государства;

— строительство мусоросжигательного завода вблизи вашего участка.

Мал цент, но дорог

Банковский вклад, наличная валюта, облигации, купленные на брокерский счет, обезличенные металлические счета — все это активы, способные в разное время не только принести доход, но и защитить их владельца от потрясений на финансовых рынках. К сожалению, угадать, когда и какой из этих способов позволит заработать, сложно. Поэтому лучший способ — вкладывать деньги во все понемногу. В идеале часть денег должна лежать в банке, принося небольшой стабильный доход (это защита от рисков), еще часть средств можно тратить, покупая евро и доллары (страхуем риск девальвации рубля), а небольшую часть сбережений уже стоит направить в акции и облигации.

Чтобы купить их самостоятельно, потребуется брокерский счет. Или можно купить паи инвестиционного фонда. В последнем случае потребуется заплатить комиссию управляющему (до 5—6% от суммы инвестиций), брокерские комиссии существенно меньше (сотые процента), зато платить придется при каждой покупке или продаже ценной бумаги. Плюсы — возможность вернуть часть денег за счет налоговых вычетов. Например, открыв индивидуальный инвестиционный счет, можно получать вычет раз в год с взноса (до 52 тыс. рублей) либо получить его по истечении трех лет с полученной прибыли.

Паевые инвестиционные фонды остаются одним из самых доступных и простых способов для того, чтобы заработать на фондовом рынке. Активы открытых ПИФов достигли 270 млрд рублей, и граждане продолжают нести средства. Как не ошибиться в выборе управляющего? Банки.ру приготовил инструкцию для будущих пайщиков.

Есть льготы для покупателей облигаций (например, государство не берет налог с бумаг, выпущенных после 1 января 2017 года) и ПИФов. На преференции можно также рассчитывать, если вы держите облигации до погашения: если бумага была куплена по цене ниже номинала, то не придется платить НДФЛ на разницу между рыночной ценой покупки и номиналом облигаций. Инвесторы в ПИФы могут претендовать на льготу, если владели ими свыше трех лет, а предельная сумма налогового вычета больше, чем полученный доход.

— ужесточение санкций в отношении России;

— волатильность на глобальных рынках;

— банкротство эмитентов и банков;

— изменения налогового законодательства;

— отсутствие защиты для частного инвестора.

Тупо копим. Нет, умно копим

Возможность копить на негосударственную пенсию предоставляют НПФ и страховые компании. В последнем случае, заключив договор накопительного страхования жизни, вы получите еще и страховую защиту, где, как правило, предусмотрены риски «уход из жизни по любой причине» и «уход из жизни в результате несчастного случая». Договор НСЖ подразумевает гарантированный доход, так что, внеся частями около 1,5 млн рублей за десять лет, вы получите как минимум 1,7 млн, плюс дополнительный инвестиционный доход, если страховая сумеет его для вас заработать. Чтобы получать хоть сколько-нибудь значимую прибавку к государственной пенсии, полутора миллионов, конечно, маловато. Если вы планируете пожить после выхода на пенсию хотя бы лет 15, вам хорошо бы иметь к началу этого периода сумму 5,4—5,5 млн рублей. Эта сумма позволит получать дополнительно к государственной пенсии 30 тыс. рублей в месяц.

Ту же сумму в НПФ можно накопить, если выбрать услугу «индивидуальный пенсионный план» и постепенно вносить на счет деньги. Рассчитать будущий доход (конечно, если НПФ его сможет заработать) можно с помощью калькулятора на сайте любого НПФ. В среднем расчеты показывают, что если с 35 лет ежемесячно откладывать по 4—5 тыс. рублей, то к старости можно рассчитывать на дополнительный ежемесячный доход в 30—35 тыс. рублей. Приятные бонусы — возможность ежегодно получать налоговый вычет (максимум с суммы 120 тыс. рублей), а также то, что эти накопления не подлежат разделу при разводе и не могут быть арестованы судом.

— банкротство НПФ или страховой компании;

— неэффективная инвестиционная политика НПФ или страховой компании;

— частые изменения пенсионного законодательства;

— отсутствие гарантий дохода по взносам в НПФ.

На зарядку становись!

Занятия фитнесом, плавание, спортивная ходьба и бег, лыжи, велосипед — все эти виды спортивного досуга помогут сохранить здоровье и силы и в пожилом возрасте. А это означает, что не придется тратить массу денег на лекарства и время на визиты к врачам. Бодрому и здоровому пенсионеру легче будет найти дополнительный заработок.

Цена вопроса — от нескольких тысяч рублей. Например, комплект самых простых лыж обойдется в 3—4 тыс. рублей, посетить бассейн можно за 25—300 рублей (одно занятие), а чтобы начать бегать, просто нужно желание и время. Самый дорогой вариант — посещение спортклуба. Годовой абонемент с возможностью посещать разные клубы (спортзал + бассейн), входящие в одну сеть, стоит от 50 тыс. до 100 тыс. рублей, плюс придется доплачивать, если вы хотите заниматься с тренером (500—4 000 рублей за одно занятие). Если выбрать для посещения непопулярное время (например, утренние часы), то можно сэкономить в два-три раза. Дешевле всего выбрать клуб без бассейна в ближайшем Подмосковье — там цены могут начинаться от 10 тыс. рублей, а во время акций стоимость годовой карты может быть еще ниже.

— медицинские противопоказания для занятий каким-либо видом спорта;

— отсутствие времени и желания для регулярных занятий;

— неожиданные травмы и заболевания;

— неквалифицированный персонал в спортивных клубах;

— несоблюдение правил гигиены в местах массового занятия спортом.

Век живи, век учись

Конечно, наличие двух дипломов о высшем образовании не сделает вашу старость сытой и безбедной, но вот дополнительные навыки, полученные вне школьных и институтских стен, могут пригодиться. Причем самые неожиданные. Например, увлечение кулинарией или туризмом в перспективе трансформируются в приработок у знакомого предпринимателя. Наличие водительских прав или навыков веб-разработки также сильно расширяет области, где вы можете быть востребованы после 50—55 лет.

Цена вопроса зависит от сложности программы обучения и количества часов. Например, навыки веб-дизайна можно получить за 10—15 тыс. рублей, обучение веб-программированию дороже в несколько раз. Некоторые учебные заведения или центры обещают трудоустройство после завершения курса. Сэкономить на учебе можно, если пройти курс онлайн. Огромное число обучающих курсов существует для тех, кто хочет повысить свою финансовую грамотность. Их, например, бесплатно организует Московская биржа, а также некоторые крупные брокеры. Согласитесь, небольшой приработок в виде купонных выплат по облигациям или дивидендов по акциям еще никому не помешал.

— мошенничество со стороны учебных центров при трудоустройстве;

— завышенные цены за счет навязывания допуслуг;

— наличие дополнительного образования не влияет на уровень дохода.

Яблочко от яблони

Ребенок (в идеале) — это не только счастье пополам с заботами, но и своего рода долгосрочная инвестиция. Ведь если ваше чадо вырастет образованным и благополучным человеком и сумеет найти свое место в жизни, это обязательно скажется и на вас. Понятно, что все расходы и заботы лягут на ваши плечи: участие государства в обеспечении детей остается номинальным. Пособие по беременности или декретные (от 35,9 тыс. рублей), единовременное пособие при рождении ребенка (16,3 тыс. рублей) и материнский капитал на второго ребенка (453 тыс. рублей) — вот основные статьи господдержки для родителей. В некоторых регионах у молодых родителей также есть возможность получить кредит на жилье по льготной ставке.

В России продолжает снижаться рождаемость, сохраняется и даже усиливается естественная убыль населения. Банки.ру решил сравнить цифры официальной статистики по детскому прожиточному минимуму с реальными затратами родителей на содержание и воспитание детей.

По расчетам Банки.ру, родить и воспитать ребенка в Москве до начала его самостоятельной финансовой жизни стоит около 13,7 млн рублей. Одна из самых затратных статей — образование. Только подготовка к экзаменам и обучение в вузе обойдется примерно в миллион рублей. В итоге никаких гарантий, что даже с хорошим образованием ваше чадо найдет достойную и высокооплачиваемую работу и сможет поддержать вас в старости. Не исключено, что ему, как и вам, придется отдавать значительную часть доходов на оплату ипотеки или выплачивать проценты за потребительский кредит. Зато хоть в старости будет кому позвонить узнать, как дела.

— отсутствие гарантий качественного образования;

— риски болезней, травм;

— опасность участия в военных конфликтах;

— отсутствие социальной поддержки для матерей, выходящих на работу после декретного отпуска.

У нас в государстве обычное слово «пенсионер», как правило, выглядит как некий приговор. Очень многих, даже не совсем пожилых людей страшно пугает неизбежность приближающейся пенсии, т.к. этот статус, по их мнению, наверняка повлечет за собой довольно ощутимое сокращение денежных средств и, как следствие, неминуемое снижение размеренного и привычного течения повседневной жизни.

В недалеком будущем, увеличение возраста, необходимого для выхода на пенсию так — же не добавляет уверенности в завтрашнем дне (теперь работать нужно немного дольше, чем было раньше). Несмотря на этот факт, каждому из будущих пенсионеров по силам внести изменения в пугающие и не очень радостные перспективы, и за небольшой промежуток времени стать «самодостаточным пенсионером».

Что же сделать, чтобы впоследствии существование на заслуженном отдыхе было не в тягость, а в радость? Будущему потенциальному пенсионеру необходимо проделать обязательную определенную работу и правильно распорядиться личными имеющимися финансами.

Для более понятного восприятия я поделил всю информацию на 4 отдельных раздела:

- Статус пенсионера — не синоним безрадостной старости

- Потребление только ради потребления

- Потратьте немного времени на изучение темы денег

- Регулярные, пусть и небольшие, инвестиции

- Резюме

Статус пенсионера — не синоним безрадостной старости

Рядовым пенсионером вы можете стать и в другом возрасте (совсем не обязательно ждать установленного существующими законами определенного срока). Для достижения этой цели нужно всего лишь стать «рантье». Это человек, который получает достойный и немалый доход от накопленных и имеющихся в его распоряжении активов и различного капитала:

- Но должным образом обеспеченный пенсионный период ждет не каждого, а только, кто не совсем разумно использовал свою активную профессиональную трудовую жизнь.

- Всеми возможными способами постарайтесь выстроить свою финансовую независимость, которая в последствии позволит наслаждаться результатами проведенной кропотливой работы.

Потребление только ради потребления

Это в конце концов приводит к неизбежной и полной деградации, к скорейшему отсутствию денежных средств. В первую очередь нужно отказаться от навязанного нам чувства потребления ради потребления, на которое везде и всюду толкает рекламная пропаганда, бесконечные мыльные сериалы и дорогие журналы.

Проблема в том, что все необходимые потребности легко и просто удовлетворяются. Чего нельзя сказать о желаниях. Они, как правило, бездонны. И этим умело, цинично и с успехом пользуются многочисленные специалисты — маркетологи и различные производители товаров:

- Каждый человек имеет все возможности весьма спокойно и безболезненно обойтись и без всего, что обычно находится на стеллажах и полках во многих супермаркетах.

- Рекомендуется полностью прекратить все импульсивные покупки и многочисленные расходы (понты, статус и т.д).

В первую очередь нужно научиться очень бережно и экономно относиться к тем деньгам, которые заработали, и правильно по возможности их инвестировать (этот прием позволит многим из вас стать «рантье» и продолжить полноценно жить на весьма неплохие доходы от созданного капитала).

Потратьте немного времени на изучение темы денег

Эти знания позволят избавиться от повальной финансовой и экономической безграмотности. Для достижения этой цели придется постараться избавиться от «нехороших» желаний каждодневного обращения с имеющимися денежными средствами. Подумайте, как попытаться поменять их на «хорошие», и более полезные для вас, и вашего кошелька.

Наверняка, вам не один раз встречались различные версии финансовых привычек (но позволю себе описать некоторые из существующих):

- научитесь жить по средствам (кредиты и займы не решат ваших проблем);

- не следуйте слепо за модой;

- старайтесь покупать одежду не в самый разгар сезона;

- обязательно откажитесь от вредных привычек;

- уходя из дому, всегда гасите в квартире свет;

- постарайтесь отложить 15 процентов со своих ежемесячных доходов;

- непременно займитесь своевременным инвестированием и всевозможным приобретением различных активов;

- возьмите в привычку ухаживать за полостью рта два раза на день (нездоровые зубы — это огромная, и не всегда решаемая проблема с вашим здоровьем. Плюс непредсказуемые финансовые и эмоциональные затраты);

- приучите себя питаться вкусной и здоровой пищей (необходимо научиться по возможности готовить всю пищу дома);

- постарайтесь монитизировать свои различные увлечения;

- и т.п.

На самом деле существует огромное многообразие всевозможных повседневных привычек, которые в большинстве случаев способны не только сберечь, но и существенно приумножить и сохранить ваши сбережения. А может быть вы сами знаете различные «приемчики»?

Регулярные, пусть и небольшие, инвестиции

Через некоторое время инвестиции сделают свое дело, и превратят вас в богатого и независимого человека. Возьмите и подсчитайте раз в месяц сумму всех расходов, и перемножьте полученную цифру на 300. Потом сравните результат с рыночной стоимостью имеющегося в наличие капитала (активов, различных сбережений и уже имеющихся инвестиционных проектов):

- Если общая цена собственного капитала хоть ненамного превосходит 300*расходы, то вы сможете спокойно выходить на заслуженную пенсию!

- Доходы от ваших сбережений гарантированно будут покрывать все ваши расходы.

Если каждый месяц вы будете откладывать 75% зарплаты, то через 5 лет сможете перестать работать, и начать полноценную жизнь на проценты от своих предыдущих накоплений.

Основатель Академии «ГлавИнвест» Филипп Астраханцев рассказывает о финансовой стратегии, которая позволит вам при незначительных регулярных вложениях к пенсии получать более 450 тысяч рублей в месяц.

Сила сложного процента

В предыдущей статье мы рассмотрели, как естественным образом заработать миллионы на фондовом рынке. Всё дело в секрете сложного процента.

Как я объяснял, смысл в том, что вы зарабатываете деньги с тех денег, что уже ранее заработали. И чем больше денег вы зарабатываете, тем больше прибыли они будут вам приносить. В этой идее заключена настоящая сила. Если вы вкладываете 100 тысяч рублей в возрасте 30 лет, то к моменту выхода на пенсию у вас может быть 15 миллионов.

Хотя с учётом инфляции это может быть не так уж и много. Поэтому сегодня я раскрою вам настоящий секрет того, как создать богатство с помощью сложного процента.

Этот секрет почти так же прост, как и сам принцип сложного процента. Он тоже не относится к методам, полным драйва и адреналина, но может создать существенный капитал для инвесторов, которые ему следуют. Я видел это на примере знакомой семьи из США, в которой и отец, и дочь использовали его для создания обеспеченной пенсии.

Отец был выдающимся врачом, очень внимательным к своим пациентам. Но при этом ужасным инвестором. Часто поддавался жадности и страху, так свойственным фондовому рынку. Порой любил покупать по советам друзей из разговоров в баре. Но, к счастью, для этого у него был специальный торговый счёт «для игр», и он не сильно переживал по поводу потерь. Со своим пенсионным счётом он поступал принципиально иначе и применял стратегию, которая любого человека может сделать богатым.

Его дочь также придерживалась этой стратегии. Сегодня она живёт в доме с видом на горы вместе с мужем и двумя сыновьями. У них хватает денег на то, чтобы наслаждаться жизнью и заниматься своими увлечениями. Она очень благодарна отцу за то, что он рассказал ей об этом секрете ещё в раннем возрасте.

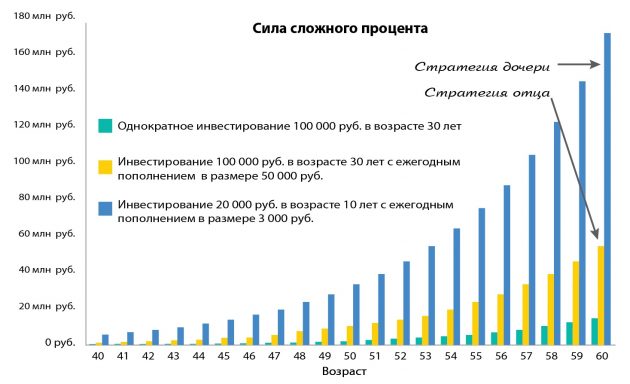

Вы можете увидеть, как работает эта стратегия, на графике:

Зелёные столбики показывают результат подхода из предыдущей статьи. Он действительно работает: 100 тысяч рублей превратились в 10–15 миллионов. Но посмотрите на другие графики.

Жёлтые столбики иллюстрируют подход отца из нашего примера. Он начал инвестировать с 30 лет и далее каждый год откладывал на это немного денег. Конечно, у меня нет точных цифр, но для примера (адаптированного к рублям) я предположил, что он мог вначале внести тоже 100 тысяч рублей, а потом пополнять свои инвестиции на 50 тысяч рублей в год.

На графике вы видите, что, продолжая действовать таким образом, к 50 годам он накопил уже около 10 миллионов. Это почти на восемь лет быстрее, чем в нашем первом примере.

К 55 годам у него было уже 20 миллионов, а к 58 годам — около 39 миллионов.

Только задумайтесь об этом. Вы начинаете в 30 лет и получаете ежегодную доходность 18% (средняя доходность российского индекса ММВБ за последние 16 лет), инвестируя в корзину акций крупнейших российских компаний. Вы начинаете со 100 тысяч и каждый год вносите всего по 50 тысяч дополнительно. И вот к выходу на пенсию у вас есть почти 40 миллионов.

Давайте теперь посмотрим на синие столбики, которые показывают результаты дочери. Её главное преимущество состоит в том, что эти принципы родители объяснили ей ещё в детстве и с возраста 10 лет начали формировать её личные накопления. Для примера я тоже адаптирую все цифры к рублёвой реальности. Первый взнос составил 20 тысяч рублей. Дальше она уже сама участвовала в процессе и с помощью родителей откладывала по 3 тысячи рублей в год.

Когда дочь выросла, у неё не было высокооплачиваемой работы и она продолжила откладывать также всего по 3 тысячи в год, но делала это регулярно.

На графике мы видим, что произошло с её накоплениями, которые начали формироваться ещё с детства, но при этом совсем маленькими суммами. К 44 годам у неё накопилось 10 миллионов.

К этому моменту всего на её инвестиционный счёт было вложено 102 тысячи рублей, а заработано — 9,9 миллиона. Если она подождёт ещё пять лет, то к 49 годам у неё будет уже 20 миллионов.

Это впечатляющий результат от вложения 117 тысяч: общая доходность составляет около 17 000%.

Дальше цифры становятся и вовсе невероятными. К 55 годам (возраст выхода женщин на пенсию в России) у неё будет более 70 миллионов рублей, то есть более 1 миллиона долларов. Даже при банковской доходности 8% годовых эта сумма будет приносить ей более 450 тысяч рублей в месяц процентами. Как вы считаете, достойная пенсия?

Выводы

О чём говорят нам эти истории? История отца показывает, что вам не требуется долгий срок в 50 лет, чтобы получить результаты от использования сложного процента. Но история дочери доказывает, что чем больше времени у вас есть, тем более невероятный результат он может дать.

Я предлагаю вам поделиться этим секретом с вашими родными и друзьями. Если у вас есть дети или внуки, то и им важно знать о сбережениях и инвестировании. Хороший способ поведать об этом — это история дочери из сегодняшнего семейства, которая смогла стать мультимиллионером, откладывая очень скромные суммы каждый год с ранних лет.

Сегодняшний курс мы посвятим наиболее незащищенным по уровню жизни слоям населения это нашим дорогим пенсионерам. Как возможно не выходя из дома заработать пенсионеру 50 000 рублей и вообще, как это осуществить? Ответ Вы сможете найти в данной статье. Мы расскажем о курсе Пенсионер – Миллионер.

Как пришла идея создания курса и кто его автор?

Мы обычно при проверке сначала обращаем внимание на автора курса и естественно если у него раньше были качественные курсы и люди стабильно зарабатывали по его методике, то это дополнительный плюс автору и для нас он уже переходит в категорию профессионала. Один из таких автор Ольга Аринина– специалист по заработку в сети, ведёт множество тренингов которая сможет донести до новичка и разжевать любые нюансы в заработке по интернету.

Ольгина мама-пенсионерка попросила ее найти простой способ заработка в интернете, который не займет много времени и будет позволять получать прибавку к пенсии. Конечно она не смогла отказать маме и разработать методику которую назвала Пенсионер – Миллионер. Основную часть курса она написала специально для мамы поэтому конечно можно понять какого качества этот курс и с какой душевной теплотой был написан курс на простом языке и главное действительно рабочем способе, понятным любому пенсионеру.

Полностью написав курс Ольга подумала и решила: «Если таким способом сможет зарабатывать моя мама, то почему не смогут зарабатывать другие пенсионеры? Конечно необходимо дать возможность и другим зарабатывать». Полностью доработав проект и назвав его Пенсионер – Миллионер, она выложила его в сеть и сейчас мы его и рекомендуем Вам.

Пенсионер – Миллионер

Отвечая на самые популярные вопросы хотим сказать этот курс подойдет не только пенсионерам, но каждому кто знаком с минимальными навыками работы на компьютере. Ведь согласитесь если разобрался пенсионер, то думаем, и любой человек сможет ведь по статистике пенсионеры наиболее мало разбираются в новых технологиях и компьютерах. Несколько дней настройки системы и затем пару часов работы в сети и возможно это станет вашим основным заработком ведь можно будет получать по нескольку тысяч рублей в день. Из опыта мы знаем если кто-то и обещает без труда заработать несколько десятков тысяч рублей день, то это наверняка мошенник.

Вот некоторые результаты, которые добилась Ольга, показывая маме работу системы:

Если вы уже не хотите читать, а скорее попробовать зарабатывать, то можете перейти на сайт курса Пенсионер – Миллионер, прослушать Ольгу и определиться с выбором. Перейти на сайт>>>

Чтобы максимально упростить вам жизнь и удовлетворить разные покупательские способности, курс Пенсионер – Миллионер может быть в разных вариантах:

- вариант «эконом», Вы получите: запись видеоуроков и поддержку по электрон. почте;

- «стандарт» – бонусные видео и множество полезных материалов, доступ в закрытый клуб, проверка домашних заданий и личная поддержка Ольги;

- «VIP» – при этом варианте, команда Ольги настроит всю систему за вас, все покажет и расскажет, что вам останется только уделять немного времени каждый день и получать деньги.

При все этом Ольга как добросовестный автор дает гарантию и возможность возврата ваших денежных средств. Даже если у вас ничего не получиться либо вы не захотите дальше работать. Фактически вы ничем не рискуете кроме как стать богатым и независимым пенсионером.

Это будет просто отличным подарком на Новый Год вашим родителям, дедушке или бабушке.

Мы смело отправляем этот курс в раздел «Проверенные курсы», где в нашем каталоге храниться множество достойных способов заработка.

На праздники у нас много интересного и также мы будем разыгрывать множество подарков. Поэтому подпишитесь на нашу рассылку (форма для заполнения справа) и вступите в нашу группу ВКонтакте, чтобы ничего не пропустить.

Проверенно и рекомендовано к изучению. Итоговая оценка складывается на основе оценки пользователей (страница "Топ") и оценки редакции нашего сайта.

Молодые люди уже сейчас должны задумываться о том, как и на что они будут жить на пенсии. Сумма, которая позволяет вести комфортную жизнь на пенсии, и при этом не работать, составляет примерно 1$ млн. Заработать эту сумму в принципе легко, если начать думать о пенсии как можно раньше. Для этого достаточно тратить всего около 15 минут в год.

Автор популярной книги "Как поколению 2000-х стать богатыми медленно" ("If You Can: How Millennials Can Get Rich Slowly") Уильям Бернштейн обещает, что заработать свой миллион можно к выходу на пенсию в том случае, если всего несколько минут в год человек будет тратить на ребалансировку своего инвестиционного портфеля.

Инвестиционная стратегия, для того чтобы стать миллионером к пенсии, достаточно простая, хотя в долгосрочном периоде она превосходит результаты 90% финансовых специалистов и консультантов. Эта инвестиционная стратегия написана в первую очередь для США, но общие тезисы могут использоваться и в других странах.

Для этого необходимо с 25-летнего возраста откладывать 15% от заработной платы и инвестировать их в пенсионный план 401k, IRA или налогооблагаемый счёт. И такой же объём средств в равных количествах можно инвестировать в паевые инвестиционные фонды: индексный фонд общего фондового рынка США, индексный фонд международного фондового рынка, индексный фонд рынка облигаций США.

Со временем объёмы ваших активов в таких фондах будут расти с разной скоростью, поэтому раз в год их надо будет приводить в равновесие. И на это будет тратиться только 15 минут. Вот и весь рецепт. Если следовать этому правилу в течение всей трудовой биографии, то удастся накопить достаточную сумму для комфортной пенсии.

Но для молодых людей существует много соблазнов, и есть несколько вещей, которые могут помешать им в достижении поставленной цели.

Препятствие №1: Люди тратят слишком много денег. Они решают, что им нужен самый новый телефон, самая модная одежда, самый необычный автомобиль или отпуск там, где очень дорого. И пока вы зарабатываете немного, жизнь, с учётом необходимости откладывать часть своего небольшого дохода, может показаться спартанской. Но даже если вы будете экономить, у вас останется ещё четыре препятствия, которые необходимо преодолеть.

Препятствие №2: Вам придётся добиться адекватного понимания того, что из себя представляют финансы. Пытаться инвестировать или сохранять без знания теории и практики финансов - всё равно что учиться летать, не имея представления об основах аэродинамики, метеорологии и аэронавигации. То есть это возможно, но лучше так не делать.

Препятствие №3: Изучение основ финансовой и рыночной истории. На первый взгляд, этот пункт похож на предыдущий, но это не так. История инвестирования даст представление о типичных ошибках, а значит, будет больше шансов их избежать.

Препятствие №4: Людям сложно управлять долгосрочными рисками. В силу исторического развития человек наиболее адекватно воспринимает только краткосрочные риски и явления, но финансовое планирование предполагает временной горизонт в несколько десятилетий. Самое сложное при этом – это преодолеть себя. Знайте, что время от времени вы будете терять большие деньги на фондовом рынке, но это, как правило, краткосрочные события. Реальным долгосрочным риском является то, что вы не сможете поддерживать дисциплину в сбережении и инвестициях в течение многих лет.

Препятствие №5: Как простой инвестор, вы должны знать о существовании монстров, которые существуют в финансовой индустрии. Часто они представляются "финансовыми специалистами" или могут оказаться в облике двоюродного брата, старого друга или приятеля. Прежде чем следовать их советам, вы должны убедиться, что они не вводят вас в заблуждение, пусть даже несознательно. Часто они действительно убеждены в своей эффективности и в том, что помогают людям.

Актуальная цена на золотую монету «Георгий Победоносец» - Узнать ЗДЕСЬ

Золото по самой низкой цене! – Уникальная монета «Шахматы» - Успей КУПИТЬ

![]()

В пенсионный фонд мы отчисляем немало: скажем, сотрудник с зарплатой 35 тысяч рублей за год «инвестирует» в будущую пенсию порядка 92 тысяч рублей — почти три зарплаты.

В свете грядущей реформы отдавать такие деньги в неизвестность особенно жалко.

А что будет, если копить на пенсию самостоятельно, ежемесячно пополняя банковский вклад?

Мы просчитали этот вариант и получили сногсшибательные цифры.

Сколько мы платим в ПФР

Расчет носит лишь оценочный характер: слишком много параметров меняется за 40 лет, которые отработали два наших воображаемых сотрудника, Игорь Иванович и Валерий Петрович.

Игорь всю жизнь трудится рабочим со средней зарплатой 20 тысяч рублей. Специалист Валерий получает 35 тысяч. Ежемесячные отчисления в Пенсионный фонд составляют 22% от зарплаты, и за 40 лет наши трудяги перечислят 2,1 и 3,7 миллиона рублей.

Калькулятор на сайте Пенсионного фонда России позволяет оценить их пенсию при нынешних условиях: почти 14 тысяч для Игоря и 20 тысяч для Валерия.

Бочка мёда

Теперь представим, что оба ежемесячно пополняли пенсионными выплатами банковский вклад с капитализацией процентов и ставкой 5% годовых. Сколько накопится за 40 лет?

Результаты впечатляют: к концу стажа у Игоря будет 6,7 млн рублей, у Валерия — почти 12 млн! На эти деньги можно купить несколько квартир, а Валерию хватит на президентский лимузин «Аурус».

Но наши пенсионеры решают жить на проценты. Ежемесячные выплаты в этом случае превышают размер их прогнозируемых пенсий более чем в два раза. «Банковская пенсия» в обоих случаях оказывается даже больше их средних зарплат: 28 тысяч для Игоря и 49 тысяч рублей для Валерия!

Что важно, они остаются владельцами своих накоплений и, например, после смерти могут завещать детям впечатляющие суммы. Либо потратить их частично ещё при жизни.

Ложка дёгтя

Правда, на деле не всё так радужно. Например, сумма «банковской пенсии» очень чувствительна к процентной ставке. Мы принимали её равной 5%, но если снизить до 3%, весь оптимизм улетучивается: Игорь будет получать чуть более 10 тысяч, Валерий — около 18 тысяч. А это ниже того, что предлагает ПФР.

Впрочем, остается подсластитель в виде накопленной суммы: у Игоря она составит 4 млн, у Валерия — чуть более 7 млн. Если представить, что они снимают по 30 тысяч рублей ежемесячно, этих сумм хватит на 11 лет и 19 лет соответственно (без учета процентов).

Что думает эксперт

— Подобная схема обсуждается часто, но она скорее гипотетическая, — рассказывает аналитик ГК «ФИНАМ» Алексей Коренев. — Не все банки предлагают вклады с хорошими ставками и капитализацией процентов, но даже не это главное. Главное, это риски: например, агентство по страхованию вкладов защищает суммы до 1,4 миллиона рублей, что недостаточно для пенсионных накоплений. Если же распределять деньги по мелким вкладам, математика будет другой. Надеяться на некий государственный банк я бы также не стал. Мы помним 1998 год, когда даже в одном из наиболее значимых российских банков были проблемы с выдачей вкладов.

Бег за механическим зайцем

В своих расчетах мы пренебрегли инфляцией. Например, за относительно благополучные десять лет с 2008 года цены на некоторые товары выросли более чем в два раза. И хотя банковские ставки отчасти коррелируют с уровнем инфляции, реальная доходность вкладов значительно меньше «бумажной».

— Прогноз по инфляции на этот год изменен до 5–5,5%, — говорит Алексей Коренев. — Поэтому выбранная вами ставка в 5% не даст дохода, который получается в теории.

Возможны и более сложные пути, например с использованием инвестиционных механизмов, где доходность может быть значительно выше. Но в этом случае растут риски и трудоемкость процесса. Если у вас нет семейного брокера-добровольца, схема подходит едва ли.

— Использование накоплений на вкладах возможно в качестве дополнения, но не замены государственным пенсиям, — подытоживает эксперт. — В Пенсионном фонде всё настолько плохо, насколько это может быть: это пример того, как делать не надо. Но, к сожалению, и самостоятельное накопление работает лишь в теории.

Главным атрибутом пенсионной системы должна быть её надежность, а банковские вклады, увы, на «дистанции» в 40 лет её не обеспечивают.

Где деньги, Зин?

И всё же приведенный расчет показывает, что даже сотрудник с небольшой зарплатой при грамотном использовании денег откладывает к концу стажа увесистую сумму, которая позволяет ему жить на проценты. Свою старость он всё же обеспечивает, а то, что деньги сжирает «макроэкономика» — не его вина.

И когда такому сотруднику объясняют, что к 60 годам он не заработал даже на минимальную пенсию, у него возникает вопрос, которым задавались ещё персонажи Высоцкого: где деньги, Зин?

Пенсионная реформа вызывает много споров, в том числе из-за небольшой продолжительности жизни россиян: по нашим оценкам, средний мужчина успеет пожить на пенсии лишь год. Сами пенсионеры также не рады необходимости вкалывать в преклонном возрасте. Осенью в Челябинске и ряде других городов прошли запрещённые митинги, на подавление которых вывели ОМОН.

Читайте также: