Кто в какую переходить в негосударственный пенсионный фонд

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

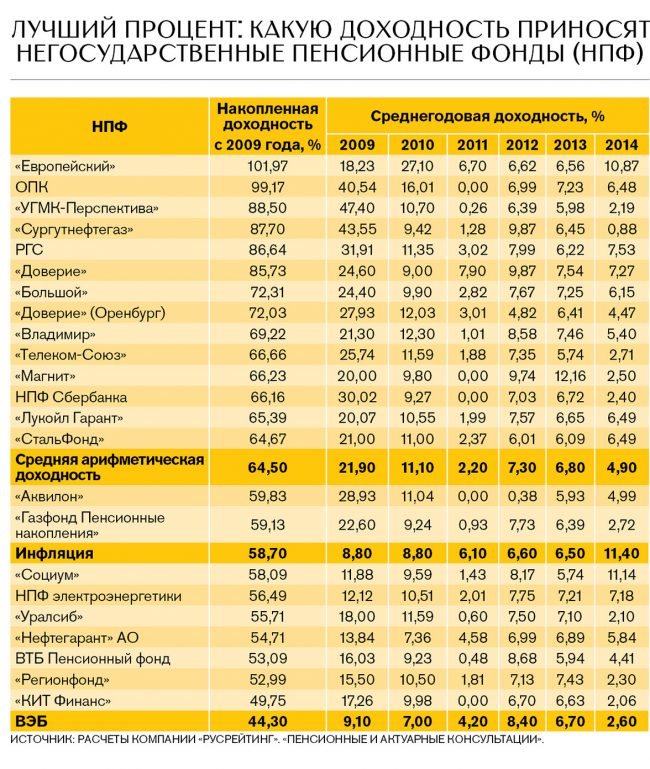

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

Негосударственный пенсионный фонд — частная организация, принимающая и обслуживающая накопления граждан. Компании, занимающиеся пенсионным обеспечением начали появляться еще в начале 90-х, на основании указа Президента за номером 1077. На 2019 год зарегистрировано и лицензировано более шестидесяти таких фондов. Законодательно деятельность НПФ регулируется 14-ФЗ и 75-ФЗ, а также рядом нормативных актов.

Какой негосударственный пенсионный фонд лучше выбрать

| Законодательный акт | Год | Содержание |

|---|---|---|

| Приказ ФСФР 05-35/пз-н | 2005 | Общее положение о предоставлении сведений по контролю за требованиями профэтики |

| Постановление Правительства №63 | 2007 | Правила размещения и контроля средств |

| Приказ ФСФР 07-83/пз-н | 2007 | Прозрачность управляющих структур, разглашение информации об акционерах фонда |

| Приказ ФСФР 07-111/пз-н | 2007 | Осуществление сделок РЕПО |

| Приказ ФСФР 08-11/пз-н | 2008 | Создание, управление, размеры страхового резерва |

| Приказ ФСФР 08-23/пз-н | 2008 | Требования к внутреннему контролю деятельности |

| Приказ ФСФР 09-6/пз-н | 2009 | Возможность создания временной администрации по контролю фонда |

Помимо этого, с 2014 года было оформлено более трех десятков указаний, положений и писем Банка России, регламентирующих порядок работы НПФ на финансовом рынке. Полный список актов можно найти на сайте Центробанка по ссылке https://www.cbr.ru/finmarket/common_inf/legals_npf/.

Особенности функционирования НПФ

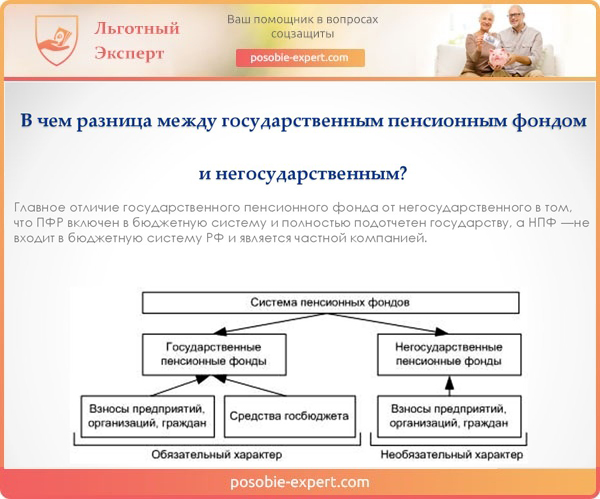

Отличие государственного пенсионного фонда от негосударственного

Ключевая разница между фондом с поддержкой государства и частной организацией состоит в том, что ПФР является частью бюджета России. Фонд функционирует до тех пор, пока государство выполняет свои обязательства перед гражданами. Негосударственные фонды являются инициативой частных лиц и могут прогореть. Участие в негосударственных фондах имеет свои плюсы и минусы. С одной стороны, любая, даже самая надежная негосударственная организация не защищена от банкротства. С другой, доходы в НПФ обычно заметно выше.

Чтобы понять принцип работы НПФ, необходимо углубиться в особенности формирования пенсии. Реформа 2010 года разделила отчисления, выплачиваемые работающими гражданами, на две части. 16% от общего числа средств уходит на поддержку пенсионеров и не могут быть перераспределены или использоваться каким-то другим образом. Еще 6% являются накопительными и могут быть вложены в любой из лицензированных фондов по желанию заявителя.

Особенности формирования пенсии

По закону пенсионный фонд может осуществлять три вида деятельности:

- Негосударственное пенсионное обеспечение (НПО). Заключение договора по выплатам при достижении ряда условий. Важным отличием от государственной пенсии является отсутствие необходимости в трудовом стаже, а размер и длительность выплат зависит исключительно от договора.

- Обязательное пенсионное страхование (ОПС). Деятельность, включающая в себя хранение и инвестиции накопительной части пенсии, а также ежемесячные выплаты по достижению гражданином пенсионного возраста.

- Профессиональное пенсионное страхование (ППС). Защита от рисков, связанных с травматичностью профессии или коротким сроком активности. Хорошим примером станут фонды для профессиональных спортсменов — пик их заработка приходится на небольшой период в 10-15 лет, а травмы могут оборвать карьеру в любой момент.

Негосударственные НПФ отличаются друг от друга условиями договоров, а также процентной ставкой и дополнительными бонусами для своих членов.

Заморозка накопительной пенсии

Особенности пенсионной заморозки

С 2014 года накопление пенсии по второй части было заморожено, а все 22% тарифа отправляются на формирование страховой пенсии. Мера является временной, но на 2019 год она все еще продолжает действовать.

Вопрос о заморозке накопительных пенсий решается в конце каждого года. Узнать о регламенте процедуры можно в законах № 351, 410, 373, 447 и 413-ФЗ.

Это означает, что средства на накопительный счет в период с 2014 по 2021 год поступать не будут, а НПФ оперируют лишь имеющимися в наличии средствами, которые поступили на счет ранее. ПФР обещал компенсировать эти расходы позднее при помощи дополнительных коэффициентов для расчета пенсий.

Особенности лицензирования

Для получения лицензии негосударственному фонду, необходимо обратиться в структуры Центробанка России

Для того, чтобы получить лицензию, фонду необходимо обратиться в структуры Центробанка России. Чтобы защитить граждан, законом установлены следующие требования для коммерческих организаций:

- НПФ обязан выпускать только простые акции, без привилегированных пакетов. До начала регистрации все акции должны быть поддержаны деньгами;

- фонд имеет право только на обеспечение накоплений и инвестиции, дополнительные услуги, вроде выдачи займов, запрещены;

- штат сотрудников состоит из специалистов достаточной квалификации и без проблем с репутацией;

- документация и фактическая деятельность фонда не пересекается с текущим законодательством;

- уставной капитал и средства не должны опускаться ниже 120 и 150 миллионов рублей соответственно. В 2020 году показатели будут изменены на 150 и 200 миллионов;

- название содержит словосочетание «негосударственный пенсионный фонд».

Лицензия негосударственного пенсионного фонда

Важно! Лицензия выдается без ограничения в сроке. Отзыв документа возможен лишь в случае несоответствия требованиям Банка России.

Алгоритм подачи и рассмотрения заявки на лицензию описан в №75-ФЗ. Для того, чтобы получить разрешение на деятельность, НПФ придется предоставить оригиналы и копии ряда бумаг:

- учредительные документы;

- приказы о создании структур контроля и управления, вроде попечительского совета или должности директора;

- финансовые отчеты о состоянии фонда, подтвержденные внешним аудитом;

- оценка стоимости имущества фонда;

- информация о штате сотрудников НПФ с подтверждением их квалификации в стандартной форме;

- установленные пенсионные и страховые правила, а также стандартные формы договоров;

- регламент внутреннего контроля средств фонда, вместе с механизмами защиты от отмывания средств;

- квитанции по оплате необходимых госпошлин и сборов.

После подачи документов Банк дополнительно запрашивает информацию по внутренним каналам. ФНС подтверждает факт наличия организации в ЕГРЮЛ и постановки на учет в налоговой, а также проверяет сотрудников. МВД предоставляет сводку о наличии/отсутствии судимостей, а Казначейство подтверждает оплату пошли и сборов. Для упрощения работы соискатель имеет право лично предоставить проверяющим органам эту информацию.

Деятельность НПФ регулируется федеральными законами

Далее документы рассматриваются в течение 10 дней на предмет правильности оформления и комплектации. Если за этот срок заявление не было возвращено на доработку, то оно будет рассмотрено в течение двух месяцев.

Зачем нужна процедура лицензирования

Достаточно сложные требования, высокий уставной капитал и требования к персоналу делают создание НПФ для среднего бизнеса практически невозможным. Первое время организация вообще не будет приносить ничего, кроме убытков на уставной капитал, зарплату квалифицированным сотрудникам, оформления первоначальных документов.

Это означает, что за фондом в подавляющем большинстве случае находится крупная финансовая или промышленная компания. Часто это либо банк, решивший расширить сферу деятельности, либо крупный концерн, нуждающийся в свободных средствах для финансирования проектов.

Любая деятельность по пенсионному обеспечению без лицензии запрещена и является незаконной. Наказание зависит от масштабов нарушений — от крупных административных штрафов до уголовной ответственности людей, санкционировавших незаконные действия.

Список основных фондов

Прогноз изменения показателя пенсионных активов НПФ

Весь перечень организаций, занимающихся пенсионным обеспечением здесь приводится не будет — фондов слишком много, чтобы можно было подробно описать каждый в пределах одной небольшой статьи. Здесь вы сможете увидеть семь лучших коммерческих пенсионных фондов, выбранных по известности, надежности, размерам доходов и отзывам участников.

Сами фонды оцениваются по следующим критериям:

Итак, начнем с трех крупнейших фондов России.

АО НПФ «Сбербанк»

Негосударственный пенсионный фонд «СБЕРБАНК»

Надежность: AAA.

Доходность: 8,9%.

Накопления: более 570 миллиардов рублей.

Доля рынка: 21,5%.

Самый народный банк в России не остался в стороне от пенсионной реформы. Самая высокая процентная ставка из первой тройки, известный бренд и доверие граждан — все это делает Сбербанк лучшим выбором «по умолчанию», когда особых условий не требуется.

ОАО НПФ «Газфонд: Пенсионные накопления»

Негосударственный пенсионный фонд «Газфонд»

Надежность: AAA.

Доходность: 8,5%.

Накопления: более 500 миллиардов рублей.

Доля рынка: 18,9%.

Недалеко от Сбербанка находится фонд Газпрома, обеспеченный активами госкорпорации. Вся та же высочайшая надежность при чуть более низких доходах обеспечили газовому гиганту второе место на рынке с сопоставимыми активами. Выбор среди одного из двух лидеров зависит от личных предпочтений — немного больше уверенности от Газпрома, чья ликвидность обеспечена природными ресурсами, или более высокая ставка Сбербанка, совместно с удобством профессиональной финансовой организации.

ОАО НПФ «ВТБ»

Негосударственный пенсионный фонд НПФ «ВТБ»

Надежность: AAA.

Доходность: 7,8%.

Накопления: более 190 миллиардов рублей.

Доля рынка: 7,2%.

В общей сложности большая тройка фондов управляет практически 50% от общего количества негосударственных накоплений.

ОАО НПФ «Будущее»

Негосударственный пенсионный фонд «БУДУЩЕЕ»

Надежность: BB-.

Доходность: неизвестна.

Накопления: более 280 миллиардов рублей.

Доля рынка: 11%.

Конгломерат нескольких крупных фондов, слившихся в один. Ранее был известен как «Благосостояние», после слияния в 2016 году с фондами «Стальфонд», «Уралсиб» и «Наше будущее» сменил название.

Является крупнейшим пенсионным фондом, за которым не стоит госкорпорация или банк. Надежность подтверждена обязательным страхованием вкладов в системе Росгосстраха, эксперты отмечают высокую отрицательную чувствительность к внешним факторам.

АО НПФ «Открытие»

Негосударственный пенсионный фонд «Открытие»

Доходность: 8,75%.

Накопления: более 240 миллиардов рублей.

Доля рынка: 9,2%.

Еще одно объединение нескольких фондов на базе нефтяного гиганта «ЛУКОЙЛ». По своим заявлениям, обслуживает более 7 миллионов человек. Выделяется удобной системой работы с клиентами и своими заявлениями о «более 20% рынка пенсионных накоплений России». Особенных условий фонд не предоставляет, основной интерес к нему вызван безопасностью вкладов из-за страхования и защиты активами одной из крупнейших нефтяных компаний страны.

ЗАО МНПФ «Большой»

Негосударственный пенсионный фонд «БОЛЬШОЙ»

Надежность: AA-.

Доходность: 9,95%.

Накопления: более 38 миллиардов рублей.

Доля рынка: 1,4%.

Один из старейших фондов России, работающий более 20 лет. Находится в пятерке по величине доходности по рынку, при этом являясь относительно крупной и респектабельной организацией. Отличный выбор для тех, кто предпочитаешь небольшой риск с заметными бонусами — за несколько десятков лет разница между 8% и 10% ежегодного дохода станет заметна невооруженным глазом.

АО НПФ «Оборонно-промышленный фонд имени В.В. Ливанова»

Негосударственный пенсионный фонд «Оборонно-промышленный фонд имени В.В. Ливанова»

Надежность: A+.

Доходность: 12,14%.

Накопления: около 5 миллиардов рублей.

Доля рынка: 0,18%.

Самые высокие доходы при приемлемом риске. Фонд существует более 12 лет, со значительными колебаниями по доходам инвестирования. В начале 2019 года оценочная доходность составила 7,7%, так что бежать и переводить все накопления пока что не стоит. Тем не менее на лидера прошлого года все еще стоит обратить внимание.

Как перейти в другой фонд

Чтобы гражданину перейти в негосударственный пенсионный фонд, ему нужно обратиться в ПФР

Для смены страховщика гражданин должен обратиться в ПФР одним из закрепленных в законе способов:

- передать заявление в Пенсионный фонд России лично (образец заполнения заявления о переходе из ПФР в НПФ можете здесь

скачать); - оставить заявку на сайте ПФР через личный кабинет или портале Госуслуг;

- заполнить форму в МФЦ (заявление о переходе из ПФР в НПФ можете здесь

скачать).

Там же можно получить сведения о текущей компании, состоянии счета и прочие подробности.

Важно! Менять компанию можно каждый год, но делать это слишком часто не рекомендуется из-за значительных потерь дохода через инвестиции.

Для того, чтобы осуществить трансфер средств, гражданин должен оформить договор с новым фондом и уведомить об этом старый вместе с ПФР. Помимо перехода в другой пенсионный фонд, заявитель имеет право вернуться в ПФР, передавая государству все 22% отчислений вместо 16%.

Заключение

Правильный выбор пенсионного фонда не только избавит от проблем с выплатами в будущем, но и поможет увеличить итоговый доход. Пусть сейчас разница между семью и десятью процентами выглядит мизерной, через десятилетия это может стать серьезным подспорьем.

Правильный выбор пенсионного фонда не только избавит от проблем с выплатами в будущем, но и поможет увеличить итоговый доход

Как и везде на финансовом рынке, выбор лежит между надежностью и размерами прибыли. Готовы ли вы рискнуть накоплениями всей жизни, чтобы в старости получать больше остальных? Или надежность Сбербанка с Газпромом важнее, чем возможные бонусы?

Помните, что ни одна организация не имеет права вынудить гражданина перевести накопления или держать их в конкретном фонде. В любом случае, делать окончательное решение придется вам.

Видео — Почему НПФ выгодней, чем ПФР

Как только ни ухищряются печатные издания, чтобы удержать аудиорию. Рейтинг НПФ, по их мысли, помогает клиентам выбрать лучший фонд, но это не 100 % гарантия будущей доходности. Сравнивайте, выбирайте, анализируйте, если не хотите в старости считать каждую копейку.

Рейтинг самых лучших НПФ

По объему накоплений

Рейтинг по отчету ЦБ РФ за 9 месяцев 2019 г., топ-10:

- Сбербанк — 608 202 297,64509 тыс. руб.;

- «ГАЗФОНД пенсионные накопления» — 551 559 605,81662 тыс. руб.;

- «Открытие» — 509 907 811,62335 тыс. руб.;

- «Будущее» — 256 074 688,38737 тыс. руб.;

- «Сафмар» — 254 942 846,5577 тыс. руб.;

- «ВТБ Пенсионный фонд» — 242 544 409,09023 тыс. руб.;

- «Эволюция» — 126 381 343,5706 тыс. руб.;

- «Большой» — 45 127 767,19274 тыс. руб.;

- «Согласие» — 30 044 787,69339 тыс. руб.;

- «Социум» — 21 772 360,73238 тыс. руб.

По доходности

Рейтинг НПФ по доходности за 3 квартала 2019 г. в процентах (отминусованы вознаграждения УК и депозитарию):

- «Профессиональный» — 13,73;

- «Гефест» — 13,03;

- «Альянс» — 11,81;

- «Согласие» — 11,74;

- «АПК-Фонд» — 11,53;

- «Первый промышленный альянс» — 11,12;

- Сбербанк –10,93;

- здесь два НПФ, «Традиция» и «Эволюция», с одинаковым результатом — 10,91;

- «Волга-Капитал» — 10,78;

- «Пенсионный выбор» — 10,73.

По надежности

Согласно данным «Эксперт РА» (к сожалению, на начало 2020 г. даже не топ-5):

- Сбербанк, «Газфонд» — ruAAA;

- «Большой» — ruAA.

По остальным НПФ данные не обновлялись.

Сравнительная таблица топовых НПФ

Для полной информации приведу и сравнительную таблицу популярных среди населения НПФ (на основе статистики ЦБ РФ).

| Название | Объем пенсионных накоплений, тыс. руб. | Доходность за минусом выплат УК и депозитарию, % | Объем резервов, тыс. руб. |

| Сбербанк | 608 202 297,64509 | 10,93 | 44 215 358,62975 |

| «Сургутнефтегаз» | 10 302 267,16951 | 9,81 | 18 998 346,63823 |

| «Открытие» | 509 907 811,62335 | 10,16 | 67 012 306,16124 |

| «ВТБ Пенсионный фонд» | 242 544 409,09023 | 9,57 | 5 615 612,59693 |

| «АПК-Фонд» | — | 11,53 | 128 858,23129 |

| «Большой» | 45 127 767,19274 | 9,88 | 6 654 426,69018 |

| «Сафмар» | 254 942 846,5577 | 8,18 | 8 502 101,60406 |

| «Телеком-Союз» | 1 442 121,1112 | (-7,58) | 21 194 733,00505 |

| «Будущее» | 256 074 688,38737 | (-15,95) | 2 775 632,78037 |

| «Социальное развитие» | 5 673 359,67294 | (-17,25) | 2 219 283,36904 |

Советы, как выбрать фонд

К сожалению, сам договор с НПФ отличается весьма невыгодными условиями:

- в любом случае оплачиваются услуги НПФ, УК и депозитария, а на клиента разносятся убытки;

- сложно перейти к другой негосударственной организации без потери накоплений.

Как стать клиентом негосударственного пенсионного фонда

Иногда вступить в негосударственный пенсионный фонд получается без согласия клиента. По стране прогремели скандалы, когда людей перебрасывали из ПФР или НПФ в другой фонд без их ведома.

- паспорт;

- СНИЛС.

В представительстве фонда или на официальном сайте нужно заполнить заявление, а затем подписать договор.

Мой совет: если вероятен уход на пенсию досрочно — по возможности укажите в договоре с НПФ момент начала выплаты (не наступление пенсионного возраста, а дату выхода на пенсию).

Можно ли сменить НПФ

Как перевести деньги из НПФ

На личный счет в банке перевести накопления не получится. Накопления будут либо выплачены как пенсия, либо переведены в другой фонд.

Наследники должны подать заявление в НПФ, тогда средства будут направлены в указанный банк.

Как устроены и работают НПФ

НПФ заключает договоры, привлекая деньги вкладчиков. Для управления капиталом нанимают управляющие компании. Их действия:

- покупают акции, облигации, деривативы;

- занимаются валютными спекуляциями;

- размещают на депозит;

- ссужают под процент.

Ценные бумаги хранятся в депозитарии, обеспечивающем учет. Напомню: сегодня ценные бумаги — это электронный документ. Поэтому специализированный депозитарий напоминает скорее серверный центр (где в мощных компьютерах хранятся данные), нежели банковское хранилище.

Со стороны государства деятельность фонда контролирует Центральный банк РФ. Кроме того, лучшие фонды состоят в негосударственной Ассоциации НПФ (от участников требуют соблюдения ряда финансовых требований).

Денежные средства клиентов застрахованы Агентством по страхованию вкладов (государственная корпорация), если фонд прошел проверку. Внутри НПФ работу контролирует собственная ревизионная комиссия.

Как происходит формирование накопительной пенсии

Накопительная пенсия формируется за счет страховых взносов. С деньгами работает УК: если в результате финансовых операций получена прибыль, ее уменьшают на величину оплаты услуг НПФ, УК и депозитария, затем разносят по счетам вкладчиков пропорционально сумме (т. е. прибыль — это вклад, умноженный на доходность).

НПФ или ПФР — что лучше выбрать?

Сколько денег пропадает, если оставить накопительную пенсию в ПФР

Все зависит от НПФ, где формируется накопительная часть пенсии. Лично я предпочитаю «хранить яйца в разных корзинах»:

- Накопительная пенсия в ПФР будет индексироваться, пусть даже с меньшим, чем коэффициент инфляции, показателем.

- У меня нет гарантии, что пенсия в НПФ вообще не станет частью оплаты чьей-то свадьбы, банкета, бизнеса.

Решение, затрагивающее финансы, каждый принимает самостоятельно.

Отзывы

Заключение

В последние годы на рынке пенсионных накоплений наметилось несколько тенденций:

На сегодня все. Подписывайтесь на статьи, ставьте лайк. Желаю всем обеспеченной старости.

Время чтения: 6 мин.

Некоторые граждане, которые относятся к работоспособному населению, сегодня имеют индивидуальный счет или пенсионные накопления. Они позволяют инвестировать определенную часть страховых взносов (но с 2014 года такие отчисления заморожены и инвестировать можно то, что накопили на счете до этого, или то, что вкладываете добровольно вы или ваш работодатель), увеличивая тем самым размер будущей пенсии. Инвестирует деньги не сам участник системы, а ПФР или НПФ. И, к сожалению, деятельность эта не всегда бывает прибыльной. Поэтому и может возникнуть закономерный вопрос, как осуществить переход из одного НПФ в другой. Об этом и поговорим сегодня.

- Что такое НПФ и зачем он нужен?

- Почему стоит менять НПФ?

- Как выбрать новый НПФ?

- Варианты перехода

- Порядок перехода: куда обратиться?

Что такое НПФ и зачем он нужен?

С 2002 года частные (негосударственные) пенсионные фонды являются участниками ОПС. Человек, имеющий индивидуальный счет, может сам выбрать, куда ему направить деньги:

- оставить в ПФР (тогда инвестированием по указанию Пенсионного фонда занимаются управляющие компании);

- перевести их в НПФ.

Если о переходе в НПФ владелец пенсионных накоплений не заявлял, то их инвестированием занимается единственная государственная управляющая компания – Внешэкономбанк. Автоматически назначился и инвестиционный портфель «Расширенный».

Если же человек решил вложить свои пенсионные накопления в НПФ, он может сам выбрать соответствующую компанию. Более того, человек по желанию может:

- перейти из НПФ в ПФР и обратно (не чаще 1 раза в год);

- поменять НПФ на другой;

- выбрать другой инвестиционный портфель.

Однако, чтобы не потерпеть убытки, необходимо знать о некоторых нюансах и способах перехода из одного НПФ в другой.

Почему стоит менять НПФ?

НПФ инвестируют пенсионные накопления граждан. От того, насколько верными были эти инвестиции, зависит уровень их доходности. Именно этот показатель является главным фактором при выборе НПФ. Вообще же человек может принять решение перейти в другой фонд по следующим причинам:

- компания несет убытки или прибыль очень невелика;

- есть НПФ с более высокой доходностью;

- утрата доверия к своему НПФ.

Бояться, что все накопления сгорят, не нужно. Система устроена так, что вложенные средства не могут сгореть, т. к. они подлежат обязательному страхованию. Это касается пенсионных накоплений, добровольных взносов работника и работодателя. Более того, НПФ обязаны фиксировать инвестиционный доход каждые 5 лет. Что это значит? Что результаты от инвестиционной деятельности за этот срок будут зафиксированы, следовательно, увеличится и «несгораемая сумма».

Как выбрать новый НПФ?

Не стоит принимать скоропалительных решений и после первого убытка менять НПФ. К сожалению, вложения даже в надежные инвестиционные инструменты могут оказаться убыточными, и от этого никто не застрахован. Если же деятельность управляющей компании не устраивает вкладчика, он должен перед переводом средств выбрать достойную замену. Для этого стоит действовать следующим образом:

- Изучите условия инвестирования в НПФ, имеющих лицензию. В соответствующем реестре ЦБ РФ сегодня числится 30 организаций. Обязательно убедитесь, что ваша будет пенсия застрахована. Это можно сделать здесь .

- Сравните уровень доходности в различных организациях хотя бы за последние 2 – 3 года. Эта информация также находится в открытом доступе на сайте ЦБ РФ. Лучше при сравнении учитывать доходность после уплаты комиссионных управляющей компании, т. к. размер этой платы у разных НПФ может отличаться.

- Посмотрите на другие показатели. Можно сравнить уровень активов НПФ, количество участников системы, общий размер вверенных пенсионных накоплений.

- Узнайте больше об управляющих. Стоит отдавать предпочтение надежным организациям. Если НПФ является дочерней компанией известного банка или крупной корпорации, это хороший признак.

Сейчас на сайте ЦБ РФ опубликованы показатели инвестиционной деятельности НПФ за 9 месяцев 2019 года. В ТОП-5 по уровню прибыльности инвестирования за минусом комиссионных входят:

| Наименование | Доходность инвестирования за 9 месяцев 2019 года (за минусом комиссии) | Количество застрахованных лиц |

| АО «НПФ «Сургутнефтегаз» | 13,1% | 38 401 человек |

| АО «НПФ «Гефест» | 12,88% | 30 334 человека |

| АО «НПФ «Открытие» | 11,97% | 7 125 521 человек |

| АО «Ханты-Мансийский НПФ» | 11,89% | 133 916 человек |

| АО «НПФ «Эволюция» | 11,66% | 1 469 302 человека |

Поэтому при желании поменять НПФ стоит рассмотреть именно эти варианты в первую очередь.

Варианты перехода

Существует несколько вариантов смены НПФ. При выборе необходимо учитывать необходимость сделать это срочно. Вариантов может быть 2:

- досрочный переход;

- срочный переход.

У каждого из них есть свои плюсы и минусы. Важнее всего оценить возможные потери, ведь это напрямую скажется на размере переводимых в новый НПФ средств.

| Досрочный | Срочный | |

| Плюсы | Это самый быстрый вариант перевода средств | Доход инвестиционного дохода не потеряется |

| Минусы | Потеря дохода за период после последней фиксации. Чтобы избежать потери, можно дождаться очередной фиксации, а уже потом поменять НПФ (на 5-м году текущего периода фиксации). Может сгореть и часть фиксированной суммы. | Ждать придется долго |

| Сроки | В ближайший год. Вы пишете заявление до конца календарного года, переход в новый НПФ осуществляется до конца марта следующего года. | Через 5 лет после написания заявления |

Помните, что первая фиксация инвестиционного дохода произошла в 2015 году, даже если до этого средства в НПФ хранились дольше. Отсчитывается «заморозка» после этой даты уже от момента перехода в новый НПФ. Получается, те, кто сменил свой НПФ в 2016 году, при переходе в другой НПФ в 2020 году потеряют свои накопления за 2017, 2018 и 2019 год.

Пример . В текущей НПФ Виссарионову в 2017 году был зафиксирован инвестиционный доход вместе с вложениями в размере 45 000 руб. В 2018 году УК получила прибыль в размере 3 000 руб., а в 2019 – убытки на сумму 2 500 руб. Итого за период доход составил 500 руб. Как лучше поступить Виссарионову. Вариантов тут несколько:

- Сразу перейти в новый НПФ. Тогда деньги будут переведены в размере 45 000 руб., инвестиционный доход ему перечислен не будет.

- Дождаться новой фиксации. Тогда перейти в НПФ можно будет только в 2022 году, но зато вся сумма выплаты сохранится, включая инвестиционный доход.

Устанавливать срок в 5 лет в данном случае нецелесообразно, т. к. тогда вместо 3 лет придется ждать 5.

Пример . Войтко перешел в другой НПФ в 2016 году и имел на счету 64 000 руб. В 2017, 2018 и 2019 вложения были убыточными. Потери составили 1 500, 500 и 2 500 руб. соответственно. Следовательно, общая сумма убытка равна 4 500 руб. Войтко хочет сменить НПФ. Как ему это лучше сделать? Варианты такие:

- Досрочно перевести вложения. Но тогда из фиксированной суммы вычтут убыток, т. е. вместо 64 000 руб. в новый НПФ он переведет только 59 500 руб.

- Дождаться новой фиксации. И если инвестдоход не окажется положительным за все 5 лет, то размер фиксации останется на уровне 64 000 руб.

Если НПФ вкладывает деньги и несет убытки, то лучше дождаться окончания 5 лет, иначе можно потерять еще больше.

Порядок перехода: куда обратиться?

Никаких сложностей в переводе своих накоплений из одного НПФ в другой нет. Для этого нужно пойти в филиал будущего НПФ с паспортом и СНИЛС. Во многих фондах также реализована возможность подачи документов прямо на их сайте. При оформлении нужно будет подписать следующие бумаги:

- согласие на обработку персональных данных;

- договор ОПС (3 экземпляра);

- заявление о переходе из одного НПФ в другой.

На сайте ПФР можно подать заявление только о переводе накоплений из одной УК в другую (только при наличии ЭЦП, в противном случае придется идти в отделение ПФР лично), а заявлять о переходе в НПФ нужно непосредственно через свою будущую компанию.

До 1 января 2019 года также существовала возможность подать документы через МФЦ. Но после введения Федерального закона № 269-ФЗ от 29 июля 2018 года эта услуга стала недоступна.

Читайте также: