Куда денут мою накопительную часть пенсии

Накопительной называется та часть трудовой пенсии, которая формируется на основании пенсионных накоплений.

Они учитываются в специальной части персонального лицевого счета застрахованного гражданина.

Накопительные средства формируются за счет поступления страховых взносов на обязательное финансирование пенсий и прибыли от их инвестирования.

В статье подробно рассмотрим куда выгоднее перечислять и как направлять свои средства в фонды.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Пропадут ли деньги?

Согласно новым поправкам в законах, каждый работодатель обязуется осуществлять взносы соответствующего размера в пенсионный фонд. Данный фонд может быть либо государственным – ПФР, либо негосударственным – НПФ. Независимо от того, где именно накапливаются средства российского гражданина, они подлежат обязательному страхованию.

Всем гражданам России до 2016 года предписывалось выбрать негосударственный фонд, в который будут переводиться отчисления денег – накопительной части пенсии. Это действие имеет добровольную основу.

В связи с этим, лицам, которые не успели или не пожелали выбирать тот или иной фонд, не нужно беспокоиться, куда денутся накопительные средства, формирующиеся из отчислений работодателями. Они и дальше будут собираться на счетах ПФР.

Распоряжаться пенсией в настоящий момент имеет право каждый гражданин России таким образом:

- При 0% накопительной части (НЧ) страховая доля составит 16%.

- При 6% накопительной части страховая доля составит 10%.

О том, как можно распоряжаться накопительной частью пенсии, говорится в отдельной статье.

Если лицо не подает заявление о переводе доли пенсии под регулирование НПФ, то средства по умолчанию будут распределены по первой схеме. Если заключить договор с НПФ, то распределение осуществляется по второй схеме. Следует отметить, что в этом случае размер накопительной части вырастет за счет инвестирования управляющей компании – негосударственного фонда.

Каждый способ распределения НЧ имеет свои преимущества и недостатки.

Перед выбором конкретной схемы, изучите все аспекты и нюансы, чтобы предотвратить неоправданное снижение пенсии.

Куда уходят средства молчунов?

Работники ПФР называют молчунами тех граждан, которые не пользуются своим правом выбора и не интересуются куда идет накопительная доля трудовой пенсии.

Если лицо не заключает соответствующий договор с негосударственной организацией, все средства остаются под контролем государства. Важно при этом учесть, что как в ПФР, так и в НПФ на все материальные ресурсы распространена страховка.

Таким образом, даже в случае банкротства или неудачного инвестирования пенсионеры смогут получить все средства, которые им положены по закону. Беспокоиться по этому поводу не нужно.

Нововведения

Все накопления пенсионеров, сформированные на данный момент, будут инвестироваться и выдаваться в полном размере, с учетом инвестиционной прибыли, когда граждане смогут выйти на пенсию и обратятся в государственную службу за ее начислением. Нововведения относятся к дальнейшим отчислениям.

Здесь подразумевается только перераспределение вкладов в пользу страховой части. Рассматривая преимущества выбора 0% или 6%, нужно отметить, что:

- Страховая часть пенсии является консервативной, гарантированной и поддерживаемой государством. Дело в том, что средства данной пенсионной доли подвергаются индексации с учетом инфляции и показателя роста прибыли ПФ в расчете на одного гражданина пенсионного возраста.

- Накопительная часть является более гибкой, но ее государственная защита более слабая. На накопительную долю начисляется инвестиционная прибыль, полученная в результате распределения средств пенсионера в НПФ либо в управляющих организациях. Тариф 6% представляет больший интерес для застрахованных граждан, старающихся принимать участие в формировании собственных пенсионных накоплений.

Накопительная доля имеет еще одно преимущество – предусмотрена возможность передачи средств по наследству (о том, что происходит с накопительной частью пенсии после смерти гражданина, говорится тут).

Страховые взносы не являются наследуемыми. Размер тарифа на формирование НЧ будущей пенсии каждое лицо выбирает на свое усмотрение. Если гражданин не желает беспокоиться о судьбе пенсионных сбережений в дальнейшем, он имеет право ничего не предпринимать.

В таком случае все 16% идут в страховую часть– данными средствами будет распоряжаться государственный орган. Если пенсионер выбирает право распорядиться НЧ пенсии, ему необходимо написать заявление в ПФР или НПФ, которому будут доверены накопления.

Куда выгоднее перечислить сумму накоплений?

Принимать решение – право каждого гражданина. Однако следует знать, что страховая часть обязательно увеличивается государством, с учетом ежегодной индексации в соответствии с показателем инфляции и учетом индекса увеличения прибыли ПФР. Ресурсы накопительной части инвестируются негосударственным фондом или управляющей организацией, выбранной гражданином.

Прибыльность пенсионных скоплений зависит от результатов инвестирования данных средств. При этом не исключены и убытки. В такой ситуации гарантируется только выплата уплаченных страховых взносов на НЧ пенсии.

До повышения процента отчислений в пользу страховой части пенсии более выгодным решением было следующее:

- устроиться на официальную работу с высокой оплатой;

- перевести накопительную долю в НПФ.

Базой для расчета размеров отчисления служит только «чистый» заработок. Если зарплата неофициальная, рассматриваемая процедура теряет смысл. Однако после вступления в действие соответствующей реформы все достоинства перевода накопительной доли в НПФ исчезают.

Дело в том, что отчисления будут минимальны. Преимущества от подписания соглашения с НПФ будут незначительны, поэтому одинаково выгодно оставлять накопительную пенсию как в ПФР, так и в НПФ.

Прежде чем окончательно решить, важно проанализировать все нюансы:

- Позиции выбираемого НПФ.

- Прибыльность инвестиционного портфеля.

- Размер зарплаты – чем она выше, тем больше будет НЧ, когда гражданин станет пенсионером.

О том, куда можно перевести накопительную часть пенсии, читайте в нашем материале.

Как направить свои средства в выбранный фонд?

Перевести НЧ пенсии можно в НПФ или ПФР. Процедура перевода в негосударственный фонд проста. Она включает следующие этапы:

- выбор конкретной организации, которая в дальнейшем будет управлять финансовыми средствами;

- сбор требуемых документов;

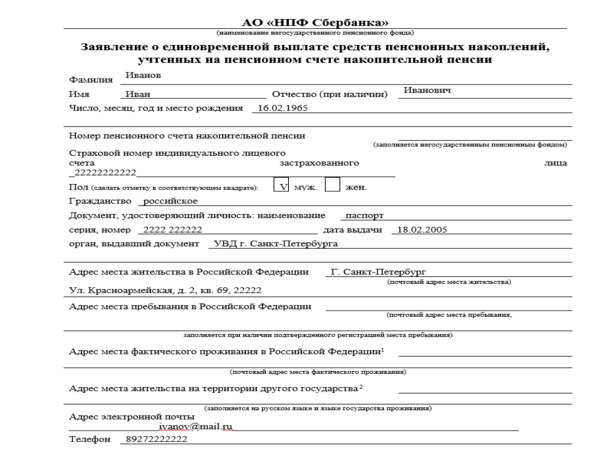

- написание заявления по образцу;

- подписание договора.

Выполнив все указанные действия, накопительная пенсионная доля будет переведена в НПФ. Перечень обязательных документов:

- паспорт;

- пенсионное страховое свидетельство СНИЛС.

Если владелец НЧ не может подписать договор лично, это может сделать его представитель. В данном случае понадобится еще один документ – удостоверенная нотариусом доверенность.

В заявлении обязательно указываются реквизиты доверенного лица.

Если в регионе, где живет лицо, отсутствуют филиалы НПФ, заявление можно подать в Интернете на официальном сайте выбранного фонда. Для этого нужно сделать копию договора об обязательном пенсионном страховании с сайта фонда. К письму прикладывается копия паспорта и данные СНИЛС. Составляется три копии договора:

Информацию о том, как вернуть средства в ПФР, можно найти тут.

Когда можно будет обратиться за своими накоплениями?

Согласно Закону от 30.11.2011 № 360-ФЗ ст. № 2, граждане имеют право на получение НЧ после ухода на пенсию. Закон предусматривает:

- Единовременное получение – все накопившиеся средства выплачиваются полностью.

- Ежемесячные срочные выплаты.

- Единовременная выплата накопленных средств умершего пенсионера его родственникам.

Статья 2 закона № 360-ФЗ от 30.11.2011. Виды выплат, осуществляемые за счет средств пенсионных накоплений

За счет средств пенсионных накоплений, сформированных в пользу застрахованного лица, осуществляются следующие виды выплат:

- единовременная выплата средств пенсионных накоплений (далее — единовременная выплата);

- срочная пенсионная выплата;

- накопительная пенсия;

- выплата средств пенсионных накоплений правопреемникам умершего застрахованного лица.

Получение накоплений до достижения пенсионного возраста возможно в виде единовременной выплаты только лицам, являющимся инвалидами 1, 2 и 3 категории.

За получением НЧ пенсии нужно обратиться в ту управляющую организацию, которая распоряжается данной долей пенсионных средств. Чтобы узнать, где именно находятся накопленные средства, гражданин может обратиться в:

- ближайшее представительство ПФР;

- местный МФЦ;

- личный кабинет на сайте ПФР.

Если средства находятся под ведением государственного фонда, гражданин должен обратиться в отделение ПФР или НПФ по месту регистрации. Граждане России могут делать выбор в пользу государственного или негосударственного пенсионного фонда для формирования накопительной части пенсии. При этом допустимо и вовсе отказаться от НЧ пенсии в пользу страховой доли.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Выбор варианта пенсионного обеспечения

До 31 декабря 2015 года гражданам 1967 года рождения и моложе необходимо выбрать для себя вариант пенсионного обеспечения – оставить только страховую часть пенсии и отказаться от накопительной, либо сохранить обе части своей будущей пенсии.

Варианты пенсионного обеспечения

Страховая часть + Накопительная часть

Страховая часть

Страховая часть является базовой формой государственного пенсионного обеспечения. Пенсия гарантирована, но ее размер зависит от ситуации, которая будет в стране на начало выплат, прежде всего – от соотношения числа работающих граждан и пенсионеров и от ситуации с госбюджетом.

Накопительная часть – это средства обязательных пенсионных накоплений, которыми в интересах будущего пенсионера управляют профессиональные участники рынка.

Сочетание накопительной и страховой части позволяет сформировать наиболее надежный вариант пенсионного обеспечения. Такая «комбинированная» пенсия состоит как минимум из двух элементов – бюджетного и рыночного, что помогает защитить потенциальные выплаты от различных по характеру рисков.

Составляющие будущей пенсии россиян

Накопительная

Страховая

В денежном выражении

В индивидуальных пенсионных коэффициентах, стоимость которых может меняться в соответствии с числом работающих граждан и пенсионеров

В результате инвестирования пенсионных средств профессиональными управляющими

Из взносов активных на момент выплаты работников

Что собой представляет

Средства, учтенные на индивидуальном счете пенсионера в рублях

Обязательство государства по распределению средств будущих работников

Зависит от доходности портфеля

С учетом текущей демографической и экономической ситуации. В 2016 году по решению правительства страховая пенсия будет индексирована на 4%, в то время как на 2015 год инфляция, по предварительным оценкам, составит 12%

Можно наследовать до назначения пенсии

Не наследуется ни при каких условиях

Варианты размещения накопительной части пенсии

Пенсионный фонд России

Негосударственные пенсионные фонды

Пенсионер вправе выбрать управляющую компанию, которой доверить свои средства

После заключения договора НПФ сам выбирает, какой управляющей компании передавать средства пенсионера

Государственная УК (Внешэкономбанк)

Многочисленные негосударственные УК

Как разместить свои средства?

В управляющей компании, в том числе государственной УК (Внешэкономбанке)

В негосударственном пенсионном фонде

Подать заявление в любом отделении ПФР (лично или через доверенное лицо, по почте или с курьером)

1. Подать заявление в ПФР 2. Заключить договор непосредственно с НПФ (для выбора УК данного договора не требуется)

Особенности расчета средств пенсионных накоплений,

подлежащих передаче по заявлениям о досрочном переходе

по заявлениям, поданным застрахованными лицами в 2016 году

Инвестировать средства пенсионных накоплений может как Пенсионный фонд России, так и негосударственный пенсионный фонд, входящий в систему гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования.

ПФР инвестирует пенсионные накопления через государственную управляющую компанию Внешэкономбанк и частные управляющие компании, одну из которых гражданин может выбрать самостоятельно.

Смена страховщика происходит только при переходе из Пенсионного фонда России в негосударственный пенсионный фонд, из одного негосударственного пенсионного фонда в другой, а также из негосударственного пенсионного фонда в Пенсионный фонд России. При переводе пенсионных накоплений из одной управляющей компании в другую смены страховщика не происходит – им остается Пенсионный фонд России.

Пользоваться правом на смену страховщика можно ежегодно. Однако, инвестиционный доход сохраняется только при условии передачи средств не чаще, чем раз в пять лет.

Сменить страховщика можно и путем досрочного перехода, однако в случае отрицательного результата инвестирования это может повлечь уменьшение средств пенсионных накоплений (номинала страховых взносов) на сумму инвестиционного убытка. Исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком.

Потери средств пенсионных накоплений гражданина при подаче заявления о досрочном переходе в 2016 году

С какого года

Вы формируете

пенсионные накопления

у текущего страховщика?

Положительный результат

инвестирования

Отрицательный результат

инвестирования

С 2011 года и ранее

Потеря инвестиционного дохода

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016 год

Нет потери средств пенсионных накоплений

В период с 2013 по 2015 год

Потеря инвестиционного дохода

за 2015–2016 годы

Потеря пенсионных накоплений на сумму убытка от инвестирования за

Потеря инвестиционного дохода

Потеря пенсионных накоплений

на сумму убытка от инвестирования за 2016 год

Необходимые документы для подачи заявления

Страховое свидетельство обязательного пенсионного страхования (СНИЛС)Документ, удостоверяющий личность (паспорт гражданина РФ)Заявление о выборе управляющей компании

В ЧЕМ РАЗНИЦА МЕЖДУ СТРАХОВОЙ И НАКОПИТЕЛЬНОЙ ЧАСТЬЮ?

И страховая, и накопительная части пенсии формируются за счет страховых взносов, которые начисляет работодатель за своих работников.

В то же время, взносы на страховую часть фиксируются на индивидуальном лицевом счете в Пенсионном фонде в виде пенсионных прав, гарантированных государством, регулярно индексируются государством. Но сами деньги идут на выплату пенсий нынешним пенсионерам.

Взносы на накопительную часть пенсии живут другой, более сложной финансовой жизнью. Это реальные средства, которые можно передать в управление компании, эта компания будет вкладывать средства в инвестиционные проекты и тем самым увеличивать суммы с течением времени. Можно вместо управляющей компании выбрать негосударственный пенсионный фонд, который работает с несколькими управляющими компаниями, отслеживает состояние счета гражданина, снижает риски потерь.

КУДА ДЕНУТСЯ СРЕДСТВА НАКОПИТЕЛЬНОЙ ПЕНСИИ ПРИ ВЫБОРЕ ТАРИФА 0%

Все сформированные на этот момент пенсионные накопления граждан будут по-прежнему инвестироваться и выплачиваться в полном объеме, с учетом инвестиционного дохода, когда граждане получат право выйти на пенсию и обратятся за ее назначением. Изменения коснутся будущих отчислений. Речь идет лишь о перераспределении взносов в пользу страховой части.

КАКОЙ ТАРИФ ВЫБРАТЬ: НОЛЬ ИЛИ ШЕСТЬ ПРОЦЕНТОВ?

Если говорить о преимуществах выбора 0 или 6 процентов, то необходимо пояснить:

Страховая часть пенсии – более консервативна, более гарантированная государством, так как средства страховой части пенсии ежегодно индексируются в зависимости от уровня инфляции и с учетом индекса роста доходов Пенсионного фонда в расчете на одного пенсионера.

Накопительная часть – более гибкая, но менее защищена со стороны государства. На накопительную часть пенсии начисляется инвестиционный доход, который получен в результате размещения Ваших средств в негосударственных пенсионных фондах либо в управляющих компаниях. Тариф 6% более интересен для застрахованных лиц, которые стремятся участвовать в формировании своих пенсионных накоплений.

В накопительной части при этом есть еще один плюс: эти средства могут наследоваться. В солидарной же системе, где находятся страховые взносы, они не наследуемы.

Каким будет размер тарифа страховых взносов на формирование накопительной части будущей пенсии, каждый должен решить самостоятельно. Не хотите задумываться о судьбе пенсионных накоплений - ничего не делайте. Тогда с нового года все 16% уйдут в страховую часть, и этими деньгами будет распоряжаться государство. Хотите сами распоряжаться частью пенсионных денег, уверены, что сумеете сделать это лучше - напишите заявление в Пенсионный фонд России или негосударственный пенсионный фонд, которому вы готовы доверить свои накопления.

ЧТО НУЖНО СДЕЛАТЬ, ЧТОБЫ СОХРАНИТЬ 6% НАКОПИТЕЛЬНОЙ ЧАСТИ ПЕНСИИ?

Если Вы никогда не подавали заявление о выборе управляющей компании или о переходе в негосударственный пенсионный фонд, то для того, чтобы сохранить 6-процентный тариф, Вам следует подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд Вам необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Для тех, которые в предыдущие годы хотя бы единожды подавали заявление о выборе управляющей компании либо о переходе в НПФ, и оно было удовлетворено, с 2014 года на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа.

ЧАСТО СЛЫШУ В НОВОСТЯХ, ЧТО НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ ЗАКРЫВАЮТСЯ, А НАКОПИТЕЛЬНЫЕ ПЕНСИИ ЛЮДЯМ НИКТО НЕ ВОЗВРАЩАЕТ. ИЛИ ВСЁ-ТАКИ УБЫТКИ ВОЗМЕЩАЮТСЯ?

В случае банкротства негосударственных пенсионных фондов они обязаны передать все имеющиеся пенсионные накопления и реестры клиентов обратно в ПФР в течение месяца. Если средств нет, а НПФ не вошел в систему гарантирования — за них деньги возмещает Банк России, но всего лишь по номиналу страховых взносов (без инвестиционного дохода).

ЕСЛИ АГЕНТЫ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ ПРИХОДЯТ ДОМОЙ И ПРОСЯТ ПОДПИСАТЬ ДОКУМЕНТЫ О ПЕРЕВОДЕ ПЕНСИИ, СТОИТ ЛИ ИМ ДОВЕРЯТЬ?

Прежде чем подписывать какие-либо бумаги, хорошо бы выяснить, кто в самом деле к Вам пришел и что за документы Вас просят подписать. Если в Ваш дом без предупреждения пришел человек и представился работником Пенсионного фонда, попросите его предъявить служебное удостоверение и Вы выясните, что перед вами представитель негосударственного пенсионного фонда.

Если же Вы все-таки подписали документ, а только потом прочитали, то соответственно Ваши пенсионные накопления Вы и будете искать в том негосударственном пенсионном фонде, с которым не глядя подписали договор.

Хочу еще раз напомнить - сотрудники государственного Пенсионного фонда по домам не ходят, не проводят никаких сверок и агитаций, не подписывают никаких документов.

НАКОПИТЕЛЬНУЮ ПЕНСИЮ ОПЯТЬ ЗАМОРОЗИЛИ, ЧТО ЭТО ОЗНАЧАЕТ?

Говорить о замораживании пенсии вообще неправильно. Речь идет о том, что в течение 2016 года вся сумма страховых взносов идет на формирование страховой пенсии, а накопительная пенсия не финансируется. Такой порядок формирования будущей пенсии продлен и на следующий 2017 год. При этом все средства пенсионных накоплений, которые уже были сформированы на конец 2013 года, никуда не исчезают и не пропадают. Они инвестируются и будут выплачиваться гражданам при достижении ими пенсионного возраста.

КАК УЗНАТЬ В КАКОМ ПЕНСИОННОМ ФОНДЕ НАХОДЯТСЯ НАКОПЛЕНИЯ? .

Узнать, где находятся Ваши пенсионные накопления, можно, через личный кабинет застрахованного лица на сайте ПФР. Кроме того, получить такую информацию можно, обратившись лично в клиентскую службу управления Пенсионного фонда по месту жительства.

КАК ПРАВОПРЕЕМНИК, Я УНАСЛЕДОВАЛА ПЕНСИОННЫЕ НАКОПЛЕНИЯ МОЕГО ОТЦА. ЧЕРЕЗ КАКОЕ УЧРЕЖДЕНИЕ Я МОГУ ПОЛУЧИТЬ ЭТУ ВЫПЛАТУ?

Как пояснила Наталья Карножицкая, начальник отдела организации и учета процесса инвестирования Отделения ПФР по Белгородской области, начиная с 2008 года, правопреемники умершего застрахованного лица имеют право получить его пенсионные накопления.

Согласно «Правилам выплаты ПФР правопреемникам умерших застрахованных лиц средств пенсионных накоплений» существуют 2 способа их получения:

– через почтовое отделение связи;

– путем перечисления средств на банковский счет.

При выборе правопреемником способа получения средств через Почту России из сумм, подлежащих выплате, будут произведены удержания в счет почтового сбора за осуществление почтового перевода (по установленным тарифам). Размер этого удержания составляет 2% от суммы выплаты.

Если способ выплаты выбран «путем перечисления средств на банковский счет», то правопреемнику необходимо представить в территориальный орган ПФР вместе со всеми документами копию сберегательной книжки или информацию о наличии счета с реквизитами банка. При выплате через кредитное учреждение средства пенсионных накоплений выплачиваются правопреемнику полностью (без удержания расходов на доставку).

Отмечу, что до истечения 6 месяцев с даты смерти застрахованного лица правопреемники имеют право изменить способ получения средств пенсионных накоплений. Для этого нужно подать заявление в территориальный орган ПФР.

С 2002 по 2014 год доля финансов, отчисляемых работодателем в пенсионный фонд переводилась в накопительный компонент.

После пенсионной реформы 2015 года обязательной стал лишь страховой компонент пенсии, а накопительная стала добровольной. Куда же делась сейчас накопительная часть пенсии и что с ней стало?

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Что будет с накопительной частью пенсии, если не выбрать фонд?

Согласно ФЗ от 15.12.2001 № 167-ФЗ (ред. от 19.12.2016) «Об обязательном пенсионном страховании в Российской Федерации» работодатель обязан отчислять определённый процент от денег, заработанных сотрудником в ПФ (ИП делает отчисления сам за себя). Пенсионный фонд может быть, как государственным (ПФР), так и негосударственным (НПФ).

Граждане до наступления 2016 года могли решить, нужна ли им накопительная пенсия, если такого решения принято не было, то автоматически накопления перестали пополняться в обязательном порядке. Но ранее аккумулируемые денежные средства сохранились на счетах ПФ.

Граждане вправе сами выбирать фонд, который будет управлять средствами накопительной части пенсии. Но выбирать фонд совсем не обязательно, если этого не сделать, то скопленные финансы никуда не денутся, а будут храниться в государственном ПФР.

Где хранятся деньги так называемых «молчунов»?

Если гражданин не проявляет инициативу по распоряжению своим накопительным компонентом, то он имеет статус так называемого «молчуна». Накопленные средства, созданные с 2002 по 2014 гг. хранятся на государственных счетах ПФР.

В декабре 2013 года были приняты два ФЗ:

В результате вступления в силу этих законов с 1 января 2015 г. обязательны стали только отчисления в страховую пенсию. Граждане могли распорядиться своими пенсионными отчислениями.

До 31 декабря 2015 г. можно было выбрать: все 16% переводить в страховую часть или 6% переводить в накопительную часть, а 10 % в страховую. У молчунов все 16% автоматически стали переводиться в страховую часть, но ранее скопленные средства сохранились.

Видео о том, что произошло с накопительной частью пенсии «молчунов»:

Что ожидает этот вид отчислений в скором будущем?

Как мы уже выяснили, средства, которые уже накоплены в любом пенсионном фонде никуда не исчезают, кроме того, они застрахованы.

Лица, только начинающие свою трудовую деятельность, ещё могут выбрать формировать ли им накопительную пенсию. Но сейчас государством ведётся политика, направленная на полное исчезновение накопительной части пенсии или добровольное её формирование.

Преимущества и недостатки

Рассмотрим плюсы и минусы страховой и накопительной пенсии:

- Страховые отчисления идут на выплаты пенсий действующим пенсионерам, а на счёте у гражданина, отчисляющего средства накапливаются баллы. Накопительная же часть государством использоваться не может, но она и не индексируется, в отличие от страховой.

- Накопительная часть пенсии может быть передана по наследству, в отличие от страховой.

- Если отчисляется накопительный взнос, то уменьшается размер страховых выплат, а это в дальнейшем времени скажется на накопленных баллах и размере страховой (обязательной) пенсии.

- В данное время введён мораторий на накопительную часть и все отчисляемые финансы уходят на страховую часть. Пополнять накопительный компонент возможно добровольными взносами и материнским капиталом.

Видео с разъяснениями об особенностях страховой и накопительной пенсии:

Какими способами можно перевести в независимые организации?

Для передачи своих пенсионных накопления в НПФ необходимо обратиться в организацию одним из способов:

- личное обращение;

- обращение через портал Госуслуг;

- отправка заказного письма через Почту России;

- через доверенное лицо (доверенность оформляется у нотариуса).

Обратиться можно один раз в год до 31 декабря года, предшествующего переводу накопительной части в НПФ (то есть, если обратиться в январе 2017 года, то перевод произойдёт только с начала 2018 года).

Сама процедура оформления заявки на перевод совершается в один день:

- Происходит обращение в желаемый НПФ.

- Пишется заявление о переводе накоплений из государственного в НПФ.

- Происходит регистрация приёма заявления.

- Обратившемуся выдаётся расписка о принятых документах.

Куда обратиться для получения трудовых выплат?

При наступлении права на получение пенсии, гражданин может обратиться за выплатами из накопительной части. Обращаться нужно в ту организацию, где аккумулировались накопления – в ПФР или НПФ. Если гражданин не уверен по поводу местонахождения накоплений, то он может обратиться за справкой в МФЦ или ПФР.

При личном обращении нужно предъявить документы: паспорт или иной документ, удостоверяющий личность, СНИЛС. Далее нужно заполнить заявление на выплату накоплений с указанием реквизитов для перечисления денежных средств.

При обращении через почту отправляются копии документов, которые ранее заверяются у нотариуса.

По закону от 28.12.2013 № 424-ФЗ «О накопительной пенсии» накопленные средства можно получить в виде единовременной выплаты, пожизненных или срочных выплат.

Видео о том, кто и каким образом может получить накопительную часть пенсии:

Заключение

Изменения в пенсионное законодательство в нашей стране происходят регулярно, поэтому каждому важно знать о них и о возможностях, которые предоставляет государство. Молчание и бездействие может обернуться потерей финансовых средств.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Что такое накопительная часть пенсии

Чтобы не перегружать систему, накопителей решили ограничить по возрасту. Отчисления производились только за следующие категории граждан:

- Мужчины 1953 - 1966 годов рождения и женщины 1957 - 1966 года рождения.

У них в накопительную часть шло по 2% от зарплаты в период с 2002 по 2004 годы. За это таких людей прозвали «двухпроцентниками». С 2005 года отчисления за них прекратились.

- Граждане, родившиеся в 1967 году и позднее.

За них с самого начала действия реформы отчислялось по 6% от зарплаты. Отчисления прекратились в конце 2013 года. Тогда накопительная система была заморожена.

Государственная пенсия будет рассчитываться исходя из накопленных за трудовую жизнь пенсионных баллов. Их число зависит от официальной зарплаты человека и его стажа. А сама госпенсия состоит из двух частей, которые суммируются:

- Фиксированная выплата

Дается всем, кто накопит минимально необходимые стаж и число баллов

- Страховая часть

Получается путем умножения количества накопленных баллов на стоимость пенсионного коэффициента (для тех, кто ушел на пенсию в 2019 году, - это 87,24 рубля).

Накопительная часть - прибавка к этим двум составляющим госпенсии.

Как узнать накопительную часть пенсии

Сейчас в накопительной системе крутится около 4 триллионов рублей. Это остатки на наших индивидуальных счетах. Дополнительные взносы от работодателей в рамках обязательного пенсионного страхования с конца 2013 года туда не производятся, но суммы растут за счет приращения инвестиционного дохода. Средний доход примерно равен уровню инфляции.

Чтобы узнать размер накопительной части пенсии, можно зайти в ближайшее отделение Пенсионного фонда или местный многофункциональный центр. Но есть и более технологичный способ. Вся информация содержится в вашем личном кабинете на портале госуслуг (www.gosuslugi.ru), в разделе «Извещение о состоянии лицевого счета в ПФР». Документ можно скачать. Там будет вся информация как о сумме баллов для страховой пенсии, так и о сумме денег на индивидуальном счете в рамках накопительной системы.

Как получить накопительную часть пенсии

Для этого нужно дождаться пенсионного возраста. Раньше этого срока распорядиться накопительной частью не получится. Исключение сделали только для тех, кто самостоятельно копил на старость. Для них пенсионный возраст остался в старых рамках - 55 лет для женщин и 60 лет для мужчин. А для тех, кто копил только в рамках обязательного пенсионного страхования, пенсионный возраст будет повышаться. К 2028 году он составит 60 лет для женщин и 65 лет для мужчин.

Чтобы получить накопительную часть пенсии, нужно:

- Обратиться либо в Пенсионный фонд России (если ваш счет находится в государственной управляющей компании Внешэкономбанка).

- Обратиться в свой негосударственный пенсионный фонд (НПФ).

Есть несколько способов получить прибавку к пенсии:

1. Получить полностью всю сумму

- Это могут сделать инвалиды и люди, получающие социальную пенсию (в связи с нехваткой стажа или баллов) или пенсию по случаю потери кормильца.

- Если размер накопительной пенсии в случае назначения составит меньше 5% по отношению к сумме размера страховой пенсии по старости. Обычно этой опцией пользуются все «двухпроцентники».

2. Назначить срочную выплату, то есть самому определить срок выплаты

- Это могут сделать только те, кто самостоятельно копил себе на старость. То есть, участвовал в программах софинансирования, отправил средства маткапитала на накопительную часть пенсии мамы или работал в крупной корпорации, у которой был заключен договор о дополнительном пенсионном обеспечении.

3. Получать деньги до конца жизни

- Этот принцип действует по умолчанию. Размер прибавки зависит от суммы накоплений и срока дожития в год назначения пенсии.

Считается она довольно просто. Всю сумму накоплений нужно разделить на 252 месяца. Это официальный срок дожития на 2019 год. К примеру, если у вас накопилось 100 тысяч рублей, то ежемесячная прибавка составит 400 рублей. При этом, если страховая пенсия составит больше 8000 рублей в месяц, то вы сможете получить всю сумму целиком.

Система пенсионного обеспечения в России предполагает три вида пенсий – государственную, страховую и накопительную.

При этом последняя была введена в 2002 году, но до сих пор среди граждан РФ мало кто знает о ней достаточно подробно.

Бесплатно по России

Бесплатно по России

Даже среди получателей пенсий очень немногие знают, что накопительную часть можно получить в форме единовременной выплаты, естественно, если пенсионер попадает под необходимые критерии и условия, о которых и пойдет речь в настоящей статье.

Какие виды накопительной пенсии существуют

Пенсионные накопления граждан образовываются, преимущественно, за счет регулярного внесения работодателем специальных денежных взносов в Пенсионный фонд России. Эти отчисления не входят в состав заработной платы сотрудника (в отличие от НДФЛ, ставка которого составляет 13% от зарплаты) и производятся организациями из своих средств, при этом их размер все же привязан к сумме оплаты труда работника.

Взносы могут быть направлены на формирование как страховой, так и накопительной пенсии. Их отличия заключаются в том, страховая пенсия, по сути, является выплатой компенсаторного характера, на которую могут рассчитывать ранее работавшие граждане по причине утраты трудоспособности. Накопительная же формируется исключительно по факту перечислений в ПФР, имея конкретное денежное выражение.

При этом важно понимать, каким образом будущая пенсия образовывается. Общая сумма страховых взносов – 22% от суммы оплата труда работника.

Существуют и дополнительные отчисления, которые являются обязательными, однако они касаются только работников, осуществляющих трудовую функцию на вредных производствах.

Если гражданин выбрал в качестве формы своего будущего обеспечения только страховую пенсию, то сумма в размере 16% от его зарплаты направляется на нее непосредственно, а 6% является так называемым солидарным тарифом.

По накопительной пенсии ситуация схожая, только на страховую часть уходит 10%, а из оставшихся 6% она и формируется. Правом на то, чтобы сформировать пенсию данного вида могут воспользоваться далеко не все, а только те лица, которые были зарегистрированы в системе социального пенсионного страхования после 2002 года.

К ним следует отнести:

- граждан, родившихся ранее 1967 года;

- участников экспериментальной программы так называемого софинансирования пенсии;

- женщин, которые приняли решение о направлении на страховые счета средств макапитала.

Сами выплаты накопительной части бывают трех видов.

Бессрочная

Предполагается, что данный вид пенсионного обеспечения будет выплачиваться гражданину на протяжении всей его жизни. Конечно, заранее предположить, сколько проживет тот или иной гражданин после выхода на пенсию невозможно, поэтому период выплат рассчитывается исключительно исходя из среднестатистических сведений о продолжительности жизни.

К примеру, в 2018 году он составлял 246 месяцев. А это означает, что для того, чтобы уточнить сумму пенсии, выплачиваемой ежемесячно, следует общую сумму накоплений разделить на число месячных периодов в целом.

Следует отметить, что размер данного вида социальной выплаты подлежит периодической корректировке, происходящий один раз в год в августе.

Срочная

Данный порядок выплаты накопительный пенсии предполагает, что она будет производиться в течение какого-либо определенного срока, который выберет сам пенсионер. Законодательно закреплено, что период срочных выплат не может составлять менее 10 лет.

Многие пенсионеры выбирают именно такую форму реализации права на получение накопительной пенсии. Это связано с тем, что ежемесячно они получают куда большие суммы, чем если бы предпочли бессрочные выплаты.

Единовременная

Существует возможность получить сразу всю накопительную часть пенсии целиком единовременно, однако это касается далеко не всех категорий пенсионеров.

Что нужно сделать, чтобы получить накопительную пенсию единовременно

Чтобы претендовать на накопительную часть пенсии, следует, в первую очередь, достигнуть необходимого пенсионного возраста.

В ходе совершаемой в Российской Федерации социально-экономической реформы пенсионного обеспечения года выхода на пенсию сдвигаются в сторону увеличения.

В 2019 году пенсионный возраст 55,5 лет для мужчин и 60,5 лет для женщин. В будущем он еще более увеличится. Количество прожитых лет жизни одинаково как для назначения страховой пенсии, так и для накопительной.

При назначении накопительной части следует определиться с формой ее выплаты (срочной или бессрочной), а если гражданин решил получить ее сразу в полном объеме, то он должен проверить, соответствует ли он критериям, необходимым для этого.

Кто может получить выплату

Рассчитывать на получение подобной выплаты единовременно вправе следующие категории граждан:

- достигшие возраста пенсионного обеспечения, однако не имеющие необходимого количества стажа и ИПК;

- получатели выплат по потере кормильца в случае недостаточности стажа;

- имеющие объем накопительной пенсии менее 5% от размера выплат по старости.

Также следует остановиться на моментах, связанных с получением выплат не самим застрахованным, а его правопреемниками. В случае его смерти уже они имеют право на денежные средства. Их круг определяется в соответствии с гражданским законодательством в части наследственных правоотношений. Право на получение денег возникает только в том случае, если пенсионер не обращался ранее за получением выплат.

По общему правилу обращаться за наследством следует в течение полугода после его открытия (смерти наследодателя). Это в полной мере касается и выплат накопительной части пенсии.

Куда подавать запрос

Согласно правилам гражданин может принять свое самостоятельное решение, куда отправлять денежные средства – в государственный фонд или в НПФ.

Особенностью НПФ является то, что денежные средства, аккумулируемые там, направляются на различные доходные проекты, которые обеспечивают инвестиционную прибыль этих сбережений, а значит, будущая пенсия будет намного выше.

Соответственно, если средства находятся на счетах ПФР, то заявление следует направлять в адрес самого фонда. Осуществить это можно непосредственно обратившись туда, либо отправив необходимые документы почтой. Также для установления пенсии удобно воспользоваться услугами МФЦ.

Если у гражданина имеется договор с НПФ, то и обращаться ему нужно в офис данной организации. В этом случае предпочтителен личный визит.

Сроки оформления

Заявление на пенсию, оформленное правильным образом по соответствующей форме, рассматривается в течение одного календарного месяца, после чего по нему выносится соответствующее решение. Если оно положительное, то денежные средства заявитель получит в течение двух месяцев. Таким образом, период ожидания денег после отправки заявления составляет три месяца.

Список документов

Для получения выплаты в адрес ПФР или НПФ следует направить следующие документы и их копии:

- заявление;

- паспорт;

- СНИЛС;

- трудовая книжка и иные бумаги, связанные с рабочей деятельностью.

Также сотрудники пенсионного фонда вправе потребовать и иные документы в случае установления неточностей и при возникновении дополнительных вопросов.

Получение накоплений работающим пенсионером

Пенсионеры, которые продолжают трудовую деятельность после назначения им пенсионных выплат в силу возраста, также вправе рассчитывать на соответствующее обеспечение. Это касается и единовременной ее выплаты. Особенных отличий в порядке ее оформления у работающих пенсионеров нет.

Накопительная пенсия появилась не так давно, но уже зарекомендовала себя как надежный инструмент дополнительного материального обеспечения российских пенсионеров, многие из которых могут получить ее не только по частям, но и разовой выплатой.

Интересное видео

Еще больше информации в видео-сюжете:

Читайте также: