Куда отнестись в пенсионный фонд

НПФ (негосударственный пенсионный фонд) – это некоммерческое предприятие, занимающееся обеспечением ОПС (обязательного пенсионного страхования) и НПО (негосударственного пенсионного обеспечения) россиян.

НПФ стали создаваться в РФ еще в девяностые годы, когда был опубликован приказ Ельцина «О НПФ» от 16 сентября 1992 г. номер 1077. Сегодня работа НПФ регламентируется ФЗ «О НПФ» номер 75.

Бесплатно по России

Общая информация об НПФ

Что касается ОПС, то НПФ выполняет все те же функции, что и ПФР. Если же говорить об НПО, то здесь НПФ:

- Аккумулирует взносы граждан и работодателей.

- Размещает пенсионные резервы соответственно с российскими законами.

- Распределяет прибыль, которая была получена.

- Оформляет и выплачивает НПО.

Всегда ли известно, в каком НПФ состоишь

Некоторые россияне сталкиваются с ситуацией, когда название НПФ, в которое перечисляются взносы работодателей, неизвестно.

Подобное может произойти по 2 причинам:

- Человек попросту забыл, с каким фондом заключил договор много лет назад.

- Гражданин заключил договор с фондом, но сам об этом не знает.

Такое бывает, если человек, например, когда-то приезжал на «собеседование», ему давали заполнить анкету и подписать какие-то бумаги. «Собеседования» организуются недобросовестными НПФ, которые таким образом увеличивают количество своих клиентов.

Как узнать в каком НПФ я состою

Узнать название НПФ, в который переводится накопительная часть пенсии, вы можете разными способами. Получить нужную информацию можно даже через интернет.

Личное обращение

Способы получения информации можно поделить на 2 типа: те, при которых нужно лично посещать какие-либо учреждения, и те, где все делается через интернет. К примеру, вы можете обратиться в НПФ, где, как вы предполагаете, находятся ваши пенсионные накопления. Чтобы узнать, в каком фонде вы находитесь, возьмите с собой документ, удостоверяющий личность, чтобы сотрудники фонда предоставили вам необходимую информацию.

По месту работы

Определить, в каком НПФ хранится ваше пенсионное обеспечение, вы можете в бухгалтерском отделе фирмы, в которой трудоустроены. Работник бухгалтерии, который отвечает за уплату налогов, предоставит вам данные по организации, в которой вы числитесь.

В банке

Получить информацию о собственной пенсии возможно, посетив учреждение банковской организации, которая является партнером ПФР по ОПС.

В настоящее время в Российской Федерации только 4 банка соответствуют подобному описанию:

- «Газпромбанк»;

- «Сбербанк»;

- «УралСиб»;

- «ВТБ Банк Москвы».

Чтобы получить нужные сведения, вам понадобится взять с собой документ, удостоверяющий личность.

В ПФР

Вам необходимо посетить расположенное по адресу вашей регистрации учреждение ПФР и подать ходатайство. С собой обязательно требуется взять паспорт россиянина или документ, который заменяет его. Также возьмите с собой СНИЛС (при наличии). Работники ПФР определят по базе данных, где хранится ваша пенсия, и предоставят нужную информацию в десятидневный срок.

Онлайн-сервисы

Вы можете определить, к какому НПФ прикреплены, посредством официального интернет-сайта ПФР. Для этого зайдите на сайт ПФР, авторизуйтесь в своем личном кабинете и подайте обращение через интернет-приемную. Ответ придет вам на электронную почту в течение месяца.

Также вы можете зайти на сайт того НПФ, где, предположительно, хранится ваша пенсия, и подать обращение через него. Недостаток такого способа – подать обращения во все НПФ у вас не получится, поэтому проще сразу воспользоваться интернет-приемной ПФР.

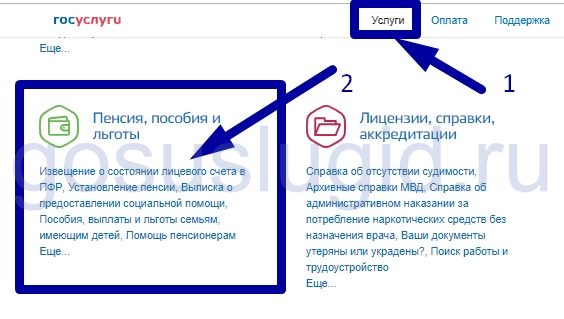

Через госуслуги

Самым удобным в настоящее время методом считается использование сайта госуслуг. Запросы пользователей, касающиеся получения информации, обрабатываются за пару минут. Кроме того, сайт госуслуг доступен в любое время.

Чтобы узнать, в каком НПФ вы состоите, посредством сайта госуслуг, воспользуйтесь таким алгоритмом:

- Перейдите на сайт государственных услуг для создания аккаунта (если у вас его еще нет).

- Выберите подходящий для вас метод подтверждения личности (особый активационный код возможно получить как в отделении фирмы «Ростелеком», так и через почтовую службу). При получении кода через почту процедура может затянуться на месяц.

- Введите свои персональные данные в анкету.

- Получив активационный код, введите его в соответствующее поле и подтвердите выполнение процедуры.

- Зайдите в свой аккаунт, перейдите в раздел «Электронные услуги».

- Найдите пункт «Пенсионный фонд Российской Федерации», нажмите на него.

- Нажмите на кнопку «Информирование застрахованных лиц о состоянии их индивидуальных лицевых счетов в единой системе обязательного пенсионного страхования».

- Кликните по клавише «Получить услугу». Необходимые данные будут показаны вам в течение 2 минут.

Услуга оказывается совершенно бесплатно, госпошлину уплачивать не требуется.

С помощью СНИЛС

СНИЛС пригодится вам, если вы планируете получить информацию о своей пенсии путем личного визита в ПФР, НПФ или банк. Он предъявляется вместе с документом, который удостоверяет личность.

Также СНИЛС нужен для авторизации на сайте государственных услуг и интернет-портале ПФР. Кроме того, по СНИЛС можно проверить состояние своего индивидуального лицевого счета (ИЛС).

Для этого следуйте такому алгоритму:

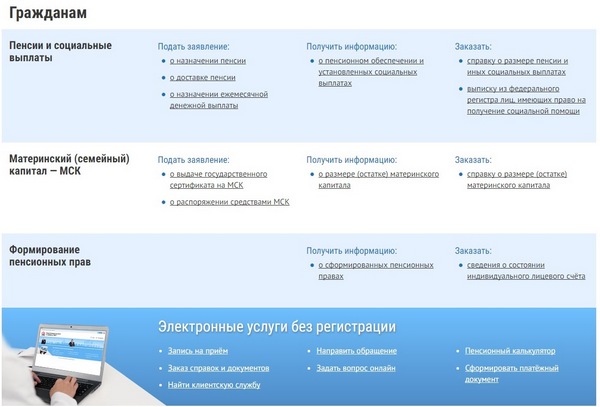

- Перейдите на веб-сайт ПФР.

- Зайдите в раздел «Личный кабинет гражданина».

- Найдите в подразделе «Формирование пенсионных прав» кнопку «Получить сведения о сформированных пенсионных правах». Нажмите на нее.

- Теперь вам нужно пройти авторизацию на интернет-сайте государственных услуг. Если вы уже там зарегистрированы, укажите свой СНИЛС и пароль. Также для входа вместо СНИЛС можно использовать e-mail адрес. Если вы не зарегистрированы на сайте госуслуг, создайте аккаунт на нем.

- В личном кабинете вам будет показан ваш трудовой стаж. Вы можете подать запрос на получение нужной вам информации, нажав на кнопку «Информация о стаже и доходе, отраженная на ИЛС».

- Вы увидите информацию, касающуюся периодов трудовой деятельности, работодателей, размера пенсионных накоплений. Если вам требуется выписка, кликните по клавише «Получить информацию о состоянии ИЛС». Система сразу же создаст doc-файл, который возможно сохранить и напечатать.

- Еще одна дополнительная опция – расчет будущей трудовой пенсии. Кликните по клавише «Подсчитать будущую трудовую пенсию», чтобы увидеть, сколько пенсионных баллов (ПБ) вам начислено.

Некоторые веб-сайты предлагают пользователям моментально узнать собственный НПФ по СНИЛС либо данным паспорта. Они требуют указывать реквизиты документов, которые в дальнейшем могут использоваться ими в целях мошенничества.

Еще один тип мошенничества – взимание денег за услугу. Веб-сайт предлагает авторизоваться посредством отправки SMS на определенный телефонный номер. Само собой, после этого с баланса пользователя будут списаны денежные средства. Нельзя пользоваться такими сайтами.

При изменении НПФ необходимо помнить об условиях, действующих с 2015 г. для застрахованных граждан. Так, перевестись из одного НПФ в другой возможно максимум раз в 12 месяцев. Чтобы сохранить доход от инвестиций, желательно сменять НПФ максимум раз в 5 лет. Так вы сможете получить максимальную прибыль от инвестирования взносов ваших работодателей, осуществляемого НПФ.

Чтобы получить пенсию и перевести ее в другой фонд, требуется заключить соглашение с новым НПФ. После этого подайте ходатайство в старый фонд, приложив к нему паспорт. Вы будете переведены в новый фонд после 31 марта следующего года.

Бывает и так, что НПФ ликвидируется. В таком случае хранимые в нем деньги граждан переводятся в ПФР в срок, не превышающий 90 дней с даты запуска процесса ликвидации организации.

Заключение

Очевидно, что самым удобным способом является использование портала государственных услуг. Вы получите всю нужную информацию, не покидая пределов своей квартиры. Также вам не придется ничего платить, данные предоставляются бесплатно. Главное – не использовать сторонние сайты, не касающиеся государственных структур, так как среди них много мошенников.

Полезное видео

Дополнительная информация в видео:

Материнский капитал — это деньги, выплачиваемые государством с 2007 года для поддержки многодетных семей. В 2018 году — 453.026 рубля. Средства выделяются на покупку или реконструкцию жилья, образование матери, реабилитацию детей-инвалидов.

Программу продлили до 2021 года. В ней также указано, какие документы нужны в Пенсионный фонд для перечисления маткапитала, в зависимости от цели семьи.

Необходимые справки для оформления материнского капитала

Это интересно: ранее родители должны были приносить гораздо больше справок. Пенсионный Фонд заключил соглашение с МВД, и необходимость в дополнительных бумагах отпала. Актуальную информацию ведомства передают друг другу самостоятельно.

Требуемые документы для ПФР на оформление и использование денежных средств материнского капитала:

- Заявление гражданина, на руках которого есть сертификат (он подтверждает право на владение маткапиталом).

- Сертификат: оригинал, копия.

- Паспорта родителей.

- Свидетельства о рождении или усыновлении всех детей.

- Справки о месте жительства детей.

- СНИЛС.

- Свидетельство о браке. Оно пригодится в ситуации, когда супруг приобретает, строит или реконструирует жилье.

- Свидетельства о смерти родителей или опекунов. (Дети получают маткапитал сами).

Бланки для заявления можно взять в отделениях или распечатать на официальном сайте.

Обратите внимание: у сотрудников нет оснований для отказа в приеме справок от заявителя.

Документы на материнский капитал на второго ребенка в 2018 году

Какие документы нужны от лица, собирающегося обращаться в Пенсионный фонд для получения материнского капитала на второго ребенка:

- Паспорт заявителя.

- СНИЛС.

- Свидетельства о рождении всех детей.

Дополнительные бумаги, которые могут понадобиться:

- Загранпаспорт РФ.

- Справки из учебного заведения.

Собранные бумаги нужно будет отправить в ПФР самостоятельно или с доверенным лицом.

Обратите внимание: другие справки для получения маткапитала не требуются.

Лица, ставшие гражданином РФ, предоставляют переведенные на русский язык справки, заверенные нотариусом. Иногда может потребоваться апостиль — специальная квадратная печать.

Подача документов и получение сертификата

Заявитель относит собранный пакет в подразделение Пенсионного фонда России по месту постоянной регистрации. Сотрудник даст бланк заявления на сертификат маткапитала. Его можно распечатать заранее, заполнить дома и отнести уже заполненный.

- лично отнести в отделение:

- ПФР;

- МФЦ.

- удаленно через сайт ПФР.

Обратите внимание: на сайте можно подать только заявление, а пакет бумаг нужно отнести в отделение в течение пяти дней.

Поданное заявление рассматривается не более одного месяца.

Перечень документов в Пенсионный фонд для оформления и реализации материнского капитала

- Документ на право собственности земельного участка.

- Разрешения на строительство.

В 1 пункте возможны альтернативы. Могут понадобиться копии документов на следующие права:

Пенсия по старости является, по сути, страховой денежной компенсацией, выплачиваемой по причине невозможности выполнять трудовую функцию из-за наступления возраста нетрудоспособности.

Подавляющее большинство граждан РФ пользуется своим правом выйти на заслуженный отдых, но при этом то, как оформить пенсионные выплаты, какие для этого нужны документы и куда обращаться знают немногие. Эти нюансы подробно рассматриваются в данной статье.

Бесплатно по России

Этапы оформления пенсии по старости

Для начала следует упомянуть о требованиях к гражданину для начисления ему страховой пенсии по старости. К ним следует отнести:

- Достижение работником определенного возраста выхода на пенсию.

В 2019 году претендовать на денежные выплаты по старости могут мужчины, достигшие возраста 60,5 лет и женщины 55,5 лет.

- Наличие достаточного количества пенсионных баллов.

Пенсионные баллы накапливаются в течение всего периода работы гражданина. Их количество напрямую зависит от суммы страховых взносов. В нынешнем году (2019) минимальное необходимое число баллов для получения страховой пенсии составляет 14.

- Достаточный срок трудового стажа.

Для получения страховой части пенсии важно иметь общий срок трудового стажа не менее 10 лет.

Какие документы нужны

Перечень необходимых для оформления пенсии документов довольно широк, поэтому озаботиться их сбором и оформлением следует заранее, примерно за 3 месяца до предполагаемой даты выхода на заслуженный отдых.

Обязательными для предоставления являются следующие бумаги:

- Паспорт заявителя.

Это основной документ, удостоверяющий личность. Без паспорта невозможно совершить практически ни одно юридически значимое действие.

- Трудовая книжка.

Этот документ является основным подтверждением трудовой деятельности гражданина. В трудовой книжке указаны все сведения о работодателях, периодах работы, должностях работника. Иногда случается, что все записи не умещаются в одном бланке. В этом случае оформляется вкладыш в трудовую книжку.

Все записи, которые содержатся в данном документе, должны находить свое подтверждение в приказах, издаваемых работодателем. Их реквизиты указаны в трудовой книжке. Пенсионный фонд вправе затребовать копии данных приказов для подтверждения соответствующих сведений. Такое случается, когда возникают расхождения между сведениями, указанными в трудовой книжке, и данными базы ПФР.

- СНИЛС.

Зеленая «карточка» с номером лицевого счета в ПФР, куда перечислялись страховые взносы за работника.

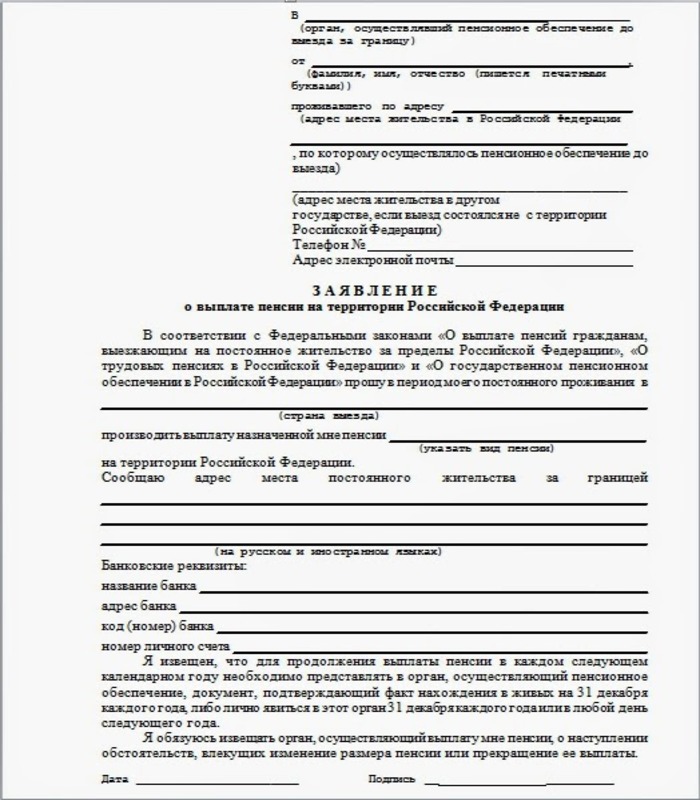

- Заявление о назначении пенсии.

При личном обращении бланк выдается сотрудниками ПФР.

Образец заявления:

Вышеперечисленные документы являются обязательными при обращении за страховой пенсией для всех категорий заявителей. Однако в ряде случаев могут потребоваться дополнительные бумаги:

- Военный билет.

Документ, подтверждающий период военной службы. Предоставляется лицами, пребывающими (пребывавшими) в запасе ВС РФ.

- Справка об установлении инвалидности.

Данный документ, выданный на основании решения МСЭ, подается гражданами, признанными инвалидами.

- Документы, подтверждающие наличие иждивенцев.

Если на содержании пенсионера находятся иждивенцы (например, несовершеннолетние), то ему положена более высокая пенсия.

- Свидетельство о рождении ребенка.

По большей части предоставляют женщины, которые находились в отпуске по уходу за ребенком.

- Документы, подтверждающие смену личных данных.

Например, к такому документу относят свидетельство о браке, когда женщина после его заключения берет фамилию мужа.

Где оформляют, куда обращаться

Существует несколько путей обращения за назначением пенсии по старости.

- Личный визит в ПФР.

Гражданин, у которого возникло право на получение пенсии по старости, вправе обратиться в отделение ПФР по месту своего жительства.

Подать заявление в ПФР можно и до наступления даты выхода на пенсию, но не более чем за один месяц.

- Посредством личного кабинета на сайте ПФР.

В этом случае личная явка с оригиналами документов будет все так же необходима.

- Через МФЦ.

Многофункциональные центры, расположенные в каждом муниципальном образовании России, имеют хорошую доступность и удобные часы работы, что предполагает возможность воспользоваться государственными услугами (в том числе и по вопросам, связанным с назначением пенсии) в одном месте без посещения соответствующих госорганов.

- Через представителя.

Документы может подать и представитель заявителя, однако его полномочия должны быть подтверждены и заверены надлежащим образом.

Также предусмотрена возможность подачи документов почтой.

Сроки

В соответствии с законом срок рассмотрения заявления по вопросу назначения пенсии по старости составляет не более 10 дней. Однако следует учитывать, что он может быть продлен, если, например, заявитель предоставил неполный пакет документов.

Если заявление было возвращено по причине неточности в документах, то у гражданина есть 3 месяца для исправления недочетов и подачи заявления снова. Только при соблюдении этого срока датой подачи бумаг будет считаться дата первоначального обращения.

Пенсия назначается гражданину с момента подачи заявления.

Пример:

Гражданин представил документы 20 января. Соответственно, статус пенсионера ему присвоят не ранее 30 числа. Однако пенсия будет выплачиваться именно с января, но не за полный месяц, а с 20 числа – даты подачи заявления.

Тонкости по оформлению у мужчин и женщин

Мужчины и женщины выходят на пенсию не в одинаковом возрасте. Представители сильного пола становятся пенсионерами позже, в 60,5 лет, а женщины в 55,5. В результате пенсионных преобразований имелись планы сравнять возраст выхода на заслуженный отдых всем гражданам, но в финальной редакции реформы было установлено, что пенсионный возраст для мужчин будет установлен в 65 лет, женщин в 60 лет.

Значимых различий между процедурой оформления пенсии у мужчин и женщин, за исключением возраста обращения, нет.

Досрочная пенсия

В России отдельные категории работников могут рассчитывать на досрочную пенсию. Основаниями для такой льготы являются вредные условия труда, работа в областях Крайнего Севера, многодетность и т. д. Также правом на досрочную пенсию могут воспользоваться бюджетники – медработники и учителя.

Таких льготных категорий граждан более 30 и у каждой из них свои особенности, связанные с расчетом стажа и основаниями для назначения содержания. Выплаты пенсии им также осуществляет ПФР, для чего в его адрес следует предоставить стандартный пакет документов, подтверждающих личность заявителя, трудовой стаж, основания для льготы.

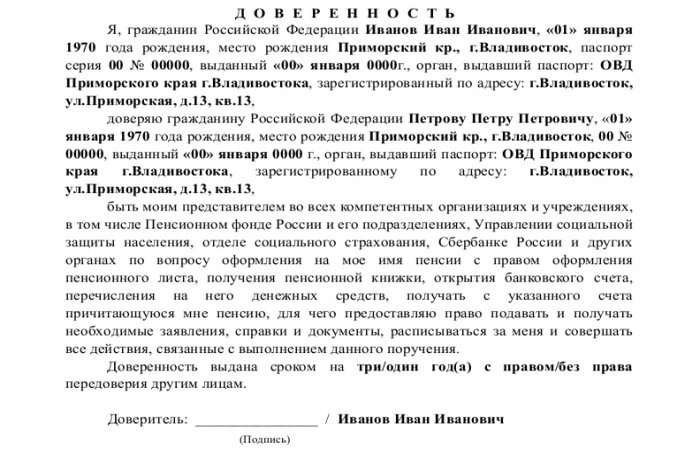

Оформление по доверенности

Если будущий пенсионер не имеет возможности заниматься вопросами оформления пенсионных выплат лично, то он может делегировать данные полномочия третьему лицу. Однако этот факт должен быть заверен в установленном законом порядке, то есть оформлена нотариальная доверенность.

В самом документе следует указать те полномочия, которые доверитель предоставляет доверенному лицу. К примеру, это подача документов в пенсионный фонд. Также можно прописать возможность сбора различных бумаг для ПФР, если имеющийся пакет документов неполон.

Образец доверенности:

И, наконец, бывают случаи, когда установить тот или иной факт, имеющий значение для начисления будущей пенсии, возможно лишь только через суд. В этом случае доверенностью должны быть предоставлены полномочия, связанные с ведением доверенным лицом дел в интересах доверителя в судебных инстанциях.

Оформление пенсии по доверенности не предполагает перехода права распоряжения полученными денежными средствами доверенному лицу, непосредственно занимавшемуся данным вопросом.

Полезное видео

Еще больше информации об оформлении пенсии по доверенности смотритев видео:

Каждый человек, который имеет официальное трудоустройство, в обязательном порядке формирует свою пенсию. В настоящее время, у каждого человека общая сумма делится на две равные части, которая пополняется работодателем – посредством уплаты налогов и взносов.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Эти отчисления в пенсионный фонд должны производиться каждым предприятием. Рассмотрим то, как можно отследить свои накопления, а также вопрос об их проверке.

Что это такое

Каждый работодатель в месяц должен начислять и заниматься перечислением взносов за рабочих в ПФР. Помимо Пенсионного фонда, также стоит производить отчисления в органы ФСС и ФФОМС.

К примеру, когда человек берёт больничный, орган ФСС выплачивает пособие, которое должно перечисляться при временной нетрудоспособности. Тем же самым занимается Пенсионный фонд России, когда необходимо выплачивать пенсию по достижении некоторого возраста.

Здесь стоит помнить, что пенсионные и другие типы отчислений работодатель должен делать из своих средств, и он не имеет права вычитать эти суммы из зарплаты сотрудника. Что касается пенсионных отчислений, то они подразделяются на две категории: на страховую пенсию и накопительную.

Стоит отметить, что с 2014 года выплаты не производятся в пользу формирования накопительной части, поскольку все средства идут на пополнение страховой части.

Когда производится

Выплаты, которые должны идти на пополнение пенсионных накоплений каждого человека, должны производиться по 15 числам в каждом месяце. В это время работодатель оплачивает взносы за предыдущий месяц.

Иными словами, если работодатель вносит отчисления 15 октября, то эти отчисления производятся за отработанный сентябрь месяц.

Обязательно стоит помнить о сроках произведения отчислений, чтобы впоследствии у сотрудников на предприятии не возникло разногласий с сотрудниками Пенсионного фонда.

Кто платит страховые взносы

Отчисления в ПФР обязаны производиться следующими категориями лиц и предприятиями:

- Организации, производящие выплаты согласно любым соглашениям в пользу физических лиц.

- ИП: за лиц, в пользу которых производились выплаты денег за работы или услуги по договорам любого рода, а также за себя.

- Нотариусы, адвокаты и прочие категории самозанятых граждан.

- Физические лица, при ситуации, когда они производят выплаты согласно любым соглашениям, и в тех ситуациях, когда они не выступают в качестве индивидуальных предпринимателей.

Видео: Как узнать?

Тарифы в 2020 году

Несмотря на то, что в пенсионной сфере постоянно проводятся изменения в законодательной базе, общий тариф на отчисления в ПФР не изменяются. На 2020 год он составляет те же 22% от заработной платы, при условии, что выплаты не могут превысить годовой лимит.

Если же он превышен, то отчисления составляют 10% от заработка.

Те лица, которые уплачивают взносы самостоятельно, также будут выплачивать фиксированные взносы в Пенсионный фонд, которые составляют 26% от МРОТ. При этом данная сумма умножается на 12 месяцев.

Получается, что исходя из действительного размера МРОТ, который составляет 7500 рублей, общая сумма фиксированного взноса за год будет составлять 23400 рублей.

Дополнительные тарифы на ОПС

Дополнительные тарифы для отчислений в ПФР вводятся для тех работодателей, которые имеют рабочие места на вредном производстве. Иными словами, если они производят отчисления в пользу тех лиц, которые имеют право на получение льготной пенсии.

Будет ли доплата к пенсии после 80 лет в 2020 году? Узнайте в этой статье.

Суммы, не подлежащие обложению

Стоит обязательно помнить о том, что в отличие от налога на доход физлиц, учитываемого в соответствии с премиями, окладами и районным коэффициентом сотрудника, величина согласно страховым взносам не включается в зарплату. Иными словами, сотрудник на предприятии получает зарплату за вычетом налога на доход физлиц.

Что касается ситуации с уплаты средств в ПФР, то плательщик должен перечислять определённую сумму, исходя из доходов, при этом не удерживать данную сумму из зарплаты.

Каким образом можно узнать размер отчислений в ПФР с зарплаты

Сумма отчислений должна зависеть от статуса плательщика. Для тех предприятий, которые работают при общем режиме налогообложения, он составляет 22% от заработка. Также могут приплюсовываться 10% при тех ситуациях, когда размер доходов составляет больше 800000 рублей.

Эта сумма должна рассчитываться по совокупности объема заработной платы для каждого сотрудника.

Организации, которые используют упрощённую систему, должны платить 20%. По такому же тарифу за своих сотрудников платят индивидуальные предприниматели.

Реквизиты для уплаты

Важно понимать, что для плодотворного сотрудничества с Пенсионным фондом России обязательно стоит иметь реквизиты, по которым необходимо оплачивать все взносы. Если работодатель или самозанятый гражданин произведет оплату по неверным реквизитам, то в этом случае будет очень сложно доказать, что оплата производилась своевременно.

И данные отчисления будет достаточно нелегко зачислить на необходимый счёт.

Именно поэтому приведем список реквизитов для оплаты различных категорий страховых взносов:

- Для выплаты на формирование страховой части трудовой пенсии.

- Для выплаты на формирование накопительной части пенсии.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС.

Коды бюджетной классификации

В следующем списке приведем коды бюджетной классификации для различных типов страховых взносов, перечисляемых работодателями и самозанятыми гражданами:

- Для выплат на формирование страховой части пенсии – 39210202010061000160.

- Для выплат на формирование накопительной части пенсии – 39210202020061000160.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС – 39210202100081000160.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС – 39210202110091000160.

Порядок перечисления средств

Все взносы начисляются сотрудниками бухгалтерии, таким образом, все выплаты в пользу работника умножаются на сумму по страховому тарифу. Данная формула является единой для каждого предприятия — она не может зависеть от режима налогообложения.

Бухгалтерия за отчетный период начисляет 22% от заработка рабочих в ПФР. Если зарплата достигла уровня более 624000 рублей, то тариф должен составлять 10%. К примеру, если сотрудник получает каждый месяц 20000 рублей, бухгалтерия каждый месяц начисляет 4400 рублей.

Для некоторых предприятий предусматриваются льготные тарифы по страховым взносам. К примеру, для области информационных технологий он должен составлять 8%. Что касается доходов работников, работодатели уплачивают взносы согласно повышенному тарифу — на 6% больше.

Это касается тех граждан, которые заняты на тяжелом производстве.

Важно помнить, что каждое предприятие должно соблюдать определенные сроки для того, чтобы вовремя вносить отчисления. Если происходит нарушение этих сроков, то могут возникать проблемы при перерасчете полной суммы на лицевом счёте работника, на котором формируется страховая часть.

Отчисления нужно производить строго до 15 числа любого месяца. Иными словами, оплата производится за каждый предыдущий месяц.

Как проверить по СНИЛС

Отчисления в ПФР должны отражаться на индивидуальном счете каждого гражданина. Иными словами, на персональном лицевом счёте. Важно обязательно помнить, что в ситуации, когда человек решил использовать свою накопительную пенсию, то узнать размер пенсионных накоплений можно по номеру СНИЛСа.

Для того, чтобы это сделать, необходимо связаться с сотрудниками Пенсионного фонда и предоставить всю необходимую контактную информацию, чтобы сформировать запрос.

Через Интернет

Не стоит забывать, что пенсионные отчисления, которые формировались на лицевом счёте каждого человека, можно также проверить через специализированный информационный портал «Госуслуги». Помимо этого, имеется возможность заказать необходимую справку на официальном сайте ПФР.

Получается, что у каждого российского гражданина, который является официально трудоустроенным, имеется свой лицевой счет в ПФР, на который поступают отчисления со стороны работодателя. Каждый человек имеет полное право на то, чтобы узнать состояние лицевого счета в любое время.

Категория застрахованного лица в пенсионный фонд 2020 году.Она здесь.

Какие есть льготы пенсионерам по налогу на имущество физических лиц? Узнайте далее.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Если до 2013 года пенсионный фонд письменно уведомлял каждого гражданина о его накоплениях, то сейчас получать сведения о своем лицевом счете людям приходиться самостоятельно. Дело осложняется еще и тем, что многие россияне перевели свою накопительную часть в коммерческий фонд, но со временем забыли, в какой именно. Кроме того, нередко встречаются случаи, когда работодатели без ведома сотрудников переводят их в другие ПФ. В связи с этим, многие застрахованные лица не знают, где именно хранятся средства. Как узнать свой пенсионный фонд?

Какую информацию предоставляет ПФ?

Вопрос о будущем материальном обеспечении становится актуальным не только для тех, кто уже собирается выйти на заслуженный отдых, но и для людей, накопления которых формируется по новой схеме: основная часть и накопительная. Обратившись в фонд, вы всегда сможете получить все сведения, касающиеся вашего материального обеспечения в будущем, а именно:

- состояние счета;

- трудовой стаж;

- размер выплат, начисленных в пользу лица;

- страховые взносы;

- накопленные баллы;

- данные обо всех работодателях за все время стажа.

Чтобы проверить накопления нужно для начала узнать, к какому НПФ относишься. Если вы не подписывали никаких соглашений с коммерческими фондами, то ваши сбережения остались в Пенсионном фонде России. В том случае, если накопительная часть была вами перенесена из ПФР в коммерческую организацию, то у вас на руках должна быть копия договора с реквизитами фонда.

Как узнать в каком пенсионном фонде состоишь?

Если соглашение с НПФ утеряно, то информацию о том, куда перечисляются пенсионные накопления, придется искать самостоятельно. Есть несколько вариантов:

В региональном офисе ПФР.

Потребуется паспорт и СНИЛС.

Работодатель делает отчисления, поэтому ему доступна информация о НПФ.

Дистанционный способ узнать отчисления в пенсионный фонд и принадлежность к НПФ.

В банках, сотрудничающих с ПФР.

Их всего 4, поэтому можно проверить пенсионный фонд по СНИЛС, позвонив в каждую из этих организаций.

Как узнать свой пенсионный фонд через Госуслуги?

Самый быстрый способ – дистанционный. Узнать накопления и название организации, в которой они хранятся, можно на сайте Госуслуги. Сведения доступны только зарегистрированным пользователям, поэтому, если вы еще не пользовались ресурсом, то сначала нужно пройти двухэтапную регистрацию.

Как узнать свой негосударственный пенсионный фонд:

- Авторизуйтесь на сайте gosuslugi.ru.

- В перечне услуг выберите раздел пенсий и перейдите к услуге «Извещение о состоянии счета».

- Нажмите на «Получить услугу».

- В течение пары минут вам будет доступен файл в pdf-формате с отчетом.

На Госуслугах можно не только узнать стаж и узнать баллы, но и получить информацию о том, в каком НПФ лежат ваши сбережения. Также можно запросить выписку о свои пенсионных накоплениях.

Индивидуальным предпринимателям можно узнать название фонда не только на Госуслугах, но и на сайте налоговой по ИНН организации.

Как узнать свой НПФ в банке

Основными компаниями-партнерами по обязательному пенсионному страхованию являются Газпромбанк, Сбербанк, Банк Москвы, Уралсиб. Потребуется обратиться в каждый из этих банков. Это можно сделать:

- Лично, посетив отделение.

- По электронной почте.

Банки предоставят информацию на основе страхового свидетельства и паспорта.

Получение информации у работодателя

Спросить название организации можно на работе у бухгалтера, так как именно он занимается вопросами, касающимися отчислений. Перед заморозкой накопительной части встречались случаи, когда работодатели переводили своих сотрудников в коммерческие фонды без их ведома, поэтому у многих возникает вопрос о местонахождения средств.

Личное обращение в ПФ

С вопросом в каком я НПФ состою нередко приходят лично в ПФР. Для получения информации нужно взять с собой паспорт и страховое свидетельство. На месте потребуется написать заявление. Сроки предоставления сведений – не более 10 рабочих дней. Ответы на запросы ПФР рассылает по почте.

По телефону ПФР такую информацию не предоставляет, так как нужно личное присутствие застрахованного лица. Но для экономии времени можно зайти на официальный сайт Пенсионного фонда России, получить доступ в личный кабинет и запросить сведения дистанционно.

Как узнать о пенсионных накоплениях

Вся информация о пенсионных правах и накоплениях есть в лицевом счете. Получить информацию из лицевого счета в ПФР можно по обращению. Это бесплатно.

Есть несколько вариантов для получения выписки из лицевого счета:

- Заказать извещение о состоянии лицевого счета на портале gosuslugi.ru. Обычно информация приходит сразу, в тот же день;

- Отправить запрос в личном кабинете на сайте ПФР. Для входа можно использовать логин и пароль от сайта госуслуги. Извещение должно прийти буквально через пару минут;

- Лично обратиться в ПФР или МФЦ.

В извещении о состоянии лицевого счета находится информация о стаже, начисленной зарплате и взносах. Также там указаны пенсионные коэффициенты за каждый год.

Опасность проверки пенсионного фонда через интернет

Многие сайты предлагают быстро узнать свой НПФ по СНИЛС или паспортным данным. Они просят ввести реквизиты документов, которыми могут впоследствии воспользоваться в собственных целях.

Еще один вид мошенничества – взимание платы за услугу. Сайт предлагает пройти авторизацию и просит отправить смс на номер. В итоге со счета списываются деньги.

Ни в коем случае нельзя доверять подобным онлайн-ресурсам. Единственные сайты, на которых можно безопасно, бесплатно и гарантированно узнать о своей пенсии – это Госуслуги и официальный сайт ПФР.

Как забрать свои сбережения из НПФ и перенести в другой?

При смене НПФ важно знать правила, которые действуют с 2015 года для застрахованных лиц:

- перевод возможен только 1 раз в год;

- для сохранения инвестиционной прибыли рекомендуется менять компанию не чаще 1 раза в 5 лет.

Чтобы забрать накопления и перенести их в другой НПФ, нужно подписать договор с выбранным фондом, затем подать заявление в старый НПФ, предъявив паспорт и страховое свидетельство. Перевод будет осуществлен после 31 марта следующего года.

При каких условиях можно получить накопительную пенсию? Чем отличаются единовременная, срочная и пожизненная выплаты? Куда обратиться за назначением накопительной пенсии и какие документы предоставить? Об этом – в статье.

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

Чтобы проверить, сколько вам уже удалось накопить, можно запросить на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого счета (услуга называется «Получение сведений о состоянии индивидуального лицевого счета»).

Условия получения накопительной пенсии

Пенсионные накопления можно получить, если соблюдены два главных условия:

- Наличие собственно накоплений на счете.

- Достижение прежнего пенсионного возраста: для женщин – 55 лет, для мужчин – 60 лет. Повышение пенсионного возраста не повлияло на правила получения накопительной пенсии.

Если эти условия соблюдены, накопления будут выплачены. А вот в каком виде – единовременно, в течение нескольких лет или пожизненно — зависит от дополнительных условий. Срочная или пожизненная выплаты назначаются, когда:

- Достигнута минимальная продолжительность стажа: в 2019 году – 10 лет, в 2020 году – 11 лет.

- Накоплено необходимое количество пенсионных коэффициентов: в 2019 году – 16,2, в 2020 году – 18,6. Количество баллов зависит от уровня зарплаты. К примеру, при ежемесячной зарплате в 10 тыс. рублей за год начисляется всего 1 балл.

- Расчетный размер ежемесячной выплаты из средств пенсионных накоплений составляет не менее 5% от всей пенсии (об этом подробнее ниже).

При невыполнении какого-то из этих условий выплата будет единовременной – всей накопленной суммой сразу.

Способы выплаты накопительной пенсии

Есть три способа получения накопительной пенсии:

1. Можно получать пенсию пожизненно. Чтобы рассчитать сумму положенных ежемесячных выплат, необходимо разделить все накопленные средства на 258 месяцев (то есть 21,5 лет – установленный Правительством срок дожития). Причем если обратиться за назначением пенсии не в 60 лет, а позже, то размер ежемесячной выплаты будет выше. Пример: если мужчине оформить накопительную пенсию в 63 года, а не в 60, общая сумма накоплений будет поделена на 222, а не на 258. Ведь из-за более позднего обращения за накопительной пенсией ожидаемый период ее выплаты теперь составляет 18,5 лет, а не 21,5.

2. Если размер накопительной части не превышает 5% от всей пенсии, вы получите всю сумму сразу и в полном объеме. Право на единовременную выплату накопленной части пенсии имеют также те, кто получает пенсию по инвалидности, в результате потери кормильца или государственную пенсию. Последняя назначается людям, которые не сумели набрать нужное количество баллов или стажа для получения страховой пенсии.

3. Накопления можно получить в срочном режиме. А именно, получатель пенсии имеет право установить свой срок (не менее десяти лет), в течение которого ему будут выплачены все его сбережения. В этом случае платеж будет несколько больше, чем при выборе пожизненного варианта.

Однако право на получение такой – срочной – выплаты есть не у всех. Она формируется только за счет дополнительных страховых взносов на накопительную часть будущей пенсии гражданина, в том числе:

– добровольных взносов, которые гражданин сам перечислил в рамках Программы государственного софинансирования пенсий;

– средств софинансирования его взносов со стороны государства (по правилам упомянутой Программы государство удваивает взнос гражданина в пределах от 2 до 12 тысяч рублей в год);

– дополнительных взносов работодателей. Это средства, которые работодатель уплачивал на накопительную часть трудовой пенсии участников Программы государственного софинансирования сверх взносов в рамках обязательного пенсионного страхования;

– дохода от инвестирования всех названных выше средств;

– средств материнского (семейного) капитала, направленных на формирование накопительной пенсии, и дохода от их инвестирования.

Чтобы получить накопительную пенсию, необходимо обратиться с заявлением к вашему страховщику – в Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд. И в заявлении указать вариант получения денег – срочный или пожизненный.

В случае если вам положена единовременная выплата накоплений, она будет произведена вашим страховщиком (отказаться в пользу двух других схем в данном случае нельзя).

Куда обратиться и какие документы предоставить

Заявление на получение накопительной пенсии можно подать:

- лично или через представителя в отделении ПФР или НПФ (в зависимости от того, где хранятся ваши деньги);

- через МФЦ;

- по почте;

- через работодателя;

- в электронном виде – на «Госуслугах» или в личном кабинете на сайте ПФР.

Если ваши накопления находятся в ПФР (а значит за их инвестирование отвечает либо государственная корпорация ВЭБ.РФ, которая управляет пенсионными накоплениями в том числе «молчунов» по договору с Пенсионным фондом России, либо частная управляющая компания), вам понадобятся вот эти документы. В зависимости от выбранного способа получения накопительной пенсии потребуется написать заявление о назначении единовременной, срочной или пожизненной выплаты.

Пенсия умершего

Отдельно стоит рассмотреть случай, когда накопительную пенсию получают правопреемники. Если умершему была установлена пожизненная выплата накопительной пенсии, его родственникам деньги не полагаются. Во всех остальных случаях (при установлении единовременной выплаты сбережений или срочной пенсии, а также до выхода на пенсию) правопреемники имеют право на получение накопленных средств.

Накопления наследуются так же, как и имущество. Если при жизни человек не успел определить в своем заявлении (адресованном пенсионному фонду) правопреемников пенсии, то деньги достанутся родственникам первой линии – то есть детям (в том числе усыновленным), супругу и родителям. Если же таких родственников нет, значит, на пенсию могут претендовать представители второй линии – братья, сестры, бабушки, дедушки и внуки.

Для того чтобы получить деньги с индивидуального пенсионного счета умершего родственника, правопреемники должны обратиться в фонд, где формировались накопления. Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним. Подать документы в фонд по закону необходимо не позднее шести месяцев со дня смерти гражданина, который формировал накопления. Правопреемники, пропустившие указанный срок, могут восстановить его в судебном порядке.

Читайте также: