Можно ли не начислять зарплату директору если он пенсионер

Единственный учредитель, который управляет компанией, вправе не заключать сам с собой трудовой договор и не платить себе зарплату, получая весь доход в форме дивидендов

Единственный учредитель, который управляет компанией, вправе не заключать сам с собой трудовой договор и не платить себе зарплату, получая весь доход в форме дивидендов. Для этого ему достаточно назначить себя директором на основании собственного решения. Плюс такого оформления — он не платит страховые взносы. Минус — налоговые риски.

Налоговики настаивают, что зарплату и страховые взносы платить нужно в любом случае, поскольку директор выполняет трудовые обязанности. Инспекторы вызывают единственных учредителей без зарплаты на комиссии и убеждают изменить схему работы.

Некоторые руководители устанавливают себе минимальную зарплату, надеясь и сохранить экономию, и не спорить с налоговиками. Это не спасает ситуацию. Минимальная зарплата все равно ниже среднеотраслевой. Ведь руководители, у которых нет 100-процентной доли в уставном капитале компании, обычно получают оплату труда на рыночном уровне.

Заключать ли трудовой договор самому с собой

Для заключения трудового договора нужны двое: работник и работодатель. Если и тем и другим выступает одно и то же лицо, то это уже не договор.

Статья 273 ТК прямо указывает, что глава о трудовых отношениях с руководителями не распространяется на единственных учредителей, которые сами управляют своей компанией. В этой ситуации учредитель назначает себя директором своим решением (письма Роструда от 06.03.2013 № 177-6-1, Минфина от 15.03.16 № 03-11-11/14234, от 19.02.2015 № 03-11-06/2/7790).

Есть много судебных решений, где вскользь упоминаются трудовые договоры, которые единственный учредитель заключил сам с собой. То есть на практике эти договоры распространены, за что и ратуют налоговики.

Контролеры из фондов даже пытались оштрафовать компании за непредставление трудовых договоров и приказов на проверку — по 200 руб. за каждый непредставленный документ. Но суды считают штрафы неправомерными, поскольку у компаний в принципе отсутствуют эти документы, значит, их нельзя штрафовать (постановление АС Западно-Сибирского округа от 10.03.2017 № А27-594/2016).

Минфин на вашей стороне

Говоря о единственном учредителе, Минфин не давал ему права выбора: заключать или не заключать трудовой договор самому с собой.

Если руководителем организации является ее единственный учредитель, то есть одна из сторон трудового договора отсутствует, то трудовой договор не может быть заключен (письмо Минфина от 15.03.2016 № 03-11-11/14234).

Руководитель организации, являющийся ее единственным учредителем, не может сам себе начислять и выплачивать зарплату (письмо Минфина от 19.02.2015 № 03-11-06/2/7790).

Финансовое ведомство говорит именно о невозможности платить себе зарплату, а не о том, что учредитель вправе это не делать. Прочие письма содержат такие же категоричные утверждения (письмо Минфина от 17.10.2014 № 03-11-11/52558). Более свежих писем с иной позицией мы не нашли. Поэтому требования налоговиков противоречат мнению их начальства. Суды также говорят о невозможности заключить трудовой договор (постановление Двадцатого ААС от 30.06.2017 № А23-7189/2016).

Есть договоры с другими работодателями?

Нередко единственный учредитель компании продолжает трудиться в другой организации по трудовому договору, пока его собственное общество не наберет обороты. В этой ситуации у него физически не будет хватать времени, чтобы работать по трудовому договору в своей компании.

Да и у общества нет нужды, чтобы его директор работал строго оговоренное количество часов в день, которые устанавливают для совместителей. К примеру, для встречи с потенциальным поставщиком ему может хватить 30 минут в течение дня. Вот и получается ситуация, что директор выполняет свои руководящие функции, но при этом не отрабатывает даже потенциальную зарплату.

Отказаться от зарплаты — ваше право

Верховный суд рассмотрел интересное дело. В компании работали два директора, с которыми были заключены трудовые договоры. Но эти руководители подали заявление с просьбой не начислять и не выплачивать им зарплату. В этой связи компания не вела учет их рабочего времени, не платила ни НДФЛ, ни страховые взносы. Налоговики предъявили претензии, доначислили НДФЛ и взносы на зарплату, которую определили расчетным путем исходя из МРОТ.

Однако апелляционная инстанция решила, что работник вправе добровольно отказаться от получения зарплаты. Главное, чтобы законные права и интересы других участников не нарушались, и чтобы на этих работников не оказывали воздействия с целью ограничить их права (постановление Восемнадцатого ААС от 04.07.2016 № А34-8837/2015).

Верховный суд поддержал это решение. Он уточнил, что контролеры не вправе определять базу по взносам расчетным путем. В нее включаются только начисленные выплаты. Если же начисления зарплаты не было, значит и страховые взносы не исчисляются (определение ВС от 17.02.2017 № 309-КГ16-20570).

И вообще нарушениями трудового законодательства должна занимается трудовая инспекция, а не налоговая.

В отношении рядового работника такие аргументы не сработают, суд вряд ли поверит в добровольный отказ от зарплаты. Но у единственного учредителя и так достаточно стимулов работать на свою компанию. Его никто не сможет обвинить в том, что он принудил сам себя подписать невыгодное положение.

Однако учтите, что некоторые суды считают отказ даже единственного учредителя от зарплаты незаконным, не говоря уже о прочих работниках. И поддерживают контролеров, которые доначисляют страховые взносы исходя из МРОТ (постановление Шестнадцатого ААС от 15.08.2016 № А25-2189/2015).

Сдайте отчетность в ПФР

Пенсионный фонд считает, что единственный учредитель, который сам управляет компанией без зарплаты, относится к застрахованным лицам. Поэтому в отношении него организация обязана представлять отчетность по индивидуальному (персонифицированному) учету, в том числе по форме СЗВ-М и СЗВ-СТАЖ.

Аргументы фонда таковы. Назначение лица на должность директора оформляется решением единственного учредителя. На его основании он выполняет свои трудовые функции.

Значит, трудовые отношения с директором как с работником вытекают не из трудового договора, а из решения единственного участника, но они все равно есть. А раз директор состоит в трудовых отношениях, значит, относится к работающему застрахованному лицу.

Нет деятельности — нет зарплаты

Если в компании с единственным учредителем никто больше не работает, она заключает редкие разовые сделки, а выручка невелика, то можно говорить о том, что постоянная деятельность еще не налажена. В этой ситуации учредителю невыгодно назначать себе зарплату, поскольку его усилия не приносят результата.

Но отсутствием постоянной деятельности можно воспользоваться, только если обороты действительно стремятся к нулю. На практике этот довод не сработает в ситуации, когда директор получал деньги в подотчет, закупал материалы, заключал договоры поставки, покупал и поставлял товары, а выручка компании за год превысила 1 млн руб.

Убыточность компании нежелательна

Главное отличие дивидендов от зарплаты в том, что дивиденды можно посчитать только по итогам года при распределении прибыли (п. 1 ст. 43 НК), а зарплату устанавливают при подписании трудового договора (ст. 57 ТК).

В нестабильной обстановке учредитель не может спрогнозировать, сколько его начинающая компания сможет заработать. Возможно, она получит убытки, и тогда владелец вовсе ничего не заработает. А зарплата лишь усугубит отрицательный результат работы общества, что скажется на его финансовом положении, а значит, на способности получить кредит.

Возьмите с собой на комиссию прогнозы развития компании. Докажите, что вероятность убытков на начальном этапе велика, а выход в плюс ожидается лишь на второй-третий годы работы. Такие прогнозы помогут подкрепить позицию учредителя.

Не подменяйте зарплату дивидендами

Настаивая на праве не платить себе зарплату, директор должен быть уверен, что исполнил все формальности при выплате дивидендов. Так, в одном из споров единственный учредитель платил себе дивиденды ежемесячно, хотя ООО вправе распределять прибыль не чаще чем раз в квартал (п. 1 ст. 28 Федерального закона от 08.02.1998 № 14‑ФЗ).

С учетом того, что по итогам года у компании была прибыль меньше, чем выплаченная учредителю сумма, ее признали оплатой труда и доначислили страховые взносы. Суд поддержал претензии налоговиков (постановление АС Поволжского округа от 30.05.2016 № А55-8232/2015).

В уставе компании нужно прописать право учредителя распределять прибыль раз в квартал или полугодие. Без этого условия он получит дивиденды только по итогам года. На момент распределения прибыли участники компании должны полностью оплатить уставный капитал.

У компании не должно быть признаков банкротства, а стоимость ее чистых активов должна быть не меньше уставного капитала. В бухгалтерской программе выплаты следует поименовать «дивиденды», а не «зарплата».

Откуда у директора деньги?

Особенно рискованна ситуация, когда единственный учредитель не платит себе не только зарплату, но и дивиденды. Тогда налоговики обвинят его в обналичке, выводе теневой зарплаты и уходе от НДФЛ.

Важно пояснить, на какие средства живет директор, если ему не нужна зарплата. К примеру, он может получать зарплату в другой компании, дивиденды — от другого общества. Возможно, он продал имущество и живет на вырученные деньги. У него были банковские вклады, которые он стал тратить. Все эти суммы нужно подтвердить документами.

![]()

Может ли директор работать без зарплаты — это вопрос, скорее, риторический. Если речь идет о наемном руководителе, которого собственники фирмы пригласили руководить компанией, то ответ очевиден. Он, как и любой другой сотрудник, должен получать за свою работу денежное вознаграждение, предусмотренное трудовым договором. Да и сам такой руководитель вряд ли согласится работать за «спасибо». Но иногда компанией руководит тот же человек, который ее создал, стремится как можно быстрее ее «раскрутить», чтобы получать прибыль, и готов для этого какое-то время работать бесплатно. Вот тогда и возникает далеко не праздный вопрос: если директор ООО без зарплаты, как оформить документы и не нарваться на штрафы.

- Как оплачиваются новогодние праздники в 2021 году

- 31 декабря 2020 года — сокращенный рабочий день или нет?

- Какие ограничения ввели власти Санкт-Петербурга из-за коронавируса

- Судебная практика в связи с коронавирусом: обзор самых интересных дел

- Выходные дни в январе 2021 года

Нормативная база

Что говорит закон

Четкого ответа на вопрос о необходимости и даже возможности заключения трудового договора и, как следствие, выплаты заработной платы руководителю организации, который является ее единственным собственником, действующее Российское законодательство не содержит. Трудовой договор заключается между двумя сторонами — работником и работодателем. По последней версии Роструда (Письмо от 06.03.2013 № 177-6-1), руководитель, являющийся единственным учредителем Общества, не может заключить договор сам с собой. В этой ситуации собственник должен своим решением возложить на себя обязанности директора. А нет трудового договора — нет и заработной платы. С этой позицией согласился и Минфин в Письме от 17.10.2014 № 03-11-11/52558. Соответственно, на вопрос, можно ли генеральному директору не начислять зарплату, если он является единственным собственником компании, ответ получается положительный. Однако указанные разъяснения не являются нормативными правовыми актами, поэтому для судов обязательными к применению они не являются. Да и официальные органы могут изменить свою позицию, что тоже может быть чревато для организации штрафными санкциями.

Директор без зарплаты — как оформить

Если ваш руководитель утвердился в своем решении работать без заработной платы, рассчитывая лишь на прибыль, то ему нужно своим решением единственного учредителя возложить на себя обязанности единоличного исполнительного органа — директора, не указывая при этом размер денежного вознаграждения. Трудовой договор в этом случае не заключается, табель учета рабочего времени на шефа тоже можно не вести. При расчете среднесписочной численности собственники организации, не получающие зарплату, не учитываются. Поэтому если в организации нет других работников, в подаваемой в Росстат справке проставляется «0». Среднесписочная численность, если только директор без зарплаты, рассчитывается по установленным правилам, без учета «неоплачиваемого» руководителя.

На что обратить внимание

Судебная практика по поводу того, может ли директор ООО не получать зарплату, являясь при этом единственным учредителем компании, отсутствует. Видимо, потому, что никто не подает иск сам на себя. Однако практически все суды сходятся во мнении, что как на заключение трудового договора, так и на оплату своего труда такой директор имеет полное право. Поэтому большинство собственников, становясь у руля своей фирмы, предпочитают все же получать за это заработную плату.

Но в силу различных причин бывают периоды, когда организации, особенно небольшие, вынуждены приостанавливать работу. Мы уже писали, что для наемных работников такая ситуация означает вынужденный простой. А как поступить с руководителем? Деятельность не ведется — зарплата директору не начисляется? Ответ на этот вопрос также следует искать в трудовом законодательстве. И глава фирмы, работающий по трудовому договору, также вправе оформить на себя простой. Просто перестать начислять зарплату в этом случае нельзя. Но можно оформить себе отпуск без сохранения заработной платы. И делать это на любой период и неограниченное количество раз, естественно, указывая в приказе сроки такого отпуска.

Ну а когда фирма начнет приносить доход, то управляющий ею владелец сможет компенсировать свои труды за счет прибыли. По закону ООО имеет право ежеквартально, раз в полгода или в год принимать решение о распределении чистой прибыли между участниками Общества. А если участник один, то и решение о распределении прибыли он принимает единолично.

Обзоры КонсультантПлюс

Начнем с вопроса: может ли генеральный директор работать без заработной платы? Все зависит от статуса работника. К примеру, если это опытный и квалифицированный управленец, привлеченный в бизнес со стороны, то платить придется в любом случае. Вряд ли топовый менеджер согласится работать как волонтер.

Другой вопрос: может ли директор не получать зарплату, если он учредитель? Может. Но может и получать. Ситуация актуальна для слабого, только набирающего обороты бизнеса, когда предприниматель старается раскрутиться. Дополнительные затраты в виде собственной зарплаты непринципиальны и нерациональны.

Позиция чиновников

Нормативного ответа на обозначенные вопросы в действующих редакциях законодательства нет. Ни Трудовой кодекс РФ , ни иные законы и нормативные акты не содержат однозначного ответа, может ли директор ООО — учредитель работать без зарплаты.

Трудовое соглашение должно быть заключено между работодателем и наемным сотрудником. Но в соответствии с последней рекомендацией чиновников, учредитель ООО не может заключить трудовой контракт сам с собой (Письмо Роструда от 06.03.2013 № 177-6-1). Собственник уполномочен лишь возложить обязанности по руководству и управлению фирмой самостоятельным распоряжением. Следовательно, при отсутствии трудового контракта нет и речи о заработной плате и иных формах вознаграждений за труд.

С позицией представителей Роструда однозначно согласились чиновники из Минфина, выразив свое мнение по вопросу, может ли директор работать без зарплаты, в Письме от 17.10.2014 № 03-11-11/52558.

Принципы оформления

Может ли генеральный директор не начислять себе заработную плату, решает сам руководитель компании. Если гендиректор все же решил сэкономить на себе, то специального оформления ситуация не требует. Достаточно издать распоряжение о возложении обязанностей руководителя на создателя — учредителя фирмы. Причем указывать нормы по оплате труда в данном приказе не нужно.

Трудовое соглашение составлять и подписывать тоже не следует. В табель учета рабочего времени и в расчетную ведомость не включается директор и учредитель в одном лице, зарплата не начисляется.

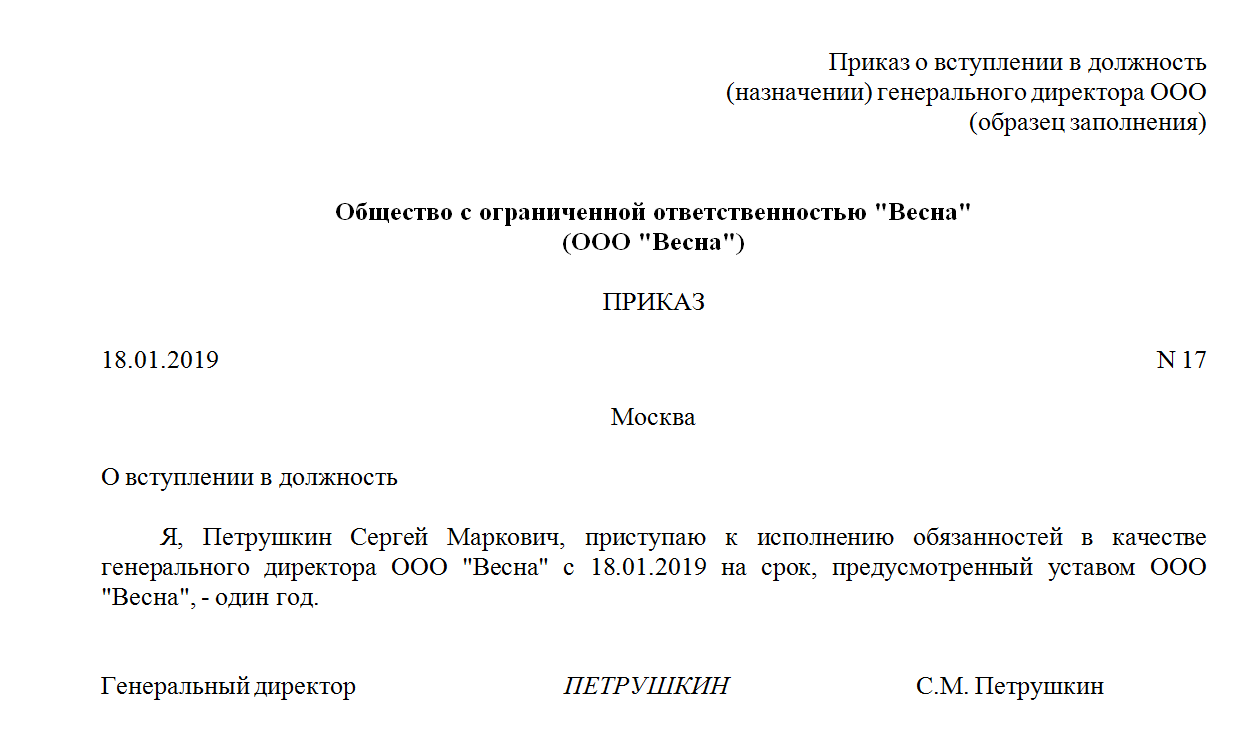

Образец приказа о возложении полномочий

Что отразить в отчетности ПФР

Споры возникли по заполнению отчетности в Пенсионный фонд России по формам СЗВ-М и СЗВ-СТАЖ. Бухгалтеры в растерянности, что включать в отчетность, если в ООО один директор и ему не начисляется зарплата.

Последние разъяснения Минфина устранили противоречия — они даны в Письме от 16.03.2018 № 17-4/10/В-1846. Теперь сведения о единственном учредителе должны быть отражены в пенсионной отчетности за 2020 год.

В ООО «Весна» числится один учредитель. С учредителем не заключен трудовой договор или договор ГПХ, заработная плата не начисляется. Но сведения о собственнике компании нужно включить в СЗВ-М и СЗВ-СТАЖ.

Как назначить генерального

Разобравшись, может ли учредитель и директор в одном лице не начислять себе зарплату, определим, как быть, если заработок начислять все же нужно. Например, гендир решил отказаться от благотворительности и назначить себе вознаграждение за непосильный труд. В таком случае необходимо оформить аналогичный приказ о назначении на должность. Порядок оплаты труда гендиректора может быть установлен на общем собрании участников ООО. Решением учредительного совета может быть заключение трудового договора с гендиректором; затем оформляется приказ о назначении или приказ о вступлении в должность.

О том, как составить эти распорядительные документы, читайте в статье «Образец приказа о назначении генерального директора».

Если деятельность приостановлена

Что делать, если деятельность компании приостановлена? Если зарплаты не было, то начислять ничего не нужно. Следовательно, может ли генеральный директор не получать зарплату? Ответ: может. При приостановке деятельности компании оформлять дополнительные распоряжения не требуется.

Но если заработок все же был назначен, тогда необходима дополнительная документация. Например, гендиректор должен издать распоряжение об отпуске без сохранения заработной платы либо оформить распоряжение о простое с сохранением части среднего заработка, согласно нормам ТК РФ . Но без оформления дополнительных бумаг прекратить выплаты нельзя.

Главным должностным лицом предприятия (организации), осуществляющим основную распорядительную деятельность, является генеральный директор. Указанная единица штата сотрудников может быть принята из числа учредителей юридического лица или не иметь никакого отношения к организаторам компании.

Законодатель настаивает на необходимости оформления приема на работу сотрудника-генерального директора путем заключения трудового договора, который, в обязательном порядке, должен содержать пункт об оплате выполненной трудящимся работы.

- Нужно ли платить заработную плату руководителю ООО?

- Можно ли не начислять себе единственному учредителю?

- Как законно работать без оплаты труда?

- Как оформить приказ о начислении?

- Выводы

Нужно ли платить заработную плату руководителю ООО?

Юридическое лицо может быть зарегистрировано как одним физическим лицом учредителем, так и несколькими. При наличии нескольких организаторов, они коллективно принимают все важнейшие решения, имеющие непосредственное отношение к деятельности производства.

Решения соучредителей оформляются протоколом общего собрания.

При организации предприятия (организации) одним лицом, оно оформляет свои распоряжения изданием решения единого учредителя.

Деятельность какого-либо предприятия (организации) не возможна к реализации при отсутствии главного распорядителя – генерального директора.

Руководитель может быть выбран учредителями (одним учредителем) из числа лиц, имеющих отношение к организации предприятия или из числа сторонних соискателей.

Закон не обязует учредителя, являющегося одновременно и директором своей компании, подписывать с самим собой трудовое соглашение. Однако ряд инстанций, например, Прокуратура, Инспекция по труду, Налоговая могут начать разбирательство об отсутствии на предприятии (в организации) трудового договора с генеральным директором.

Одним из обязательных пунктов трудового соглашения, предусмотренных законодателем и имеющих отношение к существенным условиям труда, является оплата выполненной и закрепленной трудовым соглашение производственной функции.

При наличии трудового договора оплата труда работника является обязательной и не может быть упразднена ни при каких обстоятельствах.

Может ли директор ООО, который является учредителем, работать без зарплаты? Нет, не может. Это такой же работник, как и любой другой в штате организации, на него распространяются положения ТК РФ, в числе которых и необходимость оплаты труда – начисление заработной платы.

Таким образом, независимо от того, кем является генеральный директор – одним из учредителей организации или сторонним лицом, необходимо ежемесячно начислять ему зарплату и выплачивать ее в сроки, установленные ТК РФ.

Если генеральный директор является единственным учредителем, он может не заключать трудовой договор. В указанном случае будет отсутствовать прямое обязательство работодателя выплатить заработную плату самому себе (генеральному директору).

Однако суды разъясняют указанную коллизию и акцентирую внимание на необходимости выплаты заработной платы генеральному директору не ниже минимальной границы, установленной в качестве оплаты труда в конкретном регионе России.

Можно ли не начислять себе единственному учредителю?

Ситуация, когда роль руководителя на себя берет основатель ООО – учредитель в единственном лице – не редкость. Часто одно лицо создает организацию и ей же руководит. Нужно ли при этом принимать себя в штат организации, оформлять трудовой договор, платить себе зарплату, подавать на себя отчетность, до сих пор однозначно законодательством не определен.

Данный вопрос спорный уже на протяжении многих лет. В обсуждении данного вопроса участвуют множество ведомств – трудовая инспекция, налоговая, Минфин, суды.

Что же делать, если генеральный директор является единственным учредителем в одном лице и при этом не желает начислять и платить себе зарплаты? Обязательно ли это действие?

Единственный учредитель юридического лица не ограничен в праве назначить решением (протоколом) себя в качестве управляющего лица – генерального директора. При этом обязательства по заключению трудового соглашения с собой в качестве и сотрудника, и работодателя, не предусмотрено Трудовым кодексом РФ.

Необходимость выплаты работодателем заработной платы директору предприятия за выполненную работу, а также размер такой выплаты фиксируются трудовым соглашением. Соответственно, если принять позицию законодателя, то генеральный директор, являющийся единственным учредителем юридического лица, может выполнять трудовые обязанности без оплаты труда, если трудовое соглашение с ним отсутствует.

Однако, в связи с выше указанным, во избежание судебных разбирательств, следует заключать трудовой договор с генеральным директором в любом случае, а также начислять последнему заработную плату в соответствии с общими положениями закона.

Важно! Законодатель не предусматривает минимальных и максимальных границ оплаты труда генерального директора, в связи с чем трудовым договором может быть предусмотрена любая сумма зарплаты, не нижу установленного минимума оплаты труда в конкретном регионе страны.

Таким образом, правильным решением в данным вопросе будет следующее – заключить трудовой договор и платить зарплату, с которой отчислять необходимые налоги, платить взносы и подавать отчетность.

Как законно работать без оплаты труда?

Если трудовой договор с генеральным директором заключен, то без начисления зарплаты работать нельзя.

По ТК РФ заключение трудового договора автоматически накладывает определенные обязанности на обе стороны и, прежде всего, это оплата труда.

Единственным способом минимизировать расходы в данном случае является снижение уровня заработной платы руководителя до минимально возможного – МРОТ для региона, где находится ООО.

При этом нужно следить за уровнем МРОТ в регионе, при его росте нужно издавать приказ о повышении зарплаты директора.

Несоблюдение данного правила повлечет за собой наложение штрафов для организации, конечно, при выявлении данного факта.

Можно ли заменить зарплату дивидендами? Нет, получение дивидендов – это право каждого учредителя независимо от того, является ли он директором или нет. Поэтому начисление дивидендных выплат не заменит заработную плату.

Если с генеральным директором не заключен трудовой договор, то начислять и платить зарплату не нужно. Отчислять с нее взносы и удерживать НДФЛ тоже. Однако, с точки зрения закона, отсутствие трудового договора с руководителем будет воспринято как нарушение.

Как оформить приказ о начислении?

Приказ об оплате труда работника, занимающего должность генерального директора, составляется в соответствии с общими требованиями делопроизводства.

Директор вправе самостоятельно подписывать приказ о начислении себе заработной платы на основании приказа предприятия №1 (о назначении генерального директора и наделении его право подписи).

Заработная плата генерального директора начисляется в размере, предусмотренном трудовым договором, инструкцией по оплате труда и (или) коллективным трудовом договором.

Выводы

Законодатель обязует работодателей вне зависимости от формы собственности и организационной формы юридического лица, начислять заработную плату генеральному директору.

Указанная выплата производится на основании трудового договора и ТК Российской Федерации.

Справочная / ООО

Даже если директор — учредитель ООО, ему положена зарплата

Сегодня мы вам расскажем о том, почему директору — учредителю положена зарплата и когда не стоит слушать Минфин.

Иногда в нашем законодательстве, известном своей многогранностью, очень сложно найти чёткое разъяснение. Бывает, что одно и то же положение различные контролирующие органы трактуют по-разному и занимают прямо противоположные позиции. Наш вопрос не исключение. Не так давно Минфин выпустил письмо, в котором сообщил, что директор — единственный учредитель не должен начислять себе зарплату.

Сдавайте отчётность без бухгалтерских знаний

Эльба подготовит бухотчётность для ООО. Сервис простой: вам не нужно знать проводки и правила учёта. Отчёты по налогам и за сотрудников тоже сформируются сами.

Нужен трудовой договор

В отличие от ИП, ООО не отождествляется с физическими лицами — учредителем или директором. Руководитель организации, независимо от того, является он наёмным менеджером или сам владеет компанией, с точки зрения трудового законодательства считается работником этой организации. Таким же полноценным работником, как и любой другой, так как выполняет определённые должностные функции (управление организацией в её интересах).

Если заглянуть в Трудовой кодекс, то среди лиц, на которых не распространяется трудовое законодательство, директор-учредитель не назван. Более того, в статье 16 сказано, что трудовые отношения возникают в результате избрания на должность. Таким образом, директору в любом случае необходимо оформить трудовой договор.

В компании, где единственный учредитель становится директором, трудовой договор будет подписан одним физическим лицом. Ничего страшного в этом нет, работодателем выступает организация — юридическое лицо и первая подпись будет за организацию, как учредителя, а вторая за себя, как за работника. Обратите внимание, суды придерживаются именно такой позиции. Заключение трудового договора точно не навредит и обезопасит вас от различных разногласий с проверяющими.

Аргументы чиновников Минфина о невозможности заключения договора с подписью одного лица являются очень спорными и не находят поддержки у арбитров. Рекомендуем вам придерживаться более безопасных позиций.

Если есть трудовой договор — положена зарплата

После заключения трудового договора от выплаты зарплаты директору — учредителю просто не отвертеться: в Трудовом кодексе чётко зафиксирована обязанность работодателя выплачивать зарплату. Более того, вам нужно следить, чтобы ежемесячная зарплата была не ниже минимального размера при полной выработке. Максимальная зарплата руководителя не ограничивается.

Федеральный МРОТ в 2020 году 12 130 ₽. В регионах, как правило, устанавливается повышенный МРОТ, и, если на вашей территории он утверждён, стоит придерживаться его. Также, в регионах на зарплату начисляется районный коэффициент. Не забудьте добавить его к окладу директора.

Начислять зарплату руководителю нужно в любом случае, даже когда нет денег на выплату зарплаты: вы получили убыток, приостановили деятельность или только открылись и ещё не начали работать. Но есть некоторые способы сохранить бюджет компании. Зарплату директору можно обоснованно установить меньше минимального размера, если заключить трудовой договор на неполное рабочее время. Тогда, если оклад будет определяться МРОТ, зарплата будет рассчитываться как ставка от МРОТ. Например, директор на полставки может получать 6 065 ₽ (12 130 ₽ × 0,5), без учёта районного коэффициента.

Если ваша организация не ведёт деятельность, директор может принять решение уйти в отпуск без содержания. Срок не ограничивается законодательством, его определяет сам руководитель. Пока длится отпуск без содержания отсутствие зарплаты является вполне законным. Но, как только у компании появятся контракты и обороты денежных средств, из отпуска без содержания директору нужно вернуться. Налоговая проверяет обороты по счетам компаний и, если увидит, что доходы у вас есть, а налоги с взносы с зарплаты вы не платите, начнёт задавать вопросы.

Кстати, помимо зарплаты учредитель, который является директором, одновременно может получать и дивиденды. Контур.Эльба поможет вам начислить зарплату и дивиденды, рассчитает налоги и взносы, а также подготовит необходимую отчётность в контролирующие органы.

Если нет трудового договора и зарплаты

Первое время, когда организация только открывается, действительно может быть так, что трудовой договор ещё не заключён и нулевая отчётность в фонды обоснована тем, что вы могли ещё просто не успеть заключить трудовой договор. Но в случае длительного отсутствия работников в действующей организации у контролирующих органов могут возникнуть вопросы.

За уклонение от оформления трудового договора или его неправильное оформление организацию смогут наказать штрафом от 50 до 100 тысяч рублей, а директора от 10 до 20 тысяч рублей. Кроме того, введён повышенный штраф за повторное нарушение — от 100 до 200 тысяч на организацию, а директора могут дисквалифицировать на срок от года до трёх лет.

Рекомендуем использовать вам законные методы оптимизации своих затрат и не рисковать с отсутствием договоров с сотрудниками.

Если вы только сейчас выяснили необходимость трудового договора и ранее работали без него, задним числом заключать его все же не советуем. Это может повлечь дополнительные вопросы об отсутствии зарплаты и новые санкции.

Во благо своей компании директора готовы работать и без зарплаты. Однако, данная позиция может не устраивать контролирующие органы. За отсутствие зарплаты у директора они пытаются начислять страховые взносы и НДФЛ. Но выход из данной ситуации все же есть. Причем существует несколько вариантов для того, чтобы не выплачивать зарплату руководителю. В статье рассмотрим, может ли директор работать без зарплаты, как это осуществить и какие риски при этом возникают.

Может ли директор работать без зарплаты

Важно! Существует несколько способов для того, чтобы директору не выплачивать заработную плату. Однако, безопасными назвать их не получится, так как в каждом из вариантов возможны определенные риски.

| Способы | Описание |

| Оплата отработанного времени | Если директор трудится неполный рабочий день, то и зарплата у него будет меньше, но с его заработной платы также нужно будет удерживать страховые взносы и НДФЛ. |

| Начисление дивидендов вместо зарплаты | Выплату дивидендов каждый месяц контролирующие органы могут расценивать как зарплату, а значит компании начислят страховые взносы и налоги. |

| Оформление отпуска за свой счет | Если директор находится в отпуске, то свои обязанности он выполнять не должен, включая и подписание документов. |

| Заявление на отказ от зарплаты | При проверке инспекторы сочтут, что трудовые отношения были, а зарплаты не было. Поэтому с минимальной зарплаты будут начислены налоги и взносы. |

| Заключение договора на безвозмездные услуги | Директор может консультировать организацию по юридическим делам. |

Способ 1: Оплачивать директору только отработанное время

Способ 2: Вместо зарплаты начислить дивиденды

Вместо зарплаты выплачивать директору дивиденды довольно опасно. Так как при проверке окажется, что компания скрывает трудовые отношения. Выплачивают дивиденды:

- один раз в квартал;

- исходя из чистой прибыли, которая осталась после выплаты налогов;

- по решению собственника.

Если не соблюдать данные правила и выплачивать дивиденды ежемесячно, то налоговый орган может решить, что дивиденды – это зарплата, а значит начислят на эту сумму налоги и взносы.

Способ 3: Директор находится в отпуске за свой счет

Руководитель может находиться в отпуске за свой счет, но компания при этом остаться без директора не может. А значит его обязанности должны быть переложены на иного сотрудника. Если обязанности директора переложить не на кого и подписывать документы он хочет сам, то каждый выход его из отпуска нужно будет оформлять и оплачивать. Причем оплачивается полный день работы директора, а не только несколько часов. Если же директор находится в отпуске и при этом подписывает документы, то данный подход может привести к претензиям со стороны проверяющих органов.

Важно! Если директор находится в отпуске, то свои обязанности он выполнять не должен, включая и подписание документов. В этом случае контролирующие органы сделают вывод, что компания отправила руководителя в отпуск только по документам. Если, находясь в отпуске, директор будет подписывать документы, то они могут быть признаны недействительны. Помимо этого, компании начислят штраф за невыплату зарплаты в размере от 30 до 50 тыс. рублей. Директору штраф начислят в размере от 10 до 20 тыс. рублей.

Если компания не работает, то направить руководителя в отпуск без содержания можно, то только если он не подписывает документы от своего имени. Составляя заявление на отпуск, ему необходимо указать какую-либо причину, которую сочтут уважительной. Например, семейные обстоятельства. В приказе или заявлении нельзя указывать, что в отпуск директор ушел по причине отсутствия заказов. В таком случае проверяющие сочтут такой отпуск простоем, а компания должна будет его оплатить в размере 2/3 от средней зарплаты.

Способ 4: Отказ директора от зарплаты в письменном виде

Наличие заявления от директора с его отказом от получения зарплаты является рискованным. Этот отказ является неправомерным, так как трудовое законодательство запрещает руководителю трудиться без зарплаты (133 ТК РФ). Компания должна оплачивать своим работникам зарплату в размере не ниже МРОТ. При проверке инспекторы сочтут, что трудовые отношения были, а зарплаты не начислялась. Соответственно, они начислят и страховые взносы и НДФЛ с минимальной зарплаты.

Способ 5: Заключение договора о безвозмездных услугах

Заключать с руководителем вместо трудового договора договор о безвозмездных услугах нельзя. Это противоречит нормам ТК РФ, так как трудовые отношения должны быть возмездными. Если при проверке окажется, что скрываются трудовые отношения, то компании будет грозить штраф в размере до 50 тыс. рублей (5.27 КоАП РФ). Заключение данного договора возможно только в том случае, если с директором уже заключен трудовой договор и это не идет в разрез с уставом компании.К примеру, директор может консультировать организацию по юридическим делам и это не запрещено. Договор в этом случае обозначается как безвозмездный, а услуги оплачивают по рыночным ценам.

Ответы на распространенные вопросы

Вопрос: Может ли зарплаты быть меньше МРОТ, если работник трудится неполный день?

Ответ: Можно, зарплата должна быть не меньше МРОТ только в том случае, если работник трудился полную норму. Совместители и работники, которые трудятся неполный рабочий день оплачивается в соответствии с отработанным временем.

Вопрос: Могут ли контролирующие органы интересоваться уменьшением страховых взносов?

Ответ: Могут, так как снижение взносов является основанием для приглашения компании к разговору. Компании в этом случае нужно будет подготовить объяснения, почему произошло уменьшение страховых взносов. Это может произойти, например, из-за больничного или неоплачиваемого отпуска. Налоговикам также нужно будет предъявить соответствующие подтверждающие документы, например, копию больничного листа.

Вопрос оплаты труда директора, являющегося единственным участником компании, долгое время считался спорным, и однозначного ответа на него в законодательстве нет. В статье рассмотрим, какие варианты решения проблемы существуют, какие плюсы и минусы они содержат.

В чем проблема

Почти два десятилетия не утихают споры вокруг вопроса о выплате заработной платы директору – единственному учредителю: с момента начала действия ТК РФ. Если следовать буквально его положениям, то все работники организации, не исключая и директора-собственника, должны заключать трудовой договор и получать зарплату. Однако, опираясь на тот же Трудовой Кодекс, Роструд несколько раз менял свою позицию, то заявляя о невозможности заключения договора, то настаивая на нем. Вопрос обсуждался и чиновниками Минфина.

Приведем для примера некоторые письма и документы, в которых отражены разные точки зрения на проблему:

- письмо Роструда № 2262-6-1 от 28/12/06 г. и письмо Минздравсоцразвития от № 22-2-3199 от 18/08/09 г. – единственный учредитель не может являться работником организации по нормам статьи 273 ТК РФ;

- приказ № 428н от 8/0610 г. Минздравсоцразвития – с единственным учредителем трудовой договор обязателен;

- письмо Роструда № 177-6-1 от 06/03/13 г. и письмо Минфина № 03-11-11/52558 от 17/10/14 г. – трудовой договор с руководителем – единственным учредителем не заключается, так как договор с самим собой невозможен;

- письма Минфина от № 03-11-11/14234 от 15/03/16 г., и № 03-12-13/89698 от 20/11/19 г. – трудовой договор применять нельзя, но зарплату, соответственно и взносы и налог на доходы, начислять нужно.

Кроме того, во всех законодательных актах, касающихся взносов в фонды (ФЗ № 255, ФЗ № 167, ФЗ № 326), указано, что руководители организаций – единственные участники являются застрахованными лицами.

Обычно принято руководствоваться последним по дате выпущенным документом, но нужно учитывать, что:

- указанные письма не являются нормативно-правовыми актами, а носят лишь разъяснительный характер;

- приведенные документы не отменены;

- в будущем чиновники могут вновь изменить мнение и выпустить в обиход новый документ.

Окончательный выбор варианта остается за руководителем фирмы. Приведем для сравнения разные варианты решения.

Зарплата без трудового договора

Зарплату платить надо, а трудовой договор заключать не нужно. Такой вывод следует из двух писем Минфина – за 2016 и за 2019 год. При этом чиновники обращаются к давнему судебному документу — определению ВАС РФ № 6362/09 от 05/06/09 г. Утверждается, что отсутствие трудового договора не является признаком отсутствия трудовых отношений. Выплаты руководителю и единственному участнику ООО одновременно должны оформляться решением единственного участника, а не трудовым договором, поскольку заключение трудового договора с самим собой не имеет смысла.

Если имеют место трудовые отношения, значит, начисление зарплаты директору обязательно, из чего следует необходимость и начисления взносов. Казалось бы, противоречие решено. Однако ст. 16 ТК РФ четко определяет: трудовые отношения могут возникать между гражданином и компанией только будучи основаны на трудовом договоре. Противоречит заявленная позиция Минфина и положениям указанных выше ФЗ. К примеру, в ст. 2 ФЗ-255 говорится, что на обязательное страхование на случай временной нетрудоспособности и в связи с материнством могут рассчитывать граждане, заключившие трудовой договор. Аналогичные положения содержатся и в других ФЗ.

Рискованно отражать такие выплаты как расходы в целях налогового учета – ст. 255 НК РФ упоминает также трудовой договор.

Единственный учредитель работает без зарплаты

Достаточно часто единственный руководитель принимает решение работать, рассчитывая только на дивиденды, без зарплаты и договора. Как уже отмечалось, позиция о невозможности заключения трудового договора единственного учредителя с фирмой высказывалась чиновниками не раз.

В этом случае единственный учредитель собственным решением наделяет себя функциями директора (исполнительный орган ООО). Трудовые выплаты в документе не фигурируют. Раз трудового договора нет, значит, и кадровые документы вести не нужно.

В Уставе компании должен быть пункт, что единственный учредитель наделяется правом выполнять функции единого исполнительного органа. Нулевую отчетность по персоналу рекомендуется сдавать, чтобы избежать конфликта при проверке и штрафов за отсутствие отчетности.

Зарплата и договор обязательны

Наиболее безопасная, с точки зрения будущих проверок, и логичная позиция. Во-первых, среди лиц, на которых не распространяется ТК РФ, нет единственного учредителя ООО. Значит, трудовые отношения гражданина с фирмой должны быть оформлены трудовым договором. Возлагая на себя функции директора, учредитель вступает в штатную должность, начинает выполнять на постоянной основе трудовые функции, которые должны оплачиваться.

Правило о заключении трудового договора двумя сторонами в данном случае не нарушается: подписывает документ один и тот же человек, но представляет обе стороны трудовых отношений – фирму и работника.

Использование ГПД неправомерно, поскольку директор не занимается предпринимательской деятельностью – оказанием услуг профессионального управляющего (ст. 42 ФЗ-14 от 08/02/98 г.).

На заметку! Многие судебные решения говорят о необходимости заключения трудового договора с руководителем (например, постановление ФАС ЗСО по д. № А45-6721/2010 от 09/11/10 г. и ряд других).

Читайте также: