Накопительная пенсия в какой фонд вложить накопительную часть пенсии

ознакомиться

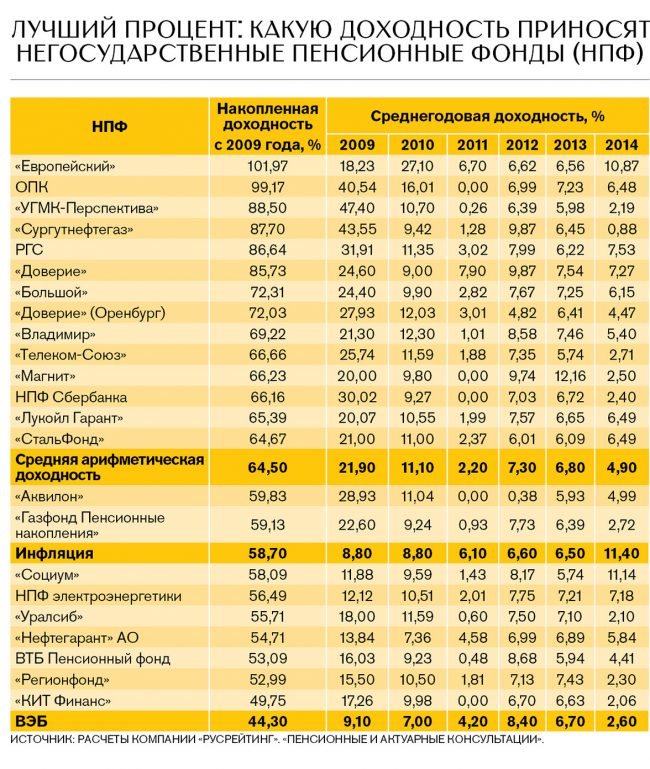

с инфографикой

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной "управляющей компании".

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) - ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

Каждый работодатель из фонда оплаты труда сотрудника делает страховые взносы в пользу государства в размере 22%, из которых 16% идут на формирование страховой пенсии, а оставшиеся 6% на пенсионные накопления. Или же по выбору физического лица отчисления будут полностью составлять страховую пенсию.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Что это такое?

Если гражданин принял решение о формировании накопительной части трудовой пенсии, ему следует определиться, какая компания будет представлять его интересы, так как пенсионные средства должны инвестироваться и приумножаться, а не находиться на лицевом счете физического лица и подвергаться инфляции.

Прибыль от инвестиционной накопительной пенсии может значительно увеличить вклад застрахованного лица.

К компаниям, осуществляющим управление вкладами, относятся:

- Пенсионный фонд РФ.

- Негосударственные пенсионные фонды.

С 2003 года таковой компанией является «Банк развития и внешнеэкономической деятельности» (Внешэкономбанк).

Более подробно о накопительной пенсии, читайте в нашей статье.

Плюсы и минусы

К положительным моментам можно отнести:

-

Возможность самим распоряжаться вкладами. Если компания по каким-то причинам не оправдала ожиданий, можно перевести свои накопления в любой другой негосударственный пенсионный фонд.

Если переводиться из одного фонда в другой чаще, чем раз в пять лет, то можно лишиться значительной части инвестиционного дохода.

К отрицательным моментам можно отнести:

- Потеря дивидендов. Государственный Пенсионный фонд, а точнее «Внешэкономбанк», ограничен в выборе финансовых инструментов инвестирования в отличие от НПФ, поэтому прибыль от его деятельности будет значительно ниже. Оставаясь в НПФ, который может обанкротиться или понести убытки, вы также рискуете потерять накопленную часть.

- «Фирмы-одноневки». К выбору управляющей компании следует отнестись внимательно, так как есть риск оказаться в руках мошенников.

- Комиссионные. Управляющая компания взимает с вкладчика процент с прибыли, получаемой от их инвестиционной деятельности.

- Навязывание страховки. НПФ страхует взносы вкладчика, что несет за собой дополнительные траты.

- Накопительная часть не индексируется. На ее размер полностью влияет доходность управляющей компании.

Детальнее о плюсах и минусах накопительной пенсии можно узнать тут.

Куда можно произвести инвестирование?

Каждый гражданин, желающий выгодно произвести инвестирование накопительной части трудовой пенсии, должен выбрать такой НПФ, который не только сохранит вклад, но и существенно его приумножит.

Из-за дефицита бюджетных средств, Правительство РФ ввело временный мораторий на накопительную часть пенсии до 2020 года. Такое решение принято с целью экономии и оптимизации расходов.

Куда вкладывать часть пенсии? Для пенсионеров, желающих формировать самостоятельно свою часть пенсии с помощью добровольных отчислений в НПФ, государство ограничений не ввело.

ТОП – 10 доходных фондов по данным Центрального банка за 2017 год:

- НПФ «Гефест» — доходность 14,21%.

- «Алмазная осень» — доходность 11,94%.

- «Национальный негосударственный пенсионный фонд» — 11,83%.

- «Роствертол» — 11,36%.

- «УГМК-Перспектива» — 11,28%.

- «Первый промышленный альянс» — 11,17%.

- НПФ «БОЛЬШОЙ» — 11,05%.

- «Оборонно-промышленный фонд им. В.В. Ливанова» — 10,59%.

- «Атомфонд» — 10,46%.

- «НПФ Сбербанка» — 10,36%.

Аспекты, на которые следует обратить внимание

Самым важным аспектом при выборе управляющей компании является его надежность и доходность. Чем выше прибыль НПФ, тем быстрее увеличивается накопительная часть пенсии.

Рейтинг надежности определяется по шкале: A,B,C,D,E. Самый высокий – класс A:

- Класс A+++ — высокий уровень надежности. Гарантирует вкладчикам исполнение обязательств даже во время экономических кризисов.

- Класс A++ — очень высокий. Фонд выполнит свои обязательства при условии, что экономика страны стабильна.

- Класс A – высокий. Только положительная экономическая ситуация позволит фонду выполнить свои обязательства.

Наиболее прибыльными компаниями, по данным Центрального Банка на 2017-2018 год, являются:

- «Гефест».

- «Алмазная осень».

- «Национальный НПФ».

- «Роствертол» и другие.

Наиболее надежными компаниями являются:

- «Нефтегарант».

- «Благосостояние ЭМЭНСИ».

- «Газфонд пенсионные накопления».

- «Газфонд».

- «ВТБ Пенсионный фонд».

- «НПФ Сбербанка».

Как происходит увеличение?

За счет чего же увеличивается накопительная пенсия? Увеличение может осуществляться в трех случаях:

-

Использование материнского (семейного) капитала на формирование пенсии матери (ст. 15 Федерального закона от 29.12.2006 N 256-ФЗ).

Данным правом может воспользоваться только мать ребенка при достижении им трехлетнего возраста.

Капитал может быть использован полностью или частично. Для того чтобы направить денежные средства на увеличение пенсионных накоплений потребуется ряд документов:

- паспорт;

- сертификат на получение капитала;

- заявление на распоряжение денежными средствами на пенсию матери;

- СНИЛС.

Также родитель вправе отозвать денежные средства из накоплений и направить их на другие цели, предусмотренные законом.

Также участники программы получают льготы в виде налогового вычета из суммы, вносимой на накопительную часть пенсии.

Вносить средства можно двумя способами:

- Через банк. Для этого нужно самостоятельно получить реквизиты в банке либо в отделении фонда. Платежи могут вноситься раз в год или несколько, но равными частями.

- Через работодателя. В данном случае, сумма взноса будет удерживаться из заработной платы работника, и перечисляться на лицевой счет гражданина в Пенсионном Фонде.

Управление накопительной частью. Как говорилось выше, накопления будут приносить прибыль, если их использовать как инвестиции.

Есть два варианта инвестирования накопительной части пенсии:

- Ничего не предпринимать. То есть, денежные средства по умолчанию остаются в Государственном пенсионном фонде РФ. Положительная сторона этого варианта в том, что фонд гарантирует возврат средств. Но не обещает выгоду.

- Перевод накопительной части в Негосударственный пенсионный фонд. Управлять средствами будет компания, специализирующаяся на инвестировании пенсии, финансовыми инструментами таких компаний являются вложения средств в акции, облигации, ценные бумаги, кредитные вклады. Данная деятельность приносит доход держателю счета и непосредственно банку.

Если выход на заслуженный отдых состоится меньше, чем через десять лет, то лучше оставить накопительную пенсию в государственном фонде. Если же до выхода на пенсию осталось десять – пятнадцать лет, то следует выбрать НПФ.

За счет чего сумма станет больше?

За счет инвестирования, пенсионный накопительный вклад для пенсионеров может быть больше суммы вносимых денежных средств. Денежные взносы людей используются компаниями для финансирования экономики и помещаются в государственные ценные бумаги, на банковские депозиты, в акции российских предприятий, тем самым, принося прибыль их владельцам.

Размер накопительной пенсии можно посчитать по формуле:

- ПН – сумма средств пенсионных накоплений, которая находится на лицевом счете вкладчика.

- Т – количество месяцев ожидаемого периода выплаты накопительной пенсии.

К инвестированию пенсионных накоплений нужно подходить с умом. Если особенности формирования вызывают затруднения, следует обратиться к сотрудникам Пенсионного фонда.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

После проведения ряда реформ, кроме страхового (трудового), социального и государственного обеспечения по возрасту, появилось еще и накопительное. Существует множество вариантов, как лучше распорядиться деньгами, чтобы извлечь максимальную прибыль при минимальных рисках в преклонном возрасте. Оставить ли свои сбережения в ведении ПФ РФ или воспользоваться услугами другой структуры, куда перевести накопительную часть пенсии, чтобы она принесла максимальный доход – именно об этих вопросах пойдет речь в нашей статье.

- 1. Накопительная часть пенсии: куда лучше перевести и почему

- 1.1. Правила и порядок отчислений

- 1.2. Три варианта перевода

- 2. На что обращать внимание при выборе НПФ

- 2.1. Рейтинг НПФ по надежности на 2018 год

- 3. Рейтинг НПФ: куда лучше переводить накопительную часть

- 3.1. АО «НПФ Сбербанка»

- 3.2. АО «НПФ ЛУКОЙЛ-ГАРАНТ»

- 3.3. АО «НПФ «ВТБ Пенсионный фонд»

- 3.4. НПФ «ГАЗФОНД пенсионные накопления»

- 4. Тонкости перевода из ПФ РФ в НПФ

- 5. Видеоролик, куда перевести накопительную часть пенсии

- 6. Чем грозит аннулирование лицензии НПФ

Накопительная часть пенсии: куда лучше перевести и почему

Начиная с 2002 года введена в действия новая система пенсионных отчислений, которая менялась на протяжении последних лет не менее трех раз. Ранее вариант был одним единственным, работодатель отчислял с заработной платы работника 22% взносов, 16% из них уходило на формирование страхового обеспечения, а 6% на создание фиксированной выплаты (ФВ), гарантированной государством. После реформирования, структура взносов могла быть изменена, кроме стандартной схемы подразумевалась и другая, когда 10% отчислялись в «страховку», 6% шло на ФВ, а оставшиеся 6% можно было отложить в виде отдельных накоплений.

Начиная с января 2017 года все формальные отчисления в накопительную часть индексируются в страховую, без какого-либо дробления. С апреля 2017-го они будут переведены на страховые счета или заморожены до новых решений правительства.

Накопительная пенсия стала теперь совершенно отдельной, ее может сформировать любой гражданин самостоятельно, сам выбрав идеальные для себя условия. Именно потому чрезвычайно важно разобраться, куда лучше переводить накопительную часть пенсии, чтобы потом не пожалеть о сделанном выборе.

![]()

Правила и порядок отчислений

Разбираясь, что делать и куда переводить накопительную часть пенсии, следует обязательно сперва понять, каким же образом будет происходить процесс. Все вышесказанное имеет отношение к так называемым «молчунам», то есть к тем лицам, которые никогда не обращались в ПФ РФ с просьбой о переводе своих средств куда бы то ни было. Для тех же, кто перевел свои средства в управляющую компанию или негосударственный пенсионный фонд, порядок и правила будут выглядеть несколько иначе.

- Желая не только сберечь накопительную часть, но и заработать на ней, гражданин может просто перенаправить собственные собранные средства в УК, ГУК или НПФ.

- Работодатель продолжает отчислять ровно 22% положенных процента, при этом ПФ РФ уже распоряжается ими, перенаправляя 6% в тот фонд, что укажет застрахованное лицо в специальном заявлении.

- Для оформления и перевода накопительной части пенсии в НПФ или УК придется написать не одно, а два заявления. Одно из них будет адресовано ПФ РФ, а другое в выбранную компанию или фонд, что и займутся накоплениями.

При оформлении заявления в ПФ РФ нужно будет указать все реквизиты НПФ или УК, почтовые и юридические адреса, номер лицевого счета и прочие сведения, которые не помешает узнать заранее.

![]()

Три варианта перевода

Негосударственный Пенсионный фонд (НПФ).

Большинство НПФ формируется на основе кредитно-финансовой организации или компании. Данные организации и учреждения регулируются Федеральным законом под номером 75-ФЗ, принятым в 1998 году, но окончательно отредактированным в 2015-м. Для перевода средств в негосударственный фонд потребуется написание заявления и заключение контракта (договора).

Управляющая компания (УК).

Среди основных функций, что входят в полномочия УК, есть и самая главная – полный контроль и доверительное распоряжение активами, имуществом, вкладами, а также прочими богатствами и достоянием собственных клиентов. Деятельность каждой управляющей компании регламентируется и регулируется Федеральным законом No 156-ФЗ, изданным в 2001-м, но окончательно прошедшим последнюю редакцию тоже в 2015 году. Для начала сотрудничества с управляющей компанией заявление нужно будет подавать исключительно в ПФ РФ, где нужно указать лицевой счет клиента УК.

Государственный Пенсионный фонд Российской Федерации (ПФ РФ).

Третий вариант – оставить свои деньги в ведении ПФ РФ. Тогда средствами будет заниматься именно государственный фонд, он будет распоряжаться ими, копить и приумножать их, обеспечивать весомые процентные ставки по депозитам портфелей своих клиентов.

На что обращать внимание при выборе НПФ

Довольно много людей задаётся вопросом, куда следует вложить накопительную пенсию. Ответ зависит от того, сколько лет гражданину осталось до пенсии по возрасту. Обратите внимание, что ПФР будет хорошим выбором при условии, что до неё осталось не более 10 лет. Во всех остальных случаях лучше довериться НПФ.

Перед тем, как подписывать договор с негосударственным фондом, узнайте о нём больше. Накопительная часть вашей пенсии будет зависеть от прибыльности выбранного учреждения. Для этого проводите анализ, какие доходы и за какое время получал фонд. По данным ЦБ на 2018 год представим ТОП-10 НПФ по доходности:

Доходность инвестирования средств накоплений на 2018 год

Доходность размещения средств пенсионных резервов на 2018 год

Акционерное общество “Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления”

Открытое акционерное общество “Межрегиональный негосударственный пенсионный фонд “Аквилон”

Акционерное общество негосударственный пенсионный фонд “Владимир”

Акционерное общество негосударственный пенсионный фонд “УГМК-Перспектива”

Акционерное общество негосударственный пенсионный фонд “Алмазная осень”

Акционерное общество негосударственный пенсионный фонд “Сургутнефтегаз”

Акционерное общество негосударственный пенсионный фонд “Первый промышленный альянс”

Акционерное общество негосударственный пенсионный фонд “ВТБ Пенсионный фонд”

Акционерное общество негосударственный пенсионный фонд “Согласие-ОПС”

Акционерное общество негосударственный пенсионный фонд “”

Рейтинг НПФ по надежности на 2018 год

Особенное внимание уделите следующим пунктам:

- Есть ли у фонда соответствующая его деятельности лицензия

- Сколько у фонда клиентов

- Пристально просмотрите финансовую отчётность.

- Каковы результаты сотрудничества с фондом

Помимо прочего, всегда обращайте внимание на историю и дату основания фонда. Выслушайте предложения, узнайте условия.

При выборе НПФ помните, существует 4 основных типа подобных организаций:

- Дочерний тип. Продвигает корпоративные пенсионные программы каких-либо компаний, количество взносов превышает число накоплений.

- Универсальный тип. Обслуживает физические и юридические лица, имеет довольно много накоплений.

- Корпоративный тип. Обслуживает пенсионные программы основателя. Накопления растут благодаря клиентам.

- Территориальный тип. Главный признак – действует в каком-то определённом районе.

- Класс «А» включает в себя три категории. Простая буква «А» говорит о высокой надёжности заведения, буква с одним плюсом (А+) повышает эту планку, а буква с двумя плюсами (А++) – самая высокая оценка из всех.

- Класс «В» заявляет о хорошей репутации фонда.

- Класс «С» говорит об удовлетворительной работе фонда.

- Класс «D» обозначает, что фонд является банкротом.

- Класс «Е» подразумевает, что у фонда даже нет подходящей лицензии.

Пенсионный фонд можно менять каждый год, но вместе с тем вы будете терять часть денег. Избежать этого можно только в том случае, если поменять страховщика через 5 лет после взносов.

Рейтинг НПФ: куда лучше переводить накопительную часть

Негосударственный пенсионный фонд (НПФ) не слишком на слуху, но клиенты отзываются о его деятельности благосклонно. Они отмечают, что главным достоинством является доход и процентная ставка, позволяющая его увеличивать. Имейте в виду, повысить прибыль можно в 3 или 4 раза.

НПФ отличается тем, как гибко относится к заключению контракта с клиентом и предлагает ему выгодные условия сохранения внесённых денежных средств. Наследовать накопления может абсолютно любое лицо, указанное в договоре. Помните, что при отсутствии данного пункта в соглашении в деле умершего гражданина деньги не пропадут, а достанутся наследнику.

Большим плюсом является то, что накопительная часть пенсии не подвержена налогообложению.

Доверие к НПФ вызывает и полная открытость фонда. От клиентов не утаивают информацию, ничего не делают у них за спиной, и организация постоянно составляет и отправляет отчётность в вышестоящие органы, так что гражданин может наблюдать за всей её деятельностью.

Помимо достоинств, у фонда есть недостатки, как и у любой структуры. Представьте, что самая большая проблема НПФ заключается в том, что администрация не может быть уверена на сто процентов, будет ли предприятие популярно в дальнейшем. Это явный изъян, учитывая желание клиентов повышать прибыльность своих сбережений с каждым последующим годом, а не волноваться о том, не прогорит ли организация.

Старясь как можно глубже вникнуть в вопрос, куда лучше всего перевести накопительную часть пенсии, придется серьезно потрудиться, так как на данное время существует не менее пятидесяти НПФ, зарегистрированных в ПФ РФ и имеющих с ним договор, а также более трех сотен управляющих компаний (список можно скачать с нашего сайта).

![]()

АО «НПФ Сбербанка»

Акционерное общество, под названием «Негосударственный Пенсионный Фонд Сбербанка», уже давно известное на рынке подобных услуг, было основано в марте 1995 года. В марте 2010 года к организации был присоединен НПФ «Социальный партнер». Под руководством АО также имеется большое количество управляющих компаний.

- ООО УК «Пенсионные накопления».

- ООО «Управляющая компания «КапиталЪ».

- АО «РЕГИОН ЭсМ».

В данном НПФ уже на весну 2017 года было зарегистрировано более 6.5 миллионов клиентов, при этом более 170 тысяч уже получают накопительные пенсии, а около 47-48 тысяч – отчисления по ОПС. Общие активы этого фонда чрезвычайно высоки, а сеть отделений охватывает практически всю страну, начиная от Камчатки и заканчивая Кольским полуостровом. Работает АО на основании выданной при открытии бессрочной лицензии.

АО «НПФ ЛУКОЙЛ-ГАРАНТ»

Одним из наиболее крупных и надежных акционерных обществ страны, занимающихся негосударственным накоплением пенсионных взносов, является НПФ «Лукойл-Гарант», широко известный на всей территории нашей необъятной Родины. Сюда без опасений можно переводить накопительную часть пенсии, ведь компания трудится на рынке с 1994 года, то есть более двадцати трех лет. Под эгидой НПФ работают и управляющие компании, помогающие инвестировать средства и приносить с них дополнительный доход.

- ООО УК «АК БАРС КАПИТАЛ».

- УК «ДРОСМЕНО ИНВЕСТМЕНТС ЛТД».

- ООО УК «ОТКРЫТИЕ».

За годы плодотворного труда НПФ ни разу не нарушил ни единого своего обязательства перед клиентами, вне зависимости от экономического положения страны и кризиса в мире. Согласно международным сводкам, фонд регулярно возглавляет список лидеров на рынке ОПС.

АО «НПФ «ВТБ Пенсионный фонд»

![]()

НПФ «ГАЗФОНД пенсионные накопления»

У этого фонда множество достоинств. Вот только некоторые из них:

- Рейтинг А++, что позволяет судить о надёжности и работе организации в целом.

- Распространённость по всей территории России.

- Слияние с 3 ведущими НПФ.

Перевод накопительной части пенсии в этот фонд происходит по такой же схеме, как и в случае с другими НПФ. Для начала нужно подписать контракт. Сделать это можно одним из следующих способов:

- прийти в отделение фонда;

- зайти на официальный сайт этого НПФ, воспользоваться сервисом «Договор online» (обязательность возьмите с собой паспорт или временное удостоверение личности и СНИЛС).

После заключения договора подайте соответствующее заявление о переходе в Пенсионный фонд России. Для этого опять же используйте один из предложенных выше вариантов.

Обратите внимание, что в настоящее время НПФ «ГАЗФОНД Пенсионные накопления» никак более не относится к компании «Газпром», поскольку в 2016 году у неё сменился владелец.

Тонкости перевода из ПФ РФ в НПФ

Любой клиент НПФ или ПФ РФ, который помещает туда свои средства накопительной части пенсии, имеет полное право один раз в год сменить место их размещения. К примеру, если вы обнаружили, что ваши деньги инвестируют неэффективно или даже убыточно, то можете написать заявление и сменить УК для их сбережения и приумножения.

- Обратитесь в отделение ПФ РФ по месту регистрации (прописки) или фактического проживания.

- Напишите заявление с просьбой перевести накопительную часть в выбранный НПФ.

- Подайте заявление операционисту и ждите ответа на протяжении десяти рабочих дней, без учета выходных и государственных праздников.

Подать бумаги можно лично, по почте или же по интернету через личный кабинет на официальном портале ПФ РФ. При персональной подаче заверение не потребуется, но если вам выгоднее отослать письмо, то следует помнить, что оно должно быть заказным, а заявление лучше заверить у нотариуса.

Видеоролик, куда перевести накопительную часть пенсии

Если вы до сей поры колеблетесь, куда же перевести свои, кровно заработанные за всю жизнь денежки, чтобы в старости они принесли реальный доход, стоит посмотреть видео, размещенное ниже.

Чем грозит аннулирование лицензии НПФ

Центральный Банк РФ имеет право аннулировать лицензию не только у других банков на территории России, но и у негосударственных пенсионных фондов. Заметьте, в нынешнем году законное разрешение на свою работу потеряли 11 фондов.

При аннулировании лицензии НПФ обязан отдать все имеющиеся у него накопления и базы данных страховщиков в государственный фонд. Сделать это нужно не позднее, чем через месяц. Возмещение убытков клиентам выплачивает ЦБ, если НПФ сделать этого не в состоянии. Однако имейте в виду, что компенсация выдаётся в размере сделанных взносов.

Получить положительный финансовый результат от своих вложений клиент сможет только, если Агентство по страхованию вкладов сумеет продать активы НПФ так, что с учётом вычета взносов ещё останутся деньги.

После передачи накоплений в ПФР необходимо написать заявление в бумажном или электронном виде, в котором должен быть указан новый страховщик.

На вопрос: «Нужно ли переводить накопительную часть пенсии в НПФ?», – ответ очевиден. Да.

НПФ обладают рядом преимуществ перед государственными фондами, к тому же позволяют гражданину не только сохранить свои сбережения, но и приумножить их!

Особую роль во всём этом играет, конечно же, выбор фонда. Здесь нужно учитывать ряд нюансов: надёжность, доходность, количество страховщиков, дату основания фонда, и многое другое. Сделать правильный выбор поможет как доступность информации, которую предоставит вам сам НПФ, так и различные статистические данные.

Читайте также: