Сколько нужно откладывать с зарплаты на пенсию

Опубликовано: 17.02.2026

Приветствую вас на моем канале. Ни для кого, я думаю, не секрет, что при выходе на пенсию в нашей стране, у каждого человека сильно снижается уровень его доходов, а следовательно и уровень жизни. Именно это провоцирует большинство пенсионеров продолжать работать и после достижения пенсионного возраста. Но как сделать так, чтобы не было такого резкого падения доходов после выхода на заслуженный отдых?

Можно конечно ждать, когда власть имущие решат данный вопрос и надеется на то, что это произойдет еще при нашей жизни. Но я считаю такой подход слишком наивным. Лучше, если есть еще время до пенсии подкопить кое-какую сумму, чтобы этими деньгами компенсировать ту разницу в доходах, которая обязательно будет.

Давайте посчитаем. Допустим, вы получаете зарплату в 30 000 рублей. С этой зарплаты, ваш работодатель отчисляет взносы в пенсионный фонд. За эти взносы ПФР начисляет вам баллы. Я не буду вдаваться в сложные расчеты. Я посмотрел сколько баллов начисляют в ПФР на своем личном опыте.

Для этого я сделал заявку в Госуслугах на выписку о состоянии моего личного пенсионного счета. Взял данные за 2020 год и поделил начисленные мне балла, на те доходы, которые я получил в 2020 году. Таким образом я получил сумму, которую нужно было зарабатывать в месяц, чтобы вам начислили один пенсионный балл. У меня вышло примерно 10 767 рублей .

Получается, что наш условный человек с зарплатой в 30 000 рублей, получил бы за год примерно 2,79 (2,78629) балла. Предположим, что человек отработает так 40 лет, тогда 40*2,79=111,45 баллов он получит за всю свою трудовую жизнь.

Чтобы узнать на какую пенсию может рассчитывать наш человек, нужно количество его баллов умножить на стоимость этого балла. На сегодня стоимость пенсионного балла составляет 98,86 руб. Перемножив одно на другое мы получаем 11 018,11 рублей.

На сайте пенсионного фонда я узнал, что к этой сумме еще нужно добавить фиксированную выплату, на данный момент она составляет - 6 044,48 рублей . Итого, у нас получается пенсия 17 062,59 р . А это значит, что наш условный человек, после выхода на пенсию, будет получать всего 56,88% от той суммы, которую он получал до этого.

Но если учесть тот факт, что никто из нас не может получать одну и ту же зарплату на протяжении всей жизни. С увеличением опыта, растет и зарплата. То даже при средней зарплате в 30 т.р. за 40 лет, к пенсионному возрасту мы можем подойти с несколько большей зарплатой. Условно 45-50 т.р. А это значит, что переход на пенсию станет еще более болезненным.

Как же этого избежать? Я вижу только один вариант. Это откладывать какую-то дополнительную сумму из своих доходов . Да, это сложно. Это не приятно. Зарплаты и так маленькие их и так ни на что не хватает. Но если этого не делать, то при выходе на пенсию, ваш уровень жизни упадет примерно в 2 раза. Если вас это не беспокоит, можете ничего не делать.

Но давайте посчитаем, какую сумму накоплений нужно иметь к выходу на пенсию, чтобы уровень наших расходов никак не изменился? Для этого я занес все наши данные в Эксель-таблицу и произвел там все необходимые вычисления.

Как видите, при тех данных, которые у нас есть, нам необходимо дополнительно откладывать 14,4% или 4 313 рублей. Если округлить до 15%, то ежемесячно нужно откладывать по 4 500 рублей . Тогда живя на 25 500 рублей, при выходе на пенсию, вы сможете жить на ту же сумму 17 062 + 8 438 = 25 500 рублей .

Я понимаю, что расчет этот достаточно условный, т.к. в нем не учтены такие моменты, как инфляция и то, что мы можем вложить наши накопления под какой-то процент. И этот сложный процент будет помогать нам быстрее получить нужную сумму. Я прекрасно понимаю, что через 40 лет не будет уже таких сумм, как 30 000 зарплата и 17 062 пенсия. Ведь эти цифры актуальны только на данный момент.

Давайте условно предположим, что наши накопления вложены таким образом, что приносят доход равный инфляции, либо они сберегаются в таком активе, на который инфляция не действует, например, в золоте. Тогда те соотношения, которые есть в моих расчетах, будут актуальны более менее длительное время.

Да ситуация за 40 лет может сто раз поменяться, законодательство изменится, деньги обесценятся, и тому подобное. Но я считаю, что не смотря ни на что, нужно откладывать деньги на старость. Минимум 15%. А лучше еще больше, если есть такая возможность.

Например, я в данный момент откладываю примерно 70% наших семейных доходов. Эти деньги будут вложены в недвижимость, которая будет сдаваться в аренду. Таким образом мои накопления будут защищены от инфляции, а дополнительный доход от сдачи лишним точно не будет.

Если вы считаете, что я высказываю здравые мысли и вы думаете точно также как и я, то вы можете поддержать меня и мой канал не только лайком и подпиской, но и материально.

Недавно я запустил интересный социально-экономический эксперимент я призвал всех моих читателей поделиться со мной совсем небольшой суммой денег. Любой суммой, которую вам не жалко было бы просто потерять, хоть 2 рубля. Для вас это будет совершенно не сложно и не накладно. Но если таких людей как вы наберется 100 000 человек или даже миллион, то и ваша общая поддержка будет существенной.

Вот ссылка на статью , где есть все мои реквизиты. Заходите, поддерживайте, если вы считаете, что таких авторов, как я на Дзене должно быть больше.

А если вы со мной не согласны и хотите высказать свое мнение, то комментарии под статьей открыты. Пишите туда. Все комментарии я читаю и на все стараюсь ответить.

Кстати, у меня есть еще свой Ютуб-канал . Там я выкладываю ролики о том что мне интересно, о моих хобби и самоделках. Заходите в гости, если будет интересно, подписывайтесь. Всем буду рад. До встречи в следующих публикациях.

Как накопить на пенсию

Как накопить на пенсию

Советы о том, как на пенсии не считать

каждую копейку

Постепенно мы привыкаем к тому, что лучше не особо полагаться на государственную пенсию: на эти деньги можно обеспечить себе лишь самый минимум — квартплату, лекарства и продукты. Чтобы на пенсии

не считать каждую копейку, а, к примеру, путешествовать в своё удовольствие, нужно заранее копить. Это не так сложно, как кажется: если регулярно откладывать даже небольшие суммы, за 20-30 лет накопите довольно много. Рассказываем, как это сделать.

Откладывать деньги на вклад в банке

Это самый простой и привычный способ. Плюс вклада в том, что он помогает защитить накопления от инфляции. Можно открывать вклады не только в рублях, но и в валюте — правда, ставки по валютным вкладам очень низкие. У этого варианта есть свои ограничения. Если банк лопнет, Агентство по страхованию вкладов (АСВ) вернёт всего 1,4 млн рублей. Остальные деньги можно получить, если у банка окажутся свободные средства, а такое в подобных случаях бывает редко. Ещё минусы вклада для тех, кто собирается копить долго:

— Обычно срок вклада — около трёх лет. Значит, придётся каждые три года «перекладываться».

— Вклад легко закрыть, а значит, чтобы не потратить деньги раньше времени, нужна железная дисциплина. Такой могут похвастаться немногие.

Открыть индивидуальный пенсионный план

Индивидуальный пенсионный план — это счёт, который можно открыть

в Негосударственном пенсионном фонде (НПФ). Он позволяет сохранить деньги и заработать на вложениях. Для этого нужно делать перечисления — можно небольшие, но главное — регулярные. Деньги, которые вы перечисляете на ИПП, фонд инвестирует в ценные бумаги, и за счёт этого приносит вам доход. В отличие от вклада, доходность у НПФ не фиксированная — она отличается от года к году. Чаще всего она немного обгоняет инфляцию, как вклад, но бывают и менее удачные годы. Размер доходности зависит от рынка ценных бумаг, стратегии управляющих и комиссии за услуги НПФ. Такой способ копить на пенсию удобен простотой и регулярностью: достаточно оформить договор с НПФ и подключить автоплатёж с банковской карты. Вы сами выбираете, сколько денег и как часто будете перечислять, и можете изменить суммы в любой момент. Это дисциплинирует тех, кому сложно копить.

Регулярные взносы в НПФ можно подключить в разделе автоплатежей в Сбербанк Онлайн.

Посчитайте на специальном калькуляторе, какой примерно будет ваша пенсия, если начать переводить деньги в НПФ прямо сейчас. Разумеется, он покажет ориентировочные цифры — сейчас никто точно не знает, какой будет инфляция даже через год, и тем более через 25 лет. В любом случае средства никуда не денутся: их даже можно передать

по наследству, а отсудить при разводе их у вас не смогут..

Ещё один плюс НПФ — возможность оформлять налоговые вычеты и возвращать себе до 15 600 рублей каждый год. Сумма зависит от того, сколько налогов вы уплатили за год и сколько денег внесли на счёт

в НПФ. Возврат можно сделать самостоятельно через налоговую инспекцию, а если не хотите возиться с бумажками, поручите это специалистам за небольшое вознаграждение.

Сложность НПФ в том, что его не всегда просто выбрать — фондов много, и есть те, которые предлагают соблазнительно высокий доход. Лучше ориентироваться на надёжность фонда и число клиентов: чем больше людей доверяет деньги фонду, тем лучше. Например, в России больше всего вкладчиков у НПФ Сбербанка — 8,4 млн человек.

В любом случае, когда будете выбирать НПФ, посмотрите его доходность за последние несколько лет, а заодно уточните, участвует ли фонд

в системе страхования вкладов.

Оформить накопительное страхование жизни

Накопительное страхование жизни (НСЖ) работает так: вы заключаете договор на большой срок — обычно от 5 до 20 лет, и регулярно вносите небольшие платежи. Это подойдёт тем, кому трудно копить: здесь взносы обязательные. Если их не делать, счёт закрывается.

Это похоже на пополняемый вклад. К концу срока договора вы получаете все накопленные деньги плюс инвестиционный доход — в среднем около 5-9% годовых.ать в банке.

Главное преимущество НСЖ — страхование от различных рисков. Деньги можно получить не только к моменту выхода на пенсию, но и, например, при потере трудоспособности или уходе из жизни. Если происходит страховой случай, застрахованный или его семья получает всю сумму, даже если внёс деньги всего один раз.

За такое страхование можно получать налоговый возврат, как и по взносам в НПФ. Это 13% от внесённых сумм, но не больше 15 600 рублей в год.

Минус НСЖ в плане накопления на пенсию — отсутствие государственных гарантий на случай, если страховщик станет банкротом. Здесь нет аналога Агентства по страхованию вкладов, поэтому нужно очень внимательно относиться к выбору компании, в которую вы понесёте

свои взносы.

Купить квартиру, чтобы потом сдавать

В России это распространённая мечта. Плюсы тут понятны: риск потерять собственную квартиру невелик, её можно оставить в наследство,

а главное — почти всегда найдутся те, кому нужно съемное жильё.

Но этот вариант очень дорогой и не самый выгодный: чтобы окупить затраты на покупку и ремонт квартиры, её придётся сдавать около

15-20 лет.

Ещё один минус — надо тратить время и силы на поиск хороших жильцов и решение проблем. Также нужно помнить, что по закону нужно платить налог на этот доход и подавать декларацию. Но если есть деньги на лишнюю квартиру, это в целом неплохой способ вложений, тем более что жильё почти всегда можно продать или оставить в наследство.

Коротко

Начинайте откладывать на пенсию как можно раньше.

Если вам сложно копить, выбирайте способы, которые будут вас дисциплинировать — например, вложитесь в НПФ..

Удобнее всего — вложения в НПФ и накопительное страхование жизни. На втором месте — депозиты и сдача жилья в аренду.

У многих россиян в лучшем случае остаются «свободными» 5-10 тысяч в месяц. Хватит ли такой суммы, чтобы накопить на пенсию самостоятельно? И имеет ли смысл выходить с этой суммой на биржу или лучше копить на вкладе?

- регулярном откладывании (каждый месяц, а не как бог на душу положит);

- неприкосновенности накопленного (пенсионный капитал создаём не для того, чтобы потом потратить на крупную или спонтанную покупку, а для того, чтобы он приносил пассивный доход в будущем, поэтому тратить его нельзя);

- инвестирования «в долгую», на длительный срок.

Да, через 30 лет покупательская способность этой суммы будет меньше, но это всё равно будет весьма неплохая прибавка к гос. пенсии. Есть ради чего постараться! Остаётся только удивляться, почему некоторые по-прежнему сопротивляются самой идее инвестирования или считают, что жить нужно только «одним днём», а потом на пенсии не знать, как свести концы с концами. Гораздо эффективнее посвятить некоторое время обучению инвестированию и решить материальные проблемы для себя и своей семьи раз и навсегда.

Первоначально проще копить на вкладе, но с выходом на биржу тоже затягивать не стоит. На бирже есть смысл приобретать:

- Облигации — доход по ним выше, чем по вкладам, при этом в случае досрочной продажи облигаций нет потери процентов, как при досрочном снятии.

- Акции — в долгосрочной перспективе дают более высокий доход, чем облигации, также приносят дивиденды (размер дивидендов небольшой, примерно как доходность по вкладам).

Не рекомендую заниматься самостоятельной торговлей и спекулированием ценными бумагами — это требует длительного специального обучения (а качественного обучения по этой теме сейчас очень мало), железных нервов, а также большого количества свободного времени. Это полноценная работа, и по своим свойствам она подойдёт далеко не каждому.

Лучше копить любую сумму, чем не копить вовсе. При этом, когда регулярные накопления войдут в привычку, вполне возможно, что получится откладывать больше. Главное, мотивация, регулярностьи следование стратегии без резких и рискованных действий, таких как вложить всё в один актив или всё продать в случае кризиса на рынке.

При создании пенсионного капитала моя рекомендация следующая: сначала накопить 3–6 месячных расходов семьи на депозите. Это будет некоторая подушка безопасности, которая позволит не вынимать деньги из инвестпортфеля в момент просадки.

После создания резервного фонда можно уже начать инвестировать на бирже, в инвестиционный портфель. Поскольку инвестиционный портфель на длительном промежутке времени будет иметь бОльшую доходность, чем депозит. Депозит не будет обыгрывать инфляцию, а грамотно собранный инвестпортфель будет. Для повышения доходности можно использовать ИИС (индивидуальный инвестиционный счет). ИИС — это брокерский счёт с особым режимом налогообложения. ИИС хорош не только налоговыми льготами (и повышенной доходностью), но и тем, что сразу настраивает инвестора на грамотный, длительный подход к инвестированию. Ведь инвестировать с ИИС можно на срок от трёх лет.

Можно начать с покупки ОФЗ (российских гос облигаций) и голубых фишек, например: Сбербанк, Газпром, Лукойл, МТС, а дальше уже постепенно разбираться в том, какие акции более перспективные. При этом не стоит гнаться за высоким доходом, а отдать предпочтение стабильным компаниям и диверсификации, т.е. выбрать 5–10 акций разных компаний. Надо сразу настроиться на длительное инвестирование (от 3–5 лет), поэтому нет смысла каждый день смотреть на портфель и переживать, если он в какой-то момент просел.

При создании портфеля стоит помнить, что чем больше горизонт инвестирования, тем больше должна быть доля акций в портфеле. Ведь именно акции являются основными драйверами роста портфеля.

С суммами в 7–10 тысяч в месяц, если инвестор может инвестировать регулярно, можно создавать капитал и в твёрдой валюте, в зарубежных страховых компаниях. При таком вложении результат будет более прогнозируемым и средства лучше защищены законодательно, хотя есть и недостатки, такие как низкая ликвидность подобных программ и по сути долгосрочные обязательства в твёрдой валюте (притом что доходы, как правило, в рублях).

Чтобы определиться с ежемесячной суммой инвестиций, надо понять, какую пенсию вы хотите иметь.

Логика расчёта должна быть примерно такой.

Если до пенсии у вас ещё лет 25, то с учетом инфляции требуемый капитал составит около 10,5 миллиона.

Такую доходность сейчас нереально получить с использованием депозита, а вот инструменты фондового рынка позволяют это сделать. Более того, некоторые из них (ИИС) позволяют получить налоговый вычет и тем самым увеличить доходность.

Депозиты можно использовать для кратковременного (до 3 мес.) накопления средств.

Откладывать 10 тысяч в месяц — вполне достаточно, чтобы накопить на пенсию.

Всё зависит от ваших запросов.

Хватит и 5 тысяч в месяц, если откладывать регулярно.

На вкладе копить невыгодно.

Самый надёжный вариант — это покупка облигаций, доход по ним — 8–10% годовых.

Также можно приобрести доллары, ETF и акции крупных иностранных компаний.

Следующий шаг — посчитать размер капитала, который при консервативном размещении под 7% годовых будет давать желаемую пенсию. Считаем по формуле

Капитал = желаемая пенсия в месяц*12*100/7

Теперь задача — подобрать инструменты, которые дадут такую доходность. Я рекомендую сочетать облигации (ОФЗ + корпоративные) с фондами ETF и акциями крупнейших компаний в пропорции примерно 50/30/20. Хотя точное распределение активов в портфеле будет зависеть от сроков и ваших финансовых возможностей.

Конечно, в реальности всё будет немного сложнее, но схема создания личной пенсии именно такая.

Меня пугает старость, но не сама по себе, а из-за бедности.

Я редко встречаю пенсионеров в магазинах одежды, кафе, кино и аэропортах — как будто после 50 люди не развлекаются. Я привыкла видеть старость бедной.

Я выйду на пенсию лет через 30. Государственных выплат хватит, чтобы жить, как большинство пенсионеров. Но я не уверена, что с этим справлюсь.

Чтобы жить в старости лучше, я начала копить: откладываю 10% дохода на депозит. О том, куда еще можно вложить накопленные деньги, я спросила у аналитика Олега Свято.

Когда начинать

Кажется, чем раньше начнешь копить на старость, тем лучше. Но это не так: если начать слишком рано, пострадает карьера.

Если вам нет тридцати лет, вкладывайте в себя. Американский психолог Мэг Джей в книге «Важные годы» говорит, что именно период до 30 лет самый важный для карьеры. Поэтому вкладывайте в профессиональное развитие: покупайте книги, инструменты, курсы, а пенсионные накопления оставьте на потом.

Сколько копить

Определитесь, какую сумму копить и к какому сроку. Для этого ответьте на три вопроса.

Сколько вы будете тратить в старости? Вы будете тратить больше, чем сейчас: в старости придется платить за лекарства и врачей. Или, наоборот, меньше, если откажетесь от путешествий, модной одежды и обедов в кафе. Я для расчетов возьму 32 000 руб. — среднюю зарплату по России за январь.

Сколько планируете прожить? По данным Росстата, средний срок жизни в России — 71 год: 77,2 года у женщин и 65,6 лет у мужчин. Добавьте несколько лет, если вы спортсмен или оптимист. Для расчетов я возьму 75 лет.

Ожидаемая продолжительность жизни при рождении, РосстатXLS, 30 КБ

Когда собираетесь перестать работать? Официально в России женщины выходят на пенсию в 55 лет, а мужчины — в 60. Подумайте, в каком возрасте вы собираетесь закончить карьеру. Я возьму цифру 60.

Теперь посчитайте, какую сумму вам нужно накопить:

- месячные траты × 12 × (срок жизни — срок прекращения работы);

- 32 000 × 12 × (75 — 60) = 5,8 млн.

Если я буду откладывать 16 000 руб. в месяц, моя негосударственная пенсия на остаток жизни будет 32 000 руб. в месяц. Чтобы откладывать меньше и получать в старости больше, придется работать после 60 лет.

Открыть депозит

Проще всего открыть банковский вклад со штрафами за расторжение. Вы будете класть деньги на счет каждый месяц, а забрать раньше времени не сможете.

Мы сделали калькулятор, который поможет рассчитать, сколько вам нужно откладывать на банковский счет, чтобы к старости накопить прибавку к пенсии.

Все расчеты даны в сегодняшних ценах с поправкой на инфляцию. Мы допускаем, что ваши накопления будут на 2% опережать инфляцию. Например, вы будете хранить деньги на вкладе под 7% годовых при инфляции в 5%. К моменту выхода на пенсию на вашем счете накопится сумма, которой вам хватит до конца жизни. На пенсии вы каждый месяц будете снимать со счета нужную сумму, а на остаток по-прежнему будет начисляться банковский процент.

Преимущество депозита — простота.

Чтобы открыть вклад, выберите надежный банк, зайдите в его офис или на сайт, подпишите договор. Потом каждый месяц пополняйте счет, а когда срок депозита закончится — откройте новый.

Если у вас большая сумма, всё не так просто. Недостаточно положить деньги на счет, нужно все контролировать:

1,4 млн рублей — максимальная сумма, которую можно хранить на одном счете. Если вы положите по 1,4 млн в три банка, и они одновременно обанкротятся, вам возместят 4,2 млн.

Недостатки — большой соблазн и низкая доходность.

Соблазн появится через 5-6 лет, когда закончится срок депозита и нужно будет переложить деньги на новый. Если у меня в руках окажется сумма, которой хватит на покупку мотоцикла Yamaha, я не уверена, что смогу поступить правильно.

Другая проблема — низкая доходность. Получить доходность выше инфляции удается только на долгосрочных депозитах с капитализацией процентов. На краткосрочных вкладах деньги медленно сгорают.

Как хранить деньги почти без риска

Чтобы деньги в банке не обесценивались, храните их в трех валютах: например, рубль, доллар и евро. Но даже в этом случае депозит только спасет накопления от инфляции, но не поможет их увеличить.

Рассмотреть частные фонды

Негосударственные пенсионные фонды созданы, чтобы хранить сбережения на старость. Сначала вы отчисляете деньги в фонд, а потом, когда состаритесь, он платит вам пенсию. Нужно только один раз выбрать программу.

Преимущество — удобство.

Фонды созданы специально для пенсионных накоплений, поэтому у них всё продумано.

Подход гибкий: зарабатываете много или мало, до пенсии осталось 30 или 5 лет, вы хотите оставить наследство или нет — на каждую ситуацию у фондов найдется подходящая программа.

Деньги можно перечислять на счет автоматически: написать заявление, чтобы бухгалтерия отправляла часть вашей зарплаты в фонд. Это значит, вы не забудете отложить деньги, не потратите их на мотоцикл или экстренный случай. Скоро вы забудете об отчислениях, а они будут потихоньку накапливаться.

Недостатки — низкая доходность и с надежностью не всё в порядке.

Доходность у фондов даже ниже, чем у депозитов. В 2014 году она составила 6,5%, а инфляция 11,4% — пенсионные накопления обесценились. Возможно, через 30 лет вы получите из фонда значительно меньше денег, чем ему отдали.

С надежностью всё сложно. Фонды, как и банки, защищены системой страхования вкладов: это значит, при банкротстве вам вернут деньги. Но, в отличие от банковских депозитов, у пенсионных фондов доходность не фиксированная — она зависит от того, насколько удачно фонд вложит деньги. Доходность таких вложений может быть и отрицательной. Поэтому беспокоиться стоит не только о возможных банкротствах, но и о потерях от неудачных вложений. Такие потери нельзя предсказать, но можно прогнозировать.

Три проблемы российских фондов

Не во что вкладывать. Пенсионные фонды зарабатывают на долгосрочных инвестициях: вкладывают в низкорисковые ценные бумаги, недвижимость, инфраструктуру. Люди отдают им деньги не на 3-5 лет, как банкам, а на 25-35 лет. В России пока никто не планирует с таким горизонтом. Нет предприятий, которые имеют план на 30 лет. Нет уверенности, что через 30 лет мы вообще еще будем здесь. Вкладывать на 30 лет не в кого.

Фонды не получают государственной поддержки. В 2008 году началась пенсионная реформа: часть обязательных пенсионных отчислений разрешили передавать в управление частным компаниям. Это поддержало неправительственные фонды, но сейчас проект заморожен, и непонятно, продолжится ли эксперимент.

У российских фондов мало денег. В Европе и США неправительственные фонды составляют около 10% ВВП, в России — меньше процента. Крупные компании хотят работать с крупными партнерами, поэтому не зовут бедные пенсионные фонды в свои проекты. Фонды не могут уравновесить риски: денег слишком мало, чтобы распределить их по разным направлениям. У фондов слишком большие издержки: приходится арендовать офис, платить операционистам, секретарям и уборщикам. Все это снижает доходность фондов и делает их менее надежными.

Купить квартиру

Это сработает, если купить жилье в мегаполисе или в развивающемся регионе: Новой Москве, Дальнем Востоке. Арендная плата за однушку покроет ⅔ ежемесячных расходов — если добавить государственную пенсию, хватит на жизнь.

Преимущества — надежность и радость для внуков.

Квартира никуда не денется, не исчезнет из-за девальвации. Последние 30 лет цена на недвижимость в крупных городах растет.

Недостатки — долго окупается и много возни.

Арендная плата окупает квартиру за 15-20 лет, с ипотекой — дольше. Если вы всю жизнь откладывали на квартиру, то за время старости не успеете вернуть потраченные деньги. В таком случае проще не копить на квартиру, а просто складывать деньги на депозит. Разве что квартира не закончится, как деньги на депозите, а останется внукам.

Из-за нового налога на недвижимость квартира обойдется дороже. Сейчас налог на двухкомнатную квартиру в центре Москвы — 400-500 рублей, а в 2021 году он превысит 5 тыс. рублей.

Возиться с жильцами — работа, я бы приравняла ее к неполной занятости. Придется постоянно ремонтировать квартиру; следить, чтобы жильцы ничего не ломали и платили вовремя; решать конфликты с соседями и бюрократические вопросы. Если вы просто отдадите квартиру жильцам, через несколько месяцев придется оплачивать ремонт, разбираться с налоговой и искать новых жильцов.

Вложить в акции

Изучите фондовый рынок, откройте счет в брокерской компании и купите акции, которые покажут рост в долгосрочной перспективе. Забудьте о них на 2 года, потом скорректируйте стратегию, если понадобится.

Преимущество — высокая доходность.

Акции могут приносить и 200% прибыли, но я бы не стала на это рассчитывать. Подойдут вложения с минимальным риском, чтобы из-за одной ошибки не потерять накопления. А там, где минимальные риски, меньше доходность.

Недостаток — сложность.

Купить акции может любой, но, чтобы на них заработать, придется несколько месяцев разбираться в экономических терминах и показателях. Даже если вы купите голубые фишки, это не гарантирует доход. Газ и нефть росли последние 20-30 лет, но в 2015 году Газпром отчитался с убытками — перспективы у сырьевого рынка на 5−10 лет неопределенные.

Волшебной таблетки нет, и главная причина этого — краткосрочное мышление. Это у нас на всех уровнях: от президента и премьера до бомжа. О какой старости вообще можно говорить, если мы не знаем, чем будем заниматься через три года?

Решение одно — начать думать о долгосрочной перспективе. Учить этому детей и безжалостно стыдить тех, кто этого не делает. Нет никого, кроме нас, кто обеспечит нам в России спокойную старость.

Молодым людям кажется, что до выхода на пенсию ещё очень далеко. При этом большинство относятся к старости, как к самому бедному периоду своей жизни. Но стратегические инвесторы наоборот, к старости накапливают огромные состояния и могут регулярно отдыхать за рубежом и в санаториях.

В этой статье мы поговорим, как можно накопить на пенсию даже при маленькой зарплате. Как это сделать наиболее правильно и сколько денег потребуется.

Эта статья не для тех, кто считает «я не доживу до пенсии» и «зачем мне думать о будущем сейчас». Сразу скажем, что процесс накопления капитала является нелёгкой задачей психологически. Поэтому внимательно прочтите эту статью до конца. Мы приведём реальны цифры и статистику, а также расскажем способы как значительно ускорить накопления без каких-то преукрас.

1. Какие возможности инвестирования есть у каждого гражданина

Как известно в нашей стране пенсии небольшие. На них можно прожить, но без каких-то излишеств и тем более возможностей путешествовать. Плюс к тому же пенсионный возраст повысили. Средняя продолжительность жизни растёт, поэтому, возможно, в будущем его повысят ещё. При этом размер пенсии не становится больше оттого, что человек выйдет на неё позже, а здоровье к старости ухудшается.

За счёт своих сбережений можно выйти на пенсию пораньше, но для этого стоит задуматься о её формировании ещё в молодости. Идеальным вариантом для каждого человека является самостоятельно позаботиться о своём будущем уже сейчас. Чем раньше начнёте откладывать, тем больше возможностей будет. Конечно, если до пенсии остаётся буквально пара лет, то возможностей гораздо меньше.

Есть такое мнение, что до 30 лет нужно вкладывать в себя, чтобы добиться максимального роста на карьерной лестнице. Отчасти это так. Но здесь скорее вопрос того, что мало, кто до 30 лет задумывается о пенсии. Большинство в этом возрасте создают семьи, покупают квартиры. Долгосрочные накопления их мало интересуют, а зря. Каждый лишний год инвестирования даёт солидную прибавку к полученному результату через десятилетия.

Поэтому независимо от возраста стоит всегда откладывать хотя бы пару тысяч рублей с зарплаты в инвестиционную копилку (о ней мы поговорим далее).

Важно помнить, что у каждого есть возможность рано уйти на пенсию, при этом обеспечив себе солидный доход.

2. С чего начать — первые шаги к пенсии

Большинство обычного населения далеки от инвестиций и фондового рынка ценных бумаг. Они знают два основных способа накопления денег:

-

; для сдачи в аренду;

Это самые малодоходные инструменты. Вкладывая в них, можно упустить множество возможностей заработка на акциях, которые в среднем растут в 2-3 раза быстрее (согласно историческим данным).

В нашей стране только начинает зарождаться "культура инвестирования". На западе всё население уже давно копит себе на пенсию, самостоятельно накапливая портфель из акций.

Относительно недавно была надежда на НПФ (негосударственные пенсионные фонды). Они активно рекламировались, как надёжные способы сохранения платёжеспособности денег. Но их результаты работы сильно проигрывают фондовому рынку и даже простому хранению денег на вкладе.

Рядовым гражданам надеяться на НПФ не стоит. Тем более денежные средства лежат у них и вкладчик даже не может ничего с ними сделать. Гораздо лучше самостоятельно управлять денежными средствами.

С чего начать копить на пенсию? Нужно откладывать ежемесячно денежные средства. Большинство задают вопрос: "как копить, если нет лишних денег"? Надо сделать за правило откладывать каждый месяц часть своей зарплаты. Например, 5-10%. Если можете больше, то больше. Размер откладываемой сумма влияет на скорость накопления. При этом лучше всего откладывать больше в первые годы, чтобы деньги работали на вас очень долго.

Даже если у вас есть действующие кредиты или ипотека, то всё равно откладывайте часть денег.

Если едва сводите концы с концами, то оптимизируйте расходы. Ведите разумный образ жизни в плане трат. Выберите более дешёвый тариф на мобильный телефон, пользуйтесь дебетовыми картами с начислением процентов на остаток и кэшбеком (например: Тинькофф и Польза). Все эти мелочи помогут сохранять реальные деньги, которые можно отложить для пенсии. За 30 лет они приумножаться в несколько раз и будут приносить Вам вечные дивиденды.

Важнейшие факторы успеха в любых накоплениях:

- Время . Чем раньше начнём, тем больше заработаем на процентах.

- Сумма вложений . Чем больше инвестируем вначале, тем лучше.

- Доходность . Вкладываем в максимально доходные инвестиции на долгосрок.

В инвестировании работает эффект сложных процентов. Как объяснить этот эффект? Наши накопления со временем начинают расти всё быстрее и быстрее за счёт реинвестирования накопленных процентов. Чем дольше времени мы реинвестируем, тем больший эффект получаем.

Например, за 2 годах эффект сложного процента почти не заметен, но если брать горизонт 10-30 лет, то проценты будут составлять основную часть накопления.

3. В чём лучше копить на пенсию — доступные варианты

3.1. Ценные бумаги — портфель из акций и облигаций

Большинство населения далеки от рынка акций и облигаций. Многие даже не знают, что такое облигации, а также не догадываются, что они выгоднее и удобнее вкладов.

Для большинства обычных людей нужен самый простой способ накопления и он есть: просто покупать акции надёжных эмитентов. Полученные дивиденды и купоны по облигациям реинвестировать. Никогда не продавайте акции компаний без ведомых на то фундаментальных причин. Это и есть самый короткий путь к формированию большой пенсии.

Покупайте акции хороших компаний, дивиденды реинвестируйте — это самый доходный вариант для накопления на пенсию.

3.1.1. Доходность акций и облигаций

Акции растут в среднем на 10-20% в год с учётом дивидендов. Это быстрее инфляции, поэтому акционеры реально могут увеличивать свои деньги.

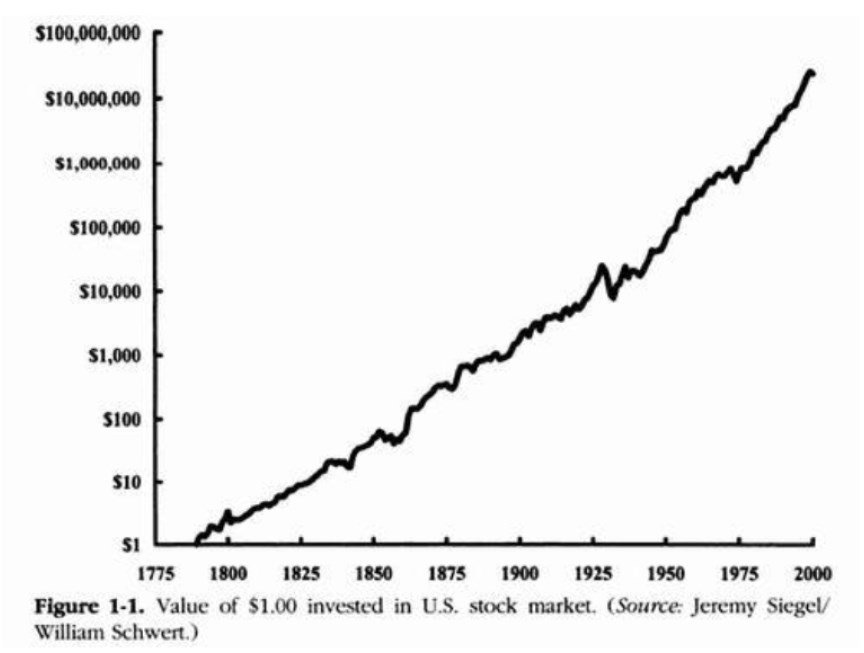

Ниже представлен график роста $1 инвестированного в акции с 1797 года. За 200 лет $1 вырос до $10 млн.

Облигации являются менее доходными, но их можно использовать как источник пассивного дохода. Они платят стабильно купонные выплаты и поэтому смогут обеспечить постоянным и стабильным источником денег. Это удобно, когда до пенсии остаётся пару лет.

Средняя доходность облигаций 5-7% годовых в ОФЗ (на апрель 2021 года). Корпоративные облигации дают больше: 7-8% у очень надёжных эмитентов. Это всё равно значительно меньше обычного инвестирования в акции, но больше доходности банковских вкладов.

3.1.2. Как защититься от инвестиционных рисков

Чтобы защитить себя от рисков инвестирования в отдельные эмитентом, покупайте не одну компании, а несколько.

Разумное число компаний в портфеле ценных бумаг составляет 10 и более.

В нашей стране не такой большой фондовый рынок, поэтому проблем с выбором надёжных акций не должно возникнуть.

Также на фондовом рынке торгуются ETF-фонды. Они содержат в себе сразу сбалансированные портфели из акций или облигаций. Например, есть фонды копирующие фондовые индексы. Они самые популярные и доходные во всём мире для рядовых инвесторов.

ETF чем-то похож на ПИФ, но в отличие от последнего более ликвидный и несёт минимальные комиссии.

ПИФы сильно проигрывают простому инвестированию в ETF из-за своих комиссий. Да и в целом как показывает история активное управление портфелем проигрывает простому копированию фондового индекса.

3.1.3. Какие компании покупать

Поскольку мы рассматриваем долгосрочные инвестиции, то лучше приобретать голубые фишки. Они являются самыми надёжными и крупными компаниями в стране.

Открыть брокерский счёт и начать покупать ценные бумаги можно у следующих брокеров (сам работаю через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

У них минимальные комиссии за торговый оборот, есть доступ ко всем видам ценных бумаг. Бесплатное пополнение и снятие.

3.1.4. В каком соотношении держать акции/облигации

Почти у всех возникает вопрос: "в какой пропорции покупать акции и облигации?" Есть множество советов на этот счёт. Самый часто встречаемый, это держать в своём портфеле процент облигаций равный "100 - возраст". Например, если инвестору 35 лет, то 35% стоит хранить в облигациях.

Придерживаться ли такой формулы? На мой взгляд, держать в своём портфеле облигации нужно. Но начинать активно перекладывать деньги из акций в облигации стоит лишь в момент приближения к пенсии. Например, за 5 лет можно начинать. История показывает, что акции растут активнее облигаций и поэтому имеет смысл копить деньги в них, пока есть источники дохода в виде зарплаты.

В долгосрочной перспективе акции гораздо доходнее облигаций.

Акции эмоционально реагируют на новости, экономические данные и ожидания, поэтому лучше не смотреть за ними каждый день, чтобы не переживать.

3.1.5. Получаем налоговые льготы

Чтобы повысить доходность от инвестиций каждый может открыть ИИС (индивидуальный инвестиционный счёт). Это обычный брокерский счёт, но он позволяет получать налоговые вычет от суммы пополнения ежегодно. Максимальная сумма вычета в год составляет 52 тыс. рублей (для этого надо пополнить ИИС на 400 тыс. рублей). Также на этом счёте не платится налог на прибыль, пока ИИС открыт.

С помощью этих двух плюсов ИИС позволяет эффективнее и быстрее накапливать капитал на пенсию.

3.1.6. Как тратить накопленные пенсионные деньги

Есть два варианта:

- Тратить только заработанные проценты. В данном случае инвестор может рассчитывать на дивиденды и на купонные выплаты с облигаций.

- Снимать фиксированную часть денег ежегодно вне зависимости от текущего положения дел на рынке.

Первый вариант лучше. Ведь, снимая только проценты, инвестор оставляет не тронутой исходное число ценных бумаг. С таким подходом можно вечно получать прибыль. Единственным минусом является, что потребуется большая сумма накоплений, чтобы процентов хватало на все расходы.

Второй вариант более щадящий в плане суммы накопления. Но у него есть риск, что накопленная сумма может когда-нибудь полностью закончится.

Ниже приведены две таблицы для сравнения двух подходов. Большое влияние оказывает то, в какой период начали изымать средства (во время кризиса или после).

Возьмём два примера. В обоих случаях накопление составляет 7 млн рублей и ежегодная сумма снятия по 600 тыс. рублей. Суммарно по всем годам доходность одинаковая и в первом, и во втором случае (если сложить все прибыльные и убыточные года).

| Возраст | Количество изымаемых денег | Доходности рынка вариант 1, % | Сумма в конце года (1) | Доходности рынка вариант 2, % | Сумма в конце года (2) |

|---|---|---|---|---|---|

| 60 | 7000000 | 7000000 | |||

| 61 | 600000 | +15 | 7450000 | -10 | 5700000 |

| 62 | 600000 | +4 | 7148000 | -8 | 4644000 |

| 63 | 600000 | +5 | 6905400 | +8 | 4415520 |

| 64 | 600000 | -8 | 5752968 | +10 | 4257072 |

| 65 | 600000 | +20 | 6303561 | +15 | 4295632 |

| 66 | 600000 | +7 | 6144810 | -10 | 3266069 |

| 67 | 600000 | +12 | 6282188 | +28 | 3580568 |

Спустя 7 лет в одном случае сумма на счёте составляет 6,28 млн, а в другом 3,58 млн. Разница почти в два раза, а отличие лишь в том, бычий или медвежий рынок был на момент начала пенсии. Если бы во втором случае пенсия началась с первого года +28% (вместо -10%), то остаток был значительно больше, чем 3,58 млн.

3.1.7. Плюсы и минусы ценных бумаг

- Высокая доходность даже за счёт инфляции;

- Простота открытия брокерского счёта и выход на биржу;

- Начинать можно с любой суммы;

- Можно выводить с биржи любую сумму;

- Есть возможность получать налоговые льготы по ИИС;

- Необходимо немного времени, чтобы понять и разобраться в понятиях акций и облигаций;

- Лёгкая доступность денег может вызывать желания их снять;

- Акции волатильны в цене, поэтому сумма портфеля будет колебаться;

3.2. Копить на банковских вкладах

Наше население традиционно копит деньги только на банковских вкладах. Этот механизм для них понятен и удобен. Но как показывает практика, вклады остаются малодоходными финансовыми инструментами. Для накопления они едва ли подходят, поскольку мы берём большой горизонт инвестирования.

Банковские вклады лучше подходят для создания финансовой подушки безопасности. То есть на них стоит держать какую-то сумму денег, которая может срочно понадобиться. Рекомендуется хранить годовой запас расходов, но не более того.

Уже будучи на пенсии можно пользоваться вкладами для пенсионеров, на них более высокие проценты.

Плюсы и минусы вкладов

- Большой выбор банков;

- Понятная схема работа: какой процент мы получаем и когда;

- Вклады застрахованы на 1,4 млн рублей;

- Маленькая доходность;

- Соблазн снять деньги;

- При больших суммах придётся ходить в несколько банков, чтобы сумма вклада не была больше 1,4 млн;

- Маленький выбор пополняемых вкладов;

-

; ; ; ;

3.3. Покупка недвижимости

Купить квартиру хорошая идея. В нашей стране недвижимость традиционно ассоциируется с надёжностью. Акции могут упасть, рубль девальвироваться, а квартира останется.

За 2020 год произошёл существенный рост цен на квартиры. Пока непонятно, чем это все закончится и каковы будущие цены на недвижимость.

Имеет смысл иметь одну квартиру для сдачи в аренду. Это дополнительная страховка на случай каких-то форс-мажоров. Главная проблема в том, что купить её не так просто. Недвижимость довольно дорогая.

Средняя доходность от сдачи в аренду составляет скромные 4-5%. Что сопоставимо с банковскими вкладами. При этом ещё придётся периодически искать квартирантов и решать возникающие вопросы с ремонтом. Согласитесь, что на пенсии это не самое лучшее занятие.

В целом рекомендуется приобретать недвижимость перед выходом на пенсию, продав часть ценных бумаг. Это будет наиболее разумным решением, поскольку так пенсионер обеспечивает высокую прибыльность своих накоплений за счёт роста акций. А уже выйдя на пенсию, создаётся надёжный источник пассивного дохода в виде получения арендной платы.

4. Стоит ли покупать валюту

Валюту в нашей стране называют доллары и евро. Рубль постепенно обесценивается к доллару, а, значит, хранить деньги лучше в долларах, чем рублях. Так стоит ли накапливать валюту?

Главная проблема в том, что её некуда толком инвестировать. Хранить её в банке не имеет смысла из-за крошечных процентов, которые они предлагают. Есть вариант купить еврооблигации. На них доходность гораздо выше и существенней. Купить их можно также через брокеров на фондовом рынке.

Но лучшим вариантом будет купить иностранные акции. Например, можно купить зарубежные ETF фонды или акции. В этом случае валютные накопления будут работать очень даже эффективно.

Если хранить валюту в зарубежных акциях, то смысл определённо есть. Как минимум это страховка от страновых рисков. С учётом долгосрочности вложений это стоит учесть.

Читайте также: