В чем преимущество пенсионного страхования

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

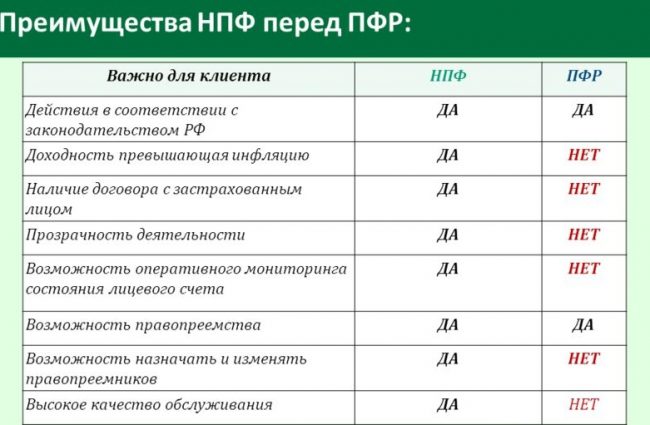

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Пенсионное страхование – один из способов обеспечить себе безбедную жизнь в пожилом возрасте. Программы добровольного пенсионного страхования давно популярны в Европе и США.

- Преимущества добровольного пенсионного страхования

- Риски добровольного пенсионного страхования

В России пенсионное страхование пока не очень распространено, но стремительно набирает популярность. Например, за 9 месяцев 2019 года число полисов в данной сфере у компании ООО «ППФ Страхование жизни» выросло на 66%. К слову, мы являемся лидерами рынка пенсионного страхования в стране. Сегодня около 20 тыс. наших клиентов копят вместе с нами на прибавку к пенсии.

Справка: Добровольное пенсионное страхование – это система накопления денежных средств для формирования будущей пенсии с помощью государственных и негосударственных финансовых организаций.

В ближайшие годы также ожидается продолжение роста спроса на такие программы. Связано это с повышением финансовой грамотности населения, пенсионной реформой и желанием обеспечить себе достойный уровень жизни в пожилом возрасте. Насколько изменение ставки по вкладам повлияет на данную сферу страхования жизни сказать пока трудно – это произошло совсем недавно и какие-то выводы делать пока рано.

Преимущества добровольного пенсионного страхования

Конечно, залогом роста пенсионного страхования являются его преимущества. От других инструментов накопления пенсионное страхование отличается финансовой защитой здоровья клиента и его сбережений. То есть, мы помогаем застрахованным копить, предоставляя им средства на лечение и восстановление здоровья, если с ними происходит что-то непредвиденное – несчастный случай, серьезная болезнь, травма. Всем известно, что с возрастом вероятность таких ситуаций только возрастает. Со страховым полисом клиенту не приходиться тратить накопления, и он достигает желаемой суммы к концу срока договора.

Интересно: Обязательное пенсионное страхование: структура, субъекты, размер взносов.

Из преимуществ также хочется отметить доступность и гибкость программ пенсионного страхования жизни. Так, застрахованный сам определяет, сколько хочет накопить на прибавку к государственной пенсии, за какой срок, и, соответственно, как часто и какую сумму готов откладывать. При этом заключая с нами договор, клиент приобретает защиту сразу, а накопительные взносы вносит постепенно. То есть, крупная сумма для приобретения полиса ему не требуется, да и большие суммы отчислять не нужно. Например, взнос по одной из пенсионных программ от 1 000 руб. в месяц.

В целом клиенты планируют накопить на пенсию около 650 тыс. рублей – это средняя сумма страховой защиты в компании, а также сумма накоплений, которую застрахованные планируют получить, когда срок действия полиса закончится.

Риски добровольного пенсионного страхования

Конечно, при оформлении полиса пенсионного страхования жизни нужно учитывать некоторые нюансы. Самое важное — это риски, которые входят в полис. Для того, чтобы защита была качественной, мы рекомендуем включать в договор как можно больше рисков и выбирать их с учетом ваших особенностей. Но при приобретении программы, например, в банках клиенты часто не обращают внимание на этот пункт и получают защиту только от 1-2 рисков. Поэтому перед тем, как заключать договор подробно его посмотрите и задайте вопрос, в каких случаях вам предоставят финансовую поддержку. Подумайте, действительно ли такая защита будет эффективной для вас или вам нужно включить в полис что-то еще, например, защиту от травм, характерных для пожилого возраста, или риск онкологии.

Справка: ООО «ППФ Страхование жизни» (PPF Страхование жизни) — российская компания со 100% иностранным капиталом, создана в 2002 г.

Финансовые консультанты всегда подробно рассказывают о возможностях страховых программ, о том, что параметры (сумму накоплений, размер взносов, набор рисков) клиент определяет в них сам и может менять в зависимости от жизненной ситуации. Кроме того, консультанты заинтересованы в долгосрочном сотрудничестве с застрахованным и поэтому всегда находятся с ним на связи по всем вопросам, например, помогают получить выплату по страховому случаю или изменить условия договора негосударственного пенсионного страхования. Одним словом, становятся поддержкой и опорой для клиента в сложной ситуации.

Содержание статьи:

- Суть НПФ

- Преимущества НПФ

- Недостатки НПФ

- Какой из НПФ выбрать?

- Наиболее популярные вопросы и ответы на них по плюсам и минусам НПФ

- Список законов

- Заключение

Классификация

В нашей стране НПФ могут быть трех видов:

- Открытые – стать его участником может любой гражданин.

- Корпоративные – это фонд, который создается для сотрудников конкретной организации или предприятия. Стать его участником могут только бывшие или нынешние работники организации.

- Профессиональные – объединяют людей по их профессиональной деятельности, например: строителей, моряков и т. д.

Создание и участие в фондах негосударственного страхования пенсий для работодателей выгодно тем, что доходы НПФ не облагаются налогами.

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

Но, тут возникает вопрос – а обладаем ли мы, в массе своей, той целеустремлённостью, тем характером, той силой воли, чтобы в течение не одного десятка лет, всю жизнь, просто копить себе деньги на пенсию. Государство однозначно отвечает – НЕТ! И, вероятно, этот ответ справедлив. Отсюда, от этого простительного недоверия государства к своим гражданам, и развивается Пенсионный фонд страны.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

Пока всё белым бело.

«Черное» начинается тогда, когда ПФР приступает к функционированию.

Все текущие обязательства Европейского пенсионного фонда перед клиентами будут выполняться НПФ «САФМАР» без изменений и в полном объеме. Мы сохраним лучшие практики Европейского пенсионного фонда, повысим эффективность управления пенсионными средствами и уровень клиентского обслуживания. Создавайте уверенное будущее с нами!

Рекомендуем прочесть: Как Оформить Домовая Книга На Частный Дом

В сентябре 2019 года завершился процесс реорганизации фондов: к НПФ «САФМАР» присоединились «Европейский пенсионный фонд», «РЕГИОНФОНД» и НПФ «Образование и наука», ведущие российские негосударственные пенсионные фонды, обладающие более чем 20-летним опытом работы в пенсионной отрасли страны. Лучшие практики, которые использовали фонды в своей деятельности, объединены при реорганизации НПФ «САФМАР» для предоставления качественного и надежного пенсионного сервиса клиентам.

Суть НПФ

Организация, осуществляющая деятельность по пенсионному страхованию и предоставляющая соответствующие выплаты, в том числе на досрочной основе, называется НПФ (негосударственный пенсионный фонд). Юридическая форма такой компании – акционерное общество (АО).

Деятельность НПФ основывается на лицензии, выданной на основании государственной регистрации в реестре компаний РФ. Принятие решения о предоставлении полномочий тому или иному фонду осуществляется Банком России.

Регламентирующий деятельность закон – ФЗ № 75 от 07.05.98 года (ред. 03.07.16 г.). Согласно ст. 8 указанного нормативного акта такая компания:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться с юристом по социальным вопросам по телефонам: +7 (499) 553-09-05 в Москве, +7 (812) 448-61-02 в Санкт-Петербурге, +7 (800) 550-38-47 по все России. Звонки принимаются круглосуточно. Позвоните и решите свою проблему прямо сейчас. Это быстро и удобно!

- Оформляет соответствующие договора с гражданами.

- Ведет реестр вкладов.

- Аккумулирует (приумножает) вклады участников за счет инвестирования средств.

- Информирует своих клиентов о состоянии их пенсионных вкладов.

- Назначает и выплачивает пенсионные пособия.

Для потенциального вкладчика существуют плюсы и минусы НПФ, рассмотрев которые гражданин может определиться вступать ему в фонд или нет.

Подписывайтесь на нашу группу «Социальный консультант» во «ВКонтакте» — там всегда свежие новости и нет рекламы!

Преимущества НПФ

Рассмотрение положительных аспектов от вступления в фонд происходит путем сравнения негосударственной организации с официальной структурой – ПФР.

Преимущества НПФ:

- Фонд активно занимается инвестированием вложенных денежных средств, тем самым можно значительно увеличить размер накопительной пенсии. Если такая финансовая операция не увенчалась успехом, организация перед вкладчиком отвечает всем своим имуществом.

- Особый механизм наследования. В отличие от законодательного механизма, предоставляющего приоритетное право на собственность умершего родственникам ближайшей кровной линии, денежные средства в НПФ будут переданы любому гражданину, указанному в завещании.

- Высокая степень защищенности финансов (кроме инфляции). НПФ гарантирует исполнения обязательств установленных в пенсионном договоре. Если негосударственная организация будет ликвидирована, все вклады застрахованы и будут выплачены государством.

- Возможность перевода пенсии из одного НПФ в другой.

- Прозрачность осуществления деятельности. Рассматриваемый фонд на регулярной основе предоставляет финансовую отчетность в Банк России. Последний контролирует законность действий и инвестирование в надежные компании. Необходимые сведения о состоянии собственного вклада может узнать сам будущий пенсионер в любое время по факту осуществления запроса.

- Освобождение от уплаты НДФЛ в определенных случаях: при снятии сумм фактических взносов и получении накопительной пенсии на основании договора непосредственно между гражданином и НПФ.

Недостатки НПФ

Значимый для населения минус НПФ перед ПФР – это частная организационная структура, получившая лицензию от государства. Впоследствии такая компания может обанкротиться, а выплаты будут осуществляться из официальных источников с учетом ограничений. Таким пределом может являться выплата накоплений суммой, не более определенного показателя.

Недостатки НПФ:

- Возможность мошенничества в сфере инвестиций или недостаточность увеличения накопленных средств в связи с растущим уровнем инфляции. То есть, деньги с каждым годом обесцениваются, а сбережения должным образом не растут.

- Обязанность уплаты налога при получении денежных средств. Согласно ст. 213.1 налогового кодекса налогообложению подлежат: суммы пенсий, выплачиваемых на основании договоров между работодателем и НПФ.

- Ожидаемое закрытие большинства негосударственных фондов к 2019 году. С указанного времени планируется ввод индивидуального пенсионного капитала (ИПК), формируемого на базе НПФ. Внедряемая система предусматривает ужесточение законодательных требований к таким компаниям, поэтому большинство фондов будет закрыто.

Какой из НПФ выбрать?

Поменять негосударственный фонд или осуществить такой переход во время формирования системы ИПК, целесообразно в случае наличия достоверных сведений о наиболее востребованных и имеющих хорошую репутацию компаниях.

НПФ следует оценивать по определенным критериям:

- Инвестирование средств в одну компанию происходит размером не более 15%!общей величины фонда.

- Вложения в некотируемые ценные бумаги на общую сумму не выше 20%!фонда.

- Инвестирования в ценные бумаги, выпущенные учредителями и участниками фонда не более 30%!

- Вложения в государственные активы не более 50%!

- Инвестирования в акции и облигации крупных предприятий не более 70%!

- Вложения в банковские вклады и недвижимость не более 80%!всей суммы фонда.

При выполнении указанных требований, имеющий лицензию негосударственный фонд, гарантирует выплату пенсионного вклада в любой ситуации.

Согласно ФЗ № 422 от 28.12.13 года, с 2015 года в России создана система гарантированности пенсионных накоплений. По программе создается определенный резерв финансовых средств, обеспечивающий выплаты гражданам при ликвидации НПФ – участника системы.

Список десятка лучших НПФ:

- Фонд Сбербанка. Создан 17.03.95 г. Число клиентов – 4.6 млн. Активы – 365 млрд. руб.

- ВТБ. Рейтинг – А++ (наиболее высокий). 60.9%!акций фонда принадлежит государству.

- Наследие. Основан в 1993 г. Выплачивает более 21 тыс. пенсий.

- Альянс. Рейтинг – А+. Получил лицензию с 16.04.04 г.

- Газфонд. Рейтинг – А++. Создан в 1994. Объем пенсионных резервов – 360.39 млрд. руб.

- Лукойл-Гарант. Количество участников – 3.5 млн. человек. Объем имущества – 277 млрд. руб.

- НПФ электроэнергетики. Создан в 1994. Число застрахованных людей – 1.5 млн. Объем имущества – 139 млрд. руб.

- КИТФинанс. Количество вкладчиков – 2.1 млн. Стоимость имущества –107.7 млрд. руб.

- Телеком Союз. Количество участников – 423 тыс. Размер пенсионного резерва – 23.7 млрд. руб.

- Транснефть. Создан в 17.04.2000 г. Осуществляет выплаты более 21 тыс. пенсионерам.

Наиболее популярные вопросы и ответы на них по плюсам и минусам НПФ

Вопрос: Здравствуйте. Мое имя Александр. С 2015 в систему гарантирования вкладов по обязательному пенсионному страхованию вошло 46 НПФ. Среди них нет негосударственного фонда «Благосостояние», занимающего высокие лидирующие позиции в данной отрасли. Какие преимущества или недостатки получат его вкладчики?

Для вкладчиков этого НПФ существует риск потери части сбережений в случае банкротства компании. Если фонд к 2019 году не вступит в указанную систему, он не сможет принимать вклады индивидуального капитала. Поэтому в перспективе компания начнет терять клиентов, что может привести в дальнейшем к банкротству или реорганизации.

Список законов

- ФЗ № 75 от 07.05.98 г.

- ФЗ № 422 от 28.12.13 г.

Возможно Вас заинтересуют следующие статьи:

- НПФ

- Доплата за особые заслуги

- Индексация пенсий с 1 апреля

- Страховой стаж

Подписывайтесь на нашу группу «Социальный консультант» во «ВКонтакте» — там всегда свежие новости и нет рекламы!

Сущность и принципы работы

Негосударственный пенсионный фонд – это некоммерческая организация, основная задача которой является сбор пенсионных средств членов фонда, управление ими с целью увеличения прибыльности и приумножения, чтобы в будущем выплачивать их в качестве пенсионного обеспечения.

Таким образом, эти средства будут дополнительно выплачиваться гражданам, состоящим в НПФ, помимо государственной страховой пенсии.

Стоит сказать, что опыт работы данных организаций очень успешен и имеет давнюю историю в странах Запада, Соединенных Штатов и Японии. Первые подобные организации появились в Англии еще в 18-м веке. За всю свою историю они накопили немалый опыт, и сейчас больше 80 %!граждан этих стран доверяют обеспечение своего будущего именно негосударственным фондам.

В нашей стране эта сфера деятельности только формируется. Первые НПФ появились у нас почти сразу же после принятия Указа «О негосударственных пенсионных фондах» в 1992 году. В своей деятельности они опираются сейчас на Законы «О НПФ» № 75-ФЗ и «О некоммерческих организациях» № 7-ФЗ.

Работу данных организаций контролирует Банк России. Прежде чем начать свою деятельность НПФ должен получить лицензию на производство подобных работ.

Основные принципы осуществления деятельности:

![]()

Официальность — всю свою работу подобные организации осуществляют, опираясь на законодательные акты. Их работу контролирует государство.- Добровольность – стать участником гражданин может только по собственной инициативе. После заключения договора отчисления производятся лично застрахованным или его работодателем.

- Финансовая заинтересованность – в перечислении средств и получении от них прибыли заинтересованы в первую очередь сами члены фонда и работодатели, так как при этом они имеют некоторые налоговые льготы.

- Равенство – все члены НПФ обладают одинаковыми правами и возможностями.

- Безопасность – все средства должны быть вложены только в надежные инвестиционные проекты. К тому же обязательным условием участия в НПФ является страхование средств, в случае закрытия фонда участники его получают государственную компенсацию и возврат своих средств.

- Разнообразие форм управления – схема работы данных организаций исключает возможности мошенничества: средства поступают от работодателей, инвестирует их компания, управляющая активными средствами, учетом занимается независимый регистратор, а выплаты будет производить администратор.

Это основные положения, лежащие в основе деятельности любого НПФ, у каждого их них могут быть и свои принципы в зависимости от действующих в регионе законов.

Почти по-некрасову, показываем «светлую сторону»

Огромное количество вопросов возникает при работе ПФР и взаимоотношениях с ним граждан.

Но сначала небольшие расчёты.

- расчётный срок (трудовой стаж) – 40 лет (или 480 месяцев);

- заработная плата в течение этого срока – 50000 рублей (а ведь может быть и больше, ой, насколько больше);

- процент отчислений в Пенсионный фонд – 22 (это по Закону РФ!).

Считаем:

- За всё время работы получили – 480 х 50000 = 24 миллиона рублей;

- В ПФ отдали – 24000000 х 0,22 = 5 миллионов 280 тысяч.

Таким образом, каждый выходит на пенсию многократным миллионером! И какие, интересно, у пенсионера могут быть проблемы!? Не забудем, многие ещё вполне готовы работать. Не забудем, что эти деньги можно положить в банк, который тебе нарастит ещё сумму с процентами.

Теперь становится понятным:

- откуда такой немыслимый штат работников этого Пенсионного фонда;

- откуда такие невероятные зарплаты у руководителей всех уровней этого Фонда;

- откуда все эти многомиллионные дворцы, которые понастроил ПФ во всех регионах страны.

В России существует два вида пенсионного страхования — обязательное (ОПС) и добровольное (ДПС). Обязательное представляет собой государственное обеспечение, по умолчанию начисляемое на каждое официально трудоустроенное лицо. В свете этого, добровольное (негосударственное) страхование служит средством увеличения государственной пенсии до более приемлемых размеров. Использовать его может любое лицо по собственному выбору.

Обязательное пенсионное страхование

Все сотрудники, работающие в РФ по трудовому договору, в обязательном порядке являются застрахованными лицами. Страховщиком по обязательному пенсионному страхованию является государственный Пенсионный фонд (ПФР), открывающий индивидуальные счета на каждого работника. Ежемесячные поступления на эти счета обеспечиваются из средств работодателя (страхователя). Собственно заработная плата сотрудника имеет к этому лишь ориентировочное отношение, определяющее размер страховых взносов и, впоследствии, величину пенсии.

Преимущества ОПС

Что характеризует государственное пенсионное страхование с положительной стороны:

- Бесплатное оформление.

- Четкие условия начисления и формирования накоплений.

- Твердая гарантия в получении выплат, предоставляемая государством.

- Взносы в ПФР осуществляются из средств работодателя.

- Возможность перевести накопительную часть пенсии в выбранный НПФ, что поспособствует ее увеличению.

- Средства на накопительном счету могут быть переданы по наследству.

Недостатки ОПС

Отрицательные стороны государственного страхования:

- Небольшой размер пенсии.

- Для вступления в систему требуется официальное трудоустройство.

- Застрахованное лицо получает пенсионные выплаты лишь по достижении нетрудоспособного возраста, в случае получения инвалидности или при других неблагоприятных обстоятельствах.

- Страховая часть пенсии не наследуется.

Возможность получать государственной обеспечение для неработающих лиц

Физические лица, не имеющие официально оформленных трудовых отношений, вправе вступить в программу обязательного пенсионного страхования (ст. 29 ФЗ № 167 от 15 декабря 2001 г. ). Например, лица:

- работающие неофициально или по гражданско-правовому договору;

- занимающиеся частной практикой (адвокаты, нотариусы);

- владеющие фермерским хозяйством;

- имеющие собственный бизнес;

- работающие за границей.

Они могут самостоятельно вносить перечисления на счет ПФР за себя или другое лицо, также нетрудоустроенное официально:

- супругу-домохозяйку;

- ребенка, находящегося на обучении.

Законодательством не предусмотрены особые требования к участникам программы. Обязательно лишь отсутствие других страховых взносов в ПФР за данное лицо.

Добровольное пенсионное страхование

Согласно мнению экспертов, оптимальный размер пенсии должен составлять не менее 60–70% от величины заработной платы. Лишь в этом случае шокирующее снижение благосостояния работающего человека и его же уровнем дохода после выхода на пенсию будет нивелировано. Однако в реальности государственное пенсионное обеспечение предоставляет около 30–40% от имевшегося уровня жизни.

Добровольное страхование позволяет восполнить низкий размер пенсии до приемлемой суммы. Страхователь вносит средства в негосударственный пенсионный фонд (НПФ), который увеличивает их посредством инвестиций в акции, облигации, ценные бумаги. Пенсионные выплаты производятся с момента, указанного в соглашении. Деятельность НПФ регулируется ФЗ № 75 «О негосударственных пенсионных фондах» .

Виды ДПС

Варианты добровольного пенсионного страхования:

- Личное. Представляет собой соглашение между негосударственным пенсионным фондом (НПФ) и физическим лицом. Последнее вправе заключить договор не в свою пользу, а в пользу третьего ФЛ, даже и официально трудоустроенного.

- Корпоративное. Осуществляется посредством заключения договора между работодателем и НПФ в пользу сотрудника.

В настоящее время более 90% негосударственных накоплений сотрудников находятся на счетах корпоративных НПФ, солидарных с предприятиями. Мало кто согласен по собственной инициативе расстаться с заработанными средствами. Это объясняется непониманием разницы между обязательным и негосударственным пенсионным страхованием, недоверием к системе ДПС, отсутствием уверенности в стабильности действующего законодательства и просто нехваткой денег для выплаты взносов.

Участники добровольного страхования

Страховщиком может быть любой негосударственный пенсионный фонд, а страхователем — физическое лицо, являющееся:

- гражданином РФ;

- гражданином зарубежного государства;

- лицом без гражданства.

В случае с корпоративным страхованием сотрудник является застрахованным лицом, а страхователем:

- ЮЛ, зарегистрированное на территории России или за рубежом;

- исполнительные органы государственной власти.

Преимущества ДПС

Положительные стороны добровольного страхования заключаются в том, что:

- Есть возможность обратиться в наиболее доходную страховую компанию.

- Воспользоваться системой ДПС может любое физическое лицо вне зависимости от наличия трудового стажа.

- Заключить договор можно в пользу третьего лица, например, неработающего родственника.

- Клиент может выбрать программу с определенными условиями:

- Размером страховых взносов. Можно найти достаточно низкие — от 5 до 10 тыс. р. первоначальный и до 500 р. — ежемесячные.

- Периодичностью перечислений в НПФ и получения пенсионного пособия, составляющей:

- месяц;

- квартал;

- полгода;

- год.

Существует также возможность внести взнос или получить все накопления единоразово.

- Возрастом, при котором будут производиться пенсионные выплаты. Для лиц более преклонного возраста размер взноса будет выше, соответственно уменьшенному накопительному периоду. В некоторых компаниях такая тенденция прослеживается и по отношению к женщинам.

- Сроком действия договора, ограничиваемым 99 г.

- Страхователь вправе изменить программу на другую в любое время.

- Размер пенсии не зависит от стажа, заработной платы и количества накопленных баллов. Пенсия будет тем выше, чем больше:

- временной период, прошедший с момента заключения страхового соглашения до начала выплаты пособия;

- общая сумма взносов, перечисленных клиентом на счет НПФ.

- Увеличение накоплений посредством инвестиционной прибыли имеет более приближенный к реальной жизни результат, чем индексация государственной пенсии или проценты банковских вложений.

- В случае смерти застрахованного лица накопления будут переданы его наследникам.

Недостатки ДПС

Все средства, участвующие в системе добровольного страхования, облагаются НДФЛ:

- страховые взносы;

- накопления на пенсионном счету;

- инвестиционная прибыль;

- и в конечном итоге, пенсия.

Корпоративное страхование дополнительно сопряжено с некоторой степенью риска:

- Не гарантировано получение выплат в случае досрочного увольнения с работы.

- Пенсионное обеспечение находится в зависимости от финансовой стабильности предприятия. Недостаток в пенсионном фонде должен быть восполнен из средств работодателя, что может привести к банкротству.

- Корпоративные фонды склонны инвестировать накопления в развитие материнских организаций. Соответственно, банкротство таковых лишит работников пенсионного обеспечения.

Как заключить договор добровольного страхования

Чтобы оформить страховку, нужно:

- Выбрать НПФ.

- Подать заявление вместе с документами — паспортом и ИНН. Это можно сделать и на сайте компании.

- Определиться с программой страхования.

- Заключить договор.

- Уплатить первоначальный взнос.

В видео — сравнение пенсионного обеспечения в России и за рубежом:

Как выбрать НПФ

В России существует более 200 негосударственных пенсионных фондов, оказывающих услуги по добровольному страхованию. При выборе нужно ориентироваться на:

Содержание договора

Страховое соглашение должно содержать указания относительно:

- сторон, заключающих договор;

- размера страховых взносов и периодичности их осуществления;

- способа уплаты взносов — лично застрахованным лицом или работодателем;

- начала выплаты пенсии;

- величины пособия и периодичности его выплаты;

- лица, которое будет получать пенсионное пособие;

- срока действия соглашения;

- ответственности сторон;

- условий досрочного расторжения соглашения.

Когда действие соглашения прекращается

- страховая компания выполнила свои обязательства перед застрахованным лицом;

- последовала смерть участника или же он был признан безвестно отсутствующим;

- предприятие-страхователь было ликвидировано;

- наступили другие неблагоприятные обстоятельства, предусмотренные соглашением.

Случаи расторжения договора

Соглашение расторгается досрочно:

- по обоюдной договоренности;

- при переводе накоплений в другой НПФ по желанию страхователя;

- в одностороннем порядке, если вкладчик нарушает порядок внесения взносов;

- в суде при несоблюдении условий соглашения.

Договор об обязательном пенсионном страховании между негосударственным пенсионным фондом и страхователем, последний вправе его расторгнуть в любое время. Расторжение договора происходит по истечении трех месяцев после подачи заявления.

8. Формы добровольного страхования

9. Предотвращение вероятных рисков

Что такое пенсионный фонд?

Пенсионный фонд РФ функционирует в соответствии с Положением о Пенсионном фонде Российской Федерации (России), утвержденным постановлением Верховного Совета Российской Федерации от 27.12.1991 № 2122–1.

Пенсионный фонд был образован для государственного управления финансами пенсионного обеспечения, которые было необходимо выделить в самостоятельный внебюджетный фонд. С созданием Пенсионного фонда в России появился принципиально новый механизм финансирования и выплаты пенсий и пособий.

Средства для финансирования выплаты пенсий стали формироваться за счет поступления обязательных страховых взносов работодателей и граждан.

Деятельность Пенсионного фонда РФ и его территориальных органов регулируется следующими нормативными актами:

– Федеральным законом от 15.12.2001 №167–ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

– Федеральным законом от 24.07.2009 №212–ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования»;

– Федеральным законом от 30.11.2009 №307-ФЗ «О бюджете Пенсионного фонда Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов» и законами об исполнении бюджета за отчетный год;

– Указом Президента РФ от 27.09.2000 №1709 «О мерах по совершенствованию управления государственным пенсионным обеспечением»;

– Постановлением Верховного совета РФ от 27.12.1991 №2122–1 «Вопросы Пенсионного фонда Российской Федерации (России)»;

– Распоряжением Правительства РФ от 17.07.2008 №1018–р «О Председателе Правления Пенсионного фонда Российской Федерации».

Согласно пункту 1 Положения о Пенсионном фонде Российской Федерации (России), Пенсионный фонд РФ является самостоятельным финансово-кредитным учреждением и создан в целях государственного управления финансами пенсионного обеспечения в РФ.

Пенсионный фонд РФ обеспечивает:

– целевой сбор и аккумуляцию страховых взносов, а также финансирование расходов на выплату пособий по уходу за ребенком в возрасте старше полутора лет, оказание органами социальной защиты населения материальной помощи престарелым и нетрудоспособным гражданам и др.;

– организацию работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;

– капитализацию средств Пенсионного фонда РФ, а также привлечение в него добровольных взносов физических и юридических лиц;

– контроль за своевременным и полным поступлением в Пенсионный фонд РФ страховых взносов, за правильным и рациональным расходованием средств;

– организацию и ведение индивидуального (персонифицированного) учета застрахованных лиц, а также организацию и ведение государственного банка данных по всем категориям плательщиков страховых взносов в Пенсионный фонд РФ;

– проведение научно-исследовательской работы в области государственного пенсионного страхования;

– разъяснительную работу среди населения и юридических лиц по вопросам, относящимся к компетенции Пенсионного фонда РФ.

Пенсионный фонд осуществляет ряд социально значимых функций, в том числе:

– учет страховых средств, поступающих по обязательному пенсионному страхованию;

– назначение и выплата пенсий. Среди них трудовые пенсии (по старости, по инвалидности, по случаю потери кормильца), пенсии по государственному пенсионному обеспечению, пенсии военнослужащих и их семей, социальные пенсии (это вид пенсии по государственному пенсионному обеспечению, которая назначается при отсутствии права на трудовую пенсию либо на иной вид пенсии), пенсии госслужащих. За счет средств Фонда получают пенсии 36,5 млн. российских пенсионеров;

– назначение и реализация социальных выплат отдельным категориям граждан: ветеранам, инвалидам, инвалидам вследствие военной травмы, Героям Советского Союза, Героям Российской Федерации и т.д.

– персонифицированный учет участников системы обязательного пенсионного страхования. В системе учитываются страховые пенсионные платежи почти 63 млн. россиян;

– взаимодействие с работодателями – плательщиками страховых пенсионных взносов. Информация о гражданах, застрахованных в пенсионной системе, поступает от 6,2 млн. юридических лиц;

– выдачу сертификатов на получение материнского (семейного) капитала;

– управление средствами пенсионной системы, в том числе накопительной частью трудовой пенсии, которое осуществляется через государственную управляющую компанию (Внешэкономбанк) и частные управляющие компании (при Пенсионном фонде сегодня аккредитованы пятьдесят три частные управляющие компании);

– реализацию Программы государственного софинансирования пенсии. По состоянию на май 2010 года в Программу вступили свыше 2,5 млн. чел. российских граждан.

Структура Пенсионного фонда РФ

В структуре Пенсионного фонда действуют:

– 7 Управлений в Федеральных округах РФ;

– 81 Отделение Пенсионного фонда в субъектах РФ, а также в г. Байконур (Казахстан);

– около 2500 территориальных управлений во всех регионах страны.

Пенсионный фонд Российской Федерации имеет свой бюджет, ежегодно утверждаемый федеральным законом, средства которого являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат.

Средства Пенсионного фонда формируются за счет:

– страховых взносов работодателей;

– страховых взносов граждан, занимающихся индивидуальной трудовой деятельностью, в том числе фермеров и адвокатов;

– страховых взносов иных категорий работающих граждан;

– ассигнований из республиканского бюджета Российской Федерации на выплату государственных пенсий и пособий военнослужащим и приравненным к ним по пенсионному обеспечению гражданам, их семьям социальных пенсий, пособий на детей в возрасте старше полутора лет, на индексацию указанных пенсий и пособий, а также на предоставление льгот в части пенсий, пособий и компенсаций гражданам, пострадавшим от чернобыльской катастрофы, на расходы по доставке и пересылке пенсий и пособий;

– средств, которые Пенсионному фонду возмещает Федеральная служба по труду и занятости (ранее – Государственный фонд занятости населения Российской Федерации) в связи с назначением досрочных пенсий безработным;

– средств, взыскиваемых с работодателей и граждан в результате предъявления регрессивных требований;

– добровольных взносов (в том числе валютных ценностей) физических и юридических лиц, а также доходов от капитализации средств Пенсионного фонда и других поступлений.

Освобождены от уплаты страховых взносов в Пенсионный фонд общественные организации инвалидов и пенсионеров.

Бюджет Пенсионного фонда РФ формируется за счет:

– средств федерального бюджета;

– сумм пеней и иных финансовых санкций;

– доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

– добровольных взносов физических лиц и организаций, уплачиваемых ими не в качестве страхователей или застрахованных лиц;

– иных источников, не запрещенных законодательством РФ.

Пенсионное страхование - что это?

Сегодня вы молоды, энергичны, хорошо зарабатываете и привыкли ни в чем себе не отказывать? Замечательно! Но время настолько быстротечно, что и глазом моргнуть не успеете, как на висках блеснет седина, а дата в паспорте напомнит – завтра на пенсию. И известно, какими они, пенсионные дни, будут – активными и насыщенными жизнью или тяжелыми и однообразными.

Здесь многое зависит от финансового «запаса» и размера пенсионного пособия. Ведь от этого, насколько вы обеспечены денежными средствами, зависит и ваш образ жизни, и возможность получать качественное медицинское обслуживание, и качество покупаемых вами продуктов питания и вещей. Хотите радоваться новому этапу жизни, да еще внукам и детям помогать? Тогда пенсионное страхование – подходит для вас!

Пенсионное страхование - это страхование, которое формирует источники финансирования пенсий. В развитых странах таких как США, Швейцария, Англия, Германия - пенсионное страхование является основой пенсионной системы.

Негосударственное пенсионное страхование. Прерогативы и вероятные риски

На страницах портала "Бизнес заработок" мы уже рассказывали как выбрать негосударственный пенсионный фонд. Цель пенсионного страхования - материальное обеспечение граждан в нетрудоспособном возрасте. В Российской Федерации пенсионное страхование основывается на двух формах пенсий: государственной и добровольной.

Первая форма обеспечивается государством. Регламент получения пенсии управляется законодательством страны. Второй вид функционирует в различных версиях, специфика каждого из них зависит от конкретно составленного соглашения.

Государственное пенсионное страхование регулируется законом и относится ко всем гражданам страны. Добровольное пенсионное страхование каждый вправе выбрать сам. Как это работает?

Человек самостоятельно определяет следующие параметры негосударственной пенсии:

возраст начала получения (причем этот возраст может быть меньше возраста, установленного для получения государственной пенсии – например, с 55 лет);

выплаты негосударственной пенсии – например, 10000 рублей;

вариант получения негосударственной пенсии – например, ежемесячно пожизненно.

Исходя из данных параметров, рассчитывается размер взносов, которые человек будет оплачивать ежемесячно, поквартально или единовременно. Например, мужчина 40 лет для получения ежемесячной ренты в 10000 рублей с 55 лет будет оплачивать с 40 до 50 лет 5306 рублей в месяц.

Что человек получает в период страхования? В период страхования (а это может быть 10 лет и больше!) человек застрахован на случай смерти от любой причины – при этом семья получит единовременно сумму, в которую включено до 7 годовых выплат, предусмотренных договором негосударственной пенсии, в нашем примере это 840000 рублей. Что необходимо решить в момент достижения назначенного пенсионного возраста (например – 55 лет)? Застрахованному лицу предоставляется возможность выбрать из двух вариантов страховых выплат:

регулярные пожизненные выплаты страховой ренты, которые обычно выплачиваются ежемесячно или ежеквартально – размер этих выплат застрахованный, сам определил при подписании договора страхования, в данном примере это 10000 рублей в месяц;

единовременная выплата всей суммы накоплений застрахованного лица и начисляемый на них процент.

В зависимости от сроков накопления и сумм страховых премий единовременная выплата может составлять очень солидную величину ( для мужчины из указанного примера она составит 1218120 рублей при его затратах 955110 рублей, то есть, вложения принесут 27,54% прибыли ). На эту выплату застрахованный человек может реализовать любую свою мечту – например, приобрести квартиру себе или детям!

Можно и сдавать квартиру впоследствии в аренду, имея дополнительный к государственной пенсии источник дохода. При этом данная недвижимость становится капиталом, стоимость которого, будет только повышаться. Существует ли альтернативный способ формирования долгосрочных накоплений? Как правило, многие используют долгосрочный банковский депозит. Рассмотрим преимущества банковской и страховой схемы накоплений для потенциального пенсионера.

Обязательная пенсионная страховка

Обязательная пенсионная страховка п роизводится Пенсионным фондом, который выступает в роли страховика. Обязанности страхователя переходят учреждениям или юридическим лицам, осуществляющим прием на работу и производящим зачисление и релиз взносов.

Составляющие трудовой пенсии

Базовое. Финансируется федеральным бюджетом;

Страховую и накопительную. Финансируются из средств пенсионного фонда.

Определенной группе людей (госслужащие, ветераны войны, инвалиды) тоже предоставляется право получения пенсии из средств федерального бюджета.

Дополнительная пенсионная страховка

Ныне законом предусмотрена возможность единовременно с трудовой получить и дополнительную пенсию. Организацией такого рода проектов занимаются пенсионные фонды, формированные не на государственных основах. Такое пенсионное страхование является одним из форм накопительного. Физическое лицо, в соответствии с контрактом, вносит договоренную сумму. Агентство вкладывает внесенные финансовые средства в разные инвестиции, чтобы обеспечить прирост капитала. По достижению страховиком возрастной планки, указанным в контракте, страховое агентство выплачивает ему прибавочную пенсию.

Разработано множество вариантов дополнительного пенсионного страхования и каждый может свободно выбирать из них наиболее подходящее.

Пенсионные взносы могут быть:

однократными;

накопительными.

Периодичность платежа зависит от вида договора. Они могут быть:

годичными;

помесячными;

поквартальными.

Контракт может быть принят на 99 лет. Выплата денег в случае добровольного страхования может производится в течение договорного срока или же до конца жизни застрахованного. Ввиду узаконенного проекта о негосударственных фондах, в предприятиях и больших корпорациях наблюдается повышение доверия к такому виду страхования.

Пенсионные проекты стали полезными для многих, желающих накопить финансовые средства к достижению пенсионного возраста. Одним словом, пенсионное страхование - это защита материальных средств потребителя от инвестиционных рисков, также рисков в случае пережития и инфляции.

Функции добровольного пенсионного страхования

Основными функциями негосударственного пенсионного страхования являются:

1. Накопление пенсионных взносов;

2. Обеспечение полной выплаты пенсионных взносов;

3. Выплата пенсии застрахованным лицом;

4. Переведение денежных активов по требованию вкладчиков в другие фонды.

Формы добровольного страхования

1. Сберегательный. Позволяет передавать накопленные средства по наследству, исключает солидарный принцип (когда трудоспособный слой населения содержит нерабочее), действующий при государственной дистрибутивной системе;

2. Страховой. Фактор наследования не работает, но действенным является солидарный принцип;

3. Смешанный. В этом варианте функционируют все элементы.

Предотвращение вероятных рисков

В пенсионном страховании абсолютно все риски ложатся на агентства по страхованию. Схема с фиксированными выплатами снимает с клиентов риск непостоянности или изменений инвестиционного дохода и риск пережития собственных накоплений. Заключив соглашение пенсионного страхования, физическое лицо может полностью управлять своими средствами.

Особое внимание требует составление договора. Нужно иметь в виду:

1. Что событием для страхового случая в данном варианте должен быть определенный возрастной порог;

2. Величину стабильных платежей и их периодичность;

3. Как будут осуществляться выплаты – лично застрахованным или учреждением, с которым сотрудничает он;

4. Что добровольную пенсию могут выплачивать пожизненно, после того как пенсионер достигнет определенного возраста, или на протяжении договоренного временного интервала. Вероятны ситуации, на основе которых пенсия выплачивается одноразово, с крупной суммой;

5. Вопрос получателя пенсии. Застраховать можно и себя, и своих близких.

Преимущества пенсионного страхования

1. Клиент сам распоряжается своими деньгами.

Каждый может вложить средства в управляющую компанию или НПФ. Выбор производится самостоятельно. Инвестируя деньги в выгодные проекты, гражданин получает значительные доходы, как добавление к трудовой пенсии.

2. Такие деньги можно завещать

Если клиент не доживает до получения денег, они переходят к близким.

3. Существует возможность получить деньги разом

Закон разрешает одновременную выплату. Таким вариантом могут воспользоваться физические лица, получающие пенсию по инвалидности, при потере кормильца или те у кого не имеется трудовой стаж.

Недостатки пенсионного страхования

1. Гарантии на стабильные доходы отсутствуют

И самый надежный НПФ не уполномочен гарантировать стабильность доходов от внесенных взносов. При невыгодном истечении обстоятельств возможны потери. Неизбежны ситуации, по причине которых происходит полная потеря накопительной доли пенсии (страховой пай выплачивается);

2. Не производится индексация взносов

Накопительный пай пенсии, в отличие от страхового, подвержен влиянию обесценивания и не защищается законом;

3. Занижение пенсионных баллов и страхованной пенсии

При получении накопительной пенсии взносы на страховую пенсию снижаются до десяти процентов от зарплаты получающего пособие.

Уменьшаются пенсионные отметки за год работы, что является причиной снижения страховой пенсии.

Читайте также: