Является ли кредит доходом физического лица

Опубликовано: 17.02.2026

Считается ли беспроцентный заём как экономическая выгода?

Многие не задумывались будет ли считаться заем без процентов экономической выгодой и стоит ли платить налоги?

Беспроцентный заем как экономическая выгода: нюансы налогообложения

Изучая специфику деятельности микрофинансовых компаний и других кредитных структур, можно столкнуться с вопросом о налогообложении займов.

Рассмотрим, каким образом Налоговый кодекс Российской Федерации регулирует этот аспект финансовых отношений.

Прибыль как основание для налогообложения

Основной налог, который обязаны уплачивать физические лица – это налог на доход (НДФЛ). Данным налогом облагаются все виды экономической активности, которые приносят прибыль субъектам.

Статья 41 НК РФ определяет доход как экономическую выгоду, имеющую денежную или натуральную форму. Главным критерием определения выгоды является ее оценка – это отображено в главах Налогового Кодекса, регламентирующих налогообложение доходов физических лиц и организаций.

Является ли займ доходом?

Главными условиями предоставления займа являются возвратность и срочность. По истечению срока пользователь возвращает кредитору сумму займа – в большинстве случаев, с процентами. Поэтому получение заемных средств не может считаться выгодой, не является доходом в юридической трактовке, и не подлежит налогообложению.

Однако есть категория займов, которые предоставляются без процентов. В этом случае, факт неуплаты процентной ставки за пользование кредитом является экономической выгодой, которая облагается налогом.

При этом, если физическое лицо получило беспроцентный займ от другого физического лица, такая экономия налогом не облагается, согласно пункту 1 статьи 212 НК.

Таким образом, уплата НДФЛ производится исключительно по беспроцентным займам, полученным от юридических лиц – проценты, не выплаченные по таким кредитам, согласно российскому законодательству, считаются видом доходов.

Процедурные моменты

Кредитные структуры наиболее часто предлагают займы без процентов для клиентов, которые впервые обратились к ним за финансовой помощью.

При этом важно учитывать, что, согласно российскому законодательству, экономия на процентах является видом дохода физического лица, на который начисляется НДФЛ.

Заемщик, который получил беспроцентный кредит, обязан уплачивать налог и подавать декларацию в первом квартале текущего года.

Для того чтобы определить сумму налога, нужно:

Стоит обратить внимание на то, что для жителей северных регионов и сельской местности уплата НДФЛ с дохода по материальной выгоде, полученной по беспроцентному займу, не требуется.

Что грозит за неуплату налога?

Неуплата налога по доходу, полученному с беспроцентного займа, повлечет за собой штрафные санкции и может стать причиной судебного разбирательства.

При этом сумма налога, взимаемого с процентов даже самого крупного кредита, является незначительной. Например, при оформлении займа на сумму 30 тысяч рублей на срок до 30 дней прибыль по сэкономленным процентам составит 164 рубля 38 копеек, а размер налога составит 58 рублей.

Единственно правильным решением будет оплатить налог, избежав таким образом проблем с государственной фискальной системой.

Итак, платить налог нужно лишь с беспроцентного займа, неуплата процентов по которому считается видом дохода. Величина данного налога составляет 35% о полученной прибыли (сэкономленных выплат по процентам).

Кредиты, которые выдаются под проценты, не являются такими, что приносят прибыль субъекту, поэтому НДФЛ не облагаются.

На правах рекламы

Важно мнение экспертов-вирусологов

Что думают о комплексах фиксации, и как они работают на самом деле

В Чите известные монументы «обзавелись» медицинскими масками

Доходы заемщика

Доходы заемщика – один из главных параметров, учитываемых банком при принятии решения о выдаче кредита, определении суммы возможного займа и расчете процентной ставки по нему.

Решение кредитной организации о выдаче ссуды зависит не только от величины личных доходов заемщика, но и от способа их подтверждения: по справке 2-НДФЛ или по форме банка. Если для подтверждения дохода используется справка по форме банка, то процентная ставка по кредиту будет выше. Разница может составлять от 0,5 до 2 п. п.

Также для банка являются важными срок, в течение которого заемщик получает доходы на определенном уровне, и стабильность их получения: какой трудовой стаж у ссудополучателя в компании и в целом, а также в какой форме у него оформлены трудовые отношения с работодателем (постоянная работа в штате, срочный контракт, договор подряда и т. д.). Длительный и непрерывный трудовой стаж свидетельствует о стабильных финансовых потоках заемщика. Большинство банков требует, чтобы стаж на последнем месте работы составлял не менее полугода, а общий – не менее года. При разовых доходах, пусть даже больших размеров, получить кредит в банке будет сложно.

Отдельную группу для банка составляют заемщики – владельцы бизнеса: индивидуальные предприниматели и руководители компаний. Они подтверждают свои доходы особым образом. Индивидуальные предприниматели представляют в банк налоговые декларации, выписки о ежемесячном обороте по счету и т. п.; владельцы бизнеса – бухгалтерские балансы и отчеты о прибылях и убытках за последний год, выписки по банковским счетам и прочие документы, подтверждающие финансовую устойчивость компании. Этой группе заемщиков банк устанавливает повышенную процентную ставку по кредиту.

Некоторые банки принимают в расчет дополнительные доходы заемщика, не связанные с его основной деятельностью. В таком случае он должен будет предъявить кредитному учреждению справку о доходах и трудовое соглашение с дополнительного места работы.

Также финансовым учреждением могут быть рассмотрены и другие доходы заемщика, которые он сможет подтвердить официально: например, проценты по банковским вкладам, арендная плата от сдаваемых им в наем помещений, пенсия, алименты, дивиденды и т. п. Наличие других доходов положительно повлияет на принятие решения о выдаче кредита, а также снизит размер процентной ставки по ссуде на несколько процентных пунктов.

Помимо размера дохода учитывается и наличие или отсутствие в собственности заемщика движимого и недвижимого имущества. Его наличие также благоприятно влияет на решение банка о выдаче кредита и на снижение процентной ставки по займу.

Как правило, многими банками рассматриваются доходы не только заемщика, но и его семьи и поручителей, если таковые имеются. Рассчитывая совокупный доход семьи ссудополучателя, банк принимает во внимание количество имеющихся у заемщика иждивенцев (например, детей) и вычитает из его дохода траты на содержание этих лиц. Работающие члены семьи, как правило, могут выступить в качестве созаемщиков, что позволит им объединить свои доходы и получить в итоге бОльшую сумму кредита.

Стоит отметить, что финансовые учреждения обычно учитывают соотношение кредита к размеру дохода ссудополучателя и соблюдают определенные пропорции. Как правило, платеж по кредиту не должен превышать половины дохода заемщика. В противном случае долговая нагрузка на должника будет непосильной.

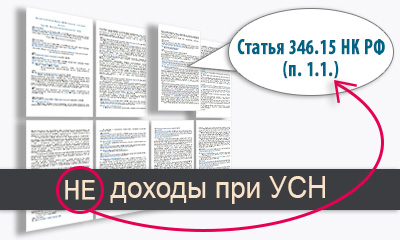

С каких доходов УСН платить не нужно: перечень исключений

• не учитываемые доходы • возврат средств • проценты по депозиту • облагаются ли УСН займы, субсидии •

Материал о поступлениях, которые необходимо исключить при расчете «упрощенного» налога. В статье пойдет речь, как не насчитать лишнего и правильно учесть все исключительные случаи.

О том, как снизить «упрощенный» налог за счет взносов, больничных и т.д. — в теме «Уменьшение налога на сумму страховых взносов».

Доходы, не связанные с предпринимательской деятельностью

ᐈ Если доход получен физическим лицом и не связан с предпринимательством, «упрощенный» налог платить не нужно.

Предприниматель несмотря на свой статус не перестает быть человеком и может получать доходы, не относящиеся к бизнесу.

Например, Иванов И.И. продал жилую квартиру. Несмотря на то что Иванов является предпринимателем, полученные от продажи жилья деньги не имеют отношения к его предпринимательской деятельности. Иванов также может устроиться на работу наемным сотрудником — и его зарплата также не будет иметь отношение к его статусу ИП.

В указанных случаях предприниматели платят НДФЛ — налог на доходы физических лиц, как обычные граждане.

Доходы от продажи недвижимости и «упрощенный» налог

ᐈ Если недвижимость не используется в коммерческой деятельности и была приобретена до того момента, как получен статус ИП, доход от продажи можно не учитывать в рамках УСН.

Если недвижимость была приобретена для личного пользования, ее продажа — это не предпринимательская деятельность.

Коммерческая недвижимость, расходы на покупку которой не были учтены при УСН, и если к моменту продажи она не используется в бизнесе — также может быть исключена из налогообложения при УСН. Так считает Минфин и ФНС. В этом случае доход от продажи будет попадать под НДФЛ, и будет возможность воспользоваться льготами по НДФЛ (при их наличии).

Со льготами стоит быть «на стороже». В судебной практике есть случаи, когда при продаже коммерческих площадей, которые незадолго до этого использовались в бизнесе, в применении НДФЛ и льгот отказывали, начисляя УСН. Однако есть и противоположенные решения судов.

Если вам наоборот выгодно, чтобы средства от продажи были учтены в доходах по УСН, — недвижимость должна использоваться в бизнесе. Также лучше внести в ЕГРИП соответствующий вид деятельности (по реализации недвижимого имущества и по доходам, которые приносит недвижимость). Кроме того, заранее проверьте: доходы от продажи могут стать причиной потери права применять УСН, если превысят установленный для спецрежима лимит.

Кредиты и займы: является ли доходом при УСН кредит, полученный заем, беспроцентный заем, возврат займа?

ᐈ Денежные средства и имущество, полученные по кредитному договору и договору займа, не являются доходом при УСН (это не касается платы за заемные средства — о процентах ниже, речь идет только о самих заемных средствах, т. е. основной долг по кредиту / займу – это не доход).

Полученные предпринимателем ссуды, а также поступления в счет погашения долга (т.е. когда заем выдавал ИП и теперь получил средства обратно) – не являются доходами при УСН. В том числе не является доходом и полученный беспроцентный заем.

Полученные проценты – облагаются налогом в общем порядке.

Иногда бывает экономия на процентах. Она не облагается в рамках УСН, но попадает под ставку 35% НДФЛ. Это возникает, если ИП получил кредит или заем по ставке ниже, чем :

- 2/3 ставки рефинансирования ЦБ (с 26.03.2018 г. ставка рефинансирования составляет 7,25%) — для ссуды в рублях,

- 9% годовых — для ссуды в валюте,

ИП на УСН платит в этом случае НДФЛ с полученной «выгоды».

Пример. ИП Иванов на УСН получил заем от ООО «Ромашка» под 4% годовых. Экономия согласно НК РФ составила сумму процентов, рассчитанных исходя из ставки 0,83% годовых (2/3 от 7,25% — это 4,83%, отнимаем 4%). С этой суммы ИП Иванов должен заплатить НДФЛ по ставке 35%, к доходам в рамках УСН она не относится.

Проценты по депозиту: как платить налог ИП на УСН?

ᐈ Доходы ИП, облагаемые НДФЛ по ставке 35% (согл. п.2 ст. 224 НК РФ) не учитываются в целях УСН.

В рамках УСН налог с полученных по депозиту (вкладу) процентов платится в общем порядке, но только с доходов в рамках ставок :

- ставка рефинансирования ЦБ + 5% годовых — для рублей (с 26.03.2018 г. ставка рефинансирования составляет 7,25%),

- 9% годовых — для валюты.

Если ставка депозита выше указанной величины, с «превышения» необходимо заплатить НДФЛ 35%.

Пример. ИП Иванов на УСН («доходы», 6%) заключил договор о размещении депозита по ставке 15% годовых. Доходы, получаемые из расчета ставки 12,25%, облагаются в рамках УСН налогом 6%. Доходы, получаемые из расчета ставки 2,75%, в рамках УСН налогообложению не подлежат, но с них ИП Иванов должен заплатить НДФЛ по ставке 35%.

Обратите внимание, ИП Иванов может легко разместить деньги во вклад как гражданин Иванов (без статуса ИП) и избежать всех трудностей с налогообложением.

Облагаются ли налогом полученный залог, задаток и обеспечительный платеж при УСН?

ᐈ В рамках УСН к доходам не относится получение залога, задатка или иного обеспечительного платежа от контрагентов.

Но как только эти суммы принимаются в счет погашения обязательств — их необходимо учесть в доходах в дату проведения зачета / погашения обязательства (например, обеспечительный платеж по договору аренды — на дату зачета этой суммы в счет арендной платы).

Какие еще поступления не считаются доходом при УСН?

Поступления, которые при УСН не облагаются налогом в рамках спецрежима:

- доходы ИП, облагаемые НДФЛ по ставке 35% (согл. п.2 ст. 224 НК РФ):

- выигрыши и призы стоимостью свыше 4 000 руб., полученные в мероприятиях, проводимых в рекламных целях;

- проценты, полученные из бюджета или внебюджетного фонда, которые причитаются налогоплательщику в случаях неправомерного списания налогов и прочих неверных действий ФНС и госорганов (полный перечень – ст. 78, 79, 176, 176.1 и 203 НК РФ);

- средства от ФСС – больничные, декретные и прочие выплаты соцстраха ИП и работникам;

- поступления от возврата бракованного товара;

- ошибочно возвращенные или ошибочно зачисленные контрагентом или банком средства;

- возврат средств:

- банком или контрагентом в связи с неверными реквизитами;

- излишне уплаченных налогов, возмещенного НДС;

- авансов и предоплаты (для УСН «доходы минус расходы» – только если ранее эти суммы не были учтены в расходах);

- задатка после участия в торгах;

если ИП – продавец на УСН выставил покупателю счет-фактуру и выделил НДС:

- сумма НДС продавцом должна быть перечислена в бюджет, но она не учитывается в доходах при УСН;

если ИП является агентом или комиссионером:

- поступления по агентским договорам и договорам комиссии, которые не относятся к агентскому или комиссионному вознаграждению;

если ИП совмещает несколько режимов налогообложения:

- поступления от деятельности, облагаемой ЕНВД, или переведенной на патентную систему налогообложения;

если ИП – арендодатель на УСН, арендатор произвел капремонт имущества:

- доходы в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором

- в случае если произведенные улучшения получены безвозмездно – ФНС может посчитать капремонт полученным доходом, но ситуация спорная. Если это Ваше нелегкий случай, очень подробно можно прочесть на Гарант.Ру

Облагаются ли субсидии налогом при УСН?

ᐈ К доходам при УСН не относится полученное в рамках целевого финансирования имущество, но список, что именно относить к целевому финансированию, в НК РФ сильно ограничен.

К данному пункту в большинстве своем не относятся полученные ИП субсидии (исключение в некоторых случаях может быть для целевого финансирования на научные разработки и инновационную деятельность).

При этом для субсидий можно применить льготные правила учета доходов и расходов, которые могут в ряде случаев сократить налоговые затраты. Подробный материал, например, по субсидиям на открытие своего дела от Центра занятости можно прочесть на сайте субсидии-по-кредитам.рф.

Является ли полученный предприятием кредит его доходом? (А. Дорохова, 31 июля 2014 г.)

А. Дорохова, CAP, ДипИФР,

профессиональный бухгалтер РК

ЯВЛЯЕТСЯ ЛИ ПОЛУЧЕННЫЙ ПРЕДПРИЯТИЕМ КРЕДИТ ЕГО ДОХОДОМ?

ТОО-неплательщик НДС на общеустановленном режиме налогообложения желает получить кредит в банке на сумму свыше 50 000 МРП. Будет ли полученный кредит являться доходом и таким образом обязывать ТОО стать плательщиком НДС?

Кредит представляет собой движение ссудного капитала, осуществляемое на началах срочности, возвратности и платности.

Таким образом, кредит не является доходом, это получение денег, отражаемое в учете как обязательство перед кредитором, на условиях возвратности в установленные сроки и выплате % за временное пользование денежными средствами.

Согласно пункту 1 статьи 568 Налогового кодекса, если иное не предусмотрено настоящим пунктом, обязательной постановке на регистрационный учет по НДС подлежат юридические лица-резиденты, нерезиденты, осуществляющие деятельность в РК через филиал, представительство, ИП в порядке, установленном пунктом 2 настоящей статьи.

Согласно пункту 2 настоящей статьи в случае, если размер оборота превышает в течение календарного года минимум оборота, определенного в соответствии с настоящим пунктом, лица, указанные в пункте 1 настоящей статьи, обязаны в явочном порядке подать в налоговый орган по месту нахождения налоговое заявление о регистрационном учете по НДС не позднее 10 рабочих дней со дня окончания месяца, в котором возникло превышение минимума оборота.

Размер оборота определяется нарастающим итогом:

Для целей постановки на регистрационный учет по НДС оборот налогоплательщика включает оборот, за исключением необлагаемого оборота, указанного в статье 232 Налогового кодекса:

1) по реализации товаров, выполнению работ, оказанию услуг в РК;

2) по приобретению от нерезидента, не являющегося плательщиком НДС в РК и не осуществляющего деятельность через филиал, представительство, работ, услуг, местом реализации которых является РК.

Место реализации работ, услуг определяется в соответствии со статьями 236 или 276-5 Налогового кодекса.

Юридическое лицо оформило кредит от физического лица под 20%. Физлицо эти деньги взяло в банке под 17%. Как правильно удержать НДФЛ (по какой ставке и с какой суммы), если из банка есть все подтверждающие документы на физлицо, сумма кредита 10 млн. рублей? Следует ли физлицу подавать декларацию о доходах, и будет ли зачтена сумма процентов, уплаченная банку, в расходы? Ведь фактически физлицо взяло кредит для юрлица и дохода от этого не имеет.

Согласно п. 1 ст. 807 Гражданского кодекса РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей.

По общему правилу, установленному ст. 809 ГК РФ, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

Поскольку физическое лицо взяло кредит в банке, то оно должно уплачивать банку проценты по этому кредиту.

Поэтому, чтобы возместить затраты физического лица на уплату процентов по банковскому кредиту, договор займа также должен предусматривать уплату процентов за пользование займом.

Размер и порядок уплаты процентов должны быть определены в договоре займа.

Согласно п. 1 ст. 208 НК РФ проценты, полученные от российской организации, относятся к доходам от источников в Российской Федерации и на основании ст. 209 НК РФ являются объектом налогообложения НДФЛ.

П. 3 ст. 43 НК РФ установлено, что процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления).

При этом процентами признаются, в частности, доходы, полученные по денежным вкладам и долговым обязательствам.

Физические лица самостоятельно исчисляют и уплачивают НДФЛ в отношении доходов, перечисленных в ст. 214.1, 214.3, 214.4, 227, 227.1 и 228 НК РФ.

В отношении всех иных доходов, полученных физическим лицом от организаций, исчисляют и уплачивают НДФЛ эти организации, которые признаются налоговыми агентами.

Согласно ст. 226 НК РФ исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка 13%, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам.

А ст. 223 НК РФ установлено, что при получении доходов в денежной форме дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

Налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, и представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов по форме № 2-НДФЛ.

Поэтому в Вашем случае физическое лицо не обязано представлять налоговую декларацию по НДФЛ.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ (ст. 210 НК РФ).

В соответствии с п.п. 1 п. 1 ст. 212 НК РФ материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей, является доходом налогоплательщика, полученным в виде материальной выгоды.

Определение налоговой базы при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, исчисление, удержание и перечисление налога осуществляются налоговым агентом.

При получении налогоплательщиком дохода в виде материальной выгоды налоговая база определяется как превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной ЦБ РФ на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора.

При получении физическим лицом кредита в банке налоговым агентом является банк.

Как указал Минфин РФ в письме от 18.03.2011 г. № 03-04-06/6-44, положения п. 4 ст. 226 НК РФ о том, что налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, не распространяются на налоговых агентов, являющихся кредитными организациями, в отношении удержания и уплаты сумм налога с доходов, полученных клиентами указанных кредитных организаций (за исключением клиентов, являющихся сотрудниками указанных кредитных организаций) в виде материальной выгоды.

Исчисление, декларирование и уплату НДФЛ в виде материальной выгоды клиенты кредитной организации, не являющиеся ее сотрудниками, исполняют самостоятельно в порядке, предусмотренном ст. 228 и 229 НК РФ, независимо от размера полученного дохода в виде материальной выгоды.

У физического лица, получившего кредит в банке, сумма процентов по которому равна или больше 2/3 ставки рефинансирования ЦБ РФ, не возникает налогооблагаемого НДФЛ дохода.

Следовательно, отсутствует и обязанность подавать налоговую декларацию.

Если по условиям кредитного договора процентная ставка меньше 2/3 ставки рефинансирования ЦБ РФ, то физическое лицо должно самостоятельно исчислить сумму налога по ставке 35% и уплатить ее в бюджет не позднее 15 июля года, следующего за истекшим налоговым периодом (п. 4 ст. 228 НК РФ) и представить налоговую декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом (ст. 229 НК РФ).

Объектом налогообложения НДФЛ признаются доходы, полученные физическими лицами, являющимися налоговыми резидентами Российской Федерации, от источников в РФ и (или) от источников за пределами РФ.

То есть для определения налоговой базы по НДФЛ доходы не уменьшаются на расходы.

Доходы, облагаемые по ставке 13%, налогоплательщик имеет право уменьшать только на стандартные, социальные и имущественные налоговые вычеты.

Нередки случаи, когда требуется расширение, реструктуризация, модернизация производства, либо другие улучшения, требующие крупных финансовых вложений, когда компания вынуждена воспользоваться кредитными средствами. И тут логично возникает вопрос: является ли займ доходом при УСН? Это важно для того, чтобы знать, подвергается ли он налогообложению и как его фиксировать в документах.

Является ли займ доходом для юридического лица

![]()

Согласно действующему Налоговому кодексу, любые средства, полученные в долг по договорам специального типа, не относятся к полученной прибыли. То же касается и денег для погашения процентов и возможных задолженностей. Они также не учитываются при исчислении налоговой базы в отношении Вашей деятельности.

При любом заключении кредитного договора, обязательна его фиксация в письменной форме. В договоре оговариваются обязательства обеих сторон, а также включаются разделы, без которых он может быть признан недействительным.

Сделка займа может характеризоваться следующими признаками:

- переход заемных средств во временную собственность заемщика;

- кредит может быть процентным или безвозмездным;

- если взаймы берется имущество, то его нельзя вернуть деньгами.

“Полученный займ является ли доходом при УСН?” – вопрос, имеющий однозначный ответ, – нет. Вы его не можете записать в прибыль, поскольку в оговоренные сроки вернете кредитору. Кредитными средствами Вы пользуетесь лишь определенное время и по факту не можете зарегистрировать их в книге расходов-доходов.

Кто может предоставить займ юридическому лицу

Поскольку кредитные средства выдаются на определенный срок с условием их возврата, то прямым доходом они не являются. Таким образом, налогооблагаемая база (ими могут выступать юридические/физические лица, учредители, ИП) не возрастает, а список расходов не отображает процесс выдачи-возврата займа.

Что касается вопроса – является ли займ учредителя доходом при УСН, то здесь ответ тоже будет отрицательным.

Являются ли проценты по займу доходом, и какие налоговые последствия ожидают

![]()

Если кредитный договор составлен с учетом выплаты процентов, то следует учесть такие нюансы:

- налог на прибыль (учитывается в графе внереализационных проектов);

- НДС (полученные проценты им не облагаются);

- НДФЛ (некоторые ситуации могут быть истолкованы как материальная выгода, в то время как кредитные средства, выданные на приобретение жилья либо земельных участков, не подпадают под эту категорию).

Датой фиксации доходов является день выплаты заемщиком процентов по кредиту. Также может быть определена выгода по беспроцентным займам.

Является ли займ доходом физического лица, и есть ли необходимость указывать его в декларации

Процесс кредитования между двумя физическими лицами абсолютно никак не фиксируется в декларации и не облагается налогами. Если же кредитные средства берутся у ИП либо коммерческой/некоммерческой организации, то придется заплатить определенную сумму, прописанную в Налоговом кодексе. На вопрос «является ли возврат займа доходом физического лица» ответ тоже неоднозначный. К примеру, если физическое лицо предоставило юрлицу займ под проценты, то полученная прибыль в виде процентов по займу считается доходом и подлежит налогообложению.

Основные нюансы оформления займов и их налогообложения

![]()

Если вопрос, является ли займ доходом организации, имеет однозначный ответ, то ситуация с «подводными камнями» не всегда радужна. На что следует обратить внимание, чтобы не остаться в проигрыше:

- соблюдать требования по ограничению наличных займов суммой 100 000 руб.;

- необходимо выплачивать в срок положенные налоги (на внереализационный доход, если заимодавец получает вознаграждение в виде процентов);

- отображать начисления по процентам в бухгалтерской отчетности.

Для того чтобы избежать возможных претензий и разногласия с налоговыми органами, рекомендуем грамотно оформлять любую документацию и следить за исполнением заявленных обязательств.

Индивидуальный предприниматель при ведении коммерческой деятельности не утрачивает статус физического лица. Деньги на счете ИП являются личным доходом, и он вправе распоряжаться ими для оплаты ипотеки, покупки мебели. Кроме того, задекларированные доходы ИП являются подтверждением финансовой стабильности его как заемщика и позволяют претендовать на получение любого кредита, в том числе потребительского.

Но потребительский кредит не может быть выдан на коммерческие цели, и у таких продуктов есть ограничение по сумме. Если деньги нужны для развития бизнеса, необходимо обращаться в отдел по работе с компаниями.

А если деньги нужны для покупки машины или оплаты отпуска — ИП может взять потребительский кредит как обычное физическое лицо.

Требования к ИП для получения потребительского кредита

Поскольку индивидуальный предприниматель может получить потребительский кредит только в статусе физического лица, основные требования банков к заемщику не отличаются от требований к физлицам:

возраст условия банков могут отличаться старше 21 года

Стаж работы на последнем месте от 3 месяцев

В последнем пункте есть важный нюанс: заемщику необходимо подтвердить доход как ИП. Сделать это можно, только предоставив декларацию за последний год. Даже если до регистрации ИП вы работали по найму, справка с последнего места работы не будет подтверждением дохода, так как не является отчетом о доходах ИП. Если ИП на ЕНВД или ОСНО, вы можете предоставить полугодовую декларацию. Но ее рассмотрение остается на усмотрение банка.

Получается, что в случае с ИП необходим стаж не менее 1 года. Но вы все равно можете претендовать на кредит, предоставив залог или запросив минимальную сумму без обеспечения.

Документы

Документы на кредит можно подать на сайте банка. рассматривается банком за несколько минут. В результате вы получаете предварительное решение по условиям кредита, а подписать договор и предоставить оригиналы документов можно при личной встрече с менеджером.

Базовый пакет документов включает:

документы для подтверждения занятости

документы для подтверждения дохода

Подтверждение личности

При оформлении кредитного договора необходимо предоставить оригинал паспорта. Водительские права, удостоверения, заграничный паспорт не принимаются в качестве идентификатора личности при выдаче кредитов.

Подтверждение занятости

Поскольку вы получаете кредит как физлицо, но при этом являетесь индивидуальным предпринимателем, подтвердить занятость нужно документами об ИП — копиями ИНН , ОГРН, выписки из ЕГРНИП.

Предыдущие места трудоустройства указывать не нужно.

Подтверждение дохода

Если физическое лицо подтверждает доход справкой , то ИП этого сделать не может, так как не получает заработную плату.

Чтобы подтвердить доход, необходимо предоставить декларацию за последний год. Это актуально для ИП на УСН или работающих на общей системе налогообложения — в их декларациях видна сумма налогов с прибыли, что позволяет отследить ежемесячный доход. Выписка по счету не всегда информативна: понять, какие деньги являются располагаемым доходом, а какие расходуются на нужды бизнеса невозможно. Единственный формальный признак дохода — объемы перечисления с расчетного счета ИП на карту его владельца с указанием назначения платежа «доход от предпринимательской деятельности».

Если ИП работает на ЕНВД или ПСН — системах, не основанных на фактическом доходе, его декларация не позволит в полной мере оценить его платежеспособность. В этом случае может быть запрошена выписка об операциях по счету.

Если ИП работает без расчетного счета и на патенте — подтвердить доход может быть сложнее. Вариант — предоставить книгу учета доходов ИП. Но она должна вестись с начала деятельности, иметь финансовое подтверждение в выписке по счету или документах кассовой отчетности, быть прошнурована.

Для получения большого кредита, скорее всего, банк попросит предоставить залог.

Что делать, если в кредите отказано

Потребительские кредиты не выдаются для бизнеса, это продукт для частных лиц. Запрашивая кредит на личные цели, вы должны действовать не от имени ИП, а от имени себя как физического лица.

Даже при высоком доходе в кредите может быть отказано: банк не сообщает причины, но если у него есть подозрение, что заемные средства будут потрачены в коммерческих целях, заявка будет отклонена.

Подобрать наиболее подходящий для вашего случая вариант заемных средств и подготовить полный пакет необходимых документов: кредитные продукты для бизнеса доступны организациям даже с небольшими оборотами. Вы можете взять овердрафт, разовый кредит, открыть кредитную линию под обоснованный .

Брать целевые займы — на покупку автомобиля или квартиры, либо займ без поручительства — в зависимости от банка, его сумма может составлять 1 000 000 рублей и более.

Предоставить обеспечение — залог недвижимости или автомобиля, либо предоставить поручителей.

В любом случае, работа в качестве ИП не является препятствием для получения заемных денег. Вопрос заключается лишь в форме кредитования и правильном выборе типа продукта.

Райффайзенбанк предлагает кредиты малому бизнесу на разные цели от оплаты ремонта до покупки недвижимости. Выберите продукт, заполните заявку и дождитесь звонка менеджера, чтобы получить ответы на все вопросы.

ФНС объяснила банкам и самозанятым, как быть с подтверждением доходов, когда нужно оформить кредит. Это разъяснения для тех, кто платит налог на профессиональный доход, который еще называют налогом на самозанятость.

Если вы применяете этот спецрежим как ИП или просто физлицо, теперь стало проще взять кредит: справку можно получить через интернет, а банки должны принимать ее как официальный документ о сумме заработка.

Инструкция для самозанятых: как подтвердить доход для банка

Если платите налог на профессиональный доход и планируете брать кредит, можно официально подтвердить свой заработок для банка. Вот как это сделать:

- в приложении «Мой налог» — «Настройки» → «Справка о доходе»;

- через личный кабинет — «Настройки» → «Справки» → «Справка о состоянии расчетов».

Эти способы подходят и для подтверждения регистрации в качестве самозанятого. Банк может проверить постановку на учет и без справки — через сервис на сайте ФНС.

Расскажите тем, кто планирует брать кредит, но официально не работает:

Кого это касается?

Разъяснения ФНС касаются тех, кто официально зарегистрировался как самозанятый — то есть применяет налог на профессиональный доход. Это льготный налоговый режим, который появился в 2019 году. Пока он применяется в четырех регионах: Москве, Московской и Калужской областях и Республике Татарстан.

Если работать на этом режиме, с учетом вычета можно платить налог по ставке 3 или 4%. А когда вычет закончится, с поступлений от физлиц надо будет платить 4%, а от ИП и юрлиц — 6%. Деклараций, фиксированных страховых взносов и онлайн-касс на этом режиме нет. Чеки для клиентов можно формировать в приложении, а для регистрации не придется идти в налоговую инспекцию.

Еще это касается банков, в которые самозанятые обращаются за кредитами. Теперь понятнее, какой документ нужно представить, чтобы подтвердить свои доходы при оформлении ипотеки или кредитной карты.

В чем была проблема с подтверждением доходов?

Когда потенциальный заемщик подает заявку на кредит, банк может попросить его подтвердить доходы. Это можно сделать разными способами:

- ИП представляют декларацию за последний налоговый период, книгу учета доходов или выписку по расчетному счету.

- Физлица берут на работе справку 2-НДФЛ.

Эти варианты помогают официально подтвердить доход: на документах стоит печать работодателя или налоговой. Банки понимают, что это за формы, откуда они взялись и как их проверить.

С самозанятыми были проблемы. Они не подают декларации, деньги им могут поступать на личную карту, ни книги учета доходов, ни онлайн-кассы нет. И справку 2-НДФЛ самозанятым тоже никто не даст: это документ для расчета другого налога, который удерживает работодатель. Нет работодателя — нет и подтверждения.

Из-за этого банки отказывали самозанятым в кредитах. Получалось, что человек легализовался, честно платит налоги и показывает государству свои доходы, а взять кредит не может.

На самом деле самозанятые могут взять официальную справку о своих доходах, причем быстрее и проще, чем все остальные заемщики. Но некоторые банки такие справки не принимали — причем даже те, что сами предлагают сервисы для самозанятых. Теперь ФНС объяснила, как должно быть.

Как подтверждать доходы на НПД?

Чтобы подтвердить доходы от самозанятости, нужно сформировать справку в приложении «Мой налог» или в личном кабинете. Для этого не придется идти в налоговую, писать заявление и ждать, пока будет готов документ.

Все можно сделать через интернет за несколько минут.

Через приложение. У самозанятых есть специальное мобильное приложение «Мой налог». Через него можно быстро зарегистрироваться, отправлять чеки клиентам и в налоговую, проверять начисления и следить за своими доходами. Там же формируются две справки:

- О том, что самозанятый на самом деле зарегистрирован на НПД.

- О доходах за любой период.

Через личный кабинет. У самозанятых есть свой личный кабинет. Это не то же самое, что личный кабинет налогоплательщика, куда приходят налоговые уведомления и где формируются декларации 3-НДФЛ.

Правильная ссылка для самозанятых: lknpd.nalog.ru

Также в приложении и личном кабинете можно сформировать справку о статусе самозанятого — что он реально зарегистрирован на этом режиме. Хотя банк и сам может это проверить через специальный сервис.

ФНС объяснила, что эти справки можно использовать для подтверждения дохода и регистрации. Эту информацию даже официально довели до Банка России.

Диалог с банком по поводу подтверждения доходов может выглядеть примерно так:

— Где вы работаете?

— Я самозанятый, применяю налог на профессиональный доход.

— Чем подтвердите свои доходы?

— Есть справка из налоговой, она с электронной подписью ФНС. Сформирую прямо сейчас в приложении «Мой налог» и отправлю, куда скажете.

— Ничего не знаем про такие справки, это не подтверждение дохода, давайте 2-НДФЛ.

Если самозанятый работает по трудовому или гражданско-правовому договору

Самозанятость можно совмещать с основной работой. Например, можно быть поваром в кафе с трудовым договором и официальной зарплатой и одновременно выпекать торты на заказ как самозанятый. Это разные виды доходов, но банку можно представить сведения о каждом из них:

- Работодатель выдаст копию трудовой книжки и справку 2-НДФЛ с доходами по трудовому договору.

- Доходы от самозанятости можно подтвердить справкой из приложения.

Так же с гражданско-правовым договором. Там нет трудовой книжки, но заказчик тоже удерживает НДФЛ, сдает в налоговую сведения о доходах и платит страховые взносы. Чем больше доходов удастся подтвердить, тем выше шансы на одобрение кредита.

Раньше у тех, кто ведет бизнес без регистрации и налогов, было мало шансов взять ипотеку или автокредит. Или приходилось платить повышенные проценты. Теперь с этим проще: платить налоги от подработок или небольшого бизнеса может быть выгоднее, чем переплачивать банку из-за повышенной ставки.

![]()

![]()

Цитата из статьи:

«Диалог с банком по поводу подтверждения доходов может выглядеть примерно так:»Может, где-то в параллельной реальности и может, но конкретно к банку "Тинькофф" это применимо примерно никак. В нашей реальности диалог с милой барышней-оператором был таким:

.

-- Вы официально трудоустроены?

-- Я самозанятый, плачу налог на профессиональный доход

-- Т.е. Вы предприниматель, у Вас ИП?

-- Нет, я "самозанятый"

-- Ну, у вас своя фирма, ООО?

-- Нет

-- То есть, получается, вы нигде официально не трудоустроены?

-- Я самозанятый, плачу НПД

. и дальше по кругу. В итоге она так и не поняла, о чём я вообще толкую и, видимо, записала меня в безработные, потому как одобрили только 30% от запрошенной суммы.К слову, и в ЛК "Тинькофф", в разделе о работе, тоже нет вида деятельности "Самозанятый", не могу сведения о работе указать при всем желании.

Так что всё это работает только в одну сторону: вывести людей из тени и пополнить тем самым бюджет. Никаких преференций НПД не даёт.

![]()

А вы в курсе, что Тинькофф банк сам кладёт болт на справку о доходах самозанятого и не учитывает такой доход? Зачем Екатерина Мирошкина написала эту залепуху?

А у меня вопрос! Почему самозанятый платит 4 % от дохода, а если я физ лицо и торгую на брокерском счете и получаю доход, то плачу 13% НДФЛ. И торгуя на брокерском счете я не являюсь самозанятым?

Дмитрий, потому что ты платишь 13% от чистой прибыли, а НПД это 4-6% с оборота! Или ты хочешь заплатить 4% от оборота брокерского счета? )))

Дмитрий, так зарегистрируйтесь и платите 4%

В реальности банку абсолютно пофиг на эту справку, я проверял, приносил её. И это правильно. Чтобы создать такой "доход", достаточно просто оплатить 3% от него, а деньги сказать что клиенты передали наличными. Серьёзно, у меня самого как самозанятого доход 500 тысяч за полгода, но если бы я захотел просто его нарисовать а не реально получить, то мне бы это обошлось в 15 тысяч рублей примерно (столько налогов я заплатил).

В моём случае правда это всё реально платили разные люди мне на карту, но это как-то надо проверять, а справка по сути выдаётся с моих же слов, с того что я сам в приложении вобью.

![]()

расскажите реальный случай выдачи банками кредита под справку о доходах самозанятого. Не надо теоретизировать и сказки рассказывать.

Пока, по состоянию на октябрь месяц банки чхать хотели на эти справки. Как и на письма с разъяснениями ФНС.

Так что пока никакого смысла из тени выходить ради кредита нет. Не смотря на сказки минимтров и экономистовНПД - это вообще-то больше налог на честность, а не вот это вот всё, но уверен, что скоробанки будут учитывать самозанятых нормально и для кредитов, и для остальных продуктов, в том числе для бизнеса.

Никита, ну и что - 50 или 10 тысяч, в чем разница?

![]()

Никита, ну сегодня у человека работа официальная и зарплата 50 тыр, а через неделю его уволили. Банки не рискуют?

Алексей, сегодня у вас 50 000, а в другой мес 10 000, ибо клиентов не было! Банки не будут рисковать, ИП и те люди, у которых доход попеременный -- часто вылетают в просрочники!

![]()

А,то что банки не одобряют кредиты и уж тем более не дают ипотеку самозанятым,вас не смущает.

На самом деле - все не для народа, а против! Многие годы работодатели платили налоги с минимальной зарплаты, а основную - давали в конвертиках). Кто решил, что теперь будет иначе?

В 90е годы я, продав квартиру для улучшения жилищных условий - попала под дефолт и осталась без жилья, без денег, с грудным ребенком на руках и выдаваемой мужу зарплатой. гвоздями.

Мне 50 лет. я выжила в тех условиях, вырастила прекрасного сына, всю жизнь работаю, получая зарплату в конвертиках, потому что работодатели не желают платить налоги.

Я никогда не обращалась к государству за помощью, не получала никаких пособий. ровно потому, что это бессмысленно, глупо и унизительно - бегать по инстанциям, кормя бюрократов, собирая дурацкие справки и тратя свое драгоценное время на очереди у кабинетов. Это время я предпочитала потратить с пользой - чтоб заработать на кусок хлеба своему ребенку.

И если я беру кредит - я рассчитываю свои силы, улучшаю условия жизни за счет кредитных средств, потому что в нашем государстве, сделавшим нас нищебродами накопить невозможно.

Теперь же меня лишают возможности получить кредит!

Потому что я не в силах заставить работодателя показать государству фактические доходы его предприятия.

Какой бред.

как обычно - не с того начинаются реформы!

Обирают обобранных!

Зарегистрироваться как самозанятый?

Легко!

Только сначала - Верните мне квартиру, по сути украденную у меня великим государством!

Верните мне мою жизнь! Которую я потратила на выживание!

Верните жилье тем, кого сделали бездомными, обреченными!

Да! Я выкарабкалась! Выжила, и хочу дать достойное будущее теперь уже внуку..

Сама! И сама обеспечу себе старость.

И не собираюсь отчислять средства в карманы чиновников через пенсионные и иные фонды.

Но я вынуждена для этого брать иногда кредиты.

Чудесное же наше государство снова мне перекрывает кислород!Читайте также: