Что такое и есн взносы в пфр

Наше государство остается, по сути, социальным. Даже в нынешних сложных финансовых условиях старается не опускать планку социальных обязательств. Получается не всегда. Определенной поддержкой в выполнении этих задач служит единый социальный налог. О нем сейчас и пойдет речь.

ЕСН в 2020 году: зачем нужен

Аббревиатура ЕСН расшифровывается как единый социальный налог. Прежде чем перейти к вопросу о размере ЕСН в 2020 году, остановимся кратко на характере этого налога, его задачах и объектах налогообложения.

Для начала поясним, что юридически этот налог уже несколько лет не существует, его отменили 9 лет назад. Но по привычке разные взносы данного целевого назначения называют единым социальным налогом. К тому же есть вероятность, что его вернут.

Исчисляется он как при помощи бюджетных, так и внебюджетных источников средств. Назначение ЕСН — обеспечение возможности для сотрудников в будущем получать государственную пенсию и ряд социальных выплат. Из этого же источника выделяются нужные суммы на бесплатную помощь в медицинских организациях, перечень которых определен законодательно.

Кто платит, каков объект налогообложения

Отчислять этот вид налога должны все, кто официально работают. Это две большие группы налогоплательщиков.

1. ИП, занимающиеся частной практикой.

2. Физлица, не относящиеся к категории индивидуальных предпринимателей; ИП, предприятия и организации, конкретные люди, что делают выплаты физическим лицам.

У этих групп несколько отличаются объекты обложения по единому социальному налогу. Первая группа должна сделать отчисления со всех видов доходов, оставшихся после учета обозначенных законом расходов. Для тех, кто попадает во вторую группу, объектами налогообложения становится весь объем выплат, что производились физическим лицам по договорам разного вида: как по трудовым, так и по всему спектру .

Как рассчитывается ставка ЕСН в 2020 году

Для основной группы налогоплательщиков ставки ЕСН в 2020 году остались теми же, что и ранее. Из чего она складывается? Из этих трех разновидностей платежей:

- взносов на обязательное пенсионное страхование, ставка по которым — 22%;

- отчислений на обязательное медицинское страхование, их размер — 5,1%;

- платежи в Страховой фонд, составляющие 2,9%.

- платежи на страхование от несчастного случая, ставка зависит от группы риска предпринимательской деятельности.

За максимальный размер взносов на пенсионное страхование в 2019 году принята сумма 234 832 рублей, в 2020 году планка максимального размера пенсионных взносов возрастет до 259 584 рублей. Что касается процента ставки, то он несколько варьируется в зависимости от сумм начислений.

При достижении лимита, установленного на данный год, он может быть скорректирован в сторону уменьшения. В вышеупомянутая ставка в 2,9% по Фонду социального страхования применяется при начислениях на суммы менее 865 000 рублей. Если суммы более 865 000, то ставка по данному фонду будет нулевой. В 2020 году в ФСС оплачиваются взносы до получения размера доходов 912 000 рублей.

В отношении взносов на обязательное пенсионное страхование правило то же: если начисления менее 1 150 000 рублей, то устанавливается ставка ЕСН в 22%, а при выплатах на суммы свыше 1 150 000 рублей она снижается до 10%. В 2020 году при доходе 1 292 000 действует ставка 22%, а свыше этой суммы ставка уменьшается до 10%. Для обязательного медицинского страхования предельных ограничений не установлено, в 2019 году со всей суммы дохода исчисляют 5,1%.

Особенности расчетов для ИП

Сколько процентов ЕСН в 2020 году придется отчислять индивидуальным предпринимателям? Дл ИП разработана несколько иная система расчетов. , они не обязаны платить в страховые фонды, могут делать это лишь на добровольных началах. За ними остаются обязательные отчисления в два фонда: Пенсионный и Медицинского страхования. В 2017 году оба исчислялись пропорционально минимальному размеру оплаты труда.

Формула была такова. Отчисления в фонд медицинского страхования рассчитываем исходя из ставки 5,1% МРОТ за год, то есть, 12 * 5,1% * МРОТ. Для Пенсионного фонда расчет аналогичный, только применяем ставку 26%.

Надо иметь в виду: если доход индивидуального предпринимателя в год окажется выше трехсот тысяч рублей, то ко всем перечисленным выше отчислениям добавляется один процент от той суммы, на которую превышен данный лимит.

Основные изменения по ЕСН

Говоря о таблице ставок ЕСН в 2020 году, надо помнить еще и о ряде поправок, связанных с уплатой ЕСН, которые внесены в текущем году в связи с изменениями, затронувшими Налоговый Кодекс России.

1. Теперь нельзя производить округление сумм (в любую сторону), производя отчисления взносов по ЕСН.

2. Появилось понятие максимального показателя для начислений выплат на пенсионное страхование. Оно зафиксировано законодательно, а также внесены соответствующие изменения и в нормативные акты локального характера, касающиеся налогообложения. Но по медицинскому обязательному страхованию подобных ограничений пока не предусмотрено.

3. Страховые взносы не будут взысканы с суммы, компенсационных выплат которая меньше трех среднемесячных заработков, если работник увольняется. Также это новшество касается выплаты командировочных расходов. И на них не будут начислены страховые проценты, но только в случае, если данные расходы будут подтверждены документально.

4. За иностранных граждан, принятых на работу, работодатели отныне тоже будут обязаны отчислять необходимые суммы для целей пенсионного страхования. Исключения предусмотрены лишь для зарубежных специалистов высокого класса.

5. Число предприятий, которым дано право на электронную отчетность, увеличилось.

6. Фиксированные взносы ИП не будут рассчитываться, исходя из МРОТ.

Перемены, связанные с отсрочками и контрольными проверками

Надзорные предприятия теперь, если имеются серьезные основания, могут увеличить длительность проверок с прежних четырех месяцев до шести. Такими основаниями являются:

- серьезные нарушения, которые требуют срочной проверки и принятия незамедлительных мер; они должны быть зафиксированы и подтверждены документально;

- нарушения по филиалам, расположенным в разных субъектах Российской Федерации, требующие проверки;

- неточность в документах или отсутствие запрашиваемых данных;

- несвоевременность страховых отчислений, в том числе, по обстоятельствам.

Работодатель (ИП) вправе и даже должен, в случае таких чрезвычайных обстоятельств, просить об отсрочке либо рассрочке платежей по единому социальному налогу. Это могут быть такие причины как необоснованная задержка финансирования, а для предприятий, ведущих сезонные работы, еще и : техногенные и природные катастрофы, военные операции и др.

Субъекту налогообложения нужно будет подать в соответствующую организацию заявление установленного образца. На его основании будет приниматься определенное решение.

Таблицы ставок ЕСН в 2020 году

Тарифы страховых взносов в 2020 году

В ПФР на обязательное пенсионное страхование

В ФСС на страхование на случай временной нетрудоспособности и материнства (ВНиМ)

В ФФОМС на ОМС

С суммы выплат в пределах установленной предельной величины базы

С суммы превышения установленной предельной величины базы

С суммы выплат в пределах установленной предельной величины базы

С суммы превышения установленной предельной величины базы

Нет такого предприятия, которое бы не сталкивалось в своей деятельности со страховыми взносами. Несколько лет назад эти платежи назывались единым социальным налогом. К сожалению, сотрудники не уделяют должного внимания этому вопросу до того момента, пока не подойдёт время выходить на пенсию. Многие люди даже не знают, какие платежи за них уплачиваются, с каких сумм идут отчисления.

Что такое страховые взносы и для чего они нужны

Долгом каждого работодателя в нашей стране является уплата страховых взносов в Пенсионный Фонд (ПФР). Страховые взносы представляют собой обязательные отчисления, которые осуществляет работодатель из заработанных сотрудниками денег. Пенсионные взносы аккумулируются в фонде. Впоследствии при возникновении определённых ситуаций, фонд осуществляет выплату положенных сумм. Отчисления в ПФР и Фонд социального страхования гарантирует сотруднику получение пособий в связи с болезнью, в связи с материнством, получение различных льгот.

Основной закон, устанавливающий отчётность, сроки уплаты и сдачи отчётов, размер, а также льготы по страховым взносам, это Федеральный Закон 212-ФЗ «О страховых взносах», а также 34 главой НК РФ.

Кто должен платить взносы в ПФР

Взносоплательщиками выступают работодатели. В эту группу попадают:

- Различные предприятия и организации, имеющие наёмных работников, выплачивающие им заработную плату, а также оплачивающие работу по договорам подряда;

- Индивидуальные предприниматели, трудящиеся в одиночку. В эту же группу попадают нотариусы, адвокаты. Страхователи в данной категории, перечисляют взносы только за себя.

- Физические лица, без образования индивидуального предпринимателя, производящие выплаты работникам.

- Самозанятое население. Это люди, работающие исключительно «на себя», занимающиеся определёнными видами деятельности (разные косметические услуги, оказываемые на дому, деятельность фотографов, консультационная деятельность и другие).

Виды и ставки страховых взносо в

В России предусмотрено несколько видов пенсионных взносов:

- на обязательное медицинское страхование (ОМС);

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай болезни и по материнству.

Выплаты, на которые необходимо начислять страховые взносы

Страховые взносы начисляются на все виды заработка для сотрудников. Под вознаграждениями понимается заработная плата, различные виды премий, отпускные и компенсации за неиспользованный отпуск, то есть все виды оплаты труда, обозначенные в трудовом договоре.

Статья 422 НК РФ определяет перечень выплат, не облагаемые страховыми взносами. К таким выплатам относятся начисления по больничным листам, государственные пособия, различные компенсации (за исключением выплат за неотгуленный отпуск при увольнении), суточные в командировках, единоразовая матпомощь, например, в связи со смертью члена семьи сотрудника, в связи с рождением (усыновлением) ребёнка и некоторые другие.

Ставки по страховым взносам

Не для всех работодателей тарифные ставки по взносам будут идентичны. На величину ставки будет влиять и категория лица, получившего вознаграждение. Повлияет на тариф и сумма вознаграждения, выплаченного за год по сравнению с предельной базой. Максимальная сумма дохода для налогообложения устанавливается ежегодно. В 2020 году её величина установлена в сумме 1 292 000 рублей.

Соответственно, тарифная ставка для пенсионных отчислений в случае, не превышения базы составит 22%. А при доходах, свыше предельной базы, ставка будет составлять 10%. Например, если доход сотрудника до сентября месяца составил 1 292 000, то вплоть до этого момента тариф для него составит 22%. После сентября тариф для этого же сотрудника станет 10%. Размер тарифов сохраняется как для российских работников, так и для иностранных граждан. Исключением будут только высококвалифицированные специалисты.

У индивидуальных предпринимателей иная ситуация. Если речь идёт о страховых платежах за сотрудников, то для них ставка составляет 30%. Кроме того, предприниматель обязан оплатить определённый размер взноса за себя в сумме 32 448 рублей на ОПС, 8426 рублей на ОМС. Если предприниматель получает доход, превышающий 300 000 рублей, то сверх фиксированного платежа, предприниматель должен дополнительно уплатить 1% от своего дохода, но не более 259 584 рублей.

Платёж можно сделать единоразово, а можно разделить поквартально.

Пониженные тарифы применяют несколько групп налогоплательщиков:

- предприятия, деятельность которых связана с информационными технологиями.

- работодатели, оплачивающие работу членам экипажей судов.

- некоммерческие организации, работающие на упрощённой системе налогообложения (исключением являются бюджетные организации);

- предприятия, создающие анимационные продукты;

- благотворительные организации на УСН и некоторые другие.

- организации, работающие в рамках соглашений с особыми экономическими зонами.

- участники проекта «Сколково». Это предприятия, занимающиеся исследовательской деятельностью (энергосбережение, ядерные технологии, стратегические компьютерные технологии и др.)

- предприятия Крыма и Севастополя.

Все налогоплательщики, уплачивающие взносы по сниженным ставкам, указаны в статье 427 НК РФ.

Кроме перечисленных выше организаций, пониженный тариф с 01 апреля 2020 года разрешено уплачивать представителям малого и среднего бизнеса в связи карантином по короновирусу.

Дополнительные тарифы по страховым взносам

Дополнительные тарифы подлежат уплате не на всех предприятиях. Плательщики данных взносов – организации, где есть сотрудники, трудящиеся во вредных и опасных условиях. Этот вид взносов стал обязательным в 2013 году. Труд во вредных и тяжёлых условиях позволяет сотрудникам выйти на пенсию раньше срока. Речь идёт о работе в опасных и вредных условиях.

Дополнительный тариф устанавливается в зависимости от класса условий труда. Для опасных и вредных условий тарифные ставки устанавливаются от 4% до 8%.

Для условий труда, считающимися нормальными и определяются классами ниже 3, применяются исключительно основные тарифы.

Применение дополнительных тарифов, регулируется статьёй 428 главы 34 НК РФ.

Ответственность за неуплату пенсионных взносов

Ранее Налоговый Кодекс наказывал неплательщиков страховых взносов немаленькими штрафами. С 2020 года были приняты поправки к закону, ужесточающие меру наказания за неуплату страховых взносов вплоть до тюремного срока.

Размеры тарифов, график оплаты страховых платежей, предусмотренная отчётность и ответственность за отказ от уплаты страховых взносов контролируются НК РФ. Сведения о пенсионных отчислениях будут полезны не только для нанимателей, но и для самих работников.

Информация о механизме расчёта, начисления, отчётности по пенсионным взносам всегда актуальна не только для простого обывателя, но и для человека, решившего открыть свой бизнес. Понимая, сколько денег работодатель перечисляет в фонд, человек может не беспокоиться о завтрашнем дне.

Отличная новость .

Сотрудничество с Московским Финансовым Центром стало комфортней и удобней. Для клиентов появился новый сервис - Личный кабинет.

Теперь вы можете получать доступ к данным о состоянии ваших договоров онлайн, совершать удаленное открытие, получать проценты на счет. Персональный менеджер ответит на все ваши вопросы.

Для подключения Личного кабинета зарегистрируйтесь на сайте pkmfc.ru или обратитесь к сотрудникам Московского Финансового Центра в любом из наших отделений или по телефону 8 (800) 555-06-82 .

Для нас важно, чтобы пайщикам было удобно и безопасно сотрудничать с Московским Финансовым Центром!

Каждый налогоплательщик должен знать, что такое единый социальный налог, ведь от его выплат зависит будущая пенсия.

Что такое ЕСН

ЕСН — это основной термин в сфере налогообложения определяющий сумму будущей пенсии и прочих социальных льгот. Благодаря этому налогу любой работник, который его выплачивает, может быть уверен, что получит медицинскую помощь в государственных больницах бесплатно.

Законодательное регулирование

Нормативное подкрепление ЕСН оформлено на нескольких уровнях, вот они:

- Обязательное наличие налогов в социальных сферах прописано в Конституции Российской Федерации. Данный акт является ключевым, ведь на первой ступени в иерархии правовых актов.

Еще на первом уровне находятся все виды кодексов.- Законы, принятые на федеральном уровне, также можно отнести к нормативам первого уровня. ЕСН был введен 01.01.2011 согласно Федеральному законодательству № 118 от 5.05.2000 года. В данном виде налоговые отчисления социального типа существовали девять лет. А начиная с 01.01.2010 года, налог принял привычную форму.

Кого можно считать плательщиком

Начислять и выплачивать данный вид налога обязаны все лица, осуществляющие отчисления в виде заработной платы своим, официально принятым на работу, сотрудникам, к примеру, ИП, крупные компании и предприятия, бюджетные организации и т.д.

Объект налогообложения

В Налоговом Кодексе РФ прописаны несколько объектов налогообложения по ЕСН, которые необходимо знать каждому налогоплательщику, чтобы их выплачивать. А точнее эти выплаты предусмотрены в заключаемом между соискателем и работодателем в юридически заверенном трудовом соглашении и договоре про дополнительные вознаграждения, которые приписаны физ. лицам.

В пункте под номером 3 статье 236 НК РФ, четко прописано, что объектами платежа не будут признаваться и иметь отношение действительные выплаты, которые никоим образом не уменьшают размер налоговой базы. Именно, в связи с этим возврат по ним не происходит, и выплачивать их нет необходимости.

Различия между страховым взносом и ЕСН

Как правило, стандартное страховое отчисление равно 30%, выплачиваться оно в данном размере должно обязательно независимо от используемого метода налогообложения на предприятии.

Все основные различия между этими двумя выплатами можно поделить на приятные и неприятные для граждан (см. таблицу 1).

Благоприятные моменты

Неприятные моменты

Четкое определение и ведение базы взносов.

Сравнительно небольшие штрафные санкции при неуплате.

Отмена заморозки счета.

Налогоплательщики, выплачивающие пенсии гражданам с инвалидностью или перечисляющие деньги в другие похожие благотворительные организации не будут избавлены от страховых выплат, но для них предусмотрен специальный пониженный тариф.

В ситуации, когда финансовая помощь сотруднику будет более 4000 рублей, сумма будет облагаться страховым вычетом.

Разовое совершение материальной помощи не заносится в общую базу для начисления страховых отчислений, это происходит только в той ситуации, когда помощь была совершена в первый год младенца.

Сроки непредоставления всех расчетных бумаг будут считаться по календарным дням.

Страховое отчисление будет считаться неоплаченным в случае, если в поручении был написан неверный код банковской карты.

Бумаги, подтверждающие выплаты, необходимо бережно хранить 7 лет.

Все проверки осуществляются работниками ФСС и ПФР.

Подробнее о ЕСН на видео:

Общая налоговая ставка ЕСН

Предусмотрен общий размер ставки, который подходит почти для всех граждан. Обычно на коммерческом предприятии как главный налогоплательщик выступает директор, который переводит отчисления за всех подчиненных.

В ставку на ЕСН (общая цифра была приведена выше) на начало текущего 2019 год включаются:

- Оплата базовой медицинской страховки – 5.1%

- Отчисления для погашения пособия о временной недееспособности, а также пособие по уходу за малышом – 2.9%

- Выплата в ПФ РФ составляет 22% от зарплаты физического лица

Пока сумма отчисления ЕСН не поменялась в сравнении с 2018 годом, но рост ставки прогнозируется увеличить, об этом чуть ниже. Также нужно брать во внимание страховой забор в случае травмирования сотрудника. Его необходимо отчислять не в ФНС, а в ФСС. Сумма такого перевода будет зависеть от рода деятельности организации.

Как правильно подсчитать сумму ЕСН

Как была сказано выше, ставки на начало 2019 год остались прежними. Максимально допустимый размер базы со взносами может быть:

- В ПФ – 876 тыс. рублей, сумма может быть меньше, если данный показатель достиг своего лимита.

- Страховые отчисления – 755 тыс. рублей. По достижению лимита ставка приравнивается к нулю.

- Если сумма фонда, в который будет начисляться ПФР превышает допустимый лимит, то тариф понижается на 1%.

Наглядный пример расчета

Чтобы рассчитать ЕСН, представим данную ситуацию: организация «Земля» отсчитала за один отчетный период прибыль в 1 150 тыс. рублей. Нужно высчитать показатель ЕСН и сумму за страховку.

Чтобы определить эти значения, нужно выполнить такие расчеты:

Размер социальных отчислений в рамках данного ограничения в 718 тыс. руб.: 718 000 * 2,9% = 20 822 руб.- Сумма пенсионных налогов для погашения с учетом ограничения – 796 000 * 22% + ((1 150 000 – 796 000) * 10%) = 175 120 + 35 400 = 210 520 руб.

- Медицинские выплаты будут составлять 1 150 000 * 5,1% = 58 650 руб.

В конечном итоге мы получаем общий размер ЕСН, который подлежит к выплате, он составляет: 20 822 + 210 520 + 58 650 = 289 992 руб.

Чтобы не проводить большие математические операции вручную, можно воспользоваться одним из онлайн калькуляторов. Чтобы его найти, нужно ввести соответствующий поисковый запрос, затем ввести все данные по представленному выше примеру и получить результат.

Особенности расчетов для ИП

По закону каждый индивидуальный предприниматель может не погашать весь список страховых отчислений. Лично за себя они отчисляют исключительно определенную сумму. В недалеком прошлом чтобы высчитать сколько нужно заплатить, нужно было четко знать размер МРОТ. Но теперь данный страховой сбор имеет конкретную сумму.

Выплаты для ИП на текущее время:

Обязательная медицинская страховка – 6 884 рублей- Взнос в ПФ – 29 354 рублей

Такие суммы установлены для всех ИП, годовой доход которых не выше 300 тысяч рублей. Если предприниматель превысил этот лимит, он обязан отчислять дополнительный 1% с суммы, которая превысила 300 тысяч рублей.

Для примера, если ИП имеет годовой доход в 500 тысяч рублей, то дополнительно нужно будет выплатить (500 тыс. – 300 тыс.) * 0,01 = 2 000 рублей.

Категории ИП, для которых отменены льготы

На 2019 год всего несколько групп ИП не теряют льготы:

ИП на «упрощенке», практикующий льготируемую деятельность, доходность которого составляет меньше 70%. Но с одним ограничением, что годовой ИП не более 78 миллионов рублей.- Аптечные компании и ИП, имеющие соответствующую лицензию на открытие и ведение фармацевтического бизнеса, на ЕНВД.

- ИП, применяющие патентную систему налогообложения по отношению к выплатам ЗП и других вознаграждений для своих сотрудников.

Вычитается ли у сотрудников ЕСН с заработной платы

Ответ на данный вопрос будет следующим – выплачивают ЕСН исключительно работодатели, а из заработной платы работника вычитают только НДФЛ 13%.

Поэтому если вы нашли новое рабочее место и вам предложили хороший оклад, не стоит переживать, что половина зарплаты будет уходить мимо.

Изменения в 2019 году

Нынешняя модель экономики не может подстроиться под текущее состояние рынка и ситуацию в общем, поэтому требуются некоторые изменения, способствующие факторам роста. Как раз для достижения этого роста система взимания единого социального налога будет пересмотрена и частично изменена с текущего года.

Данное нововведение в группе с другими мерами поможет предотвратить такое явление, как застой в экономике. Представители Минэкономразвития утверждают, что если сейчас не принять меры и не пересмотреть систему взимания ЕСН, то нового кризиса не избежать.

Само собой, налоговые ставки в текущем 2019 году будут изменены и ЕСН не исключение. Нельзя сказать однозначно, к каким последствиям приведет такое решение, остается только ждать, чтобы увидеть, в какую сторону изменится функционирование экономической системы через год. Обновленные ставки уже представлены на сайте ФНС и находятся в свободном доступе.

Российские власти напоминают, что изменения налоговой ставки вступят в силу только по окончании выборов, так что нет смысла преждевременно надеяться на значительное уменьшение текущих размеров страховых выплат.

Стоит отметить, что компенсировать такие утраты будут за счет увеличения НДС, а это в свою очередь влияет на цены товаров и услуг.

ЕСН при упрощенной и общей системе обложения

Если предприятие сосредоточено на УСН – оно освобождается только от страховых компенсаций пострадавшим сотрудникам. При переходе предприятия на общую систему налогообложения ЕСН взимается в общепринятом порядке.

Видео расчеты налога при упрощенке:

Вот вы и узнали, что такое единый социальный налог, а также все тонкости по его расчету и уплате. Надеемся, полученные знания помогут Вам в будущем.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Единый социальный налог и взносы в пфр

Порядок исчисления и уплаты единого социального налога определен гл. 24 НК РФ. В соответствии со статьей 235 НК РФ налогоплательщиками данного налога признаются:

1) лица, производящие выплаты физическим лицам: организации, индивидуальные предприниматели, физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Если налогоплательщик одновременно относится к обеим категориям, то он исчисляет и уплачивает налог по каждому основанию.

Согласно статье 243 НК РФ сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы. Причем сумма налога, подлежащая уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации.

Сумма налога (сумма авансового платежа по налогу), подлежащая уплате в федеральный бюджет, уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов (авансовых платежей по страховому взносу) на обязательное пенсионное страхование (налоговый вычет) в пределах таких сумм, исчисленных исходя из тарифов страховых взносов, предусмотренных Федеральным законом от 15 декабря 2001 года № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), подлежащую уплате в федеральный бюджет, начисленную за тот же период.

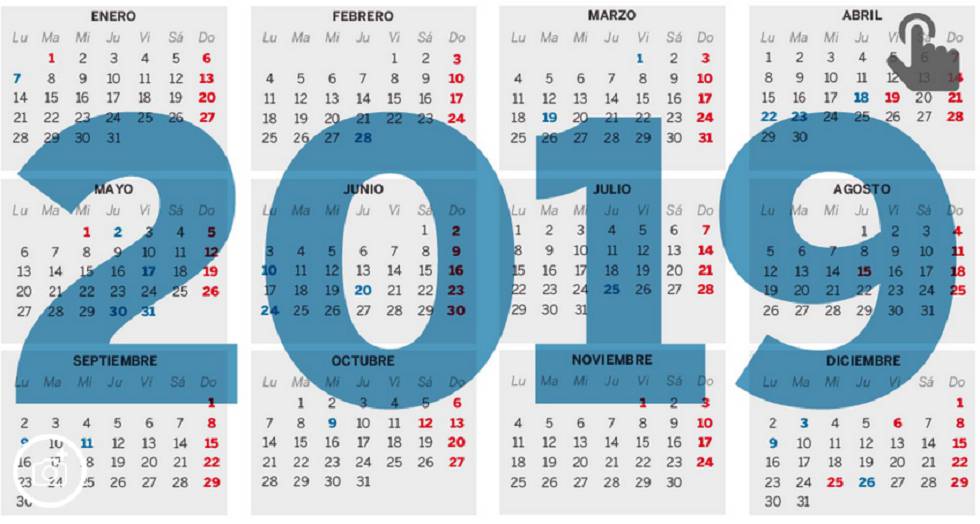

Налоговым периодом по ЕСН является календарный год. К тому же предусмотрены отчетные периоды – квартал, полугодие, 9 месяцев.

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога. Сумма ежемесячного авансового платежа по налогу, подлежащая уплате за отчетный период, определяется с учетом ранее уплаченных сумм ежемесячных авансовых платежей.

Уплата ежемесячных авансовых платежей производится не позднее 15-го числа следующего месяца.

По итогам отчетного периода налогоплательщики должны исчислить разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего отчетного периода, и суммой уплаченных за тот же период ежемесячных авансовых платежей, которая подлежит уплате в срок, установленный для представления расчета по налогу, то есть не позднее 20-го числа месяца, следующего за отчетным периодом.

Разница между суммой налога, которая должна быть уплачена по итогам календарного года, и суммами налога, уплаченными в течение отчетных периодов, подлежит уплате не позднее 15 календарных дней со дня, установленного для подачи налоговой декларации за налоговый период, то есть не позднее 30 марта года, следующего за истекшим налоговым периодом, либо зачету в счет предстоящих платежей по налогу или возврату налогоплательщику в порядке, предусмотренном статьей 78 НК РФ.

Уплата ЕСН по итогам налогового периода или авансовых платежей осуществляется отдельными платежными поручениями в федеральный бюджет, фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

Кроме того, в срок не позднее 15-го числа месяца, следующего за истекшим кварталом, организация должна представить в региональное отделение ФСС (по месту своей регистрации) расчетную ведомость по средствам социального страхования по форме № 4-ФСС (утверждена Постановлением ФСС России от 22.12.2004 № 111 с изменениями от 21.08.2007 г.).

Порядок уплаты пенсионных взносов и представления отчетности по ним регулируется Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Согласно п. 2 ст. 24 Закона № 167-ФЗ организация независимо от даты ее регистрации должна ежемесячно составлять расчет сумм авансовых платежей по страховым взносам и уплачивать их в срок, установленный для получения в банке средств на оплату труда за истекший месяц (в день перечисления денежных средств на оплату труда со счетов организации на счета работников), но не позднее 15-го числа месяца, следующего за месяцем, за который авансовый платеж был начислен.

По итогам отчетного периода (т.е. ежеквартально) организация обязана представлять в налоговый орган расчет по авансовым платежам по страховым взносам (его форма утверждена Приказом Минфина России от 24.03.2005 № 48н). Предельным сроком подачи расчета является 20-е число месяца, следующего за истекшим кварталом.

Обращаем внимание на письмо Минфина РФ от 14 февраля 2007 г. № 03-04-07-02/4, в котором указывается: «Что касается формы Расчета авансовых платежей по страховым взносам на обязательное пенсионное страхование, то, учитывая, что с 2007 года законодательными актами не были внесены изменения в порядок расчета и уплаты страховых взносов на обязательное пенсионное страхование, разработку новой формы такого Расчета считаем нецелесообразной. Поэтому в 2007 году страхователям следует представлять в налоговый орган упомянутые Расчеты в соответствии с ранее применяемым приказом Минфина России от 24.03.2005 № 48н.»

В отношении формы Расчета авансовых платежей по единому социальному налогу, то в этом же письме разъясняется: «Разработанная с учетом изменений в налоговом законодательстве, вступивших в силу с 1 января 2007 года, форма Расчета авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам, и Порядок ее заполнения утверждены приказом Минфина России от 09.02.2007 № 13н, который вступает в силу, начиная с представления расчетов авансовых платежей по единому социальному налогу за первый отчетный период 2007 года.»

После вступления в силу указанного приказа утратит силу приказ Минфина России от 17.03.2005 № 40н «Об утверждении формы Расчета авансовых платежей по единому социальному налогу и Рекомендаций по ее заполнению».

Кроме того, указано, что налогоплательщики – индивидуальные предприниматели и адвокаты для представления в налоговый орган налоговой декларации за 2006 год по единому социальному налогу в части своих доходов должны по-прежнему руководствоваться приказом МНС России от 13.11.2002 № БГ-3-05/649.

В срок не позднее 30 марта 2007 г. организация должна была сдать в налоговый орган налоговую декларацию по страховым взносам на обязательное пенсионное страхование по форме, утвержденной Приказом Минфина России от 27.02.2006 № 30н.

Сумму страховых взносов в окончательный расчет по итогам года нужно перечислить не позже 15 апреля года, следующего за расчетным периодом.

Если организация имеет обособленные подразделения, находящиеся на отдельном балансе, имеющие расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, то такие подразделения самостоятельно исполняют обязанности организации по уплате ЕСН (авансовых платежей по ЕСН), а также обязанности по представлению расчетов по налогу и налоговых деклараций по месту своего нахождения согласно п. 8 ст. 243 НК РФ. В случае невыполнения обособленными подразделениями хотя бы одного из трех условий организация производит уплату ЕСН, а также представляет декларации и расчеты по налогу централизованно по месту своего нахождения.

Совместным письмом МНС России и ПФР от 11, 14.06.02 г. № БГ-6-05/835, МЗ-16-25/5221, установлен аналогичный порядок при уплате и сдаче отчетности по страховым взносам на обязательное пенсионное страхование.

Сумма налога (авансового платежа по налогу), подлежащая уплате по месту нахождения обособленного подразделения, определяется исходя из величины налоговой базы, относящейся к этому обособленному подразделению. В свою очередь, сумма налога, подлежащая уплате по месту нахождения организации, в состав которой входят обособленные подразделения, определяется как разница между общей суммой налога, подлежащей уплате организацией в целом, и совокупной суммой налога, подлежащей уплате по месту нахождения обособленных подразделений организации.

В отношении ЕСН с 1 января 2007 года вступило в силу незначительное количество изменений:

1) Федеральным законом от 30 декабря 2006 года №269-ФЗ предоставлена возможность индивидуальным предпринимателям задекларировать (легализовать) ранее полученные доходы в упрощенном порядке путем уплаты декларационного платежа в размере 13% от декларируемого дохода. Уплата данного платежа дает возможность не уплачивать единый социальный налог с таких доходов.

2) Федеральный закон от 27 июля 2006 г. № 137-ФЗ приравнял к налогоплательщикам ЕСН нотариусов, занимающихся частной практикой. ЕСН должен уплачиваться ими по ставкам, ранее предусмотренным для адвокатов. Таким образом, теперь организации, выплачивающие вознаграждения адвокатам и нотариусам не должны уплачивать с них ЕСН.

3) Для налогоплательщиков – организаций, осуществляющих деятельность в области информационных технологий, за исключением налогоплательщиков, имеющих статус резидента технико-внедренческой особой экономической зоны (определение дается в п.7 ст.241 НК РФ), Федеральным законом от 27 июля 2006 года № 144-ФЗ почти в четыре раза снижены пороговые размеры налоговой базы на одного сотрудника, с которых начисление ЕСН осуществляется по регрессивным (пониженным) ставкам (п. 6 ст. 241 НК РФ).

Ставки ЕСН, действующие в 2008 г., приведены в таблице.

Читайте также: