Извещение из пенсионного фонда о страховых взносах

Порядок и сроки представления сведений индивидуального (персонифицированного) учета:

- Страхователь предоставляет в территориальные органы ПФР по месту регистрациисведения, предусмотренные п. 2 – 2.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страховании» (далее – Закона № 27-ФЗ), а именно:

- ежегодно не позднее 1 марта года, следующего за отчетным годом – сведения о периодах работы, в том числе на соответствующих видах работ (форма СЗВ-СТАЖ). При этом, дополнительно включена обязанность представления страхователем документов, подтверждающих право ЗЛ на досрочное назначение пенсии по старости).

В 2019 году – в срок до 01.03.2019 за отчетный период «2018 год».

- ежемесячно не позднее 15-го числа месяца, следующего за отчетным периодом – месяцем- сведения о факте работы застрахованного лица (форма СЗВ-М).

- в течение трех календарных дней со дня обращения застрахованного лица к страхователю - межотчетную форма для досрочного назначения пенсии (форма СЗВ-СТАЖ, тип сведений – Назначение пенсии).

- Сведения, предусмотренные п. 2.3 ст. 11 Закона № 27-ФЗ страхователь представляет в соответствии с законодательством Российской Федерации о налогах и сборах в органы ФНС:

- не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, отчетность по страховым взносам, в том числе в разрезе застрахованных лиц (форма – Расчет по страховым взносам).

- Сведения, предусмотренные п. 2 – 2.3 ст. 11 Закона № 27-ФЗ представляются в течение одного месяца:

- приликвидации страхователя - юридического лица (прекращении физическим лицом деятельности в качестве индивидуального предпринимателя) – со дня утверждения промежуточного ликвидационного баланса;

- при реорганизации страхователя - юридического лица – со дня утверждения передаточного акта (разделительного баланса);

- при прекращении у страхователя-работодателя статуса адвоката, полномочий нотариуса, занимающегося частной практикой, – одновременно с заявлением о снятии его с регистрационного учета в качестве страхователя.

- В соответствии с п. 2 ст. 8 Закона № 27-ФЗ страхователь представляет сведения на 25 и более работающих у него застрахованных лиц за предшествующий отчетный период в форме электронного документа, подписанного усиленной квалифицированной электронной подписью.

Обращаем особое внимание:

- на тождественность предоставления сведений персонифицированного учета (по застрахованным лицам): по ежегодной отчетности(по форме СЗВ-СТАЖ), ежемесячной отчетности (по форме СЗВ-М) и ежеквартальной налоговой отчетности (по форме Расчет по страховым взносам).

Таким образом, сведения в отношении застрахованного лица по форме СЗВ-СТАЖ за отчетный период «календарный 2018 год» предоставляются, если хотя бы за один отчетный период 2018 года были предоставлены в отношении его сведения по форме СЗВ-М.

- на правомерность отражения льготного стажа (льготы), дающего право на досрочное назначение страховой пенсии, в графах 12, 13 «Условия досрочного назначения страховой пенсии. Основание (код). Дополнительные сведения» раздела 3 «Сведения о периодах работы застрахованного лица» формы СЗВ-СТАЖ и заполненного подраздела 3.2.2 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, на которые исчислены страховые взносы по дополнительному тарифу» раздела 3 «Персонифицированные сведения о застрахованных лицах».

Указанные сведения подлежат разнесению на индивидуальные лицевые счета застрахованных лиц и служат основой для информационного обеспечения процессов назначения и перерасчета страховой и накопительной пенсий. От того, насколько качественно и своевременно страхователи предоставят индивидуальные сведения в ПФР, зависит полнота реализации пенсионных прав граждан.

Необходимо отметить, что с 01.01.2017 регистрацию страхователей плательщиков страховых взносов на обязательное пенсионное страхование (самозанятого населения) осуществляют – налоговые органы, и предоставляемые отчетные формы по персонифицированному учету (Расчет) в налоговые органы, идентифицируются под регистрационным номером самозанятого плательщика (индивидуального предпринимателя).

Соответственно, в целях избежания необоснованных расхождений между отчетными формами, предоставляемыми в органы ПФР (под регистрационным номером индивидуального предпринимателя-работодателя) и формами, предоставляемыми в налоговые органы (под категорией самозанятого плательщика), индивидуальные предприниматели, использующие труд наемных работников, должны предоставлять сведения в органы ПФР по формам СЗВ-М и СЗВ-СТАЖ под регистрационным номером самозанятого плательщика, то есть под тем регистрационным номером, под которым в налоговые органы предоставляется Расчет по страховым взносам.

Основные аспекты в предоставлении форм СЗВ-СТАЖ, СЗВ-КОРР, СЗВ-ИСХ, ОДВ-1

- Форма СЗВ-СТАЖ с типом «Исходная» – предоставляется страхователями на всех застрахованных лиц, находящихся со страхователем в трудовых отношениях.

- Форма СЗВ-СТАЖ с типом «Дополняющая» – предоставляется на застрахованных лиц, по которым сведения по форме СЗВ-СТАЖ с типом «Исходная»предоставлены, но не учтены на ИЛС ЗЛ из-за содержащейся ошибке в форме.

- Форма СЗВ-КОРР с типом «Корректирующая»– предоставляется на застрахованных лиц в случае необходимости корректировки данных, учтенных на ИЛС ЗЛ (за все отчетные периоды).

- Форма СЗВ-КОРР с типом «Отменяющая– предоставляется на застрахованных лиц в случае необходимости отмены данных, учтенных на ИЛС ЗЛ (за все отчетные периоды).

- Форма СЗВ-КОРР с типом «Особая»– предоставляется на застрахованных лиц, сведения по которым отсутствовали в отчетности, ранее предоставленной страхователем.

- Форма СЗВ-ИСХ – предоставляется страхователем, который ранее не предоставлял отчетность в органы ПФР за конкретный отчетный период (за периоды до 2016 годавключительно).

- Форма ОДВ-1 с типом «Исходная» (опись документов) – предоставляется страхователем одновременно с пакетом документов индивидуальных сведений (за все отчетные периоды).

- Форма ОДВ-1 с типом «Корректирующая/Отменяющая» – предоставляется страхователем как самостоятельный документ при необходимости корректировки (отмены) данных раздела 5 формы ОДВ-1 с типом «Исходная» (за все отчетные периоды).

Ответственность страхователей (ст. 17 Закона № 27-ФЗ)

- За непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных пунктами 2 – 2.2 статьи 11 Закона № 27-ФЗ применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица.

- За несоблюдение страхователем порядка представления сведений в форме электронных документов в случаях, предусмотренных настоящим Федеральным законом, к такому страхователю применяются финансовые санкции в размере 1000 рублей.

В случае неуплаты или неполной уплаты страхователем финансовых санкций по требованию взыскание сумм финансовых санкций, предусмотренных настоящей статьей, производится территориальными органами Пенсионного фонда Российской Федерации в судебном порядке.

Ответственность страхователей в соответствии со статьей 15.33.2 Кодекса РФ

от 30.12.2001 № 195-ФЗ «Об административных правонарушениях»

Непредставление в установленный законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования срок либо отказ от представления в органы ПФР оформленных в установленном порядке сведений (документов), необходимых для ведения индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, а равно представление таких сведений в неполном объеме или в искаженном виде влечет наложение административного штрафа на должностных лиц в размере от трехсот до пятисот рублей.

Срок исправления ошибок и несоответствий

В соответствии с пунктом 39 «Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах», утвержденной приказом Министерства труда и социальной защиты Российской Федерации от 21.12.2016 № 766н:

- страхователь вправе, при выявлении ошибокв ранее предоставленных и принятых территориальным органом ПФР индивидуальных сведениях в отношении застрахованного лица, самостоятельно предоставить в территориальный орган ПФР уточненные (исправленные) сведения о данном застрахованном лице за отчетный период, и финансовые санкции к такому страхователю не применяются;

- в случае представления страхователем уточненных (исправленных) индивидуальных сведений о застрахованных лицах, в отношении которых территориальным органом ПФР страхователю вручено уведомление об устранении имеющихся в индивидуальных сведениях ошибок и несоответствий, в течение пяти рабочих дней со дня получения данного уведомления, к такому страхователю финансовые санкции не применяются. В иных случаях финансовые санкции применяются.

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

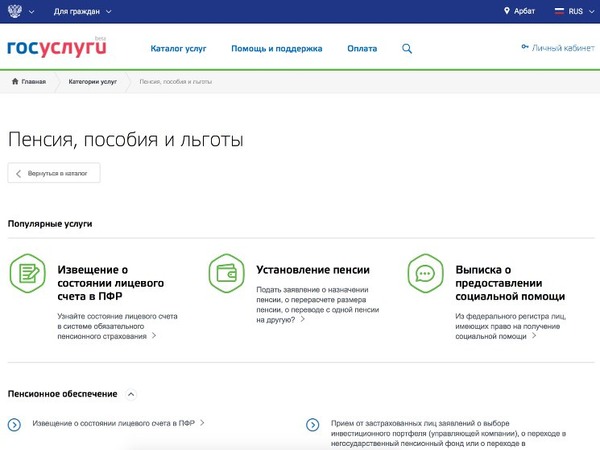

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

Любой человек имеет право, обратившись в ближайшее отделение Пенсионного фонда РФ либо иными, официально предусмотренными способами, получить справку о состоянии его индивидуального счета.

Права застрахованного лица

В настоящее время Пенсионным фондом РФ применяется справка СЗИ-6, образец которой утвержден Постановлением Правления ПФ РФ № 184п от 05.04.2018 года.

Полное наименование данной справки – «Сведения о состоянии индивидуального лицевого счета застрахованного лица».

Если раньше ПФР рассылал так называемые "письма счастья", то сейчас он не обязан этого делать. Справка предоставляется только по запросу (ст. 16 закона «О персонифицированном учете» от 01.04.1996 № 27-ФЗ).

Получить справку об уплаченных пенсионных страховых взносах можно, обратившись:

- в клиентскую службу территориального отделения Пенсионного фонда России;

- в Сбербанк – застрахованное лицо может обратиться за получением справки к операционисту в отделении банка, через «Сбербанк-Онлайн», банкоматы или банковские терминалы;

- в многофункциональный центр (МФЦ) по предоставлению государственных и муниципальных услуг;

- через Личный кабинет на официальном портале Пенсионного фонда;

- на портал Госуслуг .

При личном обращении с заявлением потребуется предъявить паспорт и СНИЛС.

Важно!

Для получения сведений о состоянии своего лицевого счета через интернет-портал Госуслуг или Пенсионного фонда, застрахованному лицу необходимо зарегистрироваться на данных ресурсах. Возможность воспользоваться данной услугой будет доступна пользователю после идентификации и получения кода доступа в электронный кабинет.

Для пользователей электронных кабинетов на этих ресурсах доступна опция оперативного просмотра сведений, содержащихся в справке в онлайн-режиме, и распечатки сформированного документа. Однако если нужна справка из Пенсионного фонда, заверенная установленным образом, получать ее необходимо в клиентской службе ПФР.

Подавать заявление на выдачу справки застрахованное лицо может:

- при личном посещении специалиста ПФР, МФЦ или Сбербанка;

- отправив заявление письмом - воспользовавшись услугами почтовой связи;

- в виде электронной заявки.

Подготовка «бумажных» справок осуществляется в течение 10 календарных дней с момента подачи заявки. Оплата за выдачу документа не предусмотрена.

Что отображается в справке?

В ИЛС (индивидуальном лицевом счете) застрахованного отображается комплекс сведений, предоставленных Пенсионному фонду работодателями, касающихся факторов, влияющих на начисление и исчисление пенсионного пособия, в т.ч.:

- стаж до 2002 г. – указываются данные по состоянию на момент регистрации в системе персонифицированного учета (такая регистрация проводилась в 2003-2004 г.г., сведения о более раннем стаже вносились в ИЛС на основании данных, отраженных в трудовой книжке застрахованного лица, предоставленных работодателем);

- страховой стаж и величина пенсионных баллов;

- отчисления за конкретный календарный период – сведения персонифицированного учета по заработной плате, суммах страховых взносов;

- информация об инвестировании пенсионных накоплений.

Важно!

Сформированная по данным Пенсионного Фонда справка содержит сведения только о начисленных и фактически уплаченных страхователем взносах по обязательному пенсионному страхованию. В случае, если на застрахованное лицо взносы не были уплачены работодателем, информация о них и страховом стаже за этот период в справку не включаются. Претензии по стажу, фактически отработанному, но не включенному в страховой стаж в связи с неуплатой, согласно действующему законодательству (ст. 18 закона «О персонифицированном учете» № 27-ФЗ) должны быть отнесены в адрес работодателя, действия которого могут быть обжалованы в судебном порядке.

Кому предоставляется

Сведения о состоянии индивидуального лицевого счета по ОПС могут быть предоставлены:

- застрахованным лицам – гражданам РФ;

- негражданам РФ (иностранцам) – в случаях, когда на них распространялось действие Пенсионного законодательства РФ в части пенсионного страхования (лица, которые временно проживали и были официально трудоустроены на территории РФ);

- лицам без гражданства, постоянно или временно проживающим на территории РФ, официально трудоустроенным, на которых распространяется ОПС.

Для чего необходима застрахованному лицу справка о страховых взносах

Получать такую справку рекомендуется ежегодно для контроля за состоянием своих пенсионных сбережений. Справка может быть востребована застрахованным лицом в том числе для:

- подтверждения трудового стажа и отчислений, уплаченных в ПФР;

- участия в различных государственных социальных программах;

- уточнения сведений о накопительной и страховой части пенсии;

- получения информации о среднемесячной зарплате застрахованного лица за конкретный период.

Ответы юристов

конечно возвращать переплату, Вы обязаны были сообщить о том, что устроились на работу, пенсионный фонд взыщет переплату по суду.

Вопрос № 10157835

С весны 2014 по осень 2015 был ИП. Но деятельность не вел и соответственно никаких доходов не имел. За 2014 год декларацию о доходах в налоговую не подавал. Недавно пришло письмо из пенсионного фонда с требованием о недоимке крупной суммы. Можно ли решить эту проблему?

Ответы юристов

Придется платить, т.к. оснований для не оплаты не было. Случаи, когда ИП освобождается от обязанности платить взносы приведены в ч. 6 ст. 14 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования". Там указано:

6. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, не исчисляют и не уплачивают страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование в фиксированных размерах за периоды, указанные в пунктах 1 (в части военной службы по призыву), 3, 6 - 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года N 400-ФЗ "О страховых пенсиях", в течение которых ими не осуществлялась соответствующая деятельность, при условии представления документов, подтверждающих отсутствие деятельности в указанные периоды.

Попробуйте подать на банкротство согласно ст.25 ГК РФ. Вы должны были сдавать отчетность.

В любом случае вам придется заплатить штраф за непредставление декларации о доходах

Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества)

[Налоговый кодекс РФ] [Глава 16] [Статья 119]

1. Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета

влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

2. Непредставление управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества в налоговый орган по месту учета в установленный законодательством о налогах и сборах срок

влечет взыскание штрафа в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

Только уплатив долги, можно решить проблему.

Никто не гарантирует получение прибыли у ИП.

А ст. 23 ГК РФ гласит:

"Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя."

Пока зарегистрированы, нужно платить взносы в ПФР.

Можно ли решить эту проблему?

---можно только всё оплатив НО отправляйте их в суд. а в суде просите уменьшить штрафные санкции. (если их к вам применили). Согласно Федерального Закона N 400-ФЗ "О страховых пенсиях" и Федерального закона N 424-ФЗ "О накопительной пенсии".

То что не вели деятельность как ТИП - значения не имеет, так как платежи в ПФ и ФСС являются обязательными

Федеральный закон от 15.12.2001 N 167-ФЗ (ред. от 14.12.2015) "Об обязательном пенсионном страховании в Российской Федерации"

Статья 28. Размер страховых взносов, уплачиваемых страхователями, не производящими выплаты физическим лицам

(в ред. Федерального закона от 24.07.2009 N 213-ФЗ)

(см. текст в предыдущей редакции)

1. Страхователи, указанные в подпункте 2 пункта 1 статьи 6 настоящего Федерального закона, уплачивают страховые взносы в фиксированном размере в порядке, установленном Федеральным законом "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".

(в ред. Федерального закона от 03.12.2012 N 243-ФЗ)

(см. текст в предыдущей редакции)

2. Фиксированный размер страхового взноса определяется в соответствии с Федеральным законом "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".

(в ред. Федерального закона от 03.12.2012 N 243-ФЗ)

посмотрите еще судебную практику

"Постановление Федерального арбитражного суда Центрального округа

от 28 мая 2004 г. N А 09-6071/03-28

Увы--придется платить и основную сумму+пени согласно ФЗ 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования"

Независимо, был у Вас доход или нет Вы как ИП обязаны платить налоги в ПФ.

просите рассрочку в ПФ.

эту проблемы можно решить только оплатить всю сумму по недоимкам. Обязанность по уплате страховых взносов сохраняется за самозанятыми лицами (индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой) независимо от того, ведут ли они в текущем году деятельность, а также получали они от нее доход или нет.

Данная категория плательщиков исчисляет страховые взносы в фиксированном размере, т.е. вне зависимости от полученного дохода. Следовательно, взносы необходимо перечислять до прекращения в установленном порядке статуса индивидуального предпринимателя.

Порядок и сроки взыскания задолженности по страховым взносам, пеней и штрафов установлен Федеральным законом от 24.07.2009 г. № 212-ФЗ «О страховых взносах в пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации Федеральный фонд обязательного медицинского страхования» (далее – Закон № 212-ФЗ). Согласно ст.22 Закона №212-ФЗ плательщику страховых взносов органом контроля за уплатой страховых взносов направляется требование об уплате недоимки по страховым взносам, пеней и штрафов.

В случае неуплаты страховых взносов в установленный срок обязанность по уплате страховых взносов взыскивается в принудительном порядке путем обращения взыскания на денежные средства на счетах плательщика в банках, либо при недостаточности или отсутствии денежных средств на счетах плательщика за счет имущества должника. Решение о взыскании страховых взносов за счет имущества направляется судебному приставу - исполнителю для исполнения в порядке, предусмотренном Федеральным законом от 2 октября 2007 года N 229-ФЗ "Об исполнительном производстве" (далее - Федеральный закон "Об исполнительном производстве"), с учетом особенностей, предусмотренных настоящей статьей.

Вопрос № 10157937

Мною были уплачены фиксированные взносы порядка 20 т.р. Новое требование на 80 т. р.

Ответы юристов

Обжалуйте в суде, Данила.

Сумма большая--обращайтесь в ПФ--уточните, скажите что с суммой не согласны.

И отправьте тогда ПФ в суд--ст.131 ГК пф.

Вопрос № 12472838

Пришло уведомление из пенсионного фонда о передаче документов в суд. Излишне полученная мной пенсия в сумме 82784 рубля будет взыскаться с меня в судебном порядке. Никаких других писем я не получала, ни о том, что у меня долг, ни о том что я должна была написать согласие на возмещение. Я не отказываюсь от долга, но у меня нет возможности погасить единоразово этот долг, могу ли я оплачивать частями? Куда мне стоит обратиться за помощью?

Ответы юристов

Лица, участвующие в деле, имеют право знакомиться с материалами дела, делать выписки из них, снимать копии, заявлять отводы, представлять доказательства и участвовать в их исследовании, задавать вопросы другим лицам, участвующим в деле, свидетелям, экспертам и специалистам; заявлять ходатайства, в том числе об истребовании доказательств; давать объяснения суду в устной и письменной форме; приводить свои доводы по всем возникающим в ходе судебного разбирательства вопросам, возражать относительно ходатайств и доводов других лиц, участвующих в деле; получать копии судебных постановлений, в том числе получать с использованием информационно-телекоммуникационной сети "Интернет" копии судебных постановлений, выполненных в форме электронных документов, а также извещения, вызовы и иные документы (их копии) в электронном виде; обжаловать судебные постановления и использовать предоставленные законодательством о гражданском судопроизводстве другие процессуальные права. Лица, участвующие в деле, должны добросовестно пользоваться всеми принадлежащими им процессуальными правами.

В суде подадите возражение на исковые требования.

Можете в суде попросить предоставить Вам рассрочку платежа, предоставьте документы подтверждающие тяжелое финансовое положение.

Когда придет повестка из суда, обязательно и бегом идите в суд.

ГК РФ Статья 165.1. Юридически значимые сообщения

1. Заявления, уведомления, извещения, требования или иные юридически значимые сообщения, с которыми закон или сделка связывает гражданско-правовые последствия для другого лица, влекут для этого лица такие последствия с момента доставки соответствующего сообщения ему или его представителю.

Сообщение считается доставленным и в тех случаях, если оно поступило лицу, которому оно направлено (адресату), но по обстоятельствам, зависящим от него, не было ему вручено или адресат не ознакомился с ним.

2. Правила пункта 1 настоящей статьи применяются, если иное не предусмотрено законом или условиями сделки либо не следует из обычая или из практики, установившейся во взаимоотношениях сторон.

Статья 167 ГПК РФ. Последствия неявки в судебное заседание лиц, участвующих в деле, их представителей

1. Лица, участвующие в деле, обязаны известить суд о причинах неявки и представить доказательства уважительности этих причин.

2. В случае неявки в судебное заседание кого-либо из лиц, участвующих в деле, в отношении которых отсутствуют сведения об их извещении, разбирательство дела откладывается.

В случае, если лица, участвующие в деле, извещены о времени и месте судебного заседания, суд откладывает разбирательство дела в случае признания причин их неявки уважительными.

3. Суд вправе рассмотреть дело в случае неявки кого-либо из лиц, участвующих в деле и извещенных о времени и месте судебного заседания, если ими не представлены сведения о причинах неявки или суд признает причины их неявки неуважительными.

В случае, если гражданин, в отношении которого подано заявление о признании его недееспособным, надлежащим образом извещен о времени и месте судебного разбирательства, рассмотрение дела в его отсутствие допускается при условии признания судом причин его неявки неуважительными.

(абзац введен Федеральным законом от 06.04.2011 N 67-ФЗ)

4. Суд вправе рассмотреть дело в отсутствие ответчика, извещенного о времени и месте судебного заседания, если он не сообщил суду об уважительных причинах неявки и не просил рассмотреть дело в его отсутствие.

5. Стороны вправе просить суд о рассмотрении дела в их отсутствие и направлении им копий решения суда.

6. Суд может отложить разбирательство дела по ходатайству лица, участвующего в деле, в связи с неявкой его представителя по уважительной причине.

Иными словами, являться в суд ваше право, а не обязанность.

но неявка в суд, ведет к заочному решению, которое будет, скорее всего, не в вашу пользу.

А в случае явки в суд можно будет подготовить мотивированное возражение на иск.

"Кадровая служба и управление персоналом предприятия", 2007, N 5

Сегодня никого уже не удивляют письма из Пенсионного фонда РФ. И, получая такую корреспонденцию ("Извещение о состоянии индивидуального лицевого счета застрахованного лица в ПФР" или, по-простому, "письма счастья"), граждане не впадают в недоумение по поводу ее содержания, а уже достаточно грамотно ее анализируют.

Правда, еще не все представляют себе механизм, предусмотренный основными положениями пенсионной реформы и позволяющий правильно сориентироваться будущему пенсионеру в вопросах назначения пенсии. Но такие вопросы, как "А где и как можно получить деньги, находящиеся на моем лицевом счете?" или "В какие сроки и в какой форме будет проводиться выплата этих денег?", уже не поступают в управления Пенсионного фонда РФ.

Специалисты Пенсионного фонда РФ (далее - ПФР) провели большую работу по разъяснению как пенсионного законодательства, так и вопросов назначения и выплаты пенсий в рамках этого законодательства. Кроме того, много внимания было уделено "письмам счастья", особенно тому, как можно разобраться в пенсионной "арифметике". Тем не менее в настоящее время в управления ПФР поступают обращения, в которых граждане пытаются "указывать на ошибки Пенсионного фонда", допущенные при формировании "писем счастья".

А зачем это нужно?

Если исходить из того, что основным положением пенсионной реформы является необходимость вывести скрытые части заработной платы из тени и за счет этого увеличить поступления средств для выплаты пенсий, то новая пенсионная модель должна учитывать каждый рубль, внесенный тружеником за все дни, месяцы или годы трудового стажа, и закрепить их в виде обязательств государства перед каждым персонально. А потом, после выхода работника на пенсию, эти обязательства должны быть полностью реализованы с учетом всех средств, имеющихся на его лицевом счете.

Одновременно с этим решается задача обеспечения "прозрачности" пенсионной системы. Так как обязательства государства перед будущим пенсионером должны отражаться не в годах и процентах, а непосредственно в рублях, положенных на его лицевой счет, то "письмо счастья" - отчет государства о заработанных им пенсионных правах. Из него видно, сколько перечислено страховых взносов за работника его работодателем, каков общий объем пенсионного капитала, начисленного ему за все годы его работы, как он индексировался. Также из извещения можно понять, как "работает" накопительная часть страховых взносов и какие приносит доходы.

В отличие от ранее действующего пенсионного законодательства, сегодня ПФР обязан оповещать застрахованных лиц о состоянии их пенсионного капитала. Так, в соответствии со ст. 16 Федерального закона от 1 апреля 1996 г. N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования" ПФР должен бесплатно направлять один раз в год застрахованным лицам сведения, содержащиеся в их индивидуальных лицевых счетах, а также не позднее 1 июля каждого года - информацию о состоянии специальной части их индивидуальных лицевых счетов и о результатах инвестирования средств пенсионных накоплений. А согласно пп. 13 п. 2 ст. 10 Федерального закона от 24 июля 2002 г. N 111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации" ПФР еще обязан направлять не позднее 1 сентября каждого года застрахованным лицам информацию о состоянии специальной части их индивидуальных лицевых счетов и о результатах инвестирования средств пенсионных накоплений.

Формируем извещение

Прежде чем говорить о тех ошибках, которые якобы "вскрываются" бдительными застрахованными лицами при получении извещения из ПФР, напомним о той работе, которая проводится в Пенсионном фонде при формировании сведений для очередного извещения.

В извещениях содержатся:

- сведения о платежах работодателей на финансирование страховой и накопительной частей пенсии, поступивших в ПФР за истекший отчетный год;

- сведения о доходах от инвестирования накопительной части страховых взносов;

- информация о средствах, начисленных на лицевой счет за предшествующие годы;

- данные о платежах всех работодателей, если у гражданина более одного места получения облагаемых доходов.

Все сведения, представленные страхователем за истекший отчетный год в сумме страховой и накопительной части, должны составлять 14 процентов от годовой зарплаты. Если сведения представлял не один страхователь, то это правило относится к каждому из них.

Право на накопительную часть трудовой пенсии имеют россияне 1967 года рождения и моложе. Они могут выбрать учреждение, которому передадут в доверительное управление свои накопительные средства: государственной управляющей компании, частной управляющей компании либо негосударственному пенсионному фонду. В связи с этим извещения они должны получить до 1 сентября. В соответствии с законодательством до 31 декабря застрахованные лица должны принять решение о размещении накопительной части, поэтому им дается время на принятие решения.

Гражданам России, родившимся до 1967 г., рассчитывается только страховая часть пенсии, и извещения из ПФР о состоянии лицевых счетов им должны быть доставлены до 31 декабря. Соответственно, к этим срокам и "привязана" работа ПФР по подготовке сведений для информирования.

Управления ПФР принимают индивидуальные сведения от страхователей до 1 марта. Одним из документов, входящих в комплект, представляемый в ПФР, является "Ведомость уплаты страховых взносов на обязательное пенсионное страхование" по форме АДВ-11.

Ведомость - это итоговый документ за всю отчитывающуюся организацию. В ней указываются количество предоставленных страхователем пачек документов по форме СЗВ-4-1 и СЗВ-4-2, общая сумма начисленных и уплаченных страховых взносов по всем застрахованным лицам, задолженность по уплате страховых взносов на начало и конец расчетного периода и др.

При этом при проверке правильности подготовки сведений, представленных страхователем, проводится сверка сумм уплаченных им страховых взносов за расчетный период с данными о суммах платежей, учтенных в базе данных управления ПФР. Одновременно проверяется соответствие начисленных сумм страховых взносов и реально уплаченных денег на счета ПФР. По результатам сверки орган ПФР составляет и передает страхователю протокол к ведомости уплаты страховых взносов на обязательное пенсионное страхование.

Одним из основных пунктов этого протокола является коэффициент уплаты, который показывает, как будут учтены на индивидуальных лицевых счетах застрахованных лиц поступившие от страхователей суммы текущих платежей по страховым взносам за календарный год, а также суммы платежей по страховым взносам за предыдущие календарные годы. Определение коэффициентов уплаты производится раздельно, по страховой и накопительной частям трудовой пенсии по каждому календарному году как соотношение поступивших на счет ПФР страховых взносов и начисленных страхователем страховых взносов за календарный год.

Коэффициенты уплаты могут принимать значения от нуля до единицы. Если коэффициент равен единице, значит, платежи по начисленным за календарный год страховым взносам поступили на счет ПФР до конца этого календарного года в полном объеме. Если же текущие страховые взносы, начисленные за календарный год, поступили на счет ПФР в следующем календарном году или начисленные страховые взносы поступили в течение календарного года не в полном объеме, коэффициент уплаты меньше единицы.

Если страхователь переплатил страховые взносы по любой из частей трудовой пенсии (страховой или накопительной) в календарном году, то излишне уплаченные суммы не учитываются при определении коэффициентов уплаты за этот календарный год и подлежат зачету в счет предстоящих платежей по страховым взносам по соответствующей части трудовой пенсии в следующем календарном году или возврату страхователю в соответствии со ст. 78 Налогового кодекса РФ.

Сумма переплаты страховых взносов по одной из частей трудовой пенсии в календарном году не подлежит зачету в счет суммы недоплаты в этом календарном году страховых взносов по другой части пенсии. При погашении страхователем в календарном году задолженности по страховым взносам за предыдущий календарный год производится корректировка коэффициентов уплаты того календарного года, за который уплачена задолженность. При этом сумма страховых взносов, поступившая в счет погашения задолженности за предыдущий календарный год, учитывается по страховой и накопительной частям трудовой пенсии в том периоде, в котором она поступила на счет ПФР.

Таким образом, представитель страхователя, сдав в ПФР индивидуальные сведения за отчетный год и получив на руки "Протокол к ведомости уплаты страховых взносов" с указанным в нем коэффициентом уплаты, спокойно может доложить сотрудникам своей организации, какие суммы страховых взносов будут указаны в будущих извещениях. Вот именно тут и кроется наиболее распространенная "ошибка" ПФР в рассылаемых извещениях (см. пример 1).

Пример 1. Сафронова Лариса Петровна (дата рождения - 7 августа 1977 г.) получила извещение о состоянии индивидуального лицевого счета (ИЛС). Обнаружив несоответствия в средствах пенсионных накоплений, переданных страхователем в индивидуальных сведениях за 2002 и 2003 гг., она обратилась в территориальный орган ПФР с просьбой разобраться. При этом она приложила копии индивидуальных сведений, в которых указаны суммы начисленных страховых взносов на страховую и накопительную часть трудовой пенсии (формы СЗВ-4-2).

А в извещении были указаны суммы, не соответствующие тем, которые внесены в индивидуальные сведения. В полученных извещениях были указаны:

- страховая часть 784,25 руб.;

- накопительная часть 214,88 руб.;

- страховая часть 4967,34 руб.;

- накопительная часть 1337,67 руб.

Естественно, г-жа Сафронова решила узнать, куда делись деньги, указанные в индивидуальных сведениях.

Вот тут нужно обратиться к ведомости уплаты страховых взносов по форме АДВ-11. Если внимательно посмотреть этот документ, то видно, что организация начислила одну сумму страховых взносов, а реальная оплата прошла другой суммой и, соответственно, коэффициент уплаты не равен 1. Реальный коэффициент уплаты за 2002 г. равен по страховой части - 0,928, а по накопительной - 0,932. Ниже приведена форма АДВ-11 за 2003 г., из которой видно, что начислено и что уплачено по страховым взносам за организацию.

Следовательно, коэффициент уплаты по обеим частям пенсии (страховой и накопительной) тоже не равен единице. В этом случае представителю страхователя был выдан "Протокол к ведомости уплаты страховых взносов".

Протокол к ведомости уплаты страховых взносов на обязательное пенсионное страхование от 12.02.2006 N 16537 (доводится до сведения застрахованных лиц)

По результатам сверки расчетов по уплате страховых взносов установлено следующее:

- Задолженность по уплате страховых взносов на начало расчетного периода (+/-):

- Начислено страховых взносов в расчетный период (руб.):

- Поступило страховых взносов в расчетном периоде:

- Задолженность по уплате страховых взносов на конец расчетного периода (+/-):

Страхователь не только уплатил страховые взносы за 2003 г., но и погасил задолженность по страховым взносам за 2002 г., что, в свою очередь, вызовет изменение данных о страховых взносах в последующих извещениях. Значит, суммы страховых взносов, указанные в извещении, полученном Сафроновой Ларисой Петровной, совершенно правильные и не соответствуют указанным в копиях индивидуальных сведений лишь по одной причине: коэффициент уплаты менее 1. Причем в извещении, полученном в 2004 г., будет учтено погашение долга за 2002 г.

А я не получил извещение от ПФР!

Теперь рассмотрим другую распространенную ситуацию: застрахованное лицо обращается в ПФР и говорит: "А я не получил извещение от ПФР!" Для этого есть три вероятные причины:

- Индивидуальные сведения представлены в ПФР с опозданием, то есть позднее 1 марта.

- Адрес, указанный в индивидуальных сведениях, не соответствует действительности.

- Не сработала доставка. Это случай особый. Письма из ПФР должны вручаться лично в руки адресатам. В случае если адресата не оказалось дома, он сможет получить заказное письмо по извещению в ближайшем отделении почтовой связи. В случае отсутствия адресата письма хранятся на почте в течение одного месяца, затем осуществляется их повторная доставка. Бывает, что письма опускают в почтовые ящики, а не вручают лично застрахованному лицу. Но это недоработка почтовых отделений, которые отвечают за доставку извещений. Все неврученные письма через определенный срок возвращаются в ПФР и хранятся там.

После приема индивидуальных сведений специалисты управлений Пенсионного фонда в срок до 1 мая (Инструкция о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах для целей обязательного пенсионного страхования (утв. Постановлением Правительства РФ от 15 марта 1997 г. N 318)) проверяют и уточняют адреса застрахованных лиц, по которым нужно будет рассылать извещения. В лицевые счета вносятся:

- индивидуальные сведения, представленные страхователями, в том числе застрахованными лицами, самостоятельно уплачивающими страховые взносы;

- сведения о поступивших за застрахованное лицо страховых взносах;

- сведения о доходе от инвестирования средств пенсионных накоплений;

- сведения о результатах временного размещения ПФР страховых взносов на финансирование накопительной части трудовой пенсии;

- сведения о расходах на инвестирование средств пенсионных накоплений;

- сведения о выплатах за счет средств пенсионных накоплений. Готовятся данные для формирования массива информационной рассылки извещений.

И если в этот период необходимые сведения, подлежащие включению в извещение ПФР, не будут представлены, то извещение будет сформировано не полностью или не будет сформировано вообще.

За правильность представленного адреса несет ответственность застрахованное лицо. Обо всех случаях изменения адреса необходимо сообщать либо своему страхователю, для внесения этих изменений в формируемые индивидуальные сведения, либо в территориальное управление ПФР по месту жительства.

Своевременное представление индивидуальных сведений в ПФР - "на совести" страхователя.

Что же делать, если вы не получили заветное "письмо счастья"? Для того чтобы получить сведения о состоянии своего лицевого счета, вам необходимо обратиться в территориальное управление ПФР по месту жительства. Вы узнаете о суммах страховых взносов, отраженных в индивидуальном лицевом счете, только предъявив паспорт (или другой документ, удостоверяющий личность) и страховое свидетельство обязательного пенсионного страхования.

Тут же вам расскажут о том, подготавливалось ли извещение и было ли оно отправлено. В случае если оно не отправлялось либо не было вручено и вернулось, вам подготовят дубликат извещения. Если подготовленное письмо не возвращено в ПФР или не было подготовлено, то вам предложат выписку из вашего ИЛС. В этом документе содержится полная информация по всем местам вашей работы с указанием периодов работы и суммами уплаченных страховых взносов. Этот документ содержит более полную информацию о состоянии вашего ИЛС, нежели извещение. Но он выдается только один раз в год по вашему запросу (форма СЗИ-5).

Пример 2.

Получив такой документ, Вы можете полностью оценить все представленные в ПФР сведения, которые подготовили Ваши страхователи.

Подводя итог, следует заметить, что ПФР делает все возможное, чтобы довести до каждого застрахованного лица полную и правдивую информацию о поступлениях на индивидуальные лицевые счета. А те случаи, которые расцениваются гражданами как "ошибки" ПФР, - это не что иное, как действие механизмов пенсионного законодательства.

Читайте также: