Когда можно получить дополнительных пенсионных страховых взносов

Вопрос: Что такое программа государственного софинансирования пенсии и как в нее вступить?

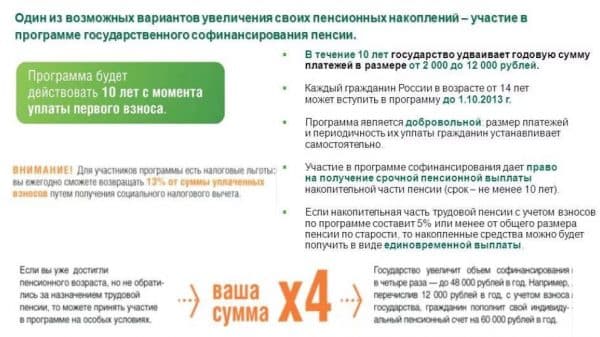

Ответ: В Российской Федерации с 1 января 2009 года действует Программа государственного софинансирования пенсии: где часть взносов на накопительную пенсию уплачивается самим гражданином, а другая часть поступает в виде софинансирования государства.

Данная Программа действует в рамках Федерального закона «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений» (Закон № 56-ФЗ от 30.04.2008).

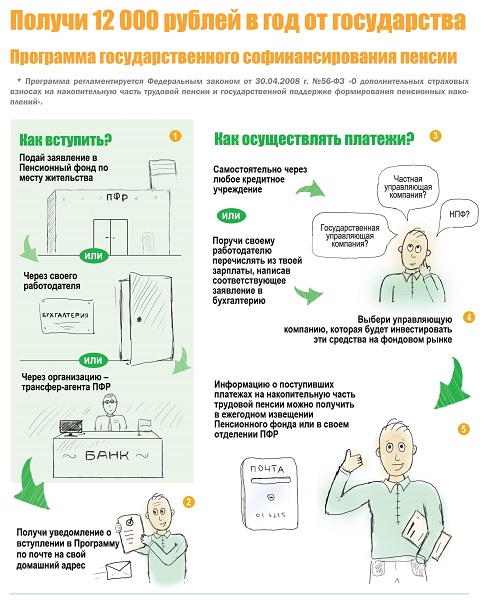

Что нужно чтобы вступить в данную Программу?

Кто имеет право на получение государственной поддержки формирования пенсионных накоплений?

Какую сумму средств гражданин может перечислять в рамках Программы софинансирования на накопительную часть будущей пенсии?

Если перечислить на накопительную часть своей пенсии 2 000 и более рублей в год, государство удваивает эти деньги:

на индивидуальный лицевой счет застрахованного лица будет перечислена такая же сумма в пределах 12000 рублей в год. Если перечислить на накопительную часть пенсии менее 2 000 рублей в год, софинансирование пенсии государством не осуществляется.

Например: Гражданин платит 2 000 рублей в год - государство доплачивает еще 2 000 рублей. Итого, на его индивидуальный счет в Пенсионном фонде будет зачислено 4 000 рублей в год.

Если гражданин платит 12 000 рублей в год - государство доплатит еще 12 000 рублей. Итого, за год его счет пополнится на 24 000 рублей.

Можно вносить в фонд своей будущей пенсии и более 12 000 рублей в год, но взнос государства при этом не превысит

12 000 рублей в год.

Какие условия Программы для граждан достигших пенсионного возраста и не обратившихся за установлением ни одной из частей трудовой пенсии?

Эти условия установлены для граждан, достигших возраста 55 (женщины) и 60 лет (мужчины) и не обратившихся за установлением ни одной из частей трудовой пенсии. Для них размер государственного софинансирования пенсии увеличивается в четыре раза, но не может превышать 48000 рублей в год.

Иными словами, человеку, достигшему пенсионного возраста, но не обратившемуся в ПФР за назначением пенсии, перечислившему 12000 рублей в год на накопительную часть трудовой пенсии, на ИЛС дополнительно поступит сумма софинансирования от государства в размере 48000 рублей.

Нужно ли платить взносы ежемесячно или это можно делать от случая к случаю?

Можно ли прервать или приостановить перечисление денежных средств и что станет с уже имеющимися пенсионными накоплениями в рамках Программы?

Инвестируются ли суммы дополнительных страховых взносов на накопительную часть пенсии?

Может ли работодатель перечислять в пользу своих работников дополнительные страховые взносы?

Работодатель имеет право уплачивать взносы в пользу своих работников, уплачивающих дополнительные взносы на накопительную часть своей трудовой пенсии и пользоваться налоговыми льготами.

Размер дополнительного взноса, уплачиваемого самим работодателем, работодатель определяет и рассчитывает самостоятельно, причем каждый месяц и в отношении каждого застрахованного лица, которое участвует в программе. Сумма дополнительного взноса, уплачиваемого самим работодателем, не подлежит государственному софинансированию.

Если работник увольняется, работодатель прекращает уплату дополнительных страховых взносов с даты увольнения.

Когда и как будут выплачиваться уплаченные суммы дополнительных страховых взносов и софинансирования?

Суммы дополнительных страховых взносов уплаченные и учтенные на индивидуальных лицевых счетах застрахованных лиц, а также взносы на софинансирование, включаются в пенсионные накопления (накопительная часть трудовой пенсии) и выплачиваются при назначении трудовой пенсии в соответствии с Федеральным законом от 30.11.2011 № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений» в виде:

- срочной пенсионной выплаты;

- накопительной части трудовой пенсии.

В случае смерти застрахованного лица, на индивидуальном лицевом счете которого учтены дополнительные страховые взносы и взносы на софинансирование, выплата средств пенсионных накоплений осуществляется в пользу правопреемников застрахованного лица.

- Дополнительный страховой взнос на накопительную пенсию (далее – ДСВ) – индивидуально возмездный платеж, уплачиваемый за счет собственных средств застрахованным лицом, исчисляемый, удерживаемый и перечисляемый работодателем либо уплачиваемый застрахованным лицом самостоятельно на условиях и в порядке, которые установлены Федеральным законом № 56-ФЗ.

В соответствии с законодательством работник может уплачивать ДСВ на накопительную пенсию самостоятельно либо доверить их уплату своему работодателю, путем удержания из зарплаты. Для этого работник представляет в бухгалтерию работодателя заявление, в котором указывает размер ДСВ в твердой денежной сумме или в процентах от базы для начисления страховых взносов на обязательное пенсионное страхование, который нужно у него удерживать ежемесячно из зарплаты. Указанные заявления хранятся в бухгалтерии. Если работник желает прекратить выплату или изменить размер уплачиваемой им суммы ДСВ, он вновь представляет в бухгалтерию заявление. Работодатель, получивший заявление от работника об уплате ДСВ, осуществляет исчисление, удержание и перечисление ДСВ, начиная с 1-го числа месяца, следующего за месяцем подачи такого заявления. Также с 1-го числа месяца, следующего за месяцем подачи работником заявления о прекращении либо возобновлении уплаты ДСВ, работодатель соответственно прекращает либо возобновляет исчисление, удержание и перечисление ДСВ.

- Взнос работодателя – это средства работодателя, уплачиваемые им в пользу застрахованного лица на условиях и в порядке, которые установлены Федеральным законом № 56-ФЗ.

Взносы работодателя, уплаченные в пользу застрахованных лиц, включаются в состав средств пенсионных накоплений застрахованных лиц и отражаются на специальной части индивидуального лицевого счета застрахованного лица, точно также как и ДСВ, которые самостоятельно уплачивают застрахованные лица,( в том числе участники Программы государственного софинансирования) и средства (часть средств) материнского (семейного) капитала, направленные на формирование накопительной пенсии, а также результаты от их инвестирования.

Работодатель может принять решение отчислять дополнительные взносы из своих средств в пользу работников, уплачивающих ДСВ (взносы работодателя), тем самым повышая уровень будущего пенсионного обеспечения работников. Такое решение работодатель оформляет отдельным приказом или путем включения соответствующих положений в коллективный либо трудовой договор.

В случае прекращения трудовых правоотношений и (или) правоотношений по соответствующим гражданско-правовым договорам с застрахованным лицом уплата взносов работодателя в пользу данного работника прекращается со дня прекращения указанных правоотношений.

ВАЖНО! Взносы работодателя, включенные в состав пенсионных накоплений застрахованных лиц, в пользу которых уплачены такие взносы, не участвуют в Программе государственного софинансирования формирования пенсионных накоплений (не софинансируются государством)!

Сегодня взносы работодателя, направленные на увеличение пенсионного капитала своих работников, для многих предприятий и компаний стали частью соцпакета, и служат дополнительной мотивацией.

Вместе с тем уплата взносов работодателя в пользу работников и самому работодателю дает ряд дополнительных преимуществ:

-

он освобождается от уплаты страховых взносов в размере уплаченного им взноса, но не более 12 000 рублей в год на одного работника;

суммы взносов работодателя включаются в состав расходов работодателя на оплату труда, учитываемых при налогообложении прибыли.

ВАЖНО! Работодатели должны перечислять в бюджет Пенсионного фонда Российской Федерации отдельными платежами и оформлять отдельные платежные поручения в отношении:

-

взносов работодателя (уплачиваемых из средств работодателя) в пользу застрахованных лиц, уплачивающих ДСВ, при этом необходимо указывать код бюджетной классификации 392 1 02 02041 06 1200 160;

ДСВ (согласно представленному работником в бухгалтерию работодателя заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию в целях уплаты ДСВ), при этом необходимо указывать код бюджетной классификации 392 1 02 02041 06 1100 160.

Информация в реквизитах платежных поручений заполняется в соответствии с Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными приказом Минфина России от 12.11.2013 № 107н.

Узнать реквизиты и сформировать квитанцию на уплату страховых взносов можно на нашем электронном сервисе.

Для работников, понимающих, что они не будут работать вечно, интересна тема выплаты пенсий по старости, инвалидности или потере кормильца. Если ранее по этим выплатам была «уравниловка», то после введения идентификации налогоплательщиков пенсия приобрела накопительный характер и рассчитывается теперь для каждого потенциального пенсионера в индивидуальном порядке.

Информация о накоплениях хранится в Единой базе, при этом эта часть выплат может выплачиваться из государственного или негосударственного Пенсионного Фонда, этот вопрос решается по желанию самого клиента.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Определение

Страховые выплаты — это накопления, которые лежат на банковском счете пенсионера, а выплачиваются они одним из способов. Способ выбирается самим гражданином, получателем пенсии, к нему также предъявляются некоторые требования. Накопления можно получать ежемесячно определенной суммой, а можно получить единовременную выплату всех накоплений.

Единовременная выплата накоплений – это выплата всей суммы накопленных страховых отчислений единоразово.

Способы получения

Накопленную пенсию в соответствии с ФЗ №360 можно получить одним из четырех основных способов – это:

- накопительная;

- единоразовая;

- срочная;

- выплата, которая положена родственникам умершего пенсионера.

Для того чтобы получить единоразовую выплату из собственных пенсионных накоплений, необходимо соблюсти определенную процедуру. Кроме этого, далеко не каждый может рассчитывать на такие выплаты.

Кому положена?

Получить единоразово накопительную часть пенсионных накоплений могут лица, которые вносили средства на накопительный счет в государственный или негосударственный ПФ по своему усмотрению. Такими лицами являются такие категории граждан:

- Граждане 1967 года рождения и после этого срока, которые выбрали для себя накопительный способ формирования будущих пенсионных выплат.

- Мужчины, которые родились в период с 1953 по 1966 год и официально были трудоустроены с 2002 по 2004 год.

- Женщины, которые были рождены с 1957 по 1966 год и также сохраняли трудоспособность с 2002 по 2004 год.

- Женщины, которые направили средства из материнского капитала на формирование накопительной части своих пенсионных выплат.

- Лица, которые вносили средства на лицевой счет накопительной пенсии на добровольных основаниях.

При рассмотрении списка категорий лиц, имеющих право на единоразовую выплату страховых накоплений, возникает вполне правомерно вопрос, почему те, кто родился до 1967 года и работал с 2002 года не могут выбирать, платить ли им взносы на накопительную часть страховой пенсии или нет. Это связано с тем, что работодатели в этот период просто обязаны были платить соответствующие отчисления за этих граждан.

Максимально подробная инструкция

Для того чтобы ПФ выплатил пенсионеру определенную сумму из его собственных накоплений, которые лежат на его лицевом счете в банке, ему необходимо обратиться в ПФ с пакетом документов и соответствующим заявлением.

ПФ должен находится по месту прописки и жительства пенсионера. Рассмотрим приблизительный алгоритм действий, которые должен совершить человек, удовлетворяющий требованиям ПФ и желающий получить разовую помощь из страховых накоплений:

- Обратитесь в ПФ, чтобы получить бланк соответствующего заявления и узнать о полном перечне необходимых бумаг.

- Заполняете бланк заявления.

- Собираете все документы.

- Относите все бумаги в ПФ на рассмотрение.

- Решение принимается в период не более чем 30 дней.

- Если получен положительный ответ, то ожидаете поступление средств на счет.

Но при невыполнении требований ПФ может вынести отрицательное решение. Причиной может стать неправильно заполненное заявление, не полный перечень документов и так далее.

О том, как определить страховую часть пенсии, читайте здесь.

Сроки выплат

Выплата страховых накоплений может быть уплачена при наступлении страхового случая. Одним из таковых является наступление старости, что собственно представляет собой достижение определенного на законодательном уровне возраста. Для мужчин старость – это 60 лет, а для женщин – 55 лет.

Решение о выплате заявителю единоразово пенсионных страховых накоплений принимается в срок не более чем 30 календарных дней.

Дополнительные нюансы

Выплата страховой части накопительной пенсии не всегда делается просто и по первому желанию налогоплательщика. В этом вопросе имеются некоторые нюансы и подводные камни, которых можно избежать, ели знать свои права и обязанности как налогоплательщика и пенсионера.

Единоразово получить страховые накопления может человек, который получил право на досрочный выход на заслуженный отдых. Обращаться с соответствующим заявлением необходимо в тот ПФ, в который вы вносили средства. Для него предусмотрена специальная форма в соответствии с Приложением №1 Минтруда и соцзащиты №12н от 03.07.2012г.

Обратиться за получением средств может как сам налогоплательщик, который вносил взносы, так и его законный представитель. Во втором случае обязательно нужно иметь при себе паспорт и документ, который подтверждает наличие у него этого права.

Заключение

Страховая пенсия – это выплаты, которые полагаются гражданам. Которые вносили соответствующие средства на лицевой счет ПФ и имеют для получения данных средств определенные основания.

Основанием должен быть страховой случай – это старость, инвалидность или потеря кормильца. При последнем варианте правопреемники имеют право на получение накопленных страховых средств бывшим кормильцем.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Все больше россиян начинают заботиться о своих пенсиях заранее. Государство поддерживает такие начинания, предлагая различные льготы и привилегии, если человек самостоятельно осуществляет отчисление средств. Одним из способов стимулирования формирования собственных накоплений на будущую пенсию является программа софинансирования. Хотя появилась она более 10 лет назад, немногие знают о ней.

Что представляет собой программа софинансирования пенсии, и до какого года она действует

Бесплатно по России

Государство активно старается привлекать самих граждан к формированию будущих пенсий. Для этого применяются различные методы поощрения тех, кто решил самостоятельно осуществлять накопления на последующие выплаты при достижении пенсионного возраста. Одной из таких мер стала программа софинансирования.

В рамках программы человеку предлагалось начать самостоятельно формировать собственную накопительную пенсию, делая дополнительные взносы. При этом государство гарантировало удвоение суммы доп. взносов, а в некоторых случая предусмотрено и вовсе увеличение внесенной суммы в 4 раза.

Фактически, если человек вступил в программу и внес 5000 руб. на счет для формирования будущей накопительной пенсии, то государство также добавляло на его лицевой счет 5000 руб., а в некоторых случаях – 20000 руб. При этом на уровне законодательства установлено, что для софинансирования размер доп. взносов должен составлять не менее 2000 руб. и не более 12000 руб.

Финансирование программы осуществляется за счет Фонда национального благосостояния. Все накопления на лицевом счете могут быть переданы под управление управляющей компании или НПФ для получения дохода и увеличения этой суммы.

Впервые заработала программа в 2008 году. Именно в октябре этого года ПФР начал принимать заявления от граждан на участие в программе. Прием заявлений закончился 31 декабря 2014 года, а первый взнос участник должен был перечислить до конца января 2015 года.

Срок участия человека в проекте – 10 лет. Таким образом, полностью закончит он свою работу к 2025 году.

Что представляет собой программа государственного софинансирования пенсии, узнаете из этого видео:

Кто мог принять участие в программе государственного софинансирования пенсии

Вступить в программу мог каждый гражданин, участвующий в системе пенсионного страхования. Фактически в эту категорию попадают все работающие официально россияне, предприниматели и т. д. Если участник имел право на страховую пенсию и не оформлял ее или другие виды пенсионных выплат, то для него предусмотрены специальные условия – сумма софинансирования равна личным взносам, увеличенным в 4 раза.

Участие в программе принимали лица, подходящие под следующие условия:

- Заявление на подключение к проекту подано до 31 декабря 2014 года. Его можно было оформить через сервис Госуслуги, при личном обращении в Пенсионный Фонд и другими способами.

- Первый добровольный взнос в размере от 2000 руб. сделан до 31 января 2015 года. Если он был сделан позже, то даже при наличии поданного заявления человек не мог уже принять участие в проекте.

- С момента присоединения к проекту прошло не больше 10 лет. Именно в течение этого времени осуществляется софинансирования государством.

Для получения софинансирования дополнительно необходимо, чтобы сумма доп. взносов за прошлый год была больше 2000 руб. Если она окажется ниже, то государство не зачислит на лицевой счет человека сумму софинансирования.

Способы внесения добровольного страхового взноса

Российское государство предлагает добровольные взносы на пенсию участникам проекта вносить самостоятельно или через работодателя. Гражданин может выбирать любой из этих способов, но надо учитывать, что каждый из них имеет определенные особенности.

Основные особенности самостоятельного внесения взносов:

- Перечислить деньги можно по платежному поручению или квитанции через любой банк (в т. ч. Сбербанк). При этом важно проверять внимательно все реквизиты и особенно Ф.И.О., а также номер СНИЛС.

- Вместо обращения в отделение кредитной организации, можно воспользоваться интернет-банкингом. Российские онлайн-кошельки также позволяют со своего счета перевести взносы в ПФР.

- Допускается делать в течение года как один, так и несколько взносов. Никаких ограничений по суммам нет, но софинансировать государство накопления будет только, если сумма превысит 2000 руб.

- Копию платежных документов надо обязательно сохранить. Они потребуются, если возникнет желание получить налоговый вычет.

Особенности выплаты взносов через работодателя:

- Заявление надо подать 1 раз, в нем надо указать о своем желании делать доп. взносы из своих средств на пенсию. Но предварительно надо было обратиться в ПФР и стать участником проекта.

- Все переводы работодатель делает отдельными платежными поручениями вместе с выплатой заработной платы. Постоянно следить за необходимостью перечислить деньги и тратить на осуществление перевода время не надо.

- Отчетность в ПФР сдаст работодатель. Ему надо представить реестры, отчеты и т. д.

- Отказать в переводе средств на доп. финансирование будущей пенсии работодатель не может. Более того, некоторые организации внедряют собственные программы софинансирования будущих пенсий сотрудников, в т. ч. тех, кто участвует в гос. проектах.

Независимо от выбранного способа перечисления взносов они не подлежат налогообложению НДФЛ. Человек имеет право получить по ним социальный налоговый вычет. Например, если было перечислено в ПФР за год 10000 руб., то размер вычета составит 1300 руб.

Оформить вычет можно самостоятельно, подав декларацию в налоговую инспекцию по итогам года, а также можно получить вычет через работодателя, получив предварительно справку о возможности его получения в ИФНС.

Возможность использования вычетов еще больше увеличивает привлекательность проекта по государственному софинансированию накоплений. Но эта возможность доступна только тем, у кого имеются соответствующие доходы, облагаемые НДФЛ по ставке 13%. При отсутствии таких доходов вычетов не будет.

Гражданин может в любой момент провести сверку поступивших платежей с ПФР. Для этого надо обратиться в удобное отделение Фонда и представить документы о внесении платежей (можно копии, распечатки из онлайн-банкинга). Рекомендуется периодически делать сверку, т. к. ошибки при зачислении средств иногда случаются, и, чем раньше они будут обнаружены, тем проще их будет исправить в информационной системе ПФР.

Когда и как пенсионерам можно получить деньги, накопленные по программе софинансирования пенсии

Получить деньги, накопленные на лицевом счету за счет личных взносов, софинансирования от государства и инвестиционного дохода, человек может при выходе на пенсию. Обычно это происходит при достижении пенсионного возраста, установленного законом. Но в отдельных случаях выход на пенсию возможен досрочно.

- Срочная выплата. Ежемесячно пенсионер будет получать определенную часть средств в виде дополнительной суммы к пенсии. Срок выплат гражданин выбирает самостоятельно, но государство устанавливает, что не может быть меньше 10 лет (120 месяцев).

- Выплата накопительной пенсии. Ежемесячно до конца жизни пенсионер будет получать денежные выплаты, определенные, исходя из ожидаемого периода. В 2019 году ожидаемый период выплат – 21 год. Размер ежемесячных выплат окажется меньше, чем при их назначении на определенный срок, но зато платить их будут уже пожизненно.

- Единовременная выплата. Этим вариантом могут воспользоваться те, кто не приобрел право на накопительную пенсию, или ее размер составит 5% и меньше от рассчитанного размера страховой пенсии.

Про выплаты по программе софинансирования пенсии рассказывается в этом видео:

Наследуются ли сбережения умершего участника программы софинансирования пенсии, и как их получить

По закону сбережения умершего участника проекта не наследуются, а передаются правопреемникам. Фактически различий в этих 2 процедурах немного. Заранее участник может оставить заявление о распределении средств между правопреемниками, указать конкретного получателя и т. д.

В зависимости от ситуации сбережения умершего участника передаются по следующим правилам:

- Если участник умер еще до момента достижения пенсионных выплат, то все средства передаются правопреемникам.

- Если участнику до смерти уже были назначены срочные выплаты, то правопреемники получают только оставшуюся (невыплаченную) часть сбережений.

- Если участнику была назначена пожизненная накопительная пенсия, то никаких средств правопреемники не получают.

Для получения средств правопреемник должен обратиться в ПФР или НПФ с соответствующим заявлением. Решение о выплате примут в течение 7-го месяца со дня смерти гражданина.

Последние новости и изменения по программе софинансирования пенсии

В 2019 году завершается программа для тех, кто вступил сразу после начала приема заявлений. Если заявление было подано в 2008 году, то государство в течение 2019 года начислит последние дополнительные средства, и они отобразятся на лицевых счетах.

У участников, подавших заявление в 2009 году и сделавших первый взнос по проекту в 2010 году, еще есть возможность сделать взносы с софинансированием до конца 2019 года. Полученные средства отобразятся на счете в 2020 году вместе дополнительными средствами от государства.

Все участники могут продолжать делать взносы на свое пенсионное обеспечение, даже если период участия в проекте завершился. Но после истечения 10-летнего срока дополнительные средства за счет государства начислять уже не будут.

В настоящее время государство рассматривает различные нововведения в пенсионную систему. В частности, планируется ввести инвестиционный пенсионный капитал и предоставить на отчисления в него ряд льгот. Но пока окончательного решения еще нет.

Отзывы о программе софинансирования пенсии

Большинство участников отмечает положительные стороны программы софинансирования, предложенной государством. Особенно остались довольны ей пенсионеры, продолжающие работать. Но есть и некоторые негативные отзывы, которые в основном исходят от тех, кто получает пенсию ниже прожиточного минимума.

Я стала участницей программы в 2013 году и до сих пор продолжаю делать отчисления на свою пенсию. Хотя я уже и вышла на пенсию, но продолжаю по-прежнему трудиться. Возможность удвоения накоплений за счет государства меня очень даже выручало. Единственный для меня минус – возможность получать единовременную выплату только 1 раз в 5 лет. Но даже при нем программа оказалась выгодной.

Для меня программа софинансирования пенсии стала отличным вариантом. По году рождения я не попадал в число тех, для кого формируется накопительная пенсия. Но тут появился проект от государства по добровольным взносам и их увеличению. Я принял участие в программе, сделал взносы, государство их удвоило. В итоге при выходе на пенсию я смог получить довольно ощутимую единовременную выплату.

Я по семейным обстоятельствам долго не могла работать и на большую пенсию, соответственно, тоже рассчитывать не приходилось. По этой причине я вынуждена была искать варианты, чтобы в старости не остаться со всем без денег. Одним из способов решения проблемы я выбрала софинансирование пенсии. Конечно, для того чтобы сделать взносы пришлось экономить, но зато потом я смогла получить прибавку за счет единовременных выплат. Причем моих вложений там было всего половина.

В целом программу софинансирования население в целом оценило положительно. В ней приняли участия миллионы людей, и многие продолжают осуществлять взносы, получать выплаты и т. д. Но из-за частых изменений в пенсионном законодательстве доверие к проекту и его аналогам существенно подорвано.

Полезное видео

Подробно о программе государственного софинансирования пенсии рассказывается в этом видео:

Всего лишь иметь пенсионные накопления.

Не у всех российских граждан есть государственные пенсионные накопления. Но те, у кого они есть (а это граждане, которые работали в период до заморозки обязательных отчислений на пенсионные накопления), должны знать, что их можно не только получить в составе ежемесячных пенсионных выплат, но и единовременно, при выходе на пенсию. Правда, для этого законодательно закреплены определенные условия, которые Пенсионный фонд России собирается изменить.

Что такое обязательные пенсионные накопления

Страховые взносы в размере 22% от фонда оплаты труда, которые все работодатели обязаны перечислять за своих работников в Пенсионный фонд России состоят из двух частей:

- 6% — на накопительную часть пенсии;

- 16% — на страховую часть пенсии.

Такая пенсионная система направлена на справедливое распределение средств, когда часть заработанных денег не идет в «общую копилку» на выплаты действующим пенсионерам, а сохраняется на личном счету гражданина с возможностью инвестирования, а значит и увеличения средств до момента наступления пенсии. До 2014 года средства, поступающие с зарплат граждан распределяли в ПФР именно так. Их можно было перевести в негосударственный пенсионный фонд или оставить в ПФР, чтобы преумножить свой пенсионный капитал.

Но в связи с экономическим кризисом и сложностями в финансировании выплат действующим пенсионерам накопления россиян были «заморожены» на 3 года. Потом эта «заморозка» несколько раз продлевалась, пока осенью этого года Госдума не проголосовала за закон о продлении моратория на использование накопительной части пенсионных взносов до 2021 года, то есть еще на 2 года. Как сказано в финансово-экономическом обосновании к документу, он был принят в целях все той же экономии бюджетных средств:

Реализация законопроекта приведет к уменьшению трансферта на обязательное пенсионное страхование, передаваемого из федерального бюджета бюджету Пенсионного фонда Российской Федерации в 2021 году, по предварительной оценке, на 609,1 млрд рублей.

Выгода государства очевидна. Но что же люди?

Как действует «заморозка» пенсионных накоплений

Многие думают, что «заморозка» пенсионных накоплений означает невозможность использовать уже накопленные на своем счету средства. Но это не так. Те средства, которые были начислены на лицевые пенсионные счета граждан, там и остались. Ими по-прежнему можно распоряжаться — перевести их в другой НПФ и получать при выходе на пенсию. «Замороженными» же являются 6% в составе страховых взносов, которые больше не идут на личные счета, а уходят на выплаты страховых пенсий действующим пенсионерам.

Кстати, при голосовании за очередное продление моратория прозвучало, что отчисления работающих россиян в составе страховых взносов на накопительную часть пенсии отменят совсем. Накопительная пенсия станет добровольной, и формировать ее будут сами граждане, а также их работодатели, но в добровольном порядке и с дифференцированной ставкой взносов. А обязательные страховые взносы, как и последние 5 лет будут направляться в страховую часть, то есть на выплаты нынешним пенсионерам, в полном объеме.

Как сейчас выплачивают пенсионные накопления?

Накопительная пенсия назначается гражданам, если они имеют право на трудовую пенсию по старости и их пенсионные накопления в расчете на месяц составляют более 5% от совокупного размера трудовой пенсии. В настоящее время законодательством предусмотрено три вида выплат пенсионных накоплений:

- бессрочные выплаты накопительной части пенсии;

- срочная выплата по желанию пенсионера (но не менее 10 лет);

- единовременная выплата, если сумма накоплений составляет менее 5% от установленной пенсии.

Что это значит? То, что если вам, к примеру назначили пенсию в размере 10 000 рублей, то накопительная часть должна составлять не менее 500 рублей. Ее рассчитывают путем деления общей суммы пенсионных накоплений на ожидаемый период выплаты накопительной пенсии, который в 2019 году составляет 252 месяца, а в 2020 году будет установлен на уровне 258 месяцев. То есть, чтобы получать те самые 500 рублей, пенсионер должен иметь пенсионные накопления в сумме:

Но таких крупных сумм накоплений у граждан очень мало. Большинство успели накопить по 60-70 тысяч рублей, то есть в два раза меньше. Именно поэтому ПФР предлагает изменить расчет пороговой величины, от которой зависит, будет гражданин получать накопительную пенсию ежемесячно или все накопления сразу.

Как предлагает выплачивать пенсионные накопления ПФР

Чиновники предложили назначать накопительную пенсию только тем пенсионерам, у которых она будет выше 20% от федерального прожиточного минимума пенсионера. ПМП на 2019 год составляет 8846 рублей, следовательно, 20% от этой суммы — 1770 рублей. А пенсия, в составе которой может быть эта сумма, составляет 8850 рублей.

Если предложение ПФР будет реализовано, то доля выходящих на пенсию россиян, которые получат накопительную пенсию в виде единовременной выплаты, возрастет. Все дело в том, что платить до конца жизни накопительную пенсию (а не единоразово выплачивать все накопления) будут только тем россиянам, лицевых счетах которых числится примерно 500 000 рублей пенсионных накоплений, а таких людей в России совсем мало.

Таким образом ПФР и Минтруд России фактически рекомендуют выплачивать пенсионные накопления единовременно. Граждане должны уточнять этот вопрос при назначении пенсии по старости и контролировать, чтобы их пенсионные накопления были выплачены в соответствии с законодательством, то есть, в большинстве случае, единовременной выплатой.

Вы можете задать свой вопрос на любую правовую тему (работа, льготы, пенсии, ЖКХ, недвижимость, налоги, ДТП, уголовное право и другие темы).

Программа, по которой доступно государственное софинансирование пенсии, начала работать еще в 2008 году. Смысл программы заключается в том, что будущий пенсионер делает взнос на счет своей будущей пенсии, а государство удваивает внесенную сумму. Особенность этой программы была в том, что вступление на нее закончилось в 2015 году. Сейчас попасть туда нельзя. Еще одна особенность – социальные перечисления не будут софинансироваться, только те средства, которые будет переводить гражданин.

Что представляет собой Программа софинансирования пенсии

Это уникальная программа от государства, в рамках которой можно увеличить свою пенсию за счет средств как самого человека, так и государство. 31 декабря 2014 года закончился прием участников.

Суть заключалась в том, что граждане сами платили дополнительные страховые взносы, которые попадали на накопительную часть их будущей пенсии. Такие отчисления могли делать также работодатели, они могут быть третьей стороной, которая увеличивает пенсию работника. И точно такие же суммы вносило на счет гражданина государство.

Взносы, которые приходили от людей, шли в инвестиционное управление по выбору либо к государственной управляющей компании, либо к частной УК, либо к НПФ. Все средства отражались на лицевом пенсионном счете.

Для некоторых лиц действуют особые условия софинансирования. Это для тех, кто достиг общего пенсионного возраста, но при этом не обратился ни за одной из частей пенсии. Для этих лиц софинансирование увеличивается в 4 раза в пределах 48 тысяч рублей в год. То есть, если гражданин переведет 12 тысяч рублей на накопительную часть, то с учетом государства у него пополнится пенсия на 60 тысяч рублей в год.

При этом правительство запретило участвовать в программе на таких условиях работающим пенсионерам.

ПФР напоминает, что для тех, кто вступил в программу сразу после принятия закона в 2009 году, в 2018 году закончился 10 летний период софинансирования. В первом полугодии 2019 года они смогли увидеть, какая сумма скопилась на их счетах в результате участия. Если гражданин начал вкладываться в свою будущую пенсию в 2014, то государство будет софинансировать его вплоть до 2024 года.

Софинансирование закончилось, но у всех участников осталось право переводить дополнительные страховые взносы на свою будущую пенсию.

Кроме того, все взносы каждый год передаются на инвестирование. Поэтому лица, которым до пенсии еще далеко, могут дополнительно увеличить свои вложения, если управляющая компания будет грамотно ими управлять.

Как стать участником

Вступить в эту программу можно было в любой момент до 31 декабря 2014 года, а чтобы ее «активировать», нужно было внести первый платеж до 31 января 2015 года. В течение года необходимо было перевести на счет своей пенсии не менее 2000 рублей, чтобы оставаться участником программы.

Для участия необходимо было не получать ни одного из видов пенсий. Если же ему назначили пенсию, то он может продолжить вносить свои средства, но государство вносить на его счет уже ничего не будет.

Например, если человек написал заявление о вступлении в программу в 2009 году, но первый взнос перевел в 2014 году, то государство начнет софинансировать его вложения в 2014 году и будет это делать в течение 10 лет.

На данный момент новых участников в программу не принимают. Вступить туда можно было только до 31 декабря 2014 года, а программа начинала действовать только при условии наличия первого перевода до 31 января 2015 года.

Как делать взнос?

Есть два варианта делать взносы по программе софинансирования пенсии:

- через отдел бухгалтерии,

- через банк.

В первом варианте заявка подается в бухгалтерию. В ней прописывается размер взноса или в процентах от зарплаты. Если решили отменить внесение денег, то нужно об этом написать уведомление в бухгалтерию. Работодатель может стать третьим участником. Тогда он будет делать в целях повышения будущей пенсии добровольный взнос. Его размер может быть любым.

Через банк начисления происходят по платежной квитанции. Ее получают в территориальном пенсионном фонде или на официальном сайте. В зависимости от возможностей взносы могут быть сделаны равными платежами или единоразово. Не забывайте взять копию платежного документа. Он пригодиться для оформления налогового вычета.

Можно ли выйти из программы

Какого-то определенного механизма по выходу из программы государственного софинансирования пенсии в 2020 году нет. Можно просто прекратить делать новые взносы, если перестали устраивать условия.

Можно ли получить деньги при выходе из программы

Стоит отметить, что вернуть деньги тоже не выйдет. Все, что было уже заплачено, начнут выплачивать, когда человек станет пенсионером и начнет получать назначенные пенсионные отчисления.

Как получить деньги по программе софинансирования

Накопления выплачиваются гражданам (или их правопреемникам) в момент, когда им будет назначена страховая пенсия. Можно выбрать один из трех способов получения средств:

- Единовременная выплата. В случае, если все скопленные средства будут составлять 5% и менее от общей суммы находящейся на счету пенсии (страховой и накпительной), то можно получить все средства одновременно.

- Срочная выплата. Гражданин может установить срок, в течение которого он будет получать выплаты (не менее 10 лет). И будет получать их ежемесячно.

- Накопительная пенсия. Средства просто прибавляются к накопительной части пенсии и будут выплачиваться гражданину в течение всей его жизни.

По новому закону делать в 2020 году взносы в накопительную часть может любой человек. Но софинансирование будет только тем, кто:

- не получает пенсию,

- не является судей в отставке, получающим ежемесячное пожизненное содержание.

- на военных, работников МВД, пожарников это правило не распространяется.

Правила софинансирования пенсии работающим пенсионерам с 2015 года были изменены. Участниками не могут быть субъекты, которые ушли на заслуженный отдых, но продолжают работать.

В заключение отметим, что в этой программе есть и недостатки. Получить деньги можно только при прекращении трудовой деятельности при достижении определенного возраста. Негативное влияние на сумму оказывает и инфляция, уменьшая фактический платеж. Не могут стать участниками программы военные пенсионеры.

Отзывы о программе

Легче всего понять, что такое софинансирование пенсионных накоплений, если почитать отзывы реальных пользователей.

Часть людей отзывается негативно о программе. По разным причинам они оказались в убытке. Для одних категорий стало проблемой то, что государство отказалось от единовременной выплаты средств. Если изначально говорилось, что можно будет забрать свои средства по итогам программы. Потом условия изменились, стало возможным забрать деньги, если общая сумма будет менее 5% от общего накопленного. А в конце это стало невозможным для большинства вкладчиков.

У других граждан иная проблема. Чиновники посчитали сумму при расчете накопительной части пенсии, хотя изначально планировалось, что эти вложения не будут участвовать. И в результате люди получают свои вложения, но не видят их в общей сумме пенсии, она незначительна.

Для других все прошло хорошо. В результате они довольны происходящим, получают увеличенную пенсию. Но отношение к проекту подорвано, так как слишком часто меняется пенсионное законодательство.

Читайте также: