Расчет пенсионных взносов на страховую часть пенсии

В соответствии с официальными статистическими данными в России в 2018 году проживало более 42 миллионов граждан, которые в той или иной форме находились на пенсионном обеспечении. Следует отметить, что распространенное мнение относительного того, что пенсионерами, как правило, являются люди преклонного возраста, не вполне соответствует действительности.

Оснований для начисления пенсионных выплат довольно много и это не только достижение гражданином определенного возраста. Так, пенсионерами могут быть лица, получающие выплаты по инвалидности, в том числе и дети-инвалиды, а также по потере кормильца.

Бесплатно по России

Однако большая часть граждан, которые могут рассчитывать на выплаты, являются получателями страховой пенсии. Ее размер, в отличие от некоторых других форм пенсионного обеспечения, может быть разным.

Этот показатель зависит от множества параметров, связанных с особенностями осуществления трудовой деятельности. В этой связи многих граждан – как нынешних пенсионеров, так и тех, кто только планирует оформлять выплаты в будущем, интересует методика и особенности расчета страховой пенсии. Об этом речь пойдет в статье далее.

Что такое страховая пенсия

Пенсионная система Российской Федерации за всю историю своего существования проходила через целую череду реформ. Одной из наиболее значимых из них является переход на страховые принципы формирования обеспечения.

На практике это означает, что на сегодняшний момент в стране функционирует система обязательного пенсионного страхования, в которой зарегистрирован каждый гражданин. Соответственно, при осуществлении трудовой деятельности за работника на цели пенсионного страхования работодателями периодически вносится определенная сумма, равная некоторому проценту установленной заработной платы.

При достижении определенного возраста работник утрачивает трудоспособность и может рассчитывать на страховое пенсионное обеспечение, являющееся, по своей сути, некой заменой заработной платы.

Что влияет на размер страховой пенсии

Размер страховой пенсии не является фиксированным, а для каждого пенсионера разный. Это связано с тем, что ее формирование зависит сразу от нескольких факторов, связанных с особенностями осуществления трудовой деятельности гражданина.

Чтобы понять, каким образом формируется пенсионная выплата и определяется ее размер, важно отметить то, из каких частей она состоит.

Разберем этот вопрос подробнее.

Фиксированная выплата

Фиксированная выплата представляет собой неизменяемую денежную сумму, которая выплачивается гражданам как часть страховой пенсии. Ее размер, как и следует из названия, определен законодательно. На него же не влияют ни стаж работы пенсионера, ни какие-либо иные обстоятельства трудовой деятельности.

В соответствии с законодательством размер данной части в 2019 году составляет 5334,14 рубля.

Страховая часть

Под страховой частью следует понимать ту сумму, формирование которой зависит непосредственно от гражданина. Так страховая выплата зависит от количества и стоимости пенсионных баллов. Последние, в свою очередь, составляют объем пенсионных прав гражданина, которые складываются из суммы денежных средств, перечисленных работодателем в систему обязательного пенсионного страхования.

Иными словами, страховые взносы конвертируются в пенсионные баллы, которые накапливаются на личном счете гражданина. Выплата же рассчитывается исходя из их количества к моменту достижения необходимого возраста, а также стоимости. Последняя устанавливается в законодательном порядке.

В 2019 году стоимость одного пенсионного балла составляет 87,24 рубля. Так же как и фиксированная выплата, она подлежит периодической индексации.

Надбавки

В значительной мере размер страхового пенсионного обеспечения зависит от различных надбавок к пенсии. Их перечень довольно обширен, при этом надбавки положены не всем, а лишь отдельным категориям лиц.

Так, к примеру, на надбавку в размере 100% от фиксированной выплаты могут рассчитывать граждане, являющиеся получателями страховой пенсии по старости, которые достигли возраста 80 лет. Также следует отметить дополнительные начисления за иждивенцев. В данном случае размер надбавок непосредственно зависит от их количества.

Кроме этого, надбавки начисляются и по другим основаниям.

Таким образом, размер страховой части зависит от многих индивидуальных факторов, в связи с чем для его определения используют специальные методики расчета.

Принципы расчета страховой пенсии

Страховая пенсия в Российской Федерации не выплачивается лишь по факту того, что гражданин просто зарегистрирован в системе ОПС. Чтобы претендовать на соответствующие выплаты, будущий пенсионер должен соответствовать важным критериям.

- Возраст. Получать страховую пенсию могут только лица, которые достигли определенного возраста. В 2019 году для женщин он составляет 55,5 года, для мужчин 60,5 года. Отдельные категории работников имеют право выйти на отдых значительно раньше. Это касается, в первую очередь, трудящихся в сложных условиях, «северян», представителей некоторых профессий (педагогов, медиков).

- Страховой стаж. Под страховым стажем следует понимать периоды, когда за гражданина вносились соответствующие взносы в ПФР. Минимальный его показатель в 2019 году составляет 10 лет.

- ИПК. Индивидуальный пенсионный коэффициент или количество начисленных страховых баллов также является критерием для назначения выплат. В 2019 году этот показатель не должен быть менее 16,2.

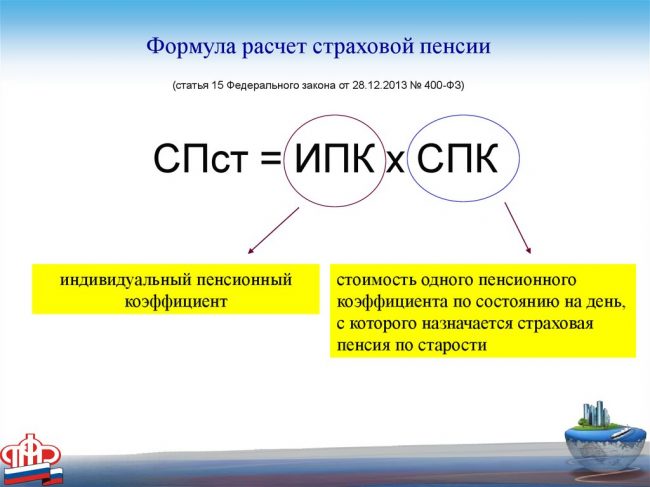

Формула расчета

Для того, чтобы рассчитать сумму используется специальная формула, которая введена законодательно. При помощи нее можно рассчитать размер пенсионного обеспечения с учетом всех необходимых критериев.

СП = ИПК*СПК +(ФВ*КвФВ), где:

ИПК – показатель индивидуального пенсионного коэффициента.

СПК – стоимость пенсионного балла.

ФВ – фиксированная выплата.

КфФВ – повышающий коэффициент к выплате. Применяется только в том случае, если гражданин продолжает осуществление трудовой деятельности после достижения возраста выхода на отдых, не обращаясь за выплатами.

Пошаговая инструкция по расчету

Чтобы лучше понять, каким образом рассчитывается страховая пенсия, следует привести правильный пример расчета.

Гражданка Иванова достигла определенного возраста, когда по закону можно выходить на отдых, отработав при этом 25 лет.

Решив самостоятельно рассчитать положенную выплату, она произвела следующие действия:

- Узнала свой ИПК, зайдя в личный кабинет на сайте ПФР. Он составляет у нее 66 баллов.

- Вычислила страховую часть, умножив количество баллов на их стоимость в 2019 году – 66*87,24 = 5757, 84.

- Затем полученное значение сложила с суммой фиксированной выплаты: 5757,84 + 5334,19 = 11092,03.

Каких-либо оснований для начисления надбавок или применения повышающих коэффициентов у гражданки Ивановой не имеется. Таким образом, размер ее пенсии составит 11092,03 рубля.

Можно ли рассчитать страховую пенсию на сайте пенсионного фонда

Для удобства граждан в интернете работает официальный сайт государственного пенсионного фонда, где имеется большое количество разнообразных сервисов. В их числе следует отметить и пенсионный калькулятор, который позволяет рассчитать размер пенсии.

Важно отметить, что при помощи этого механизма расчет производится не только для граждан, которые выходят на пенсию в текущем году, но и работников более молодого возраста. Однако в последнем случае можно говорить не о точных цифрах, а о прогнозируемых.

Многих граждан беспокоит вопрос, связанный с расчетом страховой пенсии. Его произвести довольно просто, зная специальную формулу и методику. Кроме этого, на сайте ПФР действует пенсионный калькулятор, при помощи которого осуществить расчет можно еще проще.

Полезное видео

О том, как пользоваться калькулятором расчета пенсии смотрите в видео:

Если работник трудоустроен официально, то работодатель обязательно делает отчисления в пенсионный фонд. Сумма высчитываются относительно заработной платы и передается в ПФР. Эти деньги идут на поддержание пенсионных выплат текущим пенсионерам и на формирование будущей пенсии самого работника.

В последнее время вопрос пенсионных отчислений весьма актуален. Многие граждане интересуются, сколько отчисляется в Пенсионный Фонд с зарплаты, как распределяются эти деньги, как отслеживать свои накопления. Поэтому портал Бробанк.ру провел анализ и дал ответы на важные для россиян вопросы.

Сколько от зарплаты идет в Пенсионный Фонд

Работодатель проводит довольно много отчислений из заработной платы работника, и это не только обязательный 2НДФЛ. По закону он обязан сам проводить социальные вычеты из зарплаты и перечислять эти деньги в бюджет.

Что вычитает работодатель кроме налогов:

- отчисления в Пенсионный Фонд с зарплаты составляют 22% от начисленной суммы;

- также уплате подлежит взнос в фонд Медицинского страхования — 5,1%. Фактически это оплата за медицину (так что, она у нас совсем не бесплатная);

- фонд социального страхования — 2,9%. Этот фонд занимается выделением средств на оплату больничных. Так что, за свой больничный мы по факту тоже платим.

Пенсионные отчисления в процентах от зарплаты — самая большая затратная часть. В целом работодатель платит в госорганы 30% от начисленной зарплаты, плюс к ним добавляется еще НФДЛ 13%. По закону НДФЛ выплачивается с начисленной заработной платы, а все остальные взносы — отталкиваясь от размера зарплаты, но за счет самого работодателя.

Конечно, многим работодателям не нравится такое положение вещей, и пенсионные отчисления с зарплаты они делают все же за счет самих работников, изначально занижая реальный размер заработной платы.

Как делятся отчисления в Пенсионный Фонд с зарплаты

Итак, процент отчисления в Пенсионный Фонд с зарплаты — 22%. Все эти деньги направляются в ПФР, но разделяются на две большие категории, которые преследуют разные цели:

- 16% направляются на страховую часть пенсии. Это значительная часть отчислений. По сути эти деньги идут на формирование будущей пенсии гражданина. Чем больше он получает зарплату, чем больше размер пенсионных отчислений с нее, тем выше по итогу будет пенсия.

- 6% — накопительная часть пенсии. Этой частью гражданин может распоряжаться, перемещать деньги из ПФР в НПФ — негосударственные фонды. То, сколько отчисляется в Пенсионный Фонд на накопительную часть, можно отслеживать, следить за ростом накоплений.

Если рассматривать страховую часть, то как-то отслеживать, сколько вы отдали в ПФР, нельзя, если только делать самостоятельные расчеты. Эти деньги уходят на выплаты действующим пенсионерам. Потом, когда вы тоже достигните пенсионного возраста, государство будет давать вам обеспечение также за счет молодых граждан — так устроена система.

С 1 января 2019 вступил в силу закон, согласно которому все 22% отчислений в ПФР будут направляться на страховую пенсию. Эта норма будет действовать до конца 2021 года.

Такое решение было вызвано тем, что фонд ПФР испытывает серьезные трудности, нехватку средств. Так что, теперь весь процент отчисления в Пенсионный Фонд направляется на одну цель. Накопительный счет и расположенные на нем средства никуда не деваются, им можно управлять по своему усмотрению, но за счет выплат работодателя он пополняться не будет.

Как проводятся отчисления в Пенсионный Фонд от зарплаты

Сам работник может даже не думать об этом. Процент пенсионных отчислений, его расчет и перечисление средств — все это законная обязанность любой компании или предпринимателя, которые нанимают работников.

Расчет выплат ведется только с официальной зарплаты работника. Если он получает выплату в конверте, никаких отчислений не последует. Если частично в конверте, то отчисления будут рассчитаны только от официально проведенной суммы.

Если вы трудоустроены неофициально, процент отчислений в ПФР браться не будет. Ваша пенсия никак не будет формироваться.

По закону пенсионные отчисления в России выплачиваются работодателем не позднее 15 числа следующего месяца. То есть за заработную плату, полученную работником в марте, компания должна сделать взнос не позже 15 апреля.

Любой бухгалтер знает, сколько с зарплаты отчисляется в пенсионный фонд. К назначенному времени специалист проводит все расчеты и направляет средства со счета компании на специальный счет ПФР. Небольшие ИП обычно не держат в штате постоянных бухгалтеров и нанимают временных, которые также делают все расчеты и совершают переводы.

Как проверить, делает ли работодатель отчисления

Каждый гражданин имеет доступ к информации о размере своей накопительной пенсии, на которую уходит 6% от отчислений. По логике, если выплачиваются эти 6%, то 16% на социальную пенсию тоже были выплачены. Если знать, сколько перечисляют в Пенсионный Фонд с зарплаты на накопительную часть, то можно без труда выявить оставшиеся 16%.

Например, вы видите, что в прошедшем месяца ваш накопительный счет пополнился на 1800 рублей, соответственно, это 6%. Нам же нужно вычислить 16%. Путем математических вычислений получаем, что 16% — это 4800 рублей. Сколько платится в Пенсионный Фонд с зарплаты в этом случае — 4800+1800, то есть 6600 рублей.

Как получить информацию о состоянии накопительного счета :

- на портале Госуслуг при условии наличия на нем регистрации;

- в территориальном отделении ПФР при наличии паспорта в порядке очереди.

Если вы видите, что накопительный счет не пополнился или пополнился, но на меньшую сумму, можно задавать вопросы работодателю. Такое действие является незаконным. Для начала просто обратитесь к бухгалтеру или к руководству. Не исключается, что это просто банальная ошибка, которая тут же будет исправлена. Бухгалтера прекрасно знают, сколько процентов идет в Пенсионный Фонд, но человеческий фактор не исключается.

Если же работодатель «встал в стойку», то в первую очередь вам нужно обратиться с заявлением в сам ПФР. За этим последует разбирательство. Также можно обратиться сразу с заявлением в суд, так как это прямое нарушение ваших прав. Обращения принимаются в течение трех месяцев после обнаружения нарушения.

Проблемы при отслеживании информации

С начала 2019 года у граждан возникают проблемы с получением информации. Процент пенсионных накоплений в части накопительного типа пенсии временно переводится на страховой счет. В итоге счет, на котором можно отслеживать движение, не пополняется. Накопительная пенсия заморожена до конца 2021 года, движения средств не будет в любом случае, даже если работодатель верно исполняет все свои обязательства.

Так что, какой передал процент от зарплаты в Пенсионный Фонд работодатель, можно узнать только при непосредственном обращении в ПФР. Если у вас есть сомнения, лучше это сделать. Обычно, если работодатель — крупная и стабильная компания, проблем не возникает. А вот если это небольшое ИП, могут возникнуть махинации.

Мы разобрались, какой процент работодатель отчисляет в Пенсионный Фонд. Сверх вашей зарплаты в этот орган уходит 22% Сумма немаленькая, но именно она формирует вашу будущую пенсию. Если вас не устраивает то, сколько отчисляют в Пенсионный Фонд, вы правомочны софинансировать свою будущую пенсию и класть на свой накопительный счет дополнительные суммы. В этом случае дополнительный процент отчислений в Пенсионный Фонд формируете вы сами.

- Принципы обязательного пенсионного страхования

- Взносы на ОПС — что это?

- Кто уплачивает взносы за работника?

- Страховые взносы в Пенсионный фонд в 2020 году

- Тариф страхового взноса

- Дополнительные взносы

- Пониженный тариф страховых взносов

- Страховые взносы для ИП за себя

- Когда освобождаются от уплаты?

- Порядок и сроки уплаты средств

Ключевым моментом нашей пенсионной системы являются страховые взносы. Все мы являемся участниками системы обязательного пенсионного страхования (ОПС). Пенсионное обеспечение гарантировано всем гражданам нашей страны.

Все страхователи, плательщики страховых взносов, осуществляют платежи за себя и за своих сотрудников согласно установленным для каждого случая нормативам и в оговоренные законом сроки.

- Базовый тариф, предусмотренный для основной категории работодателей, составляет 22%. Однако существуют отдельные категории, для которых размер тарифа значительно ниже, а в некоторых случаях и вовсе отсутствует.

- Кроме того, существует ограничение, касаемое предельной суммы начисленного дохода, с которого и уплачиваются взносы в ФНС (до 2017 года — в ПФР).

Все эти понятия раскрываются в законе № 167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в РФ».

Таким образом, важность отведенной для страховых взносов роли очевидна, так как они являются единственным источником финансирования пенсионных выплат и составляют основу нашей будущей пенсии.

Принципы обязательного пенсионного страхования в РФ

Обязательное пенсионное страхование (ОПС) представляет собой целую систему мер, созданную государством для частичной компенсации гражданам утраченного ими дохода после выхода на пенсию. Граждане, на которых распространяется ОПС называются застрахованными лицами.

Принципы ОПС основаны на введенной системе индивидуального учета граждан и позволяют:

- учитывать поступление страховых платежей на лицевом счете каждого застрахованного лица;

- фиксировать данные о месте его работы и продолжительности трудовой деятельности;

- определять количество накопленных пенсионных баллов для расчета будущей пенсии.

Ключевыми участниками системы ОПС являются сами застрахованные лица, страхователи и страховщики.

Страхователи являются непосредственными плательщиками страховых взносов. В роли таких участников ОПС могут выступать:

- организации;

- индивидуальные предприниматели (ИП);

- физические лица, уплачивающие взносы за себя и за других лиц;

- самозанятое население (нотариусы, адвокаты и др.)

Что касается страховщиков, то в их роли могут выступать:

- в части страховой пенсии: Пенсионный фонд Российской Федерации;

- в части накопительной пенсии: различные негосударственные пенсионные фонды (НПФ).

Главным администратором здесь конечно же является ПФР, так как он управляет всеми пенсионными средствами в системе ОПС.

Взносы на ОПС — что это?

Все денежные средства, поступающие в ФНС (до 2017 года — в ПФР), учитываются на индивидуальных лицевых счетах граждан согласно действующей системе индивидуального (персонифицированного) учета по номеру страхового свидетельства (зеленой ламинированной карточке).

Страховые взносы на ОПС — это суммы, начисленные со всех выплат и иных вознаграждений в пользу работника и уплаченные работодателем в соответствии с законодательством. Эти взносы представляют собой будущие пенсии данных сотрудников и составляют пенсионные выплаты нынешних получателей пенсий.

Распределение взносов осуществляется согласно действующим нормативам и выбранному гражданином вариантом пенсионного обеспечения.

Непосредственное перечисление денежных сумм осуществляет страхователь, выполняющий две важные функции:

- уплата взносовза своих сотрудников;

- собственные платежи за себя.

Что касается граждан — застрахованных лиц, получивших страховое свидетельство обязательного пенсионного страхования, то к ним относятся:

- граждане РФ;

- постоянно или временно проживающие на территории нашей страны иностранцы;

- лица без гражданства.

Кто уплачивает взносы за работника?

Работодатели ежемесячно перечисляют страховые взносы с заработной платы своих работников. Однако не все четко представляют два основных момента: начисляются они из фонда оплаты труда сотрудника до вычета всех налогов, а перечисляются непосредственно страхователем из собственных средств.

Плательщиками взносов за своих сотрудников являются:

- организации, имеющие наемных работников;

- индивидуальные предприниматели (ИП), включая глав фермерских хозяйств, имеющие в своем подчинении сотрудников;

- лица, не являющиеся ИП, но производящие уплату вознаграждений физлицам.

Большинство застрахованных лиц, за которых страхователи платят взносы, работают по трудовому договору или договору гражданско-правового характера.

Если страхователь относится к нескольким категориям, то перечисление платежей он осуществляет по нескольким основаниям.

Страховые взносы на обязательное пенсионное страхование в 2020 году

При начислении взносов на ОПС важно определить предельную величину заработной платы, с которой и происходит уплата. Если доход превышает данную величину, то предусмотрены еще 10% тарифа. Максимальный уровень взносооблагаемой базы определяется правительством каждый год, в 2020 году он равен 1292000 рублей.

Размер тарифов зависит от следующих параметров:

- категории страхователя;

- возраста сотрудника;

- от суммы дохода, начисленного сотруднику в течение года.

Особые тарифы предусмотрены для страхователей, имеющих льготные рабочие места. При исчислении же платежей по дополнительному тарифу при наличии таких мест ограничение предельной базы не действует.

Для некоторых категорий плательщиков действуют пониженные тарифы страховых взносов, а кто-то и вовсе освобожден от уплаты по ряду оснований.

Сумма (тариф) страхового взноса на обязательное пенсионное страхование

Каждый из нас, являясь застрахованным лицом, формирует свои пенсионные права и свою будущую пенсию. Для этого наши работодатели перечисляют 22% с нашей зарплаты ежемесячно на наши индивидуальные счета.

Распределяться этот тариф может двумя способами в зависимости от выбранного варианта пенсионного обеспечения:

- В первом случае, индивидуальный тариф в размере 16% полностью пойдет на формирование страховой пенсии, а солидарный тариф — 6% обеспечит выплату фиксированной части пенсии нынешним ее получателям.

- Другой случай относится к гражданам 1967 года рождения и моложе, которые могли выбрать до 2016 года вариант пенсионного обеспечения с накопительной выплатой, и молодым сотрудникам, имеющим право такого выбора в течение первых пяти лет своей трудовой деятельности. Для всех них индивидуальный тариф составит 10% на формирование страховой выплаты и 6 % на накопительную, солидарный тариф при этом остается неизменным.

Такой основной тариф в системе ОПС предусмотрен для плательщиков, применяющих общую систему налогообложения.

Дополнительные взносы в Пенсионный фонд (при вредных условиях труда)

С 2013 года для работодателей, имеющих вредные и опасные для жизни и здоровья рабочие места, были введены дополнительные тарифы. Они применяются в отношении всех выплат в пользу застрахованных лиц, занятых на таких видах работ.

Согласно закону № 426-ФЗ «О специальной оценке условий труда» работодателем проводится такая оценка с привлечением соответствующей организации с целью:

- обеспечить безопасность работника во время работы;

- установить определенный класс условий труда для обеспечения гарантий и компенсаций сотрудникам.

Выбор тарифа дополнительного взноса зависит в данном случае от факта проведения спецоценки.

- при наличии специальной оценки доп. тариф страховых взносов будет установлен на основании принятого класса опасности, причем чем опаснее условия труда (самый опасный — 4 класс, оптимальный — 1 класс), тем выше тариф платежа;

- при отсутствии спецоценки тариф взносов равен 9% для работ по Списку 1 и 6% — по Списку 2 и «малым» спискам.

Оценка условий труда проводится работодателем не реже одного раза в пять лет.

Пониженный тариф страховых взносов

Тариф страховых взносов ниже общеустановленных 22% применяется к следующим категориям плательщиков:

Плательщики таких льготных категорий освобождены от уплаты взносов при превышении величины взносооблагаемой базы.

Страховые взносы в 2020 году для ИП за себя

Страхователи, зарегистрированные в качестве индивидуальных предпринимателей, получают доход от своей деятельности без начисления зарплаты самому себе. В связи с этим предусмотрен особый порядок уплаты ими страховых взносов независимо от наличия дохода от предпринимаемой деятельности в текущем году.

Размер платежа устанавливается в соответствии с уровне дохода предпринимателя за год:

- если он ниже 300 тысяч рублей, то применяется фиксированный размер 32448 руб.;

- если он выше 300 тысяч рублей, то к фиксированной сумме необходимо будет доплатить 1% с суммы превышающего дохода.

Когда освобождаются от уплаты?

Кроме особого порядка расчета страховых платежей по ОПС для ИП за себя, для них предусмотрено освобождение от уплаты взносов за определенные периоды, в течение которых предпринимателями не осуществлялась соответствующая деятельность. Такая мера предусмотрена и для самозанятого населения.

К льготным периодам относятся:

- служба в армии по призыву;

- уход за ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

- уход за инвалидом I группы, ребенком-инвалидом или 80-летним гражданином;

- проживание с супругом-военнослужащим в течение не более 5 лет в местах, где отсутствует возможность трудоустройства;

- проживание не более 5 лет за границей с супругом — работником дипломатического представительства РФ.

Перечисленные периоды засчитываются в страховой стаж наравне с периодами, в течение которых производилась уплата взносов.

Порядок и сроки уплаты средств в Пенсионный фонд

Перечисление платежей осуществляется каждый месяц. Страховые взносы на обязательное пенсионное страхование за предыдущий месяц необходимо уплатить:

- не позднее 15 числа в случае подачи документов в бумажном виде;

- не позднее 20 числа в случае электронного документооборота.

Если последний день такого срока приходится на выходной или праздничный день, то уплату можно произвести в ближайший рабочий день.

Для предпринимателей, уплачивающих взносы за себя, предусмотрена возможность выбора периодичности перечисления платежей раз в квартал или в конце финансового года.

Следует помнить, что начисленные, но не уплаченные в срок страховые взносы на ОПС подлежат взысканию как недоимка.

База для начисления платежей определяется в отношении каждого сотрудника в конце каждого календарного месяца нарастающим итогом с начала года. Для работников, устроившихся в организацию в течение календарного года, база определяется с месяца принятия на работу.

Непосредственная уплата взносов осуществляется путем направления в банк расчетного документа, где должны быть указаны соответствующие коды бюджетной классификации (КБК). Взносы на ОПС уплачиваются без деления на страховую и накопительную части.

Физические лица могут также бесплатно производить уплату взносов через отделения почтовой связи.

Стоит обратить внимание, что согласно введенному с 2015 года правилу, сумма, рассчитанная для перечисления, должна определяться точно в рублях и копейках.

По какой формуле считают будущую пенсию

Пенсионное законодательство в России реформировали несколько раз. Из-за этого кажется, что оно запутанное и разобраться в нем невозможно.

Но посчитать будущую пенсию по старости самостоятельно — реально. Это можно сделать совсем просто — на калькуляторе на сайте ПФР, хотя результаты там будут очень условными. Лучше прочитать эту статью и посчитать размер пенсии по специальной формуле.

Законодательное регулирование

Пенсию по старости начисляют по правилам, которые установлены:

- Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

- Федеральным законом от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

- Постановлением Правительства РФ от 02.10.2014 № 1015 «Об утверждении правил подсчета и подтверждения страхового стажа для установления страховых пенсий».

- Федеральным законом от 28.12.2013 № 424-ФЗ «О накопительной пенсии».

- Федеральным законом от 27.12.2019 № 446-ФЗ «Об ожидаемом периоде выплаты накопительной пенсии на 2020 год».

- Федеральным законом от 24.07.2002 № 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации».

- Федеральным законом от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах».

По этим законам пенсионный фонд определяет длительность страхового стажа, величину индивидуального пенсионного коэффициента и размер будущей пенсии.

Для госслужащих, военных, космонавтов, летчиков и их родственников пенсию начисляют по другому закону — Федеральному закону от 15.12.2001 № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации».

Как узнать размер будущей пенсии

Государственная трудовая пенсия по старости состоит из двух частей: страховой и накопительной. Общая пенсия считается так:

Трудовая пенсия по старости = страховая пенсия + накопительная пенсия.

Чтобы рассчитать размер будущей страховой пенсии, нужно знать:

- Продолжительность страхового — трудового — стажа, в который входят не только отработанные годы, но и социально значимые периоды: служба в армии, уход за детьми, инвалидами, пожилыми родственниками, проживание с супругом в месте, где не было работы.

- Размер заработной платы до вычета НДФЛ в каждом отработанном календарном году.

- Год выхода на пенсию. Это особенно важно, если человек собирается выйти на пенсию не сразу в 65 или 60 лет, а позже.

- Индивидуальный пенсионный коэффициент за каждый отработанный год и в сумме — за всю трудовую жизнь.

- Стоимость индивидуального пенсионного коэффициента на год выхода на пенсию.

- Размер фиксированной части страховой пенсии, который установлен на год выхода на пенсию.

Все эти данные нужно подставить в формулу расчета пенсии:

СП = ИПК × СПК + (ФВ × КвФВ),

где СП — размер страховой пенсии по старости;

ИПК — индивидуальный пенсионный коэффициент;

СПК — стоимость одного пенсионного коэффициента — балла — по состоянию на день, с которого назначается страховая пенсия по старости. СПК на 2020 год равна 93 Р ;

ФВ — фиксированная выплата к страховой пенсии, на 2020 год — 5686,25 Р ;

КвФВ — коэффициент повышения ФВ, который применяется при отсрочке обращения за страховой пенсией.

Накопительная пенсия — это уже не коэффициенты, которые государство считает по своим правилам, а настоящие деньги. Их называют пенсионными накоплениями. Часть пенсионных взносов от работодателя с 2002 по 2013 годы оставалась на вашем счете в Пенсионном фонде РФ — из них сформировались пенсионные накопления.

С 2014 года власти ввели мораторий: заморозили накопительную часть пенсии. Все страховые взносы стали уходить на формирование страховой пенсии. Мораторий действует до конца 2022 года. Накопительная пенсия со взносов работодателя сейчас не формируется ни у кого. Но те деньги, что успели накопиться, остались за вами и составят прибавку к страховой пенсии.

Чтобы узнать размер ежемесячной накопительной пенсии, необходимо разделить пенсионные накопления на количество месяцев ожидаемого периода выплаты. Ожидаемый период — это норматив, в 2020 году он составляет 258 месяцев.

Допустим, Олег выходит на пенсию в 2020 году. Он заработал 100 баллов ИПК и у него есть 258 тысяч рублей пенсионных накоплений. Отсрочку решил не брать, а выйти сразу, поэтому КвФВ = 1 . Тогда ежемесячная пенсия Олега составит:

5686,25 Р + 93 Р × 100 + 258 000 Р / 258 = 5686,25 Р + 9300 Р + 1000 Р = 15 986,25 Р .

Расчет пенсии зависит и от законодательства, действовавшего в период, когда граждане осуществляли трудовую деятельность. Сегодня актуально говорить о трех пенсионных законах, устанавливающих различный порядок расчета пенсии. В данной статье Вы узнаете основные моменты расчета пенсии по разным правилам, что позволит проверить ранее назначенную пенсию.

В статье приводится порядок индексирования пенсии, назначенной 01.01.2002. Содержание статьи полезно для пенсионеров, которые сомневаются в том, правильно ли им назначена и проиндексирована пенсия.

Содержание статьи:

Порядок расчета пенсии по Закону РФ от 20.11.1990 № 340-1 «О государственных пенсиях в Российской Федерации».

![]()

Достаточно часто при расчете пенсии мне задают вопрос о возможности применения ранее действовавшего пенсионного законодательства.

Первым пенсионным законом Российской Федерации, по которому возможно производить расчет пенсии вплоть до 31.12.2001 года, является Закон РФ от 20.11.1990 № 340-1 «О государственных пенсиях в Российской Федерации».

Возможность применения данного закона в современных условиях подтверждается позицией Конституционного суда РФ, который проверил положения ст. 30 Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации». На рассмотрение был поставлен вопрос о нарушении пенсионных прав граждан в связи с введением нового порядка расчета пенсии, предусматривающего оценку пенсионных прав застрахованных лиц, согласно которому общий трудовой стаж определялся как суммарная продолжительность трудовой и иной общественно полезной деятельности до 1 января 2002 года, учитываемой в календарном порядке.

Согласно данному нормативному акту право на пенсии по старости на общих основаниях устанавливалось ст. 10 Закона – мужчинам при достижении 60 лет и при общем трудовом стаже не менее 25 лет; женщинам – по достижении 55 лет и при общем трудовом стаже не менее 20 лет.

Однако, как правило, данный порядок менее выгоден, чем установленный более поздним пенсионным законом, федеральным законом от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации», о котором речь пойдет ниже. Поскольку законодатель ограничил максимальный размер пенсии.

Так, согласно ст. 18 Закона РФ от 20.11.1990 № 340-1 «О государственных пенсиях в Российской Федерации» максимальный размер пенсии при общем трудовом стаже, равном требуемому для назначения полной пенсии (25 для мужчин, 20 для женщин), устанавливается на уровне трех минимальных размеров пенсии. Размер пенсии повышается на один процент за каждый полный год общего трудового стажа сверх требуемого для назначения пенсии, но не более чем на 20 процентов.

Согласно телетайпограмме Минтруда РФ от 24.07.2001 N 5489-ВЯ, ПФ РФ от 25.07.2001 № ЛЧ-06-32/6084 «О перерасчете пенсий и расчете компенсационных выплат» минимальный размер пенсии с 01.08.2001 составляет 185,32 руб.

Таким образом, максимально возможный размер пенсии составляет 185,32 х 3 х 1,2= 667,15 руб.

Установленный рассматриваемым законом порядок выгодно применять при подсчете трудового стажа, поскольку только этим нормативным актов разрешается включать следующие периоды помимо работы:

— службу в составе Вооруженных Сил бывшего СССР (ст. 90 Закона). Более того, при подсчете трудового стажа для назначения пенсии по старости на общих основаниях военная служба по призыву включалась в двойном размере;

— обучение в училищах, школах и на курсах по подготовке кадров, повышению квалификации и по переквалификации, в средних специальных и высших учебных заведениях, пребывание в аспирантуре, докторантуре, клинической ординатуре включается в общий трудовой стаж наравне с работой (ст. 91 Закона);

— проживание жен (мужей) военнослужащих, проходящих военную службу по контракту, вместе с мужьями (женами) в местностях, где они не могли трудиться по специальности в связи с отсутствием возможности трудоустройства (ст. 92 Закона);

— выплаты пособия по безработице, участия в оплачиваемых общественных работах и переезда по направлению службы занятости в другую местность и трудоустройства (ст. 92 Закона);

— и другие периоды.

Расчет пенсии по федеральному закону от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации».

![]()

В период с 01.01.2002 по 31.12.2014 действовал иной пенсионный порядок, установленный федеральным законом № 173-ФЗ.

В соответствии со ст. 7 Федерального закона право на трудовую пенсию по старости имеют мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет. При этом обязательным условием является наличии не менее пяти лет страхового стажа (учитываемая при определении трудовой пенсии суммарная продолжительность периодов работы и иной деятельности, в течение которых уплачивались страховые взносы, а также иных периодов, засчитываемых в трудовой стаж).

В основе установленной пенсионной формулы основным показателем становится расчетный размер пенсии (РП). Он зависит от:

1) коэффициента среднемесячной заработной платы, ограниченного максимумом 1,2. Данные коэффициент определяется как частное от деления Вашего среднемесячного заработка (ЗР) к заработной плате в РФ за тот же период (ЗП). Проблемы возникают в том случае, когда не удается документально подтвердить размер заработка в течение пяти лет до 2002 года либо в период с 01.01.2000 по 31.12.2001 годы;

2) от стажевого коэффициента, равного 0,55 и повышается на 0,01 за каждый полный год общего трудового стажа сверх указанной продолжительности, но не более чем на 0,20.

При этом при расчете размера пенсии учитывается среднемесячная заработная плата в РФ за третий квартал 2001 г. для исчисления и увеличения размеров пенсий, утвержденной Правительством РФ (СЗП = 1671 руб.). Ее размер не меняется и един для все будущих пенсионеров.

С учетом изложенного, максимальный размер пенсии на 01.01.2002 составляет:

РП = 1671 х 1,2 х 0,75 = 1503 руб.

Согласно Закону, пенсия включает две части:

1) базовая часть – 450 руб.;

2) страховая часть – 1053 руб.

В дальнейшем высчитывается пенсионный капитал, который зависит от страховых взносов за период с 01.01.2002 по 31.12.2014.

Если их не было, происходит индексирование базовой и страховой частей пенсии. Если страховые взносы начислялись, их также индексируют как страховую часть пенсии.

Далее учитываем так называемую валоризацию, применяемую с 01.01.2010.

Ее размер устанавливается в соответствии со статьей 30.1 пункта 1 Федерального закона 173-ФЗ: 10 процентов величины расчетного пенсионного капитала, исчисленного в соответствии со статьей 30 настоящего Федерального закона (до 1.01.2002 г.) и, сверх того, 1 процент величины расчетного пенсионного капитала за каждый полный год общего трудового стажа, приобретенного до 1 января 1991 года.

Так, мужчина может уйти на пенсию с 60 лет. С учетом начала трудовой деятельности в 18 лет, периода работы с 01.01.1991 по 31.12.2001, а также 31 года общего трудового стажа до 1 января 1991 года максимальный размер валоризации составит 41%.

Другими словами, увеличение рассчитывается как произведение страховой части пенсии на процент валоризации. При этом следует учитывать, что в страховую часть не входят страховые взносы.

Проведем индексацию и увеличение пенсии в соответствии с законом, без начисления страховых взносов.

Размер пенсии на 01.01.2002 1503 руб.

Страховая часть – 1053 руб., базовая часть – 450 руб.

Валоризация 41%. Увеличение = 3873,38 х 0,41 = 1588,09

Таким образом, в случае, если пенсионер официально после 31.12.2001 не работал (работодатель не производил отчислений страховых взносов за своего работника), с учетом начала трудовой деятельности в 18 лет, периода работы с 01.01.1991 по 31.12.2001, а также 31 года общего трудового стажа до 1 января 1991 года, размер пенсии по состоянию на 31.12.2014 года составит 12246,12 руб.

Если в указанный период страховые взносы начислялись, размер пенсии будет увеличен в установленном законом порядке.

Рассчитываем пенсию по федеральному закону от 28.12.2013 № 400-ФЗ «О страховых пенсиях»

С 01.01.2015 вновь кардинально изменилось пенсионное законодательство. Пенсионная система включает в себя обязательное пенсионное страхование, государственное пенсионное обеспечение и негосударственное (добровольное) пенсионное обеспечение.

Здесь речь пойдет только об обязательном пенсионном обеспечении, которое представляет собой отложенную часть заработка, которая выплачивается при наступлении страхового случая, включая достижение пенсионного возраста. Именно поэтому Пенсионный Фонд России пропагандирует идею, согласно которой, чем больше средств направлено на будущую пенсию в течение трудовой деятельности, тем выше пенсия. Но не все так очевидно.

Пенсия по старости сегодня называется страховой пенсией – ежемесячная денежная в целях компенсации лицам заработной платы и иных выплат, утраченных с наступлением нетрудоспособности по старости.

Если ранее пенсия включала в себя страховую часть и базовую часть, то согласно новому закону страховая пенсия по старости состоит из страховой части и фиксированной выплаты.

С 01.01.2015 размер пенсии напрямую зависит от официальной заработной платы работника. Поскольку именно от нее зависит, какие сведения предоставит работодатель о застрахованном лице в Пенсионный Фонд России и какие он перечисляет страховые взносы.

Общий тариф страхового взноса составляет 22% от годового фонда оплаты труда работника в пределах законодательно установленной суммы (в 2018 – 991 000 руб.). С величины, превышающей данный размер работодатель уплачивает взносы по тарифу 10%. При этом нужно учитывать:

1) на формирование страховой пенсии идет только 16%, а 6% направляется на формирование фиксированной выплаты. Однако в тех случаях, когда гражданин воспользовался правом выбора тарифа страхового взноса на накопительную часть трудовой пенсии, 10% направляются на страховую часть, 6% — на накопительную часть; 6% на фиксированные выплаты;

2) в 2014-2019 годах все средства страховых взносов (16%) направляются на формирование только страховой пенсии независимо от ранее выбранного гражданином варианта пенсионного обеспечения.

Основания получения страховой пенсии по старости закреплены в ст. 8 Федерального закона: право на страховую пенсию по старости имеют мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет. При этом обязательными условиями являются наличии не менее 15 лет страхового стажа и наличие величины индивидуального пенсионного коэффициента в размере не менее 30.

В связи с тем, что пенсионная реформа реализуется поэтапно, при выходе на пенсию в 2018 году необходимо, помимо достижения пенсионного возраста, иметь страховой стаж 9 лет и 13,8 пенсионных баллов (величина индивидуального пенсионного коэффициента).

Расчет пенсии по новому закону следует разделить на две части.

1. Перевод ранее начисленного размера пенсии.

С учетом положений ч. 1 ст. 34 Федерального закона величина индивидуального пенсионного коэффициента (пенсионные баллы) до 01.01.2015 определяется исходя из размера страховой части пенсии, деленной на стоимость одного пенсионного коэффициента по состоянию на 1 января 2015, указанную в ч. 10 ст. 15 Федерального закона, т.е. 64,10 руб.

В соответствии с нашим примером, по состоянию на 31.12.2014 года пенсия составляла 12246,12 руб., включая страховую часть – 8335,78 руб.

Если в пенсионных баллах, то 130,04 (8335,78 / 64,1 = 130,04).

В тех случаях, когда идет речь о пенсионере, то размер пенсии продолжает индексироваться.

Размер пенсии на 31.12.2014 – 12246,12 руб.

Страховая часть – 8335,78 руб., базовая часть – 3910,34 руб.

Таким образом, для пенсионера, который официально после 31.12.2001 не работал (работодатель не производил отчислений страховых взносов за своего работника), с учетом начала трудовой деятельности в 18 лет, периода работы с 01.01.1991 по 31.12.2001, а также 31 года трудового стажа до 1 января 1991 года, размер пенсии по состоянию на 01.01.2018 года составит 15578,64 руб.

2. Расчет пенсии, формируемой с 01.01.2015.

Страховая пенсия по старости формируется по формуле:

Пенсионные баллы х Стоимость пенсионного балла + Фиксированная выплата

Оценить преимущества либо недостатки нового пенсионного законодательства можно на простых примерах.

При зарплате в 2017 году 10 000 руб. (годовой заработок 120 000 руб.) на страховую пенсию направляется 19 200 руб. Для перевода страховых взносов в пенсионные баллы указанная сумма делится на размер страховых взносов от максимально установленной законом суммы (876 000 х 16% = 140 160 руб.) и умножается на 10. Следовательно, размер пенсионных баллов составит 1,37 ((19200 / 140160) х 10). Это означает, что к ежемесячному размеру пенсии прибавится 107,65 руб. (1,37 х 78,58 = 107,65; количество пенсионных баллов умножается на стоимость пенсионного балла в 2017 г.).

Так, за 30 лет работы пенсия составит по действующему законодательству 8212,4 (107,65 х 30 + 4982,9 = 8212,4; страховая часть плюс фиксированная выплата). В такой ситуации размер пенсии не дотягивает даже до величины прожиточного минимума пенсионера в Воронежской области 8 620 руб. В этом случае государство сравняет пенсию с прожиточным минимумом региона пенсионера путем производства социальных доплат к пенсии на основании ст. 12.1 федерального закона от 17.07.1999 № 178-ФЗ «О государственной социальной помощи».

При зарплате в 2017 году 15 000 руб. (годовой заработок 180 000 руб.) на страховую пенсию направляется 28 800 руб. Для перевода страховых взносов в пенсионные баллы указанная сумма делится на размер страховых взносов от максимально установленной законом суммы (876 000 х 16% = 140 160 руб.) и умножается на 10. Следовательно, размер пенсионных баллов составит 2,05 ((28800 / 140160) х 10). Это означает, что к ежемесячному размеру пенсии прибавится 161,09 руб. (2,05 х 78,58 = 161,09; количество пенсионных баллов умножается на стоимость пенсионного балла в 2017 г.).

Так, за 30 лет работы пенсия составит по действующему законодательству 9815,6 (161,09 х 30 + 4982,9 = 9815,6; страховая часть плюс фиксированная выплата). В такой ситуации размер пенсии не дотягивает даже до величины прожиточного минимума пенсионера в Воронежской области 8 620 руб. В этом случае государство сравняет пенсию с прожиточным минимумом региона пенсионера путем производства социальных доплат к пенсии на основании ст. 12.1 федерального закона от 17.07.1999 № 178-ФЗ «О государственной социальной помощи».

При зарплате в 2017 году 35 000 руб. (годовой заработок 420 000 руб.) на страховую пенсию направляется 67 200 руб. Для перевода страховых взносов в пенсионные баллы указанная сумма делится на размер страховых взносов от максимально установленной законом суммы (876 000 х 16% = 140 160 руб.) и умножается на 10. Следовательно, размер пенсионных баллов составит 4,79 ((67200 / 140160) х 10). Это означает, что к ежемесячному размеру пенсии прибавится 376,4 руб. (4,79 х 78,58 = 376,4; количество пенсионных баллов умножается на стоимость пенсионного балла в 2017 г.).

Так, за 30 лет работы пенсия составит по действующему законодательству 16274,9 (376,4 х 30 + 4982,9 = 8000,3; страховая часть плюс фиксированная выплата).

При этом законодатель установил максимальное количество пенсионных баллов, которые можно начислить за год – 10 (но поэтапно, так в 2018 году – 8,7). Это означает, что в 2018 году доходы свыше 862 170 руб. (71 847,5 руб. ежемесячно) не повлекут увеличения страховой пенсии по старости.

Выводы

Изменения пенсионного законодательства направлены не только на защиту интересов пенсионеров, но и государственных интересов. Сегодня для ухода на пенсию по старости необходимо не только работать официально, но и получать определенную зарплату, чтобы иметь необходимый страховой стаж и индивидуальный пенсионный коэффициент. В противном случае, граждане после достижения пенсионного возраста не смогут рассчитывать на страховую пенсию, а для получения социальной пенсии нужно будет ждать еще 5 лет.

Читайте также:

- Как узнать сколько будет пенсия по страховым взносам

- Уплата страховых взносов в пфр для ип находился в местах лишения свободы

- Взнос в пфр налогоплательщик юл

- Страховые взносы в пенсионный фонд будет ли меньше

- Индивидуальная часть тарифа страховых взносов для лиц 1967 года рождения с накопительной части пенсии