В 1с 8 2 неправильно начисляются страховые взносы в пфр

Рейтинг: 86

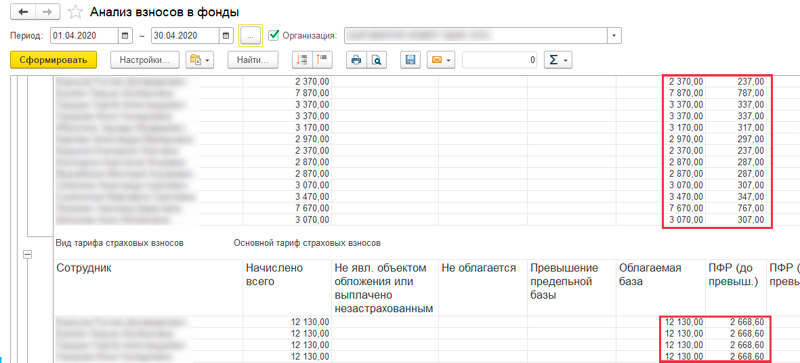

С апреля 2020 для определенных категорий малого и среднего бизнеса ввели пониженный тариф страховых взносов, предусмотренный для малого бизнеса по 102-ФЗ. В сети появилось много инструкций как выполнить настройку по данному учету.

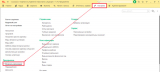

При настройке необходимо уделить внимание настройкам на шаге редактирования учетной политики.

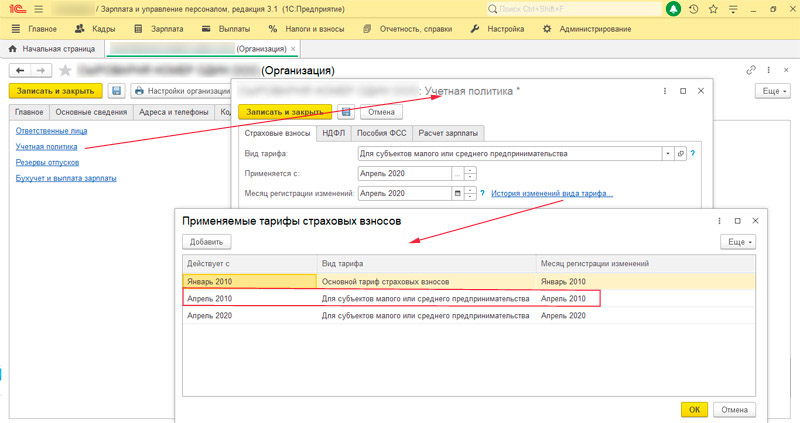

При подобной настройке в документе Начисление зарплаты и взносов программа начинает пересчитывать взносы и "минусует" (пытается скорректировать начисления за предыдущие месяцы года).

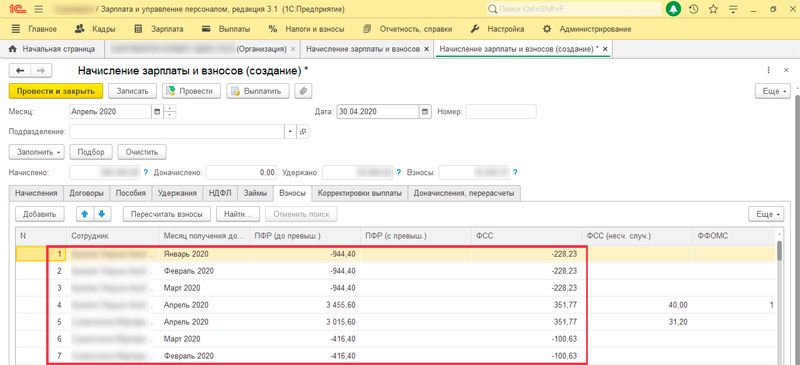

Настройка применения страховых взносов не должна иметь задвоения записей (при начале настройки программа предлагает установить с 2010 года).

При такой настройке расчет страховых взносов выполняется верно.

Надеюсь, эта информация кому-то поможет сэкономить время.

Специальные предложения

Просмотры 4645

Загрузки 0

Рейтинг 6

Создание 06.05.20 15:00

Обновление 06.05.20 15:00

№ Публикации 1232566

Рубрики Зарплата

Кому Бухгалтер

Тип файла Нет файла

Операционная система Не имеет значения

Страна Россия

Налоги ФОМС, ПФ, ФСС

Доступ к файлу Бесплатно (free)

Код открыт Да

См. также

ERP Управление Предприятием 2.0. Сдельная оплата Промо

За некоторыми маленькими цифрами, которые нужно вносить в базу данных, прячется большой объем работ. К таким цифрам относится расценка по сдельной заработной плате. Как ее рассчитать? Как она меняется и от чего зависит?

24.11.2014 40111 PAVI 6

Нулевой тариф страховых взносов в 1С:Зарплата и управление персоналом 8

Сегодня, когда законодательство меняется каждую неделю, мне бы хотелось обратить внимание читателя на нулевых тарифах, которые могут значительно упростить Вам жизнь в нелегкий час буйства пандемии. Разумеется, без реальных примеров не обойтись. Все сказанное в статье я проиллюстрирую на примере функционала конфигурации 1С:Зарплата и управление персоналом 8.

19.11.2020 252 Koder_Line 0

Кадровые данные сотрудников ЗУП 3.1 в запросе

Получение кадровый данных сотрудников в запросе при помощи функции КадровыйУчет.СоздатьНаДатуВТКадровыеДанныеСотрудников().

26.10.2020 749 Danila7Zz 4

Отпускной период (период основного отпуска) - как его узнать

Пришла мне задача где нужно получить отпускной период, на просторах сети решения я не нашел. Решил поделиться с вами своим решением.

26.10.2020 414 Danila7Zz 2

Перечисленный НДФЛ и как с этим бороться Промо

Описание простой методики избавления от висящих остатков по НДФЛ перечисленному

20.02.2012 75212 kondrp 52

Об отрицательном доходе замолвите слово.

В данной статье речь пойдет о проблемах сдачи нашими любимыми бухгалтерами регламентированных отчетов «Расчет по страховым взносам» и «2-НДФЛ» в части т.н. "отрицательного дохода". Формируются и сдаются эти отчеты через 1С, а, значит, проблемы бухгалтеров касаются и нас, специалистов по техподдержке и сопровождению 1С.

20.10.2020 763 Богатырев Артур 5

Работа в сверхурочное время в 1С:ЗУП 3.1

Согласно ст. 152 Трудового кодекса об оплате сверхурочных часов работы предусмотрено (по желанию работника) предоставление дополнительного времени отдыха (но не преувеличивающего время, отработанного сверхурочно) вместо повышенной оплаты труда. В программе 1С:ЗУП 3.1 есть функционал для предоставления отгулов, однако в рамках данной статьи мы рассматриваем только оплату сотрудникам. Поэтому примем как данность, что сотрудник принял решение отказаться от дополнительного отгула в пользу повышенной оплаты. За первые два часа оплата производится не менее чем в 1,5 размере, а за последующие часы не менее чем в двойном размере. Программа производит автоматический расчет часовой тарифной ставки для расчета сверхурочных часов.

17.10.2020 751 Koder_Line 5

Настройка отчета "Паспорт просрочен" в ЗУП 3

Обновили программу с 3.1.10 до 3.1.14 и в карточке сотрудника всплывает информация о просроченных паспортах для пользователя с полными правами, а у кадровика нет. Я решила настроить для кадровика отчет.

30.09.2020 399 Hla 1

Просто о 1С:ЗУП 3.1 за 10 минут

Когда начинал работать с конфигурацией 1С ЗУП 2.5 не было никакого краткого описания этой конфигурации. Приходилось читать умные книги. Статья представляет собой вводный инструктаж в 1С: ЗУП 3.1 для начинающих.

04.09.2020 3993 Kaval88 30

Создание отчета "Анализ возраста сотрудников" на основе отчета "Личные данные сотрудников"

Пример создания(изменения) варианта отчета в программе «Зарплата и управление персоналом» редакции 3.1.

02.09.2020 647 dima5ikv 0

Представление расчета по форме 6-НДФЛ в налоговый орган за полугодие 2020 года в программе 1С:Зарплата и управление персоналом 8

После подготовки в 1С: Зарплата и управление персоналом отчета 6-НДФЛ в 2020 году его следует записать. Перед передачей расчета по форме 6-НДФЛ в 2020 году в налоговый орган рекомендуется провести проверку расчета на наличие ошибок. Для этого следует воспользоваться кнопкой «Проверка» – «Проверить контрольные соотношения». После нажатия кнопки выводится результат проверки контрольных соотношений показателей.

01.08.2020 534 Koder_Line 0

Странное поведение склонений в 1С: ЗУП 3.1

Отдел кадров обратился с жалобой на непонятное поведение программы 1С: ЗУП 3.1 при печати приказов (некоторые фамилии не склоняются, или склоняются неверно). Причем, по их словам, совсем недавно все было нормально и те же самые фамилии склонялись верно.

26.07.2020 1396 vad 4

При попытке открыть документ Начисление зарплаты и взносов возникает ошибка Недопустимое значение параметра (параметр номер '2'). Исправляем за 5 минут

Столкнулся с такой ошибкой. Гугл сходу выводит на Инфостарт, где находится подсказка, что для исправления необходимо программно удалить пустую строку из документа, но подробного алгоритма, как это можно сделать, нет. Поэтому оставлю это здесь во имя добра и света. P.S. "В любой непонятной ситуации - делай копию базы".

31.05.2020 1786 user1024932 3

Учет заработной платы на предприятиях оборонно-промышленного комплекса на 1С:ERP 2.4

За последние годы на предприятиях оборонно-промышленного комплекса (далее по тексту – ОПК) ужесточились требования к ведению учета, участились проверки. Одним из учетных разделов, которые проверяются особенно тщательно была и остаётся заработная плата. В этой статье поговорим про опыт Внедренческого центра «Раздолье» в автоматизации расчета и учета заработной платы, налогов и резервов на отпуск на крупных промышленных предприятиях с учетом требований раздельного учета, которые установлены 47м постановлением (постановление Правительства РФ №47 от 19.01.1998 «О правилах ведения организациями, выполняющими государственный заказ за счет средств федерального бюджета, раздельного учета результатов финансово-хозяйственной деятельности») и 275-ФЗ (закона от 29.12.2012 №275 «О государственном оборонном заказе»).

25.05.2020 3095 1СERP 1

Исправление в расчете вознаграждения платежного агента

После расчета «экономной» зарплаты за апрель (спасибо эпидемии короновируса) неожиданно возникла ошибка в расчете вознаграждения платежного агента. Ошибку 1С обещала зарегистрировать под номером 10222615, но когда она будет исправлена, они не знают и сроки не ставят. Потому что ошибка не критичная, возникает редко при определенных обстоятельствах.

25.05.2020 1240 titovav 1

Как 1С:ERP Управление предприятием 2 отразить отпускные в 6-НДФЛ

Каждый квартал работодатели сдают форму расчета налога на доходы физических лиц – 6-НДФЛ. Эта форма отражает доходы работников, а также исчисленный и удержанный по ним НДФЛ за отчетный период.

08.05.2020 1124 Koder_Line 0

Снижение тарифа страховых взносов по 102-ФЗ в комплексной автоматизации (КА) 1.1

Комплексная автоматизация (КА) 1.1 снята с поддержки, соответственно обновлений по новым ставкам нет. Необходимые доработки представлены в статье.

08.05.2020 2957 v.krivenko 10

Получение нормы времени между двумя датами из Производственного календаря

Понадобилось для решения задачи автоматизировать ручной расчет сверхурочных часов по очень "замудренной" формуле, в которой нужно получить норму времени между двумя определенными датами из Производственного календаря.

06.05.2020 1813 ivnik 4

Изменения в 1С: ЗУП 3.1 в связи с Указом Президента РФ о нерабочей неделе и ее продлении

Какие же изменения реализованы в программе 1С:ЗУП 3.1 для поддержки Указа Президента.

13.04.2020 3300 Neti 2

Подробная инструкция для перехода с ЗУП 2.5 КОРП на ЗУП 3.1

Инструкция по переходу с ЗУП 2.5 КОРП на ЗУП 3.1 для программиста и бухгалтера.

06.04.2020 4012 user1233082 3

Перенос выходных в связи с коронавирусом 2020 для УПП

Обработка переноса выходных с 30.03.2020 по 05.04.2020 в производственном календаре 1С:УПП в связи с угрозой коронавируса.

27.03.2020 2852 lavdeenko 4

Настройки зарплаты с учетом важных изменений от 25.03.2020

В телевизионном выступлении Президента РФ, которое было опубликовано во второй половине 25 марта 2020 года, было заявлено несколько важных изменений, влияющих на настройки контура учета зарплаты.

26.03.2020 11942 Nikola23 39

Премия за дни повышения квалификации

Пример настройки и расчета премии за дни повышения квалификации в ЗУП 3.1.

16.03.2020 3083 user1034502 0

Оплата курсов повышения квалификации по частям в разных периодах в ЗУП 3.1

13.03.2020 2141 user1034502 1

Заполнение ведомости на выплату в банк, когда у человека несколько зарплатных проектов (ЗУП 3.1)

По долгу работы не раз приходилось сталкиваться с проблемой, когда у сотрудника несколько зарплатных карт. Я предлагаю небольшое решение данного вопроса, т.к. не нашёл в интернете и на форуме информацию, которая бы помогла решить вопрос.

04.03.2020 2535 nestokay 5

Отправка "Заявления на подключение к ЭДО ПФР" из программы "1С: Бухгалтерия предприятия, ред. 2" для СЗВ-ТД

Инструкция по отправке "Заявления на подключение к ЭДО ПФР" из программы "1С Бухгалтерия предприятия, ред. 2" для обмена сведениями об электронных трудовых книжках и отправки отчетов по форме СЗВ-ТД.

11.02.2020 22599 rusmil 8

Расчет ежемесячной премии процентом от общего количества отработанных и оплаченных часов сотрудника. ЗУП 3.1

Формула для расчета ежемесячной премии процентом от общего количества отработанных и оплаченных часов сотрудника в ЗУП 3.1.

10.02.2020 4470 VAAngelov 15

С 1 января 2020 г. начался переход на электронные трудовые книжки. До середины февраля 2020 г. все работодатели должны сдать первый отчет по форме СЗВ-ТД. Не смотря на то, что срок сдачи уже достаточно близок, информация по данному направлению постоянно изменяется и уточняется. Я постаралась собрать ключевые моменты, касающиеся перехода на электронный формат ведения трудовых книжек сотрудников в программе ЗУП 3.1, которые возникли при изучении этого нововведения. Данный сборник будет полезен как бухгалтеру/кадровику, так и 1С программисту или консультанту, сопровождающему переход. Весь предложенный материал можно найти самостоятельно, моей целью было собрать разные источники воедино дабы облегчить работу моим коллегам. В связи с тем, что информация может корректироваться и уточняться, необходимо проверять ее актуальность, поэтому в каждом найденном ответе указан источник для проверки. Внимание - данный сборник является справочным, работодатель должен руководствоваться исключительно Законодательством об электронных трудовых книжках. В сборник первоначально вошли только те вопросы, с которыми я столкнулась в своей работе лично, поэтому критика и предложения по дополнению приветствуются! . UPD - произошло значительное изменение функционала СЗВ - ТД https://its.1c.ru/db/updinfo#content:701:1:issogl2_2

28.01.2020 50729 Bene_Valete 220

Секреты 1С:ЗУП 3

В этой статье описаны несколько небольших секретов, позволяющих упростить работу с программой: 1. Как не забыть о Дне рождения сотрудника 2. Как в списке сотрудников отличить сотрудника по основному месту работы от совместителя 3. Как автоматически устанавливать организацию в документах

22.01.2020 5619 Neti 7

Специальная оценка условий труда по штатному расписанию в УПП

В типовой конфигурации УПП специальная оценка условий труда (СОУТ) устанавливается для должности. В статье описаны доработки, необходимые для установки СОУТ на запись штатного расписания, т. е. по должности и подразделению (с периодичностью). Для нашей организации эти доработки оказались востребованы. Проверялось на версиях УПП 1.3.121.1 - 1.3.127.1, аналогичные доработки можно применить и к ЗУП 2.5.

27.12.2019 2771 sailor-cat 5

Налогообложение сотрудников, работающих по ГПХ (доработка 1С:Зарплата и управление персоналом КОРП, редакция 3.1)

Цель этой статьи - быстро доработать ЗУП для налогообложения сотрудников, работающих по ГПХ. Эта статья решает задачи, связанные с отсутствием в ЗУП функционала по обложению налогом работников ГПХ. На вопросы ниже вы найдете ответ в статье и решите эту задачу. Как настроить ЗУП 3, чтобы по договору ГПХ начислялись страховые взносы? У нас ситуация: есть договор ГПХ с одним человеком, который носит систематический характер и надо по нему начислять взносы, но ЗУП 3 не начисляет.

26.11.2019 3937 Lupeykin 7

WiseAdvise: Настройка расчета управленческой зарплаты в 1С:ЗУП КОРП 3.1

В статье описан механизм настройки расчета управленческой заработной платы в 1С ЗУП 3.1 КОРП в сравнении с аналогичным механизмом в ЗУП 2.5.

23.10.2019 8877 tamriko666@gmail.com 6

Объединение организаций в ЗУП при реорганизации с переносом данных из ЗУП 2.5 в ЗУП 3.1

В этой статье описан опыт объединения 2-х организаций при реорганизации в ЗУП 3.1 с переносом данных одной организации из ЗУП 2.5 (релизы баз более или менее свежие, но не самые последние на момент перехода, примерно двух- и трехмесячной давности). За основу было взято решение из этой статьи https://infostart.ru/public/833658/, в которой описан алгоритм решения задачи, за что автору статьи огромная благодарность! Здесь же даны некоторые комментарии и пояснения к алгоритму переноса и объединения, описаны выявленные мною ошибки. Также приведена небольшая инструкция по использованию обработки ирПодборИОбработкаОбъектовБД — она будет полезна для пользователей — «не программистов», впервые работающих в не управляемых формах.

09.10.2019 8173 Neti 2

Отчеты ЗУП. Решения всех отчетов из сборника задач для подготовки к Специалист-консультант ЗУП с картинками

Когда готовился к сдаче экзамена на Специалист консультант по ЗУП, в процессе решения задач из сборника обнаружил, что те решения отчетов, которые есть в сети и на Инфостарте, недостаточно проиллюстрированы, и для новичка это может быть довольно тяжело и затратно по времени - разобраться, что к чему, с "нуля". Делал как шпаргалку для себя. Экзамен сдал на отлично. Рекомендую тем, кто готовится - прорешать все отчеты.

26.08.2019 17186 user1024932 19

Код дохода 4800? Как не допустить ошибок в учете "иных" доходов сотрудников

Очень часто встает вопрос: как начислять, облагать налогами и отражать в регламентированном учете «иные» доходы ваших сотрудников?

Часто возникают ситуации, когда нужно исправить расчет прошлых периодов. При таких исправлениях может уменьшиться облагаемая база, а также могут возникнуть «отрицательные» взносы. В том числе, из допущенных ошибок в прошлых периодах, может появиться необходимость в доначислении взносов. Хуже всего, что такие ошибки могут выявится во время проверки контролирующими органами.

Согласно правилам проверки отчетности для ПФР (расчета РСВ-1), в ней не допускается «отрицательные» взносы. Также законодательство не предусматривает «переброску» сумм сведениях персонифицированного учета между разными застрахованными лицами. При предоставлении недостоверной или неполной информации, в соответствии с законодательством, нужно их уточнить, подав более точные или корректирующие сведения.

Теперь мы предлагаем рассмотреть использование описанных новых возможностей на практике

Для более подробного ознакомления c примерами изменений перейдите по ссылкам:

Нужно отметить, что ПФР не предусмотрена публикация полной методики заполнения и подачи сведений в различных ситуациях. Как показывает практика, исходя от сложившихся обстоятельств, инспекторы могут предоставить рекомендации, каким образом подается корректирующая отчетность.

По единой форме РСВ-1 предоставляется два способа корректировки. Первый - на титульном листе расчета указывается, что документ является корректирующим, а также его номер корректировки и его тип

Второй - расчет может содержать корректирующий или отменяющий разделы

Расчет также включает раздел 4, в котором указываются доначисленные за текущий отчетный период взносы за прошлые периоды

и соответствующую строку 120 в разделе 1

До недавних пор отсутствовали четкие рекомендации ПФР, в какой ситуации и какими из этих возможностей корректировки нужно воспользоваться, и как их нужно комбинировать.

Но теперь по указанию правления ПФР (письмо от 25.06.2014 № НП-30-26/7951), предоставляются рекомендации по тому, в каком порядке вносятся корректировки в отчет.

Как мы уже сказали, существует два допустимых метода для уточнения и внесения изменений в расчет. Выбор зависит от того, сколько после окончания отчетного периода прошло времени: если до первого числа 3-его календарного месяца, следующего за отчетным периодом – отчетность подается в виде уточненного расчета РСВ-1. После истечения этого срока – с указанием данных в разделе 4 и строке 120 с представлением отменяющих или корректирующих разделов 6

Может быть и так, что за выбранный ПФР срок, данные разносились по индивидуальным лицевым счетам застрахованных лиц в базе. Тогда после разнесения, счета должны быть предоставлены с изменениями в виде корректирующих или отменяющих сведений. В связи с этим различные управления ПФР могут по-разному относиться к этим рекомендациям, поэтому в зависимости от управления, последний срок для подачи скорректированного расчета может отличаться в меньшую или большую сторону.

То что, содержится в письме ПФР, относится к корректировке сведений, которые касаются лицевых счетов застрахованных лиц (т.е. уточненный расчет с типом корректировки 2). Те расчеты, у которых тип корректировки 1 или 3, принимаются в любое время после завершения отчетного периода и без разделов 6.

Отметим, о том, как заполнить данные в строках расчета при заполнении раздела 4 и строки 120 в письме не указывается. Поэтому в данном случае мы рекомендуем использовать порядок заполнения и правила проверки по РСВ-1.

Новые возможности версии 2.5.84

До новой версии 2.5.84, при необходимости изменения вносились в документы за прошлые периоды, при этом вручную формировались и заполнялись корректирующие формы не зависимо от способа подачи исправлений.

Новая версия позволяет регистрировать исправления в учете по страховым взносам и использовать эту информацию для автоматического формирования отчетности. Таким образом, доходы для исчислений взносов и сами исчисленные взносы можно регистрировать, указывая не только месяц, в течение которого они были начислены, но и месяц, ЗА который они начислены

Также в новой версии:

- Появился документ «Перерасчет страховых взносов», позволяющий выполнять перерасчеты взносов и регистрировать их в ткущем периоде за предыдущий. Таким образом, отпадает необходимость в том, чтобы вносить изменения в документы «Начисление страховых взносов» прошлых периодов «задним числом». Последний способ также может быть использован, но это может потребоваться том в том случае, когда еще есть возможность подать уточненный расчет. Проще говоря, в зависимости от ситуации и требований ПФР, можно самостоятельно выбрать способ, по которому будет автоматически формироваться корректирующая отчетность

- Появился новый документ «Акт проверки страховых взносов», через который можно проводить регистрацию доначисленных взносов по результатам выездной или камеральной проверки в текущем периоде за предыдущий. Эта информация также используется для автоматического формирования отчетности

- Внесение изменений в начисления за прошлые периоды с использованием инструментов исправлений, сторнирования и перерасчетов, распределение и регистрация взносов и доходов теперь выполняются автоматически с учетом периода, за который производятся перерасчеты. Благодаря этому снижается вероятность допуска «отрицательных» взносов в отчетности

- Внесение изменений периодических параметров, которые влияют на исчисление взносов (страховой статус, тариф и др.) можно выполнять с указанием настоящей даты регистрации этих изменений. Таким образом, при расчете страховых взносов изменения будут учитываться, начиная с этой даты

- В соответствии с зарегистрированными перерасчетами и актами в РСВ-1 теперь автоматически заполняются раздел 4 и строка 120, в том числе корректирующие формы раздела 6

Особенность работы

Из приведенных и рассмотренных выше примеров, мы можем выделить основные принципы работы программы:

- В разделы 2 и исходные формы раздела 6 заносятся те суммы отчетного периода, которые совпадают по месяцам начислений и получения доходов, а также по исправлениям текущего отчетного периода, которые были в течение него зарегистрированы. Распределение сведений осуществляется по «месячным» строкам, а конкретно по дате получения дохода (чтобы не получить отрицательные суммы)

- «Поздние» корректировки (например, в случаях, когда месяц начисления значится после окончания исправляемого отчетного периода), заносятся в раздел 4. При этом отбираются исправления, которые были зарегистрированы с начала года до конца текущего отчетного периода. Доходы при таких поздних исправлениях будут отражены только в корр. формах раздела 6 (или в документах перс. учета до 2014 г.). Распределение данных ведется по «месячным» строкам - по датам получения дохода

- Если присутствуют «поздние» исправления (по месяцу начисления), то можно сформировать корр. формы при формировании самого комплекта исходных данных. При этом в корр. формах в доходах и взносах будут отражены все суммы за отчетный период, у которых месяц начисления не превышает конца данного отчетного периода. Заполнения показателя доначисленных взносов с 2014 года выполняется по учетным данным, без анализа представленных ранее разделов 6

Также следует отметить такие особенности, как:

- В карточке учета по страховым взносам используются месяцы дат, в которые был получен доход

- Аналитические отчеты, например такие как анализ начисленных взносов и налогов, отражают доходы в двух разрезах: по месяцу получения дохода и по месяцу начисления. Те варианты, которые ориентированы на указание того, что потребуется перечислить в бюджет, отражают данные по месяцам начисления. А те варианты, которые ориентированы на анализ данных из РСВ-1, в качестве первой группировки используют месяц получения дохода, а в качестве второй – месяц его начисления

- Порядок заполнения отчета 4-ФСС остался без изменений

- Порядок исчисления взносов ФСС на страхование от НС и ПЗ также остался без изменений

- Прежним остался порядок работы с документом «Корректировка учета по НДФЛ, страховым взносам и ЕСН», в нем по-прежнему регистрируют данные «месяц в месяц»

- Во время перехода на новую версию с предыдущей, происходит автоматическое заполнение новых видов дат вместе с периодом их регистрации в уже имеющиеся данные

Заполнение производственного календаря на 2015 год

По статье 112 ТК РФ, Правительством РФ переносятся выходные дни, которые приходятся на «январские» праздники (на 1-8 января) на любые рабочие дни в соответствующем году. Также могут быть перенесены и другие выходные, которые пришлись на нерабочие праздничные дни. В противном случае они будут «автоматически» перенесены на рабочие дни, которые следуют после праздничных.

Таким образом, в 2015 году в нерабочие праздничные попадают 4 выходных, два их которых «январские» (3 и 4 января), и остальные «весенние» (8 марта и 9 мая). В связи с этим, Правительство приняло Постановление от 27.08.2014 № 860, в соответствии с которым в 2015 году будут перенесены выходные:

- 3 января на пятницу 9 января

- 4 января на понедельник 4 мая

В новой версии 2.5.84 производственный календарь на 2015 год автоматически заполняется в соответствии с указанным постановлением. Если до обновления производственный календарь был не заполнен, то при переходе на версию 2.5.84, календарь на 2015 год заполняется в соответствии с Постановлением, т.е. с переносом двух выходных январский дней, включая выходные, совпавшие с 8 марта и 9 мая

Если до перехода на новую версию, перенос выходных дней выполнялся вручную, например, все выходные переносились на следующие рабочие дни, то после обновления нужно будет сверить и отменить, при необходимости, неправильно перенесенные вручную дни. Для того, чтобы отменить перенос таких дней, нам нужно нажать правой кнопкой мыши на «ошибочный» день и затем выбрать пункт «Отменить перенос выходного дня»

Мы рекомендуем после обновления (в том числе после корректировки, если она была произведена) сравнить календарь с другими календарями.

Внимание! Если у вас новая редакция бухгалтерии (8.3, редакция 3.0), то вам сюда.

Наверное уже многие из вас при начислении зарплаты в 1С Бухгалтерия 8 за январь 2014 года столкнулись с новым субсчетом 69.02.7 и нулевыми накопительными и страховыми частями в отчете "Анализ начисленных налогов и взносов (Налоги с ФОТ)".

Теперь (в соответствии с Федеральным законом от 4 декабря 2013 года №351-ФЗ) при начислении взносов на обязательное пенсионное страхование используется суммовой тариф, то есть страховая (69.02.1) и накопительная (69.02.2) части больше не начисляются по отдельности, а начисляются вместе на один субсчет 69.02.7, который так и называется "Обязательное пенсионное страхование". И начиная с релиза 2.0.54 эта возможность реализована в 1С Бухгалтерии.

Итак, начиная с января 2014 года пенсионные взносы не начисляются отдельно на страховую и накопительную части, а начисляются вместе по, так называемому, суммарному тарифу.

Но несмотря на то, что программу 1С обновила, новая колонка, отвечающая за 69.02.7 или "Взносы на ОПС с 2014 года" года в отчете "Анализ начисленных налогов и взносов (Налоги с ФОТ)" сама не появится. Её нужно включить. О том как это сделать ниже.

Как сделать, чтобы колонка "Взносы на ОПС с 2014 года" появилась в отчете "Анализ начисленных налогов и взносов (Налоги с ФОТ)"

1) Откройте в 1С Бухгалтерии отчет "Анализ начисленных налогов и взносов (Налоги с ФОТ", сформируйте его и убедитесь, что колонка "Взносы на ОПС с 2014 года" отсутствует:

2) В правом верхнем углу отчета нажмите кнопку "Настройка" (если она ещё не нажата):

3) И справа покажется панель с настройками отчета. Внизу панели нажмите на гаечных ключ:

4) Из открывшегося списка выберите "Настройка структуры":

5) Откроется окно настроек структуры. Среди доступных полей раскройте на крестик папку "Взносы":

6) Найдите в ней пункт "Взносы на ОПС с 2014 года" и перетащите его мышкой в правую часть окна прямо на пункт "ПФР" (на рисунке перетаскивание показано стрелкой):

7) Убедившись, что пункт перетащился, нажмите ОК.

8) Сформируйте отчет заново:

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

К нам поступают обращения наших подписчиков по поводу некорректного расчета страховых взносов по новому льготному тарифу для малых и средних предприятий в случае превышения предельной величины базы взносов. Действительно, расчет в программах «1С» для этого случая реализован весьма и весьма спорно. Давайте рассмотрим подробнее. Разбирать будем на примере превышения предельной величины базы на ОСС.

Сотруднику установлен оклад в размере 300 000 руб. С января по март 2020 г начислено 900 000 руб.

Предельная величина базы для начисления взносов на ОСС в 2020 г. составляет 912 000 руб. Соответственно в апреле база до достижения предела для расчета взносов на ОСС составит 12 000 руб., что меньше МРОТ.

Ожидаем, что взносы на ОСС составят:

- 12 000 руб. * 2,9% = 348 руб.

Однако, в 1С:ЗУП 3 взносы начисляются в сумме 14,07 руб.

В программах «1С» в месяце превышения предельной величины выделенная из общей суммы облагаемой базы сумма МРОТ облагается пропорционально соотношению сумм до предельной величины и суммы превышения предельной величины.

Проще понять такой алгоритм расчета страховых взносов через аллегорию. Давайте назовем эту методику расчета «методом пиццы» 🙂

Пицца целиком — сумма начислений сотрудника за месяц, в котором происходит превышение предельной величины базы. В нашем примере — 300 000 руб. за апрель.

- Тесто, основа пиццы — сумма начислений сверх предела.

- Начинка — сумма начислений до предела.

В нашем примере теста много = 288 000 руб., начинки мало — 12 000 руб.

Начинка равномерно размазывается по тесту, и далее от пиццы откусывается кусок на 12 130 руб., в нем будет и тесто и начинка. Так вот взносы по основному тарифу начисляем только на начинку, так как тесто — это начисления сверх предельной величины, на которые взносы на ОСС не начисляются.

В нашем примере в куске 12 130 руб. будет начинки:

- 12 130 руб. * 12 000 руб. / 300 000 руб. = 485,20 руб.

Взносы с которой составят ровно 14,07 руб.:

Аллегория, кстати, позволяет понять и такой феномен, как «чем больше начисляем сотруднику зарплаты, тем взносы получаются меньше». Если мы попробуем в нашем примере начислить сотруднику не 300 тыс., а 1 млн рублей — взносы еще уменьшаться. Дело в том, что начинки в целом для пиццы остается столько же, а количество теста увеличивается, соответственно в куске будет больше необлагаемого теста и меньше облагаемой начинки.

Разработчики 1С объясняют реализованный алгоритм тем, что Налоговой кодекс не содержит конкретных указаний по порядку распределения базы между основным тарифом и тарифом для МСБ, за исключением выделения из облагаемой базы на основной тариф суммы в размере МРОТ. Так как нет четко прописанного алгоритма, то наиболее логично именно пропорциональное распределение. При этом, разработчики направили официальный запрос по порядку исчисления взносов в описанном случае и по получении ответа, если потребуется, уточнят поведение программы.

Редакцию БухЭксперт8 беспокоит то, что объяснить реализованный сейчас в программе алгоритм расчета взносов нашим чиновникам вряд ли возможно. При этом алгоритм «кусай только начинку» лежит на поверхности, всем понятен. Думаем, что 99,99% пользователей и даже консультантов ожидают именно такой расчет, и скорее всего чиновники и проверяющие согласятся именно с таким понятным и простым методом, а не с распределением.

Самое неприятное, что при расчете по методу «кусай только начинку» взносы получаются больше, чем взносы в текущем алгоритме 1С. Следовательно, есть опасность попасть на пени и штрафы из-за того, что «программа так насчитала».

Редакция БухЭксперт8 надеется, что разработчики добавят настройку в программу как считать страховые взносы в месяце превышения предельной величины: с распределением или МРОТ брать сначала из облагаемой базы до предела, а что осталось — относить на пониженный тариф.

Пока же обратите внимание на заложенный в ЗУП 3 алгоритм расчета взносов по пониженным тарифам для субъектов малого и среднего бизнеса в случае превышения предельной величины базы для взносов.

18.06.2020 г. разработчиками объявлено, что вышеописанный алгоритм расчета взносов будет изменен.

Ошибка исправлена в ЗУП 3.1.10.491 и 3.1.14.97.

См. также:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Внимание! Правила пересчета взносов после обновления на ЗУП 3.1.10.491/3.1.14.97 при льготном тарифе МСП в случае превышения предельной величины базы взносовДля организаций, установивших с апреля 2020 года льготный тариф МСП.

- Ошибка в расчете взносов, возникающая при перерасчетах, когда была достигнута предельная величина базы для расчета страховых взносов.

- Снижение страховых взносов с 30% до 15% для среднего и малого бизнеса в ЗУП 3.

- Ошибки в РСВ и отчетах по взносам при наличии материальной помощи по льготному тарифу МСП.

Карточка публикации

(9 оценок, среднее: 5,00 из 5)

Все комментарии (22)

Методика расчета должна быть такой, которая указано в письме ФНС. Методика расчета в 1С откуда взята?

Добрый день! Комментировала это письмо на семинаре по расчету зарплаты за май, запись доступна на нашем канале YouTube, вот ссылка уже с тайм-кодом https://youtu.be/SED162lOE7s?t=4013

В целом оно не имеет отношения к регрессу, к сожалению!

Спасибо огромное. Пусть бухгалтеры и дальше продолжают сами вести расчет и править суммы страховых взносов.

Добрый день.

Установлен последний релиз 3.1.14.98, но в нем исправлены не все ошибки, к сожалению.

не верно рассчитывает суммы страховых взносов у сотрудников при достижении предельной величины — МРОТ по ставке 10%, а должен 22%.

Здравствуйте!

Обратите внимание, что все вопросы по 1С рассматриваются в специальном разделе. Задайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь:

https://buhexpert8.ru/profile

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Читайте также: