Понятие пенсионного обеспечения его функции

В России в 2019 году проживает более 146 миллионов человек (с учетом Крыма и Севастополя). Из них более 40 миллионов это пенсионеры, то есть получатели материальных выплат – пенсии.

По официальным прогнозам число нетрудоспособных граждан будет увеличиваться, в то время как процент работающего населения падать.

Бесплатно по России

Под пенсионерами, в первую очередь, понимают лиц преклонного возраста – тех, кто в силу своих лет уже не может осуществлять трудовую функцию. Их, действительно, большинство. Однако выплаты также получают инвалиды всех возрастов – их почти 11 миллионов человек. Кроме этого, существует пенсия по потере кормильца, на которую вправе рассчитывать несовершеннолетние и студенты (при определенных условиях).

Задача по обеспечению выплат всем этим категориям населения лежит на Пенсионном фонде России. Однако его организационные функции не сводятся лишь к назначению и выплате пенсий. Они намного шире, как и задачи, стоящие перед ПФР. О функциях и назначении пенсионного фонда и пойдет речь в статье далее.

Что такое Пенсионный фонд РФ

Пенсионный фонд России представляет самостоятельную, обособленную от органов государственной власти организацию, основным назначением которой является управление денежными средствами, аккумулирующимися на его счетах в рамках системы обязательного пенсионного страхования.

Деньги, которыми заведует данная структура, являются собственностью государства, однако они не входят в часть бюджетов какого-либо уровня. В этой связи ПФР, а также ФСС (соцстрах) и ФОМС (обязательное медицинское страхование) называют внебюджетными фондами.

Отделения организации присутствуют в каждом регионе и городе страны, при этом имеет довольно сложную вертикальную структуру. Разберем ее в иерархическом порядке, начиная с руководящих органов.

Центральный аппарат

Включает в себя Правление ПФР, являющееся основным распорядительным органом фонда. Оно состоит из Председателя и его заместителей, курирующих работу по отдельным направлениям деятельности. Кроме этого, в состав Центрального аппарата входит Ревизионная комиссия, осуществляющая внутренний аудит, и информационный центр, ответственный за функционирование и администрирование системы персонифицированного учета.

Немаловажную роль в деятельности ПФР отведено Исполнительной дирекции, которая обеспечивает контроль работы территориальных подразделений фонда на местах.

Окружные управления

В структуре ПФР восемь окружных управлений, по числу федеральных округов страны. Их задачей является координация деятельности территориальных отделений на местах.

Региональные отделения

ПФР России имеет управления в 84 регионах Российской Федерации. Они, в свою очередь, координируют работу клиентских подразделений, которые, как правило, имеются в каждом муниципалитете. Именно сюда обращаются граждане при решении вопросов о назначении им пенсионных выплат.

История создания

Пенсионного фонда как такового не существовало до 1990 года. Это объясняется существовавшей при СССР социально-экономической системой. По сути, единственным работодателем во времена Советского Союза было само государства в лице его различных и многочисленных структур. Частных предприятий не было и даже знаменитые кооперативы, которые появились во времена перестройки, не обладали многими признаками обособленной коммерческой организации.

В этой связи для выплаты пенсии не было необходимости в каком-либо посреднике между пенсионером и государством, которые и обеспечивало материальное обеспечение гражданам пенсионного возраста напрямую из бюджета.

В период распада Союза ССР на фоне краха сложившейся социально-экономической системы и всеобщего кризиса, охватившего все сферы жизни общества и государства, последнее заявило о невозможности исполнения своих социальных обязательств. В этой связи был сформирован Пенсионный фонд России, наполнение которого не было непосредственного связано с бюджетом страны. Это произошло в 1990 году.

В период становления рыночных отношений, на протяжении 90-х годов прошлого века, Пенсионный фонд России испытывал постоянный дефицит средств, последствиями которого были периодические перебои с выплатами пенсий. Для его покрытия ПФР использовал практику привлечения заемных средств, в том числе и в коммерческих структурах. В последующие года ситуация стабилизировалась на фоне улучшения экономической обстановки в стране.

В 2002 была проведена крупная реформа системы пенсионного обеспечения, которая осуществила переход ее на страховые принципы.

В 2019 году Правительство РФ приняло решение о повышении возраста выхода на пенсию. Реформа будет проходить поэтапно и завершится в 2028 году.

Роль и назначение ПФР

Пенсионный фонд России является ведущей и крупнейшей организацией, входящей в сферу социального обеспечения РФ. ПФР играет ведущую роль в функционировании системы обязательного пенсионного страхования, за счет чего миллионы россиян получают выплаты, обеспечивающие их материальные потребности.

Кроме этого, назначением и задачами ПФР являются:

- обеспечение контроля поступления страховых взносов;

- аккумуляция денежных средств, поступающих в фонд;

- изыскания дополнительных источников поступления денег.

На данный момент задачи, стоящие перед ПФР, выполняются фондом в полном объеме.

Из каких средств формируется фонд

Основой современной пенсионной системы РФ является принцип солидарности поколений. Это означает, что денежные средства, которые выплачиваются ПФР в качестве материального обеспечения пенсионеров, поступают, преимущественно, за счет взносов ныне работающих граждан. Им же будет выплачиваться пенсия за счет взносов последующих поколений.

Данный принцип имеет определенные изъяны, к примеру, стремительное увеличение числа граждан пенсионного возраста относительно количества работающих, однако действенной альтернативы ему пока что нет.

Итак, основным источников средств, за счет которых формируется фонд, являются страховые взносы. В соответствии с законом их платят работодатели за своих сотрудников.

Какой-либо единой, фиксированной суммы страховых взносов в данном случае не предусмотрено, поскольку она зависит непосредственно от уровня заработной платы работников составляя 22% от нее.

Перечисленные средства конвертируются в ИПК, параметр которого влияет на возможность получения страховой пенсии в будущем, а также на ее размер.

Важно! Индивидуальные предприниматели, хоть и являются физическими лицами, однако обязаны перечислять взносы сами за себя за своих сотрудников (при наличии) в самостоятельном порядке.

За неисполнение обязанностей по уплате страховых взносов для организаций-работодателей предусмотрены штрафные санкции.

Кроме страховых взносов, которые и формируют подавляющая часть бюджета фонда, финансирование последнего происходит также из следующих источников:

- добровольные переводы граждан (в дополнение к обязательным взносам);

- перечисления из бюджета Российской Федерации.

Функции Пенсионного фонда

К основным функциям следует отнести:

- администрирование системы персонифицированного учета;

- выплата пенсий и пособий застрахованным гражданам;

- формирование бюджета фонда за счет сбора страховых взносов;

- установление права на материнский капитал, а также контроль расходования данных средств на целевые нужды;

- участие в программе государственного софинансирования пенсий. На данный момент действие ее приостановлено.

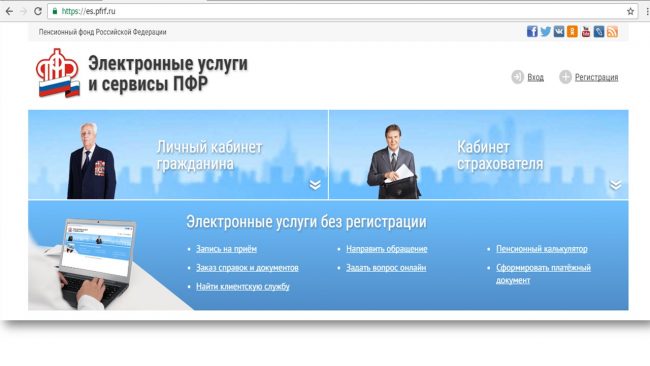

Личный кабинет на сайте ПФР

В целях обеспечения большей доступности предоставляемых фондом услуг на сайте ПФР присутствует возможность создания личного кабинета. Единственным условием для этого является наличие подтвержденной учетной записи на портале «Госуслуги», поскольку доступ к электронным сервисам ПФР осуществляется через ЕСИА.

Личный кабинет на сайте ПФР предоставляет следующие возможности:

- получение информации о состоянии лицевого счета;

- получение справок для предоставления по месту требования;

- подача заявления на выдачу пенсии или заявки на распоряжение средствами материнского капитала;

- возможность смены негосударственного пенсионного фонда.

Функционал личного кабинета на сайте ПФР расширяется с течением времени.

Негосударственные пенсионные фонды

Кроме ПФР, который является государственной структурой, существует достаточно большое количество частных пенсионных фондов. Их основной задачей является привлечение средств граждан и инвестирование их в различные экономически выгодные проекты, за счет чего клиенты НПФ получат доход, что значительно увеличит размер пенсии, часть которой будет выплачиваться этим фондом.

Стать клиентом негосударственного пенсионного фонда можно, заключив с последним соответствующий договор. В этом случае часть страховых взносов будет направляться на счета НПФ. Кроме этого, гражданин вправе в добровольном порядке перечислять денежные средства в выбранный фонд для формирования негосударственной, дополнительной пенсии.

Пенсионный фонд России является одной из крупнейших организаций в России, основной задачей которой является обеспечение бесперебойных выплат денежных средств пенсионерам. Кроме этого, ПФР осуществляет деятельность по администрированию страховых взносов, что и является основным источником его финансирования.

Полезное видео

Еще больше об истории Пенсионного фонда смотрите в видео:

Пенсионное обеспечение по обязательному пенсионному страхованию призвано гарантировать защиту интересов граждан страны. Однако, в связи с неоднократным проведением реформ, система ОПС и механизм ее функционирования для многих кроют множество вопросов. Попробуем разобраться и ответить на них.

Обязательное страховое обеспечение — что это

Обязательное страховое обеспечение по ОПС представляет собой непосредственно осуществление выплат, полагаемых гражданам в рамках страховой пенсионной системы. В свою очередь, страховая пенсионная система – это система мер, создаваемых государством, для финансовой поддержки людей после прекращения получения ими заработка и при наличии оснований для получения страхового обеспечения.

Подробнее об особенностях обязательного пенсионного страхования можно узнать здесь .

Таким образом, понятия страховой пенсионной системы и обязательного страхового обеспечения различны. Их разница заключается в том, что:

- Страховая пенсионная система является более широким понятием, которое охватывает весь процесс формирования и распределения средств, предназначенных для поддержки населения.

- Обязательное страховое обеспечение касается только этапа выплат в рамках всей системы.

К обеспечению по бюджетной пенсионной системе относятся следующие выплаты:

- пенсии по возрасту, инвалидности , потери кормильца ;

- накопительная часть;

- выплаты к пенсии (срочная и фиксированная);

- социальное погребение отдельных категорий умерших пенсионеров.

Как работает эта система

Система пенсионного страхования представляет собой вид долгосрочного страхования, при котором страхователем (гражданином) производятся отчисления в специальный фонд, а из него страховщик (ПФ) выплачивает полагающиеся пенсии.

Основными участниками такой системы являются:

- Страховщики – государственные и негосударственные пенсионные фонды. Негосударственные представляют собой частные организации, деятельность которых регулируется правовыми стандартами.

- Страхователи – являются физическими лицами, ИП и организациями, которые осуществляют платежи страховщикам.

- Застрахованные – лица, которым полагается обеспечение в рамках данной системы.

Для того, чтобы получать выплаты при возникновении таких оснований, с заработка застрахованных работающих граждан в ПФ каждый месяц перечисляют 22% налога. Он оплачивается с любого дохода (премий, поощрений и т.д.), кроме социальных доплат.

Данная ставка состоит из 2 частей. Одна из них – солидарная, идет на выплату фиксированного объема пенсии. Вторая – индивидуальная, накапливается на личном счете ( СНИЛС ).

ВАЖНО! По номеру СНИЛС человек может получить информацию о своих индивидуальных накоплениях.

Таким образом, алгоритм функционирования данной системы можно представить следующим образом:

- Все компании, после своей регистрации, в обязательном порядке регистрируются в органе ПФ.

- При устройстве на работу и подписании соответствующих бумаг, человек получает статус застрахованного и может в будущем претендовать на получение компенсации ОПС.

- Организации ежемесячно оплачивают обязательные взносы за всех сотрудников.

- Перечисленные деньги учитываются на лицевых счетах работников и затем информация по этим данным используется для расчета пенсии.

- При наступлении оснований для получения выплаты, граждане обращаются в ПФ с пакетом необходимых документов.

При этом ОПС выполняет следующие функции:

- Инвестиционную. Имеющиеся в фондах средства используются для получения дополнительного дохода.

- Аккумулирующую. Все деньги, оплачиваемые из разных источников, собираются в бюджете ПФ.

- Регулирующую. С помощью ПФ происходит четкое распределение полученных средств.

- Гарантийную. При выполнении всех условий, гражданам гарантируется финансовая поддержка при наступлении определенных ситуаций.

Структура пенсионного страхования в Российской Федерации

Всего в нашей стране существует три разновидности обеспечения граждан пенсиями:

- Государственное пенсионное обеспечение. Не относится к страховому обеспечению и выплачивается госслужащим, военным, участникам ВОВ, и другим категориям граждан, включая нетрудоспособных и обеспечивается за счет федерального бюджета.

- Обязательное страхование. Финансируется благодаря осуществлению взносов работающих граждан. Выплачивается также и иностранцам, проживающим в нашей стране и ведущим здесь трудовую деятельность.

- Дополнительное (негосударственное). Обеспечивается частными организациями, за счет получения взносов на основании заключенных с клиентами договоров и инвестиционного дохода.

Таким образом, структура пенсионного страхования включает в себя обязательное и дополнительное страхование. Обязательное страхование обеспечивает гражданам получение следующих выплат:

- Фиксированной. Она положена всем, у кого есть минимальный трудовой стаж, который в 2020 году составляет 11 лет. Ежегодно он будет увеличиваться до достижения 15 лет.

- Страховой. Зависит от объема выплаченных работников налогов в ПФ.

- Накопительной. Накопления могут осуществляться только у лиц, старше 1967 года рождения.

При этом, люди, рожденные после 1967 года могут самостоятельно выбирать: либо им рассчитывать только на страховое пособие, либо формировать страховую и накопительную часть пенсии в НПФ.

Накопительную часть можно разместить в понравившемся не пенсионном фонде. Это позволит получить дополнительный инвестиционный доход. Однако, перед подписанием договора следует взвесить все плюсы и минусы и изучить репутацию организации.

Правовое регулирование

Основным законом, регулирующим систему обязательного пенсионного страхования в области права в РФ, является ФЗ №167-ФЗ. В нем даны основные понятия и прописаны права и обязанности главных действующих сторон, определены основания для получения обеспечения.

За правовое регулирование обязательного пенсионного страхования также отвечают:

- Конституция страны;

- ФЗ № 165-ФЗ;

- ФЗ № 212-ФЗ;

- ФЗ № 173-ФЗ;

- ФЗ № 27-ФЗ.

Виды страхового обеспечения по ОПС

Основным видом обеспечения по ОПС является страховая пенсия , представляющая собой ежемесячную финансовую поддержку – компенсацию дохода после прекращения работы и выхода на пенсию. Получать ее могут после смерти застрахованного его нетрудоспособные родственники.

ВАЖНО! Некоторые категории граждан имеют право получить данную поддержку досрочно. Для этого необходим специальный опыт работы (в сложных условиях) и его определенная продолжительность.

Данная выплата бывает трех видов: по возрасту, при получении инвалидности и смерти кормильца. Разберемся, в чем разница между ними.

По старости (трудовая)

Данная компенсация положена при достижении конкретного возраста. В 2020 году продолжается постепенное увеличение возраста выхода на пенсию. Однако, благодаря действующей льготе, как и в прошлом году, женщины получат обеспечение при достижении 55,5 лет, а мужчины – при 60,5.

У граждан, имеющих право на преждевременное получение поддержки, возраст остался прежним. Это касается, например, спасателей, шахтеров и других работников, ведущих деятельность в трудных условиях.

ВАЖНО! Не коснулись изменения и учителей, врачей и других сотрудников, которые выходят на пенсию в зависимости от продолжительности стажа.

Для того, чтобы получать компенсацию, необходимо соответствовать следующим условиям: иметь стаж не меньше 11 лет и накопить хотя бы 18,6 пенсионных баллов.

По инвалидности

Данный вид пенсии выплачивается при выполнении двух условий:

- наличие любой группы инвалидности;

- наличие любого стажа.

Размер данной выплаты различен и зависит от следующих факторов:

- группы;

- времени работы;

- суммы перечисленных налогов;

- количества людей, находящихся на попечении;

- места проживания.

По потере кормильца

Данный вид поддержки предназначен семьям, потерявшим близкого, который содержал семью и имел хотя бы минимальный стаж работы.

ВАЖНО! Расчет данного вида выплаты основывается на основании суммы произведенных отчислений и накопленных баллов.

В некоторых ситуациях, при наличии очень маленького стажа, семьям погибшего возможно будет выгоднее получать социальную пенсию, нежели страховую. При наличии большого опыта работы, наоборот страховые выплаты будут ощутимо больше.

Однако, право на такую компенсацию имеют далеко не все родственники, а именно:

- родные и приемные дети до 18 лет;

- внуки, сестры и братья до того же возраста, но только при возможности доказать финансовую зависимость от усопшего;

- оставшийся супруг при наличии пенсионного возраста или невозможности работать;

- родители-пенсионеры;

- дедушка и бабушка, если их дети умерли.

Как учитываются взносы на ОПС

Учет взносов на ОПС в России осуществляется с использованием специального номера – СНИЛС. Он присваивается каждому гражданину и через него происходит учет всех оплаченных взносов. По информации данного счета и происходит расчет причитающейся выплаты.

Правила оплаты взносов имеют отличия для работодателей и работающих на себя (ИП). В первом случае имеется обязанность оплатить налог за своих работников до 15 числа месяца, следующего за расчетным. ИП производят взносы по итогам целого года и производят до 30 июня следующего года.

Таким образом, пенсионное обеспечение по обязательному пенсионному страхованию представляет собой финансовую поддержку граждан при наступлении определенных событий и выполнении ими установленных требований. Выплаты осуществляются за счет средств, аккумулирующихся ПФ за счет платежей всех застрахованных.

Видео по теме статьи

2. Понятие и виды пенсионного обеспечения.

Пенсия (от лат. pensio — платеж) — это регулярная денежная выплата (обычно она производится один раз в начале месяца), которая осуществляется в установленном законом порядке определенным категориям лиц из пенсионного фонда или других источников (например, в случае с военнослужащими и др. — из федерального бюджета), предназначенных для этих целей.

Основаниями для пенсионного обеспечения являются различные юридические факты: достижение соответствующего пенсионного возраста; наступление инвалидности; смерть кормильца (для нетрудоспособных членов семьи кормильца); длительное выполнение определенной профессиональной деятельности — выслуга лет.

В настоящее время все пенсии, выплачиваемые в Российской Федерации, можно разделить по функциональному назначению, источникам выплаты, а также по особенностям правового регулирования на два основных класса:

1) пенсии по обязательному пенсионному страхованию (выплачиваются из сумм страховых взносов по обязательному пенсионному страхованию, аккумулированных в ПФР);

2) пенсии по государственному пенсионному обеспечению (финансирование данных пенсий производится из федерального бюджета).

Основными видами пенсий по обязательному пенсионному страхованию являются трудовые и профессиональные пенсии. К трудовым пенсиям, которые устанавливаются и выплачиваются в соответствии с Федеральным законом от 17 декабря 2001 г. № 173-ФЗ "О трудовых пенсиях в Российской Федерации", относятся:

• пенсия по старости;

• пенсия по инвалидности;

• пенсия по случаю потери кормильца.

По государственному пенсионному обеспечению в соответствии с Федеральным законом от 15 декабря 2001 г. № 166-ФЗ "О государственном пенсионном обеспечении в Российской Федерации" могут назначаться следующие виды пенсий:

• пенсия за выслугу лет;

• пенсия по старости;

• пенсия по инвалидности;

• пенсия по случаю потери кормильца. Осуществление выплаты трудовых пенсий производится прежде всего в рамках обязательного пенсионного страхования, организационные, правовые и финансовые основы которого установлены Федеральным законом от 15 декабря 2001 г. № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации". Кроме того, обязательное пенсионное страхование регулируется Конституцией РФ, законодательством Российской Федерации о налогах и сборах, а также федеральными законами от 16 июля 1999 г. № 165-ФЗ "Об основах обязательного социального страхования", от 17 декабря 2001 г. № 173-ФЗ "О трудовых пенсиях в Российской Федерации" и от 1 апреля 1996 г. № 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования".

Обязательное пенсионное страхование — это система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими до установления обязательного страхового обеспечения. Его субъектами являются федеральные органы государственной власти, страхователи, страховщик и застрахованные лица.

Единственным государственным страховщиком всех видов трудовых пенсий является Пенсионный фонд Российской Федерации (ПФР). ПФР по своему гражданско-правовому статусу является государственным учреждением, и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации, в которой нижестоящие органы полностью подотчетны вышестоящим. При этом государство несет субсидиарную ответственность по обязательствам ПФР перед застрахованными лицами по финансовому обеспечению полной реализации накопленных пенсионных прав застрахованных лиц

Наряду с государственным страховщиком — ПФР — страховщиками по обязательному пенсионному страхованию могут также являться в случаях и порядке, которые предусмотрены федеральным законом (пока только по формированию накопительной части трудовой пенсии), и негосударственные пенсионные фонды (НПФ).

Порядок формирования в этих фондах средств пенсионных накоплений и их инвестирования, условия передачи пенсионных накоплений из ПФР (и обратно), уплаты страховых взносов на накопительную часть трудовой пенсии в НПФ, а также ограничения осуществления данными фондами их полномочий страховщика устанавливаются Федеральным законом от 24 июля 2002 г. № 111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации" и отдельными нормативными актами Правительства РФ.

Однако, несмотря на пятилетний период реализации пенсионной реформы, отдельные нормативные акты, необходимые для эффективного регулирования пенсионных накоплений, еще не приняты. Это обусловлено тем, что законодательно установленный период массовых выплат пенсионных накоплений начинается не ранее 2025-2037 гг. Для отдельных возрастных групп пенсионеров ограниченный период формирования пенсионных накоплений (2002-2004 гг.) законодательно позволяет сформировать накопительную часть трудовой пенсии начиная с 2012-2013 гг. При этом следует обратить внимание, что право наследования пенсионных накоплений предусмотрено законодательно уже в настоящее время.

3. Формирование пенсионных прав застрахованных лиц в условиях пенсионной реформы.

После пенсионной реформы условия формирования пенсионных прав радикально изменились. Для различных категорий граждан эти изменения имеют различную направленность, да и сами категории застрахованных лиц претерпели принципиальные преобразования.

В соответствии со ст. 6 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации" страхователями по обязательному пенсионному страхованию являются:

1) лица, производящие выплаты физическим лицам, в том числе:

2) индивидуальные предприниматели (в том числе частные детективы и занимающиеся частной практикой нотариусы), адвокаты.

В тех случаях, если страхователь одновременно относится к нескольким категориям страхователей, исчисление и уплата страховых взносов производятся им по каждому основанию.

Застрахованные лица в ПФР — это лица, на которые в соответствии с законом распространяется обязательное пенсионное страхование. Застрахованными лицами являются граждане Российской Федерации, а также проживающие на территории РФ иностранные граждане и лица без гражданства:

• работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договору;

• самостоятельно обеспечивающие себя работой (индивидуальные предприниматели, частные детективы, занимающиеся частной практикой нотариусы, адвокаты);

• являющиеся членами крестьянских (фермерских) хозяйств;

• работающие за пределами территории Российской Федерации в случае уплаты страховых взносов, если иное не предусмотрено международным договором РФ;

• являющиеся членами родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования;

• иные категории граждан, у которых в соответствии с законом возникают отношения по обязательному пенсионному страхованию.

Каждое застрахованное лицо приобретает право на открытие персонифицированного индивидуального лицевого счета в Базе данных персонифицированного учета ПФР. На этом лицевом счете накапливаются пенсионные права каждого застрахованного лица. Условия и порядок формирования пенсионных прав застрахованных лиц в государственной системе персонифицированного учетам строго регламентированы специальным пакетом законодательных и нормативных документов, среди которых центральное место занимает Федеральный закон "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования".

В условиях рыночной пенсионной реформы осуществлен переход с нормативного метода учета пенсионных прав застрахованных лиц (исходя из установленных законодательством стажа и заработка) на формирование этих прав исходя из непосредственной суммы страховых взносов, поступивших в бюджет ПФР и своевременно отраженных на лицевом счете застрахованного гражданина.

Переход на такой порядок формирования пенсионных прав обусловлен тем, что пенсия теперь рассматривается как страховая выплата при наступлении страхового (пенсионного) случая, которым в соответствии с Законом "Об обязательном пенсионном страховании в Российской Федерации" принято наступление старости, потеря кормильца либо инвалидность. При этом страховым случаем установлено наступление следующих рисков: старости (возраст мужчин — 60 лет, женщин — 55 лет), инвалидности (полная или частичная потеря трудоспособности в любом возрасте и в любой момент времени, начиная с рождения и детства) и потеря кормильца (для иждивенцев, которые утрачивают финансовый источник своего существования, также в любом возрасте и в любое время).

Согласно ст. 8 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации" страховым риском признается утрата застрахованным лицом заработка (выплат, вознаграждений в пользу застрахованного лица) или другого дохода в связи с наступлением страхового случая.

Страховым случаем признаются достижение пенсионного возраста, наступление инвалидности, потеря кормильца.

Обязательным страховым обеспечением по обязательному пенсионному страхованию являются:

• страховая и накопительная части трудовой пенсии по старости;

• страховая и накопительная части трудовой пенсии по инвалидности;

• страховая часть трудовой пенсии по случаю потери кормильца;

• социальное пособие на погребение умерших пенсионеров, не работавших на день смерти.

Установление и выплата страхового обеспечения по обязательному пенсионному страхованию осуществляются в порядке и на условиях, установленных федеральными законами "О трудовых пенсиях в Российской Федерации" и от 12 января 1996 г. № 8-ФЗ "О погребении и похоронном деле".

Изменение структуры трудовой пенсии повлекло за собой изменение порядка формирования пенсионных прав застрахованных лиц на базовую часть пенсии. Право на базовую часть трудовой пенсии приобретают все застрахованные лица, уплачивавшие в той или иной форме единый социальный налог (взнос) (ЕСН) не менее 5 лет.

Следует обратить также особое внимание на то, что уплата и сбор ЕСН и страховых взносов после налоговой реформы (по времени они совпадают друг с другом) осуществляются через региональную систему налоговых органов. При этом страховые взносы в ПФР учитываются как налоговый вычет из ЕСН со всеми вытекающими из этого финансовыми последствиями.

Финансирование выплаты базовой части трудовой пенсии осуществляется за счет сумм ЕСН, зачисляемых в федеральный бюджет, а финансирование выплаты страховой и накопительной частей трудовой пенсии — за счет страховых средств, поступающих непосредственно в бюджет ПФР.

4. Финансовая основа пенсионного обеспечения.

Основу финансовой системы обязательного пенсионного страхования составляют средства бюджета ПФР, которые являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат. Бюджет ПФР и отчет о его исполнении утверждаются ежегодно по представлению Правительства России федеральными законами в порядке, определяемом Бюджетным кодексом РФ.

Финансирование выплаты накопительной - части трудовой пенсии должно будет осуществляться исходя из расчета сумм пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета каждого застрахованного лица.

Объектом обложения страховыми взносами и базой для начисления страховых взносов является тот же объект налогообложения, что и для ЕСН. Налоговая база по ЕСН установлена гл. 24 "Единый социальный налог (взнос)" Налогового кодекса РФ. Суммы страховых взносов, поступившие за застрахованное лицо в бюджет ПФР, непосредственно направляются в соответствии с законодательными нормативами на финансирование выплаты текущих трудовых пенсий (государственных пенсионных обязательств) и одновременно учитываются на его индивидуальном лицевом счете, а частично направляются на формирование накопительной части трудовой пенсии для соответствующих категорий граждан.

Права и обязанности субъектов обязательного пенсионного страхования по формированию их пенсионных прав определены гл. III Федерального закона "Об обязательном пенсионном страховании в Российской Федерации".

Бюджет ПФР формируется за счет:

• средств федерального бюджета;

• сумм пеней и иных финансовых санкций;

• доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

• добровольных взносов физических лиц и организаций, уплачиваемых ими не в качестве страхователей или застрахованных лиц;

• иных источников, не запрещенных российским законодательством.

Средства бюджета ПФР имеют строго целевое назначение и направляются исключительно на:

• выплаты трудовых пенсий в соответствии с действующим законодательством Российской Федерации и международными договорами РФ, а также социальных пособий на погребение умерших пенсионеров, не работавших на день смерти;

• доставку всех видов пенсий, выплачиваемых за счет средств бюджета ПФР;

• расходы по организации и ведению персонифицированного (индивидуального) учета пенсионных прав каждого застрахованного в ПФР лица;

• финансовое и материально-техническое обеспечение текущей деятельности страховщика (включая содержание его центральных и территориальных органов);

• иные цели, предусмотренные законодательством Российской Федерации об обязательном пенсионном страховании.

Финансовую основу пенсионной системы в целом и формирования пенсионных прав застрахованных лиц составляет расчетный пенсионный капитал, который учитывается на индивидуальных (персонифицированных) лицевых счетах застрахованных лиц в ПФР.

Расчетный пенсионный капитал формируется из общей суммы страховых взносов и иных поступлений на финансирование страховой части трудовой пенсии, поступивших за застрахованное лицо в бюджет ПФР, на основании данных индивидуального (персонифицированного) учета, подтвержденных данными органов Федерального казначейства Министерства финансов РФ.

Учет страховых взносов, включаемых в расчетный пенсионный капитал, осуществляется в порядке, определяемом Правительством РФ.

Тарифы страховых взносов в ПФР, порядок исчисления, порядок и сроки уплаты страховых взносов страхователями, а также ответственность за нарушение законодательства РФ об обязательном пенсионном страховании установлены гл. V Федерального закона "Об обязательном пенсионном страховании в Российской Федерации".

Пенсионный фонд – это целевой внебюджетный фонд, который осуществляет выплаты пенсий по старости, социальных пенсий по инвалидности или пенсий при потере кормильца.

Пенсионные фонды делятся на государственные пенсионные фонды и негосударственные пенсионные фонды в зависимости от того, какая компания осуществляет управление пенсионным фондом.

Государственный пенсионный фонд РФ

Пенсионный фонд РФ - целевой внебюджетный фонд, образованный как самостоятельная финансово - кредитная организация, осуществляющая государственное управление финансами обязательного пенсионного страхования и выполняющая отдельные банковские операции.

Денежные средства фонда являются государственной собственностью, не входят в состав бюджетов и изъятию не подлежат.

Основным принципом работы государственного Пенсионного фонда является принцип солидарности поколений. То есть взносы пенсии, которые выплачиваются сейчас гражданам, осуществляются за счет страховых взносов с заработной платы трудоспособного населения. Условно механизм данного обеспечения можно сформулировать так: текущее поколение трудоспособных граждан работает, получает материальные блага. Часть из них передаётся современным пенсионерам, которые получают содержание от государства за свои былые труды.

Когда поколение трудоспособного возраста станет старше, и на его место придет повзрослевшая молодежь, то эта схема будет действовать, как и ранее, только уже с другими участниками.

И тем, кто раньше наполнял Пенсионный фонд России, будут выплачивать обеспечение. Это циклическая смена.

Источники формирования средств пенсионного фонда РФ

Источниками формирования средств пенсионного фонда РФ являются:

- страховые взносы работодателей и граждан. В этом случае средства пенсионного фонда РФ образуются за счет страховых взносов следующих страхователей:

1) из числа лиц, производящих выплаты физическим лицам (в том числе - организаций; индивидуальных предпринимателей; физических лиц, не признаваемых индивидуальными предпринимателями);

2) индивидуальные предприниматели, адвокаты;

3) физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию (они приравниваются к страхователям);

- средства из федерального бюджета РФ;

Задачи пенсионного фонда РФ

Основными задачами пенсионного фонда РФ являются:

обеспечение совместно с налоговыми органами целевого сбора и аккумуляция страховых взносов;

капитализация собственных средств, привлечение дополнительных источников финансирования, инвесторов;

организация и ведение индивидуального (персонифицированного) учета застрахованных лиц в системе обязательного пенсионного страхования;

работа по взысканию с граждан и работодателей пенсионных средств в целях обеспечения выплат по инвалидности в результате получения увечий на производстве;

осуществление совместно с налоговыми органами контроля за полнотой поступающих страховых взносов со стороны работодателей и правильностью их расходования и др.

Функции пенсионного фонда РФ

К социально-значимым функциям пенсионного фонда РФ можно отнести:

Назначение и выплата пенсий;

Ведение учета средств, поступающих на счета;

Назначение и реализация социальных выплат определенным категориям граждан: инвалидам, Героям Советского Союза, Героям РФ, ветеранам и т.д.

Взаимодействие со страхователями и работодателями;

Взыскание недоимок по пенсионным отчислениям;

Оформление и выдача материнских сертификатов;

Выплата средств материнского капитала;

Управление накопленными в системе деньгами с помощью государственной управляющей компании;

Установление федеральных социальных доплат, чтобы довести совокупный доход до размера прожиточного минимума;

Реализация государственных программ по совместному финансированию пенсий для населения.

Личный кабинет и государственный пенсионный фонд России

На сайте Пенсионного фонда России есть личный кабинет, который может создать любой гражданин.

Для этого необходимо пройти регистрацию на сайте ПФР. Для регистрации требуется паспорт и СНИЛС.

Личный кабинет позволяет, на удаленном доступе, совершать следующие действия:

Получить информацию о комплекте документов, которые необходимы для получения пенсии.

Подать заявление на получение пенсии.

Выбрать способ получения пенсии.

Получить информацию по материнскому капиталу или подать заявку на получение материнского капитала.

Перевести имеющиеся денежные накопления в негосударственный пенсионный фонд.

Оформить справку для предоставления в организации.

Негосударственный пенсионный фонд

Задача негосударственного пенсионного фонда (НПФ) - накопить денежные средства на счету налогоплательщика.

Негосударственные пенсионные фонды – это частные пенсионные фонды. Негосударственные пенсионные фонды являются собственниками средств, которые могут быть мобилизованы и действуют по принципу инвестиционных фондов: граждане дают им деньги, управляющие организации решают, куда им вложить их, и с полученных процентов выплачивают пенсии для граждан.

Денежные накопления могут вноситься работодателем ежемесячно или самим человеком с выбранной периодичностью. Негосударственные пенсионные фонды индивидуально подходят к каждому клиенту и предлагают дополнительные программы по накоплению пенсий.

При закрытии негосударственного пенсионного фонда накопленные денежные средства можно перевести на счет другого негосударственного фонда.

Базой для формирования накоплений является официальная заработная плата. При этом не вся перечисляемая сумма идет на счет налогоплательщика. Часть взносов направляется фондом на обеспечение пенсией тем гражданам, которые получает ее сейчас.

Распоряжаться накопленными денежными средствами можно только после выхода на пенсию.

Остались еще вопросы по бухучету и налогам? Задайте их на форуме "Зарплата и кадры".

Читайте также: