Уплата 1 процента в пфр при усн доходы минус расходы судебная практика

Автор: Зобова Е. П., эксперт информационно-справочной системы «Аюдар Инфо»

Индивидуальные предприниматели, применяющие УСНО с объектом налогообложения «доходы минус расходы», должны уплачивать страховые взносы за себя в общем порядке, установленном в настоящее время гл. 34 НК РФ. Если доход предпринимателя превышает 300 000 руб., то он должен дополнительно уплатить страховые взносы на обязательное пенсионное страхование (ОПС) в размере 1% от суммы дохода. Но предприниматели считают, что в данном случае надо учитывать и расходы по правилам гл. 26.2 НК РФ.

Какого мнения по обозначенному вопросу придерживаются контролирующие органы? Какое решение вынес ВС РФ? Как рассчитать страховые взносы индивидуальным предпринимателям в 2017 году?

Нормы действующего законодательства

Согласно пп. 1 п. 1 ст. 430 НК РФ индивидуальные предприниматели уплачивают страховые взносы на ОПС в случае, если величина дохода плательщика за расчетный период превышает 300 000 руб., в размере, определяемом как произведение МРОТ, установленного федеральным законом на начало календарного года, за который уплачиваются страховые взносы, увеличенного в 12 раз, и тарифа страховых взносов на ОПС, установленного п. 2 ст. 425 НК РФ, плюс 1% суммы дохода плательщика, превышающего 300 000 руб. за расчетный период.

В 2017 году индивидуальный предприниматель, в том числе применяющий УСНО, должен уплатить страховые взносы за себя в следующих размерах:

- на обязательное пенсионное страхование – 23 400 руб., при доходе свыше 300 000 руб. – (23 400 руб. + 1% с суммы превышения 300 000 руб.), но не более 187 200 руб.;

- на обязательное медицинское страхование – 4 590 руб.

При этом в силу пп. 3 п. 9 ст. 430 НК РФ в целях применения данных положений плательщиками, применяющими УСНО, доход учитывается в соответствии со ст. 346.15 НК РФ.

Исходя из положений ст. 346.15 НК РФ индивидуальные предприниматели, применяющие УСНО, при определении доходов учитывают доходы, рассчитываемые в порядке, установленном п. 1 и 2 ст. 248 НК РФ.

Иными словами, в целях определения размера страхового взноса по ОПС за соответствующий расчетный период для индивидуальных предпринимателей, как производящих, так и не производящих выплаты и иные вознаграждения физическим лицам, применяющих УСНО, величиной дохода является сумма фактически полученного ими дохода от осуществления предпринимательской деятельности за этот расчетный период.

Отметим, что данная норма полностью соответствует действовавшей ранее норме, установленной Федеральным законом № 212-ФЗ.

Из дословного прочтения приведенных норм следует, что при расчете страховых взносов на ОПС, в том числе дополнительного платежа в размере 1%, нужно в качестве базы брать доходы предпринимателя, рассчитанные в порядке, оговоренном в ст. 346.15 НК РФ. В этом случае никакие расходы не учитываются. Также не установлено различий в зависимости от применяемого объекта налогообложения, то есть для всех индивидуальных предпринимателей – «упрощенцев» порядок один.

Позиция Минфина

Основываясь на приведенных выше нормах действующего законодательства, представители Минфина приходят к выводу о том, что расходы, предусмотренные ст. 346.16 НК РФ, при определении базы для расчета страховых взносов не учитываются (письма от 14.03.2017 № 03-11-11/14504, от 17.03.2017 № 03-15-06/15590).

Отметим, что аналогичной позиции придерживались и представители Минтруда еще до 2017 года (Письмо от 13.05.2016 № 17-4/ООГ-775).

Индивидуальные предприниматели пытались донести до Минфина, что Постановление КС РФ от 30.11.2016 № 27-П, по их мнению, распространяется и на индивидуальных предпринимателей, применяющих УСНО с объектом налогообложения «доходы минус расходы».

Обратите внимание: КС РФ признал, что для определения размера страховых взносов на ОПС, подлежащих уплате индивидуальным предпринимателем, уплачивающим НДФЛ, его доход подлежит уменьшению на величину фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с извлечением дохода.

Но финансисты указали, что данное постановление применяется только в отношении плательщиков страховых взносов – индивидуальных предпринимателей, уплачивающих НДФЛ, что и нашло отражение в п. 9 ст. 430 вступившей в силу с 1 января 2017 года гл. 34 «Страховые взносы» НК РФ. И на «упрощенцев» сказанное не распространяется.

Революционное решение ВС РФ

Индивидуальный предприниматель, применяющий УСНО с объектом налогообложения «доходы минус расходы», отстаивая свой порядок расчета страховых взносов, уплачиваемых за себя, дошел до ВС РФ, который отменил все предыдущие судебные акты и вынес решение в пользу предпринимателя (Определение ВС РФ от 18.04.2017 № 304-КГ16-16937 по делу № А27-5253/2016).

Суть спора.

Управление ПФР, получив информацию из налогового органа, выявило у предпринимателя недоимку по страховым взносам за 2014 год и направило в его адрес требование об уплате задолженности по страховым взносам на ОПС в сумме более 120 000 руб. и пеней в сумме более 5 000 руб. Неисполнение предпринимателем указанного требования в добровольном порядке в установленный срок послужило основанием для принятия Пенсионным фондом решения о взыскании спорной недоимки за счет денежных средств, находящихся на счетах плательщика в банке.

Разногласия между ПФР и предпринимателем заключаются в том, что ПФР исчислял размер страховых взносов исходя из суммы доходов, полученных от предпринимательской деятельности за спорный период, без учета величины расходов, предусмотренных ст. 346.16 НК РФ. Предприниматель считает, что в данном случае надо учитывать расходы, предусмотренные гл. 26.2 НК РФ.

Решения судебных инстанций.

ПФР обратился в арбитражный суд, который полностью удовлетворил заявленные требования. Апелляционная инстанция, в которую обратился предприниматель, полностью поддержала своих коллег и отказала истцу.

АС ЗСО Постановлением от 26.08.2016 также оставил без изменения решение суда первой инстанции и постановление суда апелляционной инстанции.

Предприниматель решил обратиться в ВС РФ с жалобой на названные судебные акты, в которой просит их отменить и направить дело на новое рассмотрение в суд первой инстанции.

ВС РФ отменил решения нижестоящих судебных инстанций и направил дело на новое рассмотрение в суд первой инстанции.

Позиция индивидуального предпринимателя.

Индивидуальный предприниматель приводит доводы о неправомерности исчисления страховых взносов для рассматриваемой категории лиц исходя из всей суммы доходов предпринимателя за спорный период без учета произведенных им в связи с осуществлением хозяйственной деятельности расходов, поскольку такое исчисление приводит к возложению на предпринимателя бремени уплаты обязательных публичных платежей, несоразмерного результатам его экономической деятельности.

По мнению предпринимателя, расчетная база для обложения страховыми взносами по ОПС должна быть экономически обоснована с учетом размера доходов предпринимателя и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Согласно положениям ст. 346.14 НК РФ налогоплательщики, применяющие УСНО (за исключением налогоплательщиков, предусмотренных п. 3 обозначенной статьи), вправе по своему усмотрению выбрать объект налогообложения: доходы либо доходы, уменьшенные на величину расходов.

Статья 346.15 НК РФ устанавливает порядок учета доходов для определения объекта налогообложения.

Поскольку объектом налогообложения у предпринимателя исходя из ст. 346.14 НК РФ являются доходы, уменьшенные на величину расходов, положения ст. 346.15 НК РФ могут применяться только в совокупности с положениями ст. 346.16 НК РФ, устанавливающей порядок определения расходов.

Таким образом, по мнению предпринимателя, расчетная база для обложения страховыми взносами по обязательному пенсионному страхованию для плательщиков, применяющих УСНО и выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, подлежит исчислению на основании ст. 346.15 НК РФ с учетом положений ст. 346.16 НК РФ.

Позиция судов.

Поскольку в деле рассматривается период до 2017 года, страховые взносы рассчитывались на основании Федерального закона № 212-ФЗ. Но, как уже сказано выше, в новой гл. 34 НК РФ порядок расчета страховых взносов индивидуальными предпринимателями за себя точно такой же.

Итак, суды первых трех инстанций были единодушны и полностью поддержали ПФР. Они основывались на нормах, установленных Федеральным законом № 212-ФЗ: в целях определения размера страховых взносов на ОПС, подлежащих уплате плательщиками страховых взносов, не производящими выплаты и иные вознаграждения физическим лицам, доход для плательщиков страховых взносов, применяющих УСНО, учитывается в соответствии со ст. 346.15 НК РФ, понесенные налогоплательщиком расходы не учитываются. Ссылаясь на названные нормы, суды указали, что подлежащие уплате страховые взносы поставлены в зависимость от размера дохода предпринимателя и не связаны с порядком определения предпринимателем налоговой базы при УСНО.

Из вышесказанного был сделан вывод о том, что ПФР правильно рассчитал страховые взносы, подлежащие уплате индивидуальным предпринимателем за себя.

Но индивидуальный предприниматель обратился в ВС РФ, который счел его доводы достаточным основанием для пересмотра обжалуемых судебных актов в кассационном порядке в судебном заседании Судебной коллегии по экономическим спорам ВС РФ.

Дальше начинаются «чудеса».

Судьи ВС РФ вспомнили о Постановлении КС РФ № 27-П, проанализировали нормы законодательства о страховых взносах, действовавшие до 2017 года, нормы налогового законодательства и сделали следующий вывод. (Приводим дословно.)

Поскольку принцип определения объекта налогообложения плательщиками НДФЛ аналогичен принципу определения объекта налогообложения для плательщиков, применяющих УСНО с объектом налогообложения «доходы, уменьшенные на величину расходов», Судебная коллегия полагает, что изложенная Конституционным Судом РФ в Постановлении от 30.11.2016 № 27-П правовая позиция подлежит применению и в рассматриваемой ситуации.

Из такого вывода следует, что обжалуемые судебные акты подлежат отмене, что и сделал ВС РФ. Но окончательное решение не было вынесено по одной причине: обстоятельства, связанные с действительным размером подлежащих уплате предпринимателем за спорный период страховых взносов, исчисленных на основании расчетной базы, определенной исходя из доходов, учитываемых в соответствии со ст. 346.15 НК РФ и уменьшенных на предусмотренные ст. 346.16 НК РФ расходы, суды при рассмотрении дела не устанавливали. То есть суд не может точно определить размер страховых взносов, которые должны быть уплачены в конкретном случае, поскольку расходы не рассматривались в принципе. В связи с вышесказанным для принятия решения по существу спора необходимы исследование и оценка доказательств, а также установление существенных обстоятельств, поэтому дело было направлено в суд первой инстанции на новое рассмотрение.

Что дальше?

Изучив данное определение ВС РФ, индивидуальные предприниматели, применяющие УСНО, безусловно, должны обрадоваться. Однако у нас возникает ряд вопросов.

Во-первых, почему вдруг произошел такой разворот на 180 градусов? Ведь индивидуальные предприниматели неоднократно обращались по указанному поводу сначала в Минтруд, затем в Минфин. Но ответ был один: при расчете страховых взносов на ОПС «упрощенцы» расходы не учитывают. Более того, это обосновывалось некими принципами равенства: учитывая, что не все индивидуальные предприниматели ведут учет расходов, формирование пенсионных прав не должно увязываться с конечным результатом предпринимательской деятельности индивидуальных предпринимателей за тот или иной конкретный (налоговый) период (размер прибыли, убыток) (Письмо Минтруда России от 09.11.2015 № 17-4/ООГ-1556). Кроме того, все три первые судебные инстанции применили стандартный устоявшийся подход к этому вопросу и вынесли решения в пользу ПФР, которые, в принципе, соответствуют нормам действующего законодательства.

Ответа на поставленный вопрос, по всей видимости, мы не узнаем. Можно только предположить, что грядут принципиальные изменения относительно расчета страховых взносов для индивидуальных предпринимателей, в том числе применяющих УСНО, тем более что Минэкономразвития подготовило законопроект, предусматривающий при расчете страховых взносов замену МРОТ на величину ежемесячного дохода, которая будет устанавливаться Правительством РФ. Пока этот законопроект не внесен в Госдуму РФ.

Во-вторых, встает вопрос о том, распространяется ли данный подход, который учитывает расходы при расчете страховых взносов, на случай, когда предприниматель применяет УСНО с объектом налогообложения «доходы». Пока однозначно сделать вывод нельзя, поскольку в решениях речь шла об объекте налогообложения «доходы минус расходы».

В-третьих, после выхода определения ВС РФ свое слово должен сказать Минфин. Будут ли внесены поправки в гл. 34 НК РФ? Как будет приведенный подход применяться на практике до внесения этих изменений?

Ну и не менее важен вопрос о том, что делать предпринимателям, уже уплатившим страховые взносы за себя за 2014 – 2016 годы. Надо понимать, что автоматически после выхода рассматриваемого решения перерасчет страховых взносов ни ПФР, ни налоговые органы делать не будут. Вызывает большие сомнения и то, что ПФР сделает такой перерасчет по заявлению предпринимателя. Высока вероятность того, что индивидуальному предпринимателю, применявшему в указанный период УСНО с объектом налогообложения «доходы минус расходы», придется идти в суд. А вот уже суды при принятии решений должны будут руководствоваться рассмотренным определением ВС РФ.

Но даже при наличии обозначенных вопросов рассмотренное определение ВС РФ – это шаг навстречу индивидуальным предпринимателям – «упрощенцам», который уменьшит фискальное бремя, возложенное на них.

ВС РФ вынес определение, в котором указал, что при расчете суммы страховых взносов на обязательное пенсионное страхование за себя индивидуальные предприниматели, применяющие УСНО с объектом налогообложения «доходы минус расходы», доходы, учитываемые в соответствии со ст. 346.15 НК РФ, могут уменьшить на предусмотренные ст. 346.16 НК РФ расходы.

Данное решение принципиально меняет подход к расчету страховых взносов, уплачиваемых индивидуальными предпринимателями – «упрощенцами» за себя.

Уже много раз на моем блоге поднималась тема о том, имеет ли право ИП на УСН “Доходы минус расходы” учитывать расходы при расчете 1% взноса на пенсионное страхование при доходе более, чем 300 000 рублей в год.

И почти каждый год МинФин публиковал информационные письма, в которых давал однозначный ответ, что нельзя так делать…

Но вот пару дней получил интересный комментарий от читательницы блога, которая сообщила, что она добилась такой возможности:

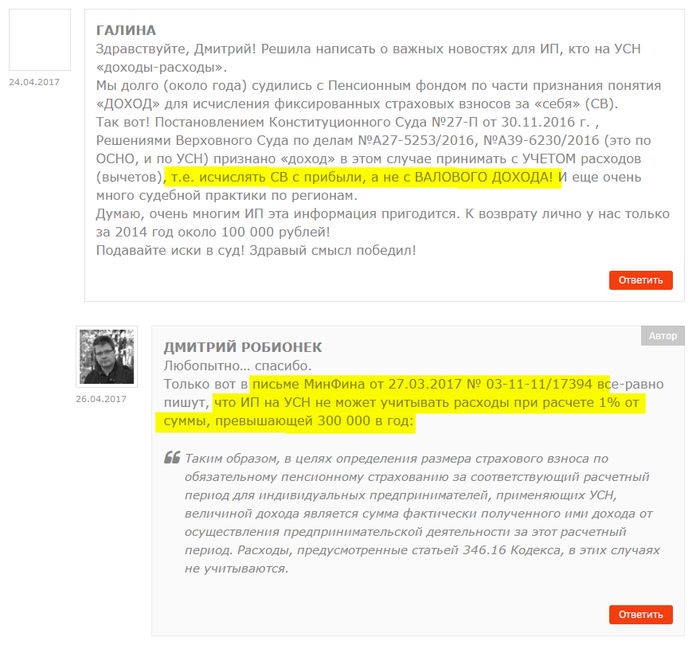

Здравствуйте, Дмитрий! Решила написать о важных новостях для ИП, кто на УСН «доходы-расходы».

Мы долго (около года) судились с Пенсионным фондом по части признания понятия «ДОХОД» для исчисления фиксированных страховых взносов за «себя» (СВ).

Так вот! Постановлением Конституционного Суда №27-П от 30.11.2016 г. , Решениями Верховного Суда по делам №А27-5253/2016, №А39-6230/2016 (это по ОСНО, и по УСН) признано «доход» в этом случае принимать с УЧЕТОМ расходов (вычетов), т.е. исчислять СВ с прибыли, а не с ВАЛОВОГО ДОХОДА! И еще очень много судебной практики по регионам.

Думаю, очень многим ИП эта информация пригодится. К возврату лично у нас только за 2014 год около 100 000 рублей!

Подавайте иски в суд! Здравый смысл победил!

Мне стало интересно, так как буквально накануне было письмо МинФина от 27.03.2017 № 03-11-11/17394, в котором сообщается противоположная позиция, которая приведена в цитате ниже:

Таким образом, в целях определения размера страхового взноса по обязательному пенсионному страхованию за соответствующий расчетный период для индивидуальных предпринимателей, применяющих УСН, величиной дохода является сумма фактически полученного ими дохода от осуществления предпринимательской деятельности за этот расчетный период. Расходы, предусмотренные статьей 346.16 Кодекса, в этих случаях не учитываются.

Я не поленился =) и нашел это постановление Верховного Суда РФ, с которым можете ознакомиться вот здесь:

Можете почитать, там все подробно расписано.

Но ИП на УСН “Доходы минус расходы” будет интересовать один абзац:

Таким образом, налогоплательщики, применяющие упрощенную систему налогообложения и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, при определении объекта налогообложения уменьшают полученные доходы, исчисленные в соответствии со статьей 346.15 Налогового кодекса на предусмотренные статьей 346.16 названного Кодекса расходы.

Поскольку принцип определения объекта налогообложения плательщиками НДФЛ аналогичен принципу определения объекта налогообложения для плательщиков, применяющих упрощенную систему налогообложения с объектом налогообложения доходы, уменьшенные на величину расходов, Судебная коллегия полагает, что изложенная Конституционным Судом Российской Федерации в постановлении от 30.11.2016 № 27-П правовая позиция подлежит применению и в рассматриваемой ситуации.

Отмечу, что в данном постановлении идет отсылка к другому решению Конституционного Суда, в котором разрешили ИП на ОСН без сотрудников учитывать документально подтвержденные расходы при расчете 1% от суммы, превышающей 300 000 рублей в год, о чем писал вот здесь:

Что дальше-то?

Очевидно, что далее последуют разъяснения со стороны МинФина и ФНС по данному решению Верховного Суда РФ. Но, подозреваю, что случится это не сразу, а через пару месяцев, когда пройдут все этапы согласования.

- Например, первые разъяснения про ИП на ОСН в аналогичной истории в прошлом году последовали только в начале этого года. Поэтому, сейчас лучше не делать резких движений =) при расчете страховых взносов, так как официальной позиции со стороны ФНС или ПФР по этому решению пока нет. Мало того, в письме МинФина, о котором я упоминал выше, говорится что нельзя учитывать расходы при расчете 1% от суммы, превышающей 300 000 рублей. То есть, пока нет разъяснений со стороны ФНС и ПФР, нельзя учитывать расходы при расчете 1%, так как это непременно повлечет проблемы и вопросы со стороны ФНС.

- Также не совсем понятно то, относится ли данное решение и для ИП на УСН “доходы минус расходы”с сотрудниками? Ведь аналогичное решение КС в прошлом году относилось только для ИП на ОСН без сотрудников.

Следите за новостями!

P.S. Про ИП на УСН “доходы” в этом постановлении ничего не говорится. Да и сомневаюсь, что им разрешат учитывать расходы, так как сама система налогообложения не подразумевает учет расходов.

Советую прочитать:

- Будут ли штрафовать тех, кто не успел перейти на онлайн-кассы после 1-го июля 2017 года?

- Обратите внимание: “старые” ККМ будут сниматься с учета в ФНС после 1-го июля 2017 года в одностороннем порядке

- Еще один очень интересный законопроект про отмену онлайн-касс для ИП на ЕНВД или ПСН (+ судьба предыдущей инициативы)

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

14 комментариев к “Хорошая новость: Верховный Суд разрешил ИП на УСН "доходы минус расходы" учитывать расходы при расчете взносов на ОПС. Но нужно еще дождаться пояснений со стороны МинФина”

главное для всех ИП что это сигнал к пенсионке что она должна сверяться с налоговой о полученных доходах и расходах. однако программы. пенсионки под это не делались надо изменять им программы расчетов. и все пересчитывать за последние три года

вот это шухер.

Погодите радоваться) … пока нет никакой реакции со стороны ФНС и ПФР. Если сейчас начать учитывать расходы при расчете 1%, то это непременно вызовет вопросы.

Мало того, в статье упоминал письмо, где даны противоположные рекомендации.

Раз есть прецедент и постановление суда, то это означает факт того, что должно распространяться на всех! Разве нет? К тому же, не совсем понятны эти налоги. Мы и так платим в налоговую 1% по УСН (если доходы равны расходам), так еще и такую же сумму в ПФР (теперь ФНС), что вообще не поддается моей логике. 2 раза одинаковый налог на одно и тоже, по сути.

Ярослав, недавно эта история получила продолжение. Минфин настаивает, что нельзя учитывать расходы при расчете 1% допвзноса на пенсионное страхование:

https://dmitry-robionek.ru/fiksirovannye-vznosy/minfin-protiv-ucheta-rashodov-pri-raschete-strahovyh-vznosov-dlja-ip-na-usn.html

Здравствуйте, Дмитрий, значит по сути я (ИП на УСНО 15%) могу потребовать от ПФР вернуть переплату по взносу 1% за 2014-2015 годы?

Здравствуйте, Дмитрий. Можно немного ясности? Не совсем понятно распространяется это решение КС РФ на всех ИП, что на УСН «доходы минус расходы» или только на одиночек? Если у меня в штате 19 сотрудников и я плачу за них налоги во все фонды, то я, по-сути, выпадаю из категории тех, кому разрешено учитывать расходы при определении дохода? Или я неверно трактую позицию? Буду признательна за ответ. И еще, разве у нас ИПшники являются плательщиками налога НДФЛ за себя?

Лиана, это решение касается конкретного ИП, а не вообще всех ИП на УСН «доходы минус расходы» А ФНС по прежнему требует считать взносы по старым правилам (было письмо из ФНС)

Арбитражный суд будет придерживаться позиции Верховного Суда, а не инструкций и разъяснений ФНС.

«Не производящих выплаты» означает — «уплачивающих страховые взносы за себя» независимо от наличия работников.

Уплата 1 процентного взноса не зависит и не может зависеть от наличия работников.

Таким образом любой ИП (в т.ч. и работодатель) уплачивает 1% с чистого дохода (Усн — доход минус расходы, и НДФЛ)

Добрый вечер!

Хочу обратиться в ПФР на возврат излишне уплаченных страховых взносов (у меня УСН 15% плачу только за себя рабочих нет), с 2014 по 2016!

Вопрос:

1) Можно ли написать заявление в ПФР в свободной форме, ссылаясь на постановление конституционного суда № 27 от 30.11.2016, или же есть утвержденные формы? (а то могут затянуть а потом скажут извините 2014 уже не учтем нужно было успевать до конца года)))

2) Данные о доходах, ПФР получает из ФНС после камеральных проверок, т.е. какие им цифры налоговая дала на то они 1% и лепят свыше 300 000 дохода. Так вот изначально куда стоит обратиться с заявлением, в налоговую на корректировку доходов ссылаясь на все тоже постановление № 27 верховного суда или сразу в ПФР, а они уже в свою очередь делают запрос?

Буду признателен за разъяснения!

ИП УСН 15% (доходы-расходы) 15.12.2017 подала 2 заявления о пересчете 1% суммы дохода, превышающие 300т.руб., за минусом расходов в ПФР (заявление написано в свободной форме).

1 заявление о пересчете за 2016 год — ВЕРНУЛИ переплату 29.12.2017г.

2 заявление о пересчете 2014 и 2015 год — НЕ вернули. Сослались на то, что правовая позиция Постановления Конституционного Суда РФ от 30.11.2016 № 27-П подлежит учету со дня официального опубликования, т.е. с 02.12.2016. Таким образом, написали, обязательства за 2014 и 2015 г., сформированные в размере 1% от дохода свыше 300т.руб. без учета расходов и оплаченные Вами в полном объеме, (до 02.12.2016г.), перерасчету подлежат только на основании судебного решения.

Надо подавать в суд. Может у кого есть такая практика, подскажите, как писать заявление, какие документы прикладывать? И вообще куда «бежать»?

Добрый день! Екатерина, у вас ИП УСН 15% (доходы-расходы) без работников? Могут ли ИП на УСН 15% (доходы-расходы) с работниками вернуть переплату?

Спасибо !

Что нового по этой теме? Скоро Июль, жалко отдавать 30 тысяч,в дело бы вложить )

Добрый день. Сегодня пришло требование об уплате Фиксированного платежа в р-ре 1% по ПФ из Налоговой. ИП на доходы минус расходы… получила разъяснения. Данные судебные решения были применены только на ИП находящихся на ОСН и уплачивающих НДФЛ. Налоговая ссылается на акты ГД-4-11/3541@ и письмо минфина 03-11-11/17394… ПЕЧАЛЬКА.

Налоговая изменила точку зрения на начисление страховых взносов для ИП на упрощенке «доходы минус расходы». Минфин против того, чтобы ИП начисляли 1% взносов на пенсионное страхование с прибыли, а не с доходов.

Теперь у СМИ появился повод для громких заголовков, а у предпринимателей — сомнения, как платить взносы. Есть даже советы не слушать Минфин и судиться. Тем, кто так советует, следует охладить пыл.

В чем суть спора по поводу взносов?

Все предприниматели на УСН платят за себя взносы на пенсионное страхование. Независимо от оборота и прибыли нужно перечислять в бюджет фиксированную часть: в 2017 году — 23 400 рублей, в 2018 — 26 545 рублей.

Если доход ИП больше 300 тысяч рублей за год, то нужно платить еще 1% с суммы превышения — эти деньги тоже идут на пенсионное страхование.

Если ИП платит взносы по схеме «доходы минус расходы», было непонятно, как считать этот 1% — с суммы всей выручки или только с прибыли. Разница может быть ощутимой — десятки тысяч рублей. Чем больше обороты и прибыль, тем заметнее разница: в судебной практике есть примеры с доначислениями ста тысяч.

Например, ИП получил 2 млн рублей за 2017 год, а потратил на бизнес 1,5 млн. Его фиксированные взносы на пенсионное страхование — 23,4 тысячи рублей, а дополнительные — то ли 17 тысяч рублей (1% от 2 млн − 300 тысяч), то ли 2 тысячи рублей (1% от 2 млн − 1,5 млн − 300 тысяч).

Заплатить 2000, конечно, интереснее. Но можно ли так делать? Раньше налоговая была против, поэтому предприниматели ходили по судам.

На общей системе и так платится с прибыли

Один предприниматель дошел до Конституционного суда и нашел там поддержку. Правда, тот ИП работал на общей системе, то есть платил НДФЛ . Налоговая доначислила ему взносы, а Конституционный суд разрешил их уменьшить. Сказал, что 1% нужно платить с прибыли, а не с выручки, как хотела налоговая. Предприниматель сэкономил больше ста тысяч рублей, а потом стали экономить и остальные плательщики НДФЛ .

Верховный суд: на УСН так тоже можно

С упрощенкой все равно было спорно. Предприниматели на УСН , которые вели учет расходов, тоже хотели платить 1% взносов с прибыли, а не со всех поступлений. Минфин говорил, что нельзя. Но подключился Верховный суд и сказал: можно.

Налоговая: поддерживаю предыдущего оратора

В январе 2018 года налоговая подготовила обзор судебной практики и выразила там свою точку зрения по поводу дополнительных взносов на пенсионное страхование.

Предпринимателям вроде бы официально разрешили считать 1% не с дохода, а с прибыли. В обзоре правовых позиций высших судов ФНС так и написала: берите 1% от разницы между доходами, расходами и лимитом 300 тысяч рублей. Но мы как чувствовали, что радовать вас этой новостью не стоит.

Что сказал Минфин

Минфин не согласился с ФНС и опубликовал свои разъяснения. Налоговая служба их уже учла и отправила по инспекциям. Как видите, налоговой ничего не стоит изменить позицию.

Итого с 2017 года предприниматели на спецрежимах должны считать дополнительные страховые взносы так:

(Доходы − 300 000 рублей) × 1%

Расходы в этой формуле не учитываются. Даже если ИП платит налог с разницы между доходами и расходами, взносы на пенсионное страхование он все равно считает с доходов, а не с прибыли. Все, кто рассчитывал сэкономить, не смогут этого сделать по умолчанию. Если ИП уже подал декларацию за 2017 год и начислил меньше взносов, придется подать уточненку или налоговая сама пересчитает.

Почему нельзя уменьшить доходы на расходы?

Минфин говорит, что это несправедливо по отношению к ИП на других режимах. Не все ведут учет расходов, и нельзя связывать пенсионные права с результатами бизнеса. У ИП на ЕНВД тоже могут быть расходы, и на патенте они есть, просто их учитывать не нужно и налог от них не зависит. Почему тогда одним можно уменьшить взносы за счет расходов, а другим нельзя?

Пока логика такая, спорить с ней можно только в суде. Если прочитаете где-то рекомендации смело идти в суд, имейте в виду, что результата никто не гарантирует. Уважаемые советчики из интернета ответственности за ваши решения не несут.

Но ведь письма Минфина — это не нормативный документ?

Это так, но Минфин уполномочен давать разъяснения, а налоговая обязана их учитывать. Мнение высших судов важнее, но только если это официальная позиция, а не вывод суда по конкретному делу.

Постановление КС фактически имеет силу закона, но в этом случае не поможет: оно касается только НДФЛ . По поводу УСН такого пока нет.

Определение судебной коллегии ВС содержит выводы по делу конкретного предпринимателя за период трехлетней давности. Это не постановление Пленума, а прецедентной практики у нас нет. Выводы по чужому делу вас не касаются. Если налоговая считает иначе, от начисления и списания взносов со счета вас пока ничего не спасет.

Каждому предпринимателю придется самому отстаивать свои интересы в судах, пока ФНС официально не изменит позицию. Может быть, кто-то дойдет до Конституционного суда и налоговой уже некуда будет деваться. На эту борьбу уйдут годы, а недоимку по взносам налоговая взыщет гораздо раньше. Нет гарантии, что КС в итоге встанет на сторону предпринимателей.

Пора сдавать декларацию за 2017 год. Как все-таки считать 1% и что дальше делать?

Считайте дополнительные взносы с учетом позиции Минфина и ФНС — сейчас она у них общая. Если вы платите налог с разницы между доходами и расходами, алгоритм такой:

- Посчитайте сумму доходов. Расходы не вычитайте.

- Вычтите из доходов 300 тысяч.

- С разницы посчитайте 1% — это ваши допвзносы.

Не спешите платить всю сумму до 1 апреля: срок перенесли на 1 июля 2018 года. То есть вам пока достаточно их начислить, а дальше следите за ситуацией.

Если до 1 июля ничего не изменится, заплатите всю сумму, чтобы обойтись без пеней и штрафов. И только после уплаты, если есть желание и время, идите в суд. Так вы точно ничем не рискуете: даже если проиграете, пеню и штраф вам не начислят. Деньги-то ведь уже в бюджете, и вы налоговой ничего не должны. А если выиграете, налоговая вернет вам переплату или зачтет ее в счет следующих платежей.

Не подавайте в суд без уплаты взносов: в самый разгар судебных тяжб можете остаться с заблокированным счетом или без денег, на которые рассчитывали.

Я уже сдал декларацию и посчитал 1% с доходов за вычетом расходов. Что теперь делать?

Пока можете подождать: срок декларации до 30 апреля, у вас еще есть время исправить ошибку без последствий. Вдруг позиция Минфина снова изменится.

Если не хотите ждать, подайте уточненную декларацию и пересчитайте взносы: начислите 1% со всех доходов, а не с прибыли. Дальше действуйте по сценарию, описанному выше.

Если не хотите судиться, а выгода не очень большая, заплатите всю сумму и подождите. Кто-нибудь обязательно подаст в суд: вот посмотрите, чем закончится дело, — тогда и разберетесь.

Как узнать, изменилась ли позиция Минфина?

Если по поводу взносов будет что-то важное, мы об этом расскажем. Подпишитесь, чтобы ничего не пропустить.

Справедливость? Логика? Нет, не слышали! Российские чиновники, кажется, настолько глубоко погрузились в свой мир, что реальность для них стала набором цифр, которые им кто-то дает. А возможно, всё хуже, всё делается сознательно. Однако что делать ИП? ИП может лишь принять правила игры. А сколько платить ИП 1 свыше 300 000 дохода?

Базой для исчисления взноса в 1% у ИП является доход свыше 300 000 руб, но дальше ИП сталкивается как минимум с двумя проблемами. Проблема первая – а можно ли считать это 1 % свыше 300000 рублей годового дохода с уменьшением на расходы? Вторая проблема – а можно ли уменьшить налог на этот 1 процент свыше 300 тыс ?

Опасения, что всё пропало к счастью не оправдались, после традиционных игр чиновников с налогоплательщиками – анонсы, обсуждения, принятие, доработки, обещания – всё-таки выяснилось, что уменьшать налог можно и на фиксированные взносы и на приплюсованные к ним взносы ИП как 1 % свыше 300 000 руб дохода в год. Надо сказать, конечно, что на УСН «Доходы минус расходы» страховые взносы не уменьшают налог, а включаются в состав расходов ИП, у ИП на ОСНО тоже есть некоторые особенности, хотя сути они не меняют. То есть проблема-то решилась, и более или менее облегченно все продолжили работать. Иной исход дела означал бы мгновенную смерть тысяч маленьких бизнесов, да и немаленьких тоже.

А вот что делать ИП с 1% свыше 300 000 руб? Платить со всех поступлений, то есть с доходов? Но это же как минимум странно, обложение налогами прибыли вполне логично и ожидаемо, но платить по сути налог с оборота? Просто с оборота! Это вне рамок понимания. Однако правила задает государство, и ИП нужно что-то делать. Ведь если не соглашаться и не платить 1 процент свыше 300 000 руб, ИП тут же начислят пени и штрафы, причем если в отчетности всё верно посчитано, но не уплачено, то пени со ставкой 1/300 за каждый день, а вот в остальные случаях это уже будут десятки процентов от суммы долга! Соответственно, если уж взяли сомнения, то правильнее заплатить, а потом разбираться. Так работает система, таковы её правила…

Что же делать в 2019 году ИП? Во-первых, известна судебная практика – по ней вполне можно вернуть ИП 1 % свыше 300 000 руб, уплаченный за 2015-2016 годы. А вот в 2017 году налоговая стала администрировать взносы и возможность прикрыли. Не то чтобы все смирились, но что было делать-то? И тут, внезапно, арбитражный суд Кемеровской области осенью 2018 года взял да разрешил ИП платить 1 % с доходов, уменьшенных на расходы! ИП, конечно, был на УСН доходы минус расходы. Дело No А27-15774/2018. И… что же делать всем остальным?

На самом деле, аналитики сходятся во мнении, что ИП 1 свыше 300 000 руб должен заплатить с доходов. Со всех доходов. А если хочет судиться – пусть судится. Это безопасно. И платить так, и судиться после выполнения требования. Разумеется, ситуация вызывает возмущение – предприниматели вместо работы вынуждены таскаться по судам. Но не стоит паниковать, во-первых, если посмотреть материалы дела, то видно, что дело рассматривалось без вызова сторон в суд, то есть заочно, соответственно и вам можно будет пойти по такому же пути. Остается только обратиться за помощью к юристам для составления грамотного иска. Рекомендум самый оптимальный и проверенный способ – самый популярный в России онлайн-сервис “Правовед”, можно в общих чертах оставить заявку юристам сервиса. Самое интересное, что вы сами определяете стоимость ответа, а юристы, которым интересна цена вопроса, уже предлагают свои ответы, а вы опять же лично определяете какой ответ вам больше всего оказался полезен! Можно, конечно, задать вопрос и бесплатно, но надо же понимать, что… бесплатно это долго, и не очень-то мотивирует, особенно если вы хотите быстро решить проблему, да ещё и у экспертов, в общем рекомендуем всё же заказать платную услугу, которая может в десятки раз оказаться дешевле работы юридических контор… Ну это в случае вопроса, а в случае заказа документа вы также можете назначить цену, и на неё откликнутся готовые взяться за работу:

Нельзя пройти мимо и ещё одного решения для ИП. Это онлайн-сервис для ведения бизнеса Контур Эльба, за почти 10 лет работы в сервисе зарегистрировалось более 1 млн пользователей! Даже такая не стандартная проблема не осталась в стороне этого мощнейшего и популярнейшего сервиса, с помощью Эльбы ИП 1 % свыше 300 000 руб мог рассчитывать всегда правильно, в том числе оформлять возвраты после успеха в суде, отправлять по заготовленным Эльбой шаблонам обращения в Минфин и ИФНС – это они же кашу заварили! Вот им и отвечать! И предприниматели писали, и пишут, все согласны с тем, что эти ведомство просто необходимо завалить обращениями по данной проблеме. И Эльба с вами! Сервис всегда считает взносы так, что можно было уменьшить налог в максимальном размере, и ни одному ИП не требуется с Эльбой бухгалтер. Единственным, наверное, исключением бывает заведение первички в сервис, но это организовать не сложно – в Эльбе есть многопользовательский режим.

Также в Эльбе реализован очень полезный способ оценки и планирования по уплате налогов – в личном кабинете вы видите онлайн какую сумму налогов вы должны будете заплатить на основании данных на текущий момент. Даже если вам сейчас не нужен платный тариф, на бесплатном вы явно будет рады получить бесплатный индивидуальный календарь налогов, взносов и отчетности с уведомлениями на эл.почту или в виде смс, месяц бесплатной работы на премиальном тарифе, и квартал в подарок после первой оплаты:

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ИП применяет УСН с объектом налогообложения "доходы минус расходы".

Как рассчитать фиксированный размер страховых взносов на обязательное пенсионное страхование, уплачиваемых ИП за себя, за 2017 год (учитывая разъяснения, которые содержатся в письме Минтруда России от 31.07.2017 N 17-4/10/В-5861)?

Можно ли использовать в качестве показателя для расчета страховых взносов доходы, уменьшенные на величину расходов?

По данному вопросу мы придерживаемся следующей позиции:

Учитывая правовую позицию Конституционного Суда РФ и Верховного Суда РФ, предприниматель может использовать в качестве показателя для расчета фиксированного размера страховых взносов доходы, уменьшенные на величину расходов.

Однако не исключено, что такой подход вызовет возражения со стороны налоговых органов, в связи с чем свою позицию ИП придется отстаивать в суде. Судебная практика за периоды после передачи функций администратора страховых взносов налоговым органам пока не сложилась.

Обоснование позиции:

Порядок исчисления и уплаты страховых взносов за периоды до 01.01.2017 регулировался Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ). С 01.01.2017 Федеральным законом от 03.07.2016 N 250-ФЗ Закон N 212-ФЗ признан утратившим силу. С этой же даты вступил в силу Федеральный закон от 03.07.2016 N 243-ФЗ, наделяющий налоговые органы полномочиями по администрированию страховых взносов в ПФР, ФСС России (в части обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством) и ФФОМС (в НК РФ внесены соответствующие поправки), также введена глава 34 НК РФ "Страховые взносы".

В соответствии с п. 1 ст. 430 НК РФ плательщики страховых взносов, не производящие выплат физическим лицам, уплачивают страховые взносы на обязательное пенсионное страхование (ОПС), а также на обязательное медицинское страхование в фиксированных размерах.

Для таких плательщиков страховых взносов объектом обложения взносами в 2017 году признавался МРОТ, установленный на начало соответствующего расчетного периода, и если величина дохода плательщика за расчетный период превышает 300 000 рублей, то объектом обложения страховыми взносами также признается доход, полученный плательщиком страховых взносов и определяемый в соответствии с п. 9 ст. 430 НК РФ (п. 3 ст. 420 НК РФ). Если величина дохода за расчетный период превышает 300 000 руб., размер взносов рассчитывается как произведение МРОТ, установленного на начало календарного года, за который уплачиваются взносы, увеличенного в 12 раз, и тарифа страховых взносов на ОПС, установленного п. 2 ст. 425 НК РФ, плюс 1% от суммы дохода плательщика, превышающего 300 000 руб. за расчетный период (третий абзац пп. 1 п. 1 ст. 430 НК РФ). Отметим, что с 1 января 2018 года из расчета фиксированного страхового взноса, уплачиваемого "за себя" индивидуальными предпринимателями и другими самозанятыми лицами, исключена величина МРОТ. Соответствующие изменения внесены в п. 1 ст. 430 НК РФ Федеральным законом от 27.11.2017 N 335-ФЗ (далее - Закон N 335-ФЗ).

Таким образом, размер страховых взносов для индивидуальных предпринимателей установлен пп. 1 п. 1 ст. 430 НК РФ в зависимости от величины дохода плательщика за расчетный период (письмо ФНС России от 28.07.2016 N БС-3-11/3455@).

По мнению финансовых органов, основанному на буквальном толковании положений НК РФ, согласно пп. 3 п. 9 ст. 430 НК РФ в целях применения положений п. 1 ст. 430 НК РФ доход плательщиков, применяющих УСН, учитывается в соответствии со ст. 346.15 НК РФ. ИП, применяющий УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, доход для целей расчета страхового взноса на ОПС должен определять исходя из величины получаемых доходов в целях налогообложения, а не исходя из разницы между доходами и расходами (письма Минфина России от 23.10.2017 N 03-15-03/69372, от 23.10.2017 N 03-15-05/69331, от 04.09.2017 N 03-15-05/56666, от 09.06.2017 N 03-15-05/36277, от 27.03.2017 N 03-11-11/17394, от 15.03.2017 N 03-15-05/14801, от 11.01.2017 N 03-15-05/336, от 21.05.2015 N 03-11-11/29390).

Аналогично рассуждают и налоговые органы (смотрите материал Вопрос: Каким образом определяется размер дохода для исчисления страховых взносов для плательщиков, не производящих выплаты физическим лицам, при применении упрощенной системы налогообложения (УСН)? (официальный сайт ФНС России, раздел "Часто задаваемые вопросы", январь 2017 г.)).

Судебная практика, ранее складывающаяся в поддержку высказанного выше мнения финансового и налогового ведомств, впоследствии была отменена (постановления АС Западно-Сибирского округа от 26.08.2016 N А27-5253/2016 (Определением СК по экономическим спорам ВС РФ от 18.04.2017 N 304-КГ16-16937 отменено), АС Западно-Сибирского округа от 21.11.2016 N Ф04-4690/16 по делу N А27-24987/2015 (Определением СК по экономическим спорам ВС РФ от 03.08.2017 N 304-ЭС17-1872 отменено), АС Дальневосточного округа от 17.03.2017 N Ф03-505/17 (Определением СК по экономическим спорам ВС РФ от 22.11.2017 N 303-КГ17-8359 отменено).

Таким образом, высшие суды в последнее время придерживались другой позиции.

Судебная коллегия по экономическим спорам ВС РФ в определениях от 22.11.2017 N 303-КГ17-8359, от 03.08.2017 N 304-ЭС17-1872, от 30.05.2017 N 304-КГ16-20851, от 18.04.2017 N 304-КГ16-16937 пришла к выводу, что при УСН с объектом "доходы минус расходы" следует руководствоваться правовой позицией Конституционного Суда РФ (постановление Конституционного Суда РФ от 30.11.2016 N 27-П) по вопросу определения размера страховых взносов на ОПС для ИП, уплачивающего НДФЛ. Суть в том, что в этих целях доход ИП уменьшается на величину его фактических, документально подтвержденных расходов, учитываемых при исчислении налоговой базы. Эта позиция применима и в случае УСН с объектом "доходы минус расходы", поскольку принципы определения объекта обложения плательщиками НДФЛ и плательщиками, применяющими УСН (доходы минус расходы), одинаковы.

Несмотря на то, что рассматривалась ситуация с уплатой взносов в период действия Закона N 212-ФЗ, есть вероятность, что выводы Верховного Суда РФ могут быть перенесены и на взносы, уплачиваемые с 2017 года по НК РФ. Сделанные в определении от 18.04.2017 N 304-КГ16-16937 выводы включены в Обзор судебной практики Верховного Суда РФ N 3 (2017) (утвержден Президиумом Верховного Суда РФ 12.07.2017).

В то же время упомянутый выше Обзор судебной практики представляет собой отражение позиции Верховного Суда РФ (которой, скорее всего, будут руководствоваться нижестоящие суды) только в отношении периода, когда действовал Закон N 212-ФЗ (по 2016 год включительно). Рассматривая дела, возникшие с 1 января 2017 года, суды формально не обязаны руководствоваться указанной выше позицией Верховного Суда, хотя вполне могут следовать ей на практике.

В приведенном Вами в вопросе письме Минтруда России от 31.07.2017 N 17-4/10/В-5861 (ознакомиться с ним можно в сети Интернет) также сказано, что в нем Минтруд рассмотрел письма . по вопросу определения величины дохода индивидуального предпринимателя, исходя из которого исчисляется размер страховых взносов, уплачиваемых таким индивидуальным предпринимателем в Пенсионный фонд Российской Федерации за себя за период до 1 января 2017 года.

Поэтому, как мы полагаем, ИП вправе обратиться заявлением о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за отчетные (расчетные) периоды, истекшие до 1 января 2017 года. Форма такого заявления размещена на сайте ПФР http://www.pfrf.ru/strahovatelyam/for_employers/rabbot_vozvrat_summ/ в разделе "Возврат сумм излишне уплаченных (взысканных) страховых взносов за периоды, истекшие до 1 января 2017 года". Примерный алгоритм действий в связи с таким возвратом изложен в письме Минфина России и Минтруда России от 02.10.2017 NN 03-15-07/64023, 17-0/10/В-7610 (хотя само письмо касалось возврата сумм взносов в иной ситуации).

В этой же связи, для понимания порядка возврата сумм переплаченных взносов, приведем постановление АС Центрального округа от 20.12.2017 N Ф10-5136/17 по делу N А36-13501/2016. Приводя позицию ВС РФ, изложенную в определении от 22.11.2017 N 303-КГ17-8359, судьи констатировали, что при установлении факта излишней уплаты (взыскания) страховых взносов, пеней судом на уполномоченный орган должна быть возложена обязанность возвратить излишне уплаченные суммы. На основании Федерального закона от 03.07.2016 N 250-ФЗ с 01.01.2017 полномочия по администрированию страховых взносов переданы налоговым органам. В соответствии со ст. 21 Закона N 250-ФЗ решение о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов за отчетные (расчетные) периоды, истекшие до 1 января 2017 года, принимается соответствующими органами ПФР. Согласно части 4 ст. 21 Закона N 250-ФЗ на следующий день после принятия решения о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней и штрафов орган ПФР, орган ФСС РФ направляют его в соответствующий налоговый орган. Таким образом, полномочия органов ПФР с 01.01.2017 ограничены принятием решения о возврате сумм излишне уплаченных (взысканных) страховых взносов, пеней за периоды до 01.01.2017, при этом полномочиями по их фактическому возврату органы ПФР не обладают. Исходя из положений Закона N 250-ФЗ, после 01.01.2017 полномочиями по осуществлению фактического возврата излишне уплаченных сумм излишне уплаченных (взысканных) страховых взносов, пеней обладают только налоговые органы.

Как видим, одно из последних судебных решений, касающихся определения базы для исчисления страховых взносов в размере 1% от суммы дохода свыше 300 000 рублей, также принято в отношении периода до 1 января 2017 года.

Поэтому, в силу отсутствия судебной практики по периодам после указанной даты, мы считаем, что если ИП на УСН будет рассчитывать фиксированный размер страховых взносов исходя из доходов, уменьшенных на величину расходов, с этим могут не согласиться налоговые органы. Учитывая изложенную выше позицию официальных органов, не исключено, что свою позицию предпринимателю придется защищать в суде.

Таким образом, только судебная практика может подтвердить или опровергнуть обоснованность подхода, о котором идет речь в вопросе.

Обратим внимание, что абзац второй п. 2 ст. 432 НК РФ с 1 января 2018 года изложен в новой редакции (Федеральный закон от 27.11.2017 N 335-ФЗ): страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом (ранее же было до 1 апреля).

Положения абзаца второго п. 2 ст. 432 НК РФ в этой редакции применяются в отношении расчетных периодов начиная с 2017 года. В связи с этим полагаем, что если ИП сочтет возможным подождать с уплатой этой части фиксированного платежа до 01.07.2018, то возможно, что за этот период могут появиться новые разъяснения контролирующих органов и судебная практика по главе 34 НК РФ, учитывающие выводы указанных выше судебных решений.

К сведению:

Во избежание налоговых рисков налогоплательщик может на основании п. 1 ст. 34.2 НК РФ и п. 1, п. 2 ст. 21 НК РФ обратиться в Минфин России или в налоговый орган по месту учета организации за получением письменных разъяснений по данному вопросу. Напомним, что в соответствии со ст. 111 НК РФ выполнение налогоплательщиком письменных разъяснений, данных ему финансовым или налоговым органом о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, является обстоятельством, исключающим вину лица в совершении налогового правонарушения. В этом случае налогоплательщик не подлежит ответственности за совершение налогового правонарушения.

Рекомендуем ознакомиться с материалами:

- Энциклопедия решений. Размер фиксированных страховых взносов, уплачиваемых предпринимателями и другими самозанятыми лицами "за себя";

- Энциклопедия решений. Исчисление и уплата фиксированных страховых взносов предпринимателями и иными самозанятыми лицами "за себя".

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Российского Союза аудиторов Буланцов Михаил

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

24 января 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2020. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Читайте также: