На чем экономит пенсионный фонд

Сегодня в нашей республике проживает более 172 тысяч пенсионеров. Средний размер трудовой пенсии по старости в Бурятии составил порядка 11 тысяч рублей. Стоит отметить, что 27 тысяч граждан, вышедших на пенсию, продолжают трудиться, еще 3 тысячи находятся в поиске работы.

Представляем полезную информацию о том, какие льготы имеет старшее поколение:

- Перенос остатка имущественных налоговых вычетов по НДФЛ на предыдущие налоговые периоды.

Пенсионер имеет право получить имущественные вычеты по расходам на приобретение/строительство жилого дома, квартиры, комнаты. Вычет предоставляется за три налоговых периода, предшествующих периоду, в котором образовался переносимый остаток имущественных вычетов. Он распространяется и на уплату процентов по целевым кредитам и займам, которые были взяты на эти цели.

- Пенсионеры освобождены от уплаты налога на имущество

Для того чтобы освободиться от обязанности ежегодно вносить имущественный налог, необходимо лично представить в налоговую инспекцию пенсионное удостоверение. Если пенсионер представил нужные документы в налоговую службу позже момента выхода на пенсию, налоговики должны пересчитать ему уплаченный налог и вернуть деньги.

- Освобождение части доходов от уплаты подоходного налога (НДФЛ)

Не облагаются НДФЛ:

-

суммы пенсии по государственному пенсионному обеспечению и трудовые пенсии, а также все социальные доплаты;суммы оплаты за счет собственных средств организации стоимости санаторно-курортных путевок, а также стоимости лечения и медицинского обслуживания бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости;суммы материальной помощи, не превышающей 4 тыс. руб. за год, оказываемой работодателями бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости.

- Бесплатные лекарства и прививки

Граждане 60 лет имеют право ежегодно делать прививку от гриппа.

Кроме того, пожилые люди, имеющие инвалидность и не отказавшиеся от набора социальных услуг, имеют право на получение льготных лекарств.

- Компенсация расходов на оплату проезда к месту отдыха и обратно

Компенсацию один раз в два года могут получить неработающие пенсионеры, проживающие в районах Крайнего Севера и приравненных к ним территориях, получающие трудовую пенсию по старости и по инвалидности.

В нашей республике статус территорий, приравненных к Крайнему Северу, имеют 6 районов: Баргузинский, Баунтовский эвенкийский, Курумканский, Муйский, Окинский и Северо-Байкальский. В этих районах проживает более 33 тысяч неработающих пенсионеров. Ежегодно в Отделение пенсионного фонда по Бурятии за такой компенсацией обращается более 2,5 тыс. человек. Самыми популярными местами отдыха для пенсионеров-северян стали курорты Алтайского края, а также Анапа и Сочи.

За компенсацией пенсионер может обратиться в районное Управление Пенсионного фонда с заявлением по установленной форме с указанием места отдыха, и необходимыми документами. При этом место отдыха должно находиться на территории России.

- Социальные выплаты

Социальные выплаты можно получить в виде ежемесячных денежных выплат, федеральной социальной доплаты к пенсии, а также получения социальной помощи в виде набора социальных услуг.

Право на ежемесячные денежные выплаты имеют инвалиды войны, участники ВОВ, ветераны боевых действий и члены их семей, инвалиды, в том числе дети-инвалиды, граждане, подвергшиеся воздействию радиации впоследствии радиационных аварий и ядерных испытаний. Размер ЕДВ зависит от того, к какой категории относится гражданин. На сегодняшний день средний размер ЕДВ в Бурятии составляет 1870 руб.

Федеральная социальная доплата к пенсии введена с 2010 года и распространяется на неработающих пенсионеров, сумма материального обеспечения которых не достигает величины прожиточного минимума в регионе проживания.

Сегодня такую доплату, а в среднем это порядка полутора тысяч рублей, получают более 32 тысяч жителей республики.

Право на получение набора социальных услуг возникает автоматически при написании заявления на установления ЕДВ. НСУ включает в себя медицинскую, санаторно-курортную и транспортную составляющие.

Кроме того, гражданин, имеющий право на НСУ может выбрать получать его в натуральной форме, или же в денежном эквиваленте, который на сегодня составляет 881,63 рубля.

- Адресная материальная помощь

Следует сразу отметить, что такая помощь оказывается в случае таких чрезвычайных обстоятельств, как стихийное бедствие (наводнение, землетрясение, оползень), пожар, затопление квартиры, кража имущества, смерть близких родственников и др.

Адресную помощь можно получить как в виде денег, так и в виде продуктов питания, средств санитарии и гигиены, одежды, обуви и др. предметов первой необходимости. Закон предусматривает также предоставление топлива, специальных транспортных средств, технических средств реабилитации инвалидов и лиц, нуждающихся в постороннем уходе.

- Бесплатное обучение или повышение квалификации в службе занятости.

Граждане, достигшие пенсионного возраста, могут бесплатно пройти повышение квалификации в своей сфере, а также освоить новую профессию. С начала года в Бурятии более 30 пенсионеров получили профессии бухгалтера, маникюриста, оператора ЭВМ, охранника, парикмахера, повара, воспитателя детского сада и др.

* по материалам Российской газеты №253 от 6.11.14 г.

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

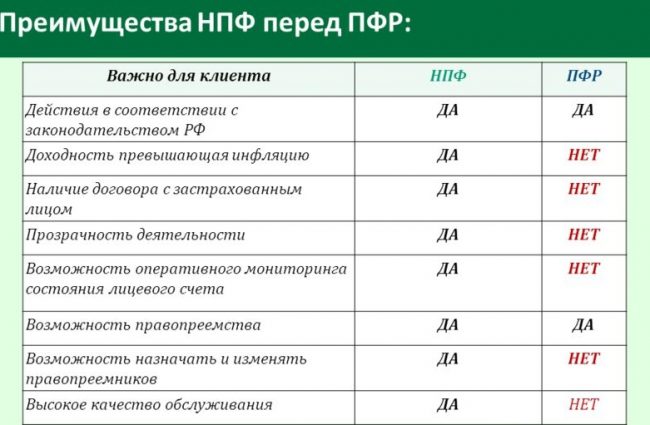

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

По словам главы Пенсионного фонда России (ПФР) Антона Дроздова по итогам 2019 года из-за повышения пенсионного возраста на пенсию вышло примерно на 355 тыс. человек меньше.

«В 2020 году отложится выход на пенсию у 800 тысяч человек»,— отметил господин Дроздов.

Прорыв? Еще какой! Больше прорывов хороших и разных, держитесь там и всего вам хорошего.

Потрясающая экономия бюджетных средств за счет жизни российских пенсионеров.

Господин явный кандидат на следующее (секретное) присвоение награды Герой России. Достойно встанет в один ряд с Кириенко и прочими.

- Ключевые слова:

- ПФР,

- пенсии не будет,

- экономия бюджета,

- пенсионер - больше не пенсионер

- спасибо ₽

- хорошо

- +7

- 19K

Экономия бюджета ПФР:

– в 2019: 355 тыс. чел. х 15,4 тыс. руб. х 12 = 65,6 млрд руб.;

– в 2020: 800 тыс. чел. х 16,4 тыс. руб. х 12 = 157,4 млрд руб.

Ну и чё было народ баламутить с повышением пенс. возраста при профиците бюджета в 2019/2020 — 1968/900 млрд руб.?

По ИИС больше выплаты!

![]()

- 21 января 2020, 13:16

- Ответить

![]()

- 21 января 2020, 13:43

- Ответить

![]()

- 21 января 2020, 13:55

- Ответить

![]()

- 21 января 2020, 14:02

- Ответить

![]()

- 21 января 2020, 14:04

- Ответить

![]()

- 21 января 2020, 14:21

- Ответить

![]()

- 21 января 2020, 14:24

- Ответить

![]()

- 21 января 2020, 15:36

- Ответить

Игорь ПМ, суть в том что в 2018 может и нет проблемы, но в 2028, если не начать уже были бы другие.

Или пришлось бы НДФЛ 16% ввести?

И уже мне бы не доплатили 2000 тысяч рублей )))

Почему за счёт вашей жены, мне должны не доплатить в будущем? Вы готовы мне будете доплачивать без обременений?

![]()

- 21 января 2020, 16:42

- Ответить

![]()

- 21 января 2020, 16:43

- Ответить

![]()

- 21 января 2020, 16:48

- Ответить

![]()

- 21 января 2020, 17:09

- Ответить

![]()

- 21 января 2020, 13:43

- Ответить

![]()

- 21 января 2020, 13:53

- Ответить

InvisibleInvestor, старое поколение это пассивы, а новое — активы для государства.

По логике все верно делают.

![]()

- 21 января 2020, 14:03

- Ответить

![]()

- 21 января 2020, 14:32

- Ответить

![]()

- 21 января 2020, 14:13

- Ответить

![]()

- 21 января 2020, 14:31

- Ответить

![]()

- 21 января 2020, 14:22

- Ответить

Трансферт из федерального бюджета Пенсионному фонду России в 2021 году составит 3,53 трлн руб. и сформирует 38% всех доходов фонда, следует из проекта бюджета ПФР на 2021 год и плановый период 2022 и 2023 годов (документ есть в распоряжении РБК; его подлинность подтвердил источник, близкий к правительству). Проект будет рассмотрен 15 сентября на правительственной трехсторонней комиссии с участием профсоюзов и работодателей, а уже 16 сентября — вынесен на заседание правительства.

Сокращение федеральной поддержки

В июне, когда составлялись бюджетные проектировки на следующий год, потребность Пенсионного фонда в межбюджетном трансферте оценивалась значительно выше — 4,12 трлн руб., или 42,6% общих доходов. Экономия на трансферте станет возможна в первую очередь за счет резкого увеличения дефицита бюджета ПФР в 2021 году (295 млрд руб. по сравнению с планировавшимся в июне профицитом около 13 млрд руб.), который фонд покроет своими накоплениями — переходящими остатками 2020 года. Второй фактор, который позволит сократить трансферт относительно июньских проектировок, — улучшение прогноза собственных доходов ПФР от социальных взносов с зарплат работников (+171 млрд руб.).

Снижение прогнозируемого размера межбюджетного трансферта заложено и на 2022 год (до 3,86 трлн руб.), и на 2023 год (до 4 трлн руб.), следует из проекта бюджета ПФР. Таким образом, доля трансферта из федерального бюджета в общих доходах фонда в 2022–2023 годах будет держаться на уровне 38%. Ранее предполагалось, что в 2022 и 2023 годах федеральный трансферт бюджету ПФР составит 4,3 трлн руб. ежегодно.

Уменьшение трансферта из федерального бюджета связано с увеличением суммы переходящих остатков, а также с изменением прогнозных макроэкономических показателей, уточнили РБК в пресс-службе ПФР. Превышение расходов над доходами, как и в предыдущие годы, носит технический характер, а именно объясняется наличием остатка средств бюджета ПФР по итогам года, добавили в фонде. Иными словами, если бы у Пенсионного фонда не было остатков на счетах, федеральный бюджет автоматически увеличил бы сумму трансферта. «Пересмотр межбюджетного трансферта Пенсионному фонду связан с уточнением макропрогноза Минэкономразвития, который лег в основу бюджета на ближайшую трехлетку, а также с уточнением прогнозов по остаткам средств бюджета ПФР на 1 января 2021 года», — подтвердили в пресс-службе Минфина России.

Сколько составит трансферт Пенсионному фонду из федерального бюджета в текущем году, пока неизвестно (поправки в бюджет ПФР 2020 года еще не представлены). Действующим законом о бюджете ПФР трансферт установлен на уровне 3,2 трлн руб., но, вероятно, эта сумма увеличится в связи с антикризисными решениями правительства. По состоянию на 4 сентября федеральный бюджет уже перечислил Пенсионному фонду 2,86 трлн руб.

Минэкономразвития в обновленном макропрогнозе повысило ожидания насчет величины фонда зарплат в стране — в среднем на 1 трлн руб. ежегодно по сравнению с июньским прогнозом. Согласно последним оценкам министерства, зарплатный фонд в 2021 году составит 27,87 трлн руб. (рост на 7% по сравнению с 2020 годом), в 2022-м — 29,77 трлн руб. и в 2023 году — 31,85 трлн руб. Это дало Пенсионному фонду основание пересмотреть в сторону увеличения оценку поступлений страховых взносов от работодателей и, соответственно, запросить меньше средств из федерального бюджета.

В составе трансферта из федерального бюджета Пенсионному фонду около 45% приходится на ту часть средств, которые госбюджет передает ПФР на исполнение обязательств федерального правительства (то есть федеральный центр назначил ПФР администратором различных социальных программ, таких как материнский капитал или меры социальной поддержки, и передал ему на это средства). Остальная часть, примерно 1,9 трлн руб. в 2021 году, это, по сути, софинансирование обязательств ПФР по выплате страховых пенсий.

Улучшение макропрогноза

Новый официальный прогноз Минэкономразвития предполагает, что падение ВВП России из-за пандемии COVID-19 и весеннего обвала цен на нефть составит 3,9% вместо ожидавшихся 4,8%. В 2021 году восстановительный рост ВВП достигнет 3,3%, в 2022-м — 3,4%, в 2023 году — 3%. Инфляция на конец 2020 года ожидается на уровне 3,8%, в 2021 году цены вырастут на 3,7%, а в 2022–2023 годах инфляция вернется к целевому значению Центробанка (4%).

Реальные зарплаты россиян, по прогнозу министерства, сохранят положительные темпы роста — 1,5% в 2020 году и 2,2% в 2021 году. Уровень безработицы по итогам текущего года подскочит до 5,7% от рабочей силы после 4,6% в 2019 году и опустится ниже 5% в 2022 году. Реальные располагаемые денежные доходы населения упадут на 3% в 2020 году и на столько же возрастут в 2021 году.

Крупнейший дефицит с 2015 года

Вместе с сокращением объема передаваемых средств федерального бюджета существенно вырос ожидаемый дефицит бюджета ПФР в 2021 году — до 295 млрд руб. Это будет крупнейший показатель с 2015 года, когда дефицит достиг 543,7 млрд руб. Дефицит в 2021 году будет покрыт за счет использования остатков Пенсионного фонда на счетах Казначейства (335 млрд руб.).

В 2019 году бюджет ПФР был профицитным (+153,9 млрд руб.), благодаря чему остатки на его счетах на 1 января 2020 года выросли до 343 млрд руб. В 2020 году действующим законом о бюджете ПФР запланирован дефицит в 209,2 млрд руб.

В 2022 году дефицит бюджета ПФР составит 94,8 млрд руб., в 2023 году ожидается профицит бюджета ПФР на уровне 52,5 млрд руб., следует из документа. Общие доходы Пенсионного фонда в 2021 году ожидаются на уровне 9,28 трлн руб., в 2022 году они возрастут до 9,97 трлн руб., в 2023 году — до 10,524 трлн руб.

На параметры бюджета Пенсионного фонда повлияли антикризисные меры правительства по поддержке бизнеса во время пандемического кризиса, которые было решено закрепить бессрочно. Речь идет о снижении общего тарифа страховых взносов с 30 до 15% с зарплат выше МРОТ для малого и среднего бизнеса (ставка взносов в Пенсионный фонд сократилась с 22 до 10% от зарплаты), а также о понижении ставки пенсионных взносов для ИT-компаний, которые будут платить 6% c зарплат сотрудников в ПФР. В итоге выпадающие доходы ПФР от пониженных ставок взносов оцениваются в 477,7 млрд руб. в 2021 году с последующим ростом до 510,3 млрд руб. в 2022 году и до 545,85 млрд руб. в 2023 году (эти выпадающие доходы компенсирует федеральный бюджет).

Несбалансированность российской пенсионной системы означает, что она всегда будет нуждаться во внешней подпитке, отмечает заведующий лабораторией развития пенсионной системы НИУ ВШЭ Евгений Якушев. «Сейчас пенсионная система не сможет выполнить все свои обязательства без финансирования из федерального бюджета. Это означает, что существует внутренний «пенсионный долг», который нигде ничем не закреплен», — заметил он. Выпадающие доходы ПФР возникли из-за снижения ставок страховых взносов, политика правительства направлена на ослабление нагрузки на ФОТ ради стимулирования экономики и ускорения темпов экономического роста, однако эти ожидания из-за регулярных кризисов не подтверждаются, а дефицит ПФР остается, отметил он.

Рост размера пенсий и материнского капитала

В 2021–2023 годах страховые пенсии по старости для неработающих пенсионеров будут повышены с 1 января в параметрах, закрепленных законом о пенсионной реформе. В 2021 году индексация составит 6,3%, в 2022-м — 5,9%, в 2023 году — 5,6%. Для работающих пенсионеров ежегодное повышение страховой пенсии отменено с 2016 года.

Среднегодовой размер страховой пенсии неработающих пенсионеров в 2021 году, по оценке ПФР, составит 17 443 руб., в 2022-м — 18 369 руб., в 2023 году достигнет 19 294 руб., следует из проекта бюджета фонда. Однако с поправкой на инфляцию реальный размер пенсии по старости ожидается в 2021 году на уровне 16 837 руб., в 2022-м — 17 679 руб., в 2023 году — 18 552 руб.

По прогнозу ПФР на начало 2021 года, в России будет 43,25 млн пенсионеров (с учетом военных пенсионеров и получателей социальной пенсии), на начало 2022 года — 42,99 млн.

В проекте бюджета ПФР представлен и прогнозный размер материнского капитала, который после индексации на прогнозный уровень инфляции в 2021 году составит 483 882 руб. на первого ребенка и 639 432 руб. на второго ребенка.

В 2022 году маткапитал на первого ребенка возрастет до 503 237 руб., а на второго — до 665 009 руб.

В 2023 году российским семьям будет выплачиваться маткапитал в размере 523 367 руб. на первого ребенка и 691 609 руб. на второго ребенка.

Накопительные пенсии россиян в 2020 г. повышаются на 9,13%, перерасчет сделан с 1 августа. Он пройдет без подачи заявлений и коснется пенсий 80 000 человек – тех, кто доверил свои деньги государственному пенсионному фонду, сообщил ПФР. Размер повышения определен в соответствии с результатами инвестирования пенсионных накоплений по итогам 2019 г., которые в 3 раза превысили уровень инфляции (3%).

Повышение размера выплат пенсионных накоплений проводится ежегодно с 1 августа при наличии положительного инвестиционного дохода за прошедший год. По данным ПФР, сейчас средний размер накопительной пенсии составляет 956 руб. в месяц, средний размер срочной пенсионной выплаты участникам программы софинансирования пенсии – 1705 руб. в месяц.

2019 год стал рекордным по доходу от инвестирования пенсионных накоплений государственной управляющей компанией ВЭБ (УК ВЭБ) за последние годы и превысил средний доход, полученный от инвестирования негосударственными пенсионными фондами (8,2% годовых). Как напоминают в Пенсионном фонде, уровень индексации накопительных пенсий в 2019 г. составил 4,9%, в 2018 г. – 8,4%.

«Средняя доходность УК ВЭБ в ПФР за последние годы составляет около 7%, поэтому результат 2019 г. действительно хороший», – отмечает независимый пенсионный консультант Сергей Звенигородский. При этом он подчеркивает, что это результат инвестирования в самые консервативные бумаги. «Большая часть портфеля УК ВЭБ состоит из государственных ценных бумаг и корпоративных бумаг госкомпаний. Часть объема наполнена депозитами и иностранными ценными бумагами (в частности, облигациями ЕЦБ), но основной прирост портфеля пришелся на переоценку российских ценных бумаг. 2019 год был очень успешным, и неудивительно, что результаты оказались высокими», – объясняет Звенигородский.

«В прошлом году ПФР мог заработать на акциях крупнейших нефтяных и энергетических компаний России, в этих секторах тогда еще наблюдался рост и сохранялась привлекательная дивидендная политика», – добавляет заместитель руководителя ИАЦ «Альпари» Наталья Мильчакова.

Результат инвестирования пенсионных денег негосударственными пенсионными фондами (НПФ), которые имеют право применять более рискованные стратегии, в среднем оказался хуже, чем у ПФР. По данным Центробанка, по итогам 2019 г. НПФ начислили на счета застрахованных лиц чистую доходность по пенсионным накоплениям в среднем 8,2% годовых.

С 2015 г. частные фонды стабильно проигрывают государственной управляющей компании. Причем в портфелях у фондов с более низкими результатами доля акций и сделок репо выше, чем у их более успешных конкурентов. «К низкой доходности портфелей таких фондов привели вложения в акции компаний с повышенным риском или неликвидные инструменты», – отмечал ранее ЦБ. Впрочем, фонды постепенно сокращают эти рискованные вложения.

Эксперты предупреждают – доходность и НПФ, и ПФР по итогам этого года будет гораздо ниже того, что отмечалось в 2019 г. «Этот год будет очень сложным для ПФР и НПФ. Сейчас основная стратегия у всех – вложения в как можно более консервативные инструменты», – говорит Звенигородский и предупреждает, что не все пенсионные фонды смогут по итогам года увеличить пенсионные накопления своих клиентов.

«Почти все НПФ с высокой вероятностью покажут отрицательную доходность по итогам 2020 г. Если же их доходность окажется выше ключевой ставки ЦБ РФ, то это уже будет очень хорошим результатом», – соглашается Мильчакова.

Пока (по результатам I квартала этого года) в лидерах по доходности по-прежнему держится ВЭБ с доходностью 6,98% годовых, другие УК зафиксировали отрицательную доходность – в среднем минус 4–6% годовых.

Звенигородский считает лучшей пенсионной стратегией на ближайшие несколько лет держать пенсионные сбережения в ПФР, но выбрать не УК ВЭБ, а одну из частных управляющих компаний, с которыми у ПФР заключен договор доверительного управления средствами пенсионных накоплений. «Выбор можно сделать на сайте госуслуг или ПФР, доходность может быть выше, комиссия будет ниже, а ПФР останется гарантом сохранности накоплений», – отмечает эксперт.

Хотите скрыть рекламу? Оформите подписку и читайте, не отвлекаясь

Наши проекты

- Спорт

- HBR Россия

- Как потратить

- Ведомости&

- Карьера

- Конференции

- Практика

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Сетевое издание «Ведомости» (Vedomosti) зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 27 ноября 2020 г. Свидетельство о регистрации ЭЛ № ФС 77-79546.

Учредитель: АО «Бизнес Ньюс Медиа»

Главный редактор: Шмаров Андрей Игоревич

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2020

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2020

Сетевое издание «Ведомости» (Vedomosti) зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 27 ноября 2020 г. Свидетельство о регистрации ЭЛ № ФС 77-79546.

Учредитель: АО «Бизнес Ньюс Медиа»

Главный редактор: Шмаров Андрей Игоревич

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

ВСЕ МЫ - клиенты Пенсионного фонда РФ. Каждый платит туда взносы и, если верить концепции пенсионной реформы, имеет там личный счет. Уже два года руководство ПФР инвестирует наши деньги в какие-то особо ценные бумаги, которые, по словам председателя г-на Зурабова, приносят солидный процент, - в прошлом году доходы ПФ выросли на 30%.

ПЕНСИОННЫЙ фонд РФ - богатейшая организация. В 2003 году его доходы должны составить 822 млрд. 841 млн. 400 тыс. рублей. Это равняется примерно третьей части госбюджета. С той только разницей, что из бюджета финансируются вся армия, госаппарат, врачи и учителя и даже частично пенсии. А из ПФ - только пенсии. Почему же в таком случае старики у нас такие бедные?

По данным Счетной палаты РФ, на пенсионеров расходуется примерно 78,4% средств ПФ. Чуть больше одного процента идет на содержание самого фонда. Каждый пятый собранный рубль (если быть точным, 18,3% собранных взносов) образует "остаток свободных средств". Каждый месяц на счетах ПФ резервируется больше сотни миллиардов рублей.

Начнем с расходов на центральный аппарат. В 2001 году (это самые свежие данные, расходы по прошлому году пока не обнародованы) его содержание стоило без малого 7 млрд. рублей.

Впрочем, личные расходы - далеко не самые интересные статьи пенсионного бюджета. Гораздо любопытнее, как фонд распоряжался теми самыми "свободными средствами".

Надо сказать, что эти средства не давали покоя еще прежнему руководству ПФ. В 1992-1995 годах верхушка региональных отделений активно открывала на эти деньги собственные банки. Все они рано или поздно "полопались". Деньги не могут вернуть до сих пор. Вот один из примеров по московскому отделению ПФ. Аудитор Счетной палаты Геннадий Батанов даже передал соответствующие материалы в прокуратуру.

История такова: в 1995 году управляющий Л.Чумаков (он и теперь служит там управляющим) передал 382,6 млн. рублей в резервный фонд Республиканского социального коммерческого банка. В 1997-1998 годах эти деньги были выведены в коммерческие банки - АМБ "Русский национальный банк" и АКБ "Юнибест". Больше их никто не видел.

После того как бесславно завершилась эпопея с "пенсионными" банками, Фонд некоторое время не имел права проводить коммерческие операции с деньгами стариков. Однако в 2001 году вновь появилось постановление правительства "О размещении временно свободных средств Пенсионного фонда РФ". На 11,5 млрд. рублей были приобретены государственные ценные бумаги. Операция прошла успешно. В октябре прошлого года Фонд заработал дивиденды - 1,38 млрд. рублей.

Мало кто знает, что уже с начала 2002 г. операции с пенсионными деньгами стали делом вполне законным. Пенсионный фонд официально приобрел на 34 млрд. рублей рублевых и валютных облигаций. И далеко не все осведомлены о том, что с 2003 года мы сами можем выбрать компанию, которой хотелось бы доверить управление пенсионными взносами. Причем это может быть и не ПФ.

У потенциального пенсионера есть две возможности: оставить деньги в распоряжении государства или передать их частной управляющей компании. Если выбор не будет сделан - деньгами автоматически займется государственная управляющая компания. Такой компанией без всякого конкурса назначен Внешэкономбанк.

Почему именно через этот банк пойдут деньги пенсионеров? Начальник социального департамента Правительства РФ Евгений Гонтмахер сказал: "Для создания "с нуля" управляющей компании потребуется очень много усилий. ВЭБ не идеальный выбор, но другого пока нет". Зампред Внешэкономбанка Василий Кирпичев говорит: "Мы - агенты государства по многим направлениям. ВЭБ будет управлять средствами не по своему усмотрению, а в соответствии с инвестиционной декларацией, утвержденной правительством".

"Именно то, что ВЭБ - "агент по многим направлениям", нас и смущает, - заявил финансовый эксперт КонфОП Антон Ковалев. - С одной стороны, ВЭБу доверено обслуживание внешнего долга России, и он заинтересован в привлечении дешевых средств. С другой стороны, деньги будущих пенсионеров должны вкладываться под максимальные проценты. А может быть, пенсии вообще пойдут на расплату по внешним долгам? Не говоря о том, что банк - коммерческая организация. Как общественность сможет ее контролировать?"

Ну, предположим, ВЭБ наши деньги вложит. А когда нам приходить за процентами? Знаете, сколько времени занимает путь с момента, когда работодатель заплатил взносы в ПФ, до момента, когда они осели на счете будущего пенсионера? Полтора года. Сначала - налоговая инспекция, затем - Пенсионный фонд, потом - Внешэкономбанк, а инфляция тем временем не дремлет. К тому же на каждом этапе существуют возможности и для задержек, и для злоупотреблений.

До 1 июля этого года ПФ должен направить всем работникам уведомления о состоянии их счетов, до 1 октября - список частных управляющих компаний, допущенных до операций с деньгами. До 1 декабря граждане должны выбрать. По идее, частные компании должны пройти строгий отбор. Однако как их будут отбирать, пока не ясно. Вообще с реформой ничего еще толком не ясно, кроме одного: государство делает все возможное, чтобы Пенсионный фонд не делился деньгами с частным бизнесом. Если люди не определятся с выбором, в будущем году ПФ займется инвестированием 120 млрд. рублей. Это хорошие деньги. Но поступит ли на наши счета вся прибыль?

P. S. Мы попросили ПФ прокомментировать этот материал. Фонд отказался.

Читайте также: