Надо ли платить 1 в пфр при усн для предприятий с доходов более 300000

Основания для уплаты 1% с превышения

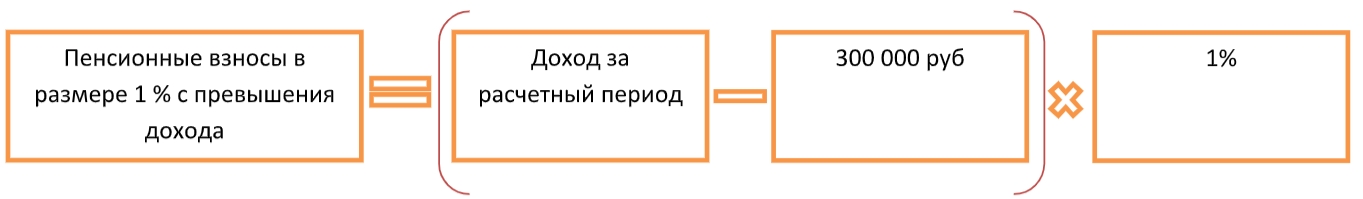

Индивидуальные предприниматели уплачивают обязательные взносы на пенсионное и медицинское страхование в фиксированном размере, который законом устанавливают на каждый календарный год. При этом, если доход ИП превысил 300 000 рублей за расчетный период, закон предписывает произвести дополнительно уплату пенсионных взносов в размере 1% от превышения дохода (п. 1 ст. 430 НК РФ):

Как считать элемент «Доход» из формулы

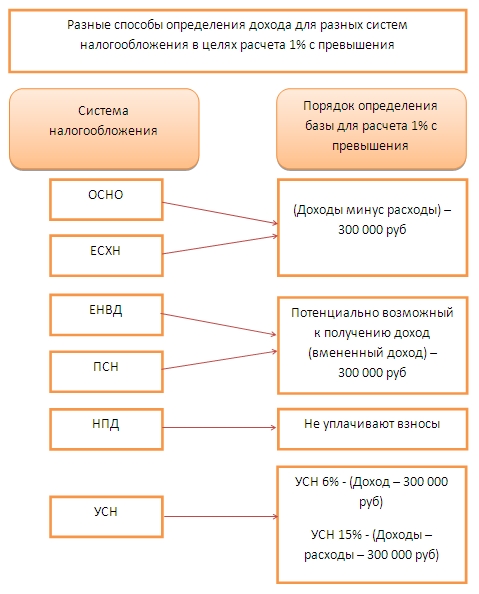

ИП могут применять любую систему налогообложения: ОСНО, УСН, ЕСХН, ПСН, ЕНВД, НПД (самозанятый). При каждой из них элемент «Доход за расчётный период» считают разными способами.

Очень долго вопрос о базе для расчета 1% взносов с превышения дохода на УСН стоял весьма остро. Касался он доходно-расходной упрощенки, так как с доходной упрощенкой всё достаточно прозрачно: при УСН «доходы» база для расчета – валовые полученные доходы.

А если УСН «доходы минус расходы»? Базой считать полученные доходы или доходы, уменьшенные на величину расходов?

История вопроса

Долгое время налоговые чиновники высказывались единодушно, что при доходно-расходной УСН расчет взносов в 1% с превышения ведут исходя из базы, равной полученным доходам. Учитывать расходы не позволялось (письмо ФНС России от 23.09.2019 № БС-4-11/19262, письмо Минфина России от 31.07.2020 № 03-15-05/67206).

Рассуждения строились на формулировках Налогового кодекса. В ст. 430 указано, что для упрощенной системы доход в целях исчисления 1% с превышения считают на основании ст. 346.15. О расходах в этой статье не сказано ни слова.

Но такие правила ставили в неравное положение ИП-общережимников (они могли при расчете 1% уменьшать доходы на расходы) и ИП-упрощенцев, что противоречит основным принципам налогового права.

Были отдельные судебные решения, где суды вставали на сторону налогоплательщиков. Однако официальная позиция налоговиков оставалась прежней.

Можно ли при расчете 1% с превышения уменьшать доходы на расходы при УСН в 2020 году

Всё изменили в 2020 году.

Отправной точкой перемены мнения стало определение Конституционного суда РФ от 30.01.2020 № 10-О. В нём сказано, что для расчета суммы превышения доходов над 300 000 можно доходы расчетного периода уменьшить на расходы расчетного периода. Учету подлежат фактически произведенные и документально подтвержденные расходы.

Руководствуясь этим определением, Налоговая служба выпустила письмо от 01.09.2020 № БС-4-11/14090, в котором официально изменила свою точку зрения и признала, что «доходно-расходные» упрощенцы при расчете 1% с превышения дохода над 300 000 руб. рассчитывают базу для 1% как доходы, уменьшенные на расходы.

Исходя из этого, можно смело делать перерасчет суммы взносов и писать заявление на возврат излишне уплаченных денежных средств.

Однако не стоит забывать, что, как правило, уплаченные страховые взносы учитывают в составе расходов ИП-упрощенца на УСН (доходы-расходы), поэтому налоговая база по УСН тоже поползет, причем в бОльшую сторону. То есть, налог по УСН должен быть пересчитан в бОльшую сторону, что приведет к подаче уточненной декларации и доплате налога. Поэтому прежде чем бежать за возвратом переплаты, лучше взвешенно все рассчитать и выбрать оптимальный вариант.

Подводим итоги

После определения КС РФ от 30.01.2020 № 10-О налоговики сменили свое мнение по поводу учета расходов для расчета 1% взносов с превышения доходов при УСН на прямо противоположное тому, которого придерживались ранее.

Теперь доходы для определения базы расчета 1% с превышения можно уменьшать на подтвержденные расходы. И переплату можно вернуть, но предварительно следует сделать расчет, будет ли это выгодным.

Злополучный однопроцентный налог на доход свыше 300 тысяч рублей для предпринимателей как камень в ботинке. Платить его надо всем, включая «упрощенцев». Причем сделать это надо до 1 июля. Как не переплатить лишнего – читай далее.

Когда и кому платить

Налог на прибыль свыше 300 тысяч рублей закреплён в ст. 430 главного налогового документа страны. В ней указано, что если доход предпринимателя за расчётный период перешагнул отметки в 300 тысяч, то помимо платежей на пенсионное и медстрахование (32 385 и 36 238 рублей в 2019 году) он обязан отдать 1 % от сверхзаработанного во “всеми любимый” пенсионный фонд России. И сделать это надо до начала самого жаркого месяца в году, то есть до июля 2019 года .

Предельная сумма страховых взносов на пенсионное страхование в 2019 году выросла до 234 832 рублей.

Не забудьте, что теперь однопроцентный налог для предпринимателей на общей и упрощённой системах налогообложения (ОСН, УСН) рассчитывается от разницы между доходами и расходами, а не от доходов, как было до 2017 года. Рассмотрим подробнее.

Как считать

Хорошая новость в том, что взносами можно погасить общие налоги на предпринимателя. В некоторых случаях полностью. И оплатить их можно было в конце 2018 года, сдавая декларацию в ФНС. Но если вы не успели, считаем вместе.

Патент и вменёнка

На этих двух системах налогообложения различается реальный и потенциальный доход. Реальный – то, что заработал, а потенциальный – то, что вам рассчитали региональные власти.

Пример. Предприниматель на патенте – клининговая компания в Томске. За 2018 год реально заработано 2 миллиона рублей. С него пришлось бы заплатить 17 000 в качестве однопроцентного налога. Но в патенте в качестве потенциально возможного дохода для клининговых услуг в Томске указано 360 тысяч рублей. Итого нужно выплатить: 360 000 – 300 000 х 1% = 600 рублей. Не играет роли даже то, что все 2 миллиона рублей у вас прошли через онлайн-кассу.

ИП на УСН «доходы»

Здесь все просто – отдаём 1 % от всего, что заработано, то есть с общего дохода. Заработали 2 миллиона рублей, из них 17 тысяч отдаем государству. И при этом снижаем размер налога на сумму выплаченных взносов.

ИП на ОСНО

Считаем с прибыли - с разницы между доходом и расходом. Если подтверждённый расход – 900 тысяч рублей, то взнос рассчитываем так: (2 000 000 – 900 000 – 300 000) х 1 % = 8 000 рублей.

ИП на УСН «доходы минус расходы»

А вот здесь всё грустнее, так как 1 % налога рассчитывается с общих доходов, а не с прибыли, как думают многие. Минфин разъяснил это в своем письме от 3 мая 2018 года №03-15-05/29955 : «Величиной дохода для расчёта страхового взноса по обязательному пенсионному страхованию для ИП на УСН является сумма фактически полученного дохода за расчётный период. Расходы, предусмотренные статьёй 346.16 НК РФ, в этом случае не учитываются».

То есть заработали 2 миллиона рублей, из которых потратили 900 тысяч рублей, но налог считаем от валового дохода, то есть от тех же 2 миллионов, и отдаем в госказну те же 17 тысяч рублей.

Сумму уплаченных взносов заносим в расходы.

Пилим аванс

Авансовый платёж на вменёнке (ЕНВД) и упрощенке (УСН) можно снижать на 1 % от превышения лимита. Условие - оплаченный допвзнос за 2018 год.

Например, если дополнительный взнос внесён в конце марта 2019 года, то можно уменьшать авансовый платёж за первый квартал 2019 года.

Предприниматели на ЕНВД и УСН, у которых нет в штате наёмных работников, могут уменьшать основной налог на всю сумму обязательных взносов. А вот если трудовые договоры заключены, то срезать налоги можно не более, чем на 50 %. Еще один аргумент в пользу того, чтобы не брать в штат работников.

Если информация была полезной, то ставьте палец вверх и подписывайтесь на канал ЗДЕСЬ , так вы не пропустите новое и важное !

на любой заказ из нашего каталога по промокоду "Я С Дзена"

Недавним постановлением Арбитражного суда Западно-Сибирского округа N А70-14009/2018 от 19 июня 2019 г. законодательство встало на сторону предпринимателей и разрешило учитывать расходы, выплачиваемые на личные страховые взносы. Исходя из данного постановления, предприниматель на упрощенке, при вычислении взносов на личное страхование, может уменьшать доходы на величину расходов.

В постановлении Суд указал, что ИП на УСН с объектом налогообложения «доходы минус расходы» может считать взносы на личное страхование по тарифу 1 процент с учетом расходов. Ранее предпринимателю, даже имеющие в текущем году убытки, приходилось выплачивать 1% с суммы, превышающей 300 тыс. руб.

Минфин настаивал, что упрощенцы уменьшать доходы на расходы не могут. Это подтверждается последними письмами Минфина N 03-15-07/8369 от 12.02.2018 и N 03-15-06/34428 от 21.05.2018. ФНС, основываясь на этих документах, в своем письме N ГД-4-11/3541@ от 21.02.2018 к региональным отделениям рекомендовало тоже считать взнос исходя из доходов. В том случае, если предприниматель уменьшал взнос на сумму расходов, ИФНС присылало требование о доплате.

Принимая во внимание решение судов, Правительство решило законодательно утвердить расчет взносов ИП за минусом расходов. Минфину поручено рассмотреть возможность изменения порядка исчисления страховых взносов для ИП находящихся на УСН по формуле 1% от суммы «доходы – расходы». Данная формула сэкономит предпринимателям личные средства.

Взносы всех предпринимателей в ПФ РФ за себя вносятся двумя платежами:

- Фиксированной суммой (29 354 руб. за 2019 год).

- Суммой с доходов, превышающих 300 000 рублей в размере 1%.

Если предложение Правительства примут, то в формулу расчета второго платежа предпринимателей будет внесена поправка. Раньше взносы считали исходя только только из доходов, а по новой формуле – с учетом расходов. Выгоду новой формулы рассмотрим на конкретном примере.

Итак, возьмем к примеру ИП, который за 2019 год получил доходов 10 млн. руб. и 4 млн. руб. расходов. Произведем расчеты страховых взносов…

по старым правилам

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных:

(10 000 000 — 300 000) * 1% = 97 000 руб.

Суммируем эти два платежа:

29 354 руб. + 97 000 руб. = 126 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 126 354 руб.

по новым правилам

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных по новой формуле Правительства:

(10 000 000 — 300 000 — 4 000 000) x 1% = 57 000 руб.

Суммируем эти два платежа:

29 354 руб. + 57 000 руб. = 86 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 86 354 руб.

Значит расчет по новой формуле выгодней на 40 000 руб. (126 354 руб. — 86 354 руб.).

Калькулятор 1% взноса с дохода, превышающего 300 тыс.руб.

* 01.09.2020 года опубликовано письмо ФНС России № БС-4-11/14090, основная мысль которого: для расчёта 1% взносов ИП, применяющие УСН «Доходы минус расходы», можно вычитать расходы . Так что теперь смело можно использовать «расчет по новым правилам» в калькуляторе.

Но нужно соблюдать следующее правило: расходы должны быть именно отчётного периода . Например при подсчёте доп.взноса за 2019 год из доходов нужно вычитать только расходы 2019 года. Если у вас есть убытки прошлых лет, которые вы исключаете из налогооблагаемой базы, их для расчёта 1% взноса вычитать нельзя.

![]()

Информация о страховых взносах, уплачиваемых в размере 1 % с суммы дохода, превышающего 300 тысяч рублей, содержится в статье 430 Налогового кодекса РФ. Именно здесь описан порядок расчета такого взноса на обязательное пенсионное страхование.

Как гласит пункт 1 этой статьи, такой платеж предусмотрен для

Если вернуться к этому положению кодекса, мы увидем перечень лиц, на которых возложена обязанность по уплате интересующего вас платежа. Это:

ООО — это общество с ограниченной ответственностью, одна из форм юридического лица. Совершенно очевидно, что юридические лица в приведенный выше перечень не входят. Следовательно, положения статьи 430 Налогового кодекса на них не распространяются.

Так что ООО не надо платить взнос в размере 1 % с суммы дохода, превышающего 300 тысяч. Это платеж исключительно предпринимателей и иных лиц, занятых частной практикой.

![]()

Нет ничего платить обществу с ограниченной ответственности со своего дохода свыше трехсот тысяч рублей, к счастью, не придется. Этот один процент (то есть взносы в Пенсионный фонд России) исчисляют только индивидуальные предприниматели на УСН по итогам года.

Вот что по этому поводу говорит закон:

![]()

Предприятия ООО и не должны платить такие страховые взносы в размере 1% свыше 300.000 р.. Это все указано в Налоговом кодексе. Такой страховые взносы относятся к индивидуальным предпринимателям, лицам занимающимся частной практикой (адвокаты и тп).

Статья в Налоговой под номером 430 эта. Прочитайте для ознакомления.

![]()

Если обратиться за разъяснениями в налоговый кодекс, то можно увидеть, что страховой взнос в размере 1% от дохода платят юридические лица и индивидуальные предприниматели, чей доход превышает 300 000 рублей. Если доход менее 300 тысяч рублей, то должна быть уплачена фиксированная сумма. ООО взнос в размере 1% не должны уплачивать.

За дополнительной информацией можно обратиться к НК РФ, Статья 430.

На этот вопрос вы сможете получить более точный ответ, взглянув в налоговый кодекс Российской Федерации, а там написано, что ООО не должно платить 1% с дохода если он превышает сумму в 300 тысяч рублей. Выходит так, что все частные предприниматели у которых ООО находятся в лучшей ситуации, чем остальные.

![]()

Страховые взносы за себя помимо налогов по своей системе налогообложения платят только ИП и им подобные (нотариусы, например), а ООО страховые взносы платят только за работников.

Если у ИП доход меньше 300 тысяч руб за год, то они платят фиксированную сумму взносов, если доход у ИП больше 300 тысяч, то страховые взносы надо оплатить ещё дополнительно 1% от суммы дохода, большей, чем 300 тысяч рублей, приём основную часть взносов за текущий год ИП платят до 31 декабря, а дополнительную за доход свыше 300 тысяч - до 1 июля следующего года. Как рассчитать доход у ИП на разных системах налогообложения - это отдельный вопрос, на ОСНО, УСН (две разные формы) и ЕНВД он считается по-разному.

ООО взносы «за себя» не платят: ни с дохода меньше 300 тысяч, ни больше 300 тысяч, нет такого вообще у ООО. Они платят только налог по своей системе налогообложения и взносы за сотрудников.

Скоро ИП массово начнут платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2019 года. Особенно спешат =) в этом вопросе ИП на УСН для того, чтобы сразу сделать налоговый вычет из аванса по УСН за 1 квартал 2020 года.

А значит, у ИП опять появится много вопросов о том, как правильно посчитать этот 1%, куда платить, на какие КБК, и так далее и так далее…

Поэтому, чтобы не объяснять каждому комментатору к прошлым статьям, написал отдельную заметку в виде “Вопрос/Ответ”.

В этой статье мы рассмотрим вопросы про 1%, который будем платить по итогам 2019 года

Напомню, что оплатить этот 1 процент за 2019 год необходимо до 1-го июля 2020-го .

Причем, лучше не откладывать платеж до самого последнего дня. Для тех, кто не знает (или забыл) сколько нужно было платить на обязательное пенсионное и медицинское страхование в 2019 году “за себя”, даю ссылки на две статьи с полным раскладом:

Так что там с 1% при доходе более, чем 300 тысяч рублей в год? Мне нужно его платить?

И еще раз повторюсь, что если не знаете, что за 1% такой загадочный, то еще раз рекомендую прочитать статью, о которой говорил выше.

Рассмотрим конкретный пример:

Например, доход ИП на УСН 6% без сотрудников за полный 2019 год составил 600 000 рублей. Ему следует заплатить на пенсионное страхование “за себя”:

29 354 руб. + (600 000 – 300 000)*1% руб. = 29 354 + 3 000 = 32 354 рублей.

- Причем, 29354 рублей нужно было оплатить до 31 декабря 2019 года

- А 3000 рублей, которые получились в нашем примере, необходимо оплатить до 1-го июля 2020 года.

Разумеется, не забываем, что наш ИП еще должен оплатить взносы на обязательное медицинское страхование «за себя» (см. статью выше).

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Возникает понятное опасение, что если у ИП был серьезный доход за 2019 год, то взнос в ПФР может достичь огромных значений…

Есть ограничение сверху по обязательному взносу на пенсионное страхование. Дело в том, что максимальная сумма страховых взносов на пенсионное страхование за 2019 году ограничена предельной величиной.

Она рассчитывается по следующей формуле:

29354*8= 234 832 руб.

Кстати, обратите внимание, что начиная с 2018 года, МРОТ больше НЕ влияет на размер обязательных взносов ИП “за себя”.

Почему 1% нужно оплатить до 1 июля, если раньше платили до 1 апреля?

Дело в том, что срок оплаты 1% от суммы, превышающей 300 000 рублей годового дохода ИП, перенесен. Я писал об этом важном изменении отдельную новость:

Имеет ли смысл оплатить 1% за 2019 год до 1 апреля 2020 года?

Разумеется, особенно для ИП на УСН, чтобы сразу сделать налоговый вычет из аванса по УСН за первый квартал 2020 года.

Можно ли платить 1% в течение года?

Да, можно. Например, если за первый квартал Ваш доход превысил 300 тысяч рублей, то можно смело платить 1% поверх обязательных квартальных взносов. Таким образом, нагрузка равномерно распределяется в течение года. Многие ИП так делают.

- На пенсионное страхование «за себя» 18210202140061110160

- На медицинское страхование “за себя” 18210202103081013160

- По итогам 2019 года для 1% от суммы, превышающей 300 000 отдельного КБК не предусмотрено и он совпадает с КБК по взносам на пенсионное страхование.

Можно ли уменьшать налог по УСН на этот 1%?

Да, можно. Но обращаю ваше внимание, что такой вычет можно сделать только в том случае, если этот доп.взнос сделан в периоде, за который считается налог.

- Например, если я заплачу доп.взнос в 1% до 31 марта 2020 года, то я имею право уменьшить авансовый платеж по УСН за первый квартал 2020 года.

- Если заплачу, например, в мае, то уменьшу налог по УСН за 6 месяцев 2020 года.

На моем блоге есть калькулятор для ИП на УСН без сотрудников, можете самостоятельно посчитать:

У меня получилась большая сумма по 1%… можно ее оплатить частями? Например, часть в 1 квартале, часть во втором…

Да, можно. Главное, чтобы все было оплачено до 1 июля 2020 года (по итогам 2019-го).

Я ИП на УСН “Доходы”. Например, УСН 6%. Можно ли мне учитывать расходы?

Я работаю на УСН “Доходы минус Расходы”. От какой суммы мне считать 1%? Можно учитывать расходы?

Есть много постановлений Верховного Суда, когда конкретным ИП на УСН «доходы минус расходы» разрешали учитывать расходы при расчете 1% взноса на пенсионное страхование. Подчеркну, что конкретным ИП разрешали учитывать расходы, а не вообще всем ИП на УСН “доходы минус расходы”.

Но никаких изменений в Налоговый Кодекс не было внесено по этому вопросу. Также было уже много писем из МинФина и ФНС, в которых эти ведомства придерживаются прежней позиции: ИП на УСН не может учитывать расходы при расчете 1% доп.взноса в ПФР.

Повторяться не буду, много раз рассказывал про эту ситуацию в отдельной рубрике: https://dmitry-robionek.ru/category/fiksirovannye-vznosy

Давно обсуждается возможность внесения правок в НК РФ, о чем рассказывал здесь:

Как быстро эта инициатива будет оформлена в виде поправок в НК РФ – мне неизвестно. Как будут новости по этому вопросу, то напишу. Следите за обновлениями блога, так как я отслеживаю эту тему.

А что если у меня ЕНВД? Как считается доход?

В этом случае доход нужно считать исходя из того, что доход ИП на ЕНВД приравнивается к вмененному доходу.

А как считать 1% тем, у кого патент? Какой у меня доход?

Аналогично ЕНВД. Будете считать 1% исходя из того, что Ваш доход равен потенциально возможному доходу. Понятно, что часто патент покупается на несколько месяцев, а не на год. В этом случае будем считать потенциальный доход пропорционально количеству месяцев, на который его купили.

А что если у меня УСН+Патент или УСН + ЕНВД и.т.д?

Необходимо суммировать доход по каждой системе налогообложения для расчета 1% от суммы, превышающей 300 000 рублей годового дохода.

Как считать взносы, если ИП работал неполный год?

Я всегда призывал и буду призывать использовать бухгалтерские программы для ИП. Но если хотите перепроверить свои расчеты или программы, то попробуйте мои калькуляторы:

ИП с сотрудниками тоже платят 1%?

Да, платить нужно.

Как лучше платить налоги и взносы? Со счета ИП в банке? Или наличными, по квитанции?

Рекомендую платить налоги и взносы только со счета ИП в банке (если он есть, конечно). Сейчас банки внимательно следят платежами по налогам и взносам. И могут заблокировать счет тем ИП, у которых платежи по налогам и взносам меньше, чем 0.9 % от дебетового оборота по счету ИП. Как правило, смотрят обороты за квартал.

Если же счет у ИП в банке нет, то можно платить наличными. Только квитанции не теряйте =)

Где взять квитанции, если нет бухгалтерской программы?

В таких случаях советую использовать только официальный сервис ФНС “Заплати налоги”

А если мой доход за 2019 год меньше, чем 300 000 рублей?

Просто не платите этот 1%.

А если у меня вообще не было дохода за 2019 год и я на УСН?

Значит, не платите этот 1%.

Но в ЛЮБОМ случае нужно было платить обязательные взносы в ПФР и ФФОМС “за себя” в 2019 году (кроме 6 категорий ИП, которые могут временно не платить обязательные взносы).

Также учтите, что для ИП, которые стали самозанятыми в 2019 году и платят НПД (но при этом не закрыли ИП) ситуация другая, о чем писал здесь.

Надеюсь, я ответил на наиболее частые вопросы по этой теме.

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

"ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?"

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Советую прочитать:

- И снова про обязательные взносы ИП «за себя» в 2019 году

- Так на какие КБК платить взносы ИП “за себя” за 2019 год?

- На какие КБК платить взносы ИП «за себя» в 2020 году?

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

27 комментариев к “Пора платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2019 года”

Добрый день!

А не подскажете, как лучше назначение платежа прописать в платежке по этому самому 1%?

Добрый день

Я пишу «Страховые взносы, исчисленные с суммы дохода». Это стандартная формулировка в 1С.

Однако когда пользуешься сервисом налоговой, он просит дать названия из списка. Там есть несколько похожих, выбрать трудно (наверно один из последних двух?):

«Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии»

«Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии»

«Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии»

«Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии»

Добрый день.Подскажите,этот самый 1%,как то отдельно отражать в декларации?Или он включается в сумму фиксированных взносов ,я на ЕНВД. Заранее благодарю.

Лариса.

Спасибо Дмитрий, за вашу важнейшую информацию. Пожалуйста, подскажите,если я открыла ИП 9 декабря 2019г,как рассчитать налог ? У меня УСН без работников 6%.Заранее благодарна.

Пожалуйста.

Вы про расчет взносов или налога по УСН спрашиваете?

Можете посмотреть в разделе «калькуляторы»

Нашла письмо ФНС РФ от 07.03.2017г № БС_4-1117/4091 ГДЕ РАЗЪЯСНЯЮТ,ЧТО 1% НАЛОГА,КТО НА енвд РАССЧИТЫВАЕТСЯ ДОХОД ,облагаемый налогом,как сумма строк 100 в налоговой декларации.Если сумма больше 300 т.р.,то платите,если меньше,то нет

Добрый день!

Я на УСН 6%.

Подскажите, пожалуйста, если у меня счёт выставлен был в декабре 2019 года, а оплата по нему поступила уже в январе 2020 года. Эта сумма идёт в доход 2019 или 2020?

Запуталась надо с 1% платить сейчас.

Алена, этот доход пойдет в доход за 2020 год.

Добрый день! Подскажите, пожалуйста, как правильно рассчитать этот 1%. У меня два патента на сдачу в аренду помещений. Следует рассчитать отдельно по каждому патенту исходя из потенциально возможного дохода, затем сложить и оплатить полученный результат? Или суммировать сначала потенциальные доходы и уже от этой суммы считать?

Спасибо.

Добрый день! Подскажите как платить налог за себя если ИП открыто 17. 01.2020, а аренда открыта с 01,02,2020 года. Спасибо!

Добрый день. Подскажите, у меня 1% за 2019г. превышает 8кратное. Сколько я должен оплатить — 234 832 руб.?

Или 234 832 руб. — 29354 оплаченные в декабре 2019 ? Спасибо

Спасибо. Значит правильно понимал что

234 832 руб. — 29354 = 205478 к доплате

Здравствуйте. Вот это не поняла:

«29 354 руб. + (600 000 – 300 000)*1% руб. = 29 354 + 3 000 = 32 354 рублей.

Причем, 29354 рублей нужно было оплатить до 31 декабря 2019 года»

Если у меня в фонды уже все уплачено за 2019 год, надо ли также их прибавлять к налогу? У меня например сумма (1% от годового дохода) составляет 4098р.

Здравствуйте. Я — ИП на УСН доходы, без работников. За 2018 доход был 503000 р., и 1% был 2030 р. Оплатила его 01.04.2019. Но авансовых платежей в 2019 у меня не было, т.к. страх. взносы ОПС+ОМС больше налога, покрывают его. За 2019 страх. взносы оплатила в полном объеме, в 1, 3 и 4 кварталах. Можно ли теперь как-то вычесть 1%? Или страх. взнос за 1 кв. 2020 уменьшить на 2030 р.? И платить ли сейчас новый 1% за 2019, который тоже небольшой 2070 р., и авансовых платежей опять нет за 1 кв. 2020? Спасибо.

Добрый день. Когда объясняете на ютубе как платить сумму , превышающую 1% ,говорите и у вас написано до 01.07.2021 года. Надо до 01.07.20 года.

Вы, похоже, смотрели видео, в котором рассказывал про 1% от суммы, превышающей 300 000 дохода за 2020 год.

В видео про 1% за 2019 год указана дата до 1 июля 2020 года.

Добрый день! У меня вопрос-если я заплатила 1% за 2018 год до 1 июля 2019 года и не высчитала его из налога во 2 квартале 2019 года, могу я его высчитать сейчас из общего налога по УСН за 2019 год.?

Добрый вечер. Подскажите, если 1% за 2019 год.начислен 52000 руб.будет уплачен 30 марта 2020года, можно ли уменьшить налог УСН 6% на эту сумму за 2019 год, который будет уплачен 20 апреля 2020 года?

При заполнении в марте/апреле 2020 г. платежного поручения для уплаты 1% за 2019 г. в поле Основание платежа указываем ЗД или ТП? Никак не могу найти разъяснение.

С уважением, Наталья.

Добрый день! Подскажите пожалуйста у меня в 2018 году было ИП УСН (расход минус доходы) в 2019 году перешли на УСН (доходы). Могу ли я уменьшить налог на страховые взносы 1% за 2018 год оплаченный в 2019г

Здравствуйте. Я ИП на ПСН. Потенциально возможный доход 695844 руб. Патент на 12 месяцев. (695844-300000 x1%=3958руб. 44 коп.) Скажите, пожалуйста, нужно ли округлять копейки до рубля или платить с копейками? Спасибо.

Добрый день

Взносы «за себя» нужно платить с точностью до копейки

Как всегда летом, становится актуальна тема методики расчета однопроцентного пенсионного взноса для индивидуальных предпринимателей. В очередной раз встал вопрос — как считать этот взнос предпринимателям на упрощенной системе налогообложения с базой доходы минус расходы. И, кажется, наконец-то все споры должны прекратиться. Подробности в нашем новом видео или в продолжении этой статьи.

Для тех, кто в танке

Наверное, мало кто из читателей не знает в чем суть спора предпринимателей на УСН (д-р) с налоговой, но на всякий случай ниже будет несколько абзацев на эту тему. Кстати, у нас есть отдельный ролик, в котором мы говорим об этом поподробней.

Однопроцентный взнос считается предпринимателями от годового дохода, превышающего 300 тысяч рублей. Формула на первый взгляд кажется очень простой — надо просто взять весь доход за год, вычесть из него 300 тысяч и умножить на один процент. Но дьявол, как водится, крылся в деталях. Когда мы, вооружившись карандашом и куском бумаги, решим просчитать этот взнос, то столкнемся с проблемой — а что считать доходом? Если задать этот вопрос предпринимателю, наверное, он просто покрутит пальцем у виска и пойдет дальше зарабатывать деньги, но бухгалтеру тут есть над чем подумать.

Применительно к нашей ситуации (расчет однопроцентного взноса в ПФР) суть понятия «доход» зависит от системы налогообложения, на которой работает предприниматель. Их можно поделить на три вида:

- Налог зависит только от доходов. Пример — УСН 6% (д)

- Налог зависит от доходов и расходов. Пример — НДФЛ, УСН 15% (д-р)

- Налог не зависит ни от доходов, ни от расходов. Пример — ЕНВД, патент.

Попробуем определить, что такое доход для каждого из озвученных выше типов.

Начнем с самого простого — системы налогообложения, в которых налог зависит только от дохода. Тут однопроцентный взнос считается от всего дохода без учета расходов. И это логично, и никто с этим не спорит. Логично это в первую очередь из-за того, что в этой методике присутствует единообразие. Для расчета страхового взноса в ПФР используются ровно те же самые данные, что и для расчета налога.

Никаких споров нет и по случаям, когда налог не зависит ни от доходов, ни от расходов. В этом случае размер налога зависит от какого-то физического показателя (количество сотрудников, размер зала обслуживания, количество торговых точек). И в зависимости от этого физического показателя государство, как принято говорить, вменяет предпринимателю какой-то фиксированный доход, от которого уже и высчитывается фактический налог. И один процент от дохода свыше 300 тысяч считается как раз от этого вмененного государством дохода. Это тоже вполне логично, и даже более того — чаще всего чрезвычайно выгодно для предпринимателей (за счет того, что вмененный доход может быть гораздо меньше реального).

А вот споры начинаются тогда, когда речь заходит о налогах, размер которых зависит и от дохода, и от расхода. Изначально правила расчета однопроцентного взноса были сформулированы так, что ни в каких случаях не допускалось использование расходов при его расчете. Но несколько лет назад Конституционный суд подтвердил право предпринимателей на общей системе считать 1% в ПФР с учетом расходов. Как итог — это право закрепили в Налоговом кодексе для всех предпринимателей на ОСН. И тут возникла проблема. ИП на УСН (д-р) считают свой налог практически аналогично предпринимателям на ОСН, могут ли они, ориентируясь на правила, которые действую для ИП на общей системе, считать свой 1% с учетом расходов? Налоговая считала, что не могут, а предприниматели считали, что могут. Так и началось противостояние, которое, кажется, наконец-то закончилось.

Что изменилось?

Мы всегда придерживались позиции, что предприниматели на УСН (д-р) могут при расчете своего одного процента использовать расходы, но надо быть готовым отстаивать свою позицию в суде, т.к. в итоге налоговая посчитает их так, как выгодно ей, и свою правоту придется доказывать. Но вероятность выиграть суд если не 100 процентов, то что-то к близкое к этому. Кто-то так и делал, а кто-то не хотел с этим связываться, и каждый год переплачивал кругленькую сумму.

Можно ли назвать эту ситуацию нормальной для правого государства? Скорее всего, нет. Можно ли что-то с этим сделать? На этот вопрос у нас был всегда один ответ — надо защищать свои права. Среди наших Клиентов не нашлось героя, для которого сумма переплаченного налога превысила бы размер усилий на споры с налоговой. Мы регулярно предлагали предпринимателям обратиться в суд и не теряли надежды, что найдется герой, который будет отстаивать свою позицию до конца, до Верховного суда, и создаст прецедент, который заставит внести необходимые изменения в законодательство. И этот герой нашелся. Им оказалась Светлана Павлова из города Первоуральск. Мы нашли контакты Светланы и вот что узнали.

Светлана с коллективом своего магазина

Светлана уже много лет заведует двумя магазинами в Первоуральске — Товары для женщин и Дом одежды на улице Ватутина. А еще у нее есть опыт работы главным бухгалтером, благодаря которому, Светлана сама возвращала свои пенсионные взносы начиная с 2014 года и помогала другим предпринимателям, которые обращались к ней за советом.

Магазины Товары для женщин и Дом одежды в Первоуральске на ул. Ватутина

Так что же сделала Светлана? По сути ничего нового для себя. Уже несколько лет она каждый год ходит в суд с ПФР и ФНС. Можно сказать, что для нее это стало ежегодным ритуалом. Но в конце прошлого года произошло знаковое событие — ее дело от 2018 года дошло до Верховного суда. Лучше всего по этому поводу высказались сами налоговики, выпустившие письмо, в котором они в очередной раз запретили упрощенцам учитывать расходы в расчете пенсионного взноса.

Письмо ФНС № БС-4-11/19262@ от 23.09.2019

В настоящий момент направлена кассационная жалоба в Судебную коллегию по экономическим спорам Верховного Суда Российской Федерации от 03.09.2019 N 309-ЭС19-18969 в отношении ИП Павловой С.А. по делу от 14.11.2018 N А60-65115/2018.

После вынесения решения по указанному делу налоговые органы будут руководствоваться при реализации своих полномочий данным решением начиная со дня его размещения в полном объеме на официальных сайтах в сети Интернет либо со дня его официального опубликования в установленном порядке.

Т.е. налоговики сказали — «Пусть решает Верховный суд, как они скажут, так мы делать и будем». И что же решил Верховный суд? Он вполне ожидаемо встал на сторону Светланы. Большой шумихи это не вызвало (из крупных ресурсов мы нашли статью на сайте горячо любимого нами Главбуха). Мало кто верил в то, что налоговая сдержит свое слово. Как оказалось зря.

Но перед тем как продолжить, несколько слов про еще одного героя, благодаря которому то, о чем мы сегодня рассказываем, стало реальностью. Это руководитель екатеринбургской Консалтинговой компании «Налоги и право» Максим Степанов. Он лично оказывал Светлане юридическую поддержку в ее спорах с налоговой. Максим специализируется как раз на подобных «разборках» с ФНС. С его позволения публикуем здесь его электронную почту — m_stepanov@rusnalog.ru Дать полноценную рекомендацию обращаться к нему как к специалисту мы не можем, т.к. пообщались лишь несколько минут по телефону, но как минимум за то, что Максиму удалось вписать свое имя в историю российского предпринимательства (как бы громко это не звучало), его стоит рассмотреть как кандидата на защиту интересов в споре с налоговой.

Почему такая радость?

Мы не просто так нагоняли всю эту торжественность и пафос на протяжении всей статьи. Дело в том, что в прошлую пятницу мы получили сверки с налоговой по всем нашим Клиентам (эта стандартная процедура у нас в компании, мы это делаем каждый месяц), и по сверкам мы обнаружили, что 1% в ПФР у всех предпринимателей на УСН (д-р) налоговая начислила с учетом расходов. Т.е. мы не писали никаких писем и претензий, налоговая сама за 2019 год начислила этот взнос так, как все это время хотели предприниматели. Т.е. как минимум в Петербурге налоговики делают все правильно. На данный момент у нас есть сообщения из Смоленска и Московской области о том, что и там 1% считается с учетом расходов.

И что делать дальше?

Это все, конечно, хорошо, но что теперь делать? Если ваша налоговая не прислушалась к мнению Верховного суда и начислила взнос в ПФР «по-старинке», то надо писать запросы и требовать пересчета. Ссылайтесь на позицию Верховного суда и Определение Конституционного суда.

Если взносы посчитали правильно, но вы платили их без учета расходов, и у вас образовалась переплата, то тут два варианта: оставить переплату в счет будущих оплат или вернуть деньги на расчетный счет. Для возврата денег нужно заполнить и отправить в налоговую соответствующее заявление (КНД 1150058).

А если вам этого окажется мало, то можете попытаться «отбить» свои страховые взносы за 2018 и 2017 годы. Судя по комментариям под нашим видео, некоторые налоговые делают пересчет взноса за эти годы просто по заявлению, без всяких споров.

А как же ЕСХН?

А вот по этому вопросу, к сожалению, нам ничего не известно. С сельхозналогом была такая же проблема, как и с УСН (д-р), он считается с учетом расходов, а 1% налоговая считала без их учета. Вполне возможно, что в налоговой пересмотрят свое отношение и к предпринимателям на ЕСХН тоже. Если у вас есть какая-то информация на эту тему, мы будем рады, если вы поделитесь ей в комментариях.

Надеемся, наша статья была вам полезной. Кстати, можете подписаться на наш блог, мы не так часто тут что-то выкладываем, но стараемся это делать максимально интересно. Если у вас есть какая-то информация на эту тему — не стесняйтесь рассказывать в комментариях.

Читайте также: