Для чего увеличили взносы в пенсионный фонд

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

25 октября 2019 14:57

Пенсионное страхование в России носит обязательный характер и распространяется на всех работающих граждан. Взносы на пенсии, согласно его правилам, формируют и уплачивают работодатели. При этом существует ряд случаев, когда человек сам может делать взносы на пенсию. Например, когда он работает за границей, но хочет, чтобы пенсия в России продолжала формироваться, или чтобы формировать пенсию близкого человека, который нигде не работает.

Взносы могут также делать те, кто работает на себя, – чтобы увеличить уже имеющиеся пенсионные права либо полностью формировать их с нуля. Последнее, в частности, относится к самозанятым, применяющим налог на профессиональный доход. По закону они не обязаны делать отчисления на пенсионное страхование, как, например, индивидуальные предприниматели или нотариусы, и формируют свою пенсию самостоятельно. В том числе за счет добровольных взносов.

Чтобы уплачивать их, необходимо подать заявление в Пенсионный фонд России, зарегистрировавшись таким образом в качестве плательщика. Сделать это можно только в клиентской службе ПФР или отправив заявление по почте. Кроме того, в отличие от добровольных взносов на формирование накопительной пенсии, которые за человека может перечислять его работодатель, добровольные взносы на страховую пенсию делает только сам человек.

Соответствующие платежи перечисляются через банк по реквизитам, сформированным с помощью электронного сервиса ПФР. Он доступен в открытой части сайта Пенсионного фонда и не требует входа в личный кабинет. Квитанция с необходимыми реквизитами также предоставляется в клиентских службах ПФР.

Периодичность взносов человек определяет самостоятельно: можно перечислить сразу всю желаемую сумму либо делать небольшие платежи в течение определенного времени. Расчетным периодом по уплате добровольных взносов является календарный год. Минимальный и максимальный платежи при этом имеют ограничения и в том числе зависят от того, сколько времени в течение года человек был плательщиком взносов. Чем дольше этот период, тем больше пенсионных прав он позволяет сформировать.

Пенсионные коэффициенты и стаж, приобретенные в результате уплаты добровольных взносов, учитываются 31 декабря и отражаются на лицевом счете до 1 марта года, следующего за годом уплаты. Учет взносов происходит автоматически, поэтому представлять в Пенсионный фонд документы, подтверждающие совершенные платежи, не требуется.

Люди, которым не хватило страхового стажа или пенсионных коэффициентов для получения права на пенсию, также могут воспользоваться уплатой добровольных взносов, чтобы восполнить недостающие пенсионные права. Притом что самой распространенной причиной нехватки коэффициентов или стажа является неофициальное трудоустройство, отказы в назначении пенсии из-за этого происходят не часто и составляют примерно 3% от всех решений, выносимых по заявлениям граждан.

Пример уплаты добровольных взносов на пенсию

15 октября 2019 года человек подал заявление в Пенсионный фонд России об уплате добровольных взносов на пенсию, перечислил 30 тыс. рублей и решил до конца года больше не делать новых платежей. По итогам 2019-го на его лицевом счете в Пенсионном фонде будет сформировано 21 818,18 рубля, или 1,186 пенсионного коэффициента, а также 2 месяца и 17 дней стажа:

30 000 рублей × 16% ÷ 22% ÷ 184 000 рублей × 10 = 1,186 коэффициента.

15 октября – 31 декабря: 2 месяца 17 дней.

22% – общий тариф страховых взносов на обязательное пенсионное страхование в России.

16% – индивидуальная часть тарифа страховых взносов на обязательное пенсионное страхование (общий тариф 22% за вычетом солидарной части тарифа 6%, из которой финансируется фиксированная выплата к страховой пенсии).

184 000 рублей – максимальная сумма взносов, которая направляется на формирование пенсии в 2019 году по индивидуальному тарифу (1 150 000 рублей × 16%).

10 – максимальное количество пенсионных коэффициентов, которое можно сформировать за год (в 2019 году согласно действующему переходному периоду ограничено 9,13 коэффициента).

Возможность уплаты добровольных взносов на пенсию предусмотрена статьей 29 федерального закона № 167-ФЗ от 15 декабря 2001 года «Об обязательном пенсионном страховании в Российской Федерации» и реализуется в соответствии с приказом Минтруда России № 462н от 31 мая 2017 года.

Изменение 2020 года

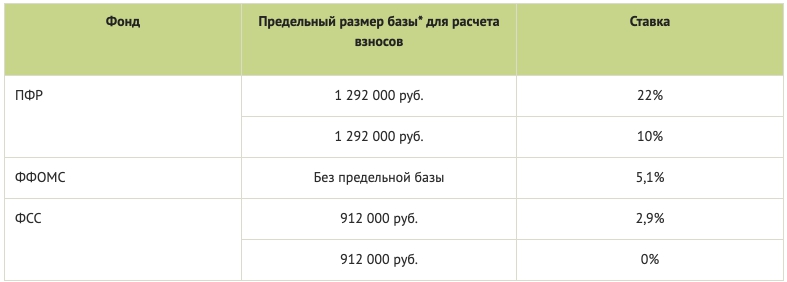

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Страховые взносы для малых и средних предприятий снизили. Изменения в Налоговый кодекс внесены Федеральным законом от 01.04.2020 № 102-ФЗ.

С 1 апреля организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства (это условие обязательно!) могут применять пониженные ставки. Но снижение касается только выплат физлицам, превышающим минимальный размер оплаты труда, определяемым по итогам каждого календарного месяца.

| База для начисления страховых взносов | Ставка взносов в ПФР, в пределах лимита | Ставка взносов в ФСС | Ставка взносов в ФОМС |

| Выплаты в пользу физлиц, не превышающие МРОТ определяемые по итогам каждого календарного месяца | 22 процента | 2,9 процента | 5,1 процента |

| Выплаты в пользу физлиц, превышающие МРОТ определяемые по итогам каждого календарного месяца | 10 процентов | - | 5 процентов |

Поясняем, как будет считаться:

Работнику начислена заработная плата за апрель 2020 года в размере 25 000 рублей. МРОТ на 1 января 2020 года составляет 12 130 рублей.

Взносы в ПФР, по ставке 22%: 12 130×22% = 2668,6 руб., по ставке 10%: (25 000 -12 130) х 10% = 1 287 руб. Всего взносы в ПФР составят 3 955,6 руб.

Взносы в ФСС 12 130×2,9% = 351,77 руб.

Взносы в ФОМС, по ставке 5,1%: 12 130×5,1% = 618,63 руб., по ставке 5% (25 000 - 12 130) х 5% = 643,5 руб. Всего взносы в ФОМС составят 1 262,13 руб

Сколько же получится сэкономить? Если применяются обычные ставки, то взносов надо было бы уплатить 25 000×30% = 7500 руб. А из-за того, что с части выплат взносы меньше, уплатить надо будет 3 955,6 + 351,77 + 1 262,13 = 5569,5 руб. Экономия составит 1930,5 руб.

Информации по новым ставкам пока очень мало, но вопросы уже вовсю задают. Ответим на некоторые из них.

Считать именно по месяцам? Не нарастающим итогом?

Да, считать надо каждый месяц по отдельности. Нельзя сложить выплаты, например, за апрель и май и разделить на два.

Какой МРОТ брать, региональный или федеральный?

МРОТ, согласно Трудовому кодексу, на всю страну один. В 2020 году он равен 12 130 рублям. В регионах устанавливают минимальную заработную плату в соответствии со статьей 133.1 ТК РФ.

Если МРОТ в течение года изменят, то что-то изменится?

Нет, ничего не изменится. МРОТ берется на 1 января расчетного года.

Надо ли увеличивать МРОТ на районный коэффициент или другие надбавки?

Для расчета используется только сам МРОТ. Т.е. условия применения пониженных ставок одинаковы для всех регионов.

Почему вы пишете про то, что пониженные ставки взносов применяются с 1 апреля, ведь судя по закону они только с 1 января 2021 года?

Дело в том, что в законе есть две статьи, которыми устанавливаются пониженные ставки. Положения одной из них (пункты в статье 2) действительно вступают в силу с 1 января 2021 года. Но есть и статья 5, в которой отдельно прописано о применении пониженных ставок с 1 апреля по 31 декабря 2020 года.

Касается ли снижение ставок фиксированных взносов ИП?

Нет, не касается, увы.

Некоммерческие организации могут применять новые ставки?

Некоммерческие организации не относятся к субъектам малого и среднего предпринимательства, поэтому в реестре МСП их нет. А значит нет и права применять новые ставки.

А микропредприятия забыли?

Микропредприятия это разновидность малых, они есть в реестре МСП, поэтому применять пониженные ставки они могут.

А как считать совместитетелей? Делить МРОТ на 50%?

Из текста закона следует, что не важно, основное место работы или нет и на какую часть ставки оформлен работник. Речь идет именно о выплате в календарный месяц.

Если отработан не полный месяц, работник был в отпуске или уволился. МРОТ считать по отработанным дням?

Судя по тексту закона считаются выплаты в адрес конкретного физлица в календарый месяц. И не важно, сколько дней он отработал, все равно от выплат ему надо отнимать один МРОТ.

В 2020 году сумма страховых взносов для индивидуальных предпринимателей снова изменится — так происходит каждый год с 1 января.

За весь 2020 год за свое пенсионное и медицинское страхование индивидуальным предпринимателям придется заплатить минимум 40 874 рубля, даже если у них вообще нет выручки.

Вот в какие сроки нужно перечислить взносы и как рассчитать точную сумму.

Взносы ИП за себя в 2020 году

За 2020 год индивидуальным предпринимателям придется заплатить за себя страховых взносов на 4636 рублей больше, чем в 2019 году.

Суммы и сроки уплаты взносов

| Вид взноса | Сумма | Срок уплаты | КБК |

|---|---|---|---|

| Фиксированный на ОПС | 32 448 Р | 31.12.2020 | 182 1 02 02140 06 1110 160 |

| Фиксированный на ОМС | 8426 Р | 31.12.2020 | 182 1 02 02103 08 1013 160 |

| Дополнительный на ОПС | 1% от дохода свыше 300 тысяч рублей | 01.07.2021 | 182 1 02 02140 06 1110 160 |

Какие взносы платят предприниматели?

Индивидуальные предприниматели на общей системе и основных спецрежимах должны платить за себя страховые взносы. Исключение есть только для самозанятых. Взносы — это деньги, которые идут на пенсионное и медицинское страхование — не сотрудников, а самого ИП. Они влияют на пенсию предпринимателя и позволяют ему ходить в поликлинику и лежать в больнице по полису ОМС.

Пенсионные и медицинские взносы обязательны. От них нельзя отказаться и платить их нужно даже при нулевом или очень маленьком обороте.

Обязательные страховые взносы ИП бывают двух видов:

- Фиксированные — они не зависят от выручки и одинаковые для всех ИП.

- 1% от дохода свыше 300 тысяч рублей.

У этих взносов разные способы расчета и сроки уплаты.

Как платить фиксированные взносы

Сумма. Фиксированные взносы — это минимальная сумма, которую должен заплатить каждый ИП за год. Раньше эта сумма зависела от МРОТ, но с 2018 года она к нему не привязана.

Размер фиксированных взносов в 2020 году

| Вид страхования | Сумма взноса | Изменение по сравнению с 2019 годом |

|---|---|---|

| Пенсионное страхование | 32 448 Р | +3094 Р |

| Медицинское страхование | 8426 Р | +1542 Р |

| Всего за год | 40 874 Р | +4636 Р |

ИП Разумеев И. А. на упрощенке должен заплатить за полный 2020 год 40 874 рубля страховых взносов. ИП Хитрецов О. В. на вмененке должен заплатить в бюджет эту же сумму. И ИП Умелкина Ю. Л. на патенте перечислит за 2020 год столько же страховых взносов. Оборот и вид деятельности не имеют значения.

Срок. Фиксированные страховые взносы за весь 2020 год нужно заплатить до 31 декабря. В середине года сроки не установлены: можно перечислять частями — помесячно, поквартально, раз в полгода или разными суммами, когда есть возможность. Можно даже заплатить всю сумму взносов 25 декабря. Для фиксированных взносов это не будет считаться просрочкой.

Реквизиты. Страховые взносы нужно платить в налоговую. Несколько лет назад их администрировали фонды, но теперь все поступает в налоговую инспекцию — она следит за сроками, суммами и долгами.

Взносы нужно платить по тем же реквизитам, что и налоги. Главное, указать правильные КБК — коды бюджетной классификации.

КБК для фиксированных взносов

| Вид страхования | КБК |

|---|---|

| Пенсионное страхование | 182 1 02 02140 06 1110 160 |

| Медицинское страхование | 182 1 02 02103 08 1013 160 |

Как рассчитать взносы с дохода свыше 300 тысяч рублей

Сумма. Кроме фиксированных страховых взносов некоторым предпринимателям нужно заплатить дополнительные — только на пенсионное страхование. Они составляют 1% от суммы дохода, которая превышает 300 тысяч рублей с начала года.

Например, ИП Разумеев И. А. работает на УСН — упрощенной системе налогообложения. Он платит 6% с доходов. За 2020 год предприниматель получит от клиентов 900 тысяч рублей. Дополнительные пенсионные взносы он рассчитает так:

(900 000 − 300 000) × 1% = 6000

Для страховых взносов на пенсионное страхование есть лимит — в 2020 году их сумма не может быть больше 259 584 рублей. Ограничение для дополнительного взноса с дохода от 300 тысяч рублей — 227 136 рублей. С учетом ОМС общая сумма взносов за 2020 год составит не более 268 010 рублей.

Сроки. Дополнительные взносы на пенсионное страхование нужно заплатить до 1 июля следующего года. То есть все фиксированные взносы платят в текущем году, а дополнительные пенсионные — в следующем.

Реквизиты. Дополнительные пенсионные взносы платят на тот же КБК, что и фиксированные, — 182 1 02 02140 06 1110 160.

Если ИП проработал не полный год

Сумма фиксированных страховых взносов установлена на полный календарный год — с 1 января до 31 декабря. Если ИП зарегистрировался в середине года или официально прекратил деятельность, взносы считают пропорционально — с даты регистрации или до даты исключения из ЕГРИП.

Например, если ИП зарегистрировался 1 февраля, а 10 июня его исключили из реестра, он заплатит страховые взносы за 4 полных месяца с февраля по май и еще за 10 дней июня.

Если нет дохода или прибыли

Даже если ИП — это только статус, а бизнеса нет или доход очень маленький, фиксированные взносы все равно придется заплатить в полном объеме. Никаких скидок по минимальным взносам за себя нет. Чтобы не платить вообще ничего, нужно официально закрыть ИП.

Обязательных взносов на социальное страхование нет

ИП должны платить взносы на пенсионное и медицинское страхование. А социальное страхование у них — добровольное. Если ИП хочет получать декретные и больничные, можно написать заявление и заплатить взносы. Но если этого не сделать, пособий не будет.

С добровольными взносами на социальное страхование есть нюанс: чтобы получать пособие в 2020 году, нужно было заплатить взносы за 2019 год — до 31 декабря. До конца 2020 года можно внести взносы, которые позволят получать пособия во время декрета или болезни, если они случатся в 2021 году.

Самозанятые на НПД не платят обязательные взносы

Страховые взносы за себя должны платить все индивидуальные предприниматели на общей системе и спецрежимах. Обязательных взносов нет только у самозанятых на НПД — налоге на профессиональный доход. Это экспериментальный режим, который с 1 января 2020 года действует уже в 23 регионах.

ИП и физлица, которые применяют НПД, не должны платить взносы. Но тогда на пенсионное страхование у них ничего не зачисляется, а стаж не учитывается. Его можно купить за деньги.

На медицинское страхование отдельных взносов тоже нет, но часть налога автоматически идет на эти цели. Поэтому самозанятый застрахован в системе ОМС и может пользоваться бесплатной медициной так же, как работающие по трудовым договорам или ИП на упрощенке.

Переход ИП на НПД ради освобождения от страховых взносов не всегда выгоден. Например, на упрощенке или ЕНВД взносы уменьшают начисленный налог с дохода. То есть взносы платят как бы за счет налога, а не дополнительно. А на НПД налог уменьшить никак нельзя, зато там ниже ставка при получении денег от физлиц. Все нужно считать.

Отчетность по взносам за себя сдавать не нужно

Если у индивидуального предпринимателя нет наемных работников, он не должен сдавать за себя отчеты по взносам. Суммы, которые идут на пенсионное или медицинское страхование, фиксируются в обычной декларации. Налоговая проверяет перечисления и передает данные в фонды. В индивидуальном лицевом счете появляются сведения о стаже и пенсионных баллах, которые заработал предприниматель.

Сведения за 2019 год пока не появились, потому что ИП еще не отчитались за этот год. А вот за 2018 год все должно быть учтено, и если это не так — нужно бить тревогу и разбираться. Иногда ИП платит взносы, но, например, указывает не тот ОКТМО — классификатор территорий муниципальных образований. Или ошибается в КБК. Деньги со счета списаны, но по назначению не поступили — в итоге баллы не зачтены, в налоговой числится недоимка, а ИП узнает обо всем последним.

Все это решаемо, но чем больше времени пройдет, тем сложнее будет разобраться.

За сотрудников взносы считают по обычным правилам

Фиксированные и дополнительные страховые взносы ИП платит сам за себя. Но если у него есть сотрудники по трудовым или гражданско-правовым договорам, взносы за них он считает от их зарплаты по обычным ставкам — таким же, как и юрлица. И отчетность за сотрудников тоже нужно сдавать.

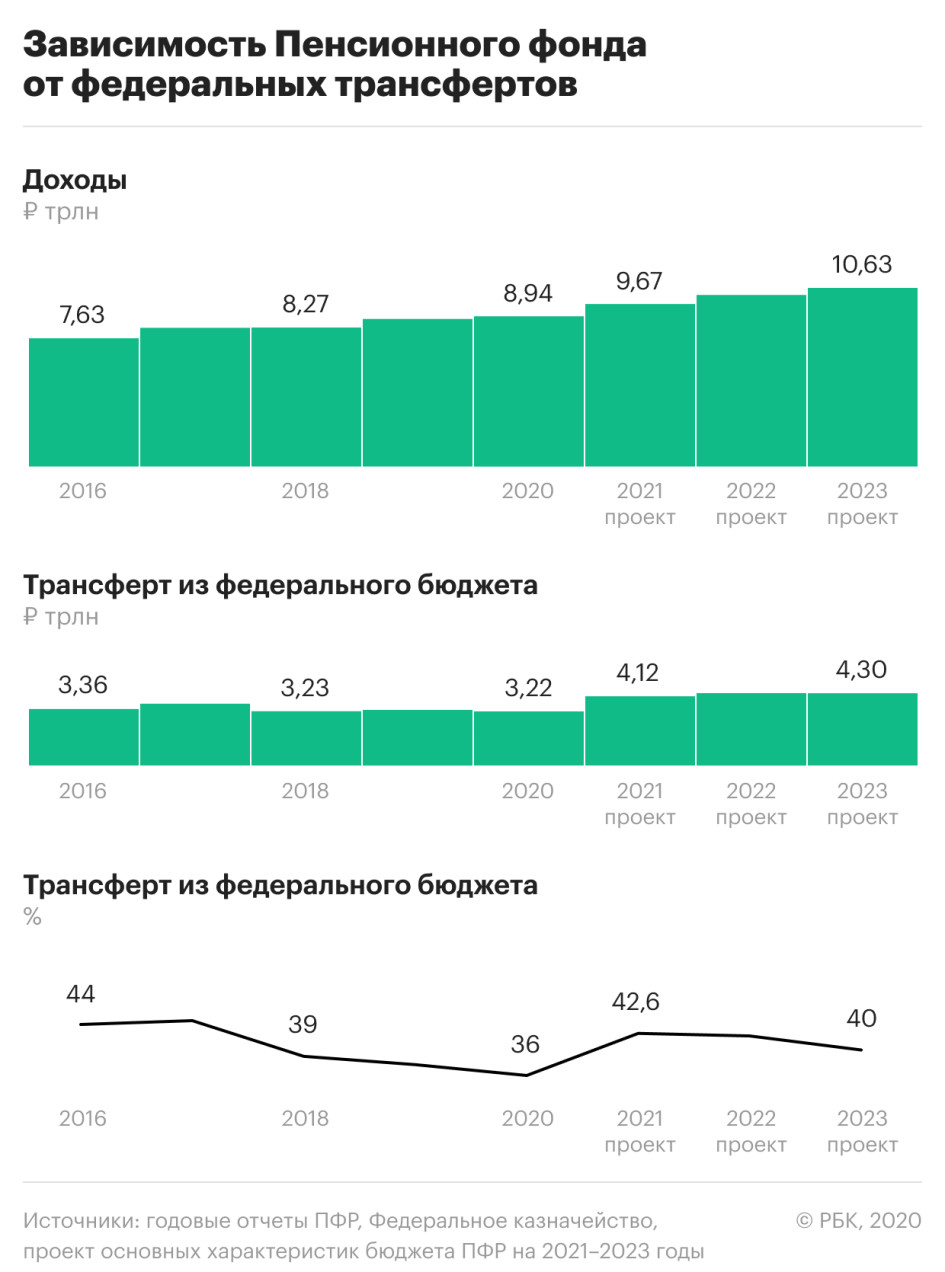

Федеральный бюджет в 2021 году резко увеличит дотации Пенсионному фонду России (ПФР) — почти на 1 трлн руб. по сравнению с законодательно утвержденным показателем текущего года. Доля федерального трансферта в доходах ПФР достигнет 42,6% — максимума с 2017 года.

РБК ознакомился с проектом основных характеристик бюджета ПФР на 2021–2023 годы, датированным 9 июня. Подлинность документа подтвердил федеральный чиновник. Проект подготовлен на базе экономического прогноза Минэкономразвития, составленного в конце мая. После этого министерство уточнило параметры прогноза, сообщал РБК, а правительство еще не утвердило финальную версию. Минфин должен самостоятельно скорректировать соответствующие параметры бюджетов, исходя из окончательного макропрогноза, следует из письма первого замминистра финансов Татьяны Нестеренко главным распорядителям бюджетных средств от 8 июня.

Пятая часть бюджета пойдет в ПФР

Доходы Пенсионного фонда планируются в 2021 году на уровне 9,67 трлн руб., из них 4,12 трлн руб. обеспечит федеральный бюджет через трансферты. Федеральная поддержка увеличится на 992 млрд руб. по сравнению с ожидаемым объемом 2020 года (3,22 трлн руб.), или на 768 млрд руб. по сравнению с планом на 2021 год из действующего закона о бюджете ПФР (поправки утверждены в марте).

В 2022 и 2023 годах федеральный трансферт бюджету ПФР, как следует из проекта, составит 4,3 трлн руб. ежегодно, а его доля в общих доходах ПФР будет превышать 40%. До этого с 2017 года зависимость ПФР от дотаций федерального бюджета последовательно снижалась с 45 до 36%.

Получается, что в 2021 году почти 21% всех расходов федерального бюджета будет направлен в Пенсионный фонд. Минфин предлагает зафиксировать бюджетные расходы 2021 года на уровне 2020 года — 19,7 трлн руб. (это предложение было включено в общенациональный план восстановления экономики, представленный в начале июня). Для сравнения: в 2019 году в Пенсионный фонд было переведено 18% всех расходов федерального бюджета.

Антикризисные решения повлияли на ПФР

Актуальные поправки в бюджет ПФР 2020 года еще не внесены, но ожидается, что прогноз поступлений фонда от страховых взносов в этом году сократится из-за негативного влияния эпидемиологического кризиса на зарплатный фонд, а планируемый трансферт из федерального бюджета увеличится по сравнению с мартовскими поправками.

На параметры бюджета ПФР повлияли решения правительства о государственной поддержке бизнеса, принятые на фоне пандемии коронавируса. В частности, бессрочное снижение общего тарифа страховых взносов с 30 до 15% с зарплат выше МРОТ для малого и среднего бизнеса, в том числе ставка взносов в Пенсионный фонд сократилась с 22 до 10% от зарплаты. В 2021 году ПФР недосчитается из-за этой меры примерно 387 млрд руб., которые будут компенсированы из федерального бюджета. Потери будут и в нынешнем году — Минэкономразвития оценивало их в 350 млрд руб.

В начале июня президент подписал закон, освободивший от уплаты налогов и страховых взносов за второй квартал 2020 года предприятия малого бизнеса и индивидуальных предпринимателей в наиболее пострадавших отраслях. Выпадающие доходы ПФР от этой меры будут отражены в текущем году (и, соответственно, тоже компенсированы из федерального бюджета), но оценки этих потерь пока нет.

Одновременно Владимир Путин объявил о бессрочном снижении ставки страховых взносов во внебюджетные фонды для ИТ-компаний с 14 до 7,6%.

Существенное увеличение трансфертов внебюджетным фондам связано как со снижением тарифа страховых взносов для малого бизнеса, так и с общим снижением поступлений взносов в Пенсионный фонд из-за последствий распространения COVID-19, подтвердили в пресс-службе Минфина. «Увеличение трансферта на ОПС (обязательное пенсионное страхование. — РБК) связано с необходимостью компенсировать указанное снижение для безусловного исполнения всех социальных обязательств государства», — подчеркнули в министерстве.

В пресс-службе Пенсионного фонда отказались от комментариев.

Зарплатный фонд сжался

Вторая половина дополнительного трансферта из федерального бюджета в бюджет ПФР в 2021 году (примерно 415 млрд руб.) связана с сокращением национального фонда оплаты труда из-за коронавируса. В 2020 году зарплатный фонд, от которого рассчитываются страховые взносы работодателей в ПФР, сократится на 1,3 трлн руб. по сравнению с предыдущим, январским прогнозом Минэкономразвития (до 24,8 трлн руб.). В 2021 году он снизится относительно январского прогноза на 934 млрд руб. (до 26,9 трлн руб.). Пенсионный фонд сборами с работодателей покрывает около 73% обязательств по выплате страховых пенсий старшему поколению, и разница покрывается из федерального бюджета.

В итоговом проекте бюджета ПФР суммы федерального трансферта могут немного уменьшиться, поскольку Минэкономразвития улучшило прогноз по экономике (в частности, вместо спада ВВП на 5% в 2020 году теперь ожидается 4,8%, а в 2021 году прогнозируется рост на 3,2% вместо 2,8% в предыдущей оценке).

Общая структура федерального трансферта бюджету ПФР такова (по данным за 2020 год): более 50% направляется на выплату страховых пенсий, около 18% — на государственное пенсионное обеспечение (пенсии бывшим госслужащим), около 13% — на предоставление материнского капитала, еще 13% — на единовременную денежную выплату (ЕДВ) отдельным категориям граждан.

Оценки потерь внебюджетных фондов

Эксперты Института социальной политики НИУ ВШЭ в базовом сценарии восстановления экономики (в течение 12 месяцев) ожидают, что при сокращении фонда оплаты труда на 20% потери всех трех внебюджетных фондов (ПФР, Фонда ОМС и Фонда соцстрахования) составят 932 млрд руб., а в случае снижения на 30% — 1,55 трлн руб., следует из обзора «Влияние пандемии COVID-19 на институты социального страхования» (.pdf). При наиболее пессимистичном исходе, который предполагает уменьшение ФОТ на 40%, выпадающие доходы социальных фондов достигнут 2,2 трлн руб. По предварительным оценкам экономистов, для компенсации потерь в страховых взносах может потребоваться увеличить трансферт из федерального бюджета во внебюджетные фонды до 60% от запланированного объема в 2020 году и до 28% в 2021 году. В базовом сценарии из-за сокращения фонда оплаты труда потребуется повышение трансферта еще на 1,38 трлн руб. в 2020 году и на 173 млрд руб. в 2021-м.

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Читайте также: