Закон о профессиональных пенсионных взносах

Об обязательных профессиональных пенсионных взносах

С 1 января 2014 года в накопительной пенсионной системе появился новый вид пенсионных взносов - обязательные профессиональные. Привлечение обязательных профессиональных пенсионных взносов осуществляет исключительно единый накопительный пенсионный фонд передает Еnpf.kz.

Что такое обязательные профессиональные пенсионные взносы (ОППВ)?

Обязательные профессиональные пенсионные взносы (ОППВ) - деньги, вносимые вкладчиками в единый накопительный пенсионный фонд (ЕНПФ) в пользу работников, профессии которых предусмотрены перечнем производств, работ, профессий работников определенным Правительством Республики Казахстан.

Кто является вкладчиками ОППВ?

Вкладчиком обязательных профессиональных пенсионных взносов является работодатель. Именно он осуществляет за счет своих собственных средств обязательные профессиональные пенсионные взносы в пользу работника.

Кто имеет право на пенсионные накопления за счет ОППВ?

Право на пенсионные накопления за счет ОППВ имеют те граждане, которые работают по профессиям, перечень которых утвержден Постановлением Правительства Республики Казахстан .

При составлении Перечня были использованы результаты исследований Республиканского НИИ по охране труда МТСЗН РК.

По результатам работы определены показатели и критерии для включения в Перечень профессий, имеющих вредные (особо вредные) условия труда:

- наличие вредных производственных факторов;

- не менее 80% занятости на работах с вредными (особо вредными) условиями труда;

- сохранение вредных условий труда (не ниже 3 класса вредности), связанных со спецификой производства (по результатам аттестации производственных объектов).

Каков размер ОППВ?

Обязательные профессиональные пенсионные взносы устанавливаются в размере 5 процентов от ежемесячного дохода работника, принимаемого для исчисления пенсионных взносов в порядке, определяемом Правительством Республики Казахстан.

Что такое договор о пенсионном обеспечении за счет обязательных профессиональных пенсионных взносах?

Договор о пенсионном обеспечении за счет обязательных профессиональных пенсионных взносов (договор присоединения) устанавливает права, обязанности и ответственность ЕНПФ, вкладчиков и получателей, предусмотренные Законом Республики Казахстан «О пенсионном обеспечении в Республике Казахстан». Договор присоединения размещен на сайте www.enpf.kz.

Договор о пенсионном обеспечении за счет обязательных профессиональных пенсионных взносов заключается на основании заявления об открытии индивидуального пенсионного счета (ИПС). Заявление подписывается тремя сторонами - участниками договора: ЕНПФ, вкладчик (работодатель) и получатель (работник), в пользу которого будут производиться обязательные профессиональные пенсионные взносы.

После того, как заявление всеми сторонами подписано, ЕНПФ направляет электронное уведомление в Государственный центр по выплате пенсий (Центр) для внесения сведений о договоре в единый список физических лиц, заключивших договор о пенсионном обеспечении за счет обязательных профессиональных пенсионных взносов.

Центр вносит сведения о договоре в единый список физических лиц, заключивших договор за счет ОППВ и уведомляет об этом ЕНПФ. Со дня получения фондом электронного уведомления от Центра вкладчик считается присоединившимся к договору.

Кто освобожден от уплаты ОППВ?

От уплаты ОППВ освобождаются:

- лица, достигшие пенсионного возраста, в соответствии с пунктами 1-3 статьи 11 Закона Республики Казахстан «О пенсионном обеспечении в Республике Казахстан»;

- лица, имеющие инвалидность первой и второй групп, при условии, что инвалидность установлена бессрочно;

- военнослужащие, сотрудники специальных государственных и правоохранительных органов, которым присвоены специальные звания, классные чины, а также лица, права которых иметь специальные звания, классные чины и носить форменную одежду, упразднены с 1 января 2012 года.

Сроки перечисления ОППВ в ЕНПФ

Обязательные профессиональные пенсионные взносы уплачиваются в национальной валюте Республики Казахстан - не позднее 25 числа месяца, следующего за месяцем выплаты доходов. Хозяйствующими субъектами, применяющими специальный налоговый режим, - в порядке и сроки, предусмотренные налоговым законодательством Республики Казахстан.

Существует ли механизм воздействия на работодателя, просрочившего уплату ОППВ?

Контролируют перечисление ОППВ налоговые органы. В случае если работодатель своевременно не перечисляет на ИПС работника ОППВ (при условии фактической выплаты и получения работником дохода), с работодателя налоговыми органами взыскиваются и подлежат перечислению в ЕНПФ ОППВ с начисленной пеней в размере 2,5-кратной официальной ставки рефинансирования, установленной уполномоченным органом, на каждый день просрочки (включая день оплаты в Центр).

В случаях неполного и (или) несвоевременного перечисления обязательных профессиональных пенсионных взносов налоговые органы вправе взыскивать с банковских счетов работодателей деньги в пределах образовавшейся задолженности. Взыскание задолженности производится на основе уведомления, направляемого работодателю в порядке, установленном Правительством Республики Казахстан.

Работодатель в течение пяти рабочих дней со дня получения уведомления обязан представить в налоговый орган списки вкладчиков, в пользу которых взыскивается задолженность по обязательным профессиональным пенсионным взносам.

Органы налоговой службы ежегодно будут публиковать в средствах массовой информации списки работодателей, имеющих задолженность по ОППВ, не погашенную в срок более шести месяцев со дня ее возникновения.

Как будет осуществляться контроль своевременной уплаты работодателем ОППВ?

Работодатели ежеквартально в срок, установленный налоговым законодательством Республики Казахстан, представляют декларацию по индивидуальному подоходному налогу и социальному налогу, в которой отражают сведения по исчисленным, удержанным (начисленным) суммам обязательных профессиональных пенсионных взносов. Форма декларации и порядок ее составления устанавливаются Правительством Республики Казахстан.

Автор: А. Гусев

Конец прошлого года был как всегда богат на различные изменения законодательства, которые в той или иной мере затрагивают и учреждения спорта. Ряд указанных изменений коснулся порядка начисления и уплаты страховых взносов во внебюджетные фонды. В статье мы рассмотрим изменения федеральных законов № 27-ФЗ[1], 125-ФЗ[2], 212-ФЗ[3] и 255-ФЗ[4], которые вступают или уже вступили в силу в 2016 году.

Тарифы страховых взносов

В соответствии с изменениями, предусмотренными Федеральным законом от 28.11.2015 № 347-ФЗ «О внесении изменений в ст. 33.1 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации» и ст. 58.2 Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» на 2016 – 2018 годы сохранены ранее действовавшие тарифы страховых взносов во внебюджетные фонды для плательщиков основных категорий. Напомним, что в настоящее время тарифы страховых взносов утверждены в размере 30% (ПФР – 22%, ФСС – 2,9%, ФФОМС – 5,1%) в пределах установленной величины базы для начисления страховых взносов и в размере 10% в бюджет ПФР сверх установленной предельной величины базы для начисления страховых взносов.

Кроме того, с 01.01.2016 действует Постановление Правительства РФ от 26.11.2015 № 1265 «О предельной величине базы для начисления страховых взносов в Фонд социального страхования Российской Федерации и Пенсионный фонд Российской Федерации с 1 января 2016 года», которым предусмотрено, что:

- предельная величина базы для начисления страховых взносов, уплачиваемых в ФСС, с 01.01.2016 подлежит индексации в 1,072 раза с учетом роста средней заработной платы в РФ. Для плательщиков страховых взносов она составляет в отношении каждого физического лица сумму, не превышающую 718 000 руб. нарастающим итогом с названной даты;

- для плательщиков страховых взносов предельная величина базы для начисления страховых взносов, уплачиваемых в ПФР, определяется с учетом размера средней зарплаты в РФ на 2016 год, увеличенного в 12 раз, и повышающего коэффициента на 2016 год, установленного в размере 1,8, и составляет в отношении каждого физического лица сумму, не превышающую 796 000 руб. нарастающим итогом с 01.01.2016.

Постановка на учет и снятие с учета страхователей

Федеральным законом № 394-ФЗ[5] внесены изменения в порядок регистрации страхователей. В частности, нормы федеральных законов № 125-ФЗ и 255-ФЗ, связанные с регистрацией страхователей, приведены в соответствие нормам Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом увеличивается время подачи заявления о регистрации в качестве страхователя с 10 до 30 календарных дней. Указанные изменения внесены как в Федеральный закон № 125-ФЗ, так и в Федеральный закон № 255-ФЗ.

Кроме того, в новой редакции ст. 6 Федерального закона № 125-ФЗ теперь будет прописан и порядок снятия страхователей с учета. Он тоже унифицирован с порядком Федерального закона № 255-ФЗ.

Расчет страховых выплат по травматизму

В Федеральном законе № 394-ФЗ более детально прописываются положения, связанные с определением размера утраченного застрахованным лицом в результате наступления страхового случая заработка. При расчете размера утраченного таким образом заработка учитываются выплаты и иные вознаграждения, начисленные в пользу физических лиц по гражданско-правовому договору, предметом которого являются выполнение работ и (или) оказание услуг, по договору авторского заказа, в соответствии с которыми заказчик обязан уплачивать страховщику страховые взносы.

В качестве минимальной социальной гарантии предполагается использовать минимальный размер оплаты труда, установленный федеральным законодательством на день обращения за назначением обеспечения по страхованию. Это изменение обусловлено тем, что согласно нормам Трудового кодекса при повреждении здоровья или в случае смерти работника вследствие несчастного случая на производстве либо профессионального заболевания работнику (его семье) возмещается его утраченный заработок (доход).

Кроме того, уточнено, что если застрахованный (страхователь) не имеет возможности представить справку (справки) о заработке, из которого должна быть исчислена ежемесячная страховая выплата, территориальный орган страховщика по заявлению застрахованного лица будет направлять запрос в территориальный орган ПФР о представлении сведений о зарплате, иных выплатах и вознаграждениях застрахованного лица у соответствующего страхователя за календарный год, предшествующий году, в котором с ним произошел несчастный случай на производстве, поставлен диагноз профессионального заболевания или (по выбору застрахованного) установлена утрата (снижение) его профессиональной трудоспособности, на основании сведений индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования.

Также следует отметить, что Федеральным законом от 14.12.2015 № 363-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2016 год» определено, что:

- сумма, из которой исчисляется размер единовременной страховой выплаты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, в январе 2016 года составляет 84 964,2 руб., в феврале – декабре 2016 года – 90 401,9 руб.;

- максимальный размер ежемесячной страховой выплаты, исчисленный в соответствии со ст. 12 Федерального закона № 125-ФЗ, не может превышать в январе 2016 года 65 330 руб., в феврале – декабре 2016 года – 69 510 руб.

Напомним: согласно п. 1 ст. 11 Федерального закона № 125-ФЗ размер единовременной страховой выплаты определяется на основании степени утраты застрахованным профессиональной трудоспособности исходя из максимальной суммы, утвержденной федеральным законом о бюджете ФСС на очередной финансовый год. В случае смерти застрахованного лица единовременная страховая выплата устанавливается в размере, равном указанной максимальной сумме.

Единовременные страховые выплаты производит территориальный орган ФСС до истечения календарного месяца со дня их назначения. Ежемесячные страховые выплаты территориальный орган ФСС осуществляет не позднее истечения календарного месяца со дня их начисления (п. 2 ст. 10, п. 7 ст. 15 Федерального закона № 125-ФЗ).

Уплата страховых взносов на травматизм

Согласно ст. 22 Федерального закона № 125-ФЗ страховые взносы уплачиваются страхователем исходя из страхового тарифа с учетом скидки или надбавки, определяемых страховщиком.

Размер данных скидки или надбавки рассчитывается по итогам работы страхователя за три года и устанавливается страхователю с учетом состояния охраны труда (включая результаты специальной оценки условий труда, проведенных обязательных предварительных и периодических медицинских осмотров) и расходов на обеспечение по страхованию. Размер скидки или надбавки не может превышать 40% страхового тарифа, установленного страхователю. При наступлении страхового случая со смертельным исходом скидка не определяется.

Согласно новой редакции ч. 4 ст. 22 Федерального закона № 125-ФЗ начиная с 01.01.2016 страхователь уплачивает страховые взносы ежемесячно в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы. Если указанный срок уплаты приходится на день, признаваемый в соответствии с законодательством РФ выходным или нерабочим праздничным днем, днем окончания срока считается ближайший идущий за ним рабочий день.

Напомним, ранее предусматривалось, что суммы страховых взносов перечисляются страхователем:

- заключившим трудовой договор с работником – ежемесячно в срок, установленный для получения (перечисления) в банках (иных кредитных организациях) средств на выплату заработной платы за истекший месяц;

- обязанным уплачивать страховые взносы на основании гражданско-правовых договоров – в срок, установленный страховщиком.

Кроме того, уточняется, что определение расчетного и отчетного периодов по страховым взносам, даты осуществления выплат и иных вознаграждений, расчет и уплата страховых взносов страхователями, внесение изменений в расчет по начисленным и уплаченным страховым взносам производятся в порядке, аналогичном установленному ст. 10, 11, 15 и 17 Федерального закона № 212-ФЗ.

Новая отчетность в области ведения персонифицированного учета

Порядок представления сведений персонифицированного учета регламентирован ст. 11 Федерального закона № 27-ФЗ. В соответствии с нормами названной статьи работодатель обязан направлять в территориальный орган ПФР по месту своей регистрации индивидуальные сведения о каждом работающем у него застрахованном лице:

- о заработной плате (доходе), начисленных и уплаченных страховых взносах за застрахованных лиц на основании данных бухгалтерского учета;

- о трудовом (страховом) стаже на основании приказов, других документов по учету кадров и иных документов, подтверждающих условия трудовой деятельности застрахованного лица.

Согласно п. 2 указанной статьи обозначенные сведения должны содержать:

- страховой номер индивидуального лицевого счета;

- фамилию, имя и отчество застрахованного;

- дату приема на работу (для застрахованного лица, принятого на работу данным страхователем в течение отчетного периода) или дату заключения договора гражданско-правового характера;

- дату увольнения (для застрахованного лица, уволенного этим страхователем в течение отчетного периода) или дату прекращения договора гражданско-правового характера;

- периоды деятельности, включаемые в стаж на соответствующих видах работ, определяемый особыми условиями труда, работой в районах Крайнего Севера и приравненных к ним местностях;

- сумму заработка (дохода), на которую начислялись страховые взносы обязательного пенсионного страхования;

- сумму начисленных страховых взносов обязательного пенсионного страхования;

- другие сведения, необходимые для правильного назначения трудовой пенсии;

- суммы страховых взносов, уплаченных за застрахованное лицо, являющееся субъектом профессиональной пенсионной системы;

- периоды трудовой деятельности, включаемые в профессиональный стаж застрахованного лица, являющегося субъектом профессиональной пенсионной системы.

Федеральным законом от 29.12.2015 № 385-ФЗ «О приостановлении действия отдельных положений законодательных актов Российской Федерации, внесении изменений в отдельные законодательные акты Российской Федерации и особенностях увеличения страховой пенсии, фиксированной выплаты к страховой пенсии и социальных пенсий» предусмотрено введение ежемесячной упрощенной отчетности работодателей о работающих у них застрахованных лицах. Отметим: до внесения изменений в Федеральном законе № 27-ФЗ говорилось, что отчетным периодом для представления страхователем сведений о застрахованных лицах в системе индивидуального (персонифицированного) учета признаются I квартал, полугодие, девять месяцев и календарный год. Теперь отчетным периодом будет считаться и месяц.

В силу внесенных поправок начиная с 01.04.2016 страхователь в дополнение к квартальному отчету по форме РСВ-1 обязан ежемесячно не позднее 10-го числа месяца, следующего за отчетным периодом – месяцем, представлять о каждом работающем у него застрахованном лице (в том числе о лицах, которые заключили договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством РФ о страховых взносах начисляются страховые взносы) такие сведения:

- страховой номер индивидуального лицевого счета;

- фамилию, имя и отчество;

- идентификационный номер налогоплательщика.

Форма указанных сведений согласно п. 4 ст. 11 Федерального закона № 27-ФЗ должна быть утверждена ПФР.

Представление сведений в территориальный орган ФСС

Федеральным законом № 394-ФЗ расширен перечень сведений, о которых учреждение должно сообщать страховщику. Напомним, что ранее учреждение было обязано своевременно сообщать страховщику о своей реорганизации или ликвидации. В новой редакции пп. 13 п. 2 ст. 17 Федерального закона № 125-ФЗ предусмотрено, что учреждение обязано уведомлять территориальные органы страховщика о создании, ликвидации, изменении адреса (места нахождения) и (или) наименования обособленных подразделений, указанных в пп. 2 п. 1 ст. 6 Федерального закона № 125-ФЗ, а также о закрытии счета в банке (иной кредитной организации), открытого для осуществления деятельности обособленным подразделением, либо о прекращении полномочий обособленного подразделения по ведению отдельного баланса или по начислению выплат и иных вознаграждений в пользу физических лиц.

Кроме того, введена обязанность представлять в территориальные органы ФСС документы, подтверждающие правильность расчета, своевременность и полноту уплаты (перечисления) страховых взносов и правильность расходов на выплату обеспечения по страхованию застрахованным (при этом указанные документы могут быть направлены в электронной форме и переданы с использованием информационно-телекоммуникационных сетей, доступ к которым не ограничен определенным кругом лиц, включая единый портал государственных и муниципальных услуг).

Ответственность за нарушение законодательства о страховых взносах

Федеральным законом № 385-ФЗ изменен порядок привлечения к ответственности за непредставление необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования сведений. Теперь ч. 3 ст. 17 Федерального закона № 27-ФЗ, предусматривающая ответственность за непредставление в установленные сроки необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования сведений либо представление страхователем неполных и (или) недостоверных сведений о застрахованных лицах, применяется в отношении случаев непредставления отчетности за отчетный период, который составляет более месяца. В данной ситуации будут применяться финансовые санкции в виде взыскания 5% от суммы страховых взносов, начисленной к уплате в ПФР за последние три месяца отчетного периода, за который не представлены в установленные сроки либо представлены неполные и (или) недостоверные сведения о застрахованных лицах. Взыскание указанной суммы производится органами ПФР в судебном порядке.

В случае же непредставления страхователем в определенный срок либо представление им в рамках ежемесячной упрощенной отчетности неполных и (или) недостоверных сведений будут применяться финансовые санкции в размере 500 руб. в отношении каждого застрахованного лица. Взыскание данной суммы будет осуществляться органами ПФР в порядке, аналогичном установленному ст. 19 и 20 Федерального закона № 212-ФЗ.

Согласно ст. 19 Федерального закона № 125-ФЗ страхователь несет ответственность за неисполнение или ненадлежащее исполнение возложенных на него названным законом обязанностей по своевременной регистрации в качестве страхователя у страховщика, своевременной и полной уплате страховых взносов, своевременному представлению страховщику отчетности, а также за своевременную и полную уплату назначенных страховщиком

страховых выплат.

На основании внесенных изменений непредставление страхователем отчетности по форме 4-ФСС в территориальный орган страховщика по месту своего учета в срок, утвержденный Федеральным законом № 125-ФЗ, влечет взыскание штрафа в размере 5% от суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 руб. Отметим, что ранее минимальный размер штрафа составлял не 1 000, а 100 руб. Тем самым положения Федерального закона № 125-ФЗ приведены в соответствие ст. 46 Федерального закона № 212-ФЗ.

Кроме того, введена ответственность за отказ в представлении или непредставление в установленный срок страхователем в территориальный орган страховщика документов (копий документов), необходимых для осуществления контроля правильности расчета, своевременности и полноты уплаты (перечисления) страховых взносов, что повлечет за собой взыскание штрафа в размере 200 руб. за каждый непредставленный документ.

Уточнено, что привлечение страхователя к ответственности производится страховщиком в порядке, аналогичном установленному ст. 40 – 43 и 45 Федерального закона № 212-ФЗ.

В заключение еще раз кратко отметим основные изменения в законодательстве о страховых взносах, вступившие в силу в 2016 году:

- изменен срок уплаты страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

- установлен перечень документов, необходимых для назначения обеспечения по страхованию;

- уточнен порядок определения размера утраченного застрахованным в результате наступления страхового случая заработка;

- внесены изменения в порядок регистрации страхователей;

- с 01.04.2016 вводится обязанность работодателей представлять ежемесячную упрощенную отчетность о работающих у них застрахованных лицах;

- увеличен размер страховых выплат по травматизму;

- расширен перечень сведений, сообщаемых учреждением в территориальные органы ФСС, введена обязанность представлять в территориальные органы ФСС документы, подтверждающие правильность расчета, своевременность и полноту уплаты (перечисления) страховых взносов и правильность расходов на выплату обеспечения по страхованию застрахованным;

- внесены изменения, касающиеся понятий «страховой случай» и «профессиональное заболевание», содержащихся в Федеральном законе № 125-ФЗ, согласно которым право на получение страховых выплат также предоставляется в случае смерти застрахованного в результате наступления страхового случая. Уточнен перечень документов, которые представляются страховщику в целях получения страховой выплаты вместе с заявлением на ее получение;

- изменен порядок привлечения к ответственности за непредставление необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования сведений;

- введена ответственность за отказ в представлении или непредставление в установленный срок страхователем в территориальный орган страховщика документов (копий документов), необходимых для осуществления контроля правильности расчета, своевременности и полноты уплаты (перечисления) страховых взносов.

[1] Федеральный закон от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

[2] Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

[3] Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

[4] Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

[5] Федеральный закон от 29.12.2015 № 394-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Страховые взносы в ФСС, ПФР и ОМС следует перечислять в порядке, установленным действующим российским законодательством, за нарушение которого соответствующие субъекты привлекаются к ответственности, исходя из тяжести правонарушения. В предлагаемом материале рассматривается закон о страховых взносах 2020 года, с учетом основных положений данного нормативного акта.

- Что такое страховой взнос

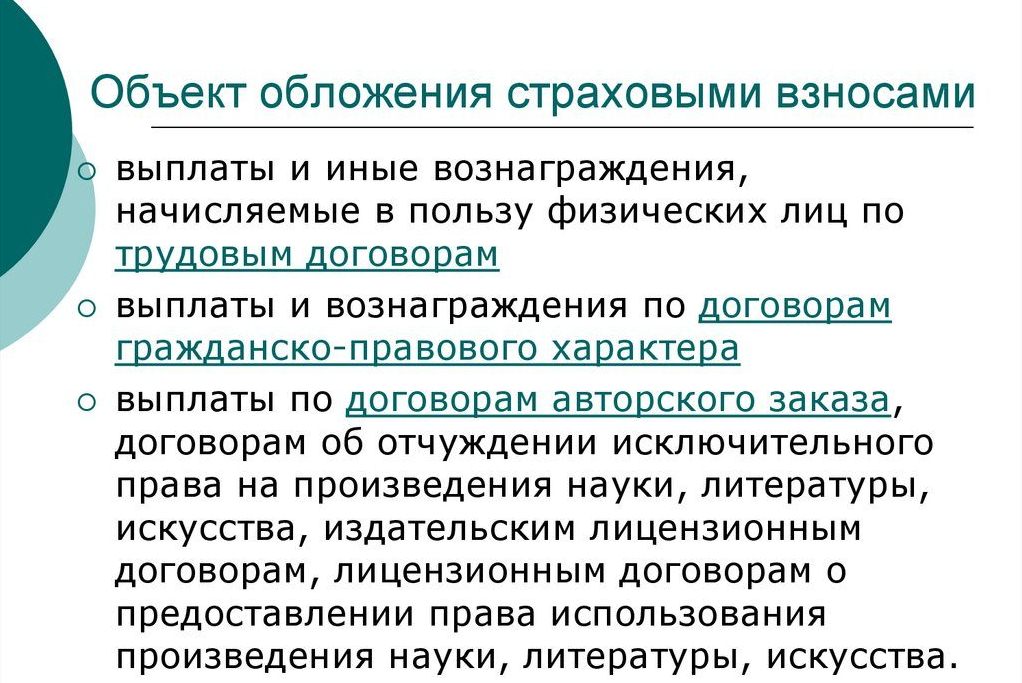

- Объект обложения страховыми взносами

- О правовой базе по страховым взносам

- Об общих положениях

- Порядок отчисления взносов

- Как обеспечивается исполнение обязанностей по уплате взносов по социальным страховкам

- Права и обязанности плательщиков отчислений и контролирующих инстанций

- Контролирующие функции

- Нарушения законодательства Российской Федерации о страховых платежах и ответственность за их совершение

- Обжалование документов о результатах проверок контролирующими инстанциями полноты перевода страховых отчислений и действий (бездействия) его должностных лиц

- Заключительные положения

- Отчетность по страховым взносам

- Видео по теме статьи

Что такое страховой взнос

Под страховыми взносами понимают платежи, выполняемые с ежемесячной периодичностью и осуществляемые в рамках следующих программ страхования социальной сферы:

- случаев утраты трудоспособности временного характера, в связи с получением травмы на производстве, проявлением профессионального заболевания, рождением малыша и уходом за ним;

- пенсионного, для начисления соответствующего пособия по возрастным характеристикам;

- обязательного медицинского.

Все перечисленные страховые программы, с уплатой соответствующих взносов, составляют общегосударственный комплекс мер, направленных на обеспечение социальной защиты граждан, как предусмотрено положениями действующих федеральных законов.

Объект обложения страховыми взносами

Обязательство по уплате страховых взносов относится к следующим субъектам правоотношений в области страхования:

- предприятиям, компаниям и организациям, по привлеченному персоналу;

- индивидуальным предпринимателям, за нанятых работников;

- гражданам, обеспечивающим себя работой самостоятельно.

Страховые взносы удерживаются из заработных плат, с учетом предусмотренных премиальных, сверхурочных, отпускных и прочих дополнительных надбавок.

Исключение установлено в отношении таких выплат:

- государственных пособий, включая выплачиваемых безработным и прочим категориям социальных получателей;

- выходных пособий рассчитавшимся работникам, если полученная сумма не оказалась больше трехмесячного оклада данного сотрудника;

- оплаты труда, выполненной в рамках соглашения ГПД, не предусматривающего отчисление указанных взносов социального характера (не относится к выплатам по обязательной медицинской страховке);

- единовременной помощи с компенсацией урона от произошедшего стихийного бедствия, гуманитарной или техногенной катастрофы;

- материальной помощи, оказываемой сотрудникам предприятием, если ее размер не превышает 4 тысяч рублей.

Также от указанных взносов освобождаются иностранные подданные или лица, не имеющие гражданства, трудоустроенные в РФ на временной основе и не отчисляющие социальные платежи государству.

О правовой базе по страховым взносам

Чтобы представлять порядок и условия выплаты страховых взносов, необходимо знать правовые основы их отчисления, предусмотренные действующими федеральными законами.

Об общих положениях

Общие положения действующих федеральных законов предусматривают необходимость разделения взносов по социальной страховке, в зависимости от принадлежности этих платежей соответствующей страховой программе.

Контрольные функции по определению достаточности взносов возложены на соответствующие фонды, в зависимости от разновидности этих социальных отчислений:

- медицинский – для взносов в рамках ОМС;

- ФСС – для социальных отчислений в этот фонд за привлеченный персонал;

- ПФР – для взносов по пенсионной программе.

Также, предприятия, отчисляющие взносы, обязаны отчитываться перед налоговым ведомством, на которое возложены обязанности по общему контролю правильности уплаты указанных отчислений.

Федеральный закон устанавливает порядок разбивки отчетных периодов, составляющих, соответственно, год, квартал и месяц, с необходимостью подготовки и предоставления отчета в контролирующие органы по истечении этих временных отрезков.

Порядок отчисления взносов

В число плательщиков взносов входят любые организации, предприниматели или физические лица, использующие наемный труд или обеспечивающие себя работой самостоятельно.

Взносы уплачиваются при соблюдении следующих требований, установленных федеральными законами:

- плательщик вступает лично в правоотношения с соответствующими социальными структурами или поручает это своему представителю, при условии надлежащего оформления его полномочий;

- все лица, за которых отчисляются взносы, должны быть зарегистрированы в соответствующих структурах, получающих платежи, с предоставлением и сохранностью персональных данных работников;

- в качестве базы для начисления взносов учитываются все выплаты работникам, кроме определенных исключений, предусмотренных федеральными законами;

- устанавливаются определенные тарифы по каждой разновидности социальных страховых взносов, с учетом факторов, влияющих на их процентный показатель.

По итогам произведенных выплат за определенный отчетный период, плательщик обязан отчитаться перед государственными контролирующими органами.

Как обеспечивается исполнение обязанностей по уплате взносов по социальным страховкам

Чтобы обеспечивалось исполнение обязательной и полной уплаты взносов, предусмотрена возможность применения следующих мер:

- назначение пеней и штрафов, в случае несвоевременной уплаты;

- предоставление рассрочки для погашения задолженности, при наличии уважительных причин, подтверждаемых документально;

- возможности зачета или возврата излишне переплаченных сумм по платежам, списания безнадежных задолженностей.

Предусмотрен отдельный порядок и регламент для каждой из применяемых мер, с детальным анализом причин, вызвавших отклонение от исполнения обязательств, установленных федеральным законом.

Права и обязанности плательщиков отчислений и контролирующих инстанций

Плательщики располагают такими правами:

- получать сведения относительно назначенных платежей;

- требовать принятия к учету выплаченных сумм, включая погашение задолженности, штрафы и пени;

- обращаться в судебный орган по поводу защиты собственных прав;

- отказаться от исполнения распоряжений, противоречащих федеральному закону;

- требовать возмещения понесенных убытков вследствие принятия необоснованных мер.

В их обязанности входит:

- своевременное отчисление взносов;

- ведение учета данных выплат;

- предоставления информации контролирующим органам;

- хранение документации по платежам не менее шести лет.

Контролирующие органы вправе потребовать от плательщиков осуществления выплат в полном размере, с предоставлением соответствующей отчетности, взыскать недоимку и назначить предусмотренные федеральным законом штрафные санкции.

Их обязанности предполагают надлежащее исполнение функций, установленных федеральным законом, с целью обеспечения получения и распределения полученных средств в целях, определенных страховой программой.

Контролирующие функции

Контроль своевременности и полноты уплаты отчислений осуществляется представителями налогового ведомства путем организации выездных проверок и анализа предоставленной плательщиками отчетности.

Предприятие обязано обеспечить доступ проверяющего представителя на собственную территорию и предоставить необходимую документацию для проведения указанного аудита.

Выполненные проверки оформляются соответствующим образом, с принятием мер в отношении нарушителей федерального закона.

Нарушения законодательства Российской Федерации о страховых платежах и ответственность за их совершение

Под нарушением федерального закона понимают неполную или несвоевременную уплату взносов, уклонение от их перечисления путем искажения фактической базы, отказа от регистрации трудоустроенного персонала.

Ответственность за допущенные и выявленные нарушения предусмотрена в рамках действующего федерального законодательства, с назначением наказаний, в зависимости от степени тяжести проступка.

Обжалование документов о результатах проверок контролирующими инстанциями полноты перевода страховых отчислений и действий (бездействия) его должностных лиц

Если должностным лицом контролирующей инстанции совершено неоправданное федеральным законом действие или допущено бездействие, приведшее к нарушению законодательства, такой поступок может быть обжалован путем подачи обращения в вышестоящий или судебный орган.

Возможность обжалования распространяется на любых должностных лиц плательщика, если в отношении него допущены неправомерные действия со стороны контролирующих органов. Жалоба вышестоящим руководителям может подаваться в электронном или бумажном формате, при условии надлежащего заверения этого документа.

Срок, в который допускается подача такого обращения – до истечения трех месяцев с момента совершения в отношении пострадавшего неправомерных действий.

Заключительные положения

Законодательство и действующие ФЗ предусматривают соответствующие тарифы по страховым взносам, которые зависят от различных факторов, в зависимости от вида данных платежей.

Отчетность по страховым взносам

Отчетная документация должна подаваться по каждому периоду, относящемуся к таким, что подлежат составлению отчетов. Соответствующие отчетные формы сдаются предприятиями и организациями в контролирующие органы по итогам работы за месяц, квартал и год.

Российские федеральные законы о страховых взносах, действующие в 2019 году и в настоящее время, далеки от совершенства, особенно после отмены единого нормативного акта № 212-ФЗ, устанавливающего общий порядок уплаты социальных страховых взносов. Но это не означает, что государство не контролирует указанные отчисления и не принимает своевременных мер по обеспечению надлежащей социальной защиты.

Видео по теме статьи

Законы и нормативные акты, касающиеся назначения пенсий после 01.01.2015

- № 400-ФЗ "О страховых пенсиях" - Федеральный закон о страховых пенсиях от 28.12.2013 г. - устанавливает порядок, условия назначения, структуру и методику расчета страховых пенсий и их выплат после 01.01.2015 г.

- № 385-ФЗ Об отмене индексации пенсий работающим пенсионерам .

- № 350-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам назначения и выплаты пенсий" (О повышении пенсионного возраста)

- № 424-ФЗ "О накопительной пенсии " - Федеральный закон Российской Федерации от 28 декабря 2013 г. "О накопительной пенсии" - устанавливает основания приобретения и порядок реализации права застрахованных лиц на накопительную пенсию.

- № 422-ФЗ О гарантировании прав при формировании и инвестировании средств пенсионных накоплений - Федеральный закон об обеспечении прав и законных интересов застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений.

- № 166-ФЗ О государственном пенсионном обеспечении в Российской федерации - устанавливает основания возникновения права на пенсию по государственному пенсионному обеспечению и порядок ее назначения.

- Постановление Правительства № 1015 от 02.10.2014 - Об утверждении правил подсчета и подтверждениястрахового стажа для установления страховых пенсий.

- Постановление Правительства№ 665от 16.07. 2014- О списках работ, производств, профессий, должностей, специальностей и учреждений (организаций), с учетом которых производится досрочное назначение страховых пенсий по старости, и правилах исчисления периодов работы (деятельности), дающей право на досрочное пенсионное обеспечение.

- Постановление Правления Пенсионного фонда Росии № 374п от 17.09.2014 - О составе сведений, содержащихся в индивидуальном лицевом счете застрахованного лица, представляемых посредством информационной системы "личный кабинет застрахованного лица".

- Приказ Министерства труда и социальной защиты Российской Федерации от 17 ноября 2014 г. N 884нг. Москва "Об утверждении Правил обращения за страховой пенсией, фиксированной выплатой к страховой пенсии с учетом повышения фиксированной выплаты к страховой пенсии, накопительной пенсией, в том числе работодателей, и пенсией по государственному пенсионному обеспечению, их назначения, установления, перерасчета, корректировки их размера, в том числе лицам, не имеющим постоянного места жительства на территории Российской Федерации, проведения проверок документов, необходимых для их установления, перевода с одного вида пенсии на другой в соответствии с федеральными законами "О страховых пенсиях", "О накопительной пенсии" и "О государственном пенсионном обеспечении в Российской Федерации"

- Приказ Минтруда РФ от 28 ноября 2014 г. N 958н "Об утверждении перечня документов, необходимых для установления страховой пенсии, установления и перерасчета размера фиксированной выплаты к страховой пенсии с учетом повышения фиксированной выплаты к страховой пенсии, назначения накопительной пенсии, установления пенсии по государственному пенсионному обеспечению".

- Приказ Министерства труда и социальной защиты Российской Федерации от 17 ноября 2014 г. N 885н г. Москва "Об утверждении Правил выплаты пенсий, осуществления контроля за их выплатой, проведения проверок документов, необходимых для их выплаты, начисления за текущий месяц сумм пенсии в случае назначения пенсии другого вида либо в случае назначения другой пенсии в соответствии с законодательством Российской Федерации, определения излишне выплаченных сумм пенсии".

- Правила установления и выплаты повышения фиксированной выплаты к страховой пенсии лицам, проживающим в районах Крайнего Севера и приравненных к ним местностях - Постановление Правительства N 249г от 18 марта 2015 г.

Законы и нормативные акты, касающиеся назначения пенсий до 01.01.2015

- № 173-ФЗ "О трудовых пенсиях в Российской Федерации" - устанавливал порядок, условия назначения, структуру и расчет страховых пенсий и порядок их выплат до 01.01.2015 г.

- Закон РФ от 20.11.1990 N 340-1 "О государственных пенсиях в Российской Федерации"- устанавливал порядок, условия назначения, структуру и расчет пенсий, а также порядок их выплат до 01.01.2002 г.

- Закон о государственных пенсиях в СССР от 14 июля 1956 г. - закон, устанавливавший порядок и размер пенсий в СССР.

Читайте также: